Анализ рынка логистики холодовой цепи Чили

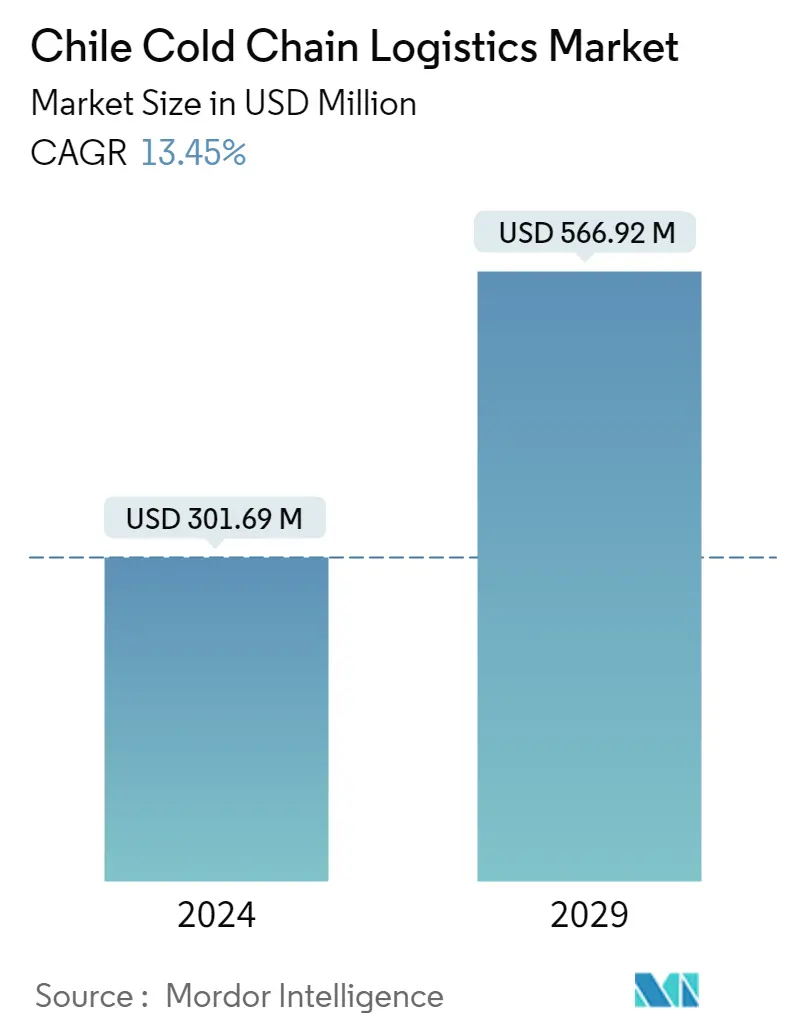

Объем рынка логистики холодовой цепи в Чили оценивается в 301,69 млн долларов США в 2024 году и, как ожидается, достигнет 566,92 млн долларов США к 2029 году, а среднегодовой темп роста составит 13,45% в течение прогнозируемого периода (2024-2029 гг.).

Растущий спрос со стороны садоводческой отрасли стимулирует рынок. Кроме того, рынок стимулируется растущей электронной коммерцией в стране.

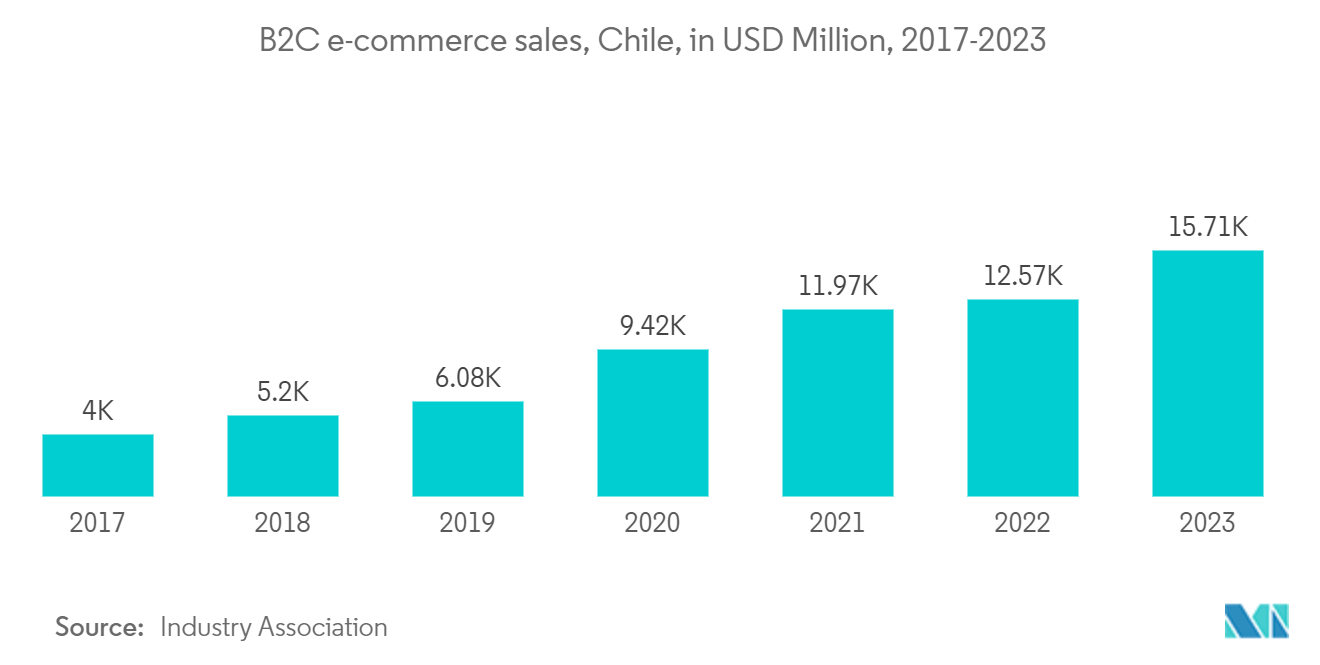

Чили стала рынком, который все меньше привлекает инвестиции со стороны государственных и транснациональных компаний из-за экономического успеха, который наблюдается в этой латиноамериканской стране, где число цифровых покупателей в последнее время стремительно выросло, достигнув примерно 12 миллионов наркоманов в 2021 году. По данным Statista, в 2023 году на онлайн-канал B2C будет приходиться 20 от общего числа розничных сделок. Таким образом, проникновение электронной коммерции в этой стране является значительным, поскольку 9 из 10 чилийцев подтверждают, что совершали покупки онлайн в последние месяцы. И с каждым днем стили доставки в тот же день и в ближайший день набирают все большее распространение, что представляет собой серьезную проблему для водителей, желающих быть в авангарде рыночных тенденций.

Применимые данные подчеркивают необходимость усердного применения своевременных логистических и технологических результатов для правильной и эффективной работы, которые позволяют им удовлетворять требования клиентов, будь то компании или частные лица, как жизненно важные для сущности бизнеса. Таким образом, коммерция, онлайн-компании и ритейлеры в целом, которые хотят осуществлять трансграничные операции электронной коммерции и продавать свою продукцию как внутри, так и за пределами своих границ, имеют помощников, которые знают тонкости различных запросов, условия международной торговли и которые предлагать комплексные, масштабируемые результаты, адаптированные к каждой стране. Только смогут ли они эффективно управлять своей цепочкой сил для дальнейшего упрощения процедур и более бесперебойного обслуживания? Действительно меньшая потребность, когда продукт вывозится за границу, особенно если нужно избежать таких проблем, как нехватка, надбавки или ограничения на таможне, среди прочего.

Большая часть вишни собирается и экспортируется из Латинской Америки. Чили является крупнейшим покровителем, а Китай является основным импортером, на долю которого приходится более 85 экспортируемых в Чили вишен. При экспорте свежих фруктов и овощей, таких как вишня, главное для директоров – обеспечить максимальную ценность своего урожая. Для этого требуется сквозная холодовая цепь, которая учитывает уникальные условия хранения фруктов, которыми для вишни является их ограниченный срок хранения, и эффективно работает в течение короткого сезона сбора фруктов с конца ноября по февраль. Чтобы обеспечить максимально стильный сервис холодовой цепи, компания Maersk разработала специальный продукт холодовой цепи, адаптированный к требованиям чилийских директоров Cherry — сервис Cherry Express. Результат призван ускорить транспортировку черешни на экспорт. Это полностью интегрированная, комплексная логистическая и транспортная система, которая хорошо спланирована и предназначена для беспрепятственной доставки черешни в Китай и других глобальных запросов. Для чилийской вишни холодовая цепь начинается в Тено, самом сердце чилийского региона производства вишни. С вишней тщательно обращаются, когда она перемещается с виноградников в оригинальные лоскутные мастерские, где ее потрошат, сортируют и упаковывают. Рефрижераторы Maersk, наполненные ящиками с вишней, перевозятся по суше по железной дороге или грузовиком в порт Сан-Антонио и загружаются на судно Ocean Cherry Express. Доставка в Китай занимает всего 21 день – самая быстрая по времени – с нулевым отклонением в расчетном времени прибытия. Взвод Fresh Pass тщательно спланировал каждое звено холодовой цепи, чтобы обеспечить безупречную сквозную поездку. Эта специализированная услуга Maersk для гостей рефрижераторных судов включает в себя экспертное сотрудничество в области логистики судов, включая бронирование и подтверждение для всех сторон, имеющих груз скоропортящихся продуктов.

Тенденции рынка логистики холодовой цепи Чили

Рост электронной коммерции стимулирует рынок

- Чили может похвастаться рядом преимуществ на розничном рынке, в том числе хорошо зарекомендовавшими себя отечественными розничными торговцами и процветающей пищевой и перерабатывающей промышленностью, которая в основном экспортирует. Ведущие ритейлеры активно расширяют свою деятельность в соседних странах, включая Аргентину, Бразилию, Мексику и Перу, что делает Чили домом для некоторых из ведущих игроков электронной коммерции в Латинской Америке. Аналогичным образом, широкая сеть соглашений о свободной торговле в Чили с участием крупнейших мировых производителей открыла рынки потребительских товаров для иностранного участия и сохранила стоимость импортируемых товаров на низком уровне.

- На розничном рынке Чили в основном доминируют Walmart, Cencosud и Falabella, при этом Walmart лидирует в качестве члена гипермаркета, а две другие компании управляют универмагами, супермаркетами, магазинами товаров для дома и торговыми центрами по всей Южной Америке. Шоппинг-променады становятся все менее популярными среди чилийских потребителей, которые традиционно предпочитали делать покупки в оригинальных магазинах повседневного спроса. Тем не менее, влияние пандемии COVID-19 привело к тому, что ритейлеры стали уделять повышенное внимание совершенствованию цифрового присутствия и логистических возможностей, при этом расширение и модернизация магазинов, как ожидается, состоятся позже в прогнозируемом периоде.

- Mercado Libre, крупнейшая по рыночной стоимости компания электронной коммерции в Латинской Америке, разрешила торговлю криптовалютой в Чили через свой цифровой чемодан Mercado Pago. Наркоторговцы из Меркадо Паго в Чили теперь могут торговать биткойнами (BTC) и эфиром (ETH) с минимальной суммой в 50 чилийских песо (первоначальная цена составляла около 6 центов). Mercado Pago предлагает торговую точку в сотрудничестве с латиноамериканской криптокомпанией Ripio. Компания предварительно включила криптоторговлю в Бразилии в декабре 2021 года и в последний раз запускала тот же сервис в Мексике.

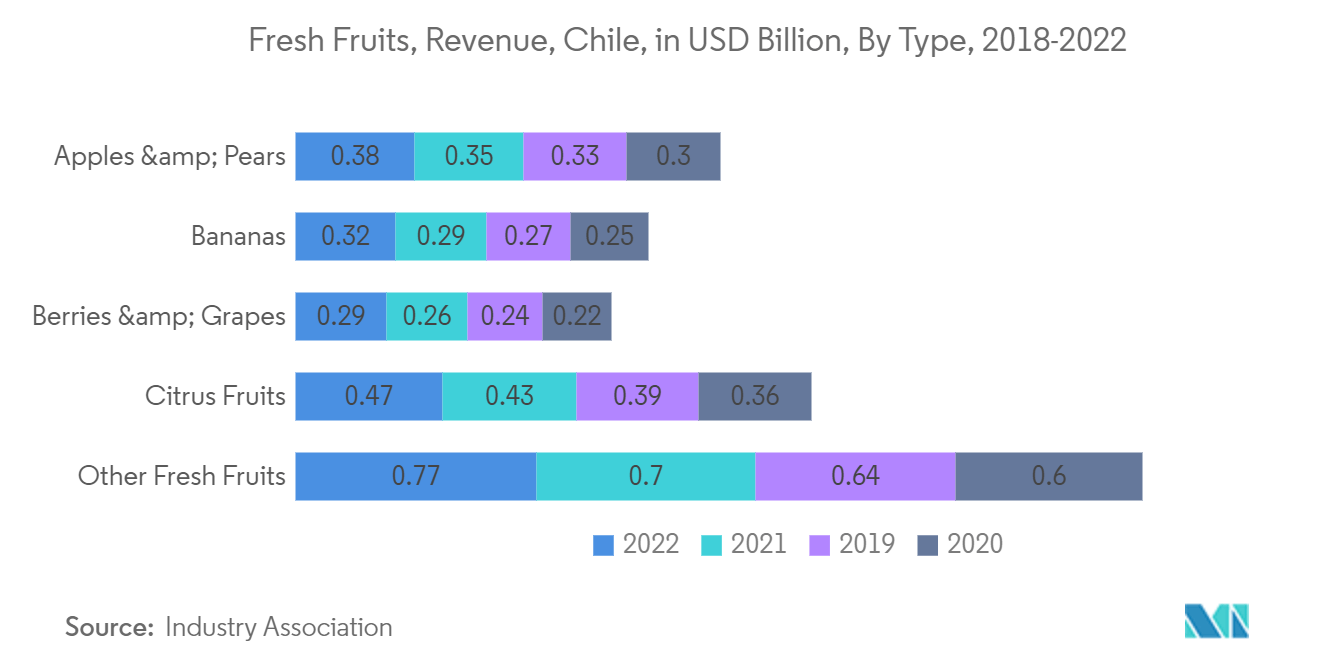

Рост производства садоводства стимулирует рынок

- После того, как заморозки сократили урожай 2022 года, чилийские цитрусовые продукты и экспорт должны значительно восстановиться в 2023 году, прогнозирует новый отчет Министерства сельского хозяйства США. Значения чилийских цитрусовых в США наиболее активны с мая по ноябрь. По данным торговой статистики Министерства сельского хозяйства США, в период с ноября 2021 года по октябрь 2022 года стоимость чилийских цитрусовых в США оценивалась в 328,5 миллионов долларов США, что примерно на 20 меньше, чем за тот же период в прошлый раз. Урожайность чилийских цитрусовых в 2022 году упала из-за заморозков во время простоя в регионах Вальпараисо, Метрополитана и О'Хиггинс. Из-за морозов офис Министерства сельского хозяйства США в Сантьяго оценил объем производства лимонной продукции в маркетинговом сезоне 2022 года в 140 000 метрических тонн, что на 30 меньше, чем в предыдущем сезоне.

- В отчете Министерства сельского хозяйства США говорится, что к 2023 году объем производства чилийских лимонов должен вернуться к 200 000 метрических тонн при условии нормальной урожайности. Ожидается, что в 2023 году объем чилийского экспорта отказов достигнет 100 000 метрических тонн, а в 2022 году — более 60 000 метрических тонн. Начинается время маркетинга бомбы в апреле, при этом основная часть экспорта приходится на период с июня по сентябрь. США являются основной причиной неудач Чили, на них в 2021 году будет поставлено около 65 682 метрических тонн, или около 65 от общего объема экспорта чилийских бомб. Согласно отчету, производство чилийских апельсинов в 2023 году увеличится до 200 000 метрических тонн, что на 22 больше, чем 164 000 метрических тонн в 2022 году. В отчете оценивается, что площадь посадок чилийских апельсинов в 2023 году составит 15 814 акров, что на 0,5 больше, чем в 2022 году.

- Центральное Чили является основным регионом выращивания апельсинов на регион Метрополитана приходится 39,3 посаженных апельсиновых площадей, а на регион О'Хиггинс - 31 площадь апельсинов. Согласно отчету, экспорт чилийских апельсинов достигнет 105 000 метрических тонн в 2023 году, что более чем на 20 больше, чем в 2022 году, говорится в отчете. В Чили период сбыта апельсинов начинается в апреле, а основная часть фруктов упаковывается в период с июля по сентябрь, говорится в отчете. США являются основным направлением импорта чилийских апельсинов, говорится в докладе. Согласно отчету, объем производства цитрусовых мандаринов в Чили вырастет на 39,4 в 2023 году до 237 000 метрических тонн. Посевная площадь для бюрократов оценивалась примерно в 33 400 акров в 2023 году по сравнению с 27 600 акрами в 2022 году.

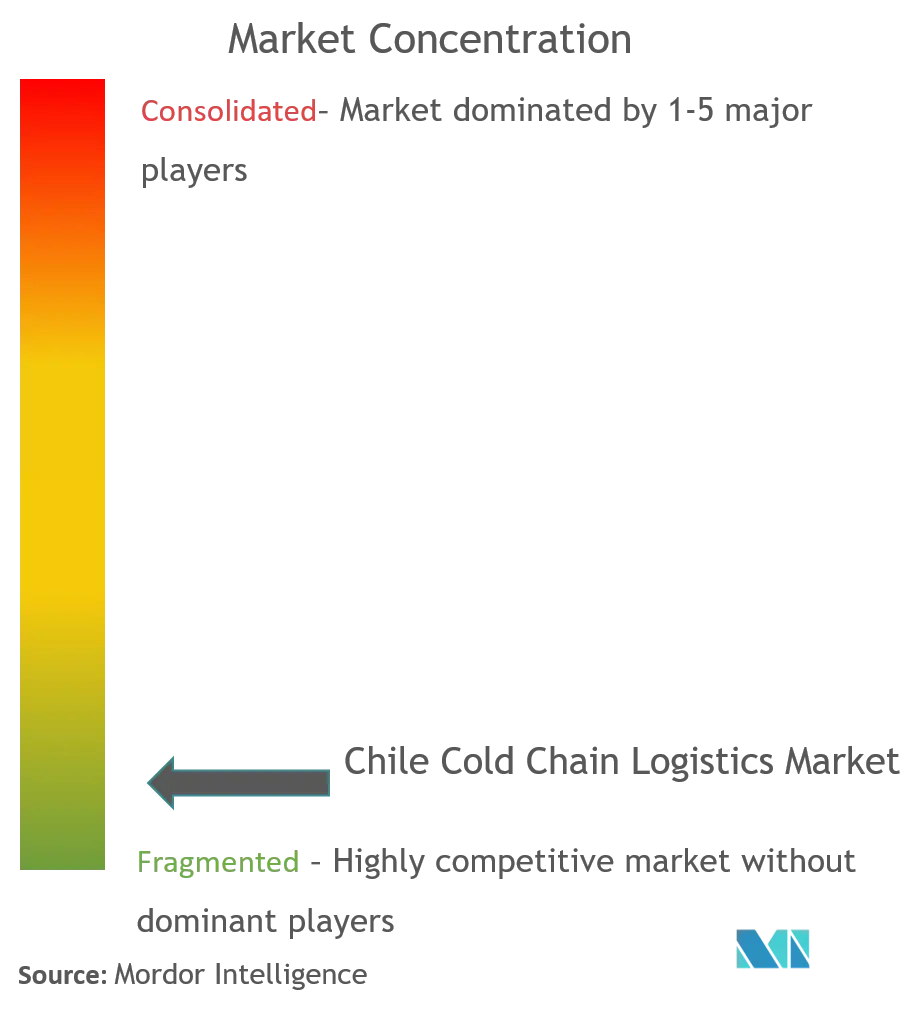

Обзор отрасли логистики холодовой цепи Чили

Рынок логистики холодовой цепи в Чили фрагментирован по своей природе, на нем присутствуют как глобальные, так и местные игроки. Большую часть импортной и экспортной продукции необходимо контролировать в рефрижераторном транспорте. Благодаря развитию технологий компании расширяют свое присутствие на рынке, разрабатывая новые методы управления логистикой холодовой цепи. В число ключевых игроков на рынке входят Emergent LatAm, Megafrio, Frio Romeral, Transportes Nazar и Friofort и другие. Рынок начал восстанавливаться после пандемии, положительная динамика наблюдалась после пандемии. Чили имеет ряд соглашений о свободной торговле (ССТ) с такими странами, как Канада, Мексика, Южная Корея, США и ЕС.

Лидеры рынка логистики холодовой цепи Чили

Megafrio Chile

Frio Romeral Limitada

Empresas Taylor

Transportes Nazar

Friofort SA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка логистики холодовой цепи Чили

- Июнь 2023 г. Emergent Cold Latin America (Emergent Cold LatAm или Компания), быстрорастущий поставщик холодильных складов и логистических услуг в Латинской Америке, объявила о приобретении компании Hook Chile, ведущего производителя лосося в стране и импортера продуктов питания. Hook Чили управляет двумя высококачественными объектами со свежей землей для будущих расширений, которые могут более чем удвоить жилую вместимость. Во-первых, это склад поддонов в Сан-Антонио, стратегически расположенный в непосредственной близости от порта Сан-Антонио и дорог, соединяющих основные мегаполисы Чили.

- Февраль 2023 г. Emergent Cold Latin America (Emergent Cold LatAm), быстрорастущий поставщик холодильных складов и логистических услуг в Латинской Америке, объявила о приобретении Multifrigo, ведущего производителя в Сантьяго – столице и крупнейшем мегаполисе Чили. Компания Emergent Cold LatAm также объявила о планах по расширению основной автоматизированной установки Multifrigo в Эль-Оливо до 35 000 мест для поддонов, что в три раза превышает нынешний размер, создавая новые мощности и увеличивая количество сервисных сожжений.

Сегментация отрасли логистики холодовой цепи Чили

Технология и механизм, которые обеспечивают безопасную доставку чувствительных к температуре товаров и изделий по цепочке поставок, известны как логистика холодовой цепи. Любой скоропортящийся продукт или продукт, имеющий соответствующую маркировку, почти наверняка потребует управления холодовой цепью. Полный анализ рынка логистики холодовой цепи в Чили, включая оценку экономики и вклад секторов в экономику, обзор рынка, оценку размера рынка для ключевых сегментов, возникающие тенденции в сегментах рынка, динамику рынка и географические тенденции, а также Влияние COVID-19 рассматривается в докладе.

Рынок логистики холодовой цепи Чили сегментирован по услугам (хранение, транспортировка и услуги с добавленной стоимостью), типу температуры (охлажденная и замороженная) и конечному потребителю (садоводство, молочные продукты, мясо, рыба и птица, переработанные пищевые продукты, фармацевтика, науки о жизни, химия и другие области применения).

В отчете представлены размеры рынка и прогнозы в стоимости (долларах США) для всех вышеуказанных сегментов.

| Хранилище |

| Транспорт |

| Дополнительные услуги (шоковая заморозка, маркировка, управление запасами и т. д.) |

| Охлажденный |

| Замороженный |

| Садоводство (свежие фрукты и овощи) |

| Молочные продукты (молоко, мороженое, масло и т. д.) |

| Мясо, рыба и птица |

| Обработанные пищевые продукты |

| Фармацевтика, науки о жизни и химия |

| Другие конечные пользователи |

| Услуга | Хранилище |

| Транспорт | |

| Дополнительные услуги (шоковая заморозка, маркировка, управление запасами и т. д.) | |

| Температура | Охлажденный |

| Замороженный | |

| Конечный пользователь | Садоводство (свежие фрукты и овощи) |

| Молочные продукты (молоко, мороженое, масло и т. д.) | |

| Мясо, рыба и птица | |

| Обработанные пищевые продукты | |

| Фармацевтика, науки о жизни и химия | |

| Другие конечные пользователи |

Часто задаваемые вопросы по исследованию рынка логистики холодовой цепи в Чили

Насколько велик рынок логистики холодовой цепи в Чили?

Ожидается, что объем рынка логистики холодовой цепи в Чили достигнет 301,69 млн долларов США в 2024 году, а среднегодовой темп роста составит 13,45% и достигнет 566,92 млн долларов США к 2029 году.

Каков текущий размер рынка логистики холодовой цепи в Чили?

Ожидается, что в 2024 году объем рынка логистики холодовой цепи в Чили достигнет 301,69 миллиона долларов США.

Кто являются ключевыми игроками на рынке логистики холодовой цепи в Чили?

Megafrio Chile, Frio Romeral Limitada, Empresas Taylor, Transportes Nazar, Friofort SA — основные компании, работающие на рынке логистики холодовой цепи Чили.

Какие годы охватывает рынок логистики холодовой цепи Чили и каков был размер рынка в 2023 году?

В 2023 году объем рынка логистики холодовой цепи Чили оценивался в 265,92 миллиона долларов США. В отчете рассматривается исторический размер рынка логистики холодовой цепи Чили за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка логистики холодовой цепи Чили на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли логистики холодовой цепи Чили

Статистические данные о доле, размере и темпах роста доходов на рынке логистики холодовой цепи в Чили в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ логистики холодовой цепи Чили включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.