Размер и доля рынка упаковки холодовой цепи

Анализ рынка упаковки холодовой цепи от Mordor Intelligence

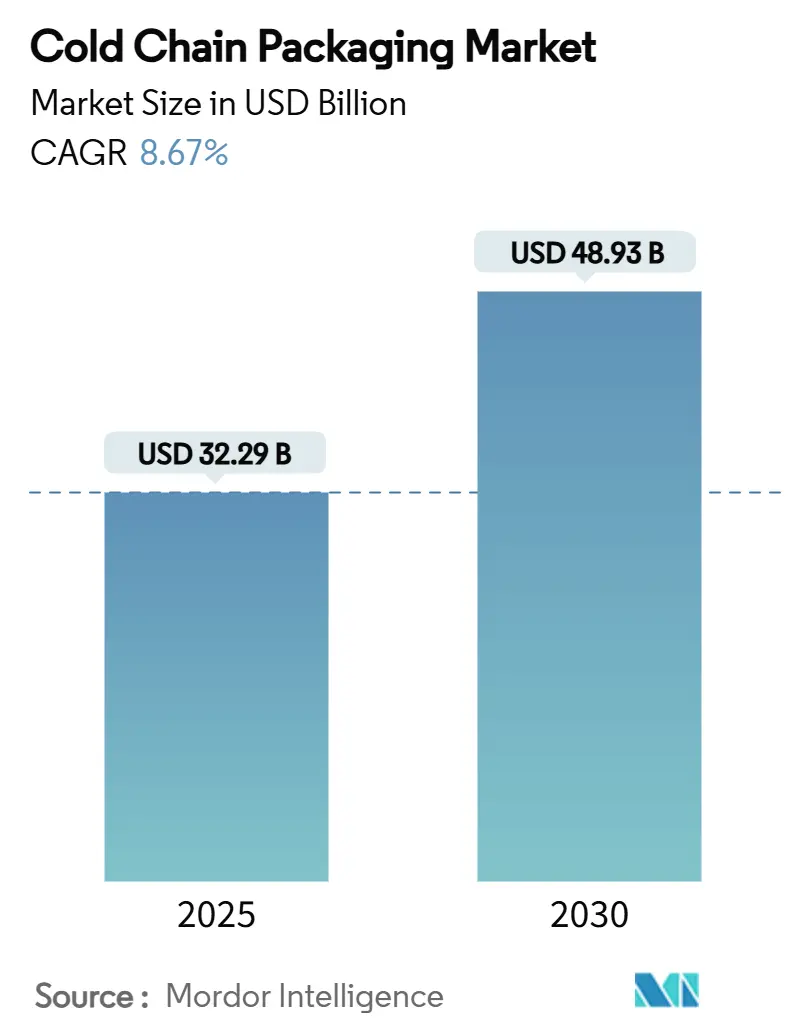

Размер рынка упаковки холодовой цепи составляет 32,29 млрд USD в 2025 году и прогнозируется достичь 48,93 млрд USD к 2030 году, увеличиваясь со среднегодовым темпом роста 8,67%. Рост обеспечивается растущими объемами биопрепаратов, расширением логистики электронной коммерции продуктов питания и глобальными инициативами по вакцинации, которые стандартизируют дистрибуцию с контролируемой температурой. Нормативные базы, такие как 21 CFR 600.15 Управления по санитарному надзору за качеством пищевых продуктов и медикаментов США и новое Положение Европейского союза об упаковке и отходах упаковки, требуют валидированных решений, в то время как мониторинг IoT в режиме реального времени повышает ожидания по производительности. Консолидация среди логистических гигантов усиливает распространение технологий, а корпоративные ESG-цели ускоряют переход к многоразовым и биологическим форматам, изменяя стратегии поставщиков по всему рынку упаковки холодовой цепи.

Ключевые выводы отчета

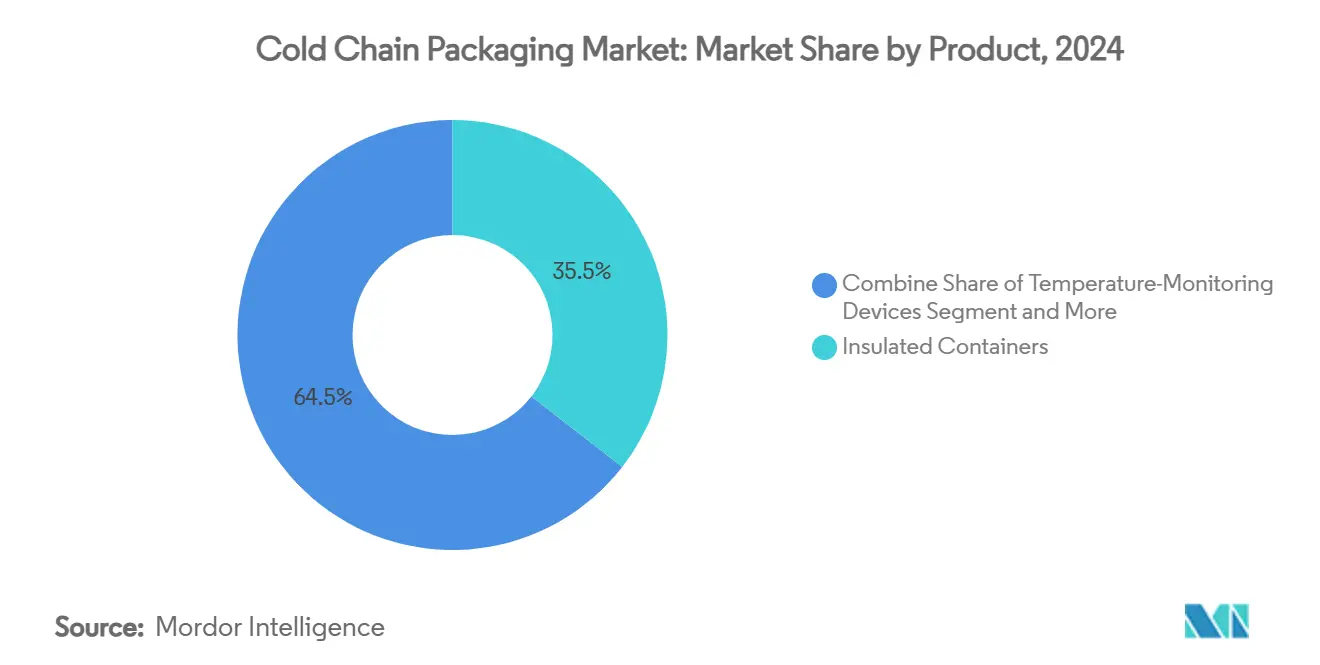

- По продуктам изолированные контейнеры лидировали с долей выручки 35,53% в 2024 году; устройства мониторинга температуры прогнозируются к росту со среднегодовым темпом 12,95% до 2030 года.

- По системам упаковки пассивные решения занимали 55,32% доли рынка упаковки холодовой цепи в 2024 году, в то время как гибридные системы регистрируют наивысший прогнозируемый среднегодовой темп роста в 10,32% до 2030 года.

- По материалам пенополистирол составлял 40,43% доли размера рынка упаковки холодовой цепи в 2024 году; биологические материалы с фазовым переходом развиваются со среднегодовым темпом роста 11,23% до 2030 года

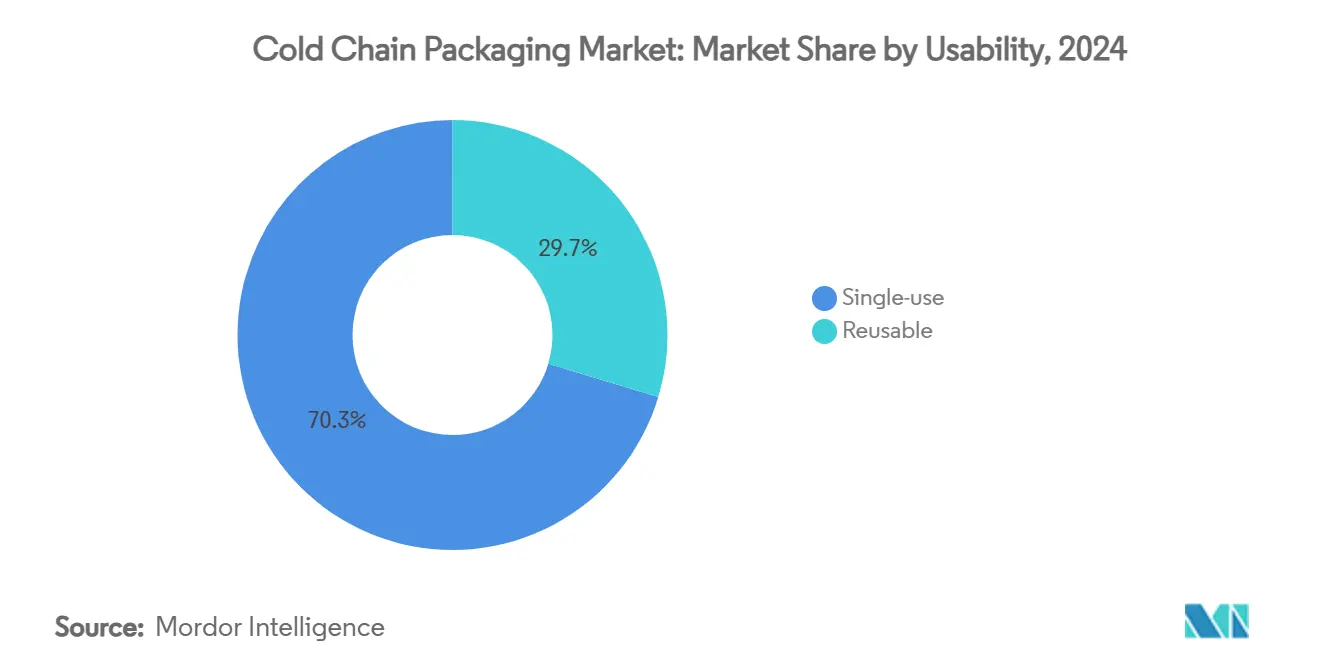

- По возможности использования одноразовые форматы занимали 70,34% доли в 2024 году, тогда как многоразовые решения прогнозируются к расширению со среднегодовым темпом роста 9,43% до 2030 года.

- По применению фармацевтика и биотехнологии захватили 45,22% рынка упаковки холодовой цепи в 2024 году; клинические исследования и диагностика ожидаются к росту со среднегодовым темпом 11,34% к 2030 году.

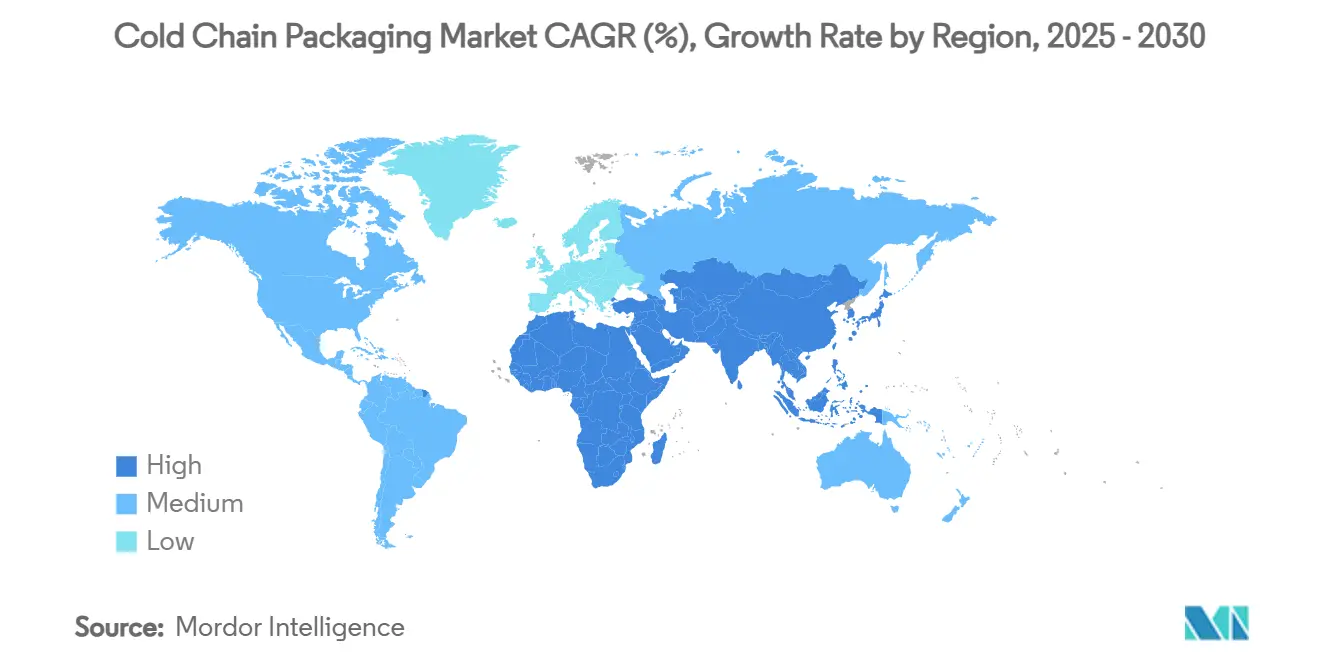

- По географии Европа лидировала с долей 38,96% в 2024 году, в то время как Азиатско-Тихоокеанский регион готов к расширению со среднегодовым темпом роста 12,02% до 2030 года.

Тенденции и аналитика глобального рынка упаковки холодовой цепи

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогноз среднегодового темпа роста | Географическая актуальность | Временные рамки влияния |

|---|---|---|---|

| Логистика биопрепаратов и клеточной/генной терапии | +1.8% | Северная Америка и Европа | Среднесрочный период (2-4 года) |

| Расширение электронной коммерции продуктов питания и доставки готовых блюд | +1.5% | Азиатско-Тихоокеанский регион и Северная Америка | Краткосрочный период (≤ 2 лет) |

| Глобальные программы вакцинации | +1.2% | Азиатско-Тихоокеанский регион, Ближний Восток и Африка, Латинская Америка | Среднесрочный период (2-4 года) |

| Посылки децентрализованных клинических исследований | +0.9% | Северная Америка, Европа, расширяющийся Азиатско-Тихоокеанский регион | Долгосрочный период (≥ 4 лет) |

| Многоразовые пассивные грузоотправители для соблюдения ESG | +0.7% | Европа и Северная Америка | Долгосрочный период (≥ 4 лет) |

| Внедрение умных индикаторов под давлением страховщиков | +0.6% | Развитые рынки по всему миру | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Бум логистики биопрепаратов и клеточной/генной терапии

Почти половина новых фармацевтических препаратов требует контроля температуры, и многие передовые терапии нуждаются в криогенных условиях ниже -150 °C. В январе 2025 года Cryoport представила грузоотправитель HV3, который поддерживает такие сверхнизкие уровни в течение длительных периодов, иллюстрируя переход сектора к специализированным конструкциям. [1]Cryoport, "Cryoport Unveils HV3 Cryogenic Shipping System for Advanced Therapies," gasworld.com Требования FDA к лицензированию биопрепаратов требуют валидированного подтверждения стабильности в течение всего транзита, делая квалификацию упаковки неотъемлемой частью одобрения продукта.[2]U.S. Food and Drug Administration, "Biologics License Applications and Master Files," federalregister.gov Тенденции персонализированной медицины усиливают частоту отправок и ценность, стимулируя премиальный спрос по всему рынку упаковки холодовой цепи.

Расширение электронной коммерции продуктов питания и доставки готовых блюд

Онлайн-объемы продуктов питания для охлажденных и замороженных продуктов увеличивают потребность в легкой, пространственно-эффективной изоляции, которая выдерживает изменчивость последней мили. HelloFresh использует ИИ для корректировки конфигурации упаковки в зависимости от погоды и специфики маршрута, демонстрируя, как данные управляют выбором материалов. Climaliner Plus от Ranpak, подлежащий переработке у тротуара и запущенный в апреле 2024 года, обеспечивает 72 часа термозащиты и отвечает ожиданиям потребителей в области устойчивости. Эти инновации расширяют рынок упаковки холодовой цепи за пределы традиционных фармацевтических направлений.

Глобальные инициативы по вакцинации в развивающихся странах

Gavi, UNICEF и ВОЗ устанавливают рамки закупок, которые задают глобальные базовые показатели производительности. Электрификация 300 клиник Эфиопии на солнечной энергии в 2024 году подчеркивает ограничения инфраструктуры, которые должна преодолеть упаковка. Морозостойкие холодильные боксы, одобренные ВОЗ, исключают кондиционирование ледяных пакетов и сокращают потери при сельском развертывании. Такие программы подталкивают поставщиков к прочным, быстро развертываемым конструкциям, поддерживая спрос по всему рынку упаковки холодовой цепи.

Спрос на посылки децентрализованных клинических исследований

Нормативная поддержка моделей прямо к пациенту увеличивает количество отправок при уменьшении полезных нагрузок. Цифровая дисплейная маркировка, признанная ISPE в 2025 году, позволяет обновления в реальном времени на нескольких языках без перемаркировки. [3]ISPE, "Digital Display Labelling in Clinical Supplies," ispe.org Упаковка должна защищать чувствительные образцы в различных условиях домашнего хранения, отдавая предпочтение пассивным системам длительного действия, оснащенным умными датчиками. Форматы, совместимые с дронами, также набирают популярность, расширяя охват услуг для удаленных участников.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогноз среднегодового темпа роста | Географическая актуальность | Временные рамки влияния |

|---|---|---|---|

| Волатильность цен на полимерное сырье | -1.4% | Глобально, ярко выражено в Азиатско-Тихоокеанском регионе | Краткосрочный период (≤ 2 лет) |

| Ограничения ЕС циркулярной экономики на EPS | -0.8% | Европейский союз | Среднесрочный период (2-4 года) |

| Сжатие мощности воздушных грузов для объемных грузоотправителей | -0.6% | Глобальные авиаграузовые хабы | Краткосрочный период (≤ 2 лет) |

| Ограничения литиевых батарей на активные системы | -0.4% | Всемирные воздушные транспортные маршруты | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Волатильность цен на полимерное сырье

Повышательные колебания стоимости полиэтилена и полипропилена сжимают маржу переработчиков и могут задержать переход на многоразовую упаковку, которая несет более высокие первоначальные расходы. Мелкие производители часто лишены механизмов хеджирования, побуждая их рационализировать портфели и отдавать приоритет высокостоимостным фармацевтическим счетам.

Ограничения ЕС циркулярной экономики на EPS

Положение об упаковке и отходах упаковки, действующее с февраля 2025 года, обязывает к полной перерабатываемости к 2030 году. Производители ускоряют альтернативные разработки; волоконное решение TailorTemp от DS Smith, запущенное в январе 2025 года, сохраняет товары прохладными в течение 36 часов, вписываясь в потоки переработки у тротуара DS Smith. Обязательные сборы расширенной ответственности производителя повышают затраты на соблюдение, подталкивая рынок упаковки холодовой цепи к материалам на биологической основе.

Сегментный анализ

По продуктам: умный мониторинг стимулирует инновации

Изолированные контейнеры обеспечили основу отправок и составляли 35,53% рынка упаковки холодовой цепи в 2024 году. Несмотря на это доминирование, устройства мониторинга температуры показывают среднегодовой темп роста 12,95%, поскольку цепи поставок требуют непрерывной видимости. Умные этикетки, такие как индикатор семаглутида Timestrip, распространяют соблюдение на высокостоимостные биопрепараты, захватывая внедрение среди поставщиков медицинских услуг.

Конвергенция IoT-чипов и сетей низкого энергопотребления модернизирует пассивные боксы в подключенные активы. Гибридный контейнер 1500X от SkyCell работает в течение 270 часов и передает живые данные, иллюстрируя, как устройства мониторинга интегрируются с изоляционными субстратами для ограничения отклонений. Эти достижения привлекают страховщиков, которые теперь вознаграждают доказанное снижение рисков, расширяя адресуемые объемы для производителей устройств в рамках рынка упаковки холодовой цепи.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По системам упаковки: гибридные решения набирают обороты

Пассивные грузоотправители сохранили долю 55,32% размера рынка упаковки холодовой цепи в 2024 году, ценимые за простоту и нормативную знакомость. Гибридные форматы, однако, показывают самый быстрый среднегодовой темп роста 10,32%, встраивая датчики и ограниченную энергетическую помощь внутри традиционных оболочек, тем самым балансируя стоимость и контроль. Thermal Coat от Va-Q-Tec добавляет интеллектуальный слой к устаревшим боксам и снижает зависимость от полностью питаемых единиц.

Глобальные авиакомпании ужесточают правила перевозки литиевых батарей, ограничивая состояние заряда до 30%, что ограничивает использование активных контейнеров. Солнечная энергия и интеграция суперконденсаторов смягчают это препятствие и подталкивают производителей к пассивно-активным гибридам. По мере интенсификации аудитов соответствия грузоотправители со встроенной отслеживаемостью получают предпочтения при закупках, укрепляя гибридный рост по всему рынку упаковки холодовой цепи.

По материалам: биологические PCM лидируют в переходе к устойчивости

Пенополистирол доминировал с 40,43% доли рынка упаковки холодовой цепи в 2024 году благодаря стоимостной эффективности. Нормативный контроль, однако, повышает спрос на материалы с фазовым переходом на биологической основе, которые растут со среднегодовым темпом роста 11,23%. Исследования MDPI в 2025 году показали, что микроинкапсулированные PCM обеспечивают 144,3 кДж/кг скрытого тепла, отвечая фармацевтическим требованиям от 2 °C до 8 °C при обеспечении переработки.

Вакуумные панели и фенольные пены обслуживают премиальные ниши, ищущие более тонкие стенки и увеличенную продолжительность. Охлаждающие среды из целлюлозной губки, документированные рецензируемыми исследованиями, добавляют антимикробные преимущества и биоразлагаемость, соответствуя циркулярным целям ЕС. Диверсификация материалов поэтому ускоряется, переводя рынок упаковки холодовой цепи к циркулярности без ущерба для производительности.

По возможности использования: многоразовые системы набирают ESG-тягу

Одноразовые конструкции по-прежнему занимали 70,34% отправок в 2024 году из-за контроля загрязнения и логистической легкости. Корпоративные обязательства по устойчивости теперь отдают предпочтение циклам: Cold Chain Technologies нацелена на устранение 100 миллионов фунтов отходов на свалках к 2025 году через многоразовые парки, сообщая о 60% экономии ископаемого топлива на зрелых маршрутах.

Отслеживание активов через IoT снижает потери и максимизирует обороты, сокращая окупаемость до менее чем восьми поездок для высокочастотных маршрутов. Модели аренды, такие как сервис Orion r® от Sonoco, переводят капитальные расходы в операционные, расширяя внедрение среди средних фармацевтических экспортеров. Эти стимулы поддерживают среднегодовой темп роста 9,43% для многоразовых форматов по всему рынку упаковки холодовой цепи.

По применению: клинические исследования стимулируют специализированный спрос

Фармацевтика и биотехнологии представляли 45,22% выручки в 2024 году, движимые строгими протоколами от 2 °C до 8 °C и -20 °C. Децентрализованные клинические исследования поднимают спрос на небольшие коробки прямо к пациенту и стимулируют среднегодовой темп роста 11,34% в сегменте. Цифровая маркировка, признанная ISPE, устраняет ручное переклеивание, сокращая ошибки и соблюдая многоязычные правила.

Пищевые применения остаются объемно тяжелыми, особенно молочные продукты и замороженные десерты, которые требуют умеренного времени удержания. Перекрестное опыление индикаторов фармацевтического класса в доставку премиальных морепродуктов повышает стандарты качества. Химические и промышленные потоки используют криостойкие барабаны для специальных смол, добавляя дополнительный спрос к рынку упаковки холодовой цепи.

Сегментный анализ: по конечному применению

Географический анализ

Доля Европы 38,96% в 2024 году отражает зрелые фармацевтические кластеры, развитую инфраструктуру и нормативный акцент на снижение углерода. Европейское агентство по лекарственным средствам обновило руководство в 2025 году, побуждая к более широкой валидации многоразовых систем. Немецкие предприятия Va-Q-Tec закрепляют региональные инновации, в то время как новое голландское производство от Cold Chain Technologies сокращает время выполнения заказов для клиентов из наук о жизни.

Азиатско-Тихоокеанский регион регистрирует наивысший среднегодовой темп роста 12,02% до 2030 года, подпитываемый расширением фармацевтических мощностей в Индии и ростом производства биопрепаратов в Южной Корее. Правительственные программы вакцинации мобилизуют рефрижераторную логистику, и местные поставщики сотрудничают с новым хабом Cryoport в Великобритании для тиражирования лучших практик по всему региону. По мере масштабирования инфраструктуры региональные игроки все чаще указывают гибридные контейнеры для навигации в изменчивых энергетических сетях, укрепляя рынок упаковки холодовой цепи в регионе.

Северная Америка продолжает инвестировать в сериализацию и отслеживаемость в рамках Закона о безопасности цепи поставок лекарств, укрепляя спрос на умные грузоотправители. Трансграничная торговля с Мексикой поддерживает потоки продуктов с контролируемой температурой, в то время как канадские фирмы по биопрепаратам пилотируют PCM на биологической основе. Ближний Восток и Африка выигрывают от солнечного хранения, поддерживаемого Gavi, которое повышает охват вакцинацией, и Латинская Америка улучшает экспорт морепродуктов через изолированные покрытия паллет. Этот разнообразный ландшафт обеспечивает географическую сбалансированность рынка упаковки холодовой цепи с Азиатско-Тихоокеанским регионом, поставляющим львиную долю дополнительного роста.

Конкурентная среда

Рынок упаковки холодовой цепи умеренно фрагментирован, но консолидируется. Глобальные интеграторы стремятся к масштабу и технологической глубине; приобретение DHL в марте 2025 года CRYOPDP добавило 600 000 ежегодных отправок наук о жизни и расширило охват в Азиатско-Тихоокеанском регионе и EMEA. Покупка TOPPAN за 1,8 млрд USD подразделения термоформованной и гибкой упаковки Sonoco расширила ее набор устойчивых материалов.

Действующие компании, такие как Sonoco ThermoSafe, Pelican BioThermal и Va-Q-Tec, защищают долю через патентные портфели в вакуумной изоляции и гибридном мониторинге. Новые технологические поставщики, как Wiliot, встраивают датчики размером с почтовую марку, которые транслируют через Bluetooth, превращая каждую коробку в узел данных. Стратегические альянсы процветают; пакт Envirotainer 2024 года с ведущей авиакомпанией способствует использованию устойчивого авиационного топлива в линиях с контролируемой температурой.

Конкуренция теперь зависит от соответствия производительности с перерабатываемостью. TailorTemp на волоконной основе от DS Smith, бумажные термальные лайнеры от Ranpak и гибридные контейнеры длительного действия от SkyCell дифференцируются на проверенной экономии углерода. Поставщики, не инвестирующие в циркулярно-готовые платформы, рискуют исключением из списков фармацевтических поставщиков, обостряя инновационные циклы по всему рынку упаковки холодовой цепи.

Лидеры отрасли упаковки холодовой цепи

-

Cold chain Technologies

-

Cryopak

-

Sonoco Thermosafe

-

Sofrigam Company

-

Softbox Systems Ltd

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Январь 2025: Cryoport представила криогенный грузоотправитель HV3 для передовых терапий, предлагающий улучшенное время удержания сверхнизких температур.

- Январь 2025: DS Smith запустила TailorTemp на PharmaPack Europe, полностью перерабатываемое волоконное решение, обеспечивающее 36-часовое охлаждение.

- Декабрь 2024: Sonoco завершила покупку Eviosys за 4,2 млрд USD, расширив свою платформу металлической упаковки

- Июнь 2024: Cold Chain Technologies открыла производственный и распределительный центр в Бреде, Нидерланды, увеличив европейскую мощность поставок.

Охват глобального отчета о рынке упаковки холодовой цепи

Продукт холодовой цепи определяется как любой температурно-чувствительный продукт, такой как замороженные продукты, исследовательские образцы или фармацевтические препараты. Упаковка холодовой цепи жизненно важна для поддержания термальной целостности температурно-чувствительных продуктов во время транспортировки. Упаковка холодовой цепи может использовать активные или пассивные методы упаковки.

Активные конфигурации упаковки обычно являются арендованными контейнерами, которые используют источник питания, батареи или электричество, и термостат для контроля нагрева или охлаждения внутри транспортного контейнера.

Пассивные конфигурации упаковки являются произведенными контейнерами, которые используют изолированную упаковку, такую как полистирол, полиуретан или вакуумные изолированные панели и материалы с фазовым переходом (PCM) для поддержания желаемой температуры внутри транспортного контейнера.

| Изолированные контейнеры |

| Изолированные грузоотправители |

| Хладагенты, гелевые пакеты и PCM |

| Устройства мониторинга температуры |

| Вакуумные изолированные панели |

| Системы сухого льда |

| Активные системы |

| Пассивные системы |

| Гибридные системы |

| Пенополистирол (EPS) |

| Полиуретан (PUR) |

| Вакуумные изоляционные панели (VIP) |

| Вспененный полипропилен (EPP) |

| Биологические PCM |

| Гофрированный картон с барьерными лайнерами |

| Высокоэффективные пены (фенольные, PIR) |

| Одноразовые |

| Многоразовые |

| Фармацевтика и биотехнологии |

| Клинические исследования и диагностика |

| Молочные продукты и замороженные десерты |

| Мясо и морепродукты |

| Другие применения |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Австралия и Новая Зеландия | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | Ближний Восток | Объединенные Арабские Эмираты |

| Саудовская Аравия | ||

| Турция | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Нигерия | ||

| Египет | ||

| Остальная Африка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| По продуктам | Изолированные контейнеры | ||

| Изолированные грузоотправители | |||

| Хладагенты, гелевые пакеты и PCM | |||

| Устройства мониторинга температуры | |||

| Вакуумные изолированные панели | |||

| Системы сухого льда | |||

| По системам упаковки | Активные системы | ||

| Пассивные системы | |||

| Гибридные системы | |||

| По материалам | Пенополистирол (EPS) | ||

| Полиуретан (PUR) | |||

| Вакуумные изоляционные панели (VIP) | |||

| Вспененный полипропилен (EPP) | |||

| Биологические PCM | |||

| Гофрированный картон с барьерными лайнерами | |||

| Высокоэффективные пены (фенольные, PIR) | |||

| По возможности использования | Одноразовые | ||

| Многоразовые | |||

| По применению | Фармацевтика и биотехнологии | ||

| Клинические исследования и диагностика | |||

| Молочные продукты и замороженные десерты | |||

| Мясо и морепродукты | |||

| Другие применения | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Италия | |||

| Испания | |||

| Россия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Австралия и Новая Зеландия | |||

| Остальной Азиатско-Тихоокеанский регион | |||

| Ближний Восток и Африка | Ближний Восток | Объединенные Арабские Эмираты | |

| Саудовская Аравия | |||

| Турция | |||

| Остальной Ближний Восток | |||

| Африка | Южная Африка | ||

| Нигерия | |||

| Египет | |||

| Остальная Африка | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная Южная Америка | |||

Ключевые вопросы, рассматриваемые в отчете

Каков текущий размер рынка упаковки холодовой цепи и ожидаемый рост?

Рынок составляет 32,29 млрд USD в 2025 году и прогнозируется достичь 48,93 млрд USD к 2030 году, отражая среднегодовой темп роста 8,67%.

Какой сегмент растет быстрее всего в рамках рынка упаковки холодовой цепи?

Устройства мониторинга температуры лидируют со среднегодовым темпом роста 12,95%, поскольку цепи поставок приоритизируют видимость в реальном времени.

Как нормативы устойчивости влияют на выбор материалов?

Требование ЕС полной перерабатываемости к 2030 году ускоряет переход от EPS к PCM на биологической основе и волоконным изоляционным решениям.

Почему гибридные системы упаковки набирают популярность?

Гибридные грузоотправители объединяют пассивную изоляцию с умными датчиками, балансируя стоимость с нормативным соблюдением, и расширяются со среднегодовым темпом роста 10,32%.

Что стимулирует быстрый рост рынка упаковки холодовой цепи в Азиатско-Тихоокеанском регионе?

Расширение фармацевтического производства, логистика вакцин и модернизация инфраструктуры рефрижерации подталкивают регион к среднегодовому темпу роста 12,02%.

Как многоразовые форматы упаковки влияют на общую стоимость владения?

Отслеживание с поддержкой IoT и модели аренды снижают потери и капитальные расходы, сокращая периоды окупаемости до менее восьми циклов доставки для высокочастотных маршрутов.

Последнее обновление страницы: