Tamanho e Participação do Mercado de Glúten de Trigo

Análise do Mercado de Glúten de Trigo pela Mordor Intelligence

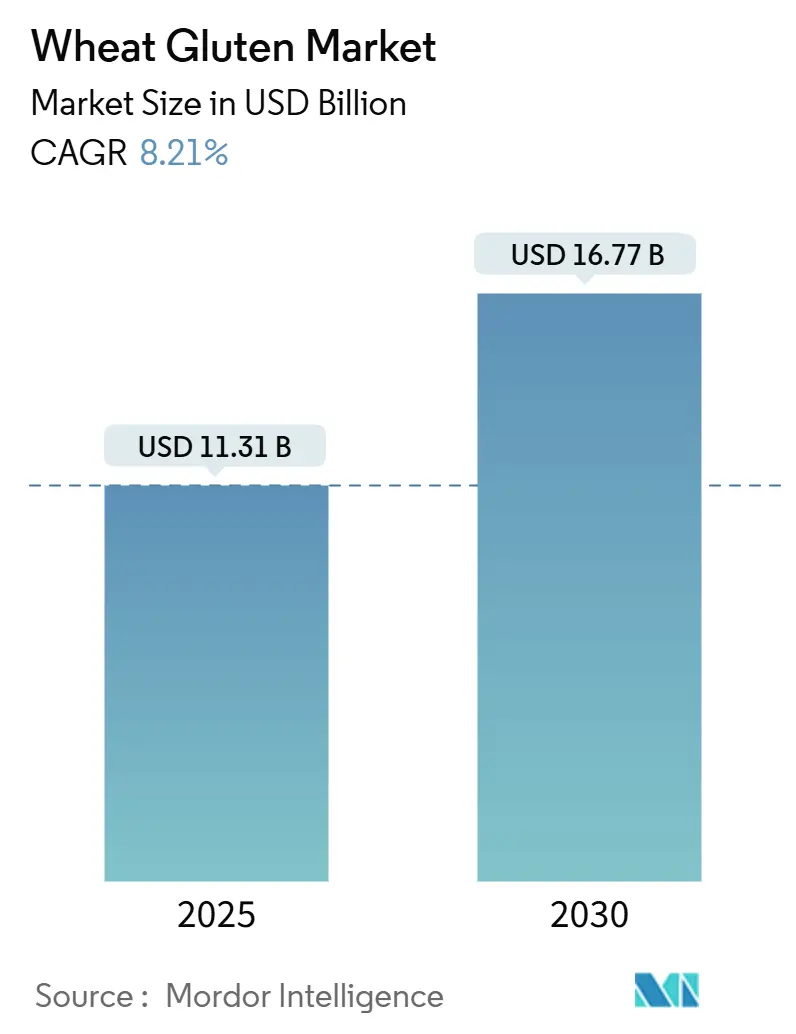

O tamanho do mercado de glúten de trigo atingiu USD 11,31 bilhões em 2025 e está previsto para alcançar USD 16,77 bilhões até 2030, avançando a um CAGR de 8,21%. O aumento da demanda por proteínas vegetais, consumo sustentado de panificação e reformulações de rótulos limpos estão expandindo a base de clientes endereçável e elevando os preços médios de venda. Marcas de análogos de carne estão escalando lançamentos globais, aproveitando a viscoelasticidade do glúten de trigo para imitar a textura de proteína animal. Formulações líquidas ganham tração em linhas de produção automatizadas, enquanto variantes orgânicas obtêm prêmios de prateleira em canais de alimentos naturais. A crescente adoção de glúten de trigo em produtos de nutrição esportiva e suplementos proteicos fortalece ainda mais o crescimento do mercado. O foco dos fabricantes de alimentos em alternativas de proteína sustentáveis e econômicas continua a impulsionar o consumo de glúten de trigo em várias aplicações. Do lado da oferta, atualizações tecnológicas na extração de proteínas, juntamente com o status GRAS do FDA[1]Fonte: FDA, "GRAS Notice Inventory," fda.gov, aumentam os rendimentos de processamento e a certeza regulatória. A fragmentação moderada permite que tanto multinacionais quanto especialistas em ingredientes competem através de customização funcional, credenciais de sustentabilidade e estratégias de fornecimento regional.

Principais Conclusões do Relatório

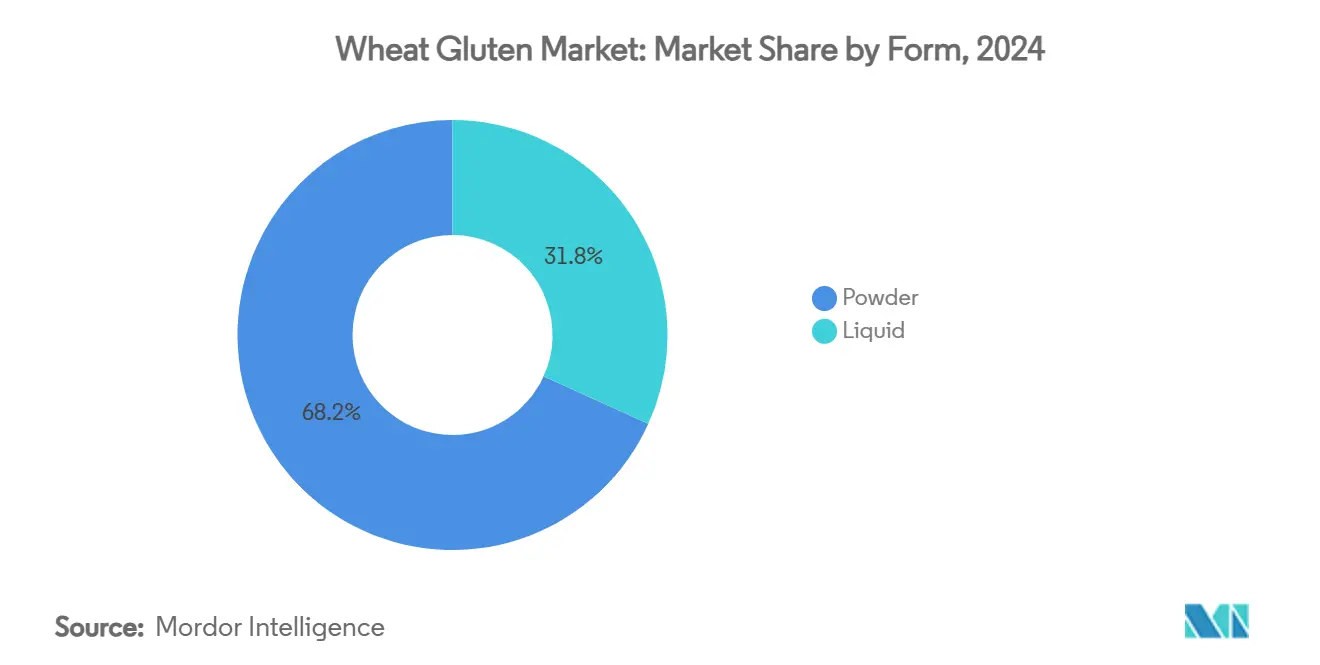

- Por forma, o pó deteve 68,23% da participação de mercado de glúten de trigo em 2024 e o líquido está projetado para expandir a um CAGR de 9,90% até 2030.

- Por natureza, produtos convencionais mantiveram 89,54% do tamanho do mercado de glúten de trigo em 2024, enquanto o orgânico está definido para crescer a um CAGR de 10,47%.

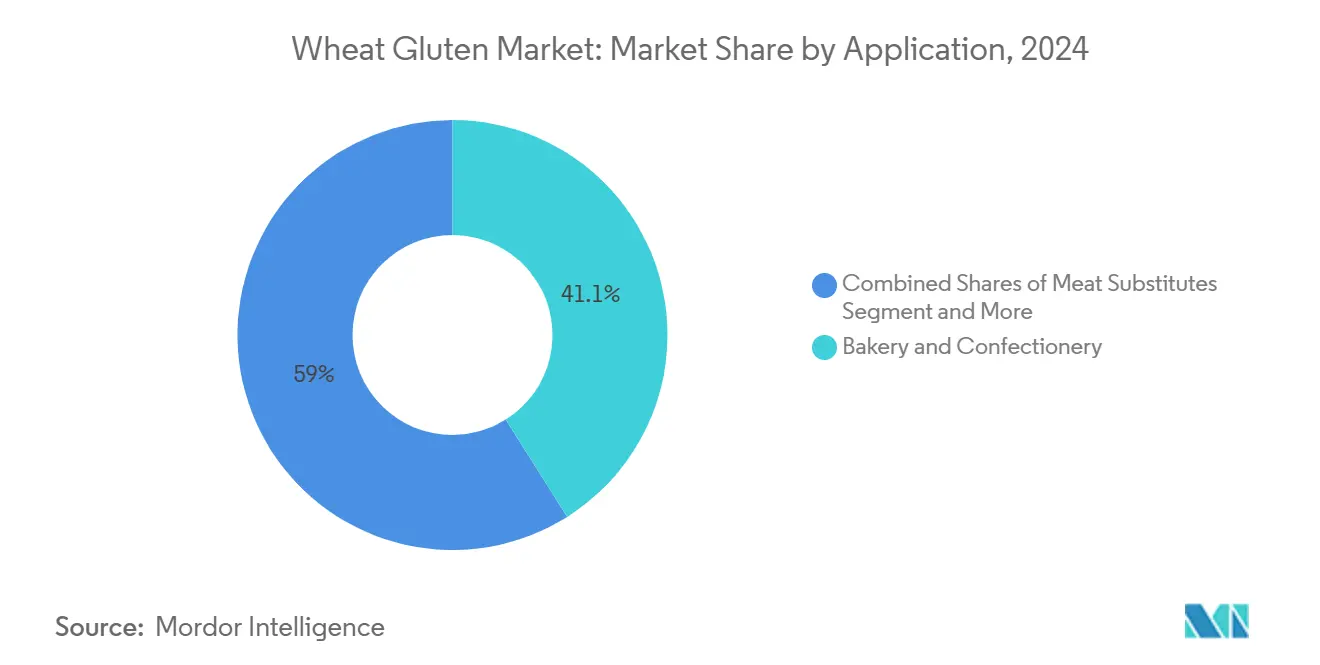

- Por aplicação, panificação e confeitaria capturaram 41,05% do tamanho do mercado de glúten de trigo em 2024; substitutos de carne registrarão o CAGR mais rápido de 10,35%.

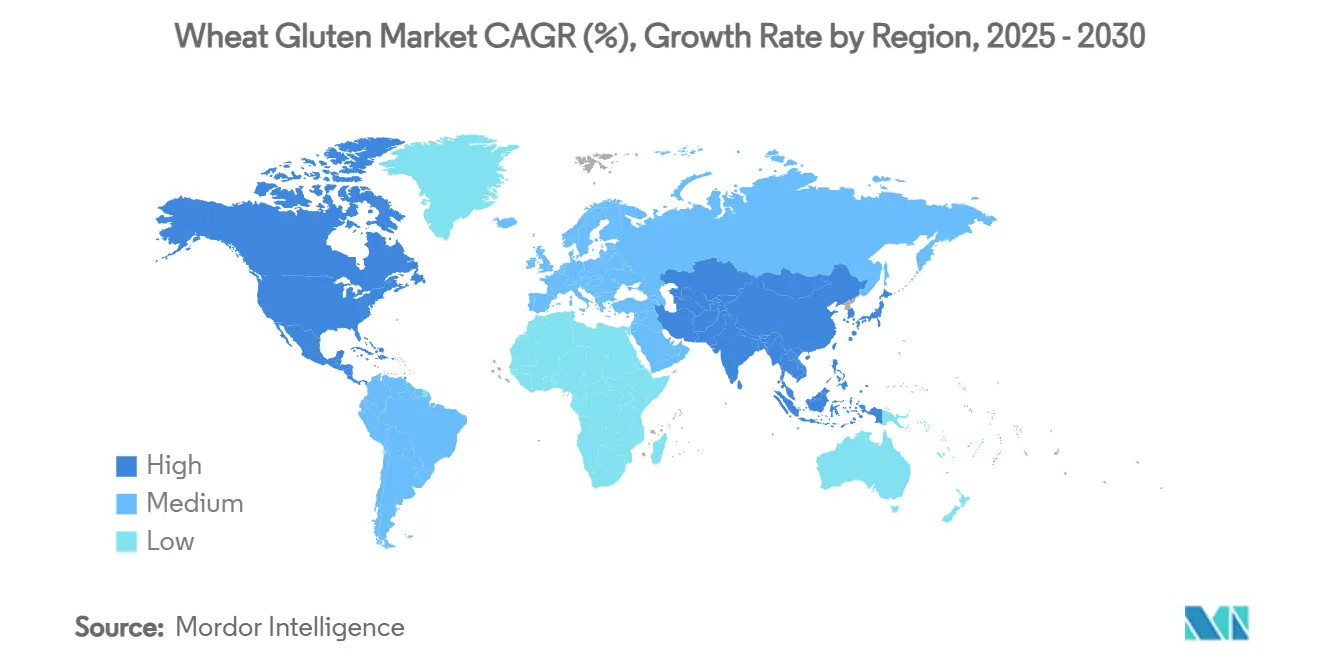

- Por geografia, a América do Norte liderou com 34,50% de participação no mercado de glúten de trigo em 2024, enquanto a Ásia-Pacífico está prevista para registrar 9,90% CAGR até 2030.

Tendências e Insights do Mercado Global de Glúten de Trigo

Análise de Impacto dos Impulsionadores

| Impulsionadores | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente Demanda em Panificação e Confeitaria por Força e Textura da Massa | +1.8% | Global, com concentração na América do Norte e Europa | Médio prazo (2-4 anos) |

| Propriedades Funcionais Superiores em Diversas Aplicações Alimentares | +1.5% | Global | Longo prazo (≥ 4 anos) |

| Crescente Demanda por Produtos Alimentares Vegetais e Ricos em Proteínas | +2.1% | América do Norte, Europa, centros urbanos Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Tendência de Enriquecimento Proteico em Alimentos e Bebidas Embalados | +1.3% | Global, liderado por mercados desenvolvidos | Médio prazo (2-4 anos) |

| Expansão das Tendências de Rótulos Limpos e Ingredientes Naturais | +1.0% | América do Norte e União Europeia principalmente | Médio prazo (2-4 anos) |

| Crescente Conscientização do Glúten de Trigo como Fonte Proteica Econômica | +0.9% | Ásia-Pacífico, América Latina, Oriente Médio e África | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Demanda em Panificação e Confeitaria por Força e Textura da Massa

Padarias comerciais dependem das propriedades viscoelásticas do glúten de trigo para manter desempenho consistente da massa em diferentes qualidades de farinha e condições de processamento. O mercado crescente de produtos de pão artesanal e especialidade aumenta a demanda, já que padeiros visam manter características tradicionais de fermentação enquanto otimizam a eficiência de produção. O foco da indústria em formulações de rótulos limpos aumentou o uso de glúten de trigo, particularmente em misturas de farinha de trigo duro vermelho de primavera, que fornecem melhor fortalecimento da massa comparado a aditivos sintéticos. Isso permite que fabricantes usem ingredientes reconhecíveis mantendo a qualidade do produto. O segmento de panificação premium beneficia-se desta tendência, já que texturas distintas comandam margens maiores, criando demanda contínua por isolados de proteína de trigo com propriedades funcionais específicas. A expansão de padarias industriais em mercados emergentes intensificou a necessidade de produtos de glúten de trigo padronizados para garantir qualidade uniforme do produto. Adicionalmente, o aumento de consumidores conscientes da saúde buscando produtos de panificação enriquecidos com proteína fortaleceu ainda mais a posição de mercado do glúten de trigo como fonte proteica natural.

Propriedades Funcionais Superiores em Diversas Aplicações Alimentares

A composição proteica única do glúten de trigo, consistindo principalmente de subunidades gliadina e glutenina, oferece elasticidade incomparável e capacidades de ligação com água que se estendem além de aplicações tradicionais para categorias alimentares emergentes. A capacidade do ingrediente de formar redes proteicas coesas torna-o indispensável na produção de análogos de carne, onde fornece a textura mastigável característica do seitan e outras proteínas vegetais. Técnicas avançadas de processamento estão desbloqueando nova funcionalidade através de modificação proteica, com tratamentos de ácido cítrico e enzimáticos melhorando a estabilidade da espuma e propriedades mecânicas para aplicações especializadas, incluindo materiais de embalagem biodegradáveis. A estabilidade térmica da proteína e propriedades formadoras de filme a posicionam como ingrediente versátil em alimentos processados requerendo atributos texturais específicos, desde reforço de massas até espessamento de molhos. A família de isolados proteicos Arise da MGP Ingredients demonstra como modificações direcionadas podem otimizar proteínas de trigo para sistemas específicos de massa, alcançando absorção de água aprimorada e tolerância à mistura que farinha de trigo tradicional não pode oferecer.

Crescente Demanda por Produtos Alimentares Vegetais e Ricos em Proteínas

A revolução das proteínas vegetais está fundamentalmente reformulando os padrões de demanda de glúten de trigo, com aplicações de substitutos de carne experimentando as maiores taxas de crescimento em todos os segmentos de mercado. A aceitação do consumidor de proteínas à base de trigo na nutrição atlética está se expandindo, com pesquisas identificando trigo comum (Triticum aestivum) entre os 52 taxa vegetais mais frequentemente usados em produtos de nutrição esportiva, refletindo o crescente reconhecimento dos benefícios de desempenho das proteínas vegetais. Estruturas regulatórias em mercados da Ásia-Pacífico estão acelerando a adoção, com a Agência Alimentar de Singapura e a FSANZ da Austrália estabelecendo processos de aprovação simplificados para aplicações proteicas novas que incluem alternativas à base de trigo. A custo-efetividade da proteína comparada a outras proteínas vegetais cria vantagens competitivas em mercados sensíveis ao preço, enquanto seu status GRAS estabelecido elimina barreiras regulatórias que limitam fontes proteicas mais novas. Regulamentações da União Europeia apoiando a comercialização de proteínas alternativas são esperadas para impulsionar mais inovação em aplicações de glúten de trigo, particularmente em produtos híbridos combinando múltiplas fontes de proteína vegetal para perfis nutricionais aprimorados.

Tendência de Enriquecimento Proteico em Alimentos e Bebidas Embalados

Fabricantes de alimentos estão crescentemente incorporando glúten de trigo em produtos embalados mainstream para atender demandas do consumidor por maior conteúdo proteico sem comprometer perfis de sabor ou textura. O perfil de sabor neutro do ingrediente e excelente solubilidade tornam-no particularmente adequado para fortificação de bebidas, onde outras proteínas vegetais frequentemente criam características sensoriais indesejáveis. Aplicações de farinha de trigo texturizada na tecnologia de panificação demonstram como o enriquecimento proteico pode simultaneamente melhorar valor nutricional e funcionalidade do produto. A tendência se estende além de categorias alimentares tradicionais para alimentos de conveniência e lanches, onde as propriedades de ligação do glúten de trigo permitem fortificação proteica sem comprometimentos estruturais. Apoio regulatório através do reconhecimento do FDA do glúten de trigo como suplemento nutricional facilita adoção ampla em categorias alimentares, enquanto vantagens de escalabilidade de fabricação sobre fontes proteicas mais novas asseguram implementação custo-efetiva para produtos de mercado de massa.

Análise de Impacto das Restrições

| Restrições | (~) % Impacto nas Previsões CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente Prevalência de Doença Celíaca e Intolerância ao Glúten | -1.4% | Global, maior impacto em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Volatilidade dos Preços do Trigo e Interrupções na Cadeia de Suprimentos | -0.9% | Global | Curto prazo (≤ 2 anos) |

| Restrições Regulatórias Rigorosas e Exigências de Rotulagem | -0.6% | União Europeia, América do Norte principalmente | Médio prazo (2-4 anos) |

| Presença de Alternativas Viáveis | -0.8% | Global, concentrado em segmentos premium | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Prevalência de Doença Celíaca e Intolerância ao Glúten

A doença celíaca afeta a população global, com taxas de prevalência maiores entre parentes de primeiro grau e certos grupos étnicos, criando uma exclusão de mercado significativa e crescente para produtos de glúten de trigo. De acordo com o Ministério da Saúde, o número de indivíduos afetados pela doença celíaca na Itália em 2023 foram Lombardia-49.278, Lazio-26.854, Campania-25.266, e assim por diante. O crescente reconhecimento e taxas de diagnóstico da condição, particularmente em regiões transitando para dietas à base de trigo, estão expandindo a base de consumidores sem glúten além de indivíduos medicamente diagnosticados para incluir aqueles com sensibilidade ao glúten percebida. De acordo com IfD Allensbach, o número de pessoas na Alemanha que compraram produtos sem glúten nos últimos 14 dias de 2021 a 2023 subiu de 2,03 milhões em 2021 para 2,16 milhões em 2023. O fardo econômico da doença celíaca, incluindo custos de saúde e restrições dietéticas, cria demanda sustentada por alternativas sem glúten que competem diretamente com aplicações de glúten de trigo.

Volatilidade dos Preços do Trigo e Interrupções na Cadeia de Suprimentos

Mercados globais de trigo enfrentam volatilidade persistente impulsionada por tensões geopolíticas, variabilidade climática e incertezas de política comercial que impactam diretamente custos de produção e disponibilidade de glúten de trigo. Projeções do USDA indicam preços de trigo com média de USD 265 por tonelada métrica em 2025-2026, representando pressão contínua nos custos de insumos para fabricantes de glúten de trigo, de acordo com dados do Banco Mundial [2].Fonte: Departamento de Agricultura dos Estados Unidos, "World Agricultural Supply and Demand Estimates", usda.govAnálise da cadeia de suprimentos revela que proporções estoques-para-uso de trigo, embora melhorando para 47% em 2025-2026 comparado às médias históricas, permanecem vulneráveis a choques de produção em grandes regiões produtoras de trigo, incluindo Rússia, Ucrânia e Austrália, de acordo com dados do USDA [3]Fonte: Departamento de Agricultura dos Estados Unidos, "USDA projects below-average wheat, corn, sorghum prices for 2025/26 marketing year", www.usda.gov. A concentração da produção de glúten de trigo em regiões geográficas específicas amplifica riscos da cadeia de suprimentos, com interrupções em centros de processamento chave potencialmente afetando disponibilidade global. Fatores de commodities agrícolas, incluindo força do dólar americano, tensões geopolíticas e volatilidade climática, criam incerteza contínua para estratégias de aquisição de glúten de trigo, forçando fabricantes de alimentos a considerar fontes de proteína alternativas com cadeias de suprimentos mais estáveis

Análise de Segmento

Por Forma: Segmento Líquido Ganha Momento Apesar da Dominância do Pó no Mercado

Requisitos especializados de processamento de alimentos estão impulsionando a adoção de glúten de trigo líquido a 9,90% CAGR até 2030, apesar da forma em pó manter 68,23% de participação de mercado em 2024. O crescimento do segmento líquido reflete crescente demanda por soluções proteicas prontas para uso em sistemas automatizados de produção de alimentos, onde reconstituição de pó cria ineficiências de processamento e desafios de controle de qualidade. Padarias industriais favorecem particularmente glúten de trigo líquido para operações de mistura contínua, onde dispersão proteica consistente elimina a variabilidade associada à hidratação de pó e reduz custos de mão-de-obra. A adoção de glúten de trigo líquido é ainda mais acelerada por fabricantes buscando minimizar tempo de parada de produção e melhorar consistência lote-a-lote em operações de grande escala.

Glúten de trigo em pó continua dominando através de vantagens de custo e estabilidade de armazenamento que se alinham com práticas tradicionais de fabricação de alimentos, enquanto formulações líquidas comandam preços premium devido a requisitos especializados de processamento e vida útil mais curta. O segmento de pó beneficia-se de redes de distribuição estabelecidas e infraestrutura de embalagem otimizada para manuseio de ingredientes a granel, criando barreiras para expansão do segmento líquido em aplicações sensíveis ao preço. No entanto, aplicações emergentes em produtos prontos para consumo e alimentos de conveniência favorecem formulações líquidas que se integram perfeitamente às linhas de produção existentes sem etapas adicionais de processamento. A dinâmica do mercado está mudando conforme fabricantes de alimentos crescentemente priorizam eficiência operacional sobre custos de matérias-primas, impulsionando investimento em sistemas de manuseio de glúten de trigo líquido.

Por Natureza: Crescimento Orgânico Acelera Amid Demandas de Rótulos Limpos

Posicionamento de rótulos limpos impulsiona crescimento de glúten de trigo orgânico a 10,47% CAGR até 2030, enquanto produtos convencionais mantêm 89,54% de participação de mercado em 2024 através de cadeias de suprimento estabelecidas e competitividade de custos. Requisitos de certificação orgânica criam limitações de oferta que limitam expansão de mercado, mas permitem estratégias de preços premium que compensam limitações de volume. O segmento orgânico beneficia-se particularmente dos mercados europeus e norte-americanos onde estruturas regulatórias apoiam alegações orgânicas e disposição do consumidor para pagar prêmios por ingredientes certificados. A crescente preferência do consumidor por produtos orgânicos e de rótulos limpos nessas regiões continua a impulsionar fabricantes em direção ao fornecimento de glúten de trigo orgânico apesar das limitações de oferta.

Glúten de trigo convencional mantém dominância através de aplicações em escala industrial onde certificação orgânica fornece uma proposta de valor limitada, particularmente em ração animal e aplicações técnicas onde propriedades funcionais superam posicionamento orgânico. Análise da cadeia de suprimentos revela que limitações de produção de trigo orgânico limitam disponibilidade de ingredientes, criando desafios de aquisição para fabricantes de alimentos de grande escala requerendo volumes consistentes. A infraestrutura de processamento estabelecida do segmento convencional e sistemas de controle de qualidade fornecem vantagens de confiabilidade que fornecedores orgânicos lutam para igualar em escalas comparáveis. A extensa rede global de produtores de trigo convencionais assegura uma cadeia de suprimentos estável que suporta a crescente demanda industrial por glúten de trigo.

Por Aplicação: Substitutos de Carne Impulsionam Inovação Além do Domínio da Panificação

Aplicações de substitutos de carne emergem como o segmento de crescimento mais rápido a 10,35% CAGR até 2030, desafiando a dominância de 41,05% de participação de mercado de panificação e confeitaria em 2024. A adoção de proteína vegetal está fundamentalmente reformulando prioridades de aplicação, com seitan e análogos híbridos de carne requerendo funcionalidade especializada de proteína de trigo que comanda preços premium comparados a aplicações tradicionais de panificação. O segmento beneficia-se do apoio regulatório em mercados da Ásia-Pacífico, onde processos de aprovação simplificados para proteínas alternativas aceleram desenvolvimento de produtos e entrada no mercado. A crescente preferência do consumidor por fontes proteicas de rótulos limpos e sustentáveis fortalece ainda mais a posição do glúten de trigo no segmento vegetal.

Aplicações de panificação e confeitaria mantêm liderança de mercado através de padrões de consumo estabelecidos e infraestrutura de processamento em escala industrial que cria custos de mudança para ingredientes alternativos. Outras aplicações, incluindo usos técnicos e materiais biodegradáveis, representam oportunidades nascentes onde propriedades únicas do glúten de trigo criam vantagens de diferenciação sobre fontes proteicas convencionais. A versatilidade do glúten de trigo em melhorar textura, retenção de umidade e vida útil continua a impulsionar sua adoção em diversas aplicações alimentares.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

A América do Norte mantém liderança de mercado com participação de 34,50% em 2024, apoiada por infraestrutura avançada de processamento de alimentos e alto consumo per capita de panificação que cria demanda sustentada por glúten de trigo em múltiplas aplicações. A região beneficia-se de cadeias de suprimento estabelecidas conectando grandes áreas produtoras de trigo com instalações de processamento, enquanto estruturas regulatórias, incluindo o status GRAS do FDA para glúten de trigo, facilitam adoção ampla em categorias alimentares. Consolidação de panificação industrial na América do Norte cria oportunidades para fornecedores especializados de proteína de trigo que podem atender requisitos de qualidade e consistência em grande escala que processadores menores não conseguem igualar.

A Ásia-Pacífico emerge como a região de crescimento mais rápido a 9,90% CAGR até 2030, impulsionada pelo crescente consumo de proteína, populações de classe média em expansão e crescente adoção de padrões dietéticos ocidentais em China, Índia e mercados do Sudeste Asiático, de acordo com dados do Governo Australiano[4]Fonte: Governo Australiano, "Western Dietary Patterns", www.austrade.gov.au. Estruturas regulatórias em mercados chave, incluindo Singapura e Austrália, estão estabelecendo processos de aprovação simplificados para proteínas alternativas que incluem aplicações à base de trigo, reduzindo barreiras à entrada no mercado para produtos inovadores. Esses ambientes regulatórios de apoio estão encorajando fabricantes a desenvolver novos produtos à base de glúten de trigo, particularmente nos segmentos de substitutos de carne e alimentos enriquecidos com proteína.

A Europa representa um mercado maduro com preferências orgânicas e de rótulos limpos estabelecidas que favorecem aplicações premium de glúten de trigo, enquanto América do Sul e Oriente Médio e África mostram potencial de crescimento emergente impulsionado por indústrias de processamento de alimentos em expansão e crescente consumo de proteína. Dinâmicas comerciais regionais, incluindo impactos do Brexit e harmonização regulatória da UE, continuam moldando posicionamento competitivo, enquanto mercados emergentes na América Latina e África apresentam oportunidades de crescimento para soluções proteicas econômicas que o glúten de trigo pode fornecer exclusivamente. A crescente adoção de padrões dietéticos ocidentais nessas regiões está acelerando ainda mais a demanda por glúten de trigo em várias aplicações alimentares.

Cenário Competitivo

O mercado de glúten de trigo exibe fragmentação moderada, indicando oportunidades significativas tanto para players estabelecidos quanto fornecedores especializados de capturar participação de mercado através de ofertas de produtos diferenciadas e foco direcionado em aplicações. Principais players, incluindo Manildra Group, Cargill Incorporated, Archer Daniels Midland Company, Roquette Frères e Tereos SCA, alavancam cadeias de suprimento integradas e escala de processamento para manter liderança de custos, enquanto especialistas de nível médio como MGP Ingredients focam em isolados proteicos de alto valor e formulações customizadas que comandam preços premium.

Dinâmicas competitivas crescentemente favorecem empresas com expertise técnica em modificação de proteínas e desenvolvimento de aplicações, conforme clientes buscam soluções especializadas além do glúten de trigo commodity. Padrões estratégicos revelam ênfase crescente em iniciativas de sustentabilidade e posicionamento de rótulos limpos, com empresas investindo em certificação orgânica e documentação transparente da cadeia de suprimentos para atender requisitos em evolução dos clientes. A trajetória de crescimento do mercado é ainda mais fortalecida por fabricantes desenvolvendo soluções customizadas de glúten de trigo que atendem requisitos funcionais específicos em diversas aplicações.

Adoção tecnológica foca em melhoria da funcionalidade proteica e melhorias de eficiência de processamento, com empresas desenvolvendo técnicas proprietárias de modificação que criam barreiras de propriedade intelectual e efeitos de lock-in de clientes. Oportunidades de espaço branco existem em aplicações emergentes, incluindo materiais biodegradáveis e produtos de nutrição especializada, onde propriedades únicas do glúten de trigo podem comandar preços premium comparados a aplicações alimentares tradicionais. A integração de tecnologias avançadas de processamento permite que fabricantes otimizem propriedades funcionais do glúten de trigo, resultando em produtos de maior valor que atendem demandas específicas da indústria.

Líderes da Indústria de Glúten de Trigo

Manildra Group

Cargill, Incorporated

Archer-Daniels-Midland

Roquette Frères

Tereos SCA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril 2025: A Tritica Biosciences lançou a plataforma de Síntese de Proteína à Base de Trigo. A Tritica Biosciences LLC, junto com três parceiros, colaborou com a Ginkgo Bioworks de Boston em um contrato de USD 29 milhões com a Advanced Research Projects Agency for Health (ARPA-H). O contrato abrange dois anos.

- Abril 2025: O Grupo ACI introduziu proteínas vegetais de alto desempenho para ajudar fabricantes a atender preferências dietéticas dos consumidores em mudança. A linha de produtos inclui crisps de proteína de trigo e serve múltiplas aplicações, incluindo alternativas lácteas, bebidas, sobremesas e substitutos de carne. As proteínas permitem que fabricantes alcancem requisitos específicos de formulação incluindo perfis de sabor neutros, conteúdo proteico aumentado, textura aprimorada e características de rótulos limpos.

- Novembro 2023: A Amber Wave lançou uma instalação de proteína de trigo com investimento do Summit Agricultural Group. A instalação apresenta um moinho Sangati Berga de 27.500 centum totalmente automatizado, tecnologia de automação e sistemas de manuseio de ar da Kice Industries, equipamentos de extração e secagem de glúten da Flottweg e VetterTec, e equipamentos de embalagem da Premier Tech.

- Agosto 2023: A Lantmännen Biorefineries abriu sua nova instalação de extração de proteína de trigo (glúten) em Norrköping, Suécia, com investimento de SEK 800 milhões (USD 73,95 milhões). A instalação aumenta a capacidade de produção para atender crescente demanda do mercado.

Escopo do Relatório Global do Mercado de Glúten de Trigo

O glúten de trigo é composto principalmente por dois tipos de proteínas, i.e., gluteninas e gliadinas. O mercado de glúten de trigo é segmentado por forma em líquido e pó, e por aplicação, o mercado é segmentado em panificação e confeitaria, suplementos, ração animal e outros. Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico, América do Sul, Oriente Médio e África. Para cada segmento, o dimensionamento e previsões do mercado foram feitas com base no valor (em USD milhões).

| Líquido |

| Pó |

| Convencional |

| Orgânico |

| Panificação e Confeitaria |

| Suplementos e Nutrição Esportiva |

| Ração Animal e Alimentos para Animais de Estimação |

| Substitutos de Carne |

| Outras Aplicações |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Reino Unido |

| Alemanha | |

| Espanha | |

| França | |

| Itália | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Forma | Líquido | |

| Pó | ||

| Por Natureza | Convencional | |

| Orgânico | ||

| Por Aplicação | Panificação e Confeitaria | |

| Suplementos e Nutrição Esportiva | ||

| Ração Animal e Alimentos para Animais de Estimação | ||

| Substitutos de Carne | ||

| Outras Aplicações | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Reino Unido | |

| Alemanha | ||

| Espanha | ||

| França | ||

| Itália | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de glúten de trigo?

O mercado de glúten de trigo está em USD 11,31 bilhões em 2025 e está projetado para alcançar USD 16,77 bilhões até 2030.

Qual região lidera a demanda global?

A América do Norte comanda 34,50% da receita de 2024 graças ao consumo arraigado de panificação e infraestrutura robusta de processamento.

Por que o glúten de trigo líquido está ganhando popularidade?

Formatos líquidos simplificam dosagem em linhas automatizadas, reduzem mão-de-obra e suportam mistura contínua, impulsionando um CAGR de 9,90% até 2030.

Quão rápido o segmento de substitutos de carne está crescendo?

Análogos de carne usando glúten de trigo estão previstos para subir a um CAGR de 10,35% entre 2025 e 2030, o mais rápido entre aplicações.

Página atualizada pela última vez em: