Análise do mercado de proteína de trigo Ásia-Pacífico

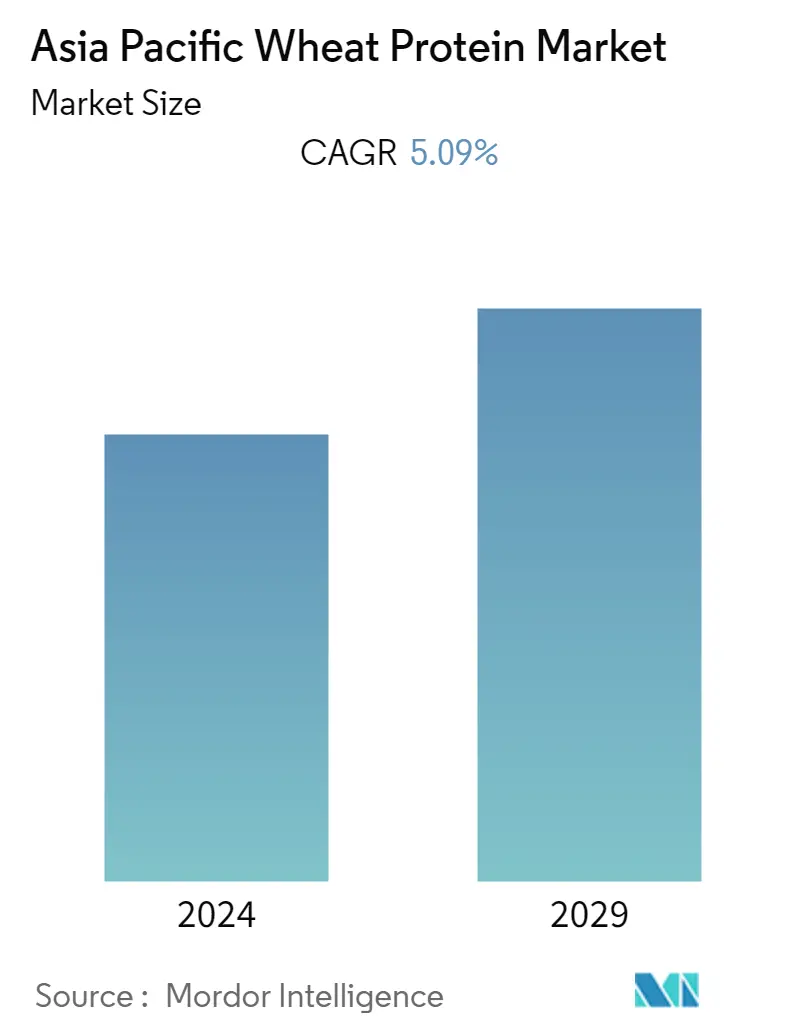

Espera-se que o tamanho do mercado de proteína de trigo da Ásia-Pacífico cresça de US$ 586,17 milhões em 2023 para US$ 751,48 milhões até 2028, com um CAGR de 5,09% durante o período de previsão (2023-2028).

- O mercado tem testemunhado um crescimento significativo devido à crescente intolerância à proteína animal, levando assim à mudança de preferência da população consumidora de carne para substitutos de carne feitos de proteína vegana, impulsionando assim o mercado estudado. Além disso, grandes benefícios como alto valor nutricional e boa fonte de diversas proteínas, com a crescente demanda por substitutos naturais e orgânicos, impulsionando assim o crescimento do mercado nos próximos anos.

- Além disso, tem havido um aumento significativo na procura de aplicação de proteína de trigo na alimentação animal devido à crescente consciencialização relativamente à saúde animal, o que deverá impulsionar a procura de proteína de trigo. De acordo com o Gabinete Nacional de Estatísticas da China, o volume de produção de carne bovina e de vitela em toda a China ascendeu a aproximadamente 7.180 mil toneladas métricas no ano de 2022. Conseqüentemente, a tendência crescente da criação de gado para a produção de carne bovina, vitela e outros semelhantes produtos também oferece oportunidades lucrativas para o crescimento do mercado de proteína de trigo em toda a região Ásia-Pacífico.

- Além disso, as empresas da região iniciaram programas e campanhas de conscientização, que visam fazer com que os consumidores entendam os benefícios das proteínas alternativas e estabeleçam popularidade entre os consumidores, o que deverá impulsionar ainda mais o crescimento do mercado durante o período do estudo. Além disso, houve um aumento na popularidade dos substitutos da carne em toda a região. Conseqüentemente, os players têm inovado soluções para produzir produtos alternativos à carne.

- Por exemplo, em dezembro de 2022, a Harvest B abriu sua primeira instalação de ingredientes de carne à base de plantas na Austrália. A empresa oferece uma variedade de ingredientes de carne à base de plantas, incluindo uma variedade de proteínas vegetais com textura de trigo. Espera-se que tais desenvolvimentos, juntamente com o aumento da demanda por proteínas de trigo para diversas aplicações nas indústrias de usuários finais, impulsionem o mercado estudado durante o período de previsão.

Tendências do mercado de proteína de trigo da Ásia-Pacífico

Aumento da demanda por alimentos e bebidas à base de plantas

- Há uma demanda crescente por alimentos e bebidas à base de plantas em toda a região. Especialmente, as refeições fáceis de preparar ou prontas para comer têm ganhado força devido ao estilo de vida agitado, ao aumento do consumo saudável de alimentos embalados, ao aumento do consumo de cereais matinais, às mudanças nos padrões alimentares e a um número crescente de lojas de conveniência que estão impulsionando a demanda por ingredientes de proteína de trigo entre os fabricantes de alimentos embalados em toda a região.

- A mudança na procura do consumidor de proteína animal para proteína vegetal pode ser testemunhada com a expansão do mercado de proteína de trigo. Esta inclinação gradual para uma dieta baseada em vegetais está largamente associada a diferentes factores, tais como questões de sustentabilidade, sensibilização para a saúde, pontos de vista éticos ou religiosos e direitos ambientais e dos animais.

- Assim, os países da região têm importado quantidades substanciais de proteínas de trigo para satisfazer a procura das mesmas. Por exemplo, de acordo com a Japan Plant Protein Food Association, o volume de remessas de proteínas de trigo no país foi de aproximadamente 18,35 mil toneladas no ano de 2022.

- Além disso, espera-se que o aumento da produção de trigo, levando à fácil disponibilidade de matérias-primas para os players que oferecem isolados de proteína de trigo e outros produtos de proteína de trigo, impulsione a demanda pelos produtos.

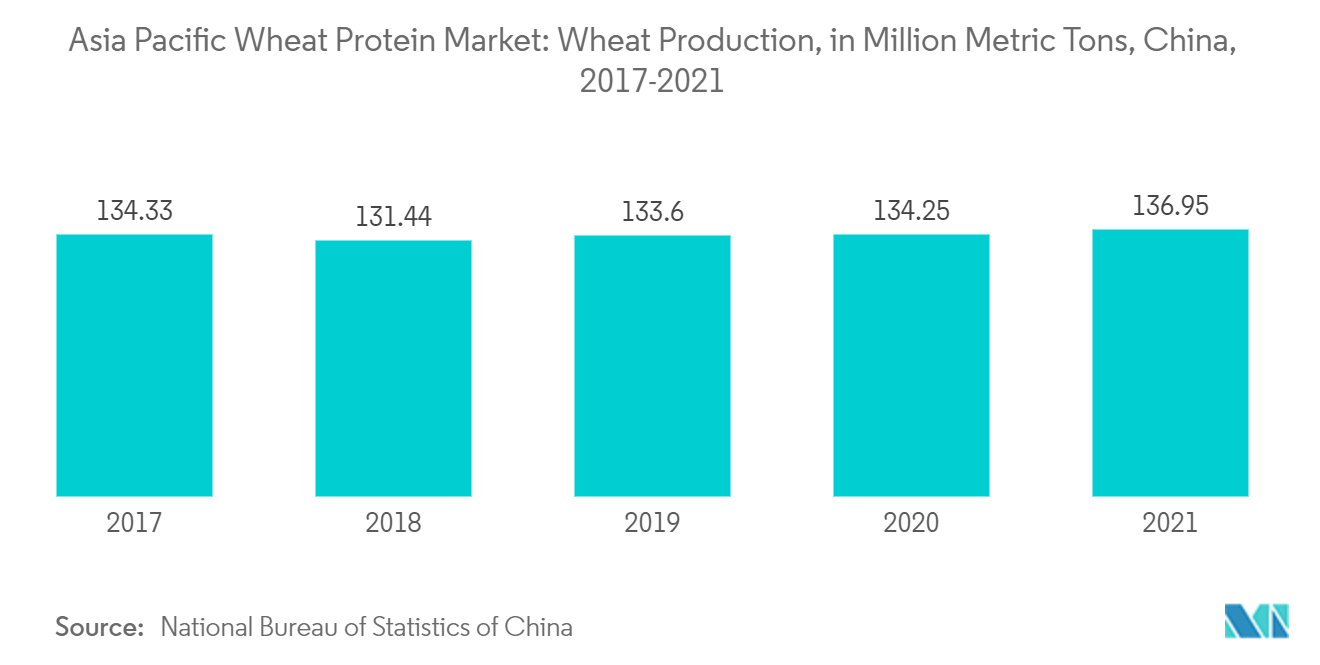

- De acordo com o Departamento Nacional de Estatísticas da China, no ano de 2021, a produção de trigo em todo o país foi de 136,95 milhões de toneladas métricas. O custo econômico das matérias-primas ajuda os fabricantes a oferecerem seus produtos de proteína de trigo a preços competitivos. Espera-se que a crescente aplicação de proteínas de trigo para alimentos e bebidas e outras indústrias impulsione o mercado estudado durante o período de previsão.

Espera-se que China e Japão tenham o mercado de crescimento mais rápido

- Espera-se que países como a China e o Japão tenham o mercado de crescimento mais rápido na região Ásia-Pacífico, devido à inclinação desses consumidores por alternativas proteicas, como proteínas vegetais, devido à redução na ingestão de proteína animal, controle de peso e manutenção geral da saúde. Isto levou a um aumento na ingestão diária de proteína de trigo, uma vez que é uma das proteínas vegetais proeminentes que está ganhando força no mercado chinês.

- Nestes países, a proteína do trigo é utilizada principalmente em produtos de panificação e substitutos de carne. A grande demanda se deve à ampla gama de funcionalidades do glúten de trigo, como viscoelasticidade, texturização, formação de espuma, emulsificação e ligação, levando ao seu uso em larga escala em produtos de panificação e ao seu papel como uma excelente alternativa de carne para consumidores que preferem produtos vegetarianos. espera-se que os produtos alimentares impulsionem o seu mercado nos países. O crescimento dessas indústrias de usuários finais também pode desempenhar um papel significativo na expansão do mercado de proteína de trigo em toda a região.

- Segundo a All Nippon Kashi Association, o volume de produção de biscoitos no Japão foi avaliado em 249,9 mil toneladas no ano de 2022. Segundo o Ministério do Turismo do Japão, tem havido um aumento constante no número da população vegetariana entrando em o país. A maioria dos consumidores de turistas vegetarianos consome proteínas vegetais regularmente, o que dá oportunidades às empresas para processar proteínas vegetais de melhor qualidade. Além disso, tem havido um aumento na conscientização da população residente nessas nações em relação aos alimentos vegetais.

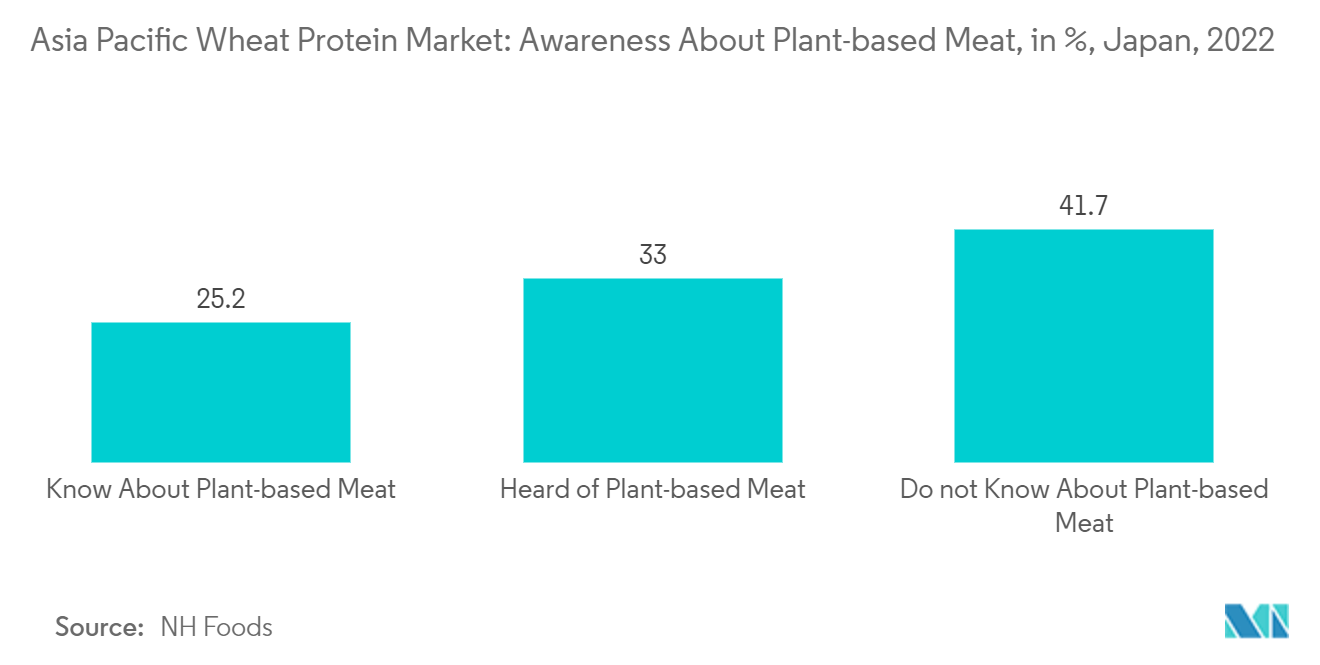

- Por exemplo, de acordo com uma pesquisa realizada no Japão pela NH Foods Ltd., uma empresa de processamento de alimentos, em 2022, 25,2% dos entrevistados disseram conhecer alternativas à carne à base de vegetais e 33% responderam que já tinham ouvido falar delas. Como a proteína do trigo é utilizada em produtos cárneos vegetais, esses fatores também podem desempenhar um papel crucial na condução do mercado estudado em toda a região.

Visão geral da indústria de proteína de trigo da Ásia-Pacífico

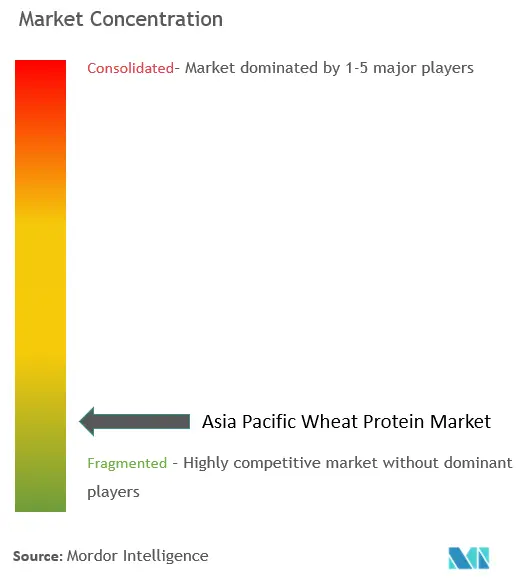

O mercado de proteína de trigo da Ásia-Pacífico é competitivo e fragmentado devido à presença de muitos players regionais e nacionais. Ênfase é dada à fusão, expansão, aquisição e parceria das empresas, juntamente com o desenvolvimento de novos produtos, como abordagens estratégicas adotadas pelas empresas líderes para aumentar a presença de sua marca entre os consumidores. As empresas que atuam no mercado estudado têm investido na expansão da produção de seus produtos proteicos de trigo em toda a região.

Além disso, as empresas têm se concentrado em atividades de pesquisa e desenvolvimento para inovar a proteína do trigo e outros produtos proteicos vegetais, o que poderia impulsionar ainda mais o mercado estudado. Os principais players que dominam o mercado incluem MGP Ingredients Inc., Cargill Incorporated, Roquette Frères, The Archer-Daniels-Midland Company e Shandong Qufeng Food Technology Co.

Líderes de mercado de proteína de trigo da Ásia-Pacífico

Cargill, Incorporated

The Archer-Daniels-Midland Company

Roquette Frères

Shandong Qufeng Food Technology Co. Ltd

MGP Ingredients Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de proteína de trigo da Ásia-Pacífico

- Novembro de 2022 A MGP Ingredients anunciou com orgulho que seus isolados de proteína de trigo Arise receberam certificação da Monash University em Melbourne, Austrália, como ingredientes com baixo teor de FODMAP. Os isolados de proteína de trigo Arise agora exibem com orgulho o ícone de certificação de baixo FODMAP da Monash University, fornecendo aos formuladores de alimentos a garantia de que esses ingredientes não induzirão desconforto abdominal ou gases durante a digestão.

- Setembro de 2022 A Cargill revelou uma parceria estratégica com o Singapore Economic Development Board (EDB) para inaugurar o seu primeiro estúdio de negócios digitais na Ásia. Este estúdio foi concebido para oferecer apoio e investimentos a inovadores locais, permitindo-lhes criar soluções de ponta para as ofertas de mercado da Cargill e acelerar a inovação no setor alimentar e agrícola em toda a região Ásia-Pacífico.

- Abril de 2021 A ADM inaugurou um novo laboratório de inovação baseado em plantas no centro de pesquisa Biopolis da ADM, localizado em Cingapura. A criação deste laboratório de inovação teve como objetivo promover o desenvolvimento de soluções nutritivas adaptadas especificamente para a região Ásia-Pacífico.

Segmentação da indústria de proteína de trigo da Ásia-Pacífico

A proteína do trigo pode ser definida como uma proteína vegetal natural derivada do trigo.

O mercado de proteína de trigo da Ásia-Pacífico é segmentado por tipo, aplicação e geografia. Com base no tipo, o mercado é segmentado em concentrado de trigo, isolado de proteína de trigo e proteína texturizada de trigo e, com base na aplicação, o mercado é segmentado em laticínios, panificação, alimentos esportivos, confeitaria, alimentos para animais de estimação, suplementos nutricionais e outras aplicações. Além disso, o estudo fornece uma análise do mercado de proteína de trigo nos mercados emergentes e estabelecidos em toda a Ásia-Pacífico, incluindo China, Japão, Austrália, Índia e o resto da Ásia-Pacífico.

O dimensionamento do mercado foi feito em termos de valor em USD e em termos de volume em volume em toneladas para todos os segmentos acima mencionados.

| Concentrado de Trigo |

| Isolado de Proteína de Trigo |

| Proteína Texturizada de Trigo |

| Laticínio |

| Padaria |

| Comida Esportiva |

| Confeitaria |

| Alimentos para animais de estimação |

| Suplementos nutricionais |

| Outras aplicações |

| China |

| Japão |

| Austrália |

| Índia |

| Resto da Ásia-Pacífico |

| Tipo | Concentrado de Trigo |

| Isolado de Proteína de Trigo | |

| Proteína Texturizada de Trigo | |

| Aplicativo | Laticínio |

| Padaria | |

| Comida Esportiva | |

| Confeitaria | |

| Alimentos para animais de estimação | |

| Suplementos nutricionais | |

| Outras aplicações | |

| Geografia | China |

| Japão | |

| Austrália | |

| Índia | |

| Resto da Ásia-Pacífico |

Perguntas frequentes sobre pesquisa de mercado de proteína de trigo da APAC

Qual é o tamanho atual do mercado de proteína de trigo da Ásia-Pacífico?

O mercado de proteína de trigo Ásia-Pacífico deverá registrar um CAGR de 5,09% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de proteína de trigo da Ásia-Pacífico?

Cargill, Incorporated, The Archer-Daniels-Midland Company, Roquette Frères, Shandong Qufeng Food Technology Co. Ltd, MGP Ingredients Inc. são as principais empresas que operam no mercado de proteína de trigo da Ásia-Pacífico.

Que anos este mercado de proteína de trigo da Ásia-Pacífico cobre?

O relatório abrange o tamanho histórico do mercado de proteínas de trigo da Ásia-Pacífico para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de proteínas de trigo da Ásia-Pacífico para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Página atualizada pela última vez em:

Relatório da Indústria de Proteína de Trigo Ásia-Pacífico

Estatísticas para a participação de mercado de proteína de trigo da Ásia-Pacífico em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Proteína de Trigo Ásia-Pacífico inclui uma previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.