Tamanho e Participação do Mercado de Doce para Barrar

Análise do Mercado de Doce para Barrar pela Mordor Intelligence

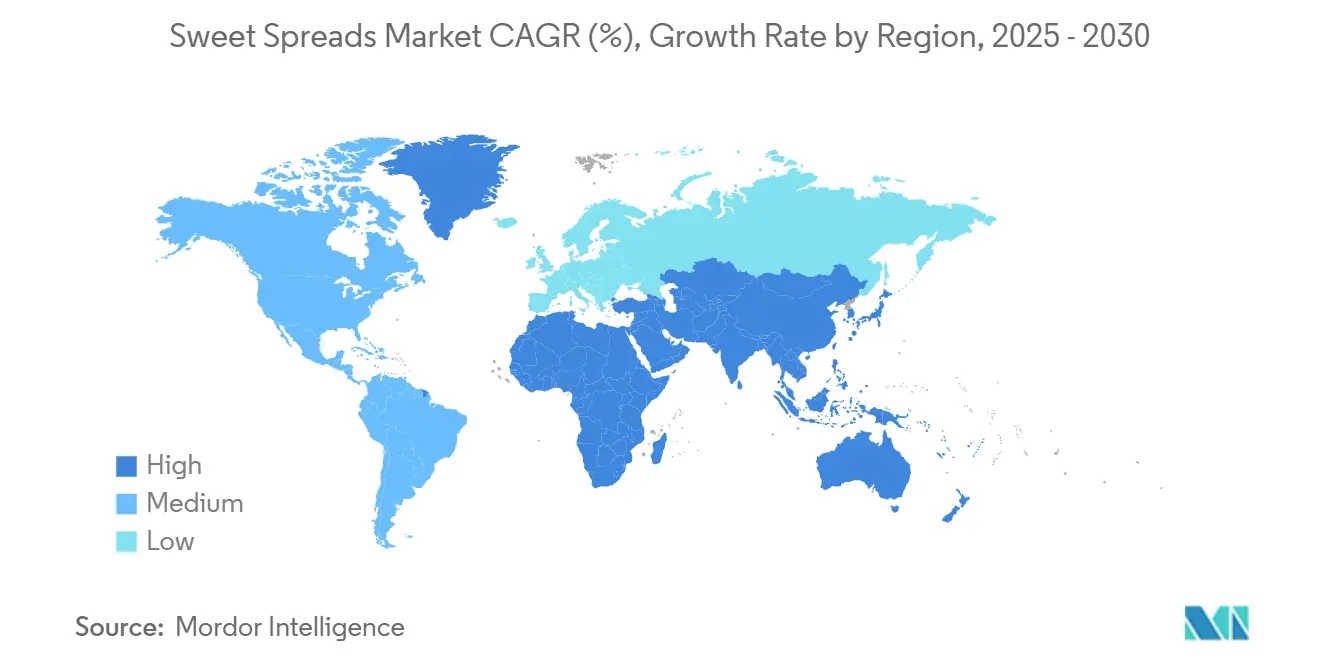

O mercado de doces para barrar está projetado para alcançar uma avaliação de USD 33,65 bilhões em 2025 e espera-se que cresça para USD 43,56 bilhões até 2030, registrando uma TCAC de 5,30% durante o período de previsão. A crescente demanda por produtos que combinam prazer com benefícios nutricionais está impulsionando a popularidade de formulações à base de mel, nozes e derivadas de frutas. A região Ásia-Pacífico tem o crescimento de mercado mais rápido, impulsionado pelo aumento da urbanização, a crescente adoção de hábitos de café da manhã no estilo ocidental e a rápida expansão das plataformas de comércio eletrônico. Em contraste, a Europa, embora sendo um mercado maduro, permanece como o maior consumidor regional. A região está testemunhando uma mudança em direção a ofertas premium e alternativas com menos açúcar, refletindo as mudanças nas preferências dos consumidores. Em escala global, os supermercados continuam a dominar em termos de volume; no entanto, o rápido crescimento do varejo online, com sua TCAC de dois dígitos, está influenciando significativamente as estratégias de merchandising, inovações de embalagem e dinâmicas de canal dentro do mercado de doces para barrar.

Principais Pontos do Relatório

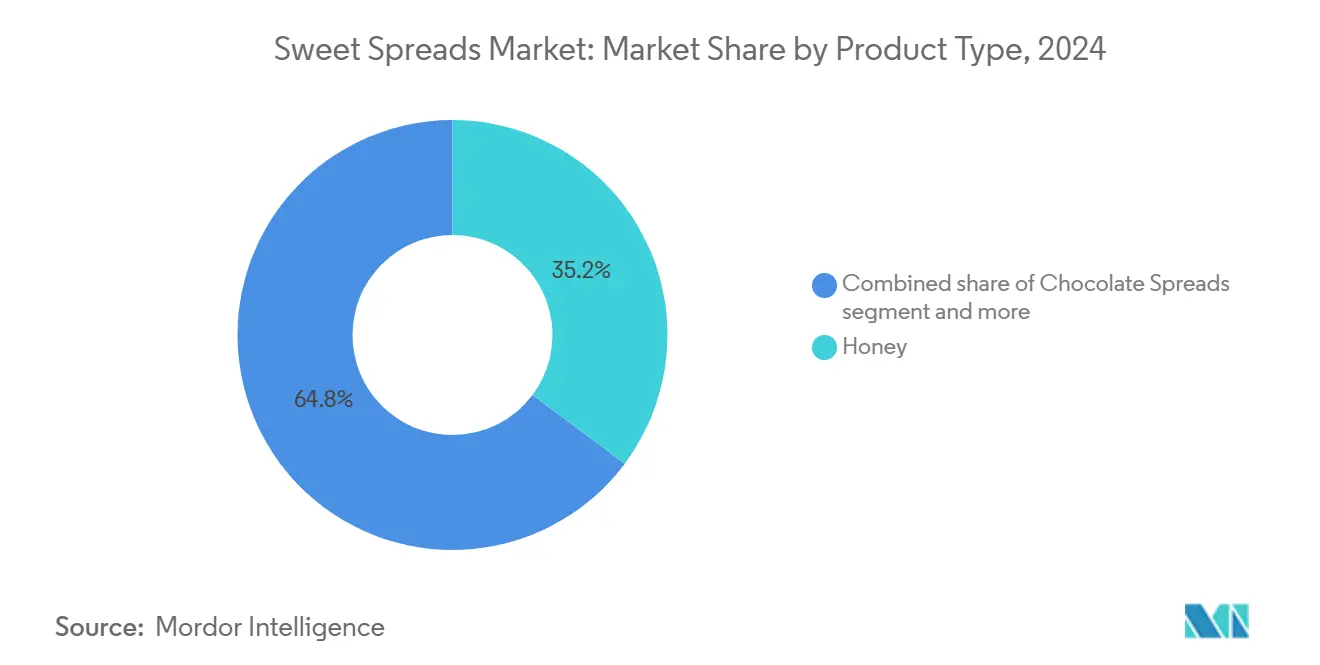

- Por tipo de produto, o mel deteve 35,22% da participação do mercado de doces para barrar em 2024 e está projetado para expandir a uma TCAC de 7,23% até 2030.

- Por natureza, os produtos convencionais representaram 71,12% do tamanho do mercado de doces para barrar em 2024, enquanto as variantes orgânicas têm previsão de crescer a uma TCAC de 8,01% até 2030.

- Por tipo de embalagem, os potes capturaram 62,03% da receita em 2024, enquanto sachês e bolsas estão definidos para registrar uma TCAC de 6,78% de 2025-2030.

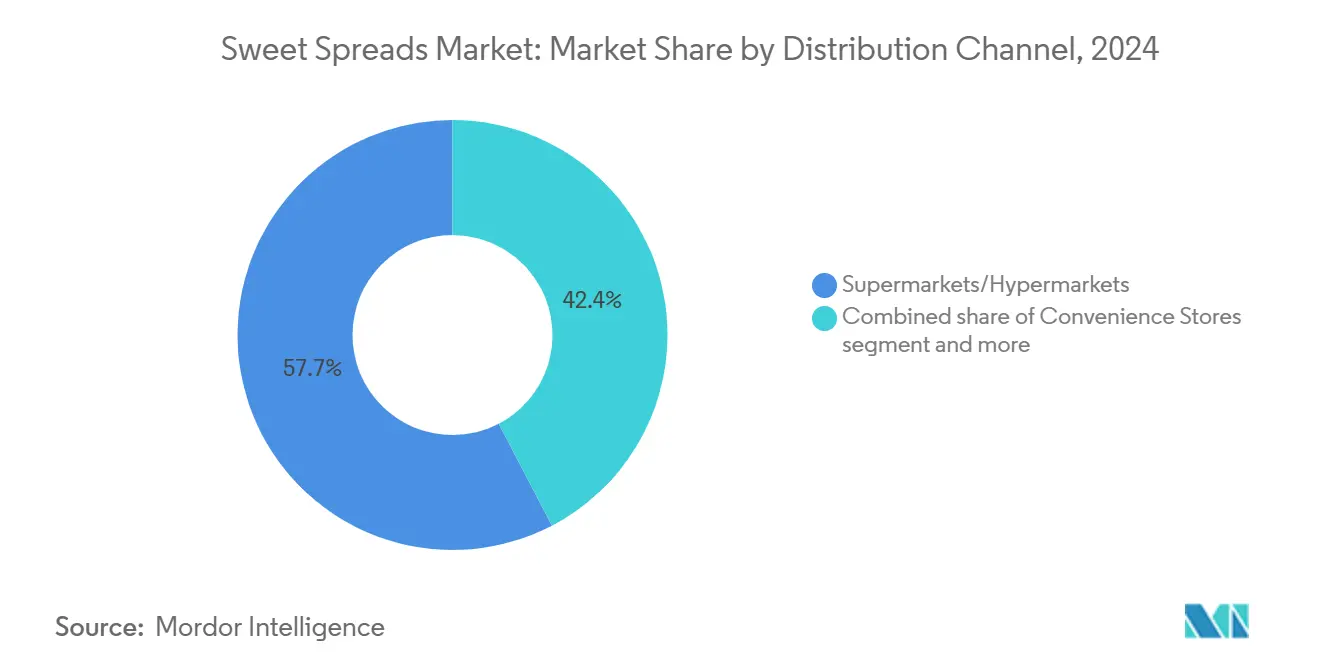

- Por canal de distribuição, supermercados e hipermercados comandaram 57,65% das vendas em 2024, ainda assim o varejo online está em curso para uma TCAC de 11,71% até 2030.

- Por região, a Europa liderou com 32,02% da participação do mercado de doces para barrar em 2024; a Ásia-Pacífico superará todas as regiões a uma TCAC de 7,23% até 2030.

Tendências e Insights do Mercado Global de Doce para Barrar

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda crescente por opções de café da manhã convenientes | +1.2% | Global, com impacto mais forte na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Inovações de produtos como novos sabores e variantes focadas na saúde atraem demografias diversas | +1.1% | Global | Longo prazo (≥ 4 anos) |

| Crescimento de lojas de varejo e canais de distribuição online melhora a disponibilidade de doces para consumidores | +1.0% | Global, com impacto mais forte na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Crescente preferência do consumidor por ingredientes naturais e orgânicos | +0.9% | América do Norte e Europa | Médio prazo (2-4 anos) |

| Campanhas de branding e marketing por empresas | +0.6% | Global | Curto prazo (≤ 2 anos) |

| Adoção de hábitos de café da manhã ocidentais em países em desenvolvimento | +0.8% | Ásia-Pacífico, Oriente Médio e África | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Demanda crescente por opções de café da manhã convenientes

Os estilos de vida modernos transformaram o café da manhã em uma rotina rápida e funcional, impulsionando o crescimento no mercado de doces para barrar à medida que os consumidores buscam opções convenientes e saborosas. Em áreas urbanas, onde o tempo é limitado, a demanda por soluções prontas para comer e fáceis de preparar aumentou. Os doces para barrar atraem solteiros e famílias devido à sua versatilidade e facilidade de uso, estendendo-se além do café da manhã para lanches, confeitaria e sobremesas. Os fabricantes introduziram inovações como embalagens com porções controladas, garrafas espremíveis e sachês individuais, apoiando o consumo em movimento e reduzindo o desperdício de alimentos. Variantes mais saudáveis, como opções com baixo teor de açúcar e orgânicas, expandiram a base de consumidores, atendendo à demanda por conveniência, portabilidade e sustentabilidade, e solidificando os doces para barrar como um item básico na indústria alimentícia focada na saúde de hoje.

Crescente preferência do consumidor por ingredientes naturais e orgânicos

O crescente ceticismo dos consumidores em relação a ingredientes artificiais impulsionou uma mudança significativa do mercado em direção a doces para barrar naturais e orgânicos. Esta transição deu origem a um segmento premium que alcança margens de lucro mais altas, mesmo em um mercado sensível ao preço. No entanto, esta tendência se estende além da mera substituição de ingredientes; ela reflete uma reavaliação mais ampla dos valores alimentares dos consumidores. A transparência no fornecimento e o processamento mínimo emergiram como fatores críticos que influenciam as decisões de compra. Esta mudança é particularmente proeminente em doces à base de mel e nozes, onde os consumidores estão cada vez mais atentos às práticas de fornecimento e métodos de produção. Marcas que podem substanciar suas alegações naturais através de cadeias de fornecimento transparentes e certificações credíveis de terceiros estão bem posicionadas para capitalizar sobre esta demanda em evolução, criando uma vantagem competitiva no mercado.

Inovações de produtos como novos sabores e variantes focadas na saúde atraem demografias diversas

No mercado de doces para barrar, a inovação de produtos mudou de simplesmente adicionar novos sabores para incorporar benefícios funcionais que atendem a necessidades nutricionais específicas. Esta mudança expandiu o apelo do mercado para uma demografia mais ampla. Ao integrar superalimentos, aumentar o conteúdo proteico e formular com menos açúcar, os doces para barrar transitaram de serem vistos apenas como guloseimas indulgentes para serem reconhecidos como alimentos funcionais com benefícios tangíveis à saúde. Esta transformação não está apenas criando novas ocasiões de uso, mas também atraindo segmentos de consumidores que o marketing tradicional de doces para barrar negligenciava. Respondendo à crescente demanda dos consumidores por produtos artesanais e de pequenos lotes com sabores únicos, o Departamento de Agricultura e Mercados do Estado de Nova York estabeleceu diretrizes para processamento doméstico de geleias e compotas de frutas[1]Fonte: Department of Agriculture and Markets, "Home Processing", www.agriculture.ny.gov. Além disso, a tendência "swicy" - misturando sabores doces e picantes - ganhou impulso, com empresas mergulhando em inovações ousadas que fundem doçura com calor para experiências de sabor únicas.

Campanhas de branding e marketing por empresas

No mercado de doces para barrar, as empresas estão adotando estratégias avançadas de branding para obter vantagem competitiva. Conexões emocionais e posicionamento de estilo de vida agora moldam as preferências dos consumidores, muitas vezes superando considerações de preço-valor. As campanhas usam cada vez mais "newstalgia", misturando conforto nostálgico com inovação moderna para atender aos desejos dos consumidores por familiaridade e novidade. Plataformas digitais, especialmente mídias sociais, amplificam esses esforços permitindo experiências imersivas, engajamento direto do consumidor e construção de comunidades, estendendo a influência da marca além das prateleiras de varejo. Além disso, as marcas focam em narrativas autênticas e transparência para se alinhar com consumidores conscientes da saúde, construindo confiança e atendendo demandas em evolução.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescentes preocupações sobre conteúdo de açúcar e obesidade desencorajam consumo frequente | -0.8% | Global, com impacto mais forte na América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Aumento dos custos de matérias-primas (ex: nozes, cacau) impacta preços e margens de lucro | -0.6% | Global | Médio prazo (2-4 anos) |

| Crescente competição de alternativas mais saudáveis como doces de iogurte restringe categoria | -0.5% | América do Norte e Europa | Médio prazo (2-4 anos) |

| Prazo de validade mais curto para produtos naturais e livres de conservantes desafia cadeias de suprimento | -0.4% | Global, com impacto mais forte em mercados em desenvolvimento | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Crescentes preocupações sobre conteúdo de açúcar e obesidade desencorajam consumo frequente

A crescente conscientização dos consumidores sobre os riscos do açúcar à saúde está desafiando o mercado tradicional de doces para barrar. Os fabricantes devem equilibrar sabor com padrões nutricionais, enquanto ações regulatórias adicionam pressão. Por exemplo, os rótulos de advertência na frente da embalagem do Peru impulsionaram reformulações, e a Lei de Rotulagem de Alimentos do Chile reduziu doces para barrar "ricos em" açúcar de 58,0% para 13,7%, conforme estudo da BMC Medicine. Adicionando a este impulso, a definição atualizada da FDA de "saudável" como alegação de conteúdo nutricional, que entrará em vigor em fevereiro de 2025, introduz critérios mais rigorosos para produtos que fazem alegações de saúde[2]Fonte: Food and Drug Administration, "Food Labeling: Nutrient Content Claims; Definition of Term 'Healthy'", www.federalregister.gov. Este cenário regulatório está empurrando os fabricantes a adotar estratégias inovadoras de redução de açúcar, como incorporar adoçantes naturais e reformular produtos para manter seus perfis de sabor enquanto abordam crescentes preocupações de saúde.

Aumento dos custos de matérias-primas (ex: nozes, cacau) impacta preços e margens de lucro

Ingredientes-chave de doces para barrar têm visto oscilações voláteis de preços, espremendo margens em todos os aspectos. Em resposta, os fabricantes estão recorrendo a estratégias avançadas de aquisição e reformulando produtos para permanecerem lucrativos. Este desafio atinge mais duramente as variantes premium e orgânicas. Aqui, a demanda do consumidor por formulações autênticas e de alta qualidade deixa pouco espaço para substituições de ingredientes. Além dos custos, estes obstáculos estão direcionando a inovação. Pesquisa e desenvolvimento agora estão mais focados em criar formulações que dependem menos desses ingredientes voláteis. Um exemplo pontual: o relatório anual de 2024 da Lindt & Sprüngli sublinhou o aperto dos preços crescentes do cacau em seu resultado final. Em resposta, a empresa fez ajustes estratégicos para proteger suas margens, tudo enquanto mantinha olho no desenvolvimento de produtos. Complicando estes desafios estão as interrupções da cadeia de suprimentos e impactos climáticos na agricultura, tornando a disponibilidade e preços de matérias-primas ainda mais instáveis para os fabricantes.

Análise de Segmento

Por Tipo de Produto: Domínio e Liderança de Crescimento do Mel

Em 2024, o mel deteve a maior participação de mercado em 35,22% e foi o segmento de crescimento mais rápido, com uma TCAC projetada de 7,23% de 2025 a 2030. Este crescimento reflete o papel do mel em atender à demanda por adoçantes naturais e alimentos funcionais. Seu domínio deriva de ser um adoçante natural, minimamente processado com benefícios à saúde, alinhando-se com a tendência de rótulo limpo. Os usos do mel na culinária, confeitaria e remédios expandem seu alcance de mercado. Apoio regulatório, como diretrizes do Departamento de Agricultura e Mercados do Estado de Nova York, destaca a importância crescente dos adoçantes naturais. Inovações como "mel quente" impulsionam ainda mais o interesse do consumidor e o crescimento do mercado.

O crescimento do segmento é impulsionado pela conscientização sobre os benefícios antioxidantes e de suporte imunológico do mel. Inovações combinando mel com ingredientes naturais criam opções premium para consumidores conscientes da saúde. Mudanças regulatórias, como o foco da FDA em "açúcares adicionados", fortalecem a posição do mel. O papel do mel como líder de mercado e impulsionador de crescimento solidifica sua importância no mercado de adoçantes naturais.

Nota: Participações de segmento de todos os segmentos individuais estarão disponíveis mediante compra do relatório

Por Natureza: Domínio Convencional Versus Crescimento Orgânico

Em 2024, doces para barrar convencionais dominam o mercado com uma participação de 71,12%, impulsionados pela acessibilidade e familiaridade do consumidor. Preços competitivos e o alcance de canais de varejo tradicionais os tornam a escolha preferida para compradores mainstream. Os fabricantes aproveitam economias de escala para manter preços baixos enquanto investem em inovações de produtos e marketing. Embora o USDA destaque o crescente interesse em produtos orgânicos, doces convencionais permanecem dominantes devido à sensibilidade ao preço e hábitos estabelecidos. Eles também servem como plataforma para testar novos sabores e formulações, auxiliando no desenvolvimento de variantes premium.

O segmento orgânico, no entanto, está crescendo rapidamente, com uma TCAC projetada de 8,01% de 2025 a 2030, superando doces convencionais. Este crescimento é impulsionado pela demanda do consumidor por produtos mais saudáveis, sustentáveis e de alta qualidade. Aderindo a padrões rigorosos de produção, doces orgânicos atraem compradores conscientes da saúde que valorizam transparência. O USDA observa que, apesar dos desafios econômicos, uma base leal de consumidores apoia produtos orgânicos, impulsionando a demanda. A expansão de canais de varejo e maior conscientização sobre benefícios orgânicos fortalecem ainda mais este crescimento.

Por Canal de Distribuição: Domínio de Supermercados Encontra Disrupção Digital

Em 2024, supermercados e hipermercados dominam o cenário de distribuição, capturando uma participação de 57,65%. Seu sucesso reside na exibição de produtos diversos e atração de compras por impulso através de merchandising inteligente. Com laços estabelecidos com grandes fabricantes, supermercados negociam termos que garantem preços competitivos. Além disso, eles aproveitam espaços de prateleira privilegiados para maior visibilidade de produtos e atividades promocionais, impulsionando o crescimento da categoria. A avaliação da Food Export USA sublinha o papel fundamental dos supermercados no setor de alimentos do varejo do Chile, enfatizando seu domínio de mercado e influência em introduções de produtos[3]Fonte: Food Export USA, "Country Profile: Chile", www.foodexport.org.

O varejo online está definido para superar todos os outros canais de distribuição, ostentando uma TCAC projetada de 11,71% de 2025 a 2030. Este aumento é atribuído à conveniência, seleções mais amplas e experiências de compra personalizadas que oferece. A ascensão do canal espelha uma mudança nos hábitos do consumidor, uma tendência acelerada pela pandemia, à medida que os compradores se tornam cada vez mais à vontade com compras online de alimentos. Plataformas online se destacam na descoberta de produtos, devido a mecanismos de recomendação, e fornecem acesso a itens especiais e premium frequentemente ausentes das prateleiras locais. Além disso, estas plataformas fomentam relacionamentos diretos com consumidores, produzindo dados inestimáveis para refinar produtos e estratégias de marketing.

Por Tipo de Embalagem: Potes Tradicionais Lideram Enquanto Formatos de Conveniência Aceleram

Em 2024, os potes dominam o mercado de embalagens com uma participação de 62,03%, impulsionados pela familiaridade do consumidor e valor percebido. Embalagens de vidro protegem produtos e permitem avaliação visual da qualidade, enquanto os potes também auxiliam no armazenamento e controle de porções, tornando-os um item básico doméstico. Cadeias de suprimento estabelecidas e produção eficiente em custos permitem preços competitivos. À medida que a sustentabilidade ganha foco, os fabricantes estão adotando vidro reciclável e reduzindo materiais mantendo a integridade do produto.

Sachês e bolsas estão definidos para ser o formato de embalagem de crescimento mais rápido, com uma TCAC projetada de 6,78% de 2025 a 2030. Este crescimento reflete uma mudança em direção à conveniência e controle de porções, atraindo consumidores em movimento e conscientes da saúde, especialmente demografias mais jovens. Avanços na tecnologia de embalagem flexível melhoram a proteção do produto e reduzem o uso de material, abordando funcionalidade e sustentabilidade. Um relatório do Australian Food and Beverage Accelerator destaca a importância do design circular e redução de resíduos, alinhando-se com a eficiência de sachês e bolsas.

Análise Geográfica

Em 2024, a Europa lidera o mercado de doces para barrar com uma participação de 32,02%, impulsionada por hábitos de consumo estabelecidos e uma rede de varejo refinada. A Europa Ocidental enfatiza qualidade e autenticidade, apoiando preços premium. Apesar da maturidade do mercado, a Europa está mudando em direção à premiumização e variantes funcionais à base de plantas. Dados do USDA destacam forte demanda por produtos premium, com Alemanha e França liderando o mercado orgânico. Mudanças regulatórias, incluindo conteúdo de açúcar e rotulagem nutricional, estão impulsionando reformulações de produtos, com rótulos de advertência na frente da embalagem promovendo ajustes significativos. A região fomenta inovação misturando apelo tradicional com tendências de saúde e sustentabilidade.

A Ásia-Pacífico está definida para impulsionar o crescimento do mercado de doces para barrar, com uma TCAC projetada de 7,23% de 2025 a 2030, superando as taxas globais. O crescimento é impulsionado por rendas crescentes, urbanização e tendências de café da manhã ocidental na China e Índia. Preferências diversas dos consumidores e maturidade do mercado exigem equilibrar acessibilidade com premiumização. O USDA prevê que o setor de processamento de alimentos da Índia cresça a uma TCAC de 15%, alcançando USD 535 bilhões até 2025/26, impulsionado por cidades de Nível II e III. O relatório do Asian Development Bank sobre comércio eletrônico na Ásia-Pacífico sublinha o impulso sustentado no varejo online, oferecendo oportunidades digitais para fabricantes.

A América do Norte permanece um mercado-chave, mas enfrenta desafios de maturidade. Alto consumo per capita impulsiona competição intensa entre marcas estabelecidas e emergentes. Preferências dos consumidores se dividem entre opções indulgentes e focadas na saúde, criando oportunidades de diversificação. Nos EUA, doces à base de nozes como manteiga de amendoim têm significado cultural, enquanto alternativas centradas na saúde ganham tração. Mudanças regulatórias, como o rótulo de "açúcares adicionados" da FDA, empurram para transparência, influenciando formulações e marketing. Acordos comerciais como o Acordo de Livre Comércio EUA-Chile, removendo tarifas sobre produtos agrícolas, criam oportunidades de exportação para fabricantes americanos.

Cenário Competitivo

O mercado global de doces para barrar é moderadamente fragmentado, apresentando uma gama diversa de produtos como geleias, manteigas de nozes, mel e cremes de chocolate oferecidos por gigantes multinacionais e players regionais. Embora empresas como The Kraft Heinz Company, Ferrero International S.A., The J.M. Smucker Company, Mondelez International, Inc. e Andros Group liderem em distribuição e inovação, marcas menores de nicho e artesanais mantêm posições fortes em mercados locais.

A crescente demanda por opções naturais, com baixo teor de açúcar e alto teor de proteína está impulsionando a inovação de produtos, com baixas barreiras de entrada permitindo que startups atendam às necessidades em evolução dos consumidores, especialmente em segmentos premium focados na saúde. Em linha com esta tendência, GOOD GOOD, líder em geleias e doces sem adição de açúcar, entrou no mercado de varejo do Reino Unido pela primeira vez em outubro de 2024. Suas geleias de Morango, Framboesa, Damasco e Groselha-preta foram lançadas na Holland & Barrett, oferecendo aos compradores conscientes do bem-estar opções centradas em frutas, naturalmente adoçadas com ótimo sabor e nutrição.

Tecnologias digitais estão remodelando as dinâmicas competitivas através do engajamento aprimorado do consumidor, com Lindt & Sprüngli lançando um chatbot de IA Generativa para experiências de compra personalizadas em 2024, demonstrando como a tecnologia pode criar interações diferenciadas com o consumidor Lindt & Sprüngli. Disruptores emergentes como MeliBio estão desafiando convenções da categoria com abordagens inovadoras como alternativas de mel à base de plantas, exemplificado pelo lançamento de seu Mel Quente Picante Habanero à Base de Plantas, abordando o crescente interesse do consumidor por opções veganas MeliBio.

Líderes da Indústria de Doce para Barrar

-

The Kraft Heinz Company

-

Ferrero International S.A.

-

The J.M. Smucker Company

-

Mondelez International, Inc.

-

Andros Group

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: Sowleil expandiu sua linha de produtos com o lançamento de sua nova manteiga de sementes sem nozes, elaborada em Vancouver, B.C. Segundo a marca, os doces de sementes e nozes-tigre são livres de 11 alérgenos-incluindo amendoins, nozes, laticínios, glúten, soja e gergelim.

- Maio de 2025: Pip & Nut lançou um novo Creme de Chocolate e Avelã projetado para competir com Nutella, oferecendo uma alternativa mais saudável com menos de um sexto do conteúdo de açúcar. O doce visa atrair consumidores conscientes da saúde buscando opções com menos açúcar sem sacrificar o sabor.

- Maio de 2025: Ferrero lançou Nutella Amendoim, um novo doce que combina o sabor característico de avelã-cacau da Nutella com amendoins torrados, marcando a primeira grande extensão de sabor da marca em mais de 60 anos. Com este lançamento, Ferrero visa expandir sua presença no mercado americano de doces oferecendo uma opção livre de laticínios que atende às preferências americanas por doces à base de amendoim.

- Março de 2025: Hilltop Honey lançou Hilltoppers, uma nova gama de mel espalhável em sabores como Doce & Salgado, Mel de Cacau, Chai Temperado, Batido e Rosa, visando atrair consumidores mais jovens para a categoria. Feito com ingredientes 100% naturais e projetado para fácil aplicação em torradas, Hilltoppers oferece uma alternativa mais saudável e livre de aditivos aos doces tradicionais, segundo a marca.

Escopo do Relatório Global do Mercado de Doce para Barrar

Doce para barrar é uma pasta de sabor doce que é consumida principalmente em pães e torradas ou itens de grãos similares como waffles, panquecas, muffins e pitas. Doces para barrar são um tipo de produto alimentício espalhável realçado com açúcar.

O Mercado de Doce para Barrar é segmentado por Tipo (Cremes de Chocolate, Mel, Geleia e Manteiga/doce de nozes), Canal de Distribuição (Hipermercados/Supermercados, Lojas de Varejo Especializado, Lojas de Varejo Online e Outros Canais de Distribuição) e Geografia (América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África). O relatório oferece tamanho de mercado e valores em (USD Milhões) durante os anos de previsão para os segmentos acima.

| Cremes de Chocolate |

| Mel |

| Geleias e Compotas de Frutas |

| Doces à Base de Nozes e Sementes |

| Doces à Base de Malte e Xarope |

| Outros |

| Convencional |

| Orgânico |

| Potes |

| Recipientes |

| Sachês/Bolsas |

| Outros |

| Supermercados/Hipermercados |

| Lojas de Conveniência |

| Lojas de Varejo Online |

| Outros Canais de Distribuição |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Holanda | |

| Polônia | |

| Bélgica | |

| Suécia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Indonésia | |

| Coreia do Sul | |

| Tailândia | |

| Singapura | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Chile | |

| Peru | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Nigéria | |

| Egito | |

| Marrocos | |

| Turquia | |

| Resto do Oriente Médio e África |

| Por Tipo de Produto | Cremes de Chocolate | |

| Mel | ||

| Geleias e Compotas de Frutas | ||

| Doces à Base de Nozes e Sementes | ||

| Doces à Base de Malte e Xarope | ||

| Outros | ||

| Por Natureza | Convencional | |

| Orgânico | ||

| Por Tipo de Embalagem | Potes | |

| Recipientes | ||

| Sachês/Bolsas | ||

| Outros | ||

| Por Canal de Distribuição | Supermercados/Hipermercados | |

| Lojas de Conveniência | ||

| Lojas de Varejo Online | ||

| Outros Canais de Distribuição | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Holanda | ||

| Polônia | ||

| Bélgica | ||

| Suécia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Indonésia | ||

| Coreia do Sul | ||

| Tailândia | ||

| Singapura | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Chile | ||

| Peru | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Nigéria | ||

| Egito | ||

| Marrocos | ||

| Turquia | ||

| Resto do Oriente Médio e África | ||

Perguntas-chave Respondidas no Relatório

Qual é o valor atual do mercado de doces para barrar?

O mercado de doces para barrar está em USD 33,65 bilhões em 2025 e está projetado para atingir USD 43,56 bilhões até 2030.

Quão importante é o varejo online para o crescimento da categoria?

O varejo online é o canal de expansão mais rápida com uma perspectiva de TCAC de 11,71%, remodelando estratégias de sortimento e marketing.

O que está impulsionando a premiumização em doces para barrar?

A crescente demanda por formulações orgânicas, de rótulo limpo e funcionais está direcionando consumidores para doces de maior preço e valor agregado.

Como os fabricantes estão abordando pressões de redução de açúcar?

As empresas usam adoçantes naturais, reformulam receitas e adotam embalagens com porções controladas para se alinhar com regulamentações de saúde e expectativas dos consumidores.

Página atualizada pela última vez em: