Tamanho e Participação do Mercado de Gorduras e Óleos Especiais

Análise do Mercado de Gorduras e Óleos Especiais pela Mordor Intelligence

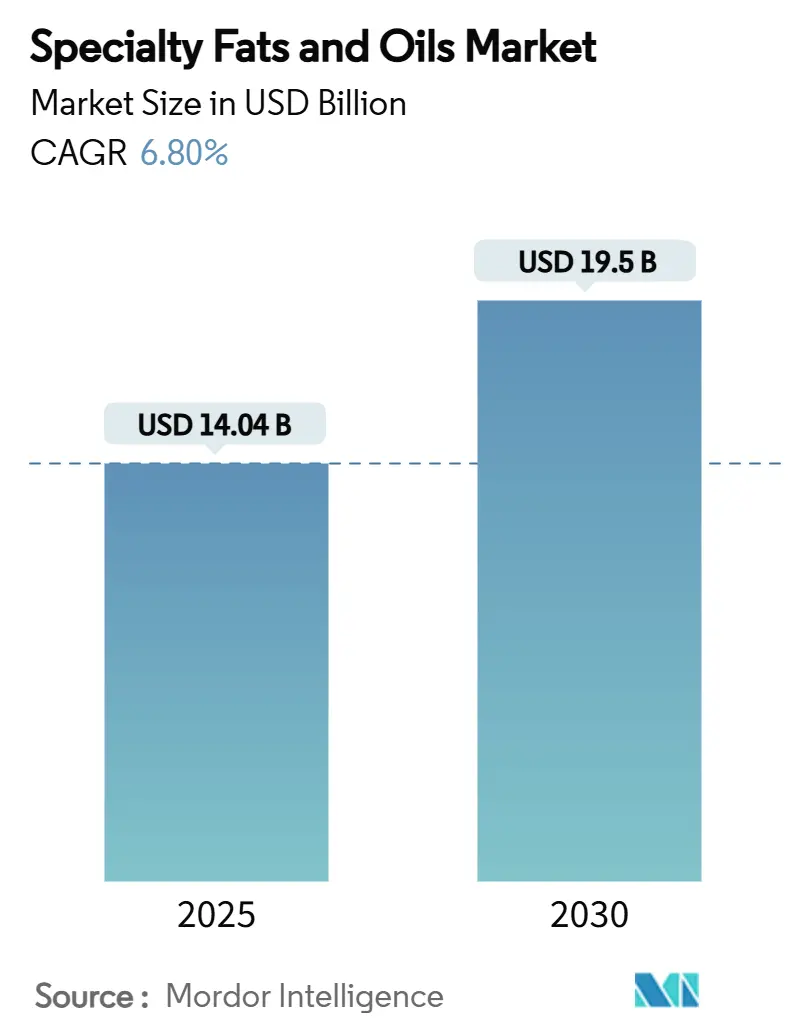

O tamanho do mercado de gorduras e óleos especiais atingiu USD 14,04 bilhões em 2025 e está projetado para crescer para USD 19,50 bilhões até 2030, a uma TCAC de 6,8%. A expansão do mercado é impulsionada pelo aumento da demanda por lipídios funcionais como alternativas às gorduras trans, regulamentações mais rigorosas e crescente interesse em opções de alimentos à base de plantas. O crescimento do consumo de alimentos processados, o aumento dos preços do cacau necessitando alternativas à manteiga de cacau, e a definição revisada de "saudável" da FDA com requisitos mais rigorosos de gordura saturada levaram ao aumento das reformulações de produtos [1]Fonte: FDA, "Orientação para a Indústria sobre o Uso do Termo 'Saudável', 2025," fda.gov. A Ásia-Pacífico domina o consumo devido aos mandatos de biodiesel e acordos comerciais de óleo de palma, enquanto o Oriente Médio e África apresentam a maior TCAC, apoiados por novos investimentos em refinarias. O desenvolvimento do mercado é ainda moldado por tendências de rótulo limpo, esforços de diversificação da cadeia de suprimentos e avanços na tecnologia de modificação de gorduras.

Principais Conclusões do Relatório

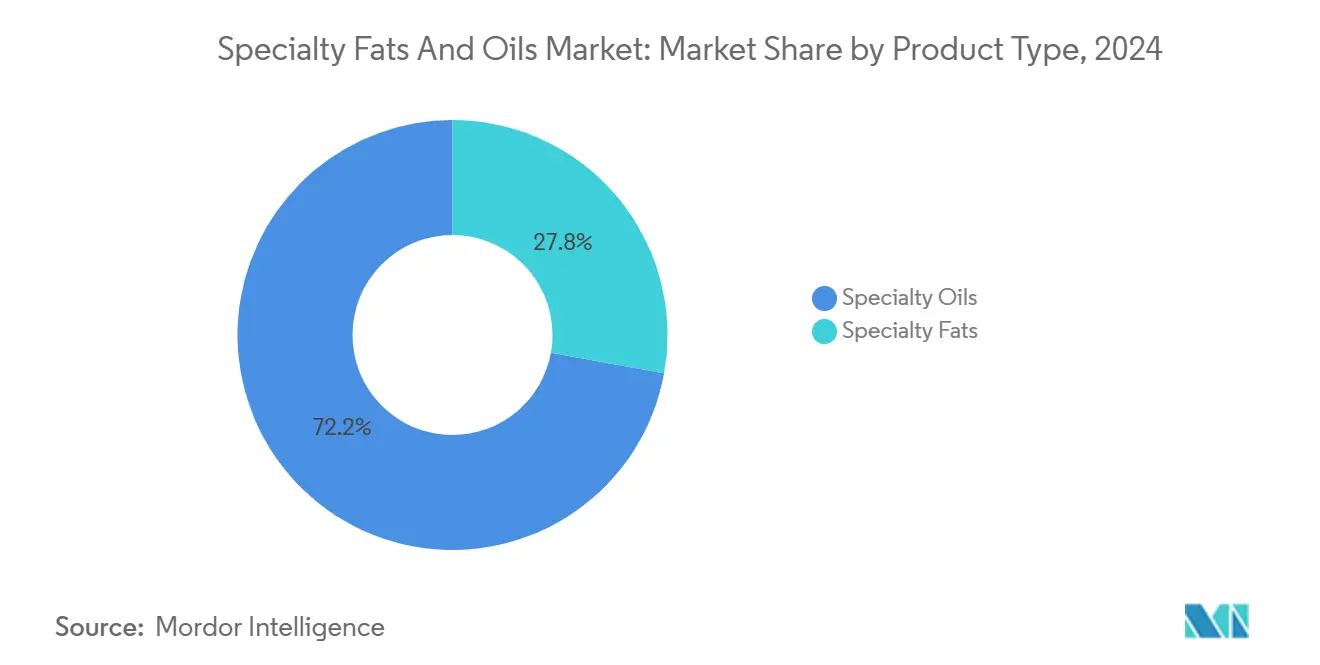

- Por tipo de produto, os óleos especiais lideraram com 72,16% da participação do mercado de gorduras e óleos especiais em 2024, enquanto as gorduras especiais registraram a TCAC mais rápida de 7,59%.

- Por forma, produtos líquidos capturaram 69,45% da participação de receita em 2024; formatos secos registram a maior TCAC de 8,16% até 2030.

- Por funcionalidade, gorduras de cobertura e banhado representaram 42,37% da receita de 2024; gorduras de moldagem e recheio registraram uma TCAC de 8,61% até 2030.

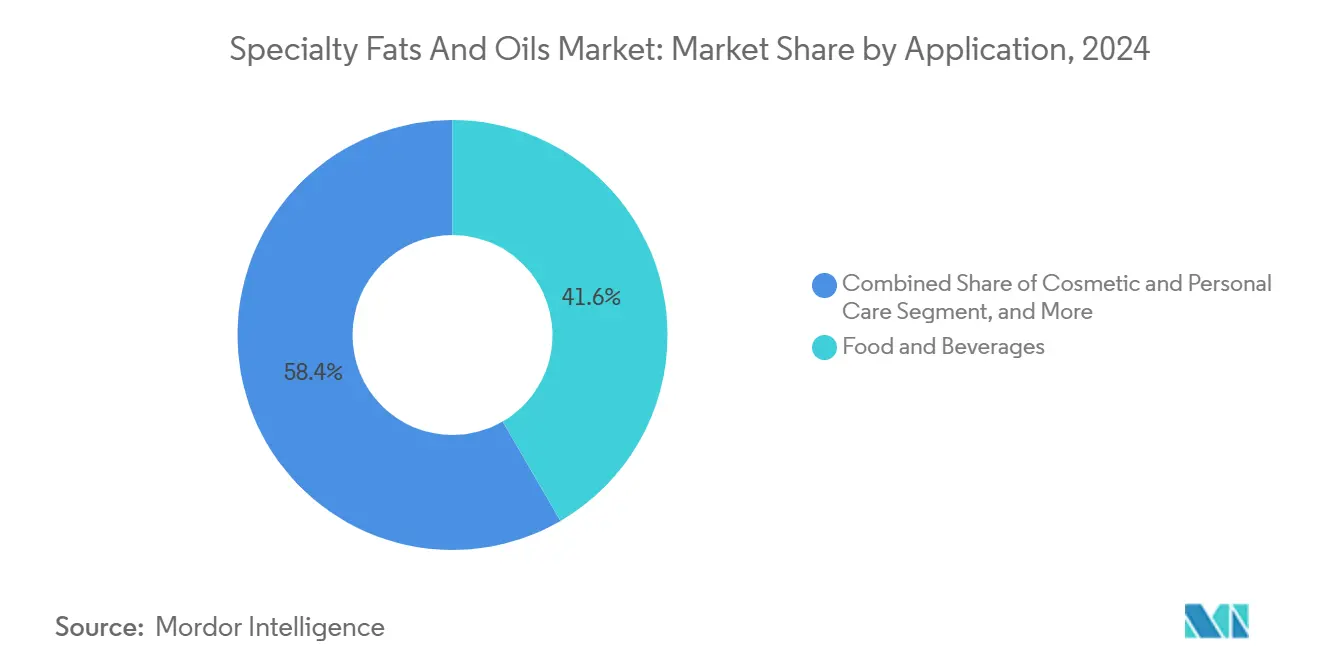

- Por aplicação, alimentos e bebidas mantiveram 41,63% da receita de 2024, enquanto cosméticos e cuidados pessoais entregaram uma TCAC de 8,37% entre 2025 e 2030.

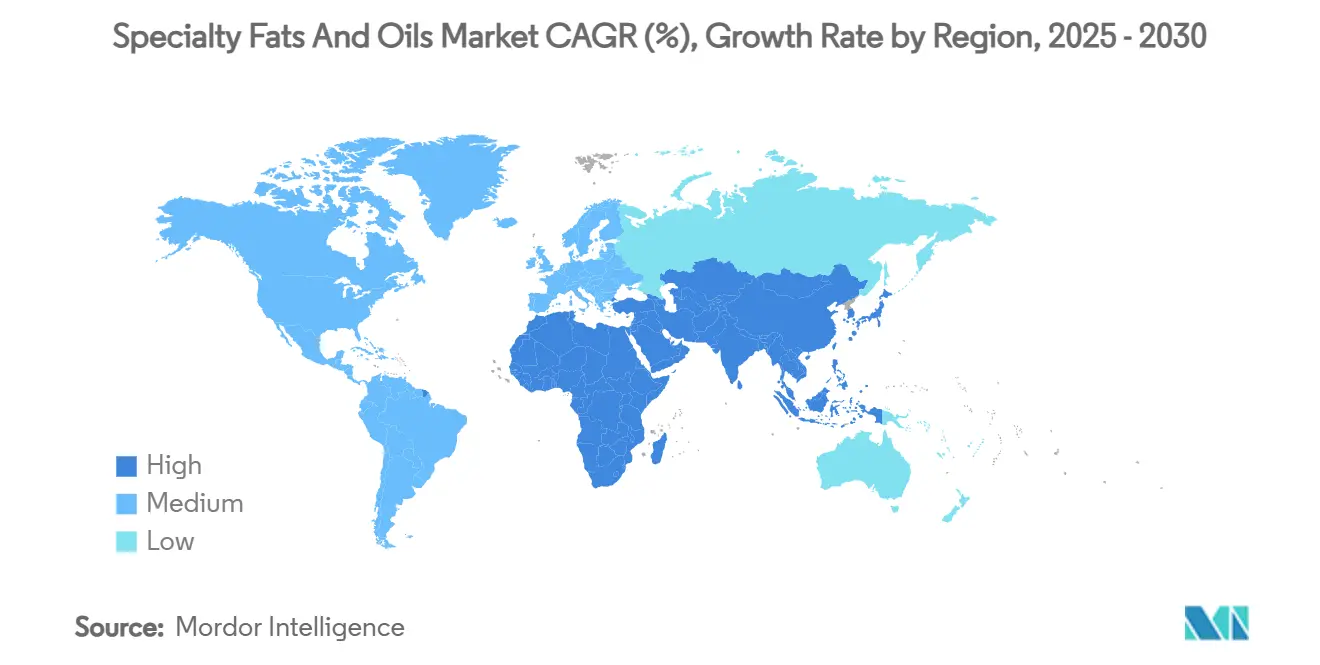

- Por geografia, a Ásia-Pacífico dominou com uma participação de receita de 40,36% em 2024; o Oriente Médio e África é a região de crescimento mais rápido com uma TCAC de 7,68%.

Tendências e Insights Globais do Mercado de Gorduras e Óleos Especiais

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescimento no consumo de alimentos processados e embalados | +1.8% | Global, com APAC e América do Norte liderando | Médio prazo (2-4 anos) |

| Demanda crescente por ingredientes mais saudáveis e funcionais | +1.5% | América do Norte e UE, expandindo para APAC | Longo prazo (≥ 4 anos) |

| Aumento na demanda por equivalentes de manteiga de cacau (CBEs) | +1.2% | Global, particularmente Europa e América do Norte | Curto prazo (≤ 2 anos) |

| Tendências de rótulo limpo e produtos naturais | +1.0% | América do Norte e UE centrais, expansão para APAC | Médio prazo (2-4 anos) |

| Adoção crescente de produtos à base de plantas e veganos | +0.8% | Global, com América do Norte e Europa liderando | Longo prazo (≥ 4 anos) |

| Uso crescente em aplicações não alimentares | +0.7% | Global, com forte crescimento em APAC e MEA | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescimento no Consumo de Alimentos Processados e Embalados

Os fabricantes de alimentos estão experimentando maior demanda por gorduras especiais à medida que os consumidores preferem cada vez mais alimentos processados. Estes fabricantes precisam de lipídios funcionais para melhorar a textura do produto, estender a vida útil e melhorar o conteúdo nutricional. O crescimento do mercado global de alimentos processados levou os fabricantes a incorporar gorduras especiais em seus produtos de confeitaria, padaria e lácteos, pois estes ingredientes desempenham um papel vital na formulação e qualidade do produto. Com a proibição da FDA de óleos parcialmente hidrogenados em produtos alimentares entrando em vigor em agosto de 2025, os fabricantes devem mudar para gorduras especiais que ofereçam funcionalidade similar sem conteúdo de gordura trans. A Cargill estabeleceu um marco na indústria ao se tornar o primeiro fornecedor global de óleos comestíveis a atender aos padrões da OMS para ácidos graxos trans produzidos industrialmente, mantendo conteúdo abaixo de 2 gramas por 100 gramas. Esses requisitos regulatórios continuam impulsionando a demanda por gorduras especiais à medida que os fabricantes procuram alternativas aos óleos hidrogenados tradicionais, garantindo a qualidade do produto e satisfação do consumidor.

Demanda Crescente por Ingredientes Mais Saudáveis e Funcionais

À medida que os consumidores se tornam cada vez mais conscientes da saúde, eles procuram ingredientes funcionais que ofereçam benefícios nutricionais além das calorias básicas, tornando as gorduras especiais essenciais no desenvolvimento de produtos focados na saúde. A definição atualizada de alimento "saudável" da FDA, entrando em vigor em fevereiro de 2025, enfatiza alimentos ricos em nutrientes e limita o conteúdo de gordura saturada, abrindo novas oportunidades para óleos especiais com perfis benéficos de ácidos graxos [2]Fonte: Registro Federal, "Rotulagem de Alimentos; Definição de 'Saudável', 2025," federalregister.gov. Fabricantes de bebidas à base de plantas começaram a incorporar ácidos graxos ômega-3 em seus produtos, utilizando tecnologia de interesterificação enzimática para produzir triglicerídeos ômega-3 de alta qualidade mantendo características naturais do óleo. A aprovação da FDA das alegações de saúde qualificadas da Barry Callebaut para flavanóis de cacau em abril de 2025 reforça o valor terapêutico dos ingredientes lipídicos especiais. A recuperação da pesca de anchova peruana, que produziu 1,1 milhão de toneladas na última temporada, ajudou a abordar a escassez de matérias-primas ômega-3 que anteriormente restringia as aplicações de ingredientes funcionais.

Aumento na Demanda por Equivalentes de Manteiga de Cacau (CBEs)

O aumento dos preços do cacau, que atingiu quase USD 10.000 por tonelada métrica em 2024, levou os fabricantes de alimentos a explorar equivalentes de manteiga de cacau (CBEs) como alternativas econômicas que mantêm a qualidade do produto. Empresas como Hershey e Mondelēz revisaram suas previsões de produção em resposta a essas pressões de preços, recorrendo cada vez mais a CBEs e substitutos de manteiga de cacau em suas formulações. Em junho de 2025, a Ardent Mills trouxe o "Cocoa Replace" ao mercado, oferecendo uma alternativa de cacau em pó à base de trigo que substitui até 25% do conteúdo de cacau, entregando sabor e textura comparáveis. Trabalhando com a Voyage Foods, a Cargill desenvolveu Indulgence Redefined

, uma alternativa de chocolate que reduz a pegada de carbono em 61% e o uso de água em 95% comparado ao chocolate tradicional, sem comprometer o sabor. O Regulamento de Desmatamento da União Europeia encorajou ainda mais os fabricantes a adotar CBEs à medida que procuram alternativas sustentáveis e compatíveis ao cacau convencional.

Tendências de Rótulo Limpo e Produtos Naturais

As preferências dos consumidores por transparência de produtos estão remodelando como os fabricantes desenvolvem gorduras especiais, com ênfase em ingredientes familiares e métodos de produção claros. Regulamentos recentes da FDA sobre reforma da regra GRAS exigem conformidade do fabricante para documentação de segurança antes da introdução de ingredientes, destacando a mudança em direção a derivados de gordura naturais. Empresas de fabricação adotaram métodos de interesterificação enzimática para substituir processos químicos tradicionais, como demonstrado pela implementação da tecnologia de gordura SOS da Fuji Oil para alternativas de manteiga de cacau. Na fabricação cosmética, as empresas incorporam oleossomos de cártamo para propriedades de emulsificação natural, melhorando as capacidades de proteção da pele e retenção de umidade.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidade nos Preços das Matérias-Primas | -1.5% | Global, com impacto severo em APAC e UE | Curto prazo (≤ 2 anos) |

| Disponibilidade Limitada de Matérias-Primas de Qualidade | -1.2% | Global, particularmente afetando América do Norte e UE | Médio prazo (2-4 anos) |

| Competição de Ingredientes Alternativos | -0.8% | América do Norte e UE centrais, expandindo globalmente | Longo prazo (≥ 4 anos) |

| Desafios Técnicos no Desenvolvimento de Produtos | -0.5% | Global, com maior impacto em mercados emergentes | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade nos Preços das Matérias-Primas

A instabilidade persistente nos preços das matérias-primas prejudica significativamente o crescimento do mercado de gorduras especiais, criando desafios operacionais para fabricantes que devem navegar custos de insumos imprevisíveis. Essas flutuações de custos impactam diretamente sua capacidade de planejar cronogramas de produção efetivamente e manter margens de lucro estáveis. O aumento dramático nas importações de óleo de cozinha usado da China para os Estados Unidos, que viu um aumento de três vezes em 2023, introduziu preocupações substanciais sobre padrões de qualidade de matéria-prima e transparência de preços dentro da indústria de biocombustíveis. A volatilidade contínua nos preços do óleo de palma, evidenciada por futuros malaios flutuando entre MYR 4.000-4.600 (USD 903-1.038) por tonelada através de março de 2025, demonstra as disparidades mais amplas de oferta-demanda que afetam em última instância o preço das gorduras especiais em toda a cadeia de valor.

Disponibilidade Limitada de Matérias-Primas de Qualidade

A produção de gorduras especiais enfrenta restrições devido à disponibilidade limitada de matérias-primas de qualidade, à medida que os processadores competem por matérias-primas premium que atendem a requisitos rigorosos de pureza e sustentabilidade. A União Alemã para a Promoção de Plantas Oleaginosas e Proteicas relata que a produção global de canola não pode atender à demanda atual, destacando déficits de suprimento em matérias-primas chave de óleos especiais. A produção de óleo de palma da Malásia permanece restrita devido a medidas de proteção florestal, limitando a disponibilidade de óleo de palma sustentável apesar do aumento da demanda. As plantações de palma envelhecidas na Indonésia e Malásia requerem programas de replantio para manter a produtividade, o que temporariamente reduz os suprimentos de matérias-primas durante as fases de transição.

Análise de Segmentos

Por Tipo de Produto: Óleos Especiais Dominam Apesar do Crescimento Superior das Gorduras

O mercado global de óleos especiais demonstra fundamentos de mercado fortes, com uma participação dominante de 72,16% em 2024. Esta dominância deriva do papel essencial que estes óleos desempenham nas operações de processamento de alimentos, fabricação de biodiesel e diversas aplicações industriais. Enquanto isso, as gorduras especiais estão emergindo como um segmento de alto potencial, com projeções indicando uma taxa de crescimento robusta de 7,59% até 2030. O cenário do mercado revela mudanças notáveis nos principais segmentos de óleos. O óleo de soja mantém sua posição como o principal óleo vegetal em aplicações alimentares, com fornecedores americanos fortalecendo sua presença nos mercados coreanos através de capacidades de exportação aumentadas.

O segmento de óleo de canola/colza enfrenta desafios de suprimento à medida que os volumes de produção ficam atrás da demanda do mercado, criando oportunidades para óleos especiais alternativos. Impactos climáticos relacionados ao El Niño afetaram severamente a produção de óleo de coco, reduzindo rendimentos pela metade e aumentando os preços. Em contraste, o azeite continua se beneficiando da preferência do consumidor por opções mais saudáveis. O crescimento acelerado em gorduras especiais reflete sua importância crescente na eliminação de gordura trans e iniciativas de rótulo limpo, particularmente à medida que equivalentes de manteiga de cacau ganham tração em meio aos preços voláteis do cacau.

Por Forma: Dominância Líquida Desafiada pela Inovação Seca

O mercado de gorduras e óleos especiais continua dominado por formas líquidas, que respondem por 69,45% da participação de mercado em 2024. Esta preferência deriva de suas vantagens práticas em operações de processamento de alimentos e da infraestrutura bem estabelecida para refino e distribuição de óleos. Empresas como Cargill investiram nesta infraestrutura, operando duas refinarias de óleo vegetal na Malásia especializadas em processamento de óleos moles. Fabricantes de alimentos, particularmente nos segmentos de confeitaria e padaria, se beneficiam da logística simples e integração de óleos especiais líquidos em seus processos de produção, onde o manuseio com controle de temperatura garante qualidade consistente do produto.

Em contraste, gorduras especiais secas estão emergindo como o segmento de crescimento mais rápido, com impressionantes 8,16% de TCAC até 2030. Este crescimento é alimentado por melhorias significativas nos métodos de produção, particularmente em tecnologias de secagem por aspersão e encapsulação. Estes avanços abordaram desafios chave da indústria melhorando a estabilidade do produto, estendendo a vida útil e permitindo aplicações de liberação controlada. A proteção melhorada de ingredientes sensíveis, como ácidos graxos ômega-3, da oxidação expandiu o potencial de aplicação de formas secas nas indústrias alimentar, farmacêutica e cosmética.

Por Funcionalidade: Aplicações de Cobertura Lideram em Meio à Inovação de Moldagem

O mercado de gorduras especiais está testemunhando mudanças significativas em sua composição, com gorduras de cobertura e banhado comandando uma participação substancial de 42,37% do mercado em 2024. Estas gorduras desempenham um papel indispensável nas indústrias de confeitaria e processamento de alimentos, particularmente na fabricação de chocolate, onde garantem estabilidade de temperatura, retenção de brilho e características ideais de quebra para produtos premium. O segmento de gorduras para espalhamento e cobertura mantém demanda consistente em aplicações de padaria e serviços alimentares, onde as empresas contam com suas propriedades de espalhabilidade e liberação de sabor.

A dinâmica do mercado está evoluindo rapidamente, com gorduras de moldagem e recheio emergindo como o segmento de crescimento mais rápido a 8,61% de TCAC até 2030. Este crescimento é principalmente impulsionado por fabricantes adotando tecnologias avançadas como impressão 3D de alimentos e aplicações de moldagem de precisão. Adicionalmente, gorduras estabilizantes e texturizantes estão ganhando tração no mercado em expansão de alternativas lácteas e produtos à base de plantas, onde produtores de alimentos procuram replicar a sensação na boca e estabilidade estrutural tradicionalmente fornecidas por gorduras animais.

Por Aplicação: Dominância Alimentar em Meio à Aceleração Cosmética

A indústria de alimentos e bebidas continua sendo a pedra angular do mercado de gorduras especiais, comandando uma participação substancial de 41,63% do mercado em 2024. Esta dominância sublinha o papel crítico que estas gorduras desempenham no processamento de alimentos moderno. Enquanto isso, o segmento cosmético e cuidados pessoais emergiu como uma área de crescimento dinâmico, avançando a 8,37% de TCAC até 2030, à medida que fabricantes respondem às preferências dos consumidores por emolientes naturais e soluções de beleza sustentáveis.

O cenário do mercado revela aplicações diversas em setores-chave. Em confeitaria, fabricantes estão cada vez mais recorrendo a alternativas de manteiga de cacau para navegar preços voláteis do cacau, enquanto produtos de padaria se beneficiam de gorduras especiais que oferecem soluções livres de gordura trans sem comprometer textura ou vida útil. O setor de alternativas lácteas está experimentando expansão notável, com gorduras especiais permitindo que produtos à base de plantas alcancem características lácteas tradicionais. No segmento de alta valor da nutrição infantil, estas gorduras especializadas fornecem ácidos graxos essenciais para desenvolvimento cognitivo, com aprovação regulatória recente do óleo de Schizochytrium limacinum pela EFSA em janeiro de 2025 abrindo novas oportunidades em aplicações de fórmula infantil [3]Fonte: EFSA, "Segurança do óleo de Schizochytrium Limacinum, 2025," efsa.europa.eu.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

A região Ásia-Pacífico mantém a maior participação de 40,36% no mercado global de gorduras especiais através de suas operações integradas de plantação a refinaria e forte consumo doméstico. Indonésia e Malásia contribuem com mais de 80% do óleo de palma sustentável certificado global, garantindo um suprimento consistente de gorduras especiais rastreáveis para mercados europeus. A produção doméstica de soja da China atingiu um pico de 20 anos, mas o país mantém uma dependência de importação de 89%. Japão e Austrália melhoraram suas posições de mercado investindo em operações de esmagamento domésticas, incluindo uma nova instalação de processamento de canola perto de Perth, que reduz a dependência de importação e melhora a estabilidade da cadeia de suprimentos.

A região do Oriente Médio e África exibe a taxa de crescimento mais rápida de 7,68%, apoiada por políticas governamentais que encorajam investimentos em processamento downstream. Costa do Marfim expande suas propriedades enquanto Tanzânia atrai capital privado devido ao seu potencial agrícola. Arábia Saudita fortalece sua posição regional desenvolvendo Jeddah como um hub de processamento de óleos especiais. A demanda crescente dos compradores regionais por materiais certificados RSPO melhorou os processos de auditoria de plantações e sistemas de monitoramento por satélite.

América do Norte e Europa mantêm suas posições de mercado através de supervisão regulatória e educação do consumidor. Os Estados Unidos caminham em direção à implementação de sua proibição de gordura trans em agosto de 2025, enquanto a Cargill modificou suas refinarias para atender aos padrões RSPO e OMS. O Regulamento de Desmatamento da União Europeia, efetivo em janeiro de 2025, exige dados de geolocalização para importações, encorajando sistemas de rastreamento baseados em blockchain. A América do Sul sustenta sua presença no mercado através da produção recorde de soja do Brasil e políticas de biodiesel da Argentina, garantindo sua posição no mercado de gorduras e óleos especiais.

Cenário Competitivo

O mercado de gorduras e óleos especiais exibe competição moderada, com empresas regionais e globais competindo por participação de mercado. As empresas estão melhorando suas posições de mercado através de integração vertical, gerenciando operações desde plantações até instalações de processamento. Esta integração permite controle eficiente da cadeia de suprimentos e resposta rápida aos requisitos do mercado. A fusão Bunge-Viterra exemplifica esta tendência, formando uma entidade do agronegócio projetada para alcançar USD 250 milhões em sinergias operacionais anuais através de capacidades e ofertas de produtos expandidas. A alienação do negócio europeu de margarinas e cremes para barrar da Bunge para Vandemoortele em março de 2025 reflete o foco estratégico da indústria em operações de gorduras especiais.

A inovação tornou-se um diferenciador chave no mercado, com empresas investindo significativamente em tecnologias avançadas para atender necessidades em evolução dos consumidores. Estes investimentos abrangem processos enzimáticos, alternativas baseadas em fermentação e métodos de agricultura de precisão para desenvolver gorduras especiais sustentáveis. Um exemplo notável é a alternativa de chocolate "Indulgence Redefined" da Cargill, que alcança melhorias ambientais notáveis com uma pegada de carbono 61% menor e uso de água reduzido em 95% mantendo a qualidade que os consumidores esperam.

O mercado continua evoluindo com novas oportunidades emergindo em segmentos especializados. A aprovação da FDA de células de gordura suína cultivada abre portas para métodos de produção inovadores, enquanto empresas como Savor estão revolucionando abordagens tradicionais produzindo alternativas de manteiga através de processos termoquímicos únicos. Estes desenvolvimentos estão empurrando fabricantes estabelecidos a se adaptar e inovar, garantindo que o mercado permaneça dinâmico e responsivo às mudanças nas preferências dos consumidores.

Líderes da Indústria de Gorduras e Óleos Especiais

Bunge Limited

Cargill, Incorporated

Wilmar International Ltd.

AAK AB

Sime Darby Plantation Berhad

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Intercontinental Specialty Fats SDN. BHD. (ISF) e Petchsrivichai Enterprise (PCE) estabeleceram um acordo de joint venture para formar a Nitthai Specialty Oil and Fats Co., Ltd. A nova empresa visa entrar no mercado de óleos vegetais da Tailândia, direcionando especificamente o segmento de alto valor agregado dentro da indústria alimentar.

- Julho de 2024: A Cargill investiu USD 50 milhões para expandir sua planta de processamento de óleos comestíveis em Port Klang, Malásia. Após conclusão no final de 2023, a instalação fornecerá gorduras especiais acabadas para consumidores da Ásia-Pacífico e produtos semi-acabados para as instalações de óleos comestíveis da Cargill na Europa, América do Sul e América do Norte. Esta expansão é parte de um plano de investimento de USD 150 milhões.

- Abril de 2024: A Nourish Ingredients desenvolveu Creamilux, um lipídio de fermentação de precisão que replica propriedades da gordura láctea. O produto oferece a textura cremosa, sabor e características de emulsificação da gordura láctea em baixas taxas de inclusão sem usar fontes animais.

Escopo do Relatório Global do Mercado de Gorduras e Óleos Especiais

Gorduras e óleos especiais possuem propriedades únicas desejadas em aplicações industriais e não comestíveis. Gorduras especiais também são conhecidas como manteiga dura, gordura de confeitaria e alternativas de manteiga de cacau. Alguns óleos especiais contêm uma alta quantidade de componentes nutricionalmente desejados, incluindo ácidos graxos essenciais, fitoesterol, antioxidantes, fosfolipídios e outros fenólicos bioativos.

O mercado de gorduras e óleos especiais é segmentado com base no tipo, aplicação e geografia. Por tipo, o mercado é segmentado em gorduras especiais e óleos especiais. O segmento de gorduras especiais é ainda segmentado em equivalentes de manteiga de cacau (CBE), substitutos de manteiga de cacau (CBR), sucedâneos de manteiga de cacau (CBS), melhoradores de manteiga de cacau (CBI), substitutos de gordura do leite (MFR) e outras gorduras especiais. O segmento de óleos especiais é ainda segmentado em óleo de soja, óleo de canola, óleo de palma, óleo de coco, azeite e outros óleos. Por aplicação, o mercado é segmentado em padaria, confeitaria, produtos lácteos, nutrição infantil e outras aplicações. Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico e Resto do Mundo.

Para cada segmento, o dimensionamento e previsões do mercado foram feitos com base no valor (em milhões de USD).

| Gorduras Especiais | Equivalentes de Manteiga de Cacau (CBE) |

| Substitutos de Manteiga de Cacau (CBR) | |

| Sucedâneos de Manteiga de Cacau (CBS) | |

| Melhoradores de Manteiga de Cacau (CBI) | |

| Substitutos de Gordura do Leite (MFR) | |

| Outras Gorduras Especiais | |

| Óleos Especiais | Óleo de Palma |

| Óleo de Soja | |

| Óleo de Canola/Colza | |

| Óleo de Coco | |

| Azeite | |

| Outros Óleos Especiais |

| Líquido |

| Seco |

| Gorduras de Moldagem e Recheio |

| Gorduras de Cobertura e Banhado |

| Gorduras de Espalhamento e Cobertura |

| Gorduras Estabilizantes e Texturizantes |

| Alimentos e Bebidas | Confeitaria |

| Padaria | |

| Análogos de Laticínios e Queijos | |

| Nutrição Infantil | |

| Outras Aplicações de Alimentos e Bebidas | |

| Cosméticos e Cuidados Pessoais | |

| Farmacêutica | |

| Outra Aplicação Industrial |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Itália | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Tipo de Produto | Gorduras Especiais | Equivalentes de Manteiga de Cacau (CBE) |

| Substitutos de Manteiga de Cacau (CBR) | ||

| Sucedâneos de Manteiga de Cacau (CBS) | ||

| Melhoradores de Manteiga de Cacau (CBI) | ||

| Substitutos de Gordura do Leite (MFR) | ||

| Outras Gorduras Especiais | ||

| Óleos Especiais | Óleo de Palma | |

| Óleo de Soja | ||

| Óleo de Canola/Colza | ||

| Óleo de Coco | ||

| Azeite | ||

| Outros Óleos Especiais | ||

| Por Forma | Líquido | |

| Seco | ||

| Por Funcionalidade | Gorduras de Moldagem e Recheio | |

| Gorduras de Cobertura e Banhado | ||

| Gorduras de Espalhamento e Cobertura | ||

| Gorduras Estabilizantes e Texturizantes | ||

| Por Aplicação | Alimentos e Bebidas | Confeitaria |

| Padaria | ||

| Análogos de Laticínios e Queijos | ||

| Nutrição Infantil | ||

| Outras Aplicações de Alimentos e Bebidas | ||

| Cosméticos e Cuidados Pessoais | ||

| Farmacêutica | ||

| Outra Aplicação Industrial | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Itália | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de gorduras e óleos especiais?

O mercado de gorduras e óleos especiais atingiu USD 14,04 bilhões em 2025 e está projetado para alcançar USD 19,50 bilhões até 2030.

Qual região lidera a demanda global?

A Ásia-Pacífico ocupa a posição principal com uma participação de receita de 40,36%, impulsionada pelo mandato de biodiesel da Indonésia e comércio robusto de óleo de palma com a China.

Qual segmento mostra o crescimento mais rápido?

Gorduras de moldagem e recheio registram a TCAC mais rápida de 8,61% até 2030, impulsionadas pela impressão 3D de alimentos e confeitaria de precisão.

Como as mudanças regulatórias estão influenciando o mercado?

A proibição de gordura trans da FDA e a definição mais rigorosa de rótulo "saudável" intensificam a demanda por lipídios reformulados com perfis equilibrados de ácidos graxos.

Qual é a principal ameaça ao suprimento estável?

Preços voláteis de matérias-primas - particularmente em óleos de coco, palma e canola - representam riscos significativos de aquisição e margem para fabricantes.

Página atualizada pela última vez em: