Tamanho e Participação do Mercado de Gestão Inteligente de Água

Análise do Mercado de Gestão Inteligente de Água pela Mordor Intelligence

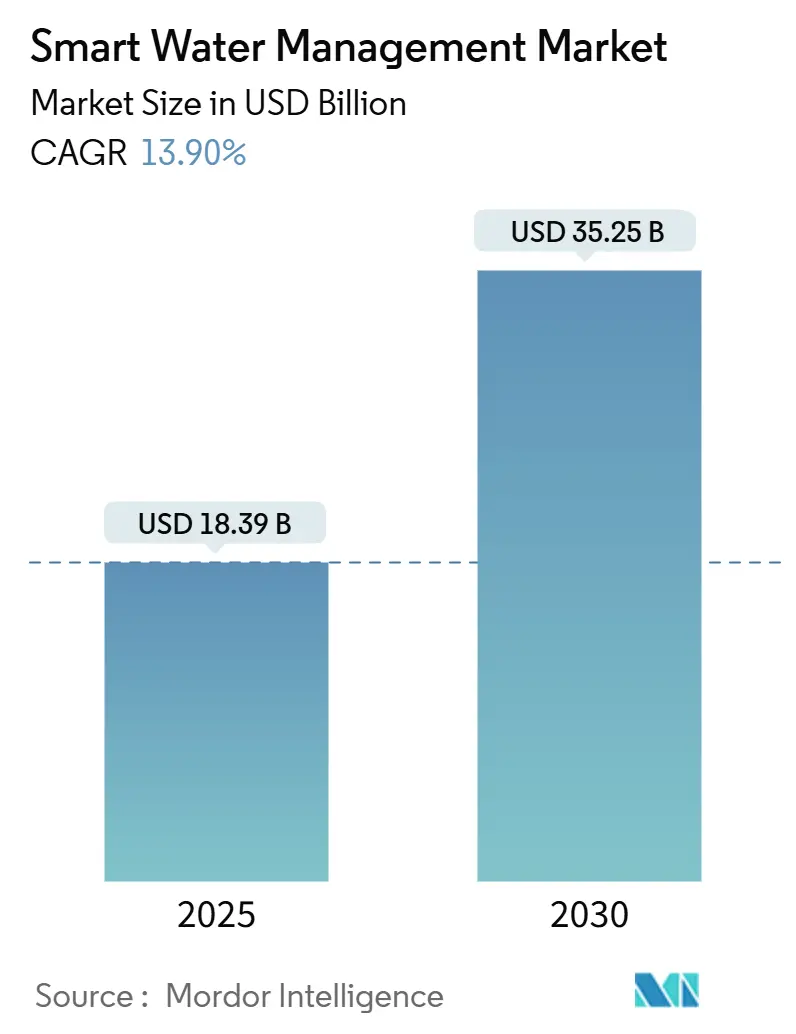

O tamanho do mercado de gestão inteligente de água é estimado em USD 18,39 bilhões em 2025 e prevê-se que atinja USD 35,25 bilhões até 2030, avançando a uma TCAC de 13,9% durante o período. A expansão rápida reflete a mudança das concessionárias de redução incremental de vazamentos para programas de eficiência orientados por dados que combatem o crescente estresse hídrico e mandatos ambientais mais rigorosos. As concessionárias agora favorecem plataformas integradas de monitoramento, análise e controle que transformam redes de distribuição legadas em sistemas preditivos e auto-otimizantes. O momentum de investimento é reforçado pela maturação da conectividade LPWAN, aplicações comprovadas de gêmeo digital e pacotes governamentais de estímulo consideráveis que destinam fundos para infraestrutura digital de água. Os frameworks tradicionais de medição e SCADA, antes considerados adequados, estão, portanto, dando lugar a arquiteturas completas habilitadas por nuvem que podem documentar melhorias mensuráveis de desempenho.

Principais Conclusões do Relatório

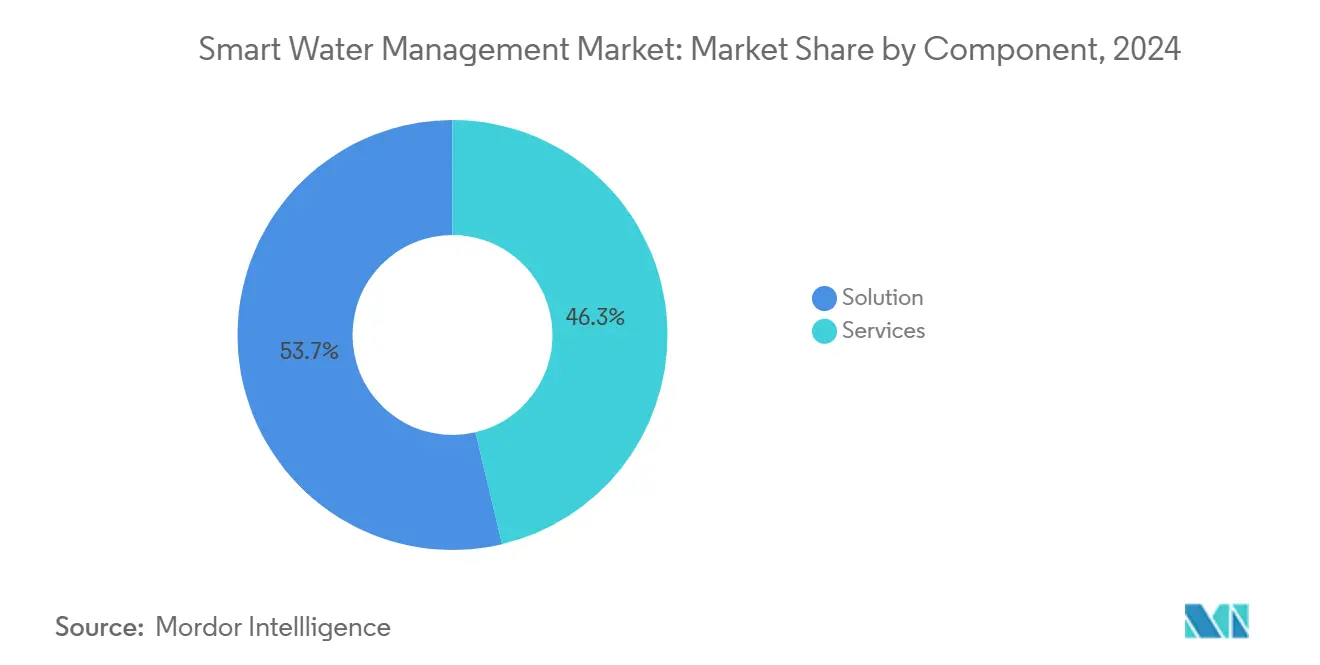

- Por componente, as soluções representaram 53,7% da receita em 2024; os serviços registram o crescimento mais rápido com TCAC de 16,2% até 2030.

- Por usuário final, o segmento residencial deteve 47,2% da participação do mercado de gestão inteligente de água em 2024 e está no caminho para uma TCAC de 14,3% até 2030.

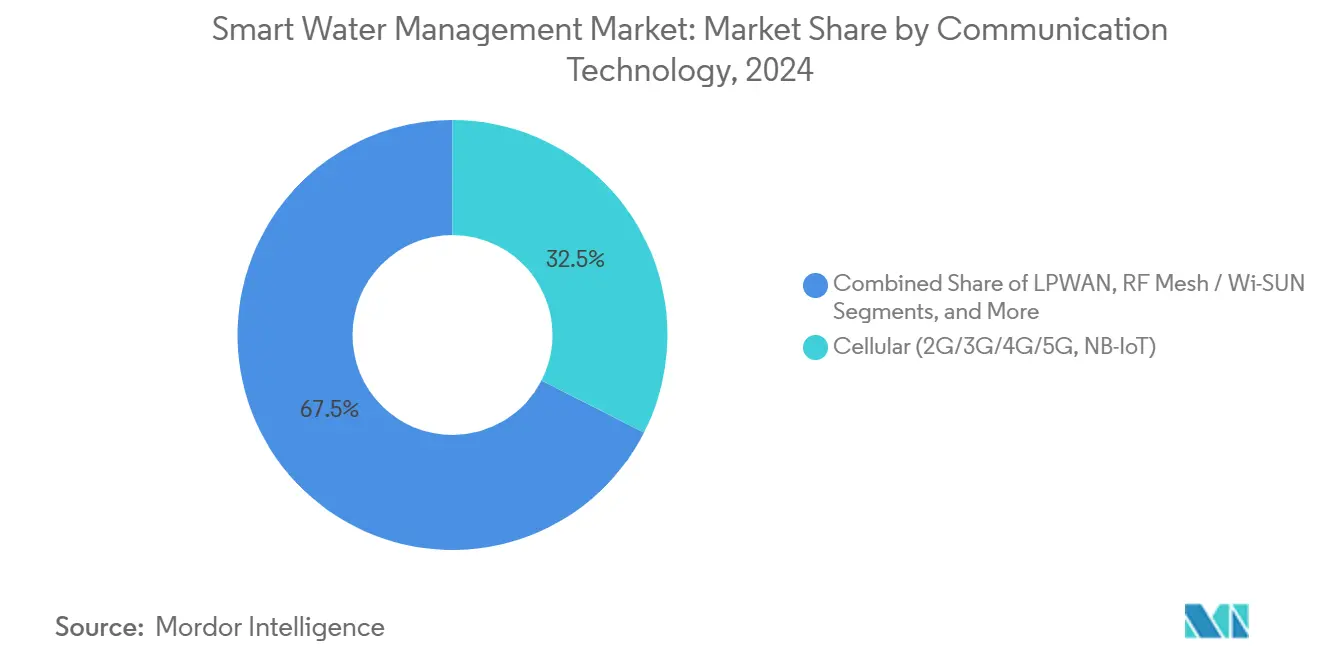

- Por tecnologia de comunicação, as redes celulares mantiveram 32,5% do tamanho do mercado de gestão inteligente de água em 2024, enquanto LPWAN está se expandindo a 15,7% de TCAC.

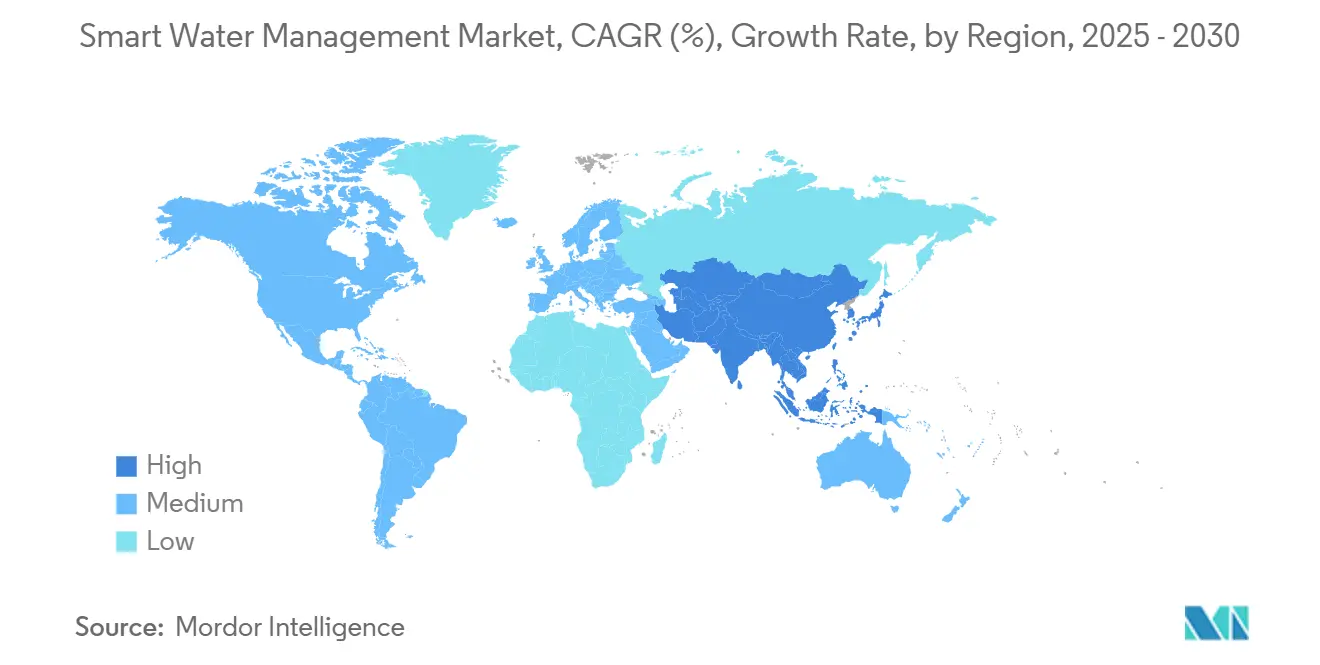

- Por geografia, a América do Norte liderou com 27,9% da participação da receita em 2024; APAC representa a região de crescimento mais rápido com TCAC de 14,3% até 2030.

Tendências e Insights do Mercado Global de Gestão Inteligente de Água

Análise de Impacto dos Direcionadores

| Direcionador | (~) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Necessidade crescente de gerenciar a demanda global crescente de água | +3.2% | Global com impacto agudo no MENA e Oeste dos EUA | Longo prazo (≥ 4 anos) |

| Pressão crescente para reduzir perdas de Água Não Faturada | +2.8% | Europa e América do Norte | Médio prazo (2-4 anos) |

| Mandatos governamentais de cidades inteligentes e sustentabilidade | +2.5% | América do Norte, UE, mercados centrais da Ásia-Pacífico | Médio prazo (2-4 anos) |

| Adoção rápida da conectividade LPWAN | +2.1% | Europa e APAC | Curto prazo (≤ 2 anos) |

| Plataformas de gêmeo digital para falha preditiva de tubulações | +1.8% | América do Norte, Norte da Europa, Ásia-Pacífico desenvolvida | Longo prazo (≥ 4 anos) |

| Fundos de estímulo dos EUA e UE para água digital | +1.4% | América do Norte e UE | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Necessidade Crescente de Gerenciar a Demanda Global Crescente de Água

Ciclos de seca severos empurram as concessionárias a tratar a otimização de consumo em tempo real como infraestrutura crítica. A França registrou déficits de precipitação de 30% em 2025, provocando restrições de uso em 14 departamentos-mais que o dobro da contagem de 2024. A Grande Lyon respondeu instalando 5.500 sensores de vazamento e 10.000 medidores conectados, economizando 33.000 m³ por dia.[1]Veolia, "Veolia Environnement Press Releases," veolia.comSourceEsses resultados destacam como a análise preditiva transforma a conservação de mensagens públicas em balanceamento verificável de oferta-demanda. Regiões com escassez crônica, especialmente o Oeste dos EUA e partes do Mediterrâneo, agora consideram plataformas digitais de água como pré-requisitos para continuidade de serviço, consolidando a demanda de longo prazo para o mercado de gestão inteligente de água.

Pressão Crescente para Reduzir Perdas de Água Não Faturada (ANF)

O escrutínio regulatório crescente converte a redução de ANF em uma métrica de sobrevivência para concessionárias. As concessionárias do Condado de Orange recuperaram mais de USD 4 milhões anualmente após implantações de medidores inteligentes, enquanto Jacksonville identificou 1 bilhão de galões de perdas anteriormente não detectadas. Na Europa, certas redes francesas ainda perdem mais de 50% da água transportada, desencadeando prazos de conformidade.[2]Le Monde, "Les fuites d'eau en France," lemonde.frSource Sistemas habilitados por IA como o SIWA Leak Finder da Siemens ajudaram o VA SYD da Suécia a reduzir ANF de 10% para 8%, provando retornos operacionais imediatos. Penalidades financeiras e estruturas tarifárias baseadas em desempenho tornam a adoção de análise de vazamentos não-discricionária, alimentando a expansão constante do mercado de gestão inteligente de água.

Mandatos Governamentais de Cidades Inteligentes e Sustentabilidade

As políticas cada vez mais obrigam os municípios a incorporar infraestrutura digital de água antes de receber financiamento público. O Ministério da Terra, Infraestrutura, Transporte e Turismo do Japão (MLIT) incorporou critérios de água inteligente em seu Catálogo de Tecnologia DX, remodelando normas de aquisição. Prefeituras incluindo Tokushima, Wakayama e Kumamoto lançaram pilotos coordenados de medidores residenciais, confirmando momentum top-down. Diretrizes comparáveis na UE vinculam licenças operacionais a ganhos de eficiência quantificados. Ao converter atualizações digitais de opcionais para obrigatórias, os reguladores encurtam ciclos de adoção e ampliam o mercado global de gestão inteligente de água.

Adoção Rápida da Conectividade LPWAN (LoRaWAN, NB-IoT)

Avanços em LPWAN sustentam implantações de medição em larga escala e baixo consumo. SUEZ e Vodafone visam conectar 2 milhões de medidores via NB-IoT até 2030, removendo a necessidade das concessionárias de construir redes privadas.[3]SUEZ Group, "SUEZ and Vodafone partnership announcement," suez.comA África do Sul planeja monitorar 15 milhões de medidores através do Sigfox, validando a escalabilidade nacional do LPWAN. Vida útil da bateria excedendo 15 anos e penetração profunda em interiores reduzem custos de propriedade vitalícios, dando ao LPWAN uma vantagem convincente sobre opções celulares de alta largura de banda e ampliando seu papel dentro do mercado de gestão inteligente de água.

Análise de Impacto das Restrições

| Restrição | (~)% de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Natureza intensiva em capital de atualizações de medição e rede | -2.10% | Mercados em desenvolvimento mais expostos | Médio prazo (2-4 anos) |

| Lacunas de interoperabilidade entre sistemas legados OT/IT | -1.80% | América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Vulnerabilidades de cibersegurança em redes de água convergidas | -1.50% | Global | Curto prazo (≤ 2 anos) |

| Inflação de custos impulsionada por tarifas para componentes IoT | -1.20% | EUA e UE | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Natureza Intensiva em Capital de Atualizações de Medição e Rede

Implantações de água inteligente em escala completa requerem desembolsos de capital substanciais que podem exceder a capacidade de empréstimo de concessionárias menores. Thames Water assinou uma estrutura de GBP 50 milhões para implantar 1 milhão de medidores inteligentes até 2030, ilustrando o gasto inicial necessário para cobertura ampla. Onde sensibilidades políticas mantêm tarifas baixas, períodos longos de retorno dificultam aprovações de conselho, particularmente em economias emergentes sem financiamento concessional. Essas restrições orçamentárias fragmentam taxas de adoção e moderam o crescimento de curto prazo do mercado de gestão inteligente de água.

Lacunas de Interoperabilidade Entre Sistemas Legados OT/IT

Concessionárias operando instalações SCADA de décadas enfrentam escolhas custosas de substituição completa ou soluções de middleware ao integrar plataformas IoT. Protocolos de fornecedores mistos criam lock-in e elevam contas de suporte vitalício, atrasando ciclos de aquisição. A complexidade de integração é especialmente aguda em concessionárias norte-americanas e europeias com investimentos afundados extensivos, adicionando prêmios de risco que desaceleram a trajetória de expansão do mercado de gestão inteligente de água.

Análise de Segmento

Por Componente: Soluções Dominam a Consolidação de Plataforma

As soluções detiveram 53,7% da receita em 2024 à medida que as concessionárias gravitaram em direção a suítes unificadas que abrangem medição, detecção de vazamento, análise e controle. Serviços profissionais, serviços gerenciados e contratos baseados em resultados agora crescem a 16,2% de TCAC porque as concessionárias percebem que o valor da tecnologia só é realizado quando habilidades de ciência de dados e gestão de mudanças estão incorporadas. Módulos de gestão de ativos empresariais integram com motores de modelagem hidráulica para prever falhas de tubulação bem antes de vazamentos visíveis, reduzindo gastos com reparos de emergência. O monitoramento de rede de distribuição sobrepõe análise geoespacial aos dados SCADA, permitindo que operadores priorizem projetos de capital de acordo com pontuações de risco em vez de idade apenas.

Roadmaps de fornecedores convergem em torno de arquiteturas nativas da nuvem que suportam marketplaces de aplicativos e customização low-code, o que reduz custos futuros de integração. Como resultado, o mercado de gestão inteligente de água vê concessionárias negociando acordos de plataforma multi-anuais que agrupam licenciamento com melhorias operacionais garantidas. Operadores menores adotam serviços gerenciados para compensar escassez de talentos, enquanto contrapartes maiores co-desenvolvem algoritmos com fornecedores para proteger vantagens de propriedade intelectual. Essas tendências consolidam soluções como a âncora econômica do mercado de gestão inteligente de água.

Por Usuário Final: Residencial Impulsiona Adoção e Crescimento

O segmento residencial capturou 47,2% da receita em 2024 e está se expandindo a uma TCAC de 14,3% apoiado por programas massivos de medidores inteligentes. Instalações padronizadas de medidores domésticos permitem que concessionárias amortizem custos de implantação rapidamente, acelerando implantações em distritos urbanos densos. Os pilotos coordenados do Japão abrangendo Tokushima, Kumamoto e Kyoto destacam o comprometimento nacional para otimização de demanda doméstica. Preços dinâmicos habilitados por dados de intervalo ajudam a deslocar o consumo para longe dos horários de pico, reduzindo custos de tratamento e bombeamento.

Usuários comerciais e industriais empurram fornecedores em direção a análises granulares que comparam instalações com sites pares, informando divulgações ESG corporativas. Campus de concessionárias públicas adotam gêmeos digitais para prever transbordamentos de esgoto durante eventos de tempestade, desbloqueando descontos de seguro. Esses requisitos diversos ampliam fluxos de receita de serviços e reforçam a centralidade da coorte residencial dentro do mercado de gestão inteligente de água.

Por Tecnologia de Comunicação: Liderança Celular Enfrenta Desafio LPWAN

Celular, incluindo NB-IoT, comandou 32,5% das receitas de 2024, aproveitando torres ubíquas e QoS comprovado para telemetria crítica. O tamanho do mercado de gestão inteligente de água para redes celulares está projetado para crescer firmemente, mas ceder participação relativa à medida que a adoção de LPWAN acelera. LoRaWAN e Sigfox, registrando 15,7% de TCAC, superam em vida útil da bateria e custo de módulo, tornando-os ideais para medidores remotos e instalações enterradas onde visitas de manutenção são custosas. RF mesh permanece favorecido para redes de campus confinadas necessitando baixa latência, enquanto backhaul de satélite protege dados de reservatórios isolados e pipelines desérticos.

Escolhas de tecnologia agora dependem de economia vitalícia em vez de throughput bruto. Concessionárias frequentemente implantam arquiteturas híbridas, executando medidores NB-IoT no centro e LoRaWAN nos subúrbios para otimizar custo total de propriedade. Ecossistemas de fornecedores maturam adequadamente; por exemplo, Actility faz parceria com fabricantes de medidores para pré-carregar firmware LoRaWAN, aparando cronogramas de integração. Esta diversificação remodela padrões de gastos de conectividade dentro do mercado de gestão inteligente de água.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

A América do Norte gerou 27,9% da receita de 2024, concessionárias municipais grandes rapidamente emitem licitações para gestão de dados de medidores, análise de borda e endurecimento de cibersegurança. O plano da Schneider Electric de injetar USD 700 milhões em instalações americanas até 2027 reflete expectativas de pipelines de aquisição sustentados. As províncias das pradarias do Canadá aceleram análise de vazamentos para combater retiradas impulsionadas por irrigação, enquanto os estados do norte do México pilotam redes LPWAN para reduzir roubo e extração ilegal. Backbones de telecomunicações maduros e uma base profunda de integradores minimizam risco de implantação, reforçando liderança regional no mercado de gestão inteligente de água.

APAC é o território de crescimento mais rápido com 14,3% de TCAC, impulsionado pelo mandato da China de que cada cidade inteligente de nível nacional inclua supervisão digital completa de água. Subsídios provinciais subsidiam plataformas em nuvem que vinculam modelos de drenagem urbana com feeds de chuva em tempo real, misturando prevenção de enchentes com gestão de consumo. O catálogo MLIT do Japão codifica benchmarks de desempenho, garantindo que fluxos de financiamento fluam apenas para concessionárias que implantem pilhas de medidor-para-análise interoperáveis. A Austrália aumenta a dependência de dessalinização e assim premia a detecção precoce de vazamentos para reduzir intensidade energética, enquanto a Índia implanta medidores pré-pagos no Madhya Pradesh propenso à seca sob parcerias público-privadas. Este mosaico de políticas mantém o mercado de gestão inteligente de água em uma trajetória acelerada através do APAC.

Cenário Competitivo

O ecossistema de fornecedores é moderadamente concentrado. Incumbentes como Xylem, Itron, ABB, Siemens e Schneider Electric aproveitam frotas de serviço globais e conjuntos de produtos diversificados para garantir contratos multi-anuais. A aquisição permanece seu caminho preferido para expansão de capacidades: Badger Meter comprou SmartCover por USD 185 milhões, incorporando monitoramento de esgoto em sua suíte BlueEdge badgermeter.com, enquanto Xylem tomou uma participação majoritária na Idrica para aprofundar ofertas de análise. Esses movimentos elevam a amplitude da plataforma e aumentam custos de mudança do cliente, consolidando participação dentro do mercado de gestão inteligente de água.

Enquanto isso, desafiadores IA-first como FIDO AI, SewerAI e Kando garantiram rodadas de financiamento entre USD 10 milhões e USD 15 milhões, refletindo convicção do investidor de que modelos de aprendizado de máquina redefinirão detecção de vazamentos e inteligência de águas residuais. Seus algoritmos nativos da nuvem detectam anomalias acústicas ou assinaturas químicas que hardware legado perde, permitindo que concessionárias previnam rupturas antes de interrupções de serviço. Parcerias fazem ponte entre incumbentes e disruptores: Siemens colabora com KETOS para incorporar dados de sensores obtidos por robótica em sua plataforma SIMATIC, casando profundidade operacional com sofisticação analítica.

Líderes da Indústria de Gestão Inteligente de Água

Xylem Inc. (incl. Sensus)

Itron Inc.

ABB Ltd.

ABB Ltd.

Schneider Electric SE (+AVEVA)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: Veolia adquiriu a participação remanescente de 30% da CDPQ em Water Technologies and Solutions por USD 1,75 bilhão, visando EUR 90 milhões em sinergias adicionais até 2027.

- Abril 2022: Global Omnium, Telefónica Tech e Google Cloud formaram uma aliança de IA para monitorar prados de Posidonia do Mediterrâneo e otimizar operações de concessionárias.

- Março 2025: Daupler levantou USD 15 milhões em financiamento Série B liderado pela Aqualateral para automatizar resposta a incidentes para concessionárias.

- Março 2025: LeakZon garantiu USD 5 milhões em capital Série A da Peal Holdings para expandir sua plataforma de análise de vazamentos WEAD para o mercado americano.

Escopo do Relatório Global do Mercado de Gestão Inteligente de Água

Gestão inteligente de água é uma tecnologia que coleta, compartilha e analisa dados de equipamentos e redes de água. Gestores de água a usam para encontrar vazamentos, reduzir uso de energia, conservar água, prever falhas de equipamentos e garantir conformidade regulatória.

O mercado de gestão inteligente de água é segmentado por tipo (solução (gestão de ativos, monitoramento de rede de distribuição, SCADA, gestão de dados de medidores, análise), serviços (serviços gerenciados/serviços profissionais)), vertical de usuário final (residencial, comercial e industrial), e geografia (América do Norte, Europa, Ásia-Pacífico, América Latina e Oriente Médio e África). Os tamanhos de mercado e previsões são fornecidos em termos de valor em USD para todos os segmentos acima.

| Por Solução | Gestão de Ativos Empresariais |

| Monitoramento de Rede de Distribuição | |

| Controle Supervisório e Aquisição de Dados (SCADA) | |

| Gestão de Dados de Medidores (MDM) | |

| Análise | |

| Outras Soluções | |

| Por Serviços | Serviços Profissionais |

| Serviços Gerenciados |

| Residencial |

| Comercial |

| Industrial / Concessionárias Públicas |

| Celular (2G/3G/4G/5G, NB-IoT) |

| LPWAN (LoRaWAN, Sigfox) |

| RF Mesh / Wi-SUN |

| Satélite e Outros |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Coreia do Sul | ||

| Índia | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Egito | ||

| Resto da África | ||

| Por Componente | Por Solução | Gestão de Ativos Empresariais | |

| Monitoramento de Rede de Distribuição | |||

| Controle Supervisório e Aquisição de Dados (SCADA) | |||

| Gestão de Dados de Medidores (MDM) | |||

| Análise | |||

| Outras Soluções | |||

| Por Serviços | Serviços Profissionais | ||

| Serviços Gerenciados | |||

| Por Usuário Final | Residencial | ||

| Comercial | |||

| Industrial / Concessionárias Públicas | |||

| Por Tecnologia de Comunicação | Celular (2G/3G/4G/5G, NB-IoT) | ||

| LPWAN (LoRaWAN, Sigfox) | |||

| RF Mesh / Wi-SUN | |||

| Satélite e Outros | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Europa | Reino Unido | ||

| Alemanha | |||

| França | |||

| Itália | |||

| Espanha | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Coreia do Sul | |||

| Índia | |||

| Austrália | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Nigéria | |||

| Egito | |||

| Resto da África | |||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de gestão inteligente de água?

O mercado está avaliado em USD 18,39 bilhões em 2025 e está projetado para atingir USD 35,25 bilhões até 2030.

Qual segmento de componente cresce mais rapidamente?

Serviços, abrangendo ofertas profissionais e gerenciadas, está previsto para se expandir a 16,2% de TCAC até 2030.

Por que as concessionárias estão adotando LPWAN para medição de água?

LPWAN oferece vida útil de bateria de 15 anos e forte penetração de sinal, reduzindo custos operacionais vitalícios em comparação com opções celulares de alta largura de banda.

Qual região lidera a receita e qual região cresce mais rapidamente?

América do Norte lidera com uma participação de 27,9% em 2024, enquanto APAC registra o crescimento mais rápido com TCAC de 14,3%.

Página atualizada pela última vez em: