Análise Inteligente do Mercado de Gás

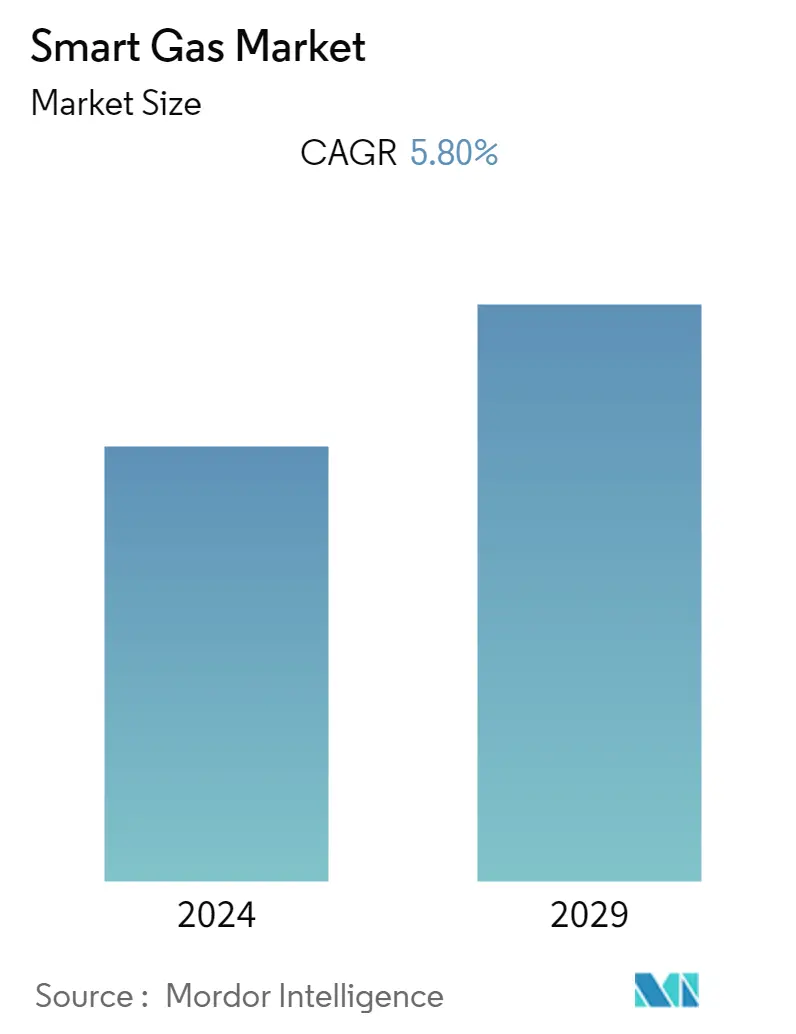

Espera-se que o mercado de medidores de gás inteligentes registre um CAGR de 5,8% durante o período de previsão. As crescentes preocupações sobre as emissões de gases com efeito de estufa e a necessidade crescente de diminuir a pegada de carbono resultaram no aumento da utilização de gás natural, impulsionando o mercado. Além disso, as redes inteligentes desempenham um papel vital na implantação de cidades inteligentes e são os principais consumidores de contadores de eletricidade inteligentes, como os contadores de gás. Conseqüentemente, a instalação de soluções inteligentes de gás está aumentando significativamente.

- A crescente necessidade de reduzir as perdas de energia e aumentar a segurança energética são consideradas impulsionadores significativos para o crescimento do mercado. Devido ao número crescente de utilizadores finais, a recolha de dados sem irregularidades continua a ser um desafio neste mercado.

- A crescente adoção do gás e as numerosas políticas regulatórias implementadas em muitas áreas devem ser percebidas como uma oportunidade de crescimento para o mercado. Recentemente, a UE lançou muitos contadores de gás inteligentes para os consumidores, a fim de poupar despesas de utilização.

- No entanto, prevê-se que o aumento dos custos de instalação associados aos sistemas inteligentes restrinja o crescimento do mercado. Os sistemas inteligentes são comparativamente mais caros do que o equipamento padrão instalado pela maioria dos prestadores de serviços e utilizadores. Visto que esses sistemas utilizam componentes digitais e sistemas de conectividade, permitindo-lhes operar e transmitir dados, aumentando assim o gasto de soluções como equipamentos de medição, sensores, analisadores, etc.

- Além disso, os desafios de integração envolvidos na implantação de soluções inteligentes de gás estão a restringir a adoção destes sistemas. Esses sistemas precisam de ajuda na integração aos ambientes existentes.

- Há um crescimento significativo do gás inteligente pós-COVID-19 nas regiões da Europa, América do Norte e Ásia-Pacífico para fins domésticos, comerciais e industriais. Espera-se que veja mais durante o período previsto.

Tendências do mercado de gás inteligente

A aplicação comercial e industrial aumentará significativamente

- Os utilizadores finais comerciais no mercado de gás inteligente são pequenas empresas cujo consumo de gás requer fluxos e pressão de gás semelhantes aos do segmento residencial. Os preços dos gases poderão variar em função da localização dos espaços comerciais e da sua disponibilidade.

- O custo dos gases para uso comercial é geralmente mais elevado do que para uso doméstico, motivando ainda mais as empresas a adotarem soluções de gás inteligentes, como contadores de gás inteligentes. As empresas comerciais também apoiam a adopção, preferencialmente localizadas em áreas com melhor comunicação e infra-estrutura de rede adequada para instalação de contadores inteligentes.

- As indústrias geralmente possuem um alto volume de consumo de gás, onde as aplicações podem variar de seus usos de geração de energia e são um componente essencial para os processos de fabricação. As indústrias, como as fábricas de produtos químicos e de fertilizantes, utilizam gases como matéria-prima essencial para a produção.

- Os recursos de monitoramento e controle nessas indústrias estão presentes por meio de recursos de interface PLC e SCADA. Com a transição lenta dos setores para a indústria 5.0 e o aumento da IoT, espera-se que o mercado de gás inteligente tenha um crescimento positivo durante o período de previsão. Supõe-se que as indústrias com elevados custos de energia e consumo de gás sejam as primeiras a adoptar o mercado.

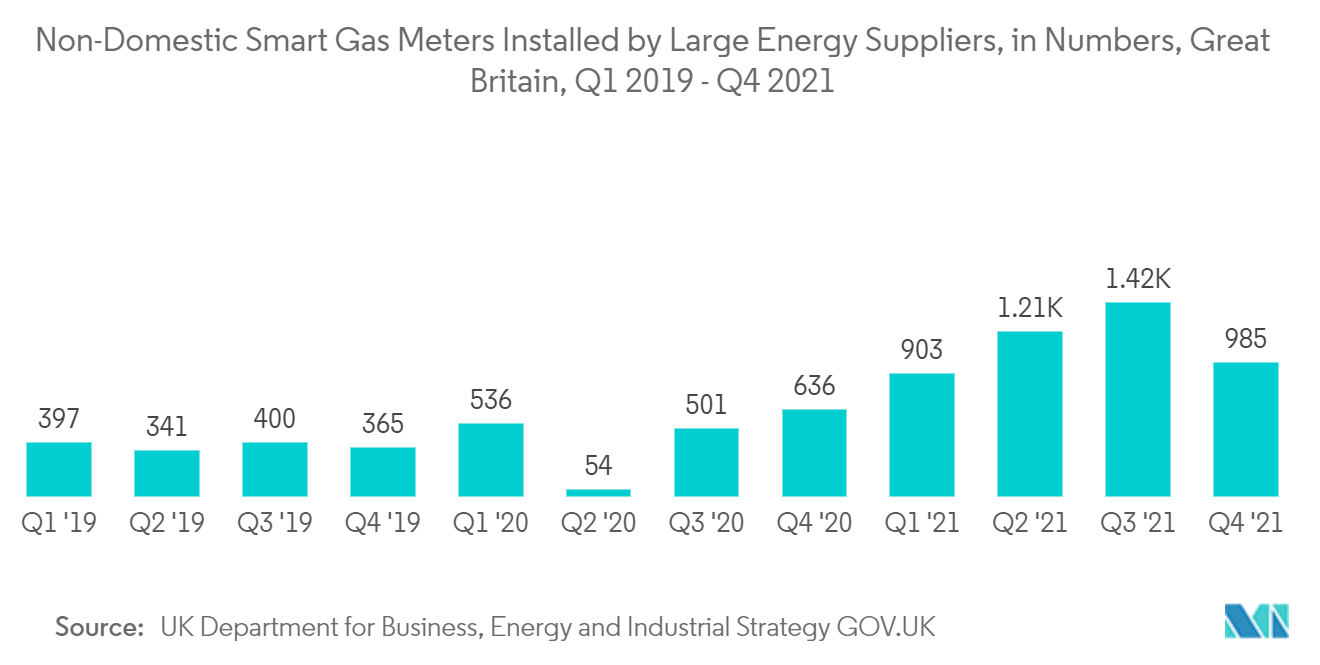

- De acordo com o Departamento de Negócios, Energia e Estratégia Industrial do Reino Unido, os gigantes fornecedores de energia tiveram 4,5 mil contadores de gás inteligentes instalados em edifícios não residenciais em toda a Grã-Bretanha em 2021, o que mostra um aumento de cerca de 162% em comparação com o ano anterior.

Espera-se que a Europa detenha uma participação significativa

- Espera-se que a Europa apresente um crescimento significativo durante o período de previsão, devido às diversas políticas regulatórias que levaram ao desenvolvimento positivo do mercado de gás inteligente. O Reino Unido representa atualmente a quota mais significativa de um país na Europa devido à implantação simultânea de contadores de energia apoiados pelas infraestruturas atuais.

- De acordo com a Comissão Europeia, cerca de 225 milhões de contadores inteligentes para eletricidade e cerca de 51 milhões de contadores para gás serão implementados na UE até 2024, representando um investimento potencial de 47 mil milhões de euros (50,2 mil milhões de dólares).

- Além disso, a Comissão Europeia afirmou também que, até 2024, espera-se que quase 77% dos consumidores europeus tenham um contador inteligente de eletricidade. Cerca de 44% dos consumidores terão um para gás.

- Além disso, de acordo com o Departamento de Negócios, Energia e Estratégia Industrial do Reino Unido, em 2021, importantes fornecedores de electricidade e gás instalaram cerca de 3,4 milhões de contadores inteligentes para utilizadores residenciais na Grã-Bretanha. Destes, foram instalados cerca de 2,02 milhões de contadores inteligentes de eletricidade e cerca de 1,42 milhões de contadores inteligentes de gás, um aumento de cerca de 16% face ao ano anterior. Portanto, tais fatores estão impulsionando o mercado de gás inteligente na região.

Visão geral da indústria de gás inteligente

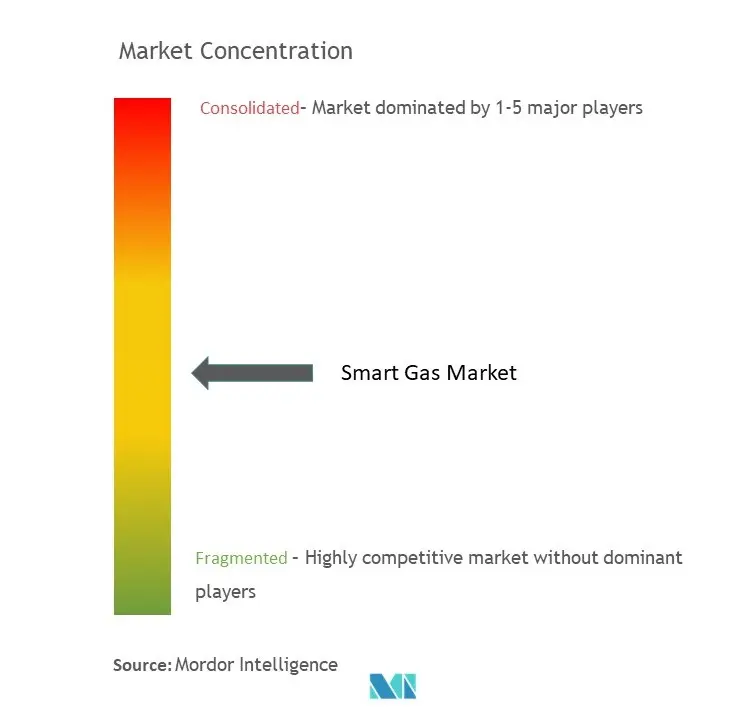

O Mercado de Gás Inteligente é moderadamente competitivo e inclui vários players importantes. Em relação à participação de mercado, alguns dos principais players dominam atualmente o mercado. No entanto, com o avanço da análise em toda a indústria, novos intervenientes estão a aumentar a sua presença no mercado, expandindo assim a sua presença comercial nas economias emergentes.

- Junho de 2022 - ABB Índia anunciou que a empresa iria automatizar as operações em toda a rede da THINK Gas, que é uma das empresas de crescimento mais rápido da Índia no negócio de distribuição de gás urbano. Além disso, a empresa afirmou que forneceria uma solução digital para maximizar a eficiência, disponibilidade e confiabilidade de sua extensa rede de gás urbano. Ele incorporará vários terminais remotos em locais distribuídos.

- Janeiro de 2022 - Itron, Inc. anunciou que o medidor de gás ultrassônico residencial Intelis da empresa recebeu aprovação de tipo da Measurement Canada, garantindo que está em conformidade com as especificações provisórias PS-G-06 para medidores ultrassônicos no Canadá. Conforme afirma a empresa, é o primeiro medidor de gás ultrassônico com válvula de corte interna aprovado pela Measurement Canada.

Líderes do mercado de gás inteligente

ABB Ltd.

Elster Group GmbH

General Electric Company

Itron Inc.

Schneider Electric SE

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado de Gás Inteligente

- Outubro de 2022 – A Schneider Electric anunciou uma série de inovações para ajudar os negócios, a indústria e os fornecedores de infraestrutura da empresa a lidar com as preocupações energéticas e climáticas através da eletrificação e digitalização avançadas (Eletricidade 4.0). Segundo a empresa, as novas soluções são desenvolvidas para fornecer às organizações as ferramentas e o apoio de que necessitam para criar estratégias, digitalizar e descarbonizar os seus processos, acelerar os compromissos de sustentabilidade e superar a preocupação energética. Além disso, a empresa disse que permitem a redução de alguns dos gases com efeito de estufa mais potentes do mundo provenientes de infra-estruturas energéticas, apoiam a implantação de redes inteligentes e simplificam a gestão de energia em edifícios - eliminando assim uma fonte significativa de resíduos e emissões de energia. A solução lançada pela empresa inclui GM AirSeT, EcoStruxure Energy Hub e Schneider Electric EcoCare.

- Julho de 2022 – A Itron, Inc. e seu parceiro de canal, United Systems Software (USS), estão colaborando com o Sevier County Utility District (SCUD) para implantar o AMI Essentials for Gas da Itron. Inclui 15.000 módulos de gás Itron Cellular 500G e a solução de gerenciamento e coleta de dados de medidores de última geração da Temetra Itron. Isso permitirá que a concessionária aumente a visibilidade de seu sistema de distribuição de gás, simplifique as leituras dos medidores e otimize as operações em todo o distrito de gás do SCUD no Tennessee.

Segmentação da indústria de gás inteligente

Dispositivos inteligentes de gás são benéficos no monitoramento remoto de soluções para negócios de serviços públicos de gás. Esses dispositivos são vitais para monitorar o desempenho dos ativos e fornecer dados em tempo real durante as operações de gás. Os medidores inteligentes auxiliam na captura, armazenamento e transmissão dos dados do medidor para o servidor central. O Mercado de Gás Inteligente é segmentado pelos dispositivos (medidores de leitura automática de medidores (AMR), medidores de infraestrutura de medição avançada (AMI), módulos de comunicação de medidores de gás), soluções (Controle de Supervisão e Aquisição de Dados (SCADA), Sistema de Informações Geográficas (GIS), Enterprise Asset Management (EAM), Mobile Workforce Management (MWM), análise de dados de medidores, detecção de vazamento de gás, Meter Data Management (MDM)), serviços (integração de sistemas, gerenciamento de programas, instalação), usuário final (residencial, comercial e industrial ) e geografia (América do Norte, Europa, Ásia-Pacífico, América Latina e Oriente Médio e África). Os tamanhos e previsões do mercado são em termos de valor (milhões de dólares) para todos os segmentos acima.

| Medidores de leitura automática de medidores (AMR) |

| Medidores de infraestrutura de medição avançada (AMI) |

| Módulos de comunicação para medidores de gás |

| Controle de Supervisão e Aquisição de Dados (SCADA) |

| Sistema de Informação Geográfica (SIG) |

| Gerenciamento de ativos empresariais (EAM) |

| Gerenciamento de força de trabalho móvel (MWM) |

| Análise de dados do medidor |

| Detecção de vazamento de gás |

| Gerenciamento de dados do medidor (MDM) |

| Integração de Sistemas |

| Gestão do Programa |

| Instalação |

| residencial |

| Comercial e Industrial |

| América do Norte |

| Europa |

| Ásia-Pacífico |

| América latina |

| Oriente Médio e África |

| Por dispositivos | Medidores de leitura automática de medidores (AMR) |

| Medidores de infraestrutura de medição avançada (AMI) | |

| Módulos de comunicação para medidores de gás | |

| Por soluções | Controle de Supervisão e Aquisição de Dados (SCADA) |

| Sistema de Informação Geográfica (SIG) | |

| Gerenciamento de ativos empresariais (EAM) | |

| Gerenciamento de força de trabalho móvel (MWM) | |

| Análise de dados do medidor | |

| Detecção de vazamento de gás | |

| Gerenciamento de dados do medidor (MDM) | |

| Por serviços | Integração de Sistemas |

| Gestão do Programa | |

| Instalação | |

| Por usuário final | residencial |

| Comercial e Industrial | |

| Geografia | América do Norte |

| Europa | |

| Ásia-Pacífico | |

| América latina | |

| Oriente Médio e África |

Perguntas frequentes sobre pesquisa de mercado de gás inteligente

Qual é o tamanho atual do mercado de gás inteligente?

O Mercado de Gás Inteligente deverá registrar um CAGR de 5,80% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de gás inteligente?

ABB Ltd., Elster Group GmbH, General Electric Company, Itron Inc., Schneider Electric SE são as principais empresas que operam no Mercado de Gás Inteligente.

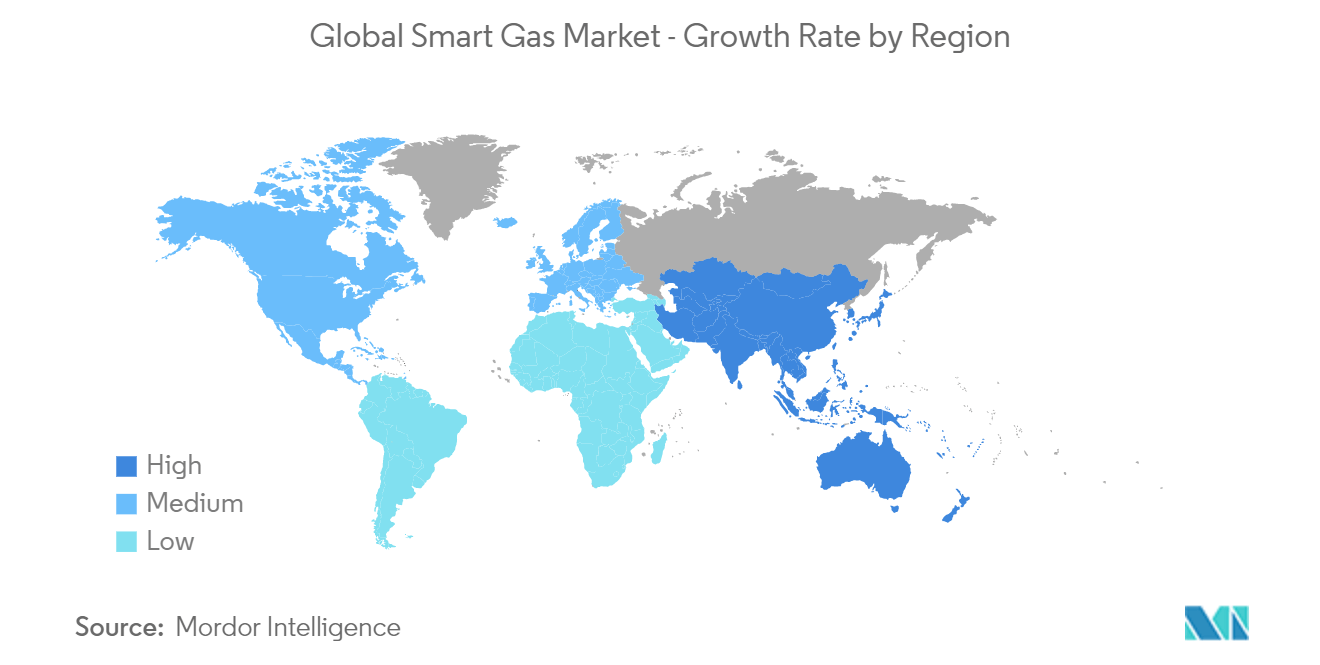

Qual é a região que mais cresce no mercado de gás inteligente?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de gás inteligente?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Gás Inteligente.

Que anos este Mercado de Gás Inteligente cobre?

O relatório abrange o tamanho histórico do mercado de gás inteligente para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de gás inteligente para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Gás Inteligente

Estatísticas para a participação de mercado de gás inteligente em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do Smart Gas inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.