Tamanho e Participação do Mercado de Imóveis Comerciais da Arábia Saudita

Análise do Mercado de Imóveis Comerciais da Arábia Saudita por Mordor Intelligence

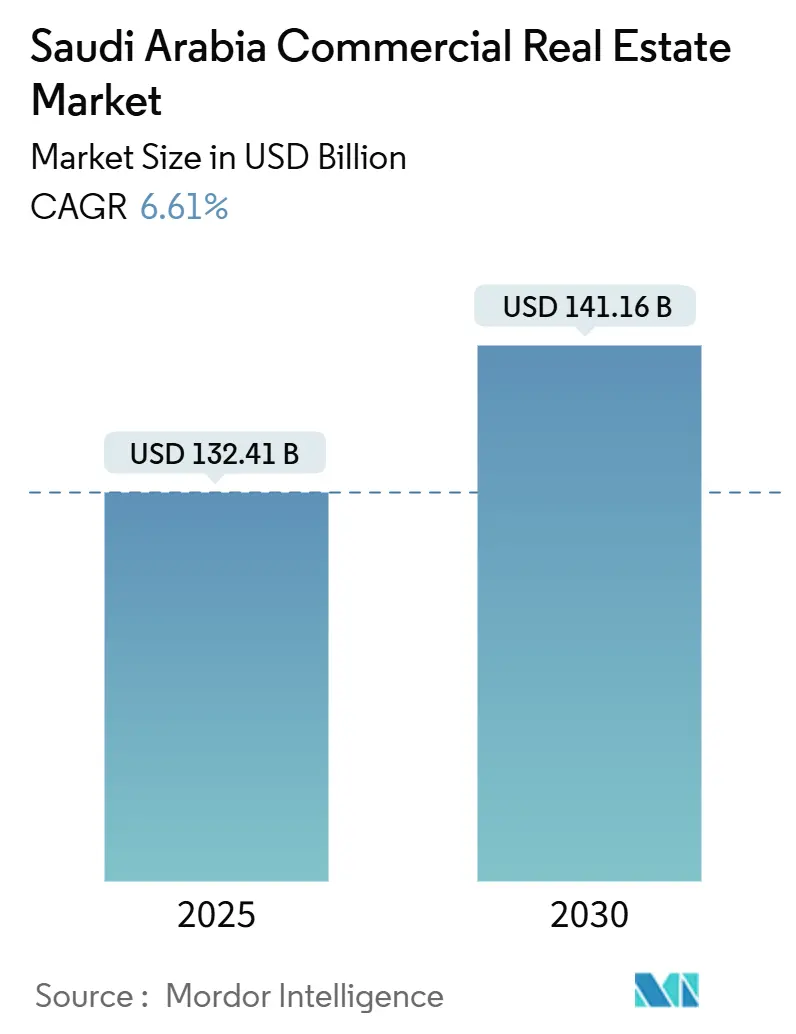

O tamanho do mercado de imóveis comerciais da Arábia Saudita está em USD 132,41 bilhões em 2025 e prevê-se que alcance USD 141,16 bilhões até 2030, subindo a uma TCCA de 6,61%. As iniciativas em andamento da Visão 2030, um pipeline de projetos de USD 1,1 trilhão e o direcionamento do Fundo de Investimento Público (PIF) para alocações domésticas estão sustentando a demanda constante por ativos de escritórios, varejo, hotelaria e industriais. O crescente apetite institucional por propriedades geradoras de renda, as regras liberalizadas de propriedade estrangeira em Meca e Medina, e o registro de mais de 500 sedes regionais estrangeiras desde 2021 estão mantendo a demanda por escritórios premium. As plataformas logísticas desfrutam de ventos favoráveis adicionais dos volumes crescentes de e-commerce, enquanto o turismo religioso está acelerando a absorção hoteleira em Meca e Medina. Os obstáculos de curto prazo incluem a adoção de trabalho híbrido, custos de construção crescentes e despesas de mitigação de riscos climáticos, contudo estes fatores são superados pela valorização dos preços de terra próximos aos gigaprojetos e aluguéis premium comandados por edifícios verdes certificados.

Principais Conclusões do Relatório

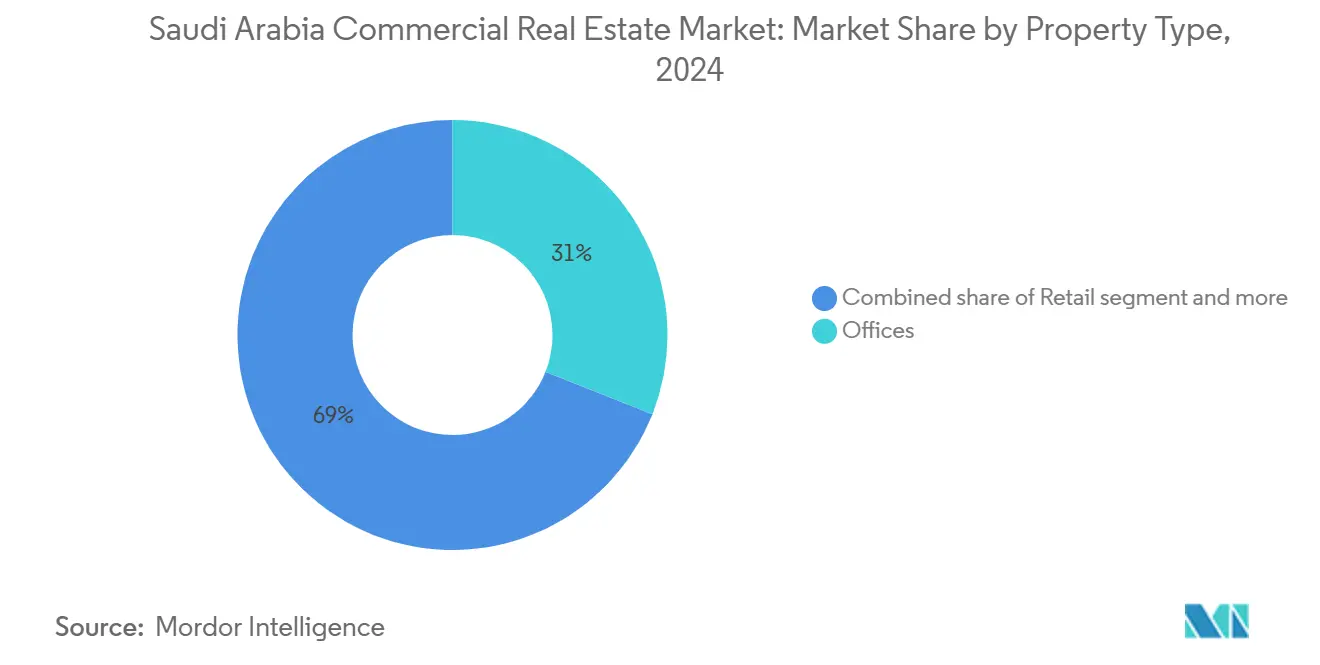

- Por tipo de propriedade, os escritórios lideraram com uma participação de 31% da receita do mercado de imóveis comerciais da Arábia Saudita em 2024. O mercado de imóveis comerciais da Arábia Saudita para ativos logísticos está projetado para expandir a uma TCCA de 7,34% entre 2025-2030.

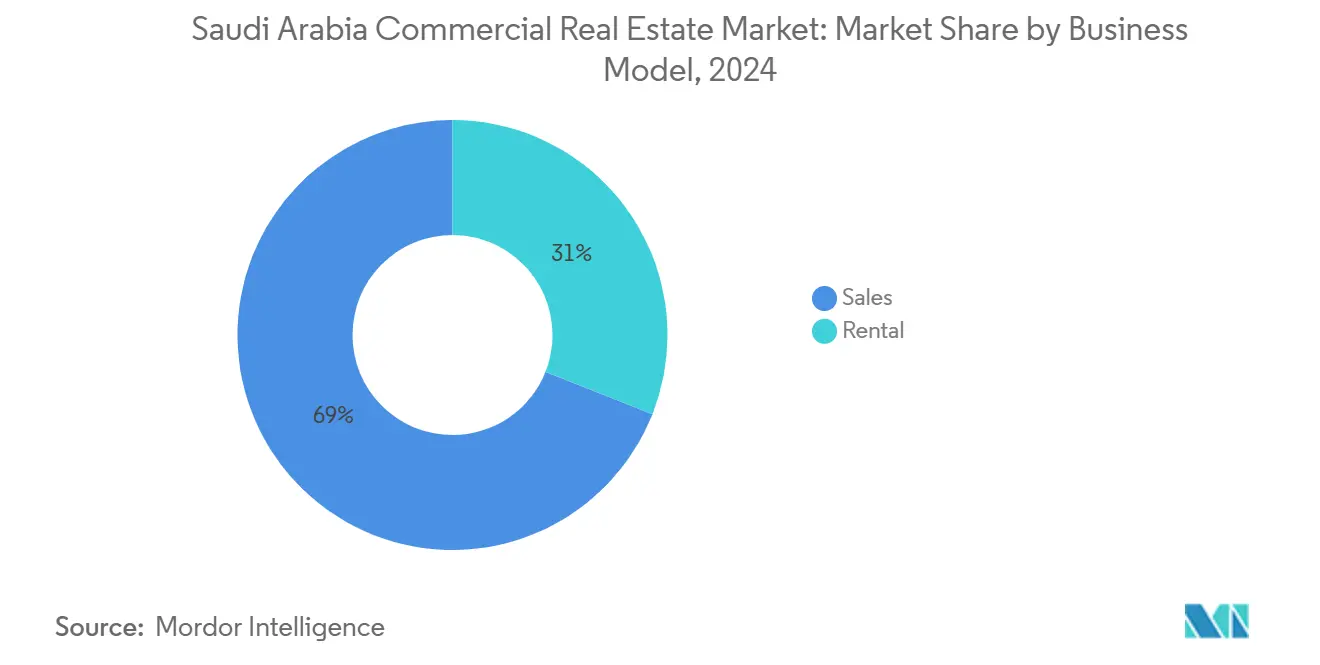

- Por modelo de negócios, as transações de vendas detinham 69% da participação do mercado de imóveis comerciais da Arábia Saudita em 2024. O mercado de imóveis comerciais da Arábia Saudita para aluguéis registra o crescimento mais rápido a 7,12% TCCA entre 2025-2030.

- Por usuário final, corporações e PMEs representaram 65% do tamanho do mercado de imóveis comerciais da Arábia Saudita em 2024. O mercado de imóveis comerciais da Arábia Saudita para demanda de famílias individuais está avançando a uma TCCA de 7,01% entre 2025-2030.

- Por região, Riade controlou 48% do mercado de imóveis comerciais da Arábia Saudita em 2024. O mercado de imóveis comerciais da Arábia Saudita para Meca, a região de crescimento mais rápido, está avançando com uma TCCA de 7,22% entre 2025-2030.

Tendências e Insights do Mercado de Imóveis Comerciais da Arábia Saudita

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCCA | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda acelerada por espaços industriais e logísticos premium impulsionada pelo e-commerce | +1.8% | Província Oriental, Parque Logístico de Riade | Curto prazo (≤ 2 anos) |

| Pipeline de infraestrutura apoiado pelo governo elevando valores de terrenos comerciais | +1.5% | Nacional, gigaprojetos | Longo prazo (≥ 4 anos) |

| Aumento na alocação de capital institucional para ativos de escritórios centrais | +1.2% | Riade, Jeddah, KAFD | |

| Reavaliação de edifícios verdes compatíveis com ESG desbloqueando aluguéis premium | +0.9% | Principais cidades, NEOM, desenvolvimentos do Mar Vermelho | Médio prazo (2-4 anos) |

| Recuperação no turismo internacional revitalizando o RevPAR hoteleiro do CBD | +0.7% | Meca, Medina, costa do Mar Vermelho | Curto prazo (≤ 2 anos) |

| Mandatos de localização de dados alimentando o desenvolvimento de data centers edge | +0.6% | Zona Econômica Especial de Computação em Nuvem | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento na Alocação de Capital Institucional para Ativos de Escritórios Centrais

Plataformas apoiadas pelo PIF e mandatos de sedes multinacionais estão canalizando grandes investimentos para torres Grau-A, especialmente no Distrito Financeiro Rei Abdullah, onde a Torre PIF de 385 metros incorpora fachadas fotovoltaicas que reduzem a intensidade energética e comandam prêmios de aluguel. Um empreendimento Brookfield-PIF de USD 2 bilhões destina pelo menos metade de seu capital para escritórios domésticos, apertando a vacância no centro de Riade. Maior transparência seguindo melhorias nas regras de REIT está ampliando as opções de saída para investidores globais, enquanto estruturas compatíveis com Shariah atraem capital regional. Como resultado, o mercado de imóveis comerciais da Arábia Saudita registra liquidez mais profunda no nicho de escritórios centrais.

Demanda Acelerada por Espaços Industriais e Logísticos Premium Impulsionada pelo E-Commerce

A Zona Integrada de Logística Alfandegada oferece feriados fiscais de 50 anos e 100% de propriedade estrangeira, atraindo empresas como DB Schenker e Ceva para expandir centros de distribuição regionais. Forte throughput portuário na Cidade Econômica Rei Abdullah e USD 4,5 bilhões destinados para melhorias marítimas estão encurtando tempos de entrega e impulsionando a absorção de armazéns modernos. À medida que a penetração do varejo online sobe, desenvolvedores estão convertendo fábricas desatualizadas em centros de fulfillment com temperatura controlada, reforçando o mercado de imóveis comerciais da Arábia Saudita como líder logístico do CCG.

Pipeline de Infraestrutura Apoiado pelo Governo Elevando Valores de Terrenos Comerciais

A Arábia Saudita está a caminho de se tornar o maior mercado de construção do mundo até 2028 com USD 181,5 bilhões em projetos no local. Projetos emblemáticos como NEOM (USD 500 bilhões) e New Murabba (USD 48 bilhões) estão expandindo redes de utilidades, estradas e linhas de trânsito que elevam preços de terrenos adjacentes e geram planos mestres de uso misto. Desenvolvedores aproveitando estratégias de banking de terrenos em estágio inicial estão capturando ganhos de capital de dois dígitos, cimentando vantagem de longo prazo para o mercado de imóveis comerciais da Arábia Saudita.

Reavaliação de Edifícios Verdes Compatíveis com ESG Desbloqueando Aluguéis Premium

A Torre Forbes International-a primeira a buscar Certificação Zero-Carbono-usa 75% de hidrogênio limpo mais energia solar no local, reduzindo custos operacionais em 35% e alcançando taxas de locação 18% acima das médias do submercado. Programas nacionais como Mostadam e o Código de Construção Verde Saudita formalizam incentivos para ativos de alto desempenho. Credores agora aplicam descontos favoráveis de margem para projetos certificados, encorajando desenvolvedores a incorporar micro-redes renováveis e medição inteligente. Esta reavaliação verde amplia a lacuna de valor entre estoque compatível e legado dentro do mercado de imóveis comerciais da Arábia Saudita.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCCA | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Custos de Construção Elevados e Escassez de Mão de Obra Atrasando Entrega de Projetos | -1.1% | Nacional, agudo em gigaprojetos | |

| Adoção Persistente de Trabalho em Casa Suavizando Absorção Líquida de Escritórios do CBD | -0.8% | CBD de Riade, distritos empresariais de Jeddah | Curto prazo (≤ 2 anos) |

| Aperto Monetário e Taxas de Cap Crescentes Comprimindo Transações | -0.6% | Principais cidades, centros de investimento institucional | Curto prazo (≤ 2 anos) |

| Exposição Aumentada ao Risco Climático Elevando Prêmios de Seguro para Ativos Costeiros | -0.4% | Costa do Mar Vermelho, NEOM, desenvolvimentos costeiros | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Adoção Persistente de Trabalho em Casa Suavizando Absorção Líquida de Escritórios do CBD

Volumes globais de locação permanecem 12% abaixo dos picos pré-pandemia, e edifícios sauditas de grau inferior enfrentam vacância crescente mesmo enquanto ativos troféu permanecem cheios. Operadores de espaços flexíveis estão capturando inquilinos que buscam contratos curtos, pressionando proprietários a reformular estruturas de locação legadas. Embora o esquema de sedes regionais exija presença física, várias empresas minimizam pegadas via modelos de hot-desk satélite, moderando o crescimento imediato da demanda no mercado de imóveis comerciais da Arábia Saudita.

Custos de Construção Elevados e Escassez de Mão de Obra Atrasando Entrega de Projetos

Uma fila de projetos nacionais de USD 850 bilhões sobrecarrega fornecimento de material e disponibilidade de mão de obra migrante, com preços de aço subindo 18% desde 2023 e salários de trabalhadores qualificados subindo 22%. Atrasos de pagamento em contratos públicos apertam a liquidez de contratantes, estendendo cronogramas de conclusão para ativos de uso misto ao redor de gigaprojetos. Precificação de contingência mais alta está se alimentando através de aluguéis de usuários finais e valores de vendas, estreitando margens de acessibilidade dentro do mercado de imóveis comerciais da Arábia Saudita.

Análise de Segmento

Por Tipo de Propriedade: Logística Impulsiona Diversificação

Instalações logísticas são o componente de crescimento mais rápido do mercado de imóveis comerciais da Arábia Saudita, registrando uma TCCA de 7,34% até 2030 à medida que volumes de e-commerce aumentam e fabricantes buscam proximidade a centros de exportação. Escritórios ainda detêm a maior fatia de 31% da receita de 2024, mas absorção sustentada em armazéns build-to-spec está ampliando o tamanho do mercado de imóveis comerciais da Arábia Saudita para ativos industriais. Desenvolvedores capitalizam incentivos de zona livre de 50 anos para implementar centros de fulfillment multinível perto dos portos de Riade e Dammam, elevando rendimentos 120 pontos base acima dos escritórios centrais.

O mercado de imóveis comerciais da Arábia Saudita também se beneficia de 320.000 chaves hoteleiras em desenvolvimento, refletindo diversificação liderada pelo turismo. Pegadas de varejo evoluem para formatos experienciais dentro de shopping centers de uso misto financiados por empréstimos vinculados à sustentabilidade de SAR 5,25 bilhões (USD 1,39 bilhão). Shells de data center completam a categoria "outros", apoiados por USD 10 bilhões em gastos de hyperscale. Juntas, essas mudanças equilibram o portfólio para longe da concentração histórica de escritórios e ampliam a participação do mercado de imóveis comerciais da Arábia Saudita para segmentos não-escritórios.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Modelo de Negócios: Aluguel Ganha Impulso

Transações de vendas retiveram 69% do faturamento em 2024, contudo aluguéis crescem mais rápido a 7,12% TCCA à medida que gestores de ativos prezam fluxos de caixa previsíveis em um mundo de taxas mais altas. Diretrizes de REIT expandidas e permissões de 49% de propriedade estrangeira em imóveis de cidades santas ampliam tanto patrocinadores quanto bases de investidores, reforçando o mercado de imóveis comerciais da Arábia Saudita. A mudança da Autoridade do Mercado de Capitais para permitir atividades de títulos offshore canaliza nova liquidez para veículos orientados à renda.

Instituições crescentemente preferem estratégias de renda longa como sale-and-leasebacks e esquemas build-to-rent. ROSHN está alocando parte de seu pipeline de SAR 350 bilhões (USD 93,27 bilhões) para projetos de uso misto contendo 4 milhões de m² de espaço comercial locável. Empréstimos bancários, subindo 40,5% ano a ano para SAR 374,5 bilhões (USD 99,80 bilhões), abraça um modelo originate-to-distribute que redistribui risco enquanto apoia expansão constante de estoque de aluguel dentro do mercado de imóveis comerciais da Arábia Saudita.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Demanda Corporativa Sustenta Crescimento

Corporações e PMEs ocuparam 65% do espaço de piso em 2024, uma proporção reforçada pelo upgrade de crédito A+ que reduz custos de empréstimos e encoraja expansão empresarial. Regras obrigatórias de sedes exigem que empresas multinacionais estacionem pessoal sênior localmente, garantindo demanda por escritórios e elevando o tamanho do mercado de imóveis comerciais da Arábia Saudita para torres premium[1]U.S. International Trade Administration, "Saudi Arabia - Real Estate Sector," trade.gov.

Participação de famílias está se recuperando, impulsionada por um Programa Nacional de Habitação empurrando a taxa de propriedade de casa para 70%. Emissão de sukuk lastreados em hipotecas e um pipeline de Fundo de Desenvolvimento Imobiliário de SAR 190 bilhões (USD 50,63 bilhões) melhoram acessibilidade, alimentando demanda spillover para varejo de bairro e escritórios de pequeno formato. Órgãos governamentais e quase-soberanos na categoria "outros" absorvem ativos especializados como data centers e parques de pesquisa, diversificando o mercado de imóveis comerciais da Arábia Saudita.

Análise Geográfica

Riade ancora 48% do mercado de imóveis comerciais da Arábia Saudita, impulsionada pelo crescimento populacional para 9,6 milhões até 2030 e a visão New Murabba que adiciona 104.000 casas, 9.000 quartos de hotel e um centro de entretenimento cubo emblemático. Os incentivos aos investidores da Zona Integrada de Logística Alfandegada estão atraindo redes de distribuição que elevam demanda por escritórios e armazéns em dois dígitos. A comunidade SEDRA de 20 milhões de m² da ROSHN, localizada perto do aeroporto internacional, aumenta ainda mais o fornecimento de uso misto e amplia o tamanho do mercado de imóveis comerciais da Arábia Saudita na capital.

Meca registra a mais rápida TCCA de 7,22%, apoiada pelo megadesenvolvimento Jabal Omar que coloca 5.000 chaves a uma distância caminhável da Grande Mesquita. O turismo religioso alcançou 35,8 milhões de peregrinos Umrah em 2024, e pipelines de gigaprojetos comprometem 252.000 quartos hoteleiros futuros, estendendo o mercado de imóveis comerciais da Arábia Saudita bem além das zonas de hospitalidade legadas. Propriedade estrangeira liberalizada em corporações de locais santos adiciona profundidade aos fluxos de investimento visando arcadas de varejo e apartamentos com serviços.

A Província Oriental aproveita o porto administrado privadamente na Cidade Econômica Rei Abdullah-um dos que cresce mais rápido no mundo-para atrair clusters de indústria leve e empresas de logística marítima[2]Mohammed Al-Rasheed, "Port Performance Statistics 2024," Economic Cities Authority, ecza.gov.sa. Crescimento residencial interno ao redor de Khobar se emparelha com varejo de luxo em Dammam e Dhahran, equilibrando necessidades de escritórios impulsionadas por petroquímicos. Megaprojetos do noroeste como NEOM, ilha Sindalah[3]NEOM Company, "Sindalah Island Fact Sheet," NEOM, neom.com e o corredor de turismo do Mar Vermelho ampliam a pegada geográfica do mercado de imóveis comerciais da Arábia Saudita introduzindo hotéis net-zero e vilas carbono-positivas que estabelecem novos benchmarks regionais.

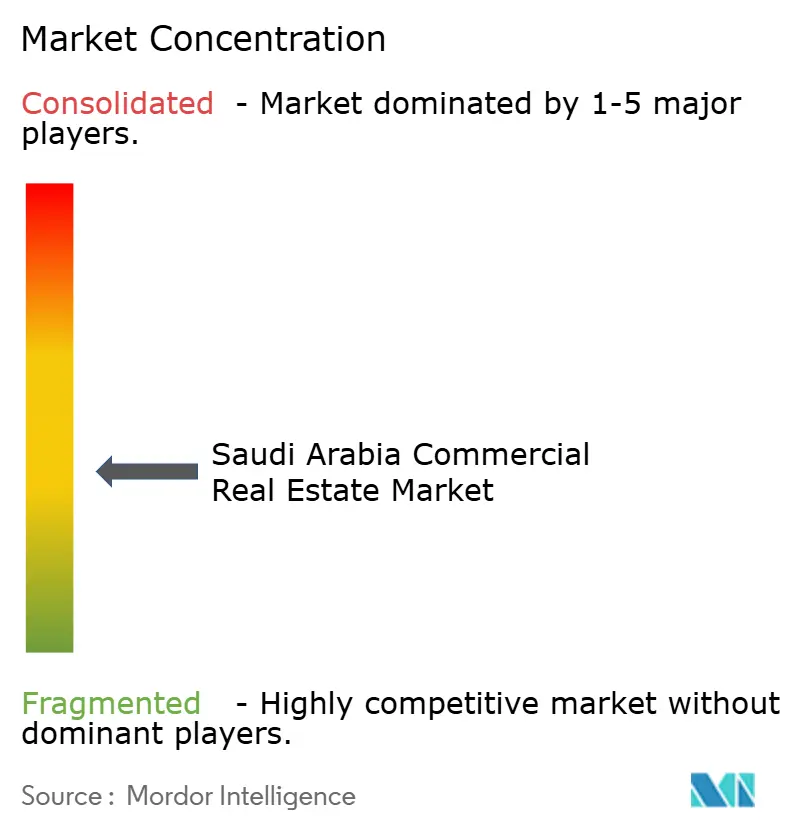

Cenário Competitivo

O mercado de imóveis comerciais na Arábia Saudita é moderadamente fragmentado, com a ROSHN apoiada pelo estado emergindo como um jogador formidável. Armada com SAR 350 bilhões (USD 93,27 bilhões), a ROSHN desafia desenvolvedores privados estabelecidos capitalizando em seus vastos bancos de terra, infraestrutura integrada e acesso preferencial ao capital. Kingdom Holding, em parceria com Red Sea Global, está fazendo ondas com seu projeto Shura Island, misturando prestígio de marca com a grandeza de um gigaprojeto. Simultaneamente, Dar Al Arkan está diversificando suas fontes de financiamento emitindo sukuk offshore para financiar residências de marca, sublinhando a crescente importância da diversificação do mercado de capitais na região.

Tecnologia e sustentabilidade são diferenciadores decisivos. A mistura de energia hidrogênio-solar da Torre Forbes International garante o primeiro registro Zero-Carbon do mundo e eleva aluguéis efetivos, levando rivais a retrofitar fachadas e sistemas HVAC. Aplicações de prop-tech-desde gestão de ativos digital twin até registro de terra blockchain, agilizam locação e cortam vacância em até 4 pontos percentuais. Consolidação é ativa; 108 arquivamentos de fusão no T1-2025 apresentaram 80% de compradores estrangeiros, sinalizando interesse transfronteiriço crescente que pode remodelar o mercado de imóveis comerciais da Arábia Saudita.

Perspectivas de espaço em branco situam-se em nós urbanos de nível 2 como Taif e Al-Ahsa, onde fluxos anuais de visitantes excedem 20 milhões, contudo estoque hoteleiro de marca permanece escasso. Desenvolvedores de primeira linha garantindo terrenos perto de novos aeroportos ou ligações ferroviárias podem colher retornos premium uma vez que a infraestrutura se complete, adicionando tensão competitiva através do mercado de imóveis comerciais da Arábia Saudita.

Líderes da Indústria de Imóveis Comerciais da Arábia Saudita

-

Al Saedan Real Estate Co.

-

Jabal Omar Development Co.

-

Dar Al Arkan Real Estate Development

-

Kingdom Holding Company

-

SEDCO Development

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro 2025: DataVolt concordou com NEOM para construir uma fábrica de IA net-zero com um desembolso de USD 5 bilhões, operacional até 2028.

- Fevereiro 2025: A nova Lei de Investimento entrou em vigor, abolindo licenciamento de investimento estrangeiro e concedendo tratamento igual a investidores estrangeiros.

- Novembro 2024: ROSHN se rebrandizou para expandir além de habitação, revelando 200 milhões de m² de pipeline residencial e 4 milhões de m² comercial.

- Outubro 2024: PIF e Brookfield formaram Brookfield Middle East Partners, um veículo de USD 2 bilhões com pelo menos 50% de alocação para ativos sauditas.

Escopo do Relatório do Mercado de Imóveis Comerciais da Arábia Saudita

Imóveis comerciais (CRE) refere-se a propriedade não-residencial que serve para gerar renda. Isto inclui shopping centers, hotéis e espaços de escritório, entre outros. Uma análise completa de antecedentes do Mercado de Imóveis Comerciais da Arábia Saudita, incluindo a avaliação da economia e contribuição de setores na economia, visão geral do mercado, estimativa de tamanho de mercado para segmentos-chave e tendências emergentes nos segmentos de mercado, dinâmicas de mercado e tendências geográficas, e impacto do COVID-19 está incluída no relatório.

O mercado de imóveis comerciais na Arábia Saudita é segmentado por tipo (escritórios, varejo, industrial, logística, multifamiliar e hospitalidade) e por principais cidades (Riade, Jeddah e Meca). O relatório oferece o tamanho de mercado e previsões para o mercado de imóveis comerciais da Arábia Saudita em valor (USD) para todos os segmentos acima.

| Escritórios |

| Varejo |

| Logística |

| Outros (Industrial, Hospitalidade, etc.) |

| Vendas |

| Aluguel |

| Indivíduos / Famílias |

| Corporações e PMEs |

| Outros |

| Riade |

| Jeddah |

| Meca |

| Resto da Arábia Saudita |

| Por Tipo de Propriedade | Escritórios |

| Varejo | |

| Logística | |

| Outros (Industrial, Hospitalidade, etc.) | |

| Por Modelo de Negócios | Vendas |

| Aluguel | |

| Por Usuário Final | Indivíduos / Famílias |

| Corporações e PMEs | |

| Outros | |

| Por Região | Riade |

| Jeddah | |

| Meca | |

| Resto da Arábia Saudita |

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado de imóveis comerciais da Arábia Saudita?

O setor está avaliado em USD 132,41 bilhões em 2025 e está projetado para alcançar USD 141,16 bilhões até 2030.

Qual segmento de propriedade está crescendo mais rapidamente?

Ativos logísticos e industriais lideram com uma TCCA de 7,34%, alimentados pelo e-commerce e incentivos de zona livre.

Quanto do mercado Riade comanda?

Riade detém 48% da atividade total, apoiada por mandatos de sedes e o pipeline de uso misto de New Murabba.

Por que aluguéis estão ganhando impulso sobre vendas?

Investidores favorecem fluxos de caixa estáveis, reforçados por regras de REIT expandidas e ambientes de taxa de juros mais alta que elevam o apelo de ativos geradores de renda.

Que padrões de sustentabilidade estão influenciando valores de ativos?

Programas como Mostadam e LEED, junto com projetos pioneiros como Torre Forbes International, empurram desenvolvedores para designs net-zero que comandam aluguéis premium.

Como a nova Lei de Investimento afetará a participação estrangeira?

Removendo barreiras de licenciamento e concedendo tratamento igual, espera-se que a lei acelere capital de entrada e aprofunde liquidez através do mercado de imóveis comerciais da Arábia Saudita.

Página atualizada pela última vez em: