Análise do mercado imobiliário da Arábia Saudita

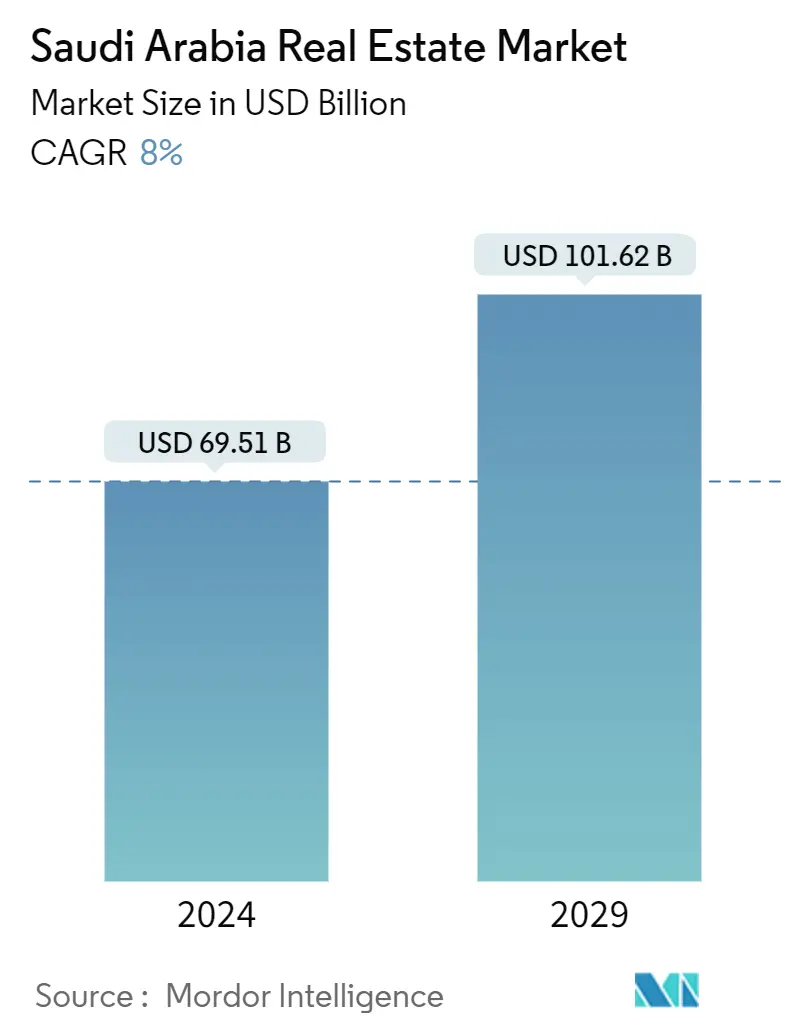

O tamanho do mercado imobiliário da Arábia Saudita é estimado em US$ 69,51 bilhões em 2024, e deverá atingir US$ 101,62 bilhões até 2029, crescendo a um CAGR de 8% durante o período de previsão (2024-2029).

Espera-se que o tamanho do mercado imobiliário da Arábia Saudita cresça de US$ 64,43 bilhões em 2023 para US$ 94,19 bilhões até 2028, com um CAGR de 7,89% durante o período de previsão.

- Os números do setor de escritórios da Arábia Saudita e a procura dos ocupantes permaneceram fortes durante o último trimestre de 2022. Isto foi particularmente verdade em Riade, onde os níveis de stock permanecem, na melhor das hipóteses, anémicos e muitos dos futuros empreendimentos são, na sua maioria, totalmente pré-arrendados. Os escritórios de classe A em Riade viram as taxas médias de aluguel aumentarem 5,8% em relação ao ano anterior em 2022, enquanto os aluguéis de classe B aumentaram 1,5%. Quanto às taxas médias de ocupação, tanto o stock de classes A como B registaram uma ligeira melhoria nos níveis de ocupação para 99,2% e 98,7% em 2022, registando aumentos anuais de 0,8 e 1,9 pontos percentuais, respetivamente.

- Em Jeddah, os aluguéis de escritórios de grau A aumentaram 7,4% nos 12 meses até dezembro de 2022, enquanto os aluguéis de grau B permaneceram inalterados. As taxas de ocupação para escritórios de Grau A e B aumentaram para atingir 90,6% e 76,0%, acima dos 87,8% e 74,6% em 2021. Na Província Oriental, os mercados de escritórios de Dammam e Khobar viram os aluguéis de Grau A aumentarem 7,9% e 6,2%. respectivamente ao longo do ano até 2022, com os aluguéis de classe B permanecendo estáveis. Os níveis de ocupação de grau A em Dammam e Khobar no final de 2022 eram de 81,2% e 78,7%, respetivamente.

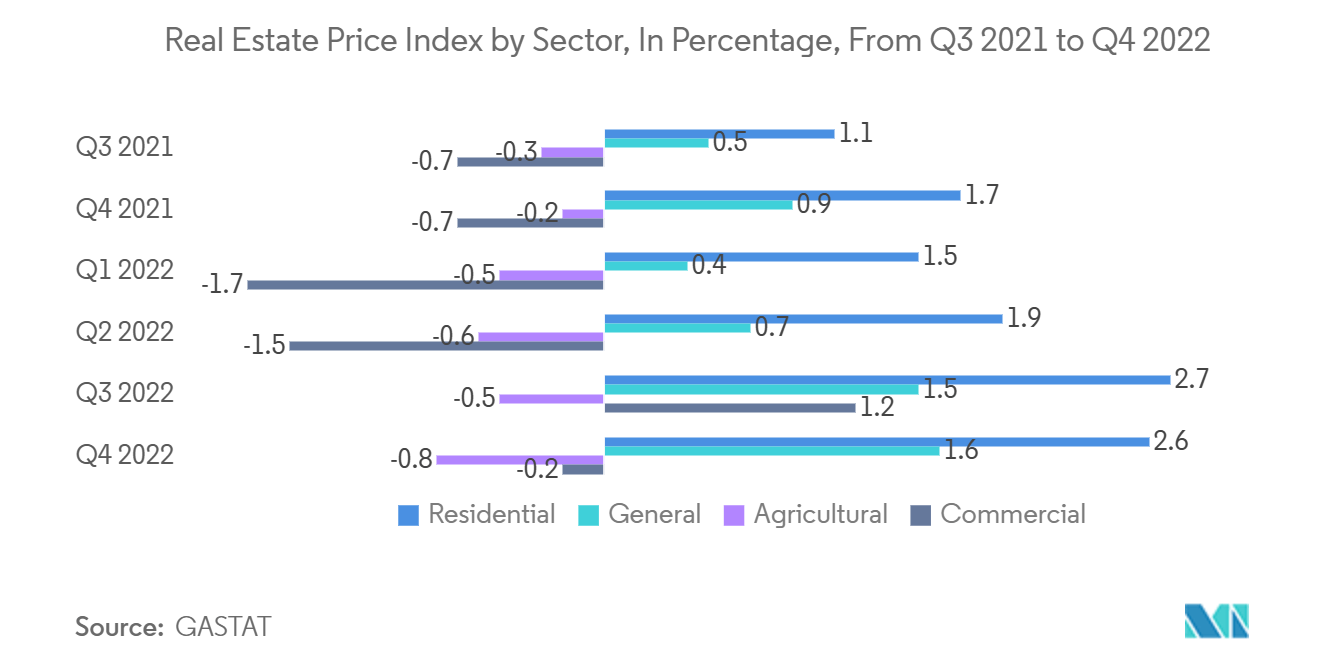

- Os volumes de transações residenciais na Arábia Saudita caíram 24,5% durante 2022, em comparação com o ano anterior. No geral, o número de transações residenciais totalizou 175.067 e o valor total destas transações situou-se em SAR 126,5 mil milhões durante este período, representando apenas um declínio marginal de 3,7% em termos anuais. A nível regional, vimos os volumes totais de transações caírem nas três principais regiões ao longo de 2022, onde em Riade, Jeddah e na Área Metropolitana de Dammam (DMA) os volumes totais de transações caíram 33,9%, 16,2% e 20,9%, respetivamente. No que diz respeito ao desempenho dos preços no setor residencial, os preços médios das moradias em Riade, Jeddah e Dammam aumentaram 6,2%, 6,7% e 17,4% em 2022.

Tendências do mercado imobiliário da Arábia Saudita

O Setor Residencial Sustenta o Mercado Imobiliário do País

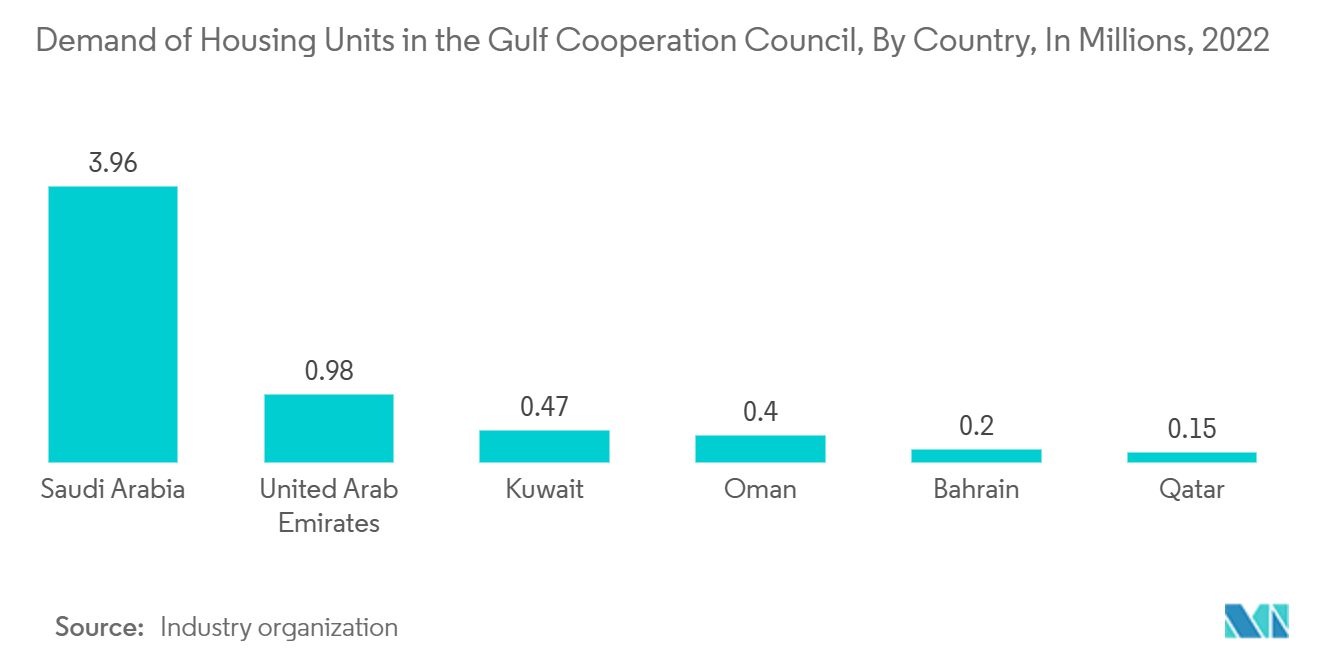

A Arábia Saudita identificou a habitação como um dos seus principais projectos no âmbito da Visão 2030. O Ministério da Habitação pretende construir 300.000 unidades habitacionais nos próximos cinco anos, em parceria com o sector privado.

Olhando para os números do setor de escritórios da Arábia Saudita, a visitação ao local de trabalho permaneceu superior à sua linha de base pré-pandemia, situando-se atualmente 19,3% mais alta. O foco da atividade continua em Riade, onde a procura continua a superar a oferta. Como consequência, os níveis de ocupação em Riade aumentaram 0,7 pontos percentuais no trimestre anterior, atingindo 98,1% em média em 2022. Os níveis de oferta limitados também continuaram a sustentar o aumento das taxas de aluguer, com os alugueres médios de Classe A e Classe B a aumentarem 3,9. % e 4,2%, respectivamente, no ano de 2022.

Para atingir uma oferta habitacional de 4,96 milhões de residências até 2030, o Reino terá de construir cerca de 1,2 milhões de habitações adicionais durante a próxima década. Prevê-se que a procura de habitação aumente de 99.600 casas em 2021 para 153.000 casas em 2030, com uma média de 124.000 habitações construídas por ano durante esse período.

Na última década, o Reino da Arábia Saudita alcançou progressos significativos na reforma do seu setor imobiliário. Espera-se que cumpra os seus objectivos de 70% de propriedade de habitação e uma contribuição de 8,8% para o PIB nacional até 2030.

No ano até agosto de 2022, o número total de hipotecas vinculadas à compra de apartamentos aumentou 12% em todo o Reino, em comparação com uma queda de 45% nas vilas. O aumento da actividade empresarial e o aumento do emprego global em Riade estão a impulsionar a procura de unidades residenciais.

Na verdade, de acordo com a previsão mais recente da Oxford Economics, o emprego em Riade terá aumentado cerca de 5% até ao final de 2022, prevendo-se um crescimento adicional de 3% em 2023.

Empresas internacionais estão abrindo sedes regionais em Riad

O governo saudita criou um novo programa destinado a acelerar o seu plano de atrair empresas internacionais para o Reino.

A Arábia Saudita anunciou que algumas empresas poderão operar no reino sem ter sede no país.

Empresas com operações no exterior que não excedam 1 milhão de riais sauditas (US$ 266 mil) podem operar no reino sem sede local.

Os dados do MISA também revelam que foram assinados 53 acordos de investimento em vários sectores durante 2022. Estes incluem sectores como comunicações e TI, energia e saúde.

Apesar da incerteza económica global, o número total de novas licenças de investimento emitidas durante 2022 ascendeu a 1.163, reflectindo a estabilidade das novas licenças de investimento estrangeiro.

Além disso, o MISA afirmou que, após excluir o número de novas licenças emitidas no âmbito da campanha de combate ao encobrimento comercial, foram emitidas 928 novas licenças para investimento estrangeiro em 2022.

Isto representa um aumento de 8,8 por cento ano após ano, reflectindo a posição do Reino como um destino de investimento atractivo, com fortes vantagens competitivas representadas num ambiente de investimento estável e favorável, bem como a disponibilidade de factores de produção locais, recursos humanos jovens e a capacidade do Reino de localização geográfica estratégica.

As empresas com atividades estrangeiras com valor inferior a um milhão de riais sauditas (266 mil dólares) estão autorizadas a operar no reino sem estabelecer uma sede local. As autoridades sauditas esperam que 480 empresas se estabeleçam no reino até 2030, à medida que o país procura diversificar a sua economia rica em petróleo. PepsiCo, DiDi, Unilever, Siemens, KPMG, Novartis, Baker Hughes, Halliburton, Philips, Flour, Schlumberger, SAP, PwC, Oyo, Boston Scientific e Tim Hortons estavam entre as empresas que já tinham deslocalizado as suas sedes regionais.

O Programa de Atração da Sede Regional do Reino da Arábia Saudita para Empresas Multinacionais, um projeto Visão 2030, tem como objetivo proporcionar grandes benefícios locais à economia saudita. A mudança também visa permitir que talentos locais colaborem com empresas multinacionais. Os aluguéis médios de escritórios de grau A em Riade aumentaram 5,9%, enquanto os de grau B conseguiram um aumento de 3,5% nos 12 meses até setembro de 2022.

Visão geral da indústria imobiliária da Arábia Saudita

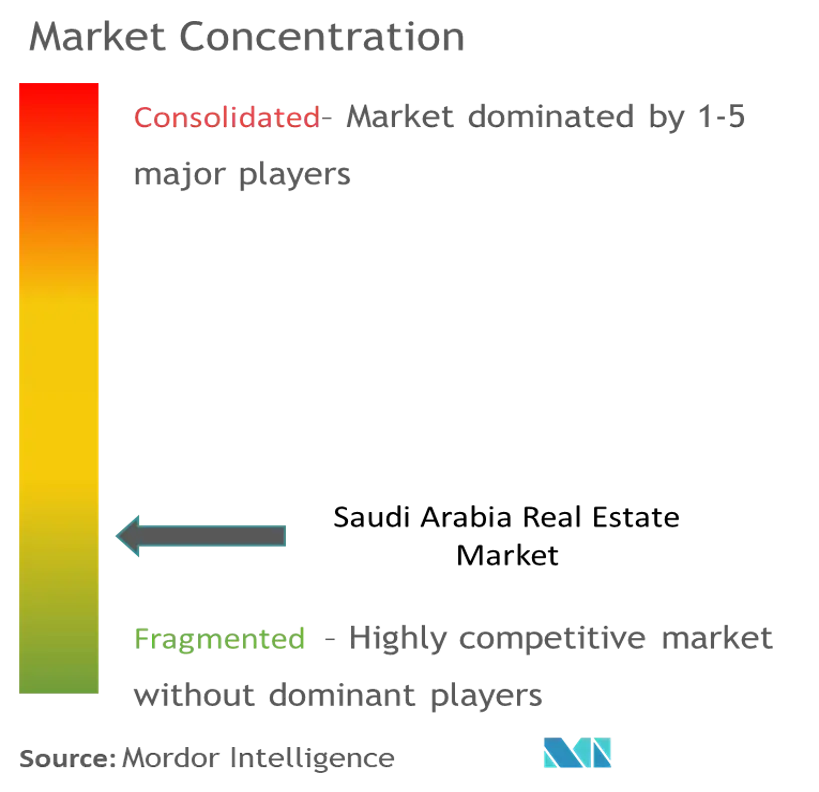

O mercado é altamente competitivo, com crescente demanda por novos imóveis devido ao crescimento das atividades comerciais e ao aumento da concorrência.

Algumas das principais empresas de desenvolvimento imobiliário que operam na Arábia Saudita são Al Saedan Real Estate, Kingdom Holding Company, Ewaan, SEDCO Development, Jabal Omar Development Company e Emaar.

Mais de 95% dos incorporadores imobiliários locais são primitivos em seu trabalho. As antigas formas de fazer negócios serão um desafio para eles no fornecimento ao mercado de edifícios de escritórios de alta qualidade. O Reino determinou que todas as empresas estrangeiras com contratos com o governo transferissem as suas sedes para a Arábia Saudita. Este mandato implica a necessidade do país de mais edifícios de escritórios para cumprir os padrões internacionais e cobrir a enorme procura de empresas e investidores estrangeiros.

Espera-se que o mercado testemunhe uma concorrência agressiva entre desenvolvedores locais e internacionais. As empresas devem mudar as suas estratégias para sobreviver, adoptando padrões e práticas internacionais.

As empresas imobiliárias internacionais estão a entrar no mercado saudita para garantir o seu lugar e obter uma quota de mercado, uma vez que este é um mercado crescente e promissor na sua fase inicial de expansão.

Líderes do mercado imobiliário da Arábia Saudita

Al Saedan Real Estate

Kingdom Holding Company

Ewaan

SEDCO Development

Jabal Omar Development Company

Emaar

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado imobiliário da Arábia Saudita

- Maio de 2023, A Empresa Nacional de Serviços de Segurança (SAFE), que lidera a transformação do setor de serviços de segurança local, assinou um acordo de aquisição para adquirir os ativos da empresa do Grupo ABANA Enterprises ligados ao trânsito de dinheiro e bens valiosos. A ABANA Enterprises Group Company está na vanguarda na prestação de tais serviços no Reino. A aquisição dos ativos da ABANA Enterprises Group Company ligados ao trânsito de dinheiro e bens valiosos ajudará a SAFE a atingir seu objetivo principal de fornecer as soluções e serviços de segurança mais avançados para os clientes.

- Em julho de 2022, o conselho do SEDCO Capital REIT Fund aprovou a aquisição de dois ativos imobiliários geradores de renda no valor de SR700 milhões (US$ 187 milhões), localizados em Riade e Jeddah. Esta aquisição será coberta por novas unidades e pela utilização de serviços bancários de acordo com os termos e condições do Fundo, conforme documento da bolsa. O Fundo espera que esta aquisição tenha um impacto positivo no seu desempenho global, uma vez que procura acrescentar valor à sua carteira, bem como aos seus cotistas.

Segmentação da Indústria Imobiliária da Arábia Saudita

Imobiliário é a compra e venda de terrenos e edifícios, incluindo quaisquer acréscimos permanentes feitos pelo homem, como casas e outros edifícios. O mercado imobiliário saudita é segmentado por tipo de propriedade (imóveis residenciais (apartamentos, vilas e outros tipos de imóveis residenciais) e imóveis comerciais (escritórios, varejo, hotelaria e outros tipos de imóveis comerciais)). O relatório oferece tamanho de mercado e previsões para o mercado imobiliário saudita em valor (USD) para os segmentos acima.

| Imóveis Residenciais | Apartamentos |

| Vilas | |

| Outros tipos de imóveis residenciais | |

| Imóveis comerciais | Escritórios |

| Varejo | |

| Hospitalidade | |

| Outros tipos de imóveis comerciais |

| Por tipo de propriedade | Imóveis Residenciais | Apartamentos |

| Vilas | ||

| Outros tipos de imóveis residenciais | ||

| Imóveis comerciais | Escritórios | |

| Varejo | ||

| Hospitalidade | ||

| Outros tipos de imóveis comerciais | ||

Perguntas frequentes sobre pesquisa de mercado imobiliário na Arábia Saudita

Qual é o tamanho do mercado imobiliário da Arábia Saudita?

Espera-se que o tamanho do mercado imobiliário da Arábia Saudita atinja US$ 69,51 bilhões em 2024 e cresça a um CAGR de 8% para atingir US$ 101,62 bilhões até 2029.

Qual é o tamanho atual do mercado imobiliário da Arábia Saudita?

Em 2024, o tamanho do mercado imobiliário da Arábia Saudita deverá atingir 69,51 mil milhões de dólares.

Quem são os principais atores do mercado imobiliário da Arábia Saudita?

Al Saedan Real Estate, Kingdom Holding Company, Ewaan, SEDCO Development, Jabal Omar Development Company, Emaar são as principais empresas que operam no mercado imobiliário da Arábia Saudita.

Que anos cobre esse mercado imobiliário da Arábia Saudita e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado imobiliário da Arábia Saudita foi estimado em US$ 63,95 bilhões. O relatório cobre o tamanho histórico do mercado imobiliário da Arábia Saudita para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado imobiliário da Arábia Saudita para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria Imobiliária da Arábia Saudita

Estatísticas para a participação de mercado imobiliário da Arábia Saudita em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise imobiliária da Arábia Saudita inclui uma previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.