Tamanho e Participação do Mercado de Tecnologia de DNA Recombinante (rDNA)

Análise do Mercado de Tecnologia de DNA Recombinante (rDNA) pela Mordor Intelligence

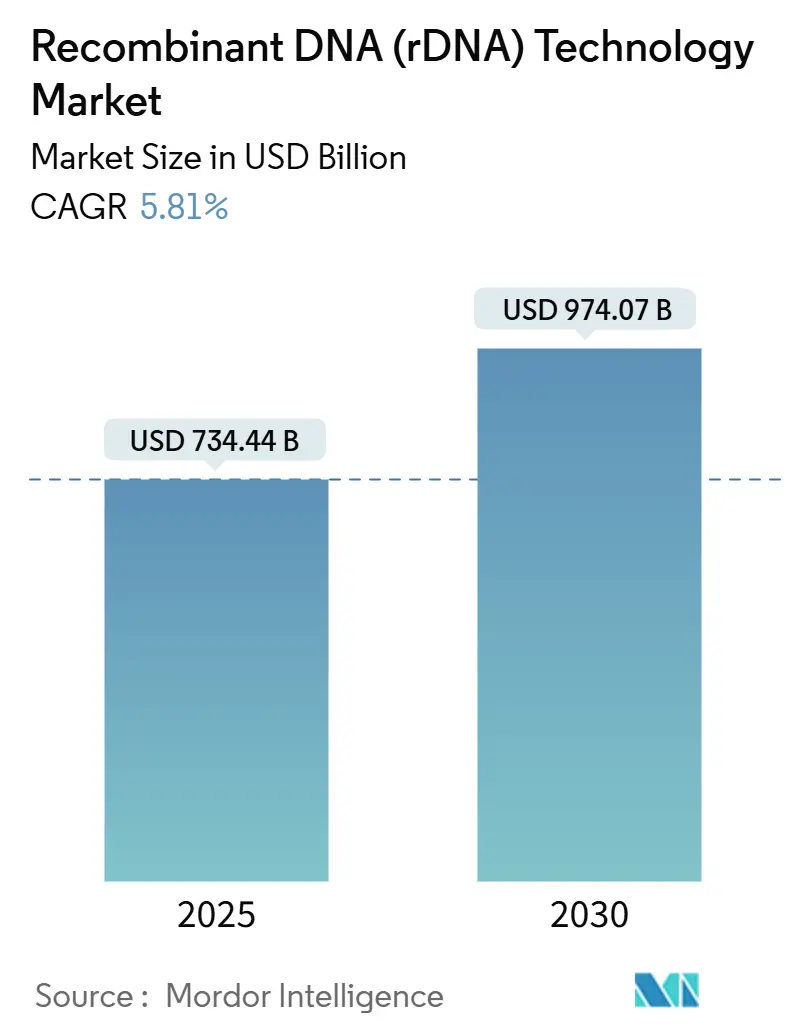

O mercado de tecnologia de DNA recombinante atingiu USD 734,44 bilhões em 2025 e está projetado para subir para USD 974,07 bilhões até 2030, refletindo uma TCAC de 5,81%. A demanda por terapêuticos de proteínas recombinantes, o declínio acelerado dos custos do CRISPR e a popularização do design de proteínas habilitado por IA continuam a reformular a economia da indústria, reduzindo as barreiras de entrada para inovadores menores enquanto recompensam empresas estabelecidas que modernizam suas plantas de produção. Os preços em queda para biorreatores descartáveis e micro-fábricas de plasmídeos agora permitem que desenvolvedores alternem entre projetos terapêuticos e agrícolas sem mudanças custosas de linha, incentivando a expansão do portfólio para alimentos, ração e serviços ambientais. A América do Norte ainda ancora o financiamento e os ensaios em estágio inicial, mas a Ásia-Pacífico está instalando capacidade em ritmo mais rápido, estreitando lacunas históricas de habilidades e fomentando cadeias de suprimento locais que reduzem o risco geopolítico para licenciados globais. A intensidade competitiva está aumentando à medida que líderes farmacêuticos, grandes empresas agrícolas e CDMOs especializados em terapia gênica competem pelos mesmos materiais-primas de vetores e largura de banda regulatória.

Principais Conclusões do Relatório

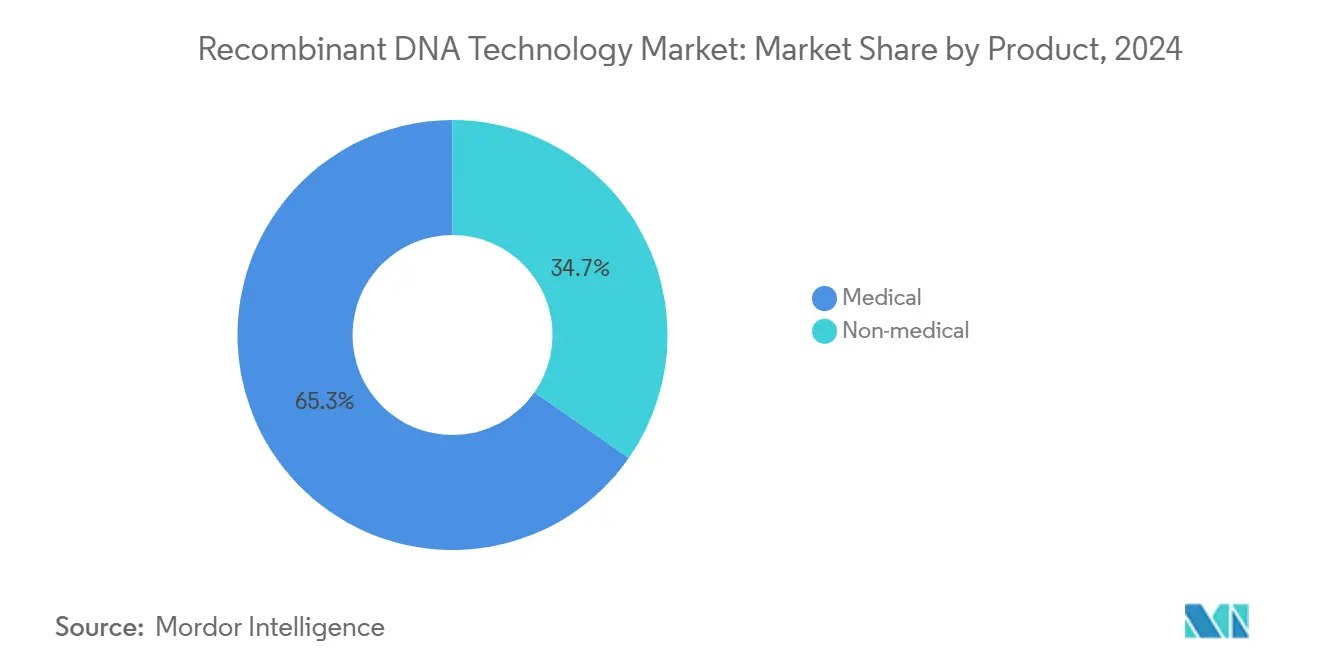

- Por produto, aplicações médicas detiveram 65,35% da participação na receita em 2024, enquanto produtos não-médicos devem crescer a uma TCAC de 12,25% até 2030.

- Por componente, sistemas de expressão comandaram 64,53% da participação do mercado de tecnologia de DNA recombinante em 2024; vetores de clonagem estão se expandindo a 9,85% TCAC até 2030.

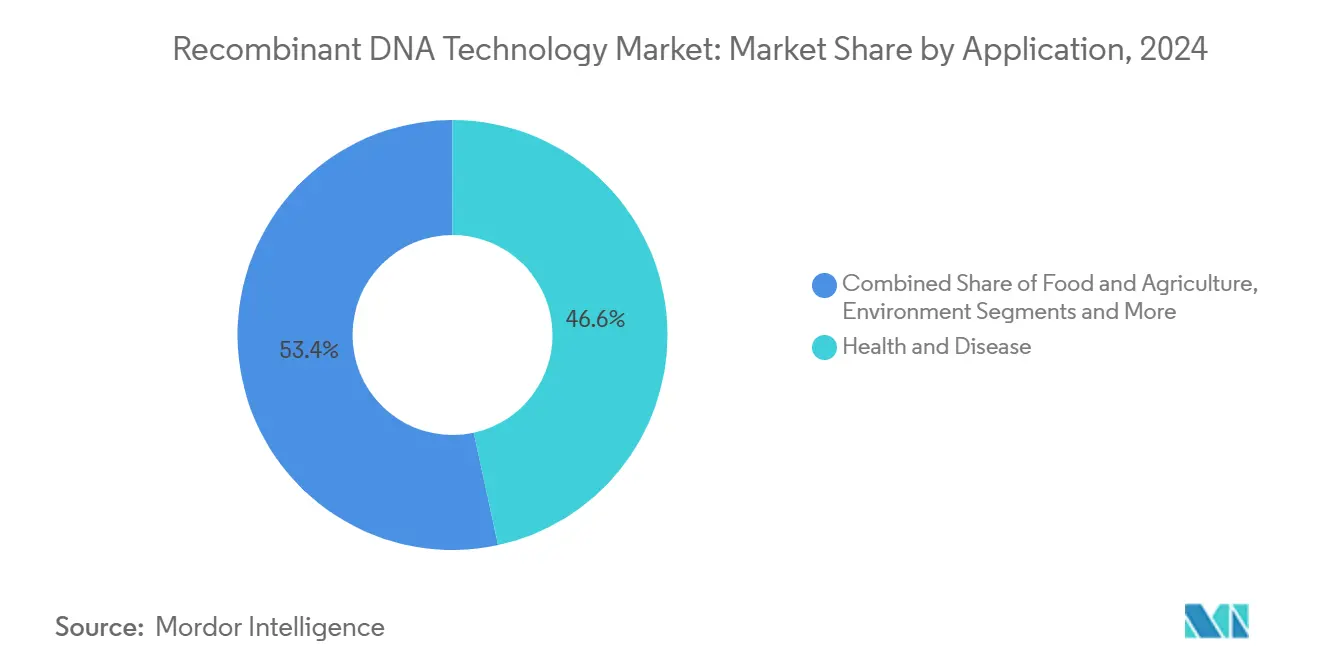

- Por aplicação, saúde e doença representaram 46,62% da participação do tamanho do mercado de tecnologia de DNA recombinante em 2024; usos ambientais estão avançando a uma TCAC de 12,52% até 2030.

- Por usuário final, empresas de biotecnologia e farmacêuticas detiveram 53,82% da participação em 2024, enquanto institutos acadêmicos e governamentais estão projetados para crescer a 9,61% TCAC até 2030.

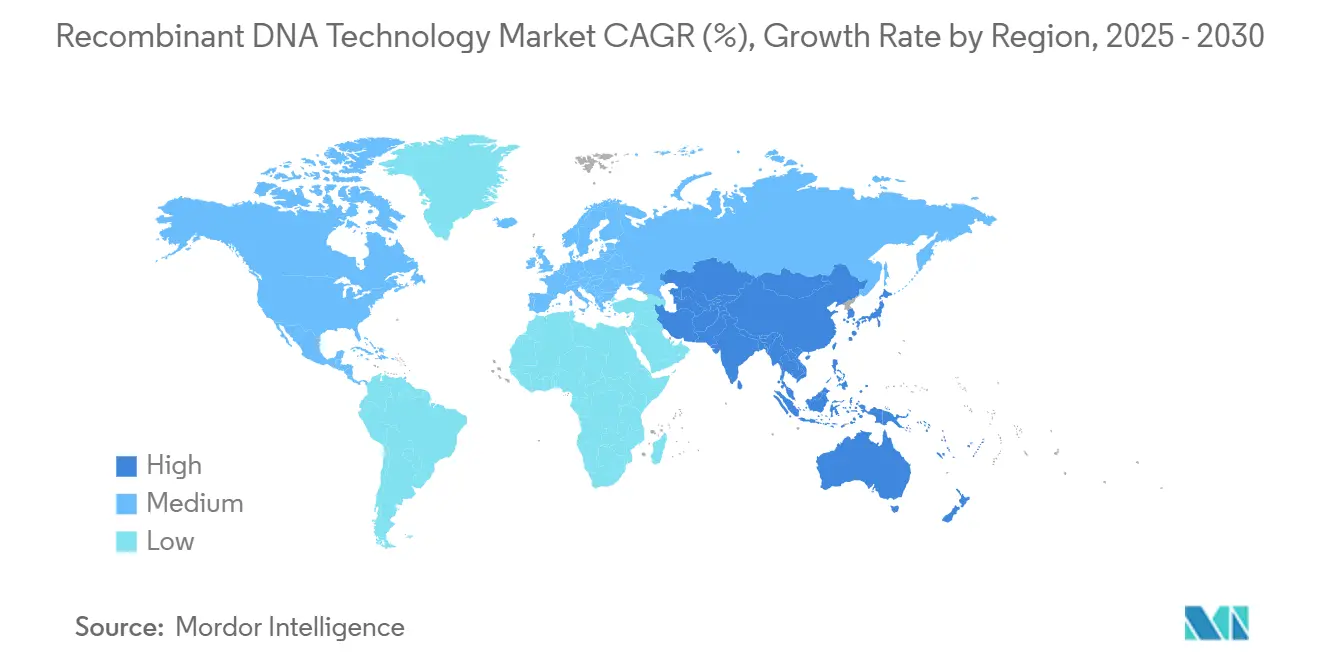

- Por geografia, a América do Norte liderou com 37,82% da participação em 2024, mas a Ásia-Pacífico é a região de crescimento mais rápido com uma TCAC de 11,81% até 2030.

Tendências e Insights do Mercado Global de Tecnologia de DNA Recombinante (rDNA)

Análise do Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Curva de Custos CRISPR-Cas Continua Caindo | +1.2% | Global, com adoção inicial na América do Norte e UE | Médio prazo (2-4 anos) |

| Demanda Biofarmacêutica por Medicamentos de Proteína Recombinante | +1.8% | Global, concentrada em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Expansão da Área de Cultivos GM em Mercados Emergentes | +0.9% | Núcleo APAC, transbordamento para América Latina e África | Longo prazo (≥ 4 anos) |

| Plataformas de Design de Proteína De-Novo Orientadas por IA | +0.7% | América do Norte e UE, expandindo para APAC | Médio prazo (2-4 anos) |

| Micro-Fábricas Distribuídas de DNA Plasmídeo de Uso Único | +0.5% | Global, com adoção mais rápida em mercados emergentes | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Curva de Custos CRISPR-Cas Continua Caindo

O acesso ampliado a kits de edição de nucleases, síntese mais barata de RNA-guia e rendimentos crescentes de vetores empurraram o custo total das terapias CRISPR para baixo drasticamente. O sucesso clínico do CASGEVY na doença falciforme validou a modalidade, mesmo com um preço inicial próximo a USD 3 milhões por paciente. A Aldevron então reduziu o tempo de fabricação personalizada do CRISPR para seis meses, provando que os ganhos de tempo de ciclo são realistas à medida que as cadeias de suprimento amadurecem[1]Aldevron, "World's First mRNA-Based Personalized CRISPR Therapy," aldevron.com. Um recorde de 14 designações de revisão nos EUA em 2024 sinalizou que os reguladores estão ganhando confiança, reduzindo os prêmios de risco de desenvolvimento. À medida que os custos tendem a diminuir, os desenvolvedores estão se voltando de alvos de doenças ultra-raras para distúrbios prevalentes, ampliando o pool endereçável do mercado de tecnologia de DNA recombinante.

Demanda Biofarmacêutica por Medicamentos de Proteína Recombinante

A Novo Nordisk destinou USD 4,1 bilhões para um novo site na Carolina do Norte focado em proteínas recombinantes injetáveis, sublinhando a demanda persistente no cuidado do diabetes e obesidade[2]CNBC, "Novo Nordisk to Build USD 4.1 Billion North Carolina Facility," cnbc.com. O investimento de USD 3 bilhões da Eli Lilly em Wisconsin e o salto de 35% na receita de biossimilares da Amgen no Q1 2025 para USD 700 milhões sugerem que a oferta, não a demanda, é o gargalo atual. Biorreatores de fluxo contínuo e linhas modulares descartáveis estão reduzindo a escala eficiente mínima, permitindo que biotecnologias menores comercializem proteínas direcionadas sem apoio de grandes farmacêuticas, ampliando assim a participação competitiva no mercado de tecnologia de DNA recombinante.

Expansão da Área de Cultivos GM em Mercados Emergentes

A China autorizou múltiplas culturas biotecnológicas em 2024 enquanto o Quênia comercializou algodão Bt, revertendo a hesitação regulatória anterior. A Lei de Melhoramento de Precisão do Reino Unido agora distingue características editadas por genes de transgênicas, uma nuance que deve permear os debates de política da UE. A aprovação de feijão-caupi GM rico em nutrientes pelo Gana mostra como objetivos de segurança alimentar podem acelerar revisões. O lançamento da soja Vyconic da Bayer com cinco tolerâncias a herbicidas enfatiza que o empilhamento avançado de características agora comanda um preço premium justificado pelas pressões complexas de ervas daninhas. Essas mudanças ampliam coletivamente a demanda agrícola por vetores recombinantes, elevando as perspectivas de crescimento de longo prazo para o mercado de tecnologia de DNA recombinante.

Plataformas de Design de Proteína De-Novo Orientadas por IA

A Série B de USD 73 milhões da Cradle e a parceria de IA da Illumina com a NVIDIA revelam como o design orientado por algoritmos está comprimindo os cronogramas de descoberta. A IA agora propõe dobras de proteínas inatingíveis através da evolução natural, ampliando o escopo terapêutico. O pacto de USD 1,9 bilhão da Novo Nordisk e Moderna com a Life Edit reflete uma tendência mais ampla de farmacêuticas terceirizando design computacional para parceiros especializados. Jogadores de biotecnologia industrial estão implantando enzimas criadas por IA para melhorar rendimentos químicos, provando valor comercial fora da saúde. À medida que essas plataformas se tornam turnkey, elas formarão a espinha dorsal digital de novos participantes, acelerando a rivalidade em todas as camadas do mercado de tecnologia de DNA recombinante.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Regulamentações Globais de Edição Genética em Evolução | -0.8% | Global, com variações regionais na rigorosidade | Médio prazo (2-4 anos) |

| Complexidade de Fabricação e CAPEX | -1.1% | Global, concentrado em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Escassez de Matérias-Primas de Vetores de Grau Farmacêutico | -0.6% | Global, agudo na América do Norte e UE | Curto prazo (≤ 2 anos) |

| Resistência do Consumidor aos Alimentos Editados por Genes | -0.4% | UE e mercados APAC selecionados, impacto limitado nos EUA | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Regulamentações Globais de Edição Genética em Evolução

A supervisão fragmentada força desenvolvedores a navegar múltiplos formatos de dossiê, protocolos clínicos paralelos e mandatos divergentes de vigilância pós-comercialização. O piloto CoGenT Global da FDA busca alinhamento, mas o modelo de avaliação de risco da Europa ainda difere da ponderação benefício-risco dos EUA[3]Greenberg Traurig LLP, "FDA Takes First Step Toward International Regulation of Gene Therapies," gtlaw.com. A China está revisando suas regras de terapia gênica, criando incerteza para detentores de licenças estrangeiras mesmo enquanto acelera caminhos para empresas domésticas. Requisitos de acompanhamento de quinze anos nos EUA estendem a resistência financeira de pequenos desenvolvedores, consolidando poder entre incumbentes ricos em dinheiro. Coletivamente, a divergência regulatória desacelera lançamentos de produtos e aumenta custos de conformidade, moderando o crescimento de curto prazo para o mercado de tecnologia de DNA recombinante.

Complexidade de Fabricação e CAPEX

O negócio de USD 4,1 bilhões da Solventum pela Thermo Fisher e a compra de USD 1,2 bilhão de Vacaville pela Lonza sublinham o prêmio na capacidade cGMP existente. Suítes de vetores virais demandam zoneamento HEPA, HVAC segregado e sistemas de descarte de alta potência, empurrando custos de construção além de USD 600 milhões para uma instalação de 30.000 litros. Hardware descartável reduz o tempo de comissionamento mas infla gastos com consumíveis, forçando operadores a equilibrar economias de capex contra custos unitários mais altos. Mesmo grandes players biofarmacêuticos estão garantindo slots de CDMO multi-anuais para proteger contra risco de capacidade, um sinal precoce de que restrições de oferta poderiam limitar volumes de curto prazo no mercado de tecnologia de DNA recombinante.

Análise de Segmentos

Por Produto: Aplicações Médicas Impulsionam a Receita Atual

Produtos médicos contribuíram com 65,35% da receita total em 2024, ancorados por proteínas terapêuticas maduras que se beneficiam de décadas de otimização de processos e canais de reembolso bem estabelecidos. O subconjunto de agentes terapêuticos mantém impulso através da expansão dos pipelines de GLP-1 e oncologia, mesmo quando participantes biossimilares corroem monopólios legados. Vacinas ganharam nova vida após a COVID-19 validar plataformas de mRNA; ensaios de vacinas oncológicas agora aproveitam o mesmo chassi de nanopartículas lipídicas, cortando orçamentos pré-clínicos. Fora da saúde, produtos não-médicos estão crescendo a uma TCAC de 12,25% com base em cultivos GM que aumentam a tolerância à seca e químicos especiais que substituem intermediários petroquímicos. Enzimas industriais agora limpam têxteis em temperaturas mais baixas, economizando energia e criando royalties recorrentes para licenciadores de enzimas, uma ilustração da resiliência de receita que amortece a ciclicidade nas vendas de medicamentos.

Químicos especiais aproveitam vias recombinantes para produzir surfactantes e precursores de fragrância em fermentadores, resultando em menores emissões relativas às rotas petroquímicas e alinhando-se com compromissos corporativos de emissão zero líquida. Organismos de remediação ambiental digerem manchas de óleo e detritos plásticos, lançando nichos de serviço inteiramente novos para startups de biologia sintética. Esta diversificação amplia o mercado de tecnologia de DNA recombinante, reduz a dependência dos ciclos de vida de medicamentos blockbuster e suporta fluxos de caixa estáveis através de ciclos econômicos.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Componente: Sistemas de Expressão Mantêm Dominância

Sistemas de expressão representaram uma fatia de 64,53% da participação do mercado de tecnologia de DNA recombinante em 2024, refletindo sua indispensabilidade em terapêuticos humanos, vacinas animais e enzimas industriais. Hospedeiros de células de mamíferos comandam preços premium porque realizam glicosilação semelhante à humana, uma obrigação para anticorpos complexos. Linhagens bacterianas e de levedura permanecem como cavalos de batalha para produção de insulina e enzimas, favorecidas por tempos rápidos de duplicação e custos menores de meio. Vetores de clonagem, crescendo a 9,85% TCAC, são impulsionados pelo aumento de ensaios de terapia gênica que requerem plasmídeos de alto grau e estruturas virais.

Micro-fábricas de plasmídeos descartáveis agora se encaixam em pegadas de laboratório padrão, permitindo que hospitais criem vetores personalizados para casos de uso compassivo. Vetores adeno-associados e lentivirais alcançam preços de até USD 200.000 por lote, criando micro-segmentos lucrativos para CDMOs especializados. A disseminação da fabricação distribuída é especialmente pronunciada em pipelines de doenças raras de baixo volume, onde a produção localizada evita atrasos da cadeia de frio e alivia gargalos alfandegários.

Por Aplicação: Dominância da Saúde Enfrenta Desafio Ambiental

Saúde e doença retiveram 46,62% da receita em 2024 à medida que anticorpos monoclonais, terapias CAR-T e substituições gênicas garantiram vitórias regulatórias em oncologia e hematologia. Desenvolvedores de oncologia valorizam anticorpos recombinantes por sua especificidade, traduzindo-se em sobrevida livre de progressão superior em ensaios de estágio tardio. Tratamentos de doenças raras aproveitam incentivos órfãos para compensar pequenas coortes, resultando em preços altos de tabela que sustentam margens. A América do Norte comandou 37,82% do tamanho do mercado de tecnologia de DNA recombinante em 2024, mostrando que o centro de gravidade financeiro do segmento permanece nos sistemas de saúde de mercados desenvolvidos.

Aplicações ambientais estão escalando mais rapidamente a uma TCAC de 12,52%, impulsionadas por subsídios governamentais para captura de carbono, tratamento de águas residuais e serviços de degradação de plástico. Micróbios recombinantes que metabolizam metano em proteína para ração mostram benefícios duplos de clima e segurança alimentar, atraindo influxos de capital de impacto. A variação regulatória da biotecnologia agrícola entre países ainda modera a adoção universal, mas aprovações de mercados emergentes em Gana e Quênia sugerem aceitação acelerada.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Crescimento Acadêmico Desafia Liderança Industrial

Empresas de biotecnologia e farmacêuticas controlaram 53,82% da participação em 2024, aproveitando modelos integrados de descoberta ao comercial para acelerar lançamentos. Sua vantagem inicial em conformidade GMP e marketing global lhes dá poder de negociação sobre pagadores e fornecedores de matérias-primas, reforçando vantagens de incumbência. Institutos acadêmicos e governamentais, no entanto, estão se expandindo a 9,61% TCAC, impulsionados por financiamento da era pandêmica que deixou atualizações permanentes de laboratórios BSL-3 em muitos campi. A indústria de tecnologia de DNA recombinante agora depende de spin-outs universitários para tecnologias de entrega de nicho e análises avançadas que empresas maiores licenciam sob estruturas de marcos.

Organizações de pesquisa por contrato, fornecedores de ferramentas e empresas de análise completam o panorama de usuários, formando um ecossistema interconectado onde provedores de serviços ganham receitas recorrentes sem exposição direta ao risco de falha clínica. Esta democratização de capacidades dispersa a inovação geograficamente e dilui o poder de mercado que uma vez residia apenas com farmacêuticas multinacionais, expandindo ainda mais o mercado de tecnologia de DNA recombinante.

Análise Geográfica

A América do Norte comandou 37,82% da receita em 2024, apoiada por financiamento robusto de capital de risco, reembolso favorável e estruturas da FDA que encurtam ciclos de revisão para terapias revolucionárias. Biofabricantes dos EUA se beneficiam de incentivos fiscais e redes de laboratórios universitários que canalizam graduados qualificados para a indústria. Os investimentos do Canadá em incubadoras de terapia gênica adicionam diversidade regional, particularmente em P&D de vetores virais. O mercado de tecnologia de DNA recombinante agora vê forte competição em nível estadual por capacidade, com Carolina do Norte, Massachusetts e Califórnia oferecendo subsídios correspondentes para construção de instalações.

A Ásia-Pacífico registrou a TCAC mais rápida a 11,81% até 2030, sustentada pela mudança estratégica da China em direção a parcerias do Sudeste Asiático que garantem mercados downstream e cadeias de suprimento resilientes. O governo do Japão reviveu programas de estímulo biotecnológico, visando biologia sintética para químicos sustentáveis, enquanto grupos Chaebol da Coreia do Sul co-investem em CDMOs para capturar receita de exportação de biológicos. A reforma da Autoridade Regulatória de Biotecnologia da Índia promete liberação mais rápida para cultivos editados por genes, fortalecendo sua posição como centro de produção de sementes. Juntos, esses movimentos estão estreitando a lacuna histórica de produção com mercados ocidentais e aumentando a disponibilidade local de insumos recombinantes.

A Europa equilibra inovação com ceticismo do consumidor, particularmente para alimentos OGM. A próxima Estratégia Farmacêutica da UE visa simplificar aprovações centralizadas para terapias avançadas, mas aprovações de cultivos ainda enfrentam opt-outs de estados membros. Fabricantes contratados na Irlanda, Alemanha e Suíça capitalizam essa divisão oferecendo biorreatores de escala para clientes globais, permitindo que patrocinadores de terapia contornem obstáculos regulatórios locais em favor da produção apenas para exportação. O Oriente Médio e África estão em estágio nascente, mas mostram momentum de política: a Arábia Saudita orçou capital de fundo soberano para centros de genômica, e a liberação de feijão-caupi GM pelo Gana sinaliza uma postura pragmática sobre segurança alimentar. Os cinturões de soja e milho da América do Sul fornecem terreno fértil para características GM, embora a volatilidade macroeconômica possa amortecer o investimento direto estrangeiro. Essas trajetórias diversas garantem que o mercado de tecnologia de DNA recombinante permaneça geograficamente plural, reduzindo o risco de concentração e permitindo colaboração transfronteiriça.

Panorama Competitivo

A competição abrange camadas horizontais-ferramentas de pesquisa, fornecimento de vetores, capacidade GMP-e fatias verticais em aplicações terapêuticas, agrícolas e industriais. Pfizer, Amgen e Sanofi empregam força de balanço patrimonial para garantir acesso antecipado a slots de CDMO de alto volume, excluindo empresas menores de janelas de tempo prime. A expansão de USD 2 bilhões da Thermo Fisher nos EUA agrupa serviços de P&D com consumíveis de purificação, um movimento projetado para prender clientes em cadeias de suprimento de ponta a ponta. Lonza, Fujifilm Diosynth e GenScript escalaram frotas de biorreatores além de 500.000 litros, posicionando-se como indispensáveis para patrocinadores de terapia gênica de estágio tardio.

Startups se diferenciam através de foco em plataforma: Aldevron pioneira em fabricação rápida de plasmídeos; Touchlight desenvolve vetores de DNA doggybone; Life Edit especializa em edição de base. Muitas combinam inovação com parcerias estratégicas-NEC Bio e AGC Biologics contrataram para produzir vacinas personalizadas contra o câncer, combinando descoberta de antígenos por IA com fabricação escalável. O mercado de tecnologia de DNA recombinante recompensa tais alianças encurtando tempo-para-clínica enquanto compartilha carga de capital.

Estratégias competitivas dependem cada vez mais de habilitação digital. Empresas integram IA para triagem in-silico, gêmeos digitais para otimização de instalações e blockchain para rastreabilidade de vetores para satisfazer auditorias de procedência mais rigorosas. Aquelas que dominam a fusão de dados alcançam ciclos mais rápidos de liberação de lote e variações de rendimento mais apertadas, traduzindo-se em menor custo-dos-bens que defendem margens à medida que a erosão biossimilar se intensifica. Apesar das ondas de consolidação, o mercado de tecnologia de DNA recombinante ainda conta centenas de empresas apoiadas por capital de risco atacando alvos estreitos, sustentando um equilíbrio dinâmico onde incumbentes compram ou fazem parceria com os recém-chegados mais promissores ao invés de depender apenas de P&D interno.

Líderes da Indústria de Tecnologia de DNA Recombinante (rDNA)

-

New England Biolabs

-

Sanofi

-

GenScript

-

GSK plc

-

Pfizer Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril 2025: Thermo Fisher Scientific revelou um plano de investimento de USD 2 bilhões nos EUA cobrindo projetos de capital e P&D em ciências da vida.

- Março 2025: Bayer introduziu sojas Vyconic com cinco tolerâncias a herbicidas, visando agricultores dos EUA e Canadá até 2027.

Escopo do Relatório Global do Mercado de Tecnologia de DNA Recombinante

Conforme o escopo do relatório, a tecnologia de DNA recombinante é um processo no qual a criação e manipulação de sequências de DNA são feitas em uma ordem específica, resultando na produção de organismos e produtos geneticamente modificados. O DNA recombinante é usado principalmente em aplicações convencionais e não-convencionais, como medicinais, agrícolas e industriais. Na medicina, o DNA recombinante tem sido usado para a produção em massa de insulina, Follistim, hormônios de crescimento humano, anticorpos monoclonais, albumina humana, vacinas e outros medicamentos. O mercado de tecnologia de DNA recombinante (rDNA) é segmentado por produto (médico (agente terapêutico, proteína humana e vacina), não-médico (cultivos biotecnológicos, químicos especiais e outros produtos não-médicos), componente (sistema de expressão e vetor de clonagem), aplicação (alimentos e agricultura, saúde e doença, ambiente e outras aplicações), usuário final (empresas de biotecnologia e farmacêuticas, institutos de pesquisa acadêmicos e governamentais e outros usuários finais) e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório de mercado também cobre os tamanhos de mercado estimados e tendências para 17 diferentes países nas principais regiões globalmente. O relatório oferece o valor (em USD milhões) para os segmentos mencionados acima.

| Médico | Agentes Terapêuticos |

| Proteínas Humanas | |

| Vacinas | |

| Não-médico | Cultivos Biotecnológicos |

| Químicos Especiais | |

| Outros Produtos Não-médicos |

| Sistemas de Expressão |

| Vetores de Clonagem |

| Alimentos e Agricultura |

| Saúde e Doença |

| Ambiente |

| Outras Aplicações |

| Empresas de Biotecnologia e Farmacêuticas |

| Institutos Acadêmicos e Governamentais |

| Outros Usuários Finais |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Produto | Médico | Agentes Terapêuticos |

| Proteínas Humanas | ||

| Vacinas | ||

| Não-médico | Cultivos Biotecnológicos | |

| Químicos Especiais | ||

| Outros Produtos Não-médicos | ||

| Por Componente | Sistemas de Expressão | |

| Vetores de Clonagem | ||

| Por Aplicação | Alimentos e Agricultura | |

| Saúde e Doença | ||

| Ambiente | ||

| Outras Aplicações | ||

| Por Usuário Final | Empresas de Biotecnologia e Farmacêuticas | |

| Institutos Acadêmicos e Governamentais | ||

| Outros Usuários Finais | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de tecnologia de DNA recombinante?

O mercado foi avaliado em USD 734,44 bilhões em 2025 e deve subir para USD 974,07 bilhões até 2030, registrando uma TCAC de 5,81%.

Qual segmento de produto lidera a geração de receita?

Aplicações médicas representaram 65,35% da receita de 2024, principalmente através de proteínas terapêuticas e terapias gênicas em rápido crescimento.

Qual região está crescendo mais rapidamente?

A Ásia-Pacífico está projetada para crescer a uma TCAC de 11,81% até 2030, impulsionada pela expansão de pegadas de fabricação na China e Sudeste Asiático.

Que fator exerce o impacto positivo mais forte no crescimento?

A crescente demanda biofarmacêutica por medicamentos de proteína recombinante adiciona aproximadamente +1,8 pontos percentuais à TCAC prevista.

Por que os vetores de clonagem estão superando os sistemas de expressão no crescimento?

Pipelines de terapia gênica requerem vetores virais e plasmídeos de alto grau, empurrando o segmento em direção a uma TCAC de 9,85% até 2030.

Como as diferenças regulatórias afetam a entrada no mercado?

Regras divergentes de edição genética nos EUA, UE e China compelem estratégias de conformidade multi-jurisdicionais, adicionando tempo e custo antes do lançamento.

Página atualizada pela última vez em: