Tamanho e Participação do Mercado de Seguros de Propriedade e Acidentes dos Países Baixos

Análise do Mercado de Seguros de Propriedade e Acidentes dos Países Baixos pela Mordor Intelligence

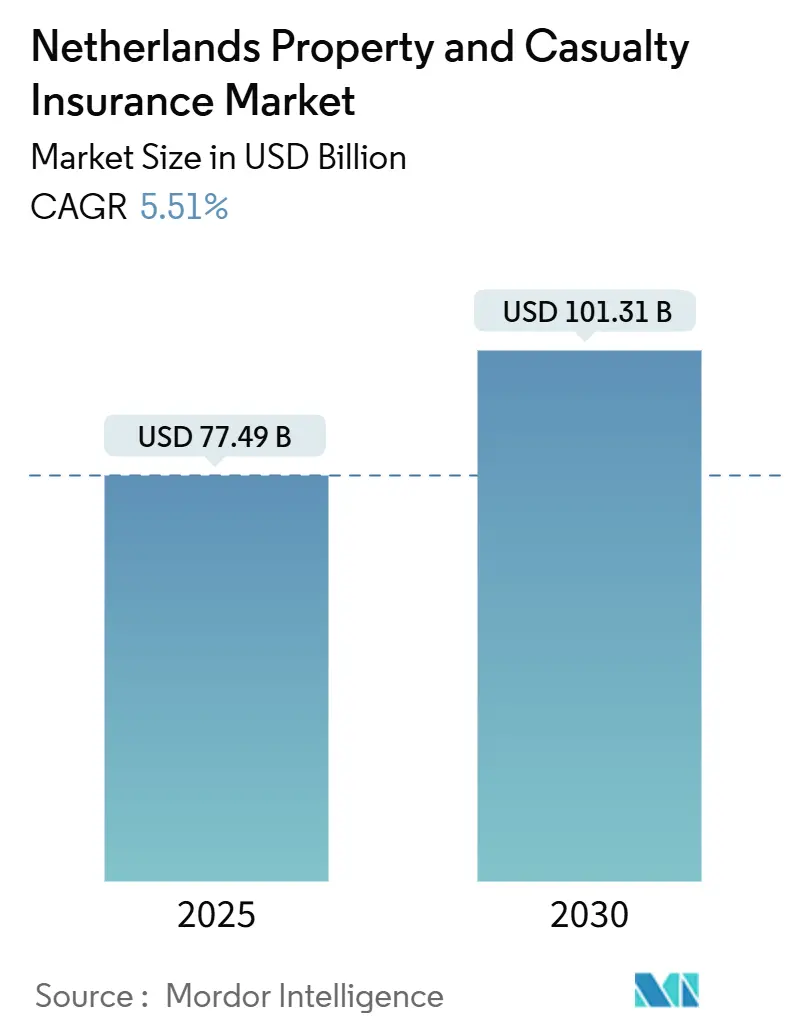

O mercado de seguros de propriedade e acidentes dos Países Baixos situou-se em USD 77,49 mil milhões em 2025 e está projetado para subir para USD 101,31 mil milhões até 2030, implicando uma TCAC de 5,51% no horizonte de previsão. O crescimento estável dos prémios reflete a procura contínua por cobertura automóvel obrigatória, gastos resilientes de proprietários de casas e atividade comercial em expansão que alimenta as necessidades de transferência de risco empresarial. Modelos operacionais digitais, divulgações de sustentabilidade obrigatórias e maior experiência de perdas relacionadas ao clima agora moldam o design de produtos, padrões de subscrição e alocação de capital. As seguradoras canalizam investimentos para automação, telemática e análises preditivas de risco para defender margens à medida que a inflação de sinistros acompanha o aumento dos custos de reparação e eventos climáticos extremos mais frequentes. A clareza regulatória em torno da DORA e da Diretiva de Relatórios de Sustentabilidade Corporativa encoraja a adoção de tecnologia porque as empresas ganham confiança em estruturas de controle de TIC aprovadas. Entretanto, a expansão acelerada de projetos de energia renovável, logística e centros de dados desbloqueia novas oportunidades de linhas especializadas para seguradoras capazes de avaliar exposições inovadoras prontamente.

Principais Conclusões do Relatório

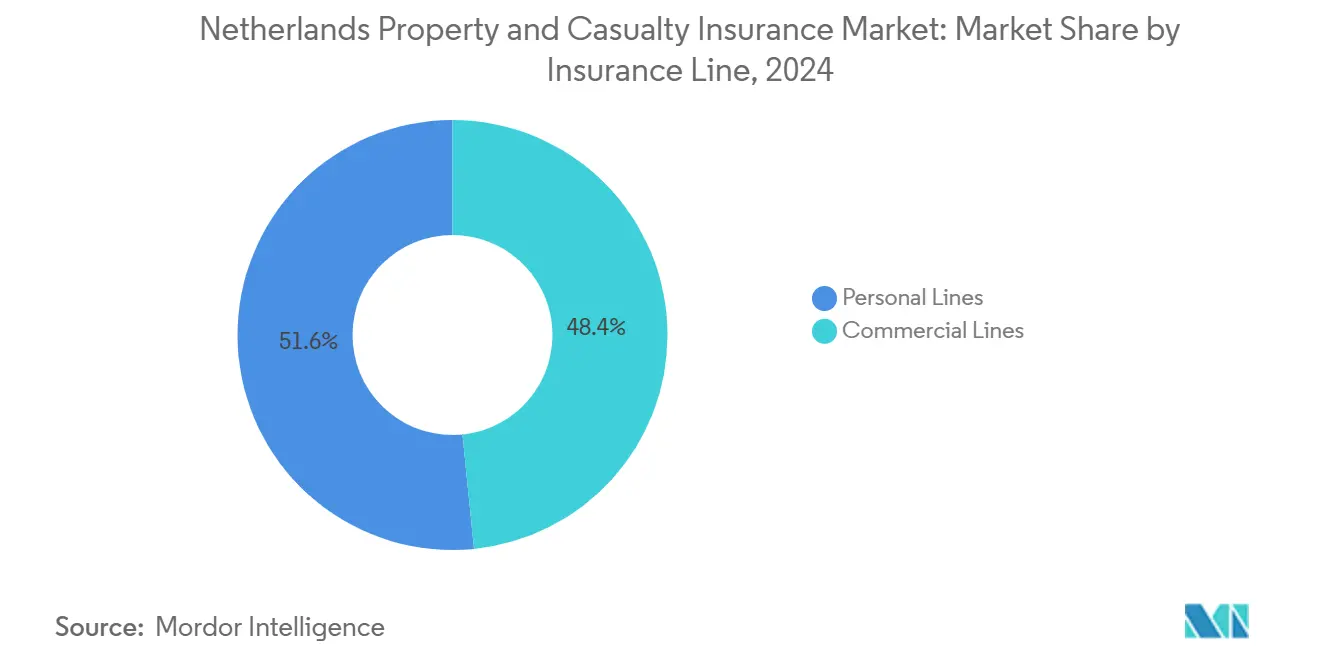

Por linha de seguros, as linhas pessoais lideraram com 51,60% de participação na receita em 2024, enquanto as linhas comerciais estão avançando a uma TCAC de 5,67% até 2030.

Por tipo de cobertura, o negócio de propriedade comandou 54,34% da participação do mercado de seguros de propriedade e acidentes dos Países Baixos em 2024, enquanto as linhas especializadas e emergentes estão previstas para expandir a uma TCAC de 6,75% até 2030.

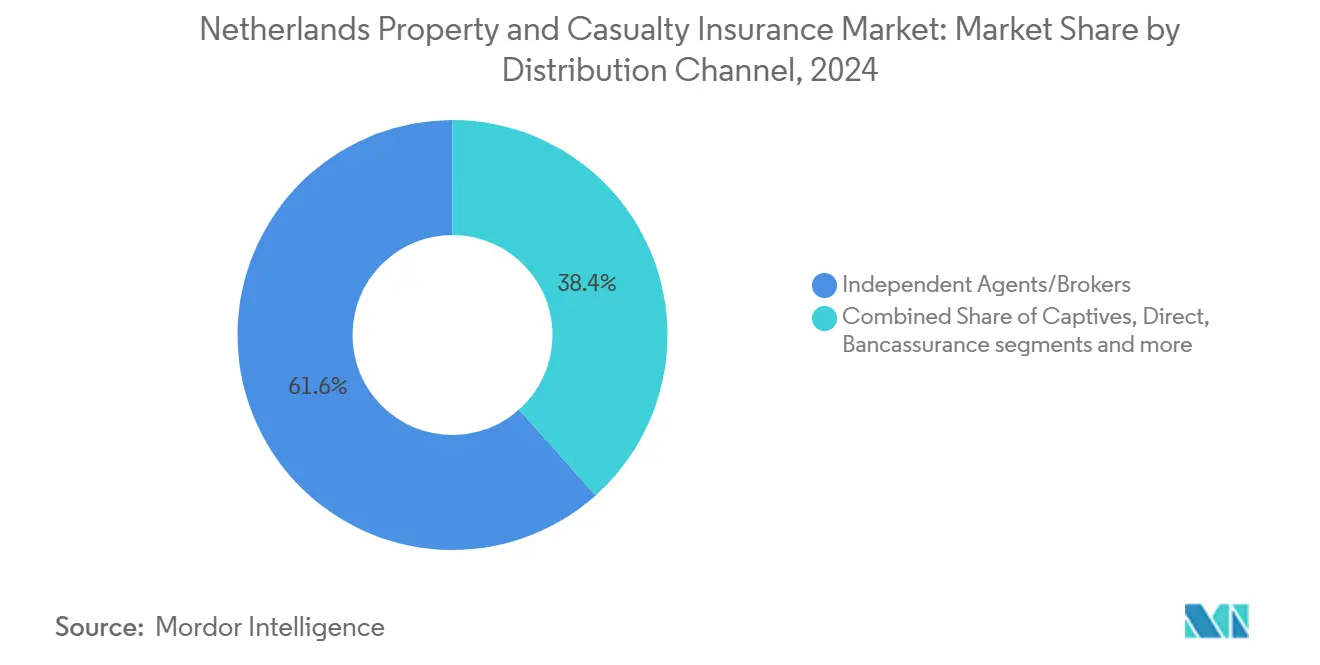

Por canal de distribuição, agentes independentes e corretores detiveram uma participação de 61,65% em 2024; plataformas incorporadas e de parceiros registraram a TCAC mais rápida de 4,56% até 2030.

Por região, o centro da Randstad representou 53,25% do volume de prémios de 2024; o Norte dos Países Baixos registra a TCAC mais alta de 4,8%, apoiado pelo desenvolvimento de energia renovável e agrotecnologia.

Por utilizador final, consumidores individuais representaram 53,20% dos prémios emitidos em 2024, enquanto grandes corporações estão crescendo a 6,8% TCAC devido a exposições mais complexas de compliance e cibernética.

Tendências e Insights do Mercado de Seguros de Propriedade e Acidentes dos Países Baixos

Análise de Impacto dos Condutores

| Condutor | ( ~ ) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mudança para subscrição digital e sinistros automatizados | +1.2% | Randstad, Utrecht pioneiros | Médio prazo (2-4 anos) |

| Crescimento rápido da frota de veículos arrendados | +0.8% | Nacional, corredores empresariais da Randstad | Curto prazo (≤ 2 anos) |

| Divulgação de risco de sustentabilidade impulsionando produtos P&C "verdes" | +0.7% | UE ampla, Países Baixos adotante precoce | Longo prazo (≥ 4 anos) |

| Dados de casa inteligente e telemática reduzindo rácios de perdas | +0.9% | Domicílios urbanos e frotas conectadas a nível nacional | Médio prazo (2-4 anos) |

| e-ID transfronteiriço da UE permitindo integração instantânea | +0.4% | Centros digitais em toda a União Europeia | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Mudança para Subscrição Digital e Sinistros Automatizados

As seguradoras aceleram a seleção de risco orientada por IA e o tratamento robótico de sinistros que reduzem as despesas operacionais em 15-20% enquanto aumentam as métricas de satisfação. A ASR Nederland cortou os ciclos médios de liquidação de danos materiais em 40% após implementar hiperautomação que funde automação robótica de processos com captura inteligente de documentos. A entrada em vigor da DORA em janeiro de 2025 estabelece controlos básicos de risco de TIC que, paradoxalmente, aceleram a adoção digital porque os pontos de conformidade estão agora claros[1]Autoriteit Financiële Markten, "DORA Implementation Guidance January 2025," afm.nl. A Achmea atribuiu parte do seu aumento de prémios de 11% em 2024 aos canais diretos digitais que reduzem os custos de integração em 30% comparado com fluxos mediados por corretor. Esses ganhos de eficiência liberam capital para lançamentos de novos produtos e reforçam ainda mais o mercado de seguros de propriedade e acidentes dos Países Baixos como referência continental para adoção de tecnologia.

Crescimento Rápido da Frota de Veículos Arrendados

Um setor de arrendamento empresarial em crescimento cria um sub-pool de USD 2,3 mil milhões dentro do auto comercial, escalando a procura por cobertura abrangente que aborda riscos de propriedade, dever de cuidado e eletrificação[2]ASR Nederland N.V., "2024-2026 Business Strategy," asrnederland.nl . Veículos equipados com sistemas avançados de assistência ao condutor geram 25% mais sinistros de terceiros e 44% mais sinistros abrangentes do que modelos tradicionais, complicando algoritmos de classificação para frotas arrendadas. O mandato de segurança da UE de 2024 amplia a adoção de ADAS, aumentando a frequência de sinistros antes que as tabelas atuariais se recalibrem. Apólices baseadas no uso alimentadas pela telemática de frota já reduzem os prémios de condutores de baixo risco em 10-15%, mas construir infraestruturas de dados compatíveis sob a DORA requer gastos iniciais consideráveis. Seguradoras que dominam análises comportamentais estão posicionadas para superar rivais à medida que os portfólios de arrendamento se expandem através de plataformas de logística, consultoria e economia colaborativa.

Divulgação de Risco de Sustentabilidade Impulsionando Produtos de Propriedade e Acidentes "Verdes"

A CSRD força os players a incorporar métricas climáticas dentro das rotinas de subscrição e alocação de ativos a partir de 2024, intensificando a procura por cobertura de inundação, incêndio florestal e risco de transição[3]Achmea, "Half-Year 2024 Results Presentation," achmea.com. Notas oficiais indicam que modelos climáticos agora informam 35% das decisões de preços de propriedade e sinalizam exposição a zonas costeiras baixas. Um pool holandês de seguros contra inundações, provavelmente operacional até 2025, derruba a doutrina de exclusão pós-1953 e poderia desbloquear uma linha anual de prémios de USD 840 milhões. O ABN AMRO identifica 900 bairros onde os custos de adaptação excedem os valores das casas, representando terreno fértil para produtos paramétricos de inundação ou eficiência energética. Seguradoras pioneiras podem garantir relacionamentos de longo prazo com proprietários de casas, municípios e operadores de ativos renováveis que procuram indenizações alinhadas ao clima.

Dados de Casa Inteligente e Telemática Reduzindo Rácios de Perdas

Sensores da Internet das Coisas detetam vazamentos, fumo ou eventos de intrusão e reduzem sinistros de propriedade residencial em até 25%. Telemática implementada em 60.000 vans de carga holandesas permite às transportadoras precificar por quilómetro e recompensar comportamento de travagem segura, suprimindo perdas por colisão em 12%. Pilotos de seguro incorporado vinculam dispositivos inteligentes a recálculos automáticos de prémios, prometendo 30-40% de poupanças administrativas uma vez que a escala se materialize. Contudo, a DORA estipula auditorias robustas de cibersegurança de terceiros, adicionando custo antes que a colheita de eficiência amadureça. Seguradoras que navegam rapidamente a certificação de fornecedores capturarão reduções precoces em rácios combinados enquanto aumentam o valor vitalício do cliente.

Análise de Impacto das Restrições

| Restrição | ( ~ ) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Perdas crescentes de ataques cibernéticos às seguradoras | -0,6% | Centros do setor financeiro a nível nacional | Curto prazo (≤ 2 anos) |

| Ambiente prolongado de baixas taxas de juro | -0,4% | Desafio de portfólio da UE | Médio prazo (2-4 anos) |

| Frequência de tempestades convectivas severas e inundações pluviais | -0,5% | Regiões costeiras e pôlderes | Longo prazo (≥ 4 anos) |

| Expansão de cativas empresariais drenando prémios P&C comerciais | -0,3% | Programas de risco de grandes empresas | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Perdas Crescentes de Ataques Cibernéticos às Seguradoras

A ENISA classifica ransomware e ataques DDoS como ameaças primordiais, enquanto o Barómetro de Risco Allianz lista perigos cibernéticos como o principal risco empresarial global para 2025. De Nederlandsche Bank avisa que tensões geopolíticas amplificam intrusões patrocinadas pelo estado visando infraestrutura financeira holandesa. Divulgações obrigatórias da DORA aumentarão gastos de conformidade em USD 52,5 a USD 105 milhões em todo o setor, mas devem apertar a supervisão de risco de fornecedores. Maior frequência de incidentes impulsiona volatilidade do rácio de perdas justamente quando compradores empresariais exigem limites cibernéticos maiores, comprimindo margens de subscrição. Players que melhoram protocolos de segregação de funções e investem em parcerias de inteligência de ameaças podem defender balanços enquanto mantêm apetite por apólices cibernéticas SME de alta margem.

Ambiente Prolongado de Baixas Taxas de Juro

Apesar dos aumentos graduais das taxas do BCE, os rendimentos de reinvestimento permanecem bem abaixo dos níveis médios de garantia, restringindo o spread de investimento e, consequentemente, os buffers de solvência. As medidas de garantia de longo prazo do Solvência II amenizam o golpe, mas os rácios holandeses permanecem abaixo da média da UE, restringindo a flexibilidade de dividendos e opções de recompra de ações. As seguradoras inclinam-se assim para crédito privado e dívida de infraestrutura, aumentando o retorno mas também o risco de liquidez. Mútuos menores lutam para adquirir ativos ilíquidos em escala e enfrentam pressão elevada de reinvestimento à medida que os resgates aumentam. O cenário modera a capacidade de expansão, potencialmente moderando a trajetória de crescimento do mercado de seguros de propriedade e acidentes dos Países Baixos durante os anos de normalização das taxas.

Análise de Segmentos

Por Linha de Seguros: Linhas Comerciais Aceleram Apesar do Domínio Pessoal

Linhas pessoais detiveram 51,6% do prémio de 2024, sustentadas por motor obrigatório e apólices generalizadas de proprietários de casas em 8,1 milhões de habitações. Linhas comerciais, contudo, traçam a TCAC mais forte de 5,67%, sinalizando um amplo apetite empresarial por transferência de risco especializada num espaço regulatório em aperto. A subscrição de auto privado orientada por telemática enfrenta agora pressão de margem porque carros carregados de sensores registam maior severidade de colisão, inflacionando custos de reparação e inflação de prémios em até 20%. O tamanho do mercado de seguros de propriedade e acidentes dos Países Baixos para segmentos comerciais está projetado para expandir mais rapidamente do que a cobertura pessoal à medida que relatórios de sustentabilidade forçam empresas a segurar responsabilidades ambientais. Portfólios de proprietários de casas beneficiam do regime transparente de não-sinistros de 2024 que aumenta a retenção em 12% e reduz trabalho manual graças a feeds automáticos de histórico de sinistros. Classes comerciais de propriedade e responsabilidade civil cavalgam nos requisitos CSRD que obrigam empresas a proteger risco climático de transição e físico, sustentando crescimento multi-anual.

Classes pessoais de segundo nível, incluindo responsabilidade civil pessoal e guarda-chuva, crescem a um moderado 3-4% por ano à medida que famílias holandesas se protegem contra processos de difamação nas redes sociais e custos de litígio crescentes. Seguros de viagem e autocaravana, suprimidos durante a pandemia, recuperam acima de 6% à medida que viagens de lazer domésticas e turismo europeu transfronteiriço se recuperam. O mercado de seguros de propriedade e acidentes dos Países Baixos testemunha agora players de auto comercial desenhando produtos para frotas eletrificadas que envolvem danos à bateria, disrupção de infraestrutura de carregamento e depreciação de valor residual.

Por Tipo de Cobertura: Força da Propriedade Encontra Inovação Especializada

Seguros de propriedade capturaram 54,3% dos prémios totais em 2024 devido a altas avaliações de ativos concentradas em Amsterdão, Roterdão e Haia. Acidentes mantiveram aproximadamente 30%, enquanto linhas cibernéticas, paramétricas climáticas e responsabilidade profissional impulsionaram crescimento especializado a uma TCAC de 6,75%, a mais rápida entre todas as categorias. Danos estruturais de fundação, afetando 425.000 casas construídas em estacas de madeira, apresentam exposição latente de sinistros de USD 14,7 a USD 24,15 mil milhões que players especializados precificam cautelosamente. O tamanho do mercado de seguros de propriedade e acidentes dos Países Baixos para cobertura especializada está projetado para aumentar a um ritmo de dígito único médio à medida que gatilhos paramétricos de precipitação e subsidência do solo ganham aceitação. Preços de propriedade agora consideram cenários de precipitação KNMI'23, levando a aumentos de prémios de 10-25% para códigos postais costeiros até 2026. Linhas de acidentes colhem procura de multas de violação GDPR, responsabilidade de comércio eletrónico transfronteiriço e programas de erros e omissões de consultores, fortalecendo receita de engenharia de risco baseada em taxas.

Coberturas paramétricas adaptadas à horticultura em estufa, tempo de inatividade de turbinas eólicas e impacto de granizo em painéis solares emergem como diferenciadores para subscritores dispostos a aproveitar dados meteorológicos de alta resolução. Players de responsabilidade civil exploram descontos de prémios vinculados a ESG onde segurados empresariais atingem marcos de redução de carbono, demonstrando inovação de produto que vincula transferência de risco a resultados de sustentabilidade. A liderança da participação de mercado de seguros de propriedade e acidentes dos Países Baixos das linhas de propriedade deve estreitar modestamente à medida que linhas especializadas e cibernéticas capturam crescimento incremental.

Por Canal de Distribuição: Transformação Digital Remodela Domínio Tradicional

Agentes independentes e corretores retiveram 61,7% do prémio de 2024 porque exposições SME e mercado médio complexas ainda exigem aconselhamento consultivo. Contudo, plataformas incorporadas e de parceiros exibem uma TCAC de 4,56%, refletindo investimentos de API de seguradoras que incorporam cobertura em checkouts de comércio eletrónico e apps de mobilidade como serviço. Portais diretos ao consumidor atraem demografias mais jovens com cotações instantâneas e alterações de apólice de autoatendimento, drenando negócios commoditizados de motor e conteúdos de agentes. Canais de bancassurance expandiram após CRR3 baixar pesos de risco de participação em seguros, levando ABN AMRO, ING e Rabobank a vender cruzado proteções domésticas e cibernéticas. O tamanho do mercado de seguros de propriedade e acidentes dos Países Baixos distribuído via canais apenas digitais está previsto para dobrar entre 2025 e 2030 à medida que o atrito de integração se contrai.

MGAs e grossistas retêm relevância para casco marítimo, responsabilidade de aviação e construção de projetos renováveis porque agregação de capacidade e know-how especialista superam expertise de transportadoras individuais. Redes cativas e de agentes vinculados veem tráfego em declínio, mas ainda atendem famílias abastadas que precisam de limites de guarda-chuva sob medida, cobertura de iates e seguro de belas artes. Endosso regulatório de integração e-ID corroerá ainda mais a papelada, posicionando intermediários digitais para captura sustentada de prémios.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Utilizador Final: Complexidade Corporativa Impulsiona Crescimento de Prémios

Indivíduos detiveram 53,2% do prémio total em 2024, mas cresceram mais lentamente que segmentos corporativos, que registaram uma TCAC de 6,8% em complexidade e risco cibernético. Micro-PMEs beneficiam de apólices digitais empacotadas que reduzem despesas de subscrição e apoiam preços competitivos, enquanto empresas de mercado médio requerem programas multinacionais abrangendo transporte, responsabilidade de produto e indenização profissional no exterior. Grandes corporações comissionam camadas sob medida de risco climático, responsabilidade cibernética e disrupção da cadeia de suprimentos, alimentando crescimento no mercado de seguros de propriedade e acidentes dos Países Baixos. Cobertura baseada no uso atrai motoristas individuais que consentem com rastreamento telemático para taxas personalizadas, elevando retenção entre condutores experientes em tecnologia. Famílias abastadas procuram cada vez mais proteção de responsabilidade excessiva à medida que disputas nas redes sociais e danos à reputação escalam.

Compradores do setor público lutam com responsabilidades de privacidade de dados e atualizações de carbono de habitação social, exigindo orientação de engenharia de risco e limites flexíveis. Pagamentos paramétricos vinculados à disrupção de transporte público ou alturas de água de inundação atraem orçamentos municipais que valorizam certeza de fluxo de caixa. A participação de mercado de seguros de propriedade e acidentes dos Países Baixos de compradores corporativos provavelmente superará 50% além de 2030 se os diferenciais de crescimento atuais persistirem.

Análise Geográfica

A conurbação da Randstad contribuiu com 53,25% dos prémios de 2024 devido à densidade populacional, altos valores de ativos e concentração de sedes multinacionais. A procura comercial é impulsionada pela presença de clusters financeiros, tecnológicos e logísticos que requerem sofisticadas camadas de catástrofe de propriedade e coberturas de responsabilidade global. Preços de casas entre USD 420.000 a USD 630.000 traduzem-se em consideráveis somas seguradas de proprietários de casas, enquanto projetos contínuos de renovação urbana impulsionam apetite de all-risks de construção. Exposição climática decorrente do aumento do nível do mar e subsidência impulsiona inovação em cobertura adaptativa, incluindo apólices de proteção paramétrica contra ondas de tempestade acionadas por leituras de medidores de maré da Delta Works.

Norte dos Países Baixos registra a TCAC mais rápida de 4,8% à medida que clusters de parques eólicos ao largo das Ilhas Wadden e pilotos de produção de hidrogénio em Groningen estimulam procura marinha, de engenharia e de interrupção de negócios. Adoção de agricultura de precisão necessita cobertura de equipamento e rendimento, encorajando subscritores diretos a oferecer cotação baseada em smartphone para combinadoras e tratores equipados com sensores. Menor densidade populacional e preços digitais competitivos atraem famílias sensíveis ao preço, sustentando captação de linhas pessoais na Frísia e Drenthe.

Leste dos Países Baixos cresce constantemente à medida que exportações manufatureiras para a Alemanha se expandem. Comércio transfronteiriço compele empresas a garantir cobertura de carga e trânsito que cumpre normas de responsabilidade tanto holandesas quanto alemãs. Zonas industriais pesadas legadas ainda carregam riscos de degradação ambiental, levando players especializados a subscrever apólices de limpeza de contaminação. Centros agrotecnológicos em crescimento em Overijssel e Gelderland necessitam extensões cibernéticas e de recall de produtos para fornecedores de maquinaria agrícola conectada. Sul dos Países Baixos, ancorado pelo corredor high-tech de Eindhoven, registra crescimento estável impulsionado por seguros de cadeia de suprimentos de semicondutores e proteção de propriedade de I&D.

Cenário Competitivo

As cinco principais seguradoras capturaram quase dois terços dos prémios emitidos em 2024. A compra da Aegon Nederland pela ASR em 2024 impulsiona sua penetração pessoal e comercial enquanto eleva metas de eficiência de rácio combinado de 92-94%. A aquisição da Quintes Holding pela Brown & Brown introduz um consolidador internacional que aumenta escala de corretor independente em 18 escritórios holandeses. Investimento digital distingue líderes de mercado: KPMG descobre que players habilitados por IA reduzem rácios de custo 15-20%, melhorando competitividade de preços comparado com adotantes mais lentos.

Inovação de produtos centra-se em cobertura cibernética para PMEs, soluções paramétricas climáticas e redação de apólices vinculadas a ESG que alinha prémios com marcos de sustentabilidade. A Aliança Eurapco permite à Achmea e parceiros europeus co-desenvolver plataformas de sinistros baseadas em blockchain e APIs de seguro incorporado. Obstáculos regulatórios, incluindo capital Solvência II e auditorias de risco TIC DORA, desencorajam start-ups sem forte apoio de resseguro, efetivamente protegendo incumbentes. Especialistas de nicho como Chubb, Zurich e HDI cravam bolsões rentáveis em casco marítimo, arte e responsabilidade de ciências da vida. O mercado de seguros de propriedade e acidentes dos Países Baixos continua a atrair entrantes estrangeiros via parcerias MGA que fornecem expertise de subscrição sem exposição imediata de balanço.

Líderes da Indústria de Seguros de Propriedade e Acidentes dos Países Baixos

-

Achmea Schadeverzekeringen N.V

-

Nationale-Nederlanden Schadeverzekering Maatschappij N.V.

-

ASR Schadeverzekering N.V.

-

N.V. Univé Schade

-

Allianz Nederland Schadeverzekering NV

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro 2025: A Lei de Resiliência Operacional Digital entrou em vigor, obrigando relatórios anuais de contratos de fornecedores de TIC e aumentando custos de conformidade do setor para EUR 50-100 milhões (USD 52,5-105 milhões) enquanto eleva padrões de cyber-resiliência.

- Novembro 2024: Brown & Brown fechou sua compra da Quintes Holding B.V., adicionando 700 funcionários e 200.000 clientes à sua pegada europeia.

- Junho 2024: Pool holandês de seguro contra inundações ganhou apoio regulatório, desbloqueando uma corrente anual de prémios de EUR 800 milhões (USD 840 milhões) para players de propriedade.

- Abril 2024: Ecclesia Netherlands comprou maioria na BS&F Holding, fortalecendo sua especialização no setor público via plataforma de TI para serviços de famílias de baixa renda.

Âmbito do Relatório do Mercado de Seguros de Propriedade e Acidentes dos Países Baixos

Seguro de propriedade e acidentes é o tipo de cobertura que protege as coisas e propriedade do segurado, como casa, carro e outros pertences. Também inclui cobertura de responsabilidade, que o protege se for considerado legalmente responsável por um acidente que cause ferimentos a outra pessoa ou danos à sua propriedade.

Seguros de propriedade e acidentes nos Países Baixos estão segmentados por tipo de produto e por canal de distribuição. O tipo de produto do mercado é ainda segmentado em veículo motorizado, incêndio, transporte e outros tipos de produtos. O mercado por canal de distribuição é ainda segmentado em agentes diretos, corretores, online e outros canais de distribuição.

O relatório oferece tamanho de mercado e previsões para o mercado de seguros de propriedade e acidentes dos Países Baixos em valor (USD) para todos os segmentos acima.

| Linhas Pessoais | Auto de Passageiros Privado | |

| Proprietários de Casas | ||

| Responsabilidade Civil Pessoal/Guarda-chuva | ||

| Outros Pessoais | ||

| Linhas Comerciais | Propriedade Comercial | |

| Auto Comercial | ||

| Responsabilidade Geral | ||

| Compensação de Trabalhadores | ||

| Linhas Especializadas | Cibernética | |

| Marinha e Aviação | ||

| Responsabilidade Profissional | ||

| Construção / Engenharia | ||

| Diretores e Executivos | ||

| Propriedade |

| Acidentes / Responsabilidade |

| Especializada e Emergente |

| Agentes Independentes / Corretores |

| Agentes Cativos / Exclusivos |

| Resposta Direta e Online |

| Bancassurance e Afinidade |

| Agentes Gerais Gestores (MGA) / Grossistas |

| Plataformas Incorporadas / Parceiros |

| Indivíduos |

| Micro e Pequenas Empresas |

| Empresas de Mercado Médio |

| Grandes Corporações |

| Setor Público e Organizações Sem Fins Lucrativos |

| Randstad |

| Norte dos Países Baixos |

| Leste dos Países Baixos |

| Por Linha de Seguros (Valor) | Linhas Pessoais | Auto de Passageiros Privado | |

| Proprietários de Casas | |||

| Responsabilidade Civil Pessoal/Guarda-chuva | |||

| Outros Pessoais | |||

| Linhas Comerciais | Propriedade Comercial | ||

| Auto Comercial | |||

| Responsabilidade Geral | |||

| Compensação de Trabalhadores | |||

| Linhas Especializadas | Cibernética | ||

| Marinha e Aviação | |||

| Responsabilidade Profissional | |||

| Construção / Engenharia | |||

| Diretores e Executivos | |||

| Por Tipo de Cobertura (Valor) | Propriedade | ||

| Acidentes / Responsabilidade | |||

| Especializada e Emergente | |||

| Por Canal de Distribuição (Valor) | Agentes Independentes / Corretores | ||

| Agentes Cativos / Exclusivos | |||

| Resposta Direta e Online | |||

| Bancassurance e Afinidade | |||

| Agentes Gerais Gestores (MGA) / Grossistas | |||

| Plataformas Incorporadas / Parceiros | |||

| Por Utilizador Final (Valor) | Indivíduos | ||

| Micro e Pequenas Empresas | |||

| Empresas de Mercado Médio | |||

| Grandes Corporações | |||

| Setor Público e Organizações Sem Fins Lucrativos | |||

| Por Região | Randstad | ||

| Norte dos Países Baixos | |||

| Leste dos Países Baixos | |||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de seguros de propriedade e acidentes dos Países Baixos?

O mercado atingiu USD 77,49 mil milhões em 2025 e está projetado para subir para USD 101,30 mil milhões até 2030, refletindo uma TCAC de 5,51%.

Que segmento está a expandir mais rapidamente dentro do mercado de seguros de propriedade e acidentes dos Países Baixos?

Linhas especializadas e emergentes, nomeadamente produtos cibernéticos e de risco climático, estão crescendo a 6,75% TCAC até 2030.

Quão dominantes são os corretores independentes na distribuição P&C holandesa?

Agentes independentes e corretores detiveram 61,65% do prémio de 2024, contudo plataformas de seguro incorporado estão ganhando terreno com uma TCAC de 4,56%.

Como a DORA afeta as seguradoras holandesas?

A Lei de Resiliência Operacional Digital, efetiva em janeiro de 2025, obriga seguradoras a cumprir supervisão rigorosa de risco de TIC e relatórios de fornecedores terceiros, elevando custos de conformidade mas melhorando cyber-resiliência.

Página atualizada pela última vez em: