O Tamanho e Participação do Mercado de Seguro Residencial do Reino Unido

A Análise do Mercado de Seguro Residencial do Reino Unido pela Mordor Intelligence

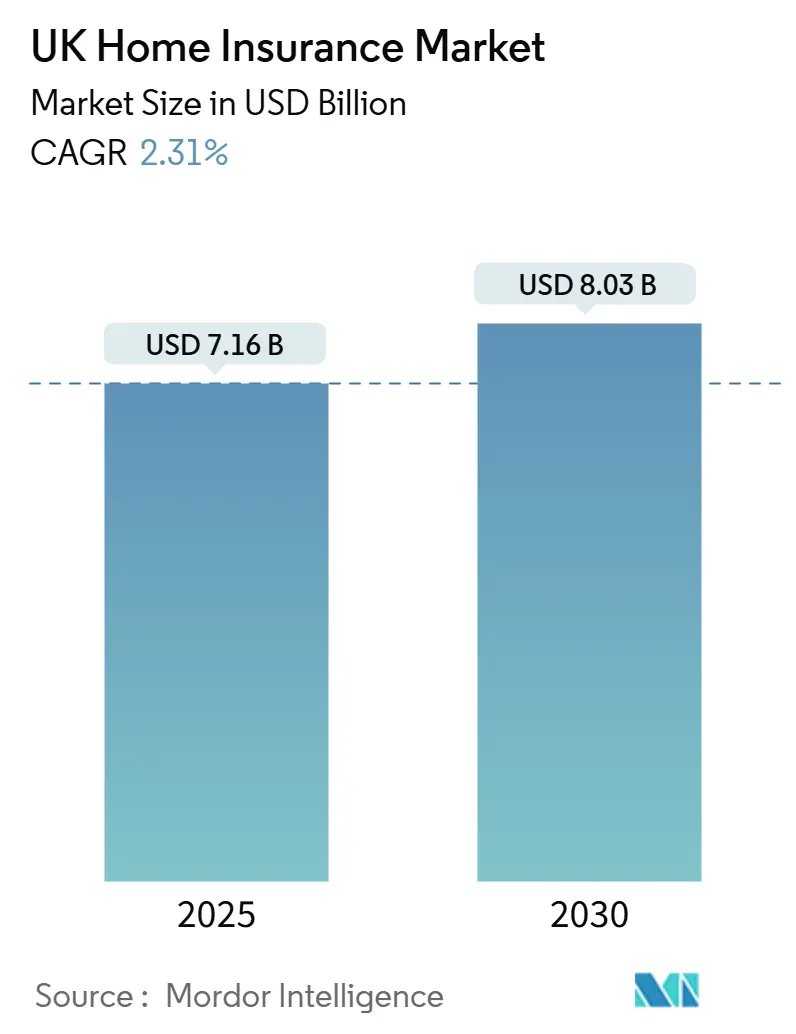

O mercado de seguro residencial do Reino Unido está avaliado em USD 7,16 bilhões em 2025 e prevê-se que atinja USD 8,03 bilhões até 2030, refletindo uma TCAC de 2,31% ao longo do período. O mercado de seguro residencial do Reino Unido está numa trajetória de crescimento estável, impulsionado por ajustes de prémios que compensam os custos crescentes de sinistros, danos induzidos pelo clima e inflação da construção pós-Brexit. A Inglaterra desempenha um papel fundamental no desempenho geral do mercado. Mudanças regulatórias que restringem o "price walking" e avanços de subscrição impulsionados por tecnologia estão estabilizando as margens de lucro. Além disso, o corte da taxa base do Banco de Inglaterra em maio de 2025 está estimulando aprovações de hipotecas, expandindo o conjunto de propriedades seguradas. Por outro lado, o surgimento de tecnologias de casa inteligente e soluções de seguro integradas está abrindo caminho para avaliação de risco aprimorada e distribuição, permitindo que as seguradoras aproveitem dados para maior eficiência e escalabilidade.

Principais Conclusões do Relatório

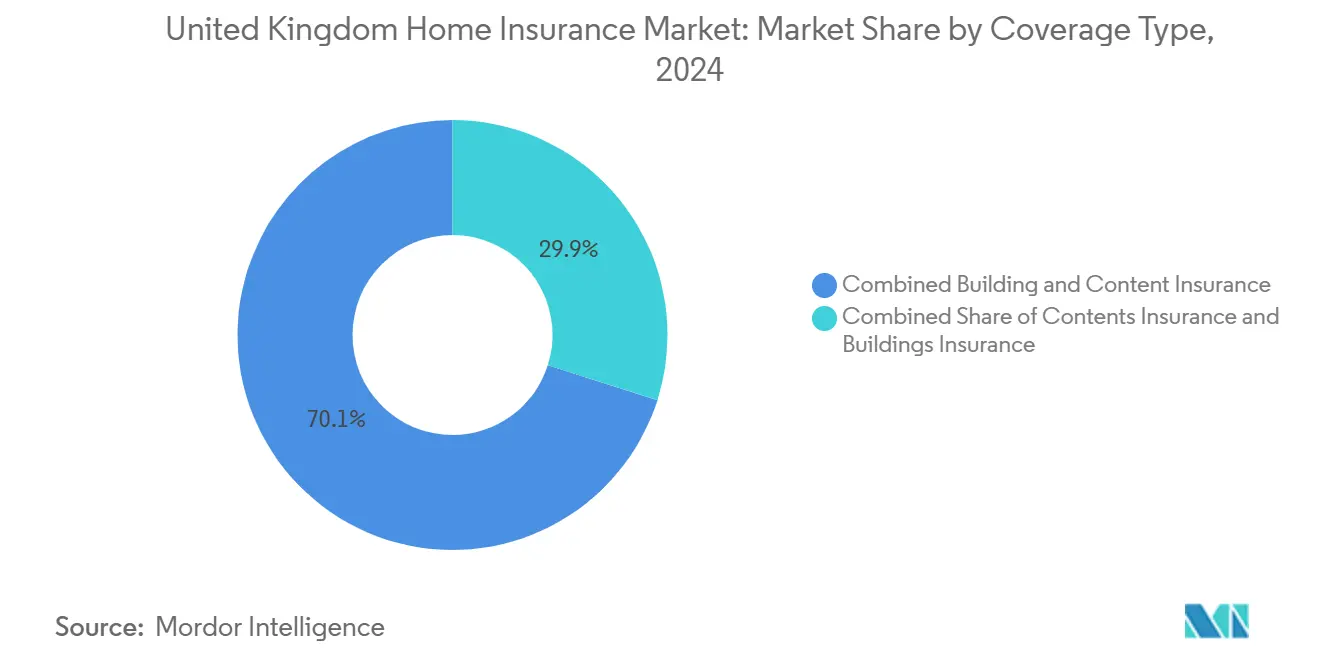

- Por tipo de Cobertura, as apólices combinadas de construções e conteúdo lideram com 70,1% da participação do mercado de seguro residencial do Reino Unido em 2024; este segmento também está projetado para entregar a TCAC mais rápida de 3,2% até 2030.

- Por Canal de distribuição, plataformas online/agregador estão crescendo a uma TCAC de 4,01%, enquanto bancassurance detinha 26,2% da participação de receitas do mercado de seguro residencial do Reino Unido em 2024.

- Por Geografia, a Inglaterra representou uma participação de receitas dominante de 72,2% em 2024; a Irlanda do Norte registou o aumento anual de prémios mais acentuado de 53% nesse ano.

- Por Tipo de cliente, proprietários geraram 60,1% dos prémios subscritos em 2024, enquanto senhorios estão vendo inovação rápida de produtos em torno da proteção de perda de renda.

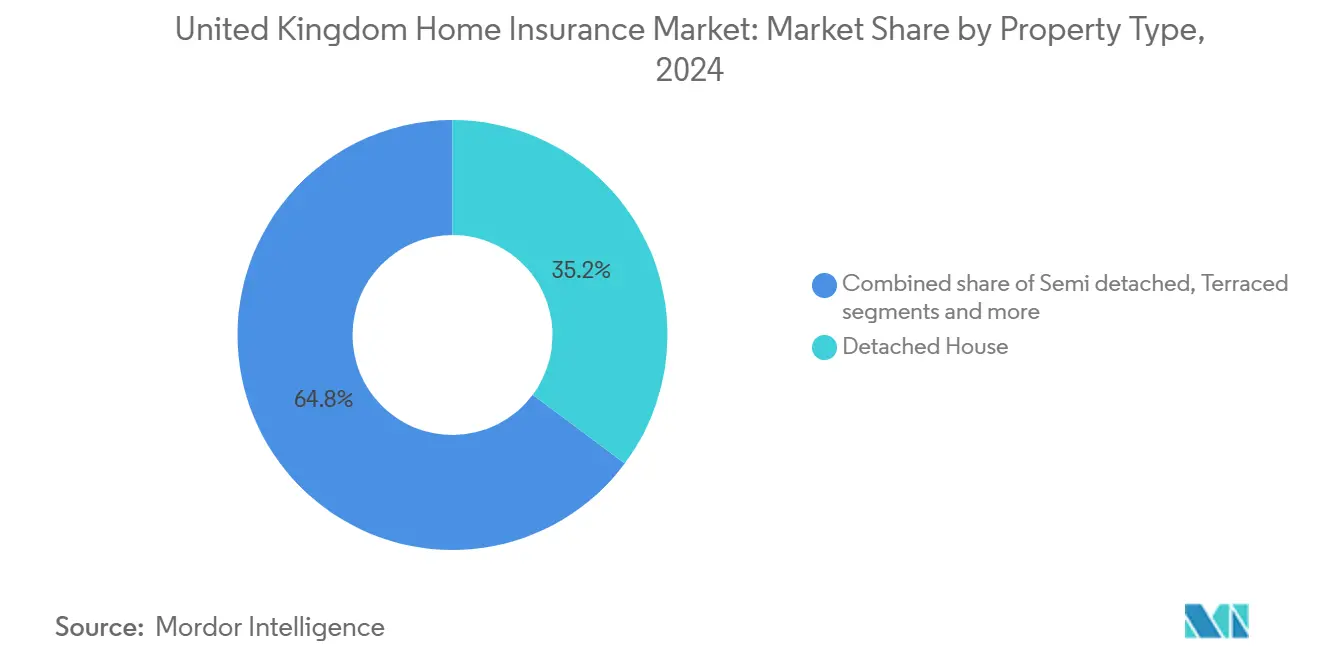

- Por Tipo de propriedade, casas independentes capturaram 35% do tamanho do mercado de seguro residencial do Reino Unido em 2024, já que seus altos valores de reconstrução comandam somas seguradas maiores.

As Tendências e Insights do Mercado de Seguro Residencial do Reino Unido

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento impulsionado pelo clima em sinistros de clima severo | +0.7% | Inglaterra Costeira, Escócia, País de Gales | Longo prazo (≥ 4 anos) |

| Reforma de práticas de preços GIPP da FCA | +0.5% | Nacional, mais forte em cidades | Médio prazo (2-4 anos) |

| Penetração de IoT de casa inteligente | +0.4% | Londres, Inglaterra urbana | Médio prazo (2-4 anos) |

| Seguro incorporado via bancos digitais | +0.6% | Nacional, foco no Sudeste | Médio prazo (2-4 anos) |

| Crescimento no setor buy-to-let | +0.3% | Nacional, com maior impacto em pontos de investimento urbano | Médio prazo (2-4 anos) |

| Recuperação dos Empréstimos Hipotecários Pós-Cortes de Taxa do BoE | +0.4% | Nacional, com concentração nos mercados de primeiros compradores | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Aumento Impulsionado pelo Clima em Sinistros de Clima Severo Acelerando a Adoção de Apólices Combinadas na Inglaterra Costeira

Tempestades e inundações mais intensas estão remodelando os apetites de risco em regiões costeiras. Catástrofes naturais geraram USD 417 bilhões de perdas económicas globais em 2024, com cobertura segurada em apenas 37%[1]Gallagher Re, "Natural Catastrophe and Climate Report 2024," ajg.com. Cerca de 5 milhões de pessoas na Inglaterra e País de Gales vivem em zonas de risco de inundação, e eventos severos podem traduzir-se em perdas seguradas que excedem GBP 20 bilhões. A AXA mapeou várias comunidades da Costa Leste enfrentando exposição aumentada[2]AXA UK, "Research reveals areas of England most vulnerable to extreme weather," axa.co.uk. Como resultado, as famílias estão migrando para apólices combinadas que fornecem uma franquia única e proteção mais ampla. As seguradoras estão refinando modelos de catástrofes, estratificando resseguros e pressionando por esquemas públicos-privados de mitigação de inundações que podem moderar rácios de perdas a longo prazo.

Reforma de Práticas de Preços "GIPP" da FCA Impulsionando Mudanças de Cliente e Atualizações de Apólices

A reforma de preços "GIPP" da FCA está remodelando o cenário do seguro residencial do Reino Unido, estimulando mais mudanças de clientes e atualizações de apólices. As regras de 2022[3]Financial Conduct Authority, "General Insurance Pricing Practices - Questions & Answers," fca.org.uk, que impedem que os preços de renovação excedam as cotações de novos negócios, eliminaram efetivamente as penalidades de lealdade. Esta mudança levou a um aumento notável na atividade em sites de comparação. Como resultado, os prémios médios viram um aumento inicial de mais de 10% em 2024. No entanto, até ao final do ano, preços competitivos de novos participantes moderaram essas taxas. As seguradoras estão agora voltando-se para ofertas aprimoradas, como apólices sem franquia e cobertura mais ampla de emergências domésticas, para reforçar a retenção de clientes. Embora as transportadoras maiores tenham se adaptado rapidamente, intermediários menores ainda estão afinando sua documentação de conformidade, alimentando uma onda de consolidação no setor.

Penetração de Dispositivos IoT de Casa Inteligente Habilitando Descontos de Prémio Estilo Telemática em Londres

À medida que os proprietários adotam cada vez mais dispositivos IoT de casa inteligente-desde detectores de vazamentos e sensores de fumo até sistemas de segurança abrangentes-o preço do seguro residencial está evoluindo. As seguradoras estão se afastando de proxies de preços tradicionais, abraçando modelos baseados em comportamento em tempo real. Por exemplo, os sistemas avançados de monitorização de água da LeakBot estão reduzindo sinistros de danos por água. Isso não apenas permite que as seguradoras ofereçam descontos de prémio, muitas vezes cobrindo os custos do dispositivo, mas também as equipa com dados críticos sobre condições de propriedade, refinando seus processos de subscrição. Agrupar esses dispositivos com apólices de seguro levou a maior satisfação do cliente, reforçando a retenção de apólices e abrindo caminho para oportunidades de venda cruzada. Londres, com seu engajamento digital pronunciado, está na vanguarda, liderando pilotos de seguro de casa inteligente e insinuando potencial expansão urbana.

Parcerias de Seguro Incorporado com Bancos Digitais Capturando Compradores Iniciantes

Seguradoras e bancos digitais estão unindo forças para simplificar o acesso ao seguro residencial, especialmente para compradores iniciantes. Ao integrar cobertura no processo de aprovação de hipoteca, essas plataformas removem obstáculos que frequentemente desencorajam consumidores mais jovens e conhecedores de tecnologia. No Reino Unido, a maioria dos usuários de bancos digitais está aberta a comprar seguro desta forma, com as ofertas de seguro residencial no aplicativo do Barclays já testemunhando um aumento no interesse. Com a evolução das capacidades de finanças abertas, dados de propriedade em tempo real podem preencher automaticamente cotações, acelerando a subscrição e impulsionando taxas de conversão. Esses modelos integrados não apenas cortam custos de distribuição, mas também ampliam o alcance das seguradoras em demografias de inquilinos e millennials tradicionalmente negligenciadas.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Inflação de sinistros dos custos de materiais pós-Brexit | -0.5% | Nacional, pressão no Sudeste | Médio prazo (2-4 anos) |

| Lacuna de sub-seguro em meio ao índice de reconstrução volátil | -0.4% | Áreas de alto valor em todo o país | Médio prazo (2-4 anos) |

| Competição de Preços Impulsionada por Agregadores | -0.4% | Nacional, com impacto mais forte em segmentos sensíveis ao preço | Médio prazo (2-4 anos) |

| Exclusões de Zoneamento de Risco de Inundação em East Anglia | -0.3% | East Anglia, regiões costeiras e vales de rios propensos a inundações | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Inflação de Sinistros dos Aumentos de Custos de Materiais de Construção Pós-Brexit

Aumentos pós-Brexit nos custos de materiais de construção estão colocando pressão no mercado de seguro residencial do Reino Unido. Insumos-chave, como aço e madeira, viram aumentos de preços acentuados, levando a sinistros médios que superam ajustes de prémio e comprimem lucros das seguradoras. A volatilidade da cadeia de suprimentos foi intensificada por perturbações comerciais e tarifas de importação. Enquanto isso, escassez de mão-de-obra-agravada por um declínio na migração da UE-está estendendo cronogramas de reparo e inflacionando custos para acomodações alternativas. Esta pressão é sentida mais agudamente no Sudeste da Inglaterra, onde valores de propriedade elevados e demandas significativas de reconstrução intensificam os desafios financeiros para as seguradoras.

Lacuna de Sub-seguro Ampliando-se em Meio ao Índice de Custo de Reconstrução Volátil

No setor de seguro residencial do Reino Unido, uma lacuna de sub-seguro em expansão está se tornando cada vez mais problemática. Propriedades são frequentemente seguradas por apenas dois terços de seu valor real de reconstrução. Esta discrepância leva a deduções de cláusula média durante sinistros, um desafio especialmente pronunciado para casas de alto patrimônio líquido, edifícios patrimoniais e apartamentos que precisam de materiais especializados como revestimento. Com pressões crescentes de custo de vida, 2024 viu quase um em cada cinco consumidores cancelando ou reduzindo sua cobertura, exacerbando o problema. Seguradoras, numa tentativa de melhorar a precisão, começaram a exigir avaliações profissionais no início da apólice. No entanto, este requisito impõe um ônus de custo inicial em famílias conscientes do orçamento, adicionando outra camada de complexidade ao mercado.

Análise de Segmentos

Por Cobertura: Apólices Combinadas Dominam em Meio a Riscos Crescentes

Cobertura combinada de construções e conteúdo gerou 70% dos prémios subscritos em 2024 e está expandindo a uma TCAC de 3,2% até 2030. O tamanho do mercado de seguro residencial do Reino Unido para este segmento está previsto para ultrapassar USD 5 bilhões até ao final do período. A adoção é impulsionada por proprietários que buscam valor e preferem uma data de renovação e menos lacunas de cobertura. Eventos de inundação intensificados e preocupações de roubo aceleram a migração de produtos independentes, já que opções agrupadas frequentemente incluem complementos de assistência de emergência.

A linha apenas de construção, embora menor, experimentou 14,9% de inflação de prémio em 2023 conforme os índices de reconstrução dispararam. Credores hipotecários insistem em somas seguradas de construção adequadas, ancorando demanda mesmo durante desacelerações económicas. Cobertura apenas de conteúdo permanece subpenetrada; 25% das famílias não detêm apólice de conteúdo, expondo um bolso de crescimento latente para seguradoras que podem empacotar produtos acessíveis e modulares com franquias baixas para inquilinos.

Por Tipo de Cliente: Proprietários Buscam Proteção Aprimorada

Proprietários detêm uma participação de prémio de 60,1%, beneficiando dos requisitos de seguro impulsionados por bancos na originação de hipotecas. A participação do mercado de seguro residencial do Reino Unido para senhorios está subindo conforme investidores imobiliários reestruturam portfólios pós-mudanças fiscais da Secção 24. Estes senhorios selecionam cada vez mais extensões aprimoradas de perda de renda que protegem fluxo de caixa durante vagas relacionadas a reparos.

Inquilinos representam um conjunto de receitas inexplorado. Ofertas incorporadas em plataformas digitais de aluguel e complementos de propriedade pessoal no aplicativo estão começando a impulsionar penetração. Contratos mensais flexíveis apelam a compartilhadores de casa e trabalhadores remotos que mudam residências frequentemente. Seguradoras que simplificam opções de comprovante de endereço e pagamento estão posicionadas para ganhar lealdade nesta demografia móvel.

Por Tipo de Propriedade: Casas Independentes Comandam Participação de Prémio

Casas independentes contribuíram com 35% do tamanho do mercado de seguro residencial do Reino Unido em 2024, dados seu alto custo médio de reconstrução e exposição a danos de tempestade. Estoque semi-independente e geminado permanece sensível ao preço, mas oferece estabilidade devido a paredes compartilhadas que podem moderar severidade de sinistros. Apartamentos e apartamentos registaram o aumento de prémio mais acentuado, subindo 36% para uma média de GBP 221 por apólice no Q1 2024. Custos de remediação pós-Grenfell e conformidade de revestimento alimentaram cautela das seguradoras.

Quitinetes viram prémios médios alcançarem GBP 423, refletindo construção mais antiga, múltiplas ocupações e pontuações de risco de incêndio mais altas. Zoneamento geográfico de inundação agora influencia subscrição mais profundamente, com propriedades na zona de inundação 3 de East Anglia frequentemente enfrentando exclusões a menos que medidas de resistência sejam verificadas.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Canal de Distribuição: Plataformas Digitais Ganham Terreno

Agregadores online estão crescendo a uma TCAC de 4,1% até 2030 e já influenciam mais da metade das cotações de novos negócios. O mercado de seguro residencial do Reino Unido beneficia da transparência, mas sofre compressão de margem, com seguradoras ganhando cerca de 2% de retornos de subscrição no tráfego de sites de comparação. Bancassurance controla 26% dos prémios de 2024 pela venda cruzada durante originação de hipoteca e alavancando confiança em marcas bancárias estabelecidas.

Portais de seguradoras direto-ao-consumidor mantêm relevância entre clientes buscando garantia de marca. Corretores permanecem vitais para coberturas personalizadas de alto patrimônio líquido que precisam de avaliações especializadas. Transportadoras insurtech como Urban Jungle aplicam integração impulsionada por IA para servir segmentos de inquilinos flexíveis, ilustrando como a tecnologia pode criar nichos que incumbentes tradicionais negligenciam.

Análise Geográfica

A Inglaterra domina com 72% dos prémios subscritos em 2024, refletindo estoque habitacional denso, valores de propriedade altos e exposição significativa a inundações costeiras. Prémios da Grande Londres tiveram média de GBP 333 no Q1 2024 após um aumento de 36%, espelhando tanto custos de reconstrução quanto pontuações de risco de roubo. Mapeamento de risco de inundação mostra aproximadamente 10% das casas inglesas situadas em zonas de perigo, muitas em novos desenvolvimentos construídos apesar de objeções de planejamento. A Agência do Ambiente continua a pressionar por investimento em infraestrutura resistente.

Regras de uso da terra mais rigorosas da Escócia e gastos fortes do setor público em defesas contra inundações produzem padrões de risco mais estáveis. O crescimento de prémio permanece moderado, com seguradoras elogiando atualizações de drenagem da autoridade local que limitam frequência de sinistros. A Irlanda do Norte registou o salto de prémio mais acentuado em 2024, subindo 53% para GBP 383, parcialmente devido a um pequeno conjunto de subscritores e soma segurada média mais alta por habitação.

O País de Gales compartilha desafios topográficos com a Inglaterra, mas numa escala menor. Comunidades costeiras nos estuários Severn e Dee enfrentam níveis do mar em ascensão, levando a iniciativas conjuntas público-privadas para fortificação de paredões. Clusters insurtech emergiram em Cardiff e Edimburgo, ilustrando uma mudança nacional na inovação de seguros para longe de Londres, já que dois terços das insurtechs do Reino Unido agora operam fora da capital.

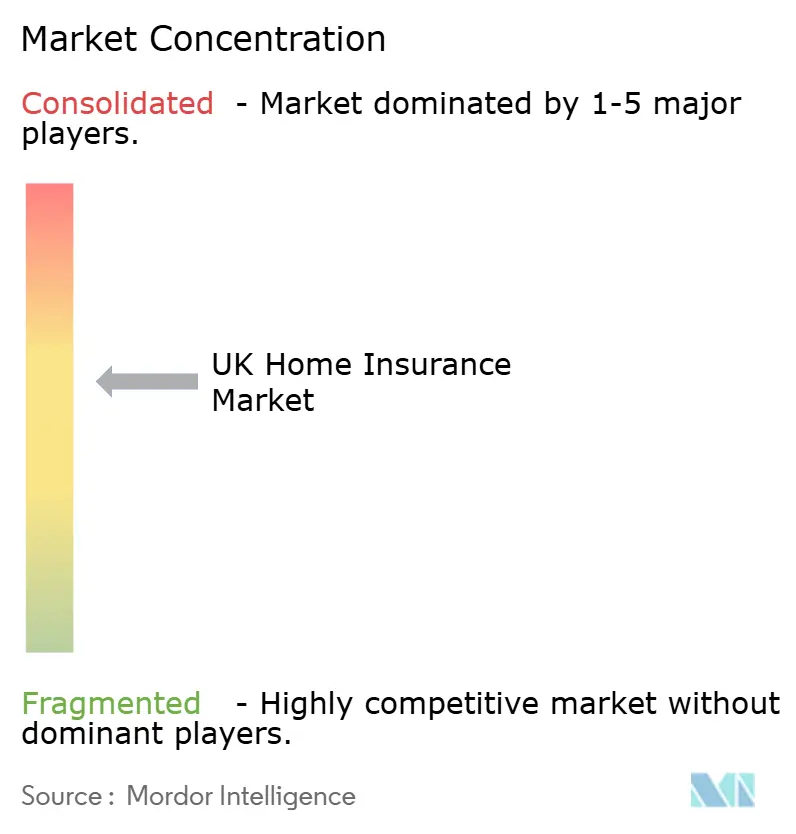

Cenário Competitivo

M&A estratégico está redesenhando poder de mercado. A compra de GBP 3,7 bilhões da Direct Line pela Aviva criará o maior jogador composto de motor e residencial do país. A aquisição planeada da esure pela Ageas por EUR 1,51 bilhão posiciona o grupo belga como o terceiro maior jogador de linhas pessoais do Reino Unido, impulsionando penetração de agregador online. Consolidação oferece economias de escala em ciência de dados, compra de resseguros e conformidade regulatória.

Sites de comparação de preços intensificam competição, comprimindo margens de subscrição enquanto capturam estimados 53% da receita através de comissões auxiliares. Para escapar batalhas de preço, incumbentes investem em IA para acelerar triagem de sinistros e personalizar renovações. A Deloitte reporta que 76% dos executivos de seguros pilotaram modelos de IA generativa no atendimento de apólices a partir de meados de 2024.

Oportunidade permanece em preencher lacunas de proteção para inquilinos e proprietários de zona de inundação. Start-ups paramétricas experimentam com pagamentos fixos que disparam em limiares de chuva, reduzindo custos de adjudicação. British Gas Insurance alavanca os 7 milhões de clientes de energia de sua controladora para venda cruzada de cobertura de avaria de caldeira e construções, ilustrando como participantes não-tradicionais podem usar relacionamentos existentes para capturar participação.

Os Líderes da Indústria de Seguro Residencial do Reino Unido

-

Aviva plc

-

Admiral Group plc

-

Direct Line Insurance Group plc

-

AXA Insurance UK Ltd

-

Allianz Holdings (LV=)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril 2025: Bain Capital concordou em vender esure para Ageas por EUR 1,51 bilhão, criando a terceira maior seguradora de linhas pessoais.

- Abril 2025: A FCA propôs emendas que simplificam obrigações de governança de produto para seguradoras.

- Dezembro 2024: Aviva anunciou a aquisição de GBP 3,7 bilhões da Direct Line, remodelando o campo competitivo.

- Outubro 2024: A FCA abriu um estudo sobre encargos de financiamento de prémios anexados a apólices residenciais e de motor.

O Escopo do Relatório do Mercado de Seguro Residencial do Reino Unido

Seguro residencial cobre perdas e danos à residência, mobília e outras posses de um proprietário e fornece proteção de responsabilidade.

O mercado de seguro residencial do Reino Unido é segmentado por tipo e por canal de distribuição. O mercado é segmentado por cobertura em seguro de construções, seguro de conteúdo e seguro combinado de construções e conteúdo. O mercado é segmentado por canal de distribuição em direto, corretores/agentes, bancos e outros. Adicionalmente, o mercado é bifurcado por tipo, incluindo seguro novo e de renovação. O relatório oferece tamanho de mercado e previsões para o mercado de seguro residencial do Reino Unido em valor (USD) para todos os segmentos acima.

| Seguro de Construções |

| Seguro de Conteúdo |

| Seguro Combinado de Construções e Conteúdo |

| Proprietários |

| Senhorios |

| Inquilinos/Arrendatários |

| Casas Independentes |

| Casas Semi-independentes |

| Casas Geminadas |

| Apartamentos e Apartamentos |

| Direto (Sites e Centros de Chamadas de Seguradoras) |

| Bancassurance (Bancos e Sociedades de Crédito Imobiliário) |

| Corretores e Conselheiros Independentes |

| Agregadores / Sites de Comparação de Preços |

| Parcerias de Afinidade e Retalho |

| Transportadoras Digitais / Insurtech |

| Inglaterra |

| Escócia |

| País de Gales |

| Irlanda do Norte |

| Por Cobertura | Seguro de Construções |

| Seguro de Conteúdo | |

| Seguro Combinado de Construções e Conteúdo | |

| Por Tipo de Cliente | Proprietários |

| Senhorios | |

| Inquilinos/Arrendatários | |

| Por Tipo de Propriedade | Casas Independentes |

| Casas Semi-independentes | |

| Casas Geminadas | |

| Apartamentos e Apartamentos | |

| Por Canal de Distribuição | Direto (Sites e Centros de Chamadas de Seguradoras) |

| Bancassurance (Bancos e Sociedades de Crédito Imobiliário) | |

| Corretores e Conselheiros Independentes | |

| Agregadores / Sites de Comparação de Preços | |

| Parcerias de Afinidade e Retalho | |

| Transportadoras Digitais / Insurtech | |

| Por Região | Inglaterra |

| Escócia | |

| País de Gales | |

| Irlanda do Norte |

Principais Perguntas Respondidas no Relatório

Qual é o tamanho projetado do mercado de seguro residencial do Reino Unido até 2030?

O tamanho do mercado de seguro residencial do Reino Unido está previsto para alcançar USD 8,03 bilhões até 2030, expandindo a uma TCAC de 2,31% a partir de 2025.

Qual tipo de cobertura está crescendo mais rapidamente?

Apólices combinadas de construções e conteúdo estão avançando a uma TCAC de 3,2% até 2030 conforme famílias buscam proteção abrangente contra perdas relacionadas ao clima.

Como as reformas regulatórias estão afetando preços de prémio?

Regras da FCA que proíbem prémios de renovação de excederem cotações de novos negócios aumentaram transparência, encorajando mudança de clientes e aumentando modestamente prémios médios nacionalmente

Por que dispositivos de casa inteligente são importantes para seguradoras?

Sensores conectados reduzem frequência e severidade de sinistros ao detectar vazamentos ou incêndios precocemente, permitindo que seguradoras ofereçam descontos baseados em uso e coletem dados de risco em tempo real.

Página atualizada pela última vez em: