Análise de mercado de polieteramina

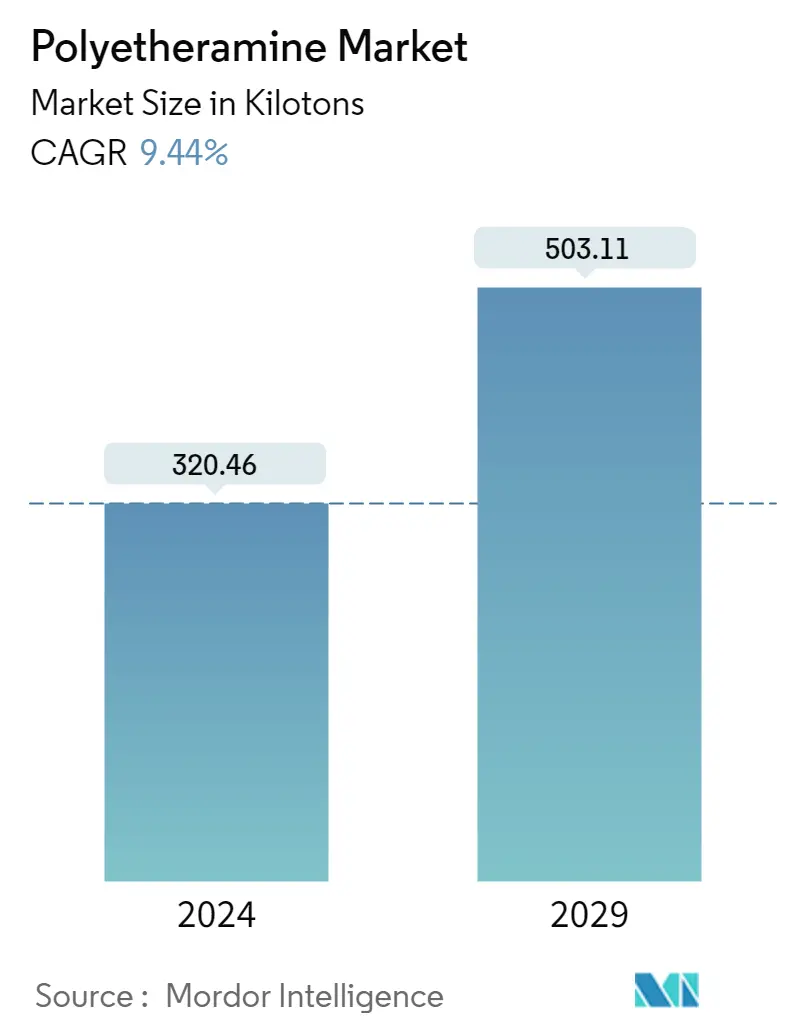

O tamanho do mercado de polieteramina é estimado em 320,46 quilotons em 2024, e deverá atingir 503,11 quilotons até 2029, crescendo a um CAGR de 9,44% durante o período de previsão (2024-2029).

- O mercado de polieteramina foi impactado negativamente pela pandemia COVID-19. No entanto, o mercado recuperou significativamente em 2021, devido ao aumento do consumo de diversas indústrias de utilizadores finais, como automóvel, construção, aeroespacial, entre outras.

- Espera-se que a crescente demanda da indústria da construção e a tendência crescente de geração de energia ecológica e renovável impulsionem o crescimento do mercado durante o período de previsão.

- Por outro lado, espera-se que a preocupação ambiental devido ao uso excessivo de polieteraminas dificulte o crescimento do mercado durante o período de previsão.

- Além disso, projeta-se que as tendências crescentes em relação aos compósitos epóxi na indústria aeroespacial criarão oportunidades de mercado.

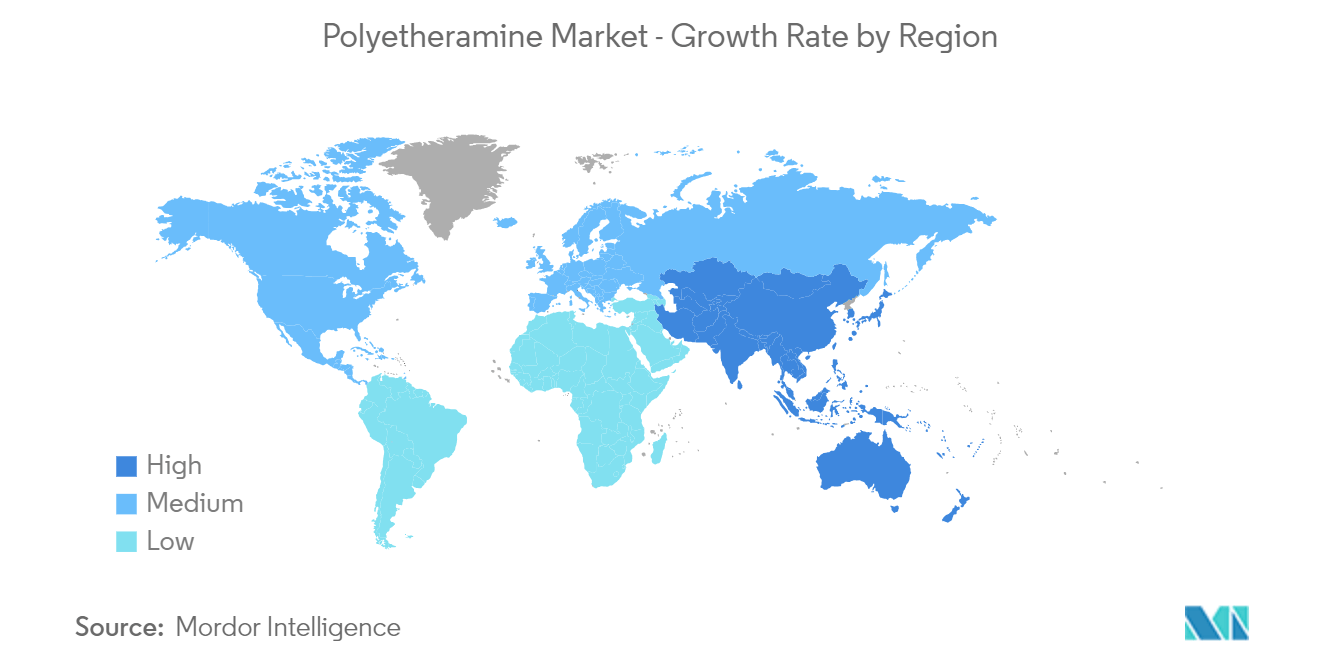

- A região Ásia-Pacífico é o maior mercado e deverá crescer mais rapidamente nos próximos anos devido ao consumo crescente de países como China, Índia e Japão.

Tendências do mercado de polieteramina

Aumento da demanda de aplicações compostas

- As polieteraminas são agentes de cura típicos que compreendem moléculas de poliéter e amina e são usadas para melhorar as propriedades dos produtos finais, como flexibilidade, hidrofobicidade, hidrofilicidade e tenacidade.

- Devido às suas propriedades únicas, as polieteraminas são amplamente utilizadas em aplicações de compósitos, pois proporcionam um equilíbrio crítico entre resistência e flexibilidade.

- Além disso, os compósitos à base de poliéter amina são projetados para substituir madeira, metal e concreto. Eles são úteis em aplicações altamente exigentes, como aeroespacial, peças automotivas e pás de turbinas eólicas, devido ao seu design leve, alta rigidez dielétrica e alta resistência à degradação ambiental.

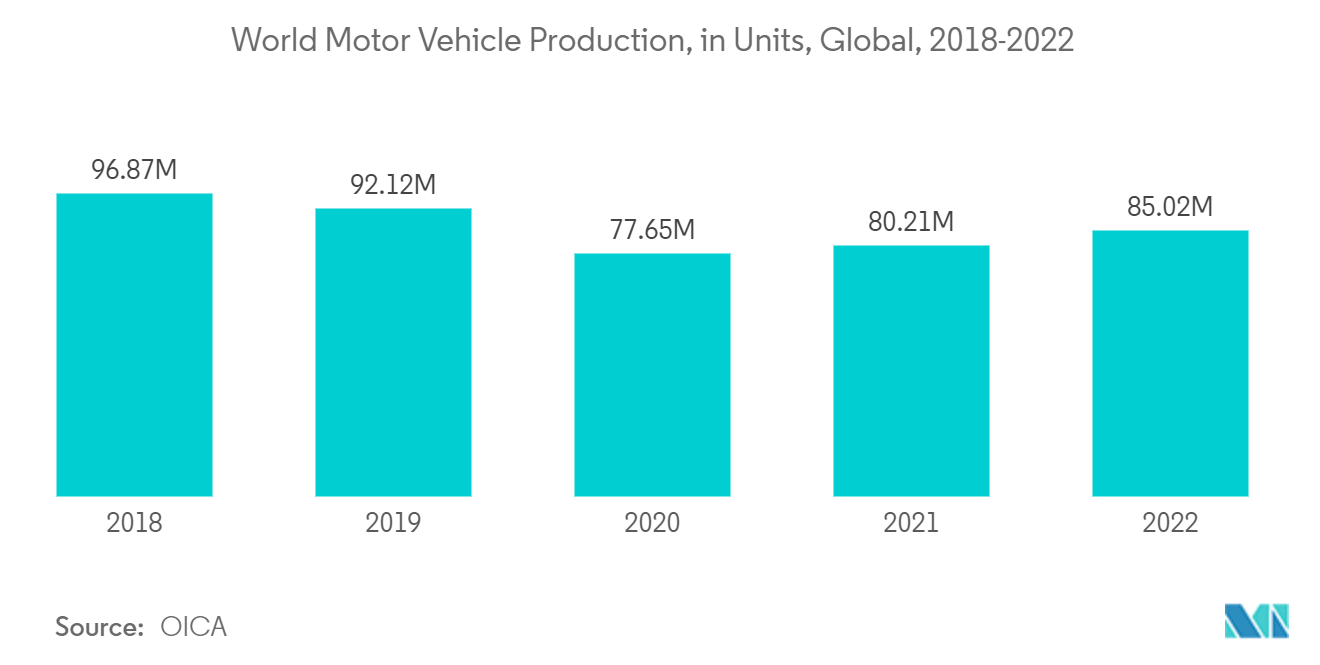

- A indústria automotiva é um dos principais contribuintes para o segmento de compósitos. Segundo a OICA, a produção global de automóveis foi de mais de 85 milhões de unidades em 2022, aproximadamente 6% a mais que no ano anterior.

- Além disso, a produção automotiva da América cresceu 10% ano a ano em 2022. Canadá, México e Estados Unidos tiveram um aumento de produção de 10%, com a produção de veículos motorizados atingindo 12.28.735 unidades, 35.09.072 unidades e 1.000 unidades..60.339 unidades, respectivamente. Na região da América do Sul, a Colômbia teve o maior salto na produção anual, atingindo 51.455 unidades, um aumento de 26%. A Argentina também teve um aumento massivo de 24%, com a produção atingindo 5.36.893 unidades.

- De uma perspectiva geral, a maior produção de automóveis em 2022 apresentou um mercado maior para polieteraminas em termos de utilização em suas carrocerias como compósitos.

- De acordo com a Associação Chinesa de Fabricação de Automóveis (CAAM), a produção de veículos de nova energia (NEVs) no país testemunhou um aumento anual de 96,9% em dezembro de 2022. Assim, espera-se que o mercado de veículos elétricos em expansão aumente. a demanda por polieteramina durante o período de previsão.

- No geral, espera-se que todos esses fatores determinem a demanda por polieteramina nesta aplicação durante o período de previsão.

Região Ásia-Pacífico dominará o mercado

- Espera-se que a região Ásia-Pacífico domine o mercado de polieteramina durante o período de previsão. Em países como a China e a Índia, devido à crescente procura de energia eólica e de aplicações de construção, a procura de polieteramina tem aumentado na região.

- A polieteramina é amplamente utilizada como aditivo em adesivos para aderir a duas partes de pás e em compósitos usados em pás de turbinas eólicas. Uma alta demanda por polieteramina em aplicações de energia eólica impulsionará seu mercado durante o período de previsão.

- O Ministério da Habitação e Desenvolvimento Urbano-Rural prevê que a indústria da construção da China continuará a contribuir com 6% do PIB do país até 2025. Tendo em conta as previsões apresentadas, o governo chinês revelou um plano quinquenal em Janeiro de 2022 centrado em tornar o setor da construção mais sustentável e orientado para a qualidade. A China está a planear aumentar a construção de edifícios pré-fabricados para reduzir a poluição e os resíduos provenientes dos estaleiros de construção. Além disso, a indústria da construção estará em transição para práticas modernizadas, o que aumentará a procura de produtos como a polieteramina.

- Além disso, o governo indiano tem impulsionado ativamente a construção de habitação para fornecer habitação a cerca de 1,3 mil milhões de pessoas. É provável que o país testemunhe cerca de 1,3 biliões de dólares em investimentos em habitação nos próximos seis a sete anos. É provável que se assista à construção de 60 milhões de novas habitações no país, o que é um grande impulsionador do mercado estudado.

- Além disso, de acordo com o Ministério de Terras, Infraestrutura, Transporte e Turismo (MLIT) do Japão, em 2022, iniciaram-se aproximadamente 859,5 mil construções habitacionais no Japão, o que representou um aumento de 0,4% em relação ao ano anterior.

- Os fatores acima mencionados, juntamente com o apoio governamental, estão contribuindo para o aumento da demanda por polieteramina durante o período de previsão.

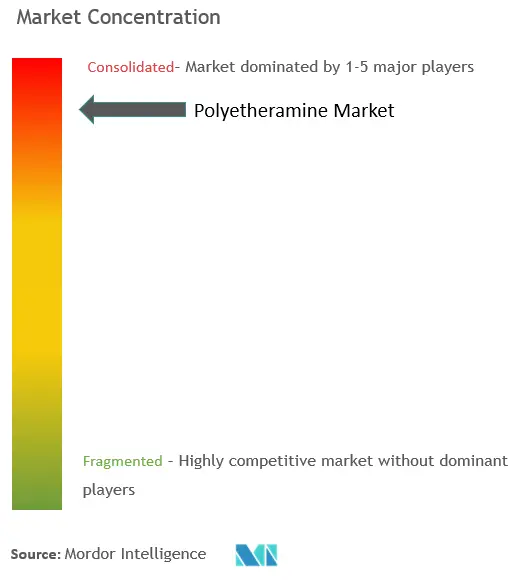

Visão geral da indústria de polieteramina

O mercado de polieteramina é consolidado por natureza. Alguns dos principais players do mercado incluem Huntsman International LLC, BASF SE, Clariant, Dasteck e Chai-Tai New Materials (Zibo Zhengda Polyurethane Co., Ltd.), entre outros (sem ordem específica).

Líderes de mercado de polieteramina

Huntsman International LLC

BASF SE

Clariant

Dasteck

Chai-Tai New Materials (Zibo Zhengda Polyurethane Co., Ltd.)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de polieteramina

- Junho de 2022 A BASF fez um anúncio sobre a expansão contínua da capacidade de produção na unidade de Geismar na América do Norte, com o objetivo de entrar em operação em meados de 2023. Esta expansão se concentrará nas principais aminas especiais e permitirá a produção de mais polieteraminas comercializadas sob a marca Baxxodur.

- Março de 2022 A Brenntag firmou uma colaboração com a BASF SE e tornou-se distribuidor exclusivo do portfólio de Polieteraminas e Baxxodur da empresa nos Estados Unidos e Canadá.

Segmentação da indústria de polieteramina

A polieteramina, comumente conhecida como poliéter poliamina, é uma forma de molécula de óxido de polietileno com uma extremidade amino primária ou secundária. A polieteramina é usada principalmente como agente de cura e compreende moléculas de poliéter e amina. Essas aminas são usadas para melhorar as propriedades dos produtos finais, como flexibilidade, hidrofobicidade, hidrofilicidade e resistência.

O mercado de polieteramina é segmentado por tipo, aplicação e geografia. Por tipo, o mercado é segmentado em monoamina, diamina e triamina. Por aplicação, o mercado é segmentado em poliureia, aditivos de combustível, compósitos, revestimentos epóxi, adesivos e selantes, entre outras aplicações. O relatório também abrange o tamanho do mercado e as previsões para o mercado de polieteramina em 15 países nas principais regiões.

Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (quilo toneladas).

| Monoamina |

| Diamina |

| Triamina |

| Poliureia |

| Aditivos de Combustível |

| Compósitos |

| Revestimentos Epóxi |

| Adesivos e Selantes |

| Outras aplicações |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Tipo | Monoamina | |

| Diamina | ||

| Triamina | ||

| Aplicativo | Poliureia | |

| Aditivos de Combustível | ||

| Compósitos | ||

| Revestimentos Epóxi | ||

| Adesivos e Selantes | ||

| Outras aplicações | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de polieteramina

Qual é o tamanho do mercado de polieteramina?

O tamanho do mercado de polieteramina deverá atingir 320,46 quilotons em 2024 e crescer a um CAGR de 9,44% para atingir 503,11 quilotons até 2029.

Qual é o tamanho atual do mercado de polieteramina?

Em 2024, o tamanho do mercado de polieteramina deverá atingir 320,46 quilotons.

Quem são os principais atores do mercado de polieteramina?

Huntsman International LLC, BASF SE, Clariant, Dasteck, Chai-Tai New Materials (Zibo Zhengda Polyurethane Co., Ltd.) são as principais empresas que operam no mercado de polieteramina.

Qual é a região que mais cresce no mercado de polieteramina?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de polieteramina?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de polieteramina.

Que anos esse mercado de polieteramina cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de polieteramina foi estimado em 292,82 quilotons. O relatório abrange o tamanho histórico do mercado de polieteramina para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de polieteramina para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Polieteramina

Estatísticas para a participação de mercado de polieteramina em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de polieteramina inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise da indústria como um download gratuito de relatório em PDF.