Análise de mercado de polifenileno

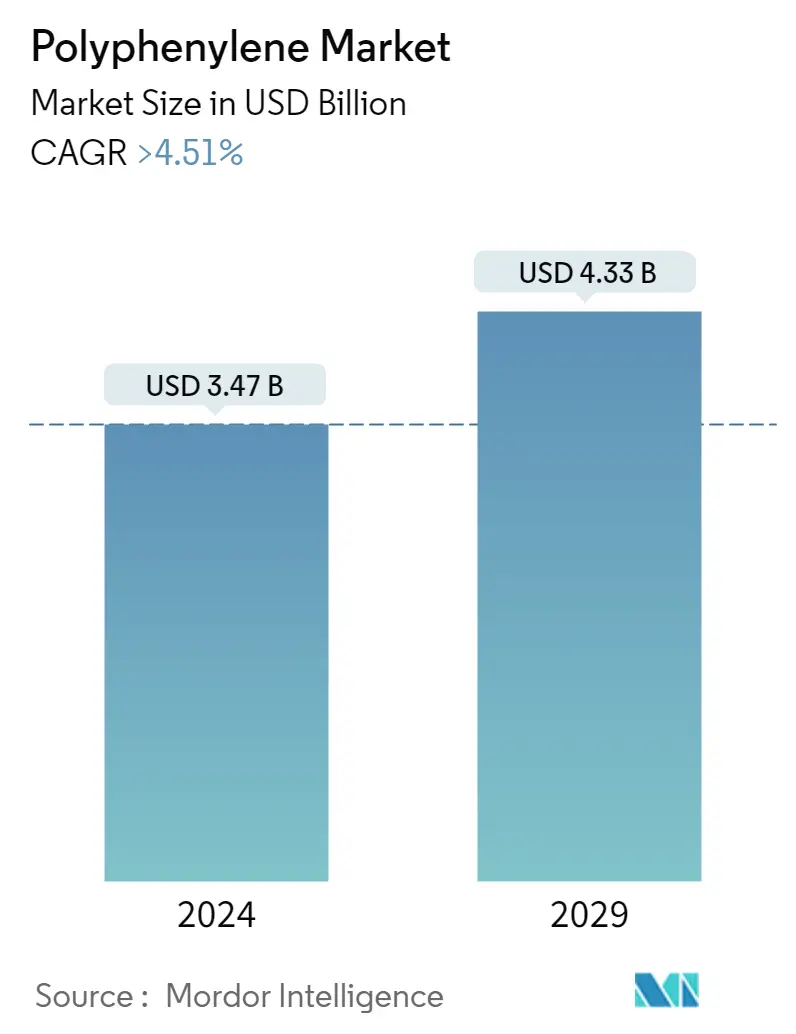

O tamanho do mercado de polifenileno é estimado em US$ 3,47 bilhões em 2024, e deverá atingir US$ 4,33 bilhões até 2029, crescendo a um CAGR superior a 4,51% durante o período de previsão (2024-2029).

O mercado de polifenileno foi impactado negativamente pela pandemia COVID-19, pois houve uma desaceleração na produção e na mobilidade, em que indústrias como elétrica e eletrônica, transportes, entre outras, foram forçadas a atrasar sua produção devido a medidas de contenção e perturbações econômicas. Atualmente, o mercado se recuperou da pandemia. O mercado atingiu níveis pré-pandêmicos em 2022 e deverá crescer de forma constante no futuro.

O crescente uso do polifenileno na indústria elétrica e eletrônica e a crescente demanda por veículos elétricos híbridos são os fatores que impulsionam o crescimento do mercado estudado.

Por outro lado, a disponibilidade de substitutos e o alto custo associado ao polifenileno em relação a outros materiais convencionais são fatores-chave que limitam o crescimento do mercado estudado.

Além disso, as aplicações emergentes do polifenileno em placas de circuito 5G são um fator-chave que deverá atuar como uma oportunidade lucrativa para o mercado estudado.

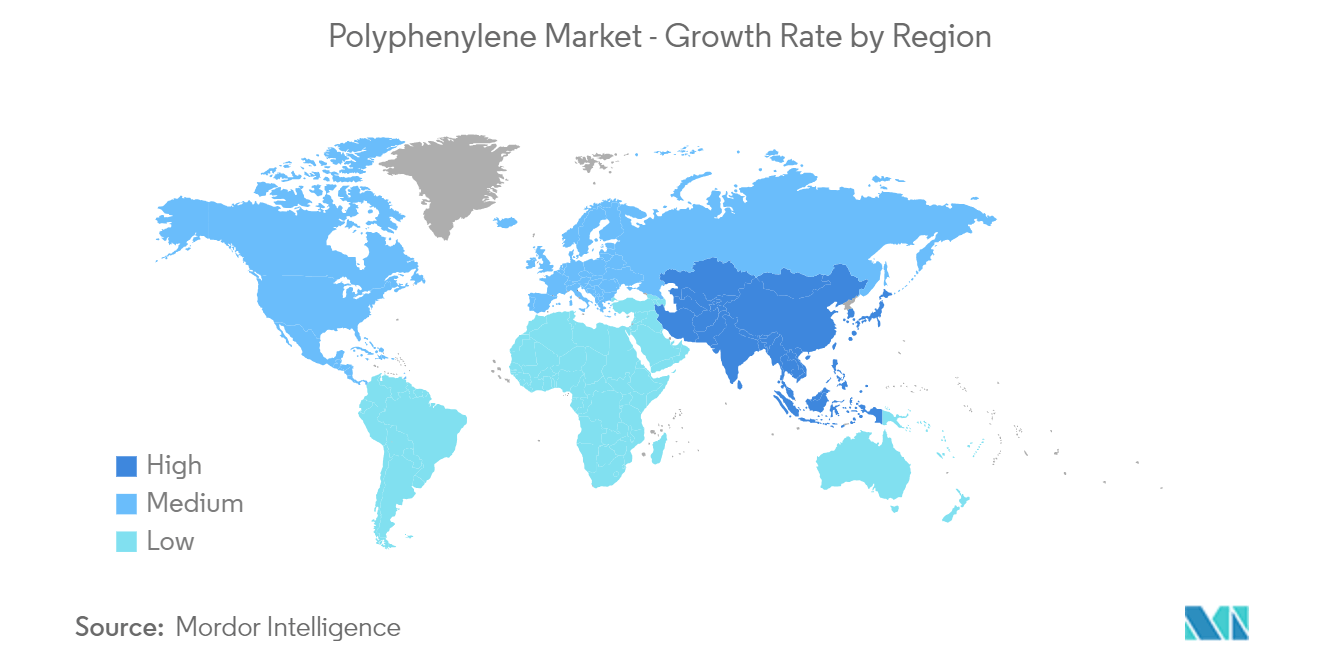

Espera-se que a Ásia-Pacífico domine o mercado, com o maior consumo da China, Japão, Coreia do Sul e Índia.

Tendências do mercado de polifenileno

Aumento da demanda do segmento automotivo e de transporte

- O polifenileno é processado em seus derivados, como sulfeto de polifenileno (PPS), óxido de polifenileno (PPO) e éter de polifenileno (PPE). Os derivados de polifenileno são preferidos em peças automotivas elétricas que exigem maior estabilidade de temperatura.

- Nos últimos anos, o PPS substituiu com sucesso metais, nylons aromáticos, polímeros fenólicos e compostos de moldagem a granel em vários componentes de veículos projetados.

- Os derivados de polifenileno tornam-se a escolha ideal para peças automotivas expostas a altas temperaturas. Eles podem fornecer alta resistência e ao mesmo tempo serem leves. Eles são usados em componentes de veículos, como conectores elétricos, sistemas de ignição, sistemas de iluminação, sistemas de combustível, componentes de inversores de veículos híbridos e pistões.

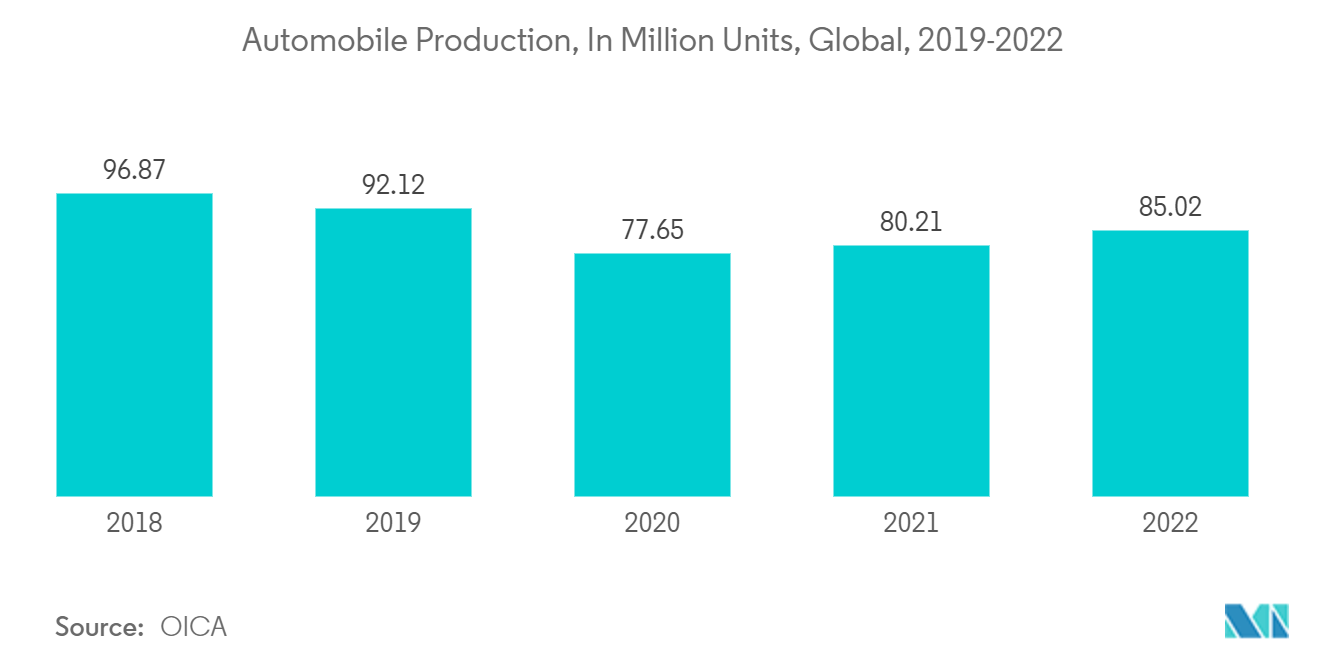

- De acordo com a Organization Internationale des Constructeurs d'Automobiles (OICA), 85,02 milhões de veículos foram produzidos em todo o mundo em 2022, testemunhando uma taxa de crescimento de 6% em relação a 2021, aumentando assim a demanda por derivados de polifenileno, que são empregados em diversos setores automotivos. peças.

- A China é o maior fabricante de automóveis do mundo. O sector automóvel do país tem vindo a moldar-se para a evolução dos produtos, com o país a concentrar-se no fabrico de produtos para garantir a economia de combustível e, ao mesmo tempo, minimizar as emissões, devido às crescentes preocupações ambientais.

- Segundo a OICA, a produção e vendas de automóveis no país atingiram 27,021 milhões e 26,864 milhões, respectivamente, em 2022, um aumento de 3,4% e 2,1% em relação ao ano anterior.

- Além disso, o mercado global de veículos eléctricos está a expandir-se significativamente, o que beneficia o mercado estudado. Por exemplo, em 2022, cerca de 10,5 milhões de unidades de veículos eléctricos a bateria (BEV) e veículos eléctricos híbridos plug-in (PHEV) foram vendidas em todo o mundo, testemunhando uma taxa de crescimento de 55% em comparação com 6,77 milhões de unidades vendidas no ano anterior..

- Todos os fatores acima provavelmente aumentarão significativamente a demanda por polifenileno no segmento automotivo e de transporte e, assim, impulsionarão o crescimento do mercado estudado.

Ásia-Pacífico dominará o mercado

- A Ásia-Pacífico representa o maior mercado de polifenileno. Em países como China, Japão, Coreia do Sul e Índia, a procura de polifenileno tem aumentado devido ao crescimento de indústrias como a automóvel e de transportes e eléctrica e electrónica.

- Na região Ásia-Pacífico, os governos adoptaram políticas favoráveis à adopção de veículos eléctricos e à expansão da infra-estrutura de produção de veículos eléctricos. Prevê-se que isso, por sua vez, proporcione um enorme impulso ao mercado de veículos elétricos na região durante o período de previsão.

- Os desenvolvimentos políticos do governo chinês incluem a restrição de investimentos em novas fábricas de veículos ICE e uma proposta para restringir a economia média de combustível da sua frota de veículos ligeiros de passageiros até 2025.

- O aumento dos padrões de vida nos países asiáticos também levou a uma maior consciencialização entre as pessoas sobre a utilização de veículos eléctricos e híbridos.

- A região Ásia-Pacífico é também o produtor dominante de produtos eléctricos e electrónicos em todo o mundo, com países como a China, o Japão, a Coreia do Sul e a Malásia a contribuir para isso. A Índia também está a emergir como um centro de produção de produtos eletrónicos na Ásia. Espera-se que esta indústria estabelecida atraia a procura de polifenileno e seus derivados da região.

- Assim, espera-se que o uso crescente e a ampliação da área de aplicação na indústria elétrica e eletrônica impulsionem o crescimento do mercado. No segmento eletrónico, os fabricantes chineses estão a estabelecer bases de produção no estrangeiro para se expandirem nos mercados internacionais.

- Por exemplo, em março de 2023, a TCL ampliou a sua presença nos mercados internacionais estabelecendo fábricas no estrangeiro, produzindo televisores, módulos e células fotovoltaicas no Vietname, Malásia, México e Índia. Além disso, formou parcerias com empresas locais no Brasil para desenvolver colaborativamente instalações de produção, cadeias de fornecimento e uma infraestrutura de PD.

- Além disso, de acordo com o Ministério de Eletrônica e Tecnologia da Informação, o valor da produção de eletrônicos de consumo (TV, acessórios e áudio) em toda a Índia foi superior a INR 745 bilhões (US$ 9,46 bilhões) no ano fiscal de 2022. Apoiando assim o crescimento do mercado.

- Além disso, de acordo com a Associação das Indústrias de Eletrônica e Tecnologia da Informação do Japão (JEITA), a produção doméstica da indústria eletrônica japonesa foi estimada em 11.124,3 bilhões de ienes (85,19 bilhões de dólares) em 2022, testemunhando uma taxa de crescimento de 2% em comparação com o ano anterior..

- Assim, espera-se que o aumento da procura por parte das indústrias de utilizadores finais acima mencionadas impulsione o crescimento na região Ásia-Pacífico.

Visão geral da indústria de polifenileno

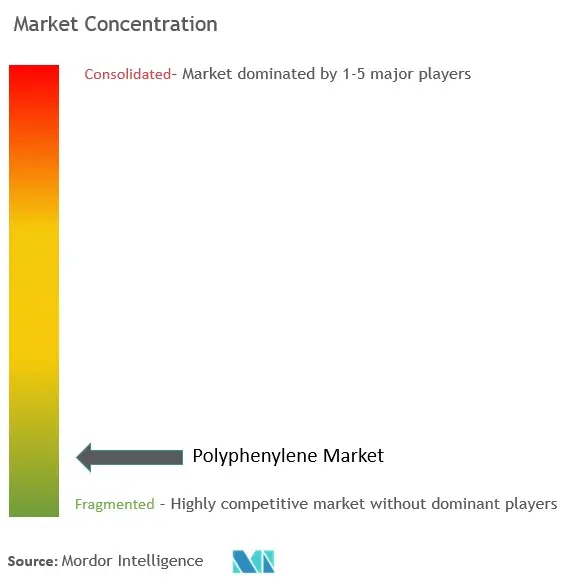

O mercado de polifenileno é parcialmente fragmentado por natureza. Os principais players do mercado estudado (não em nenhuma ordem específica) incluem SABIC, Ensinger, Celanese Corporation, DIC CORPORATION e Solvay, entre outros.

Líderes de mercado de polifenileno

SABIC

Ensinger

Celanese Corporation

DIC CORPORATION

Solvay

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de polifenileno

- Outubro de 2023 A Solvay lançou dois novos graus de sulfeto de polifenileno (PPS) Ryton como parte da crescente linha de polímeros Supreme da empresa, visando saltos significativos de desempenho na eletrificação.

- Setembro de 2023 A produção de sulfeto de polifenileno (PPS) da Solvay no Texas e sua composição Ryton PPS ECHO na Bélgica obtiveram a certificação de balanço de massa independente (MB1) sob o amplamente reconhecido esquema de acreditação International Sustainability and Carbon Certification PLUS (ISCC PLUS2).

- Abril de 2022 A DIC Corporation decidiu revisar seus preços de venda para produtos de sulfeto de polifenileno (PPS) DIC PPS. A empresa passou a aplicar preços de venda mais elevados para os produtos expedidos a partir de abril de 2022.

Segmentação da Indústria de Polifenileno

O polifenileno é um polímero semicristalino com alta resistência térmica, alta resistência e estabilidade, facilidade de polimerização eletroquímica, etc. O polifenileno é usado principalmente para aplicações industriais na produção de diferentes componentes moldados, pois possuem resistividade a altas temperaturas. A indústria automotiva domina o consumo de polifenileno.

O mercado de polifenileno é segmentado por tipo, indústria de usuários finais e geografia. Por tipo, o mercado é segmentado em sulfeto de polifenileno, óxido de polifenileno e éter de polifenileno. Pela indústria de usuários finais, o mercado é segmentado em elétrica e eletrônica, automotiva e transporte, e outras indústrias de usuários finais (revestimentos, etc.). O relatório também abrange o tamanho do mercado e as previsões para o mercado em 15 países em todo o mundo.

Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no valor (USD).

| Sulfeto de Polifenileno |

| Óxido de Polifenileno |

| Éter Polifenileno |

| Elétrica e Eletrônica |

| Automotivo e Transporte |

| Outras indústrias de usuários finais (revestimentos, etc.) |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| México | |

| Canadá | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Tipo | Sulfeto de Polifenileno | |

| Óxido de Polifenileno | ||

| Éter Polifenileno | ||

| Indústria do usuário final | Elétrica e Eletrônica | |

| Automotivo e Transporte | ||

| Outras indústrias de usuários finais (revestimentos, etc.) | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| México | ||

| Canadá | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de polifenileno

Qual é o tamanho do mercado de polifenileno?

O tamanho do mercado de polifenileno deverá atingir US$ 3,47 bilhões em 2024 e crescer a um CAGR superior a 4,51% para atingir US$ 4,33 bilhões até 2029.

Qual é o tamanho atual do mercado de polifenileno?

Em 2024, o tamanho do mercado de polifenileno deverá atingir US$ 3,47 bilhões.

Quem são os principais atores do mercado de polifenileno?

SABIC, Ensinger, Celanese Corporation, DIC CORPORATION, Solvay são as principais empresas que operam no mercado de polifenileno.

Qual é a região que mais cresce no mercado de polifenileno?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de polifenileno?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de polifenileno.

Que anos esse mercado de polifenileno cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de polifenileno foi estimado em US$ 3,32 bilhões. O relatório abrange o tamanho histórico do mercado de polifenileno para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de polifenileno para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Polifenileno

Estatísticas para a participação de mercado de polifenileno em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do polifenileno inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.