Tamanho e Participação do Mercado de Móveis de Plástico

Análise do Mercado de Móveis de Plástico pela Mordor Intelligence

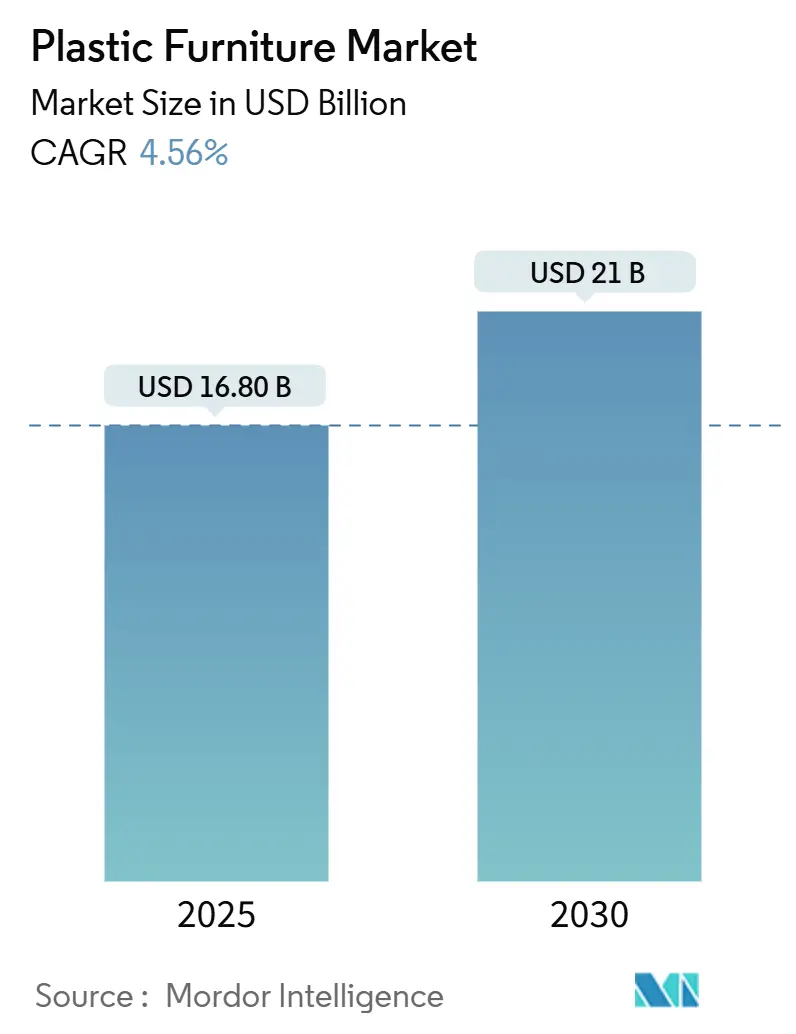

O tamanho do Mercado de Móveis de Plástico é estimado em USD 16,80 bilhões em 2025, e espera-se que alcance USD 21 bilhões até 2030, com uma TCAC de 4,56% durante o período de previsão (2025-2030).

A demanda sólida deriva da rápida urbanização, crescentes investimentos em vida ao ar livre e as vantagens de custo dos designs de montagem simples que viajam bem através de canais de e-commerce. Os fabricantes estão ampliando sua gama com polímeros reciclados e especiais para se manterem à frente das regulamentações de sustentabilidade cada vez mais rigorosas. A inovação de produtos agora se concentra em móveis modulares e que economizam espaço, atraindo moradores de apartamentos, enquanto compostos estabilizados contra UV e reforçados com fibra de vidro estendem o uso em climas mais severos e ambientes internos premium. A intensidade competitiva está crescendo conforme entrantes direto-ao-consumidor (DTC) absorvem margens do varejo e empresas estabelecidas financiam iniciativas de economia circular para garantir matéria-prima de plástico pós-consumo.

Principais Conclusões do Relatório

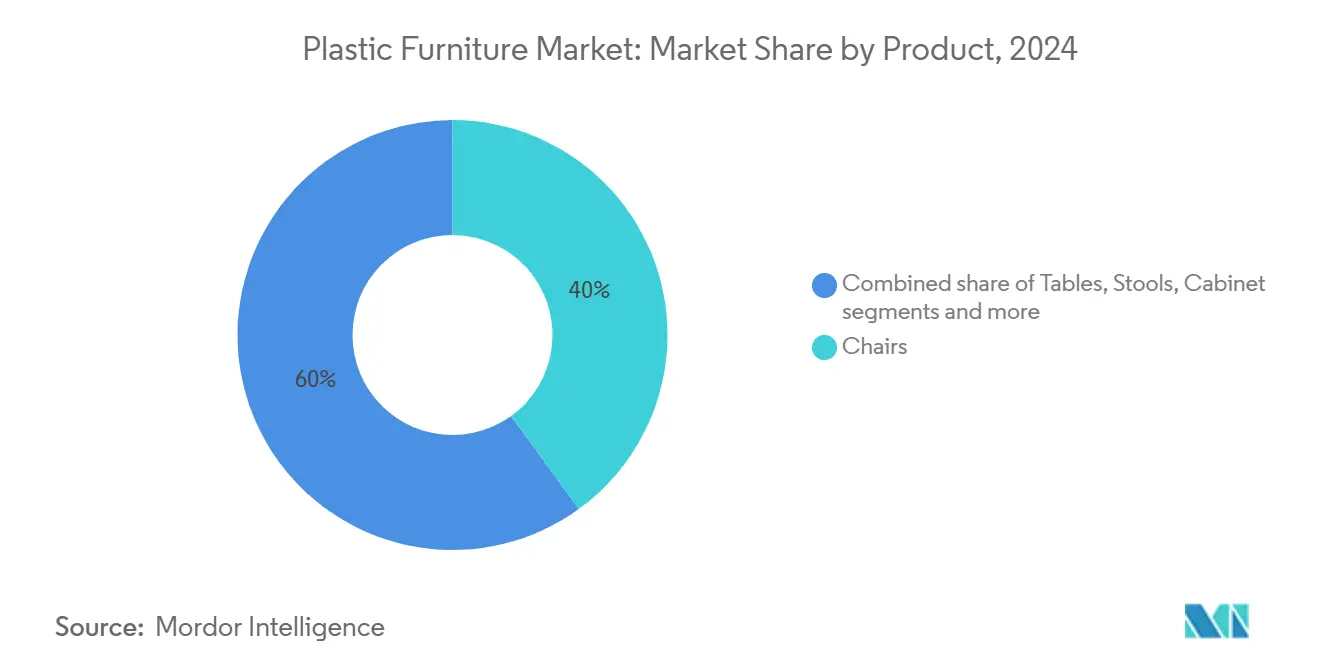

- Por produto, cadeiras lideraram com 40% da participação de receita em 2024; armários têm projeção de expansão a uma TCAC de 5,2% até 2030.

- Por usuário final, o segmento residencial deteve 60% da participação do mercado de móveis de plástico em 2024, enquanto o segmento comercial registra a maior TCAC projetada de 5,5% até 2030.

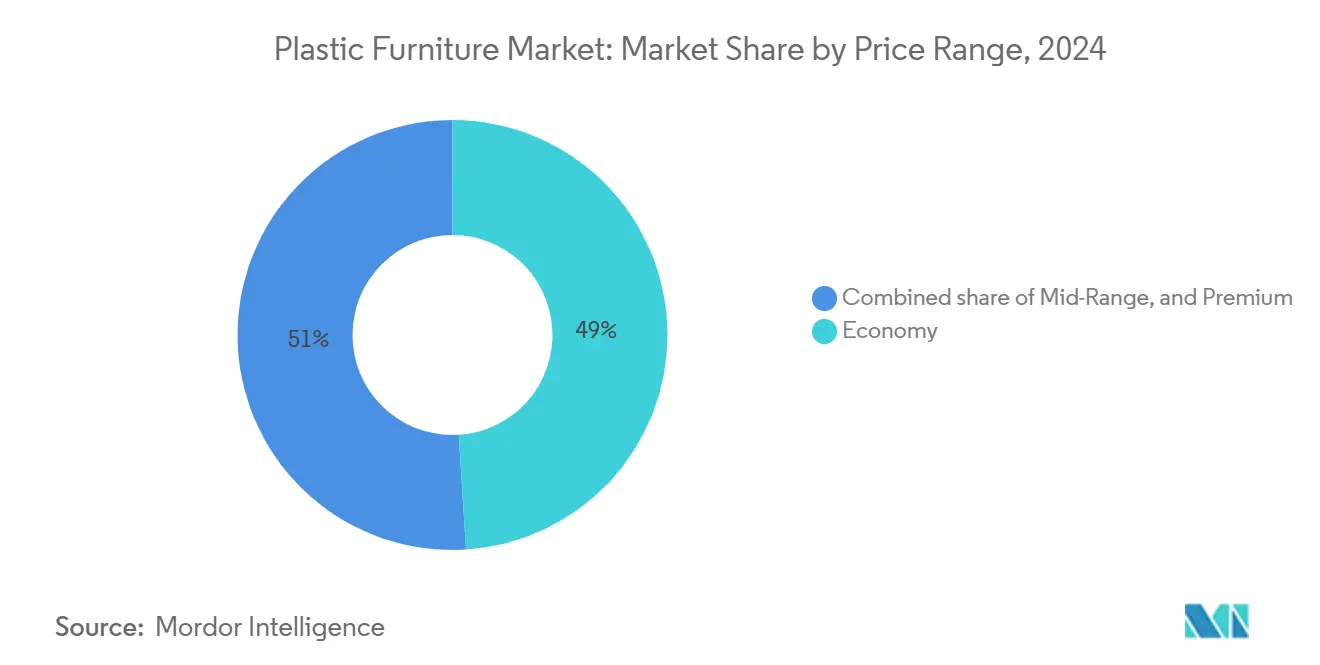

- Por faixa de preço, produtos econômicos comandaram 49% do tamanho do mercado de móveis de plástico em 2024; o nível premium está definido para crescer a uma TCAC de 5,8% durante 2025-2030.

- Por canal de distribuição, B2C/varejo dominou com 62% em 2024; o varejo online dentro deste canal tem previsão de crescer a uma TCAC de 6,2% de 2025-2030.

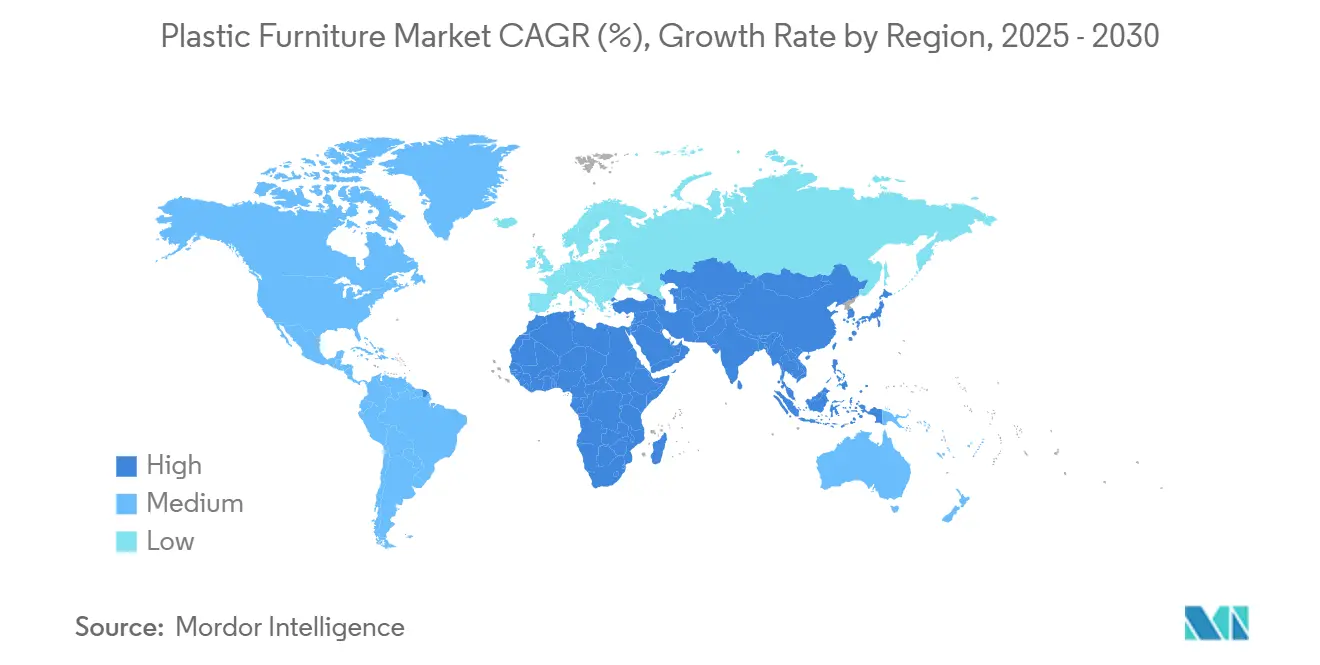

- Por região, a América do Norte representou 35% da participação de receita em 2024; a Ásia-Pacífico é a geografia de crescimento mais rápido com uma TCAC de 6,0% projetada para 2025-2030.

Tendências e Insights do Mercado Global de Móveis de Plástico

Análise de Impacto dos Fatores Impulsionadores

| Fator Impulsionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Rápida urbanização está impulsionando designs modulares que economizam espaço | +1.0% | Ásia-Pacífico, América Latina, Oriente Médio e África | Médio prazo (2-4 anos) |

| Demanda por móveis de jardim e área externa | +0.8% | América do Norte, Europa, Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Materiais ecológicos e reciclados | +0.6% | Global (adoção inicial na Europa, América do Norte) | Longo prazo (≥ 4 anos) |

| Baixos custos de fabricação ampliam o acesso | +0.9% | Global (mais alto em mercados emergentes) | Médio prazo (2-4 anos) |

| Modelos DTC liderados por e-commerce | +0.7% | Global (pico na América do Norte, Europa) | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Rápida Urbanização Impulsiona Soluções que Economizam Espaço

A rápida urbanização está diminuindo o espaço habitacional em muitas cidades, especialmente na região Ásia-Pacífico. Atualmente, a população urbana da Índia está em aproximadamente 410 milhões, representando 32% do total da nação. As projeções indicam que este número aumentará para 814 milhões, constituindo 50% da população, até 2050 [1]World Economic Forum, "Reforms to Accelerate the Development of India's Smart Cities," weforum.org. À medida que os apartamentos ficam menores, os residentes gravitam em direção a móveis que servem mais de um propósito-peças que dobram, empilham ou escondem armazenamento dentro. Os designers estão respondendo com unidades modulares de plástico que ajudam as famílias a recuperar cada centímetro de área útil. Até 2030, quando 60% da população mundial deve viver em ambientes urbanos, móveis adaptáveis provavelmente serão uma característica padrão em casas compactas.

Espaços de Vida ao Ar Livre Expandem Aplicações

Mais famílias e empresas agora tratam pátios, terraços e decks de hotéis como áreas de convivência cotidiana. Móveis de plástico se adequam a esses ambientes porque resistem à chuva, sol e sal enquanto exigem pouco dos proprietários além de uma limpeza ocasional. Os designers destacam plásticos reciclados em suas coleções de 2025, combinando layouts modulares que podem se mover ou crescer com necessidades em mudança. Muitas peças novas até escondem toques inteligentes como alto-falantes embutidos ou portas USB, transformando uma poltrona comum em um mini-centro de entretenimento. Climas quentes mantêm áreas externas em uso durante todo o ano, permitindo que as fábricas planejem produção mais estável em vez de correr para atender a um único pico de verão.

Materiais Ecológicos Transformam o Desenvolvimento de Produtos

A consciência ambiental está reescrevendo a receita para móveis de plástico. A escolha da Vitra de fazer a Cadeira de Plástico Eames com polipropileno pós-consumo mostra que ícones de estilo podem cortar as emissões de carbono pela metade sem perder sua aparência. A Polywood vai além moendo aproximadamente 400.000 garrafas de leite usadas todos os dias e moldando-as em cadeiras de deck que carregam preço premium porque os compradores confiam na história de ciclo fechado. Marcas que garantem fluxos constantes de resina reciclada se protegem dos custos voláteis de plástico virgem e conquistam lealdade de compradores que ficam felizes em pagar mais por prova clara de responsabilidade.

Modelos Direto-ao-Consumidor Remodelam a Economia de Distribuição

Lojas online agora conectam fábricas diretamente às salas de estar, contornando atacadistas e aluguéis de showrooms. Móveis de plástico viajam bem em caixas de montagem simples, então as taxas de frete permanecem baixas e as taxas de danos caem. Showrooms virtuais permitem que os compradores girem um sofá em 3D ou coloquem uma cadeira na visualização da câmera do telefone de sua varanda, reduzindo dores de cabeça de devoluções. Como cada peça moldada parece igual à sua foto, os compradores se sentem mais seguros comprando sem ver. As vendas direto-ao-consumidor, portanto, crescem mais rápido que qualquer canal de loja e recompensam marcas que investem em serviço digital em vez de espaço de prateleira.

Análise de Impacto das Restrições

| Restrições | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Regulamentações de emissão de microplásticos | -0.7% | Europa, América do Norte, implementação global pendente | Médio prazo (2-4 anos) |

| Baixa resistência ao calor de plásticos convencionais | -0.5% | Global (mais aguda em mercados de luxo) | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Regulamentações de Microplásticos Criam Desafios de Conformidade

Cientistas agora rastreiam pequenas partículas de plástico em rios até a decomposição lenta de cadeiras e mesas ao ar livre. Um relatório de 2024 da Comissão Internacional Conjunta destacou móveis como um contribuinte negligenciado Comissão Internacional Conjunta. Formuladores de políticas em Bruxelas e Washington respondem com propostas que forçariam fabricantes a testar, rotular e às vezes redesenhar produtos. Atender a essas regras significa trabalho laboratorial extra e novos revestimentos, custos que pesam mais nos pequenos produtores [2]International Joint Commission, "Microplastic Pathways in Consumer Goods," ijc.org.

Limitações de Performance do Material Restringem a Expansão

O plástico ainda tem dificuldades onde o calor faz parte do uso diário. O polipropileno padrão começa a amolecer em torno de 100°C, então mesas de jantar de alta qualidade frequentemente permanecem de madeira ou metal apesar dos perfis de emissões mais altos. Compostos reforçados aumentam a tolerância ao calor, mas adicionam prêmios de custo de três dígitos que apenas compradores de nicho aceitam hoje. Até que os preços caiam, esta barreira modera os ganhos de participação do mercado de móveis de plástico em segmentos internos sofisticados.

Análise de Segmento

Por Produto: Cadeiras Lideram Enquanto Armários Ganham Impulso

Cadeiras mantiveram 40% da participação do mercado de móveis de plástico em 2024 ao servir necessidades residenciais, hoteleiras e institucionais com atualizações ergonômicas que satisfazem diretrizes de saúde ocupacional. Os custos estáveis do segmento e paleta de estilos ampla suportam crescimento de volume estável. Enquanto isso, armários protagonizam a expansão mais rápida com uma TCAC de 5,2% até 2030, à medida que moradores urbanos buscam armazenamento modular para combater armários encolhendo.

Mesas, bancos e sofás continuam a completar portfólios, mas o impulso claramente se inclina para linhas de armazenamento que economizam espaço. A mudança da Vitra para polipropileno reciclado em sua icônica cadeira shell cortou a intensidade de carbono do produto em mais de 50%, inspirando marcas rivais a reengenheirar SKUs legados em torno de matéria-prima recuperada.

Avanços recentes de materiais ajudam a ampliar o escopo do produto. Infusões de fibra de vidro elevam a capacidade de carga, permitindo sofás de plástico de três lugares que atendem normas residenciais de durabilidade. Moldagem assistida por gás produz mesas de centro esculturais com núcleos sem emenda, desfocando limites funcionais e estéticos. Essas mudanças reposicionam o plástico de estritamente utilitário para voltado ao design, movendo o mercado de móveis de plástico em direção a oportunidades de pontos de preço mais altos.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Domínio Residencial Amid Crescimento Comercial

Compradores residenciais controlaram 60% das vendas de 2024 graças ao custo, variedade de cores e baixa manutenção. Decks ao ar livre, varandas e pequenos cantos de jantar permanecem destinos principais para materiais sintéticos que resistem à chuva e sol. O segmento comercial tem previsão de registrar uma TCAC de 5,5% até 2030, impulsionado por hotéis e restaurantes de serviço rápido que valorizam empilhamento e revestimentos antibacterianos.

Escritórios, hotéis e escolas estão repensando como usam o espaço, então agora querem móveis que se movem e se adaptam tão rapidamente quanto seus planos de piso. Painéis de plástico leves e assentos de encaixe permitem que uma sala de conferências vire uma sala de treinamento antes do almoço. Compradores também procuram por inputs mais verdes, formas ergonômicas e tecnologia embutida como portas de cabos. Hotéis adotaram conjuntos de plástico para decks de piscina e quartos de hóspedes econômicos porque lavam limpo com mangueira e resistem ao desbotamento do sal ou sol. Escolas seguem a mesma lógica: cadeiras empilháveis sobrevivem a batidas diárias e limpam em minutos, mantendo custos de manutenção baixos.

Por Faixa de Preço: Segmento Econômico Lidera Enquanto Premium Cresce Mais Rápido

Linhas econômicas capturaram 49% das vendas de 2024, enquanto a faixa premium, incluindo compostos reforçados e colaborações de designers, está crescendo a uma TCAC de 5,8% até 2030. Consumidores cada vez mais pagam 15-25% acima das etiquetas de médio mercado por conteúdo reciclado ou biodegradável, elevando margens brutas e financiando P&D.

Ofertas de médio alcance desfocam a lacuna custo-valor ao adotar acabamentos assistidos por gás e pigmentos avançados que imitam texturas naturais enquanto permanecem competitivos em preço. Portfólios de marca agora abrangem econômico a premium dentro de plataformas de molde comuns, simplificando ferramental mas diversificando posicionamento no varejo. A variedade escalonada resultante alinha com camadas de renda doméstica ampliando na Ásia-Pacífico e América Latina emergentes, sustentando impulso para o mercado de móveis de plástico.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Canal de Distribuição: Varejo Online Perturba Modelos Tradicionais

Canais B2C/varejo ainda representam 62% do faturamento global, mas dentro dessa fatia, o varejo online cresce a uma TCAC de 6,2% conforme showrooms virtuais beiram o mainstream. Centros domésticos se beneficiam da conveniência imediata de levar para casa, embora a participação de mercado eroda conforme compradores mobile-first garantem frete grátis e devoluções fáceis. Lojas especializadas permanecem relevantes no nível premium, onde avaliação tátil fundamenta confiança de compra.

A faixa B2B/projeto atende implementações de grande volume em educação e hotelaria. Mas aqui também, digitalização ganha terreno, com configuradores permitindo que arquitetos baixem objetos BIM e peçam conjuntos pré-montados de fábrica em um clique. Rural Handmade relata ferramentas de visualização AR cortando taxas de devolução em quase um terço, inclinando tanto consumidores quanto especificadores para checkouts de e-commerce. Plásticos leves, proibições de cores consistentes e contagens mínimas de peças melhoram o ajuste online, reforçando a mudança de canal dentro do mercado de móveis de plástico.

Análise Geográfica

A América do Norte ancorou 35% da receita global em 2024, sustentada por gastos robustos do consumidor, cultura DIY madura e interesse crescente em produtos de resina reciclada. Proprietários dos Estados Unidos impulsionam picos de temporada de primavera conforme projetos de paisagismo dobram atualizações de pátio em orçamentos de refinanciamento hipotecário. O Canadá segue um ritmo sazonal, enquanto o México emerge como um bolso de crescimento nas costas de crescente propriedade residencial e expansões de shopping que estocam SKUs de plástico acessíveis. Regulamentação ambiental está se intensificando, com vários estados americanos debatendo mandatos mínimos de conteúdo reciclado, empurrando produtores em direção a contratos de resina de ciclo fechado.

A Ásia-Pacífico representa a trajetória mais rápida, avançando a uma TCAC de 6,0% de 2025-2030. A China lidera profundidade de fornecimento e demanda doméstica crescente por decoração custo-eficiente. A Índia segue de perto, impulsionada por uma classe média crescente que favorece móveis versáteis para apartamentos compactos. O cenário de duas velocidades do Sudeste Asiático mostra Singapura e Malásia inclinando-se ao premium, enquanto Indonésia e Vietnã embalam volume no nível econômico. Climas tropicais permitem uso de pátio durante todo o ano, suavizando oscilações sazonais e oferecendo velocidade de prateleira contínua para conjuntos ao ar livre, ampliando assim o mercado de móveis de plástico.

A Europa equilibra design premium com regras ecológicas rigorosas. Reino Unido e Alemanha lideram certificação de plástico reciclado, enquanto Espanha e Itália enfatizam conjuntos de jantar ao ar livre para adequar estilos de vida mediterrâneos. Europa Oriental fornece vantagem incremental conforme rendas incham e infraestrutura de e-commerce amadurece. Rethink Plastic Alliance nota que 64% dos compradores europeus de móveis agora solicitam divulgações transparentes de ciclo de vida, fazendo pegadas ambientais uma métrica central de marca.[3]Rethink Plastic Alliance, "European Consumer Attitudes Toward Plastic Furniture," rethinkplasticalliance.eu Canais digitais crescem duas vezes mais rápido que físicos para móveis de plástico, capitalizando redes eficientes de encomendas e confiança do consumidor em políticas de devolução.

Cenário Competitivo

O mercado de móveis de plástico permanece moderadamente fragmentado: nomes globais como IKEA, Keter Group e Rubbermaid coexistem com especialistas regionais que adaptam catálogos a gostos e clima locais. Sustentabilidade é o novo campo de batalha. A IKEA visa um corte de 70% nas emissões de transporte e uma redução logística absoluta de 80% até 2040, influenciando escolhas de frete upstream e levando fornecedores a adotar opções de transporte ferroviário ou biocombustível. Vários players se integram para trás contraindo recicladores de plástico, garantindo matéria-prima e estabilidade de preços a longo prazo.

Inovação de design oferece diferenciação para empresas de médio porte. O DuraPlast da ScanCom International combina polímeros virgens e recuperados em conjuntos de lounge resistentes ao clima, estendendo períodos de garantia e abrindo novas contas de hotelaria. A tecnologia remodela ainda mais a rivalidade: marcas incorporam chips NFC em estruturas de cadeiras para autenticar reivindicações de conteúdo reciclado, enquanto plataformas logísticas otimizam rotas de última milha para reduzir custos e emissões.

Entrantes de mercado aproveitam canais DTC; custos baixos de configuração de ferramentas e vitrines baseadas em nuvem permitem que desafiem empresas estabelecidas sem capital vasto. No entanto, atender próximos limites de microplásticos intensificará obstáculos de conformidade, provavelmente provocando consolidação conforme empresas menores licenciem resinas patenteadas de pares maiores. No geral, poder de precificação repousa com empresas que misturam pedigree de design, capacidade de reciclagem e distribuição ágil dentro do mercado de móveis de plástico.

Líderes da Indústria de Móveis de Plástico

Keter Group

Nilkamal Limited

Supreme Industries Limited

Tramontina

Cosmoplast Industrial Company

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: IKEA classificada em terceiro em cadeias de suprimento sustentáveis, destacando um plano para cortar emissões de transporte em 70% e emissões logísticas gerais em 80% até 2040.

- Maio 2025: Penn State Behrend anunciou a Conferência de Tecnologias de Plásticos Inovadoras e Emergentes para junho de 2025, atraindo 200 engenheiros da indústria.

- Janeiro 2024: Vitra havia feito a transição para produzir a Cadeira de Plástico Eames usando polipropileno reciclado pós-consumo, uma mudança que havia avançado os objetivos climáticos da empresa e havia permitido que a cadeira fosse reciclável no final de seu ciclo de vida.

Escopo do Relatório Global do Mercado de Móveis de Plástico

Uma análise completa de antecedentes do Mercado de Móveis de Plástico inclui uma avaliação do mercado parental, tendências emergentes por segmentos e mercados regionais, mudanças significativas na dinâmica de mercado, e uma visão geral de mercado coberta no relatório.

O Mercado de Móveis de Plástico é Segmentado por Tipo (Móveis de Cozinha, Móveis de Sala de Estar e Jantar, Móveis de Banheiro, Móveis de Área Externa, e Outros Tipos), Usuário Final (Residencial e Comercial), Canal de Distribuição (Supermercados/Hipermercados, Lojas Especializadas, Online, e Outros Canais de Distribuição), e Geografia (América do Norte, Europa, Ásia-Pacífico, América do Sul, e Oriente Médio e África). O relatório oferece tamanho de mercado e valores em (milhões USD) para todos os segmentos acima.

| Cadeiras |

| Mesas |

| Bancos |

| Armários |

| Sofás |

| Prateleiras |

| Outros Produtos |

| Residencial |

| Comercial |

| Econômico |

| Intermediário |

| Premium |

| B2C/Varejo | Centros Domésticos |

| Lojas de Móveis Especializadas | |

| Online | |

| Outros Canais de Distribuição | |

| B2B/Projeto |

| América do Norte | Canadá |

| Estados Unidos | |

| México | |

| América do Sul | Brasil |

| Peru | |

| Chile | |

| Argentina | |

| Resto da América do Sul | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Espanha | |

| Itália | |

| BENELUX (Bélgica, Países Baixos e Luxemburgo) | |

| NÓRDICOS (Dinamarca, Finlândia, Islândia, Noruega e Suécia) | |

| Resto da Europa | |

| Ásia-Pacífico | Índia |

| China | |

| Japão | |

| Austrália | |

| Coreia do Sul | |

| Sudeste Asiático (Singapura, Malásia, Tailândia, Indonésia, Vietnã e Filipinas) | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | Emirados Árabes Unidos |

| Arábia Saudita | |

| África do Sul | |

| Nigéria | |

| Resto do Oriente Médio e África |

| Por Produto | Cadeiras | |

| Mesas | ||

| Bancos | ||

| Armários | ||

| Sofás | ||

| Prateleiras | ||

| Outros Produtos | ||

| Por Usuário Final | Residencial | |

| Comercial | ||

| Por Faixa de Preço | Econômico | |

| Intermediário | ||

| Premium | ||

| Por Canal de Distribuição | B2C/Varejo | Centros Domésticos |

| Lojas de Móveis Especializadas | ||

| Online | ||

| Outros Canais de Distribuição | ||

| B2B/Projeto | ||

| Por Geografia | América do Norte | Canadá |

| Estados Unidos | ||

| México | ||

| América do Sul | Brasil | |

| Peru | ||

| Chile | ||

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Espanha | ||

| Itália | ||

| BENELUX (Bélgica, Países Baixos e Luxemburgo) | ||

| NÓRDICOS (Dinamarca, Finlândia, Islândia, Noruega e Suécia) | ||

| Resto da Europa | ||

| Ásia-Pacífico | Índia | |

| China | ||

| Japão | ||

| Austrália | ||

| Coreia do Sul | ||

| Sudeste Asiático (Singapura, Malásia, Tailândia, Indonésia, Vietnã e Filipinas) | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Emirados Árabes Unidos | |

| Arábia Saudita | ||

| África do Sul | ||

| Nigéria | ||

| Resto do Oriente Médio e África | ||

Questões-Chave Respondidas no Relatório

Qual é o valor atual do mercado de móveis de plástico?

O mercado vale USD 16,80 bilhões em 2025 e está projetado para alcançar USD 21,00 bilhões até 2030.

Que região cresce mais rápido nas vendas de móveis de plástico?

Ásia-Pacífico lidera com uma previsão de TCAC de 6,0% para 2025-2030, impulsionada pela rápida urbanização e uma classe média crescente.

Por que armários são a categoria de produto de crescimento mais rápido?

Restrições de espaço urbano impulsionam demanda por armazenamento modular, dando aos armários uma perspectiva de TCAC de 5,2% até 2030.

Como o e-commerce influencia o mercado de móveis de plástico?

O varejo online em canais B2C está avançando a uma TCAC de 6,2% conforme ferramentas de RA reduzem taxas de devolução e plásticos de montagem simples reduzem custos de frete.

Que tendências de sustentabilidade moldam o desenvolvimento de produtos?

Fabricantes cada vez mais usam polímeros reciclados e sistemas de ciclo fechado, permitindo prêmios de preço de 15-25% e melhor conformidade regulatória.

Que segmento de preço se expande mais rápido?

O nível premium cresce a 5,8% TCAC até 2030, graças a atualizações de design e preferência do consumidor por materiais ecológicos.

Página atualizada pela última vez em: