Tamanho e Participação do Mercado de Móveis Estofados

Análise do Mercado de Móveis Estofados pela Mordor Intelligence

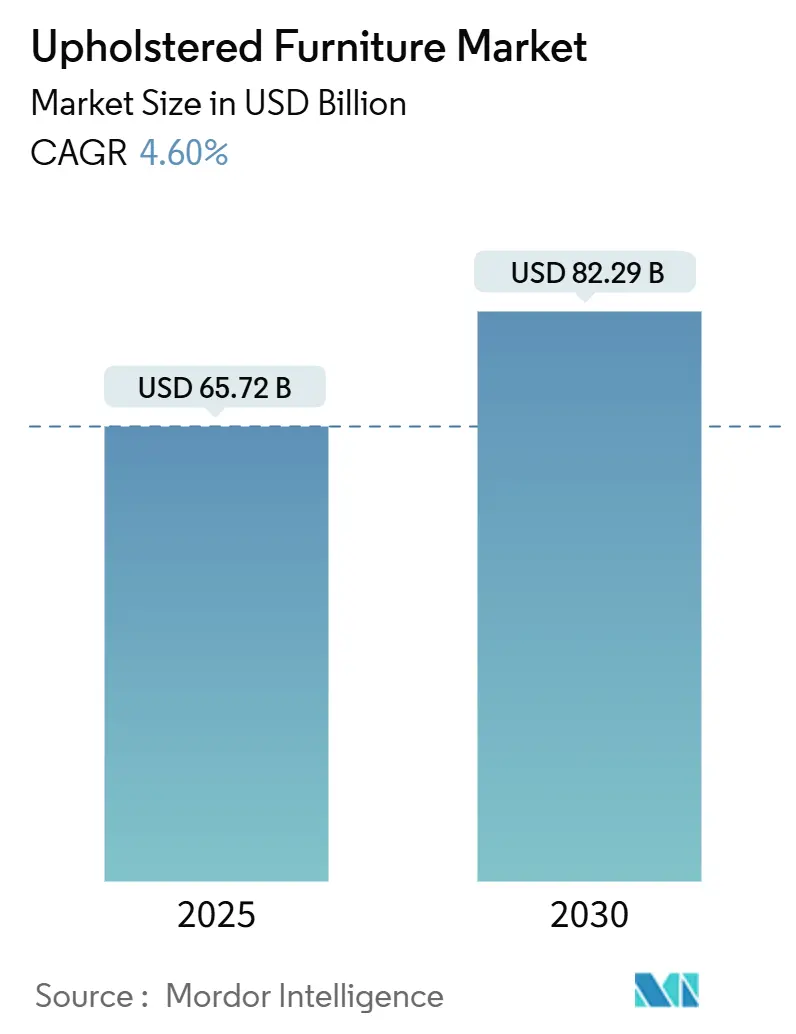

O tamanho do mercado de móveis estofados situa-se em USD 65,72 bilhões em 2025 e está previsto para alcançar USD 82,29 bilhões em 2030, expandindo a uma TCCA de 4,60%. A urbanização constante, os gastos sustentados em melhorias residenciais e a adoção acelerada do e-commerce estão mantendo o mercado de móveis estofados numa trajetória de crescimento, apesar da volatilidade dos custos de insumos e do atrito na cadeia de suprimentos. Os fabricantes estão priorizando personalização, prazos de entrega mais curtos e automação para compensar o aumento dos preços de espuma e couro enquanto competem na flexibilidade de design e sourcing sustentável. A Ásia-Pacífico está prestes a ultrapassar todas as outras regiões em momentum de crescimento, à medida que famílias de renda média na China, Índia e Sudeste Asiático migram de assentos sem marca para peças de marca multifuncionais. No nível de produto, cadeiras estão superando sofás conforme hábitos de trabalho híbrido elevam assentos ergonômicos ao primeiro plano, e a mudança está aguçando o foco competitivo na tecnologia de movimento e recursos de energia integrados.

Principais Conclusões do Relatório

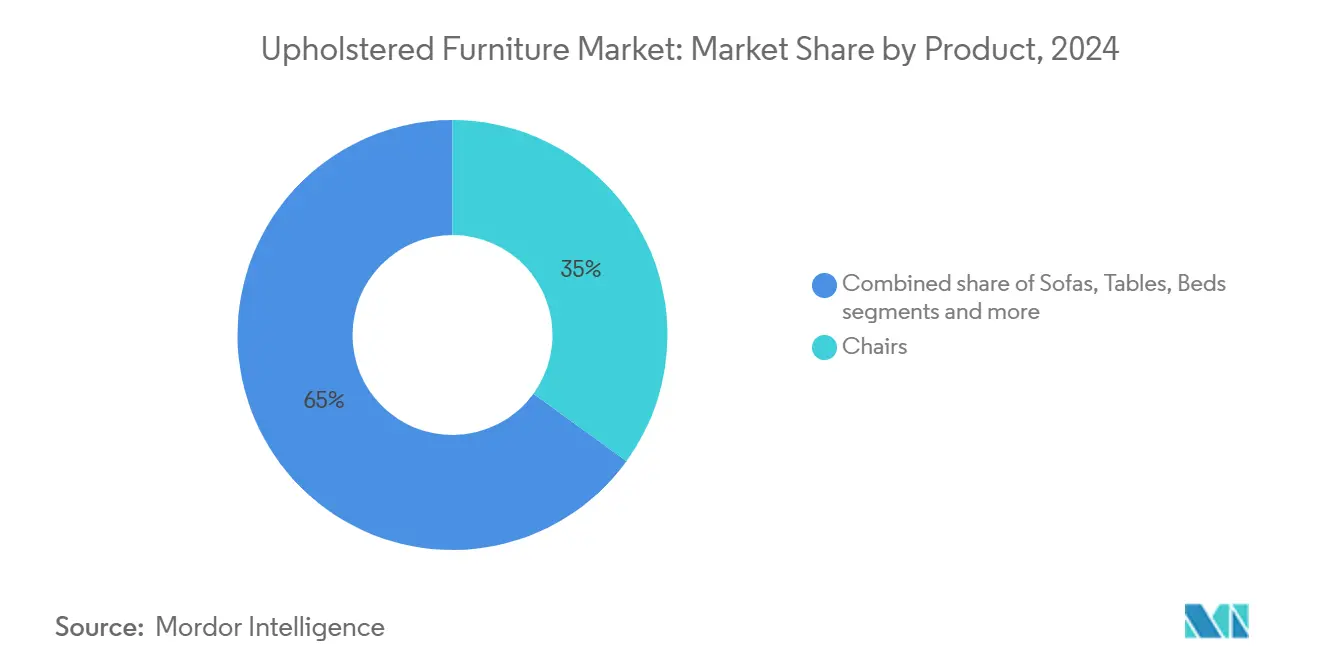

- Por categoria de produto, sofás lideraram com 35% da receita em 2024, enquanto cadeiras estão projetadas para crescer a uma TCCA de 5,2% até 2030

- Por material, tecido manteve 55% da participação em 2024; couro é o material de crescimento mais rápido a uma TCCA de 4,8% até 2030

- Por faixa de preço, o segmento premium está previsto para subir a uma TCCA de 5,5% entre 2025-2030, ainda que o médio manteve 48% da receita de 2024

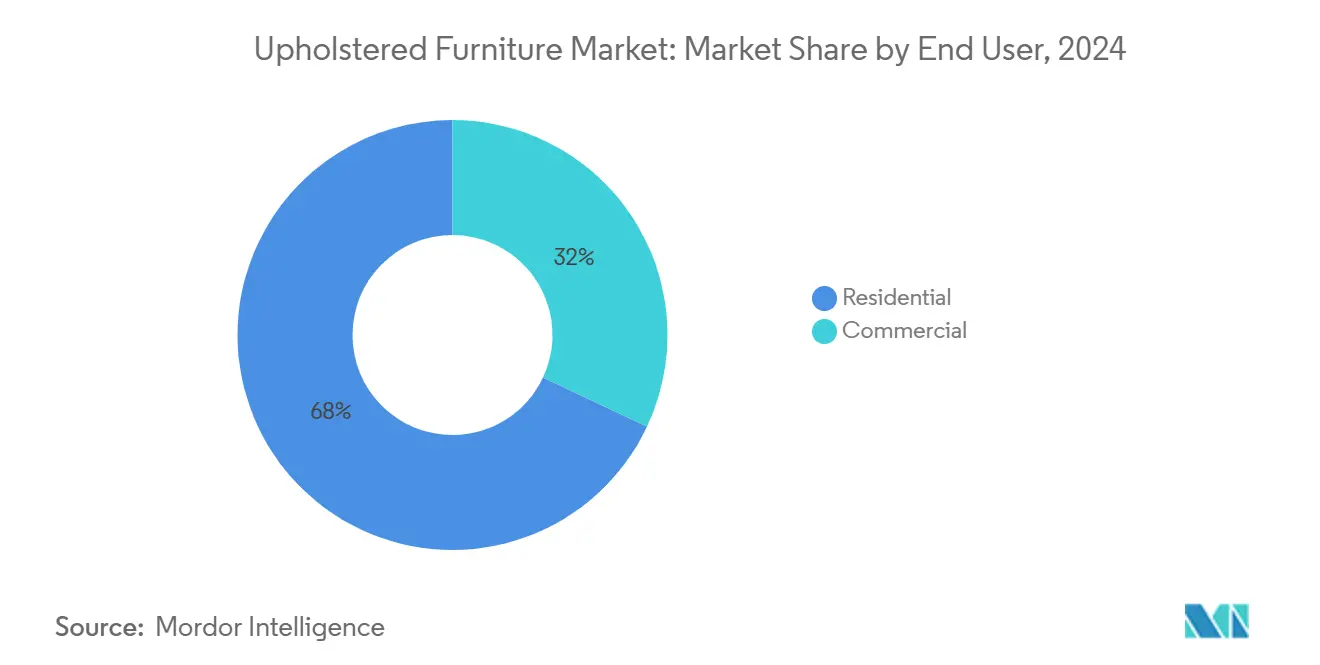

- Por usuário final, residencial comandou 68% da participação do mercado de móveis estofados em 2024; uso comercial está avançando a uma TCCA de 5,3% até 2030

- Por canal de distribuição, lojas especializadas detiveram 40% das vendas de 2024, enquanto a receita online está definida para expandir a uma TCCA de 6,4% até 2030

- Por geografia, América do Norte contribuiu com 33% do faturamento de 2024; Ásia-Pacífico mostra a TCCA regional mais rápida de 6,0% para 2025-2030

Tendências e Insights do Mercado Global de Móveis Estofados

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCCA | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Urbanização crescente e espaços habitacionais compactos | +1.2% | Ásia-Pacífico, América do Norte, Europa | Prazo médio (2-4 anos) |

| Penetração acelerada do e-commerce | +0.9% | América do Norte, Europa e Ásia-Pacífico desenvolvida | Prazo curto (≤ 2 anos) |

| Boom da construção hoteleira | +0.7% | Oriente Médio, Ásia-Pacífico, América do Norte | Prazo médio (2-4 anos) |

| Demanda millennial por tecidos eco-certificados | +0.6% | América do Norte, Europa, Ásia-Pacífico urbana | Prazo longo (≥ 4 anos) |

| Reformas de áreas lounge para trabalho híbrido | +0.5% | América do Norte, Europa e Ásia-Pacífico desenvolvida | Prazo curto (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Urbanização Crescente e Espaços Habitacionais Compactos Impulsionando Demanda por Estofados Multifuncionais

Apartamentos urbanos encolhendo estão forçando compradores a favorecer móveis que desempenham dupla função, tornando armazenamento oculto, layouts modulares e soluções de sono conversíveis expectativas básicas em vez de upgrades. Apartamentos menores estão reformulando prioridades de design, tornando armazenamento oculto, layouts modulares e funções de sono conversíveis a norma em vez de upgrades premium. Fabricantes responderam com sofás que escondem puffs, poltronas reclináveis com carregamento USB-C e seccionais que se dividem em camas de hóspedes. A perspectiva de estilo de 2025 destaca assentos com estantes integradas e módulos de braço de troca rápida, refletindo o desejo dos consumidores de personalizar pequenos espaços sem desordem

Penetração Acelerada do E-commerce Impulsionando Vendas Diretas ao Consumidor de Sofás

A receita de móveis digitais está prevista para crescer a uma taxa maior, com assentos estofados absorvendo uma participação crescente desse gasto. Marcas puramente digitais aproveitam visualização 3D, colocação AR em ambientes e taxas de frete estreitas para converter compradores que antes hesitavam em comprar itens volumosos online. Furniture.com superou 60 parceiros varejistas em abril de 2025, sinalizando consolidação de plataforma e maior poder de barganha com provedores de logística. Nativos digitais rotineiramente oferecem entrega de seis semanas para sofás feitos sob medida, um cronograma que lojas de grande formato lutam para igualar. A mudança online também está democratizando tecidos personalizados, permitindo que compradores especifiquem combinações de cor e textura antes confinadas a showrooms de designers.

Boom da Construção Hoteleira Alimentando Demanda por Estofados Contratuais

Pipelines hoteleiros pós-pandemia se reviveram, com aberturas globais e re-marcas focando em interiores táteis e ricos em emoção que dependem fortemente de assentos personalizados. Por exemplo, em janeiro de 2025, Mitsubishi Estate e TBS Holdings, em colaboração com Hilton, revelaram planos para o Canopy by Hilton Tokyo Akasaka, previsto para estrear em 2028 com 174 quartos. Esta atividade de construção está impulsionando demanda por peças estofadas. Fornecedores contratuais estão lançando coleções de lounge modulares que imitam suavidade residencial ainda passam testes de durabilidade de 100.000 esfregadas. A onda de "design evocativo" destaca toque, cor e curvatura, permitindo que bancos e cabeceiras estofados funcionem como peças de destaque em lobbies e quartos de hóspedes.

Preferência Millennial por Tecidos Eco-Certificados Impulsionando Estofados Sustentáveis

Sustentabilidade mudou de uma alegação opcional para um pré-requisito de compra, pois a maioria dos compradores agora examina marcas por credenciais ambientais. Certificações como OEKO-TEX Standard 100 e rótulos do Forest Stewardship Council estão influenciando cestas tanto de média quanto de alta gama. Inovadores de materiais estão introduzindo núcleos de látex natural de origem agroflorestal e fios de plástico reciclado que satisfazem testes de durabilidade enquanto reduzem carbono incorporado. Os prêmios da Interzum de 2025 destacaram vários têxteis refrescantes que casam performance com reciclabilidade, e varejistas de massa estão lançando programas de recompra de móveis para estender ciclos de vida do produto [1]interzum, "Looking to the Future: Winners of the interzum award 2025," interzum.com.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCCA | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preços voláteis de espuma e couro | -0.8% | América do Norte, Europa e centros globais de sourcing | Prazo médio (2-4 anos) |

| Escassez de mão-de-obra especializada em estofaria | -0.7% | América do Norte, Europa e Ásia-Pacífico desenvolvida | Prazo médio (2-4 anos) |

| Descarte rápido de importações de baixo custo | -0.5% | Europa, América do Norte e Ásia-Pacífico desenvolvida | Prazo longo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Preços Voláteis de Espuma e Couro Comprimindo Margens dos Fabricantes

Custos de poliuretano e couro dispararam em 2024, alargando a lacuna entre captação de pedidos e realização de lucro. Muitas plantas de médio porte não conseguem fazer hedge completo das oscilações de commodities, forçando substituições seletivas de materiais ou modelos de estoque enxuto. Propostas de tarifas iminentes sobre estofados chineses poderiam adicionar bilhões às contas dos consumidores americanos se promulgadas. Para amenizar a exposição, produtores estão adotando software de corte aninhado e pools diversificados de fornecedores, enquanto algumas marcas americanas exploram nearshoring de sourcing de couro para o México.

Escassez de Mão-de-Obra Especializada em Estofaria

Uma força de trabalho envelhecendo e captação vocacional limitada estão restringindo capacidade de produção, especialmente para pedidos personalizados que requerem detalhamento manual. Plantas da Carolina do Norte relatam requisições abertas permanecendo não preenchidas por mais de seis meses, levando empresas a lançar aprendizados pagos e fazer parceria com faculdades comunitárias. Automação está aliviando grampeamento repetitivo e corte de tecido, ainda assim tufting complexo e combinação de padrões ainda dependem de habilidade manual. Empresas que integram academias de treinamento, como a Catawba Valley Furniture Academy, desfrutam de menor rotatividade e prazos de entrega mais rápidos.

Análise de Segmento

Por Produto: Cadeiras Ganham Impulso Através de Inovação Ergonômica

A hierarquia de produtos do mercado de móveis estofados mostra sofás mantendo uma participação dominante de 35% em 2024, enquanto cadeiras estão definidas para superar todas as outras categorias com uma TCCA de 5,2% até 2030. Cadeiras estão beneficiando de subsídios de empregadores para configurações de home-office, demanda brisk por designs de suporte lombar e o gotejamento da tecnologia de movimento para faixas de preço médias. Poltronas reclináveis equipadas com USB e cadeiras de destaque ajustáveis que combinam funções de tarefa e lazer estão redefinindo limites de segmento. O mercado de móveis estofados frequentemente recompensa marcas que comprimem tempos de entrega para cadeiras, pois seu menor volume cúbico favorece embarque direto à porta.

Camas, banquetas, puffs e otomanas completam o portfólio atendendo cenários específicos de quarto. Cabeceiras estofadas agora são fornecidas com luzes de leitura integradas, enquanto otomanas de armazenamento satisfazem a tendência de vida compacta. Sofás, no entanto, mantêm visibilidade de marca; seccionais modulares com braços trocáveis e capas removíveis estendem a vida do produto e nutrem compras repetidas. Silhuetas curvas-popularizadas na Semana de Design de Milão-requerem materiais mais flexíveis e costura especializada, elevando barreiras para novos entrantes mas permitindo pontos de preço premium. À medida que o atuador OctoBox 1000 da OCTO filtra para SKUs de poltrona reclinável, sofás com movimento elétrico estão definidos para estreitar a lacuna de desempenho entre categorias de assentos, mantendo o mercado de móveis estofados dinâmico e liderado por inovação.

Nota: Participações de segmento de todos os segmentos individuais estão disponíveis mediante compra do relatório

Por Material: Tecido Domina Enquanto Couro Ganha Posição Premium

Tecido continuou a liderar com 55% do volume de 2024, ancorando o mercado de móveis estofados através da amplitude de padrões, variedade tátil e custo competitivo. Tecidos de performance apresentando resistência a manchas, limpeza com alvejante e revestimentos pet-friendly fazem do tecido a escolha preferida para famílias jovens. Paletas de cores emergentes-magenta, tangerina e verde manjericão-sinalizam uma mudança de neutros seguros e estão estimulando ciclos de renovação tanto em canais residenciais quanto hoteleiros. Inovações em fibra refrescante como Snöphyte da Innofa permitem que cabeceiras e poltronas reclináveis estofadas abordem conforto térmico sem recorrer a sistemas de ventilação ativa.

Couro, em contraste, está se reposicionando como um material de luxo de origem responsável e está previsto para crescer a uma TCCA de 4,8%. Regulamentações europeias mais rigorosas sobre curtimento com cromo estão levando a investimento em alternativas à base de água ou derivadas de vegetais, ajudando o couro a atrair compradores eco-conscientes. Exportações chinesas de sofás de couro cresceram 15% ano a ano em 2023, sublinhando o apetite global contínuo por peças de destaque em couro. Estofaria híbrida-tecido em almofadas de assento, couro em painéis de braço de alto desgaste-está se espalhando no segmento de lounge comercial, casando suavidade com facilidade de limpeza. No geral, escolha de material é cada vez mais ditada pela narrativa sensorial desejada, sustentando diversidade de produto através do mercado de móveis estofados.

Por Faixa de Preço: Segmento Premium Acelera Através de Personalização

Bens premium estão projetados para subir a uma TCCA de 5,5% de 2025-2030, ganhando tração conforme consumidores trocam substituições frequentes por artesanato duradouro. Costuras feitas à mão, molas amarradas à mão em oito direções e couros de anilina genuínos exemplificam o caminho de upgrade. A interface COM digital da Lexington Home Brands agora permite que compradores visualizem milhares de tecidos em realidade aumentada, reduzindo ansiedade de decisão e encurtando o ciclo de vendas. Fabricantes de alta-gama legados observam que compradores cada vez mais solicitam estruturas de madeira certificada e pernas de metal reciclado, mesclando luxo com responsabilidade.

O segmento de gama média, que representou 48% da receita de 2024, continua a atrair famílias equilibrando aspiração de design com vigilância orçamentária. Marcas nesta faixa estão pegando emprestadas marcas premium-viés de contraste, apoios de cabeça com movimento e padrões de costura superior-enquanto ajustam finamente a lista de materiais para manter preços. Jogadores do segmento econômico, enquanto isso, concentram-se em entregar visual por menos através de engenharia de montagem plana e capas que imitam couro sintético. A amplitude de qualidade crescente ainda funil proprietários aspiracionais para cima ao longo do tempo, preservando a arquitetura de escada de preços incorporada no mercado de móveis estofados.

Por Usuário Final: Segmento Comercial Ganha Através de Inovação Hoteleira

Demanda comercial está projetada para subir a uma TCCA de 5,3%, impulsionada principalmente por projetos de hotéis, resorts e estadias prolongadas que buscam áreas sociais imersivas onde hóspedes se sintam em casa ainda inspirados. Cabines estofadas com energia integrada e painéis acústicos agora ancoram lobbies de coworking, enquanto sofás modulares e reconfiguráveis permitem mudanças rápidas de eventos. Políticas de aquisição sustentável também estão persuadindo compradores corporativos a preferir sourcing doméstico ou regional, apertando prazos de entrega e favorecendo fornecedores verticalmente integrados. No entanto, segmento comercial também enfrenta considerações regulamentares, incluindo conformidade com padrões de inflamabilidade CAL 133 para espaços públicos, que exigem que peças inteiras de móveis sejam testadas ao invés de apenas materiais [2]BTOD, "CAL 117 and CAL 133 Flammability Ratings Explained," btod.com..

Consumo residencial mantém sua participação de 68% atendendo a upgrades de estilo de vida centrados em conforto. Prioridades de bem-estar encorajam almofadas de assento mais profundas, tecidos respiráveis e mecanismos reclináveis que acomodam tipos corporais variados. Hooker Furnishings observou vendas gerais mais suaves no ano fiscal de 2025, mas ainda capturou participação incremental em suas divisões legadas empurrando seccionais conversacionais e poltronas reclináveis que abraçam o corpo. Convergência de casa inteligente permanece um diferenciador; pontos de venda vendendo apoios de braço carregados de USB e mesas laterais de carregamento sem fio relatam cestas médias mais altas, mostrando como o mercado de móveis estofados explora tecnologia para manter relevância.

Por Canal de Distribuição: Crescimento Online Remodela Paisagem Varejista

Vendas online estão numa trajetória de TCCA de 6,4%, erodindo o domínio do tráfego físico enquanto gera reinvenção omnicanal. Tecnologia de visualização, programas de amostras gratuitas e assistentes de chat AI estreitam a lacuna sensorial anteriormente atendida apenas por visitas a lojas. Lojas especializadas, no entanto, defendem 40% das vendas entregando consultoria de design sob medida, entrega white-glove e serviços de reparo. La-Z-Boy reportou resultados fortes do terceiro trimestre para o ano fiscal de 2025, com vendas consolidadas de USD 522 milhões, um aumento de 4% em relação ao ano anterior, impulsionado por um aumento de 11% nas vendas no segmento varejista através de crescimento de vendas mesma loja e aberturas de novas lojas [3]La-Z-Boy Incorporated, "La-Z-Boy Incorporated Reports Strong Third Quarter Results; Sales and Earnings Growth Reflect Power of Brand and Capabilities," lazboy.gcs-web.com..

Centros residenciais reivindicam participação entre compradores orientados por valor atraídos por sortimentos de parada única, enquanto empreiteiros de projetos direcionam pedidos de grande volume para equipes B2B que traduzem especificações em estofaria compatível. Lojas de departamento e hipermercados estão recuando ainda permanecem relevantes para assentos de destaque com preços impulso. O mix de canais está se tornando uma alavanca estratégica; marcas competentes em alternar entre e-commerce direto e parcerias de atacado estão posicionadas para capturar ganhos desproporcionais no mercado de móveis estofados.

Análise Geográfica

América do Norte gerou 33% da receita de 2024, sustentada por gastos resilientes em renovação, uma infraestrutura madura direto-ao-consumidor e uma preferência enraizada por assentos personalizados. Fabricantes domésticos aproveitam cadeias de suprimento sincronizadas abrangendo Mississippi, Tennessee e Carolina do Norte para entregar sofás de seis semanas, uma vantagem de prazo de entrega sobre importações asiáticas. Déficits de mão-de-obra especializada, no entanto, ameaçam throughput; pacotes de incentivo e academias de treinamento são uma linha item crescente através de orçamentos corporativos.

Ásia-Pacífico é o território de crescimento mais rápido com uma perspectiva de TCCA de 6,0%. Economias de escala da China, evidentes em seu total de exportação de sofás de couro de multi-bilhões de dólares, mantêm sourcing global ancorado no Delta do Rio das Pérolas. Propriedade residencial urbana crescente se casa com pistas de design aspiracional puxadas das redes sociais, reforçando demanda por móveis multifuncionais.

Europa combina credenciais de design de herança com frameworks de sustentabilidade progressivos que moldam padrões globais. A aquisição de fevereiro de 2025 da Actona Group do fabricante de sofás polonês SITS expande pegadas escandinavas e sinaliza consolidação contínua visando dobrar o faturamento para DKK 4 bilhões [3]. Mandatos de economia circular estão empurrando produtores em direção a capas destacáveis e construções de mono-material que simplificam reciclagem. América do Sul, Oriente Médio e África formam bolsões menores ainda ricos em oportunidade onde rendas disponíveis crescentes, infraestrutura de turismo e expansão de rede varejista estão desbloqueando demanda incremental para o mercado de móveis estofados.

Cenário Competitivo

O mercado de móveis estofados permanece fragmentado mas está inclinando em direção à consolidação conforme jogadores buscam escala em compras de matéria-prima, logística e marketing. A compra de maio de 2025 da HomesToLife da HTL Marketing amplia sua gama de sofás premium e aperta controle sobre qualidade de acabamento. A aquisição de março de 2025 do The RW Collective da Bauhaus Furniture adiciona capacidade de produção do Mississippi e corta tempos de embarque transcontinental durante temporadas de pico. Estes movimentos ilustram um foco mais aguçado em integração vertical visando salvaguardar margens e fortalecer resiliência de suprimento.

Adoção de tecnologia agora diferencia vencedores. O assistente COM habilitado por AI da Lexington Home Brands corta tempo de visualização de dias para minutos, fomentando confiança do cliente e taxas de fechamento mais altas. Fornecedores de hardware de movimento estão co-desenvolvendo atuadores que sincronizam com assistentes de voz, empurrando o envelope em ecossistemas de assentos inteligentes.

Sustentabilidade é o terceiro pilar competitivo. Marcas especificando fios de poliéster reciclado, madeira certificada FSC e adesivos à base de água ganham espaço de prateleira em varejistas mais verdes e pontuam mais alto em avaliações de licitação. Esquemas de devolução que reformam ou reciclam sofás usados estão se multiplicando, concedendo aos fabricantes acesso a fluxos de receita secundários. Entrantes direto-ao-consumidor que casam eco-materiais com estética pronta para Instagram intensificam competição de preços mas também incitam incumbentes a acelerar ciclos de desenvolvimento de produto, mantendo o mercado de móveis estofados vibrante e liderado por inovação.

Líderes da Indústria de Móveis Estofados

-

Ashley Furniture Industries

-

La-Z-Boy Incorporated

-

Man Wah Holdings Ltd.

-

DFS Furniture PLC

-

Natuzzi S.p.A.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: Lexington Home Brands revelou uma ferramenta COM digital apresentando reconhecimento de padrão AI e colocação AR para agilizar pedidos personalizados.

- Março de 2025: Hooker Furnishings moveu-se para sair de seu centro de distribuição de Savannah, visando USD 4,0-4,5 milhões em economias anuais a partir do ano fiscal de 2027.

- Fevereiro de 2025: Actona Group adquiriu fabricante de sofás polonês SITS, adicionando 2.000 funcionários e visando superar DKK 4 bilhões em receita até 2025.

- Fevereiro de 2025: La-Z-Boy postou vendas trimestrais consolidadas de USD 522 milhões, alta de 4% ano a ano, com receita varejista subindo 11% em crescimento mesma loja.

Escopo do Relatório Global do Mercado de Móveis Estofados

Móveis estofados refere-se a produtos onde o tecido do estofado está em contato direto com materiais de acolchoamento, como assentos e superfícies interiores.

O mercado de móveis estofados é segmentado por tipo, aplicação, canal de distribuição e geografia. Por tipo, o mercado é segmentado em cadeiras, sofás, mesas, camas e outros tipos. Por aplicação, o mercado é segmentado em residencial e comercial. Por canal de distribuição, o mercado é segmentado em varejo online e varejo offline, e por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África.

O relatório oferece tamanho de mercado e previsões para o mercado de móveis estofados em valor (USD) para todos os segmentos acima.

| Cadeiras |

| Sofás |

| Mesas |

| Camas |

| Banquetas |

| Outros Produtos (puffs, otomana, etc.) |

| Tecido |

| Couro |

| Outros Materiais |

| Econômica |

| Média |

| Premium |

| Residencial |

| Comercial |

| B2C/Varejo | Centros Residenciais |

| Lojas Especializadas de Móveis (incluindo outlets de marca exclusiva) | |

| Online | |

| Outros Canais de Distribuição (inclui hipermercados, supermercados, televendas, clubes de atacado, lojas de departamento, etc.) | |

| B2B/Projetos (diretamente para empresas) |

| América do Norte | Canadá |

| Estados Unidos | |

| México | |

| América do Sul | Brasil |

| Peru | |

| Chile | |

| Argentina | |

| Resto da América do Sul | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Espanha | |

| Itália | |

| BENELUX (Bélgica, Holanda e Luxemburgo) | |

| NÓRDICOS (Dinamarca, Finlândia, Islândia, Noruega e Suécia) | |

| Resto da Europa | |

| Ásia-Pacífico | Índia |

| China | |

| Japão | |

| Austrália | |

| Coreia do Sul | |

| Sudeste Asiático (Singapura, Malásia, Tailândia, Indonésia, Vietnã e Filipinas) | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | Emirados Árabes Unidos |

| Arábia Saudita | |

| África do Sul | |

| Nigéria | |

| Resto do Oriente Médio e África |

| Por Produto | Cadeiras | |

| Sofás | ||

| Mesas | ||

| Camas | ||

| Banquetas | ||

| Outros Produtos (puffs, otomana, etc.) | ||

| Por Material | Tecido | |

| Couro | ||

| Outros Materiais | ||

| Por Faixa de Preço | Econômica | |

| Média | ||

| Premium | ||

| Por Usuário Final | Residencial | |

| Comercial | ||

| Por Canal de Distribuição | B2C/Varejo | Centros Residenciais |

| Lojas Especializadas de Móveis (incluindo outlets de marca exclusiva) | ||

| Online | ||

| Outros Canais de Distribuição (inclui hipermercados, supermercados, televendas, clubes de atacado, lojas de departamento, etc.) | ||

| B2B/Projetos (diretamente para empresas) | ||

| Por Geografia | América do Norte | Canadá |

| Estados Unidos | ||

| México | ||

| América do Sul | Brasil | |

| Peru | ||

| Chile | ||

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Espanha | ||

| Itália | ||

| BENELUX (Bélgica, Holanda e Luxemburgo) | ||

| NÓRDICOS (Dinamarca, Finlândia, Islândia, Noruega e Suécia) | ||

| Resto da Europa | ||

| Ásia-Pacífico | Índia | |

| China | ||

| Japão | ||

| Austrália | ||

| Coreia do Sul | ||

| Sudeste Asiático (Singapura, Malásia, Tailândia, Indonésia, Vietnã e Filipinas) | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Emirados Árabes Unidos | |

| Arábia Saudita | ||

| África do Sul | ||

| Nigéria | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado de móveis estofados?

O tamanho do mercado de móveis estofados é USD 65,72 bilhões em 2025, com um valor projetado de USD 82,29 bilhões até 2030.

Qual categoria de produto está crescendo mais rapidamente?

Cadeiras são o produto de crescimento mais rápido, previstas para postar uma TCCA de 5,2% devido à demanda elevada por assentos ergonômicos e multifuncionais.

Por que a Ásia-Pacífico é a região de crescimento mais atrativa?

Urbanização, rendas disponíveis crescentes e centros de fabricação competitivos em custo como China e Vietnã sustentam a perspectiva de TCCA de 6,0% da região.

Como as tendências de sustentabilidade estão afetando a escolha de material?

Tecidos eco-certificados e couro curtido de forma responsável estão ganhando tração - 44% dos compradores favorecem marcas com práticas ambientais documentadas.

Que impacto poderiam ter tarifas propostas sobre importações chinesas?

Tarifas variando de 60-100% poderiam adicionar USD 8,5-13,1 bilhões aos custos dos consumidores americanos, levando varejistas a diversificar sourcing e considerar nearshoring.

Página atualizada pela última vez em: