Tamanho e Participação do Mercado de Organização de Desenvolvimento e Fabricação Contratada Farmacêutica (CDMO)

Análise do Mercado de Organização de Desenvolvimento e Fabricação Contratada Farmacêutica (CDMO) pela Mordor Intelligence

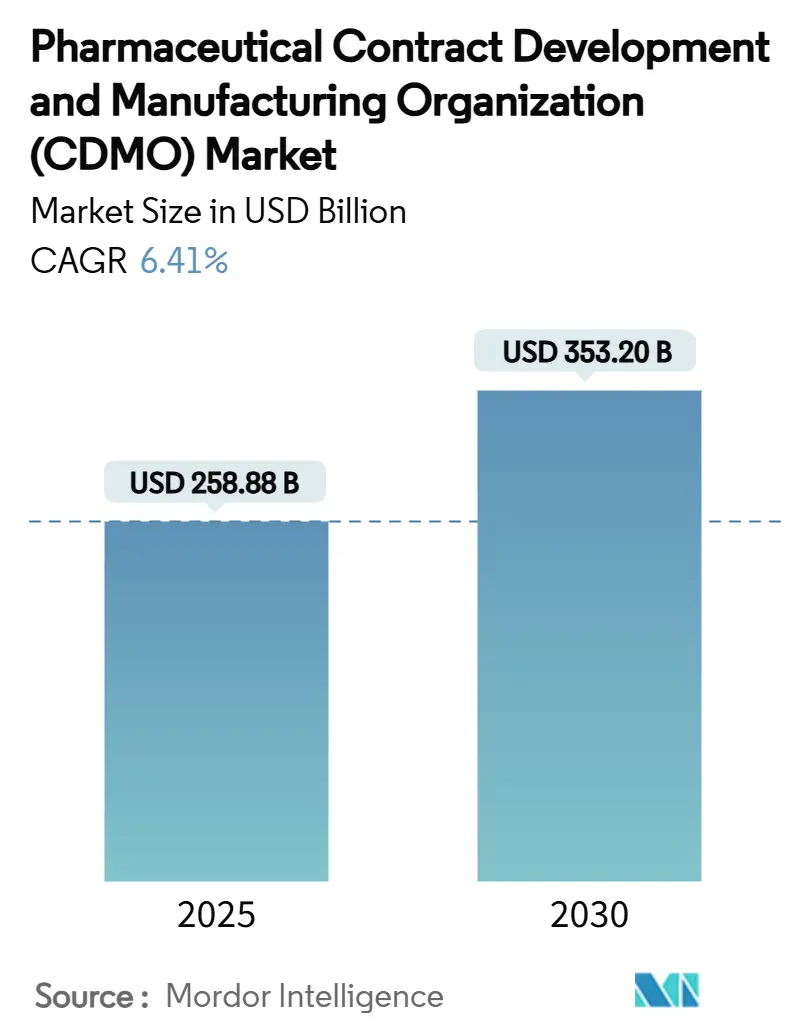

O tamanho do mercado de organização de desenvolvimento e fabricação contratada farmacêutica (CDMO) está avaliado em USD 258,88 bilhões em 2025 e projetado para alcançar USD 353,20 bilhões até 2030, refletindo uma TCAC de 6,41%. A demanda robusta de terceirização para biológicos complexos, o aumento de APIs de alta potência (HPAPIs) e plataformas de desenvolvimento de processos habilitadas por inteligência artificial sustentam essa trajetória. Terapias peptídicas baseadas em GLP-1, programas de vacinas em expansão e investimento sustentado em plantas digitalmente conectadas amplificam ainda mais a necessidade de parceiros especialistas capazes de absorver riscos de capital e regulatórios. Inovadores norte-americanos continuam a ancorar trabalhos de alto valor em biológicos e terapia gênica, enquanto as vantagens de custo da Ásia-Pacífico aceleram a expansão de capacidade. A consolidação-tipificada pela compra de USD 16,5 bilhões da Catalent pela Novo Holdings-sinaliza uma mudança decisiva em direção a fornecedores ponta a ponta que combinam desenvolvimento, ampliação de escala e produção comercial.

Principais Conclusões do Relatório

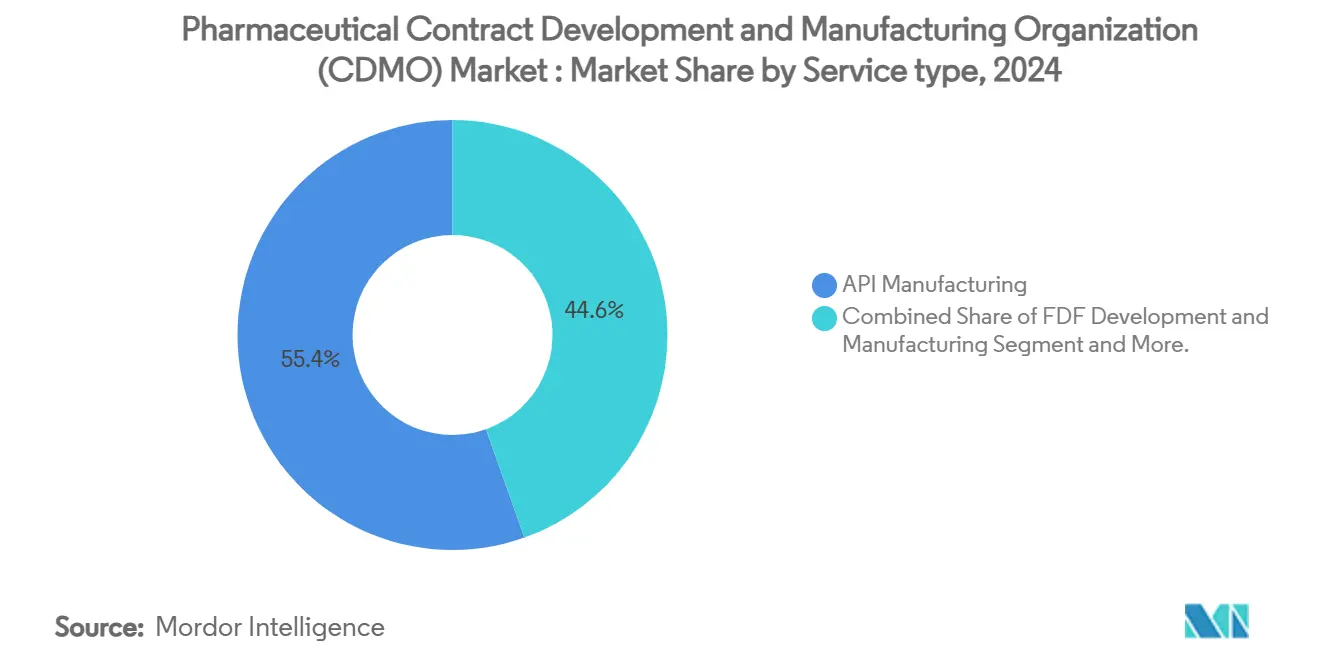

- Por tipo de serviço, a fabricação de API deteve 55,44% da participação de mercado de organização de desenvolvimento e fabricação contratada farmacêutica (CDMO) em 2024, enquanto o desenvolvimento e fabricação de forma de dosagem finalizada (FDF) está previsto para expandir a 7,42% TCAC até 2030.

- Por tipo de molécula, APIs de molécula pequena capturaram 62,34% do tamanho do mercado de organização de desenvolvimento e fabricação contratada farmacêutica (CDMO) em 2024; HPAPIs estão projetados para crescer a uma TCAC de 8,32% até 2030.

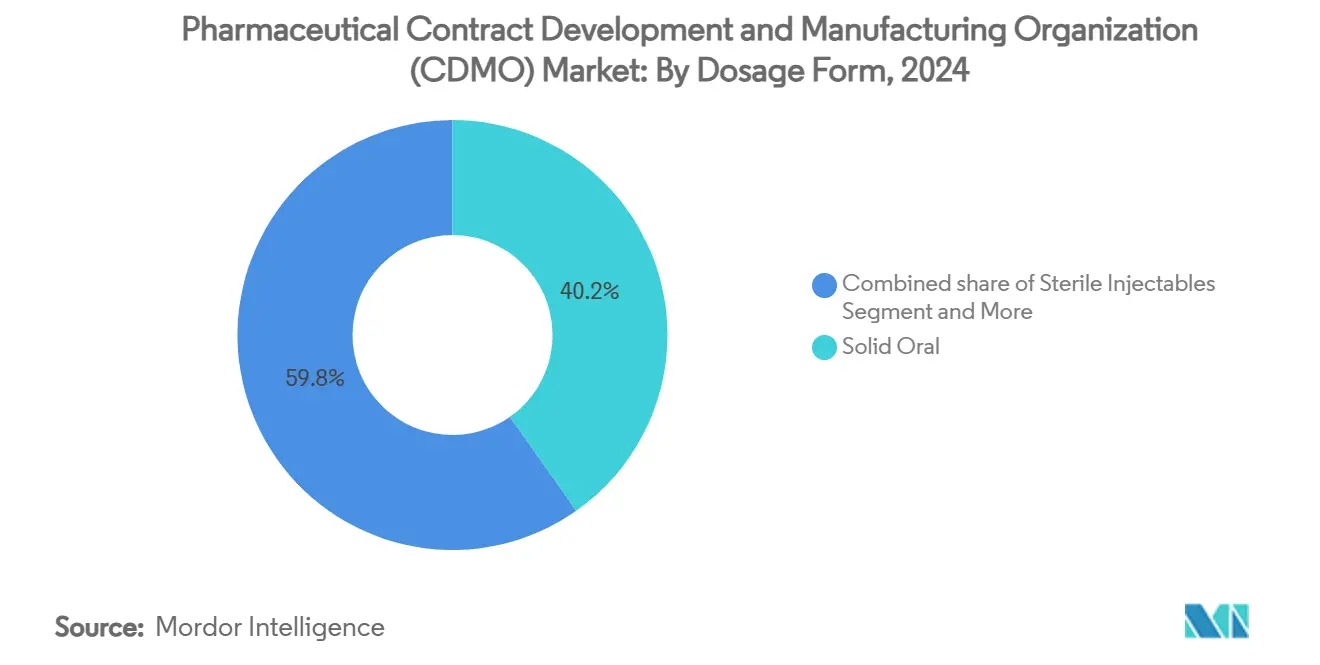

- Por forma de dosagem, orais sólidos representaram 40,23% da participação do tamanho do mercado de organização de desenvolvimento e fabricação contratada farmacêutica (CDMO) em 2024, enquanto injetáveis estéreis estão avançando a 9,32% TCAC.

- Por área terapêutica, oncologia comandou 32,43% da participação de receita em 2024, enquanto projetos de doenças infecciosas e vacinas apresentam a perspectiva mais rápida de TCAC de 8,42%.

- Por geografia, a América do Norte liderou com 38,43% da participação do mercado de organização de desenvolvimento e fabricação contratada farmacêutica (CDMO) em 2024; a Ásia-Pacífico registra a mais alta projeção de TCAC de 7,42%.

Tendências e Insights Globais do Mercado de Organização de Desenvolvimento e Fabricação Contratada Farmacêutica (CDMO)

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento do volume de terceirização por grandes empresas farmacêuticas | +1.8% | América do Norte, Europa | Prazo médio (2-4 anos) |

| Surto em biológicos e pipelines de moléculas complexas | +1.5% | América do Norte, UE; APAC emergente | Prazo longo (≥ 4 anos) |

| Vantagem de custo e velocidade da fabricação em mercados emergentes | +1.2% | APAC central; MEA e América do Sul como transbordamento | Prazo curto (≤ 2 anos) |

| Consolidação em direção a CDMOs de balcão único | +0.9% | Global | Prazo médio (2-4 anos) |

| Plataformas de desenvolvimento de processos rápidos habilitadas por IA | +0.7% | América do Norte, Europa; APAC em expansão | Prazo médio (2-4 anos) |

| Construções de capacidade HPAPI para GLP-1 e peptídeos | +0.6% | América do Norte, Europa | Prazo curto (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Aumento do Volume de Terceirização por Grandes Empresas Farmacêuticas

Os crescentes custos de P&D e a complexidade de pipeline impulsionam as farmacêuticas principais a transferir a fabricação não essencial. Modelos asset-light liberam capital para descoberta enquanto aproveitam a expertise de CDMO para manter continuidade de fornecimento global. A compra do site de Vacaville de USD 1,2 bilhão da Roche pela Lonza sustenta essa transição, adicionando 330.000 L de capacidade de biológicos para apoiar a demanda de anticorpos blockbuster. A terceirização é mais intensa para biológicos estéreis e terapias de edição gênica, onde o rigor regulatório e barreiras técnicas aumentam o valor de parceiros especialistas.

Surto em Biológicos e Pipelines de Moléculas Complexas

Entidades biológicas agora dominam os novos registros de medicamentos, impulsionadas por conjugados anticorpo-droga, vacinas mRNA e terapêuticas baseadas em células. A Samsung Biologics garantiu USD 1,4 bilhão em novos contratos de 2024 e está expandindo suítes de conjugados anticorpo-droga, ilustrando a demanda espiral por fornecimento de biológicos cGMP [1]Samsung Biologics, "Samsung Biologics Financial Results 2024," samsung.com Source: Economic Times, "India CDMO market to reach $22-25 billion by 2035: Report," economictimes.indiatimes.com . Os requisitos rigorosos de cadeia fria, controle de contaminação e análises de biológicos solidificam uma preferência por CDMOs de escopo completo com históricos regulatórios comprovados.

Vantagem de Custo e Velocidade da Fabricação em Mercados Emergentes

Incentivos regionais, arbitragem de mão de obra e aprovações mais rápidas sustentam a ascensão da APAC. A Índia visa um tamanho de mercado de organização de desenvolvimento e fabricação contratada farmacêutica (CDMO) de USD 22-25 bilhões até 2035, apoiado por liberações ambientais simplificadas e feriados fiscais. Brasil e Arábia Saudita igualmente canalizam fundos públicos para plantas de medicamentos para diabetes e vacinas para fomentar resiliência local.

Consolidação em Direção a CDMOs de Balcão Único

Patrocinadores de medicamentos reduzem meses de cronogramas ao entregar uma molécula a um único parceiro desde toxicologia pré-clínica até lançamento global. A aquisição da Catalent de 2024 pela Novo Holdings fundiu desenvolvimento, vetor viral e expertise de enchimento-acabamento sob um mesmo teto. Plataformas maiores exploram sistemas de qualidade compartilhados e gêmeos digitais para reduzir riscos de transferência de tecnologia.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Requisitos regulatórios rigorosos multi-regionais | -0.8% | América do Norte, UE | Prazo longo (≥ 4 anos) |

| Risco de utilização de capacidade e prazo de entrega | -0.6% | Global, biológicos agudo | Prazo médio (2-4 anos) |

| Alto capex para suítes de biológicos estéreis | -0.5% | Mercados desenvolvidos | Prazo médio (2-4 anos) |

| Escassez de talento especializado em fabricação asséptica | -0.4% | América do Norte, Europa | Prazo longo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Requisitos Regulatórios Rigorosos Multi-Regionais

Dossiês divergentes e atualizações contínuas, como as novas regras de taxas da Agência Europeia de Medicamentos, aumentam orçamentos de conformidade e prolongam prazos de variação EMA. CDMOs devem operar sistemas duplicados de gestão de qualidade e alinhar protocolos de integridade de dados através de auditorias FDA, EMA e PMDA, desafiando entrantes menores.

Alto Capex para Suítes de Biológicos Estéreis

Cada ala de cultura celular Classe A/B comanda USD 100 milhões mais validação, bloqueando capital desproporcional por até cinco anos. A Lonza destinou CHF 500 milhões para reformar os salões de fermentação de Vacaville em produção de anticorpos de próxima geração, sublinhando barreiras significativas de custo fixo. Fornecedores limitados de biorreatores de uso único e isoladores agravam atrasos de aquisição.

Análise de Segmentos

Por Tipo de Serviço: Fabricação de API Permanece a Âncora

A Fabricação de Ingrediente Farmacêutico Ativo (API) é o maior segmento no mercado de Organização de Desenvolvimento e Fabricação Contratada Farmacêutica (CDMO), detendo uma participação de mercado significativa de aproximadamente 68% em 2023. Este segmento é fundamental devido ao seu papel na produção de componentes essenciais para medicamentos farmacêuticos, que são críticos para a indústria de saúde. A dominância deste segmento é impulsionada pela crescente demanda por APIs, particularmente para medicamentos de molécula pequena, que constituem uma grande porção do mercado farmacêutico. Avanços tecnológicos na síntese de API e a tendência crescente de terceirização da produção de API para CDMOs especializados têm impulsionado ainda mais o crescimento deste segmento. Adicionalmente, a prevalência crescente de doenças crônicas e a necessidade de terapias inovadoras amplificaram a demanda por APIs de alta qualidade. O segmento também se beneficia de requisitos regulatórios rigorosos, que encorajam empresas farmacêuticas a se associarem com CDMOs experientes para fabricação de API. Em geral, o segmento de fabricação de API permanece uma pedra angular do mercado CDMO, impulsionando inovação e garantindo a disponibilidade de ingredientes farmacêuticos críticos.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Molécula: Moléculas Pequenas Mantêm Escala; HPAPIs Aceleram

Moléculas pequenas capturaram 62,34% do valor de 2024, auxiliadas por caminhos regulatórios maduros e aplicabilidade terapêutica ampla. Ganhos de eficiência de reação e mandatos de química verde encorajam plantas híbridas lote-contínuo que impulsionam competitividade de custos. No entanto, a migração da oncologia em direção a conjugados anticorpo-droga, moléculas degradadoras seletivas e citotóxicos micro-dosados empurra HPAPIs para uma TCAC de 8,32%. CDMOs retrofitam suítes com isoladores de pressão negativa e skids de manuseio fechado para cumprir com limites OEL de <1 μg/m³.

O tamanho do mercado de organização de desenvolvimento e fabricação contratada farmacêutica (CDMO) dedicado aos HPAPIs está previsto para dobrar nos próximos cinco anos conforme GLP-1s baseados em peptídeos e quimioterápicos de próxima geração avançam pela Fase III. Projetos HPAPI tipicamente comandam prêmios de precificação de 25-30% devido à complexidade de contenção e analítica, apoiando margens mais altas para fornecedores especializados.

Por Forma de Dosagem: Orais Sólidos Dominam; Injetáveis Estéreis Surgem

Produtos orais sólidos mantiveram 40,23% de participação em 2024. Linhas robustas de comprimidos, flexibilidade de granulação úmida e aceitação incomparável do paciente ancoram este formato. Esforços para estender exclusividade de franquia via revestimentos deterrentes de abuso e cápsulas multiparticuladas sustentam demanda em mercados maduros. Além disso, combinações de dose fixa para doença metabólica simplificam aderência.

Injetáveis estéreis registram a TCAC mais rápida de 9,32% com base em biológicos, antipsicóticos de longa ação e lançamentos de biossimilares. O tamanho do mercado de organização de desenvolvimento e fabricação contratada farmacêutica (CDMO) para enchimento-acabamento estéril está projetado para eclipsar USD 70 bilhões até 2030 conforme seringas de câmara dupla, auto-injetores e frascos liofilizados ganham aprovações regulatórias. A expansão de USD 250 milhões da Simtra BioPharma destaca intensidade de capital e o atrativo de margens parenterais premium[2]Simtra BioPharma, "Sterile Fill-Finish Expansion," simtra.com.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Área Terapêutica: Oncologia Mantém a Liderança; Vacinas Aumentam

Oncologia representou 32,43% da receita CDMO de 2024, refletindo alto valor por grama e reposição constante de pipeline. Suítes HPAPI, biorreatores de perfusão de uso único e linhas de conjugação apoiam medicamentos de precisão de lotes pequenos. Picos de demanda para inibidores de checkpoint e terapias radioligante mantêm capacidade apertada e preços firmes.

Programas de doenças infecciosas e vacinas crescem a 8,42% TCAC. Financiamento governamental de preparação para pandemia exemplificado pelo contrato de mRNA H5N1 de USD 590 milhões da Moderna-sustenta investimentos em formulação de nanopartículas lipídicas e enchimento asséptico [3]Moderna, "Moderna Receives $590 Million US Government Contract," modernatx.com. Cronogramas expandidos de imunização adulta e iniciativas de resistência antimicrobiana diversificam volumes além de boosters COVID-19. Enquanto isso, produtos endócrinos impulsionados por GLP-1 aceleram produção de distúrbios metabólicos, lotando ainda mais slots HPAPI.

Análise Geográfica

A América do Norte manteve 38,43% de participação de receita em 2024, impulsionada por programas de biológicos de primeira linha, incentivos de Medicamentos Órfãos FDA e um pool profundo de capital de risco. Os Estados Unidos sustentam precificação premium conforme custos de conformidade cGMP e auditorias rigorosas de integridade de dados elevam barreiras de entrada. O Canadá se beneficia de acesso de livre comércio e recursos qualificados, enquanto o México atrai projetos de embalagem secundária e orais sólidos regionais. A aquisição de negócio de filtração de USD 4,1 bilhões da Thermo Fisher reforça estratégias de integração vertical norte-americana.

Ásia-Pacífico registra a TCAC mais rápida de 7,42% até 2030. China e Coreia do Sul financiam mega-plantas para mAbs e oligonucleotídeos, embora risco geopolítico empurre patrocinadores americanos em direção à Índia e Sudeste Asiático. O tamanho do mercado de organização de desenvolvimento e fabricação contratada farmacêutica (CDMO) somente na Índia poderia superar USD 22 bilhões até 2035, auxiliado por incentivos PLI e padrões de qualidade harmonizados. A quarta planta da Samsung Biologics, superando 600.000 L, cimenta Incheon como o maior hub de biológicos de site único do mundo. A Austrália aproveita caminhos regulatórios expeditos para ensaios de oncologia de fase inicial e terapia celular.

A Europa apresenta expansão estável ancorada na liderança de qualidade. Os clusters de fabricação contínua da Alemanha e o corredor de terapia avançada do Reino Unido compensam o atrito do Brexit através de isenções de reconhecimento mútuo. As taxas de variação atualizadas da EMA aumentam custos de conformidade de curto prazo mas asseguram a patrocinadores globais rigor de revisão consistente. Europa Oriental ganha tração como destino de transbordamento para genéricos orais sólidos e embalagem secundária. Regulações de sustentabilidade incentivam unidades de recuperação de solvente e liofilização de baixa energia, impulsionando inovação de processo.

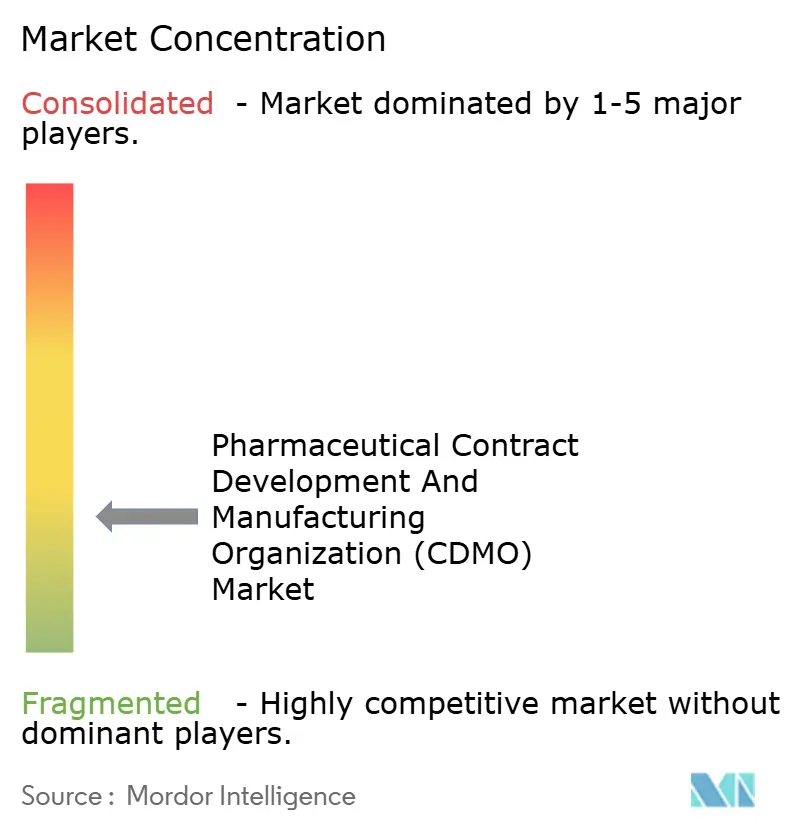

Cenário Competitivo

O mercado CDMO é caracterizado por um alto grau de competição e consolidação contínua, refletindo as tendências atuais do mercado CDMO. Jogadores globais estão expandindo suas operações em regiões-chave, enquanto empresas locais estão aprimorando suas capacidades para competir internacionalmente. Fusões e aquisições são uma estratégia comum, permitindo que empresas ampliem suas ofertas de serviços e alcance geográfico. Investimento em tecnologias de fabricação avançadas, como fabricação contínua e integração digital, também é prevalente, impulsionando o crescimento da indústria CDMO.

Disruptores de nicho aproveitam fluxo contínuo, scale-out de micro-reator e formulação sob demanda para servir pipelines de medicina de precisão com tamanhos de lote na casa das dezenas de gramas. Escassezes de capacidade em HPAPI e enchimento-acabamento de vetor viral criam elasticidade de preço que recompensa pioneiros. A intensidade competitiva se intensificará conforme entrantes nativos digitais comprimem ciclos de transferência de tecnologia e conforme farmacêuticas grandes refinam frameworks de multi-sourcing para mitigar risco geopolítico.

Líderes da Indústria de Organização de Desenvolvimento e Fabricação Contratada Farmacêutica (CDMO)

-

Catalent Inc.

-

Recipharm AB

-

Jubilant Pharmova Ltd

-

Patheon Inc. (Thermo Fisher Scientific Inc.)

-

Boehringer Ingelheim Group

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro de 2025: Boehringer Ingelheim e DotBio formam uma aliança de anticorpo tri-específico, com Bora Biologics fornecendo suprimento cGMP.

- Janeiro de 2025: Boehringer Ingelheim e DotBio formam uma aliança de anticorpo tri-específico, com Bora Biologics fornecendo suprimento cGMP.

- Dezembro de 2024: Novo Holdings fecha acordo Catalent de USD 16,5 bilhões, criando a maior plataforma CDMO do mundo.

- Novembro de 2024: Avid Bioservices concorda com compra de USD 1,1 bilhão por GHO Capital e Ampersand, ilustrando apetite sustentado de private equity

Escopo do Relatório Global do Mercado de Organização de Desenvolvimento e Fabricação Contratada Farmacêutica (CDMO)

O estudo rastreia e analisa a demanda por terceirização de atividades CMO e CRO dentro da indústria farmacêutica baseado nas tendências atuais e dinâmicas de mercado. Os números de mercado são derivados rastreando a receita gerada pelos jogadores operando no mercado que estão fornecendo serviços CRO & CMO. O estudo fornece uma análise detalhada de várias fases de pesquisa e tipos de serviço. Este relatório analisa os fatores baseados nos cenários de base prevalentes, temas-chave e ciclos de demanda relacionados ao usuário final vertical.

O mercado de organização de desenvolvimento e fabricação contratada farmacêutica é segmentado por tipo de serviço segmento CMO (fabricação de ingrediente farmacêutico ativo (API) (molécula pequena, molécula grande e alta potência (HPAPI)), desenvolvimento e fabricação de formulação de dosagem finalizada (FDF) (formulação de dose sólida (comprimidos), formulação de dose líquida, formulação de dose injetável), embalagem secundária), segmento CRO fase de pesquisa (pré-clínica, fase I, fase II, fase III, fase IV), geografia CMO farmacêutica (América do Norte [Estados Unidos, Canadá], Europa [Reino Unido, Alemanha, França, Itália, e Resto da Europa], Ásia-Pacífico [China, Índia, Japão, Austrália, e o Resto da Ásia-Pacífico], América Latina [Brasil, México, Argentina, e o Resto da América Latina], e Oriente Médio e África [Emirados Árabes Unidos, Arábia Saudita, África do Sul, e o Resto do Oriente Médio e África]), e geografia CRO farmacêutica (América do Norte, Europa, Ásia-Pacífico, América Latina, e Oriente Médio e África). Os tamanhos e previsões de mercado são fornecidos em termos de valor USD para todos os segmentos acima.

| Fabricação de API | Molécula Pequena |

| Molécula Grande | |

| Alta Potência (HPAPI) | |

| Desenvolvimento e Fabricação FDF | Dose Sólida |

| Dose Líquida | |

| Dose Injetável | |

| Embalagem Secundária |

| Molécula Pequena |

| Molécula Grande (Biológicos e Biossimilares) |

| APIs de Alta Potência |

| Oral Sólido |

| Injetáveis Estéreis |

| Tópicos e Transdérmicos |

| Especialidade/Novel (ex., ODT, Longa ação) |

| Oncologia |

| Metabólico e Endócrino |

| Cardiovascular |

| SNC e Psiquiatria |

| Doenças Infecciosas e Vacinas |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Austrália e Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos |

| Arábia Saudita | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Egito | ||

| Resto da África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Por Tipo de Serviço | Fabricação de API | Molécula Pequena | |

| Molécula Grande | |||

| Alta Potência (HPAPI) | |||

| Desenvolvimento e Fabricação FDF | Dose Sólida | ||

| Dose Líquida | |||

| Dose Injetável | |||

| Embalagem Secundária | |||

| Por Tipo de Molécula | Molécula Pequena | ||

| Molécula Grande (Biológicos e Biossimilares) | |||

| APIs de Alta Potência | |||

| Por Forma de Dosagem | Oral Sólido | ||

| Injetáveis Estéreis | |||

| Tópicos e Transdérmicos | |||

| Especialidade/Novel (ex., ODT, Longa ação) | |||

| Por Área Terapêutica | Oncologia | ||

| Metabólico e Endócrino | |||

| Cardiovascular | |||

| SNC e Psiquiatria | |||

| Doenças Infecciosas e Vacinas | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Austrália e Nova Zelândia | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos | |

| Arábia Saudita | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Nigéria | |||

| Egito | |||

| Resto da África | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de organização de desenvolvimento e fabricação contratada farmacêutica (CDMO)?

O tamanho do mercado CDMO Farmacêutico está em USD 258,88 bilhões em 2025 e é projetado para alcançar USD 353,20 bilhões até 2030, refletindo uma TCAC de 6,41%.

Qual segmento de serviço CDMO gera a maior receita hoje?

A fabricação de API lidera com 55,44% da receita de 2024, apoiada pela infraestrutura de molécula pequena consolidada e demanda crescente por APIs de alta potência.

Qual região detém a maior participação de mercado e qual está se expandindo mais rapidamente?

A América do Norte capturou 38,43% da receita global de 2024, enquanto a Ásia-Pacífico registra a TCAC mais rápida de 7,42% graças às vantagens de custo e adições de capacidade em larga escala.

Como estão performando APIs de alta potência (HPAPIs) e injetáveis estéreis?

HPAPIs expandem a uma TCAC de 8,32%, impulsionados por pipelines de oncologia e terapia direcionada, e injetáveis estéreis avançam a uma TCAC de 9,32% com base na demanda de biológicos e vacinas.

Qual é a categoria de serviço de crescimento mais rápido?

O desenvolvimento e fabricação de forma de dosagem finalizada (FDF) apresenta a TCAC mais alta de 7,42% até 2030 conforme patrocinadores de medicamentos buscam formatos centrados no paciente e gerenciamento acelerado de ciclo de vida.

Página atualizada pela última vez em: