Tamanho e Participação do Mercado de Proteína de Soja Orgânica

Análise do Mercado de Proteína de Soja Orgânica pela Mordor Intelligence

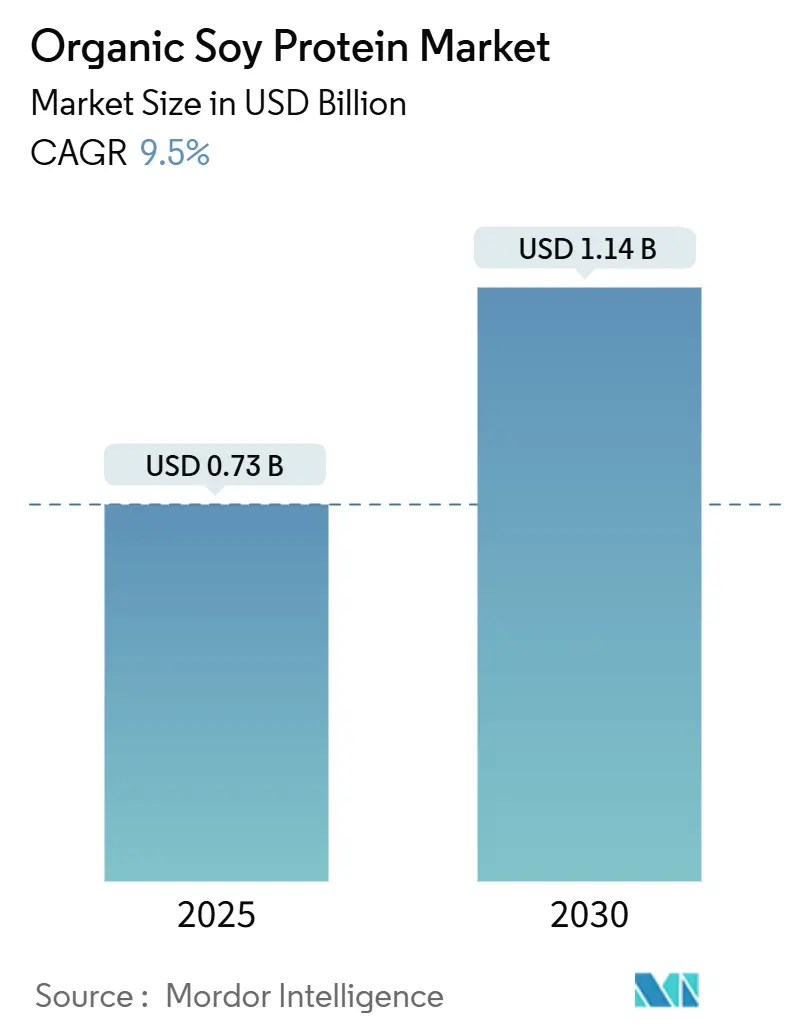

O mercado de proteína de soja orgânica está estimado em USD 0,73 bilhão em 2025 e previsto para crescer para USD 1,14 bilhão até 2030, avançando a uma TCAC de 9,50%. A crescente demanda por proteína de origem vegetal, regulamentações favoráveis da FDA para alegações de saúde e inovação contínua na tecnologia de extração sustentam esse momento. Os fabricantes reformulam alimentos convencionais com proteína de soja para atender às expectativas de rótulos limpos, enquanto o realinhamento da cadeia de suprimentos em direção aos centros de processamento sul-americanos reduz os custos de processamento e melhora a resistência das margens. As empresas também aproveitam o perfil completo de aminoácidos da proteína de soja para preencher lacunas nutricionais em nutrição esportiva, alimentos medicinais e fórmulas infantis. A clareza regulatória do projeto de orientação da FDA de 2025 sobre rotulagem de alternativas de origem vegetal acelera ainda mais os lançamentos de novos produtos que apresentam prominentemente a proteína de soja. A crescente conscientização do consumidor sobre fontes sustentáveis de proteína e preocupações ambientais posicionou a proteína de soja orgânica como uma escolha preferida no mercado. Adicionalmente, a crescente adoção da proteína de soja orgânica em alternativas de carne de origem vegetal e substitutos lácteos continua a expandir as oportunidades de mercado.

Principais Destaques do Relatório

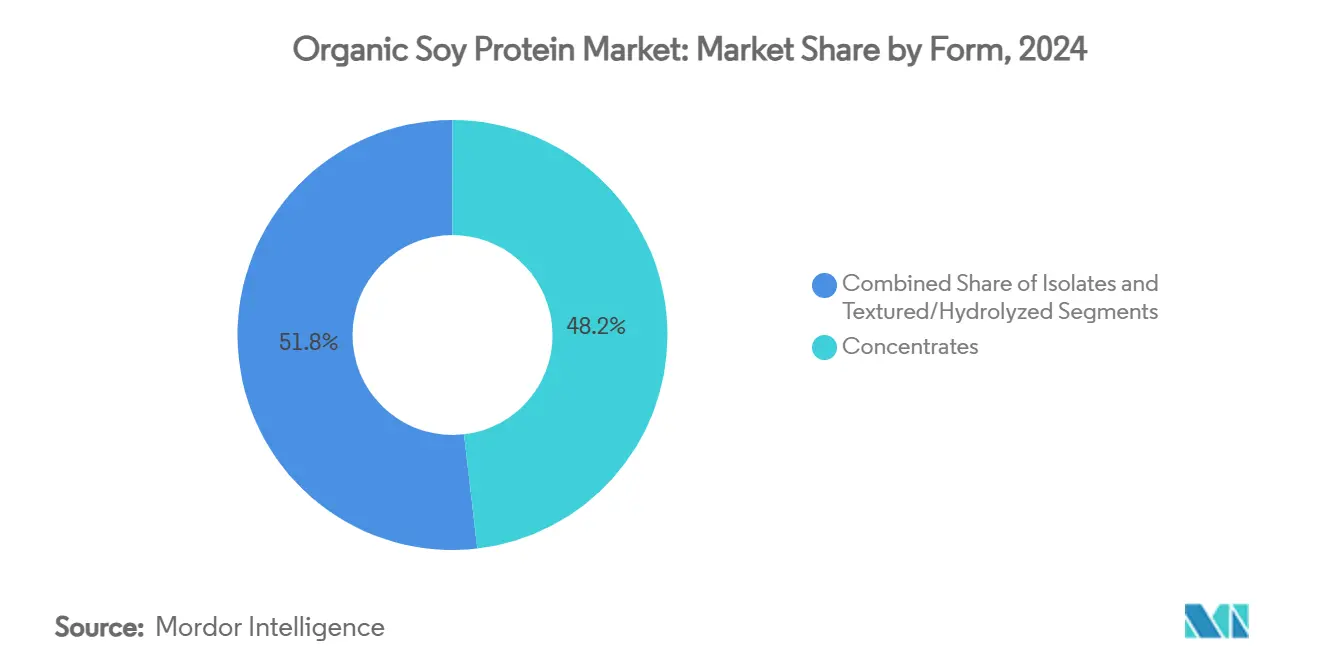

- Por forma, os concentrados comandaram 48,17% da participação do mercado de proteína de soja em 2024, enquanto os isolados lideraram o crescimento com uma TCAC de 10,29% até 2030.

- Por aplicação, alimentos e bebidas detiveram 34,47% do tamanho do mercado de proteína de soja em 2024; o segmento de suplementos está se expandindo a uma TCAC de 11,23% até 2030.

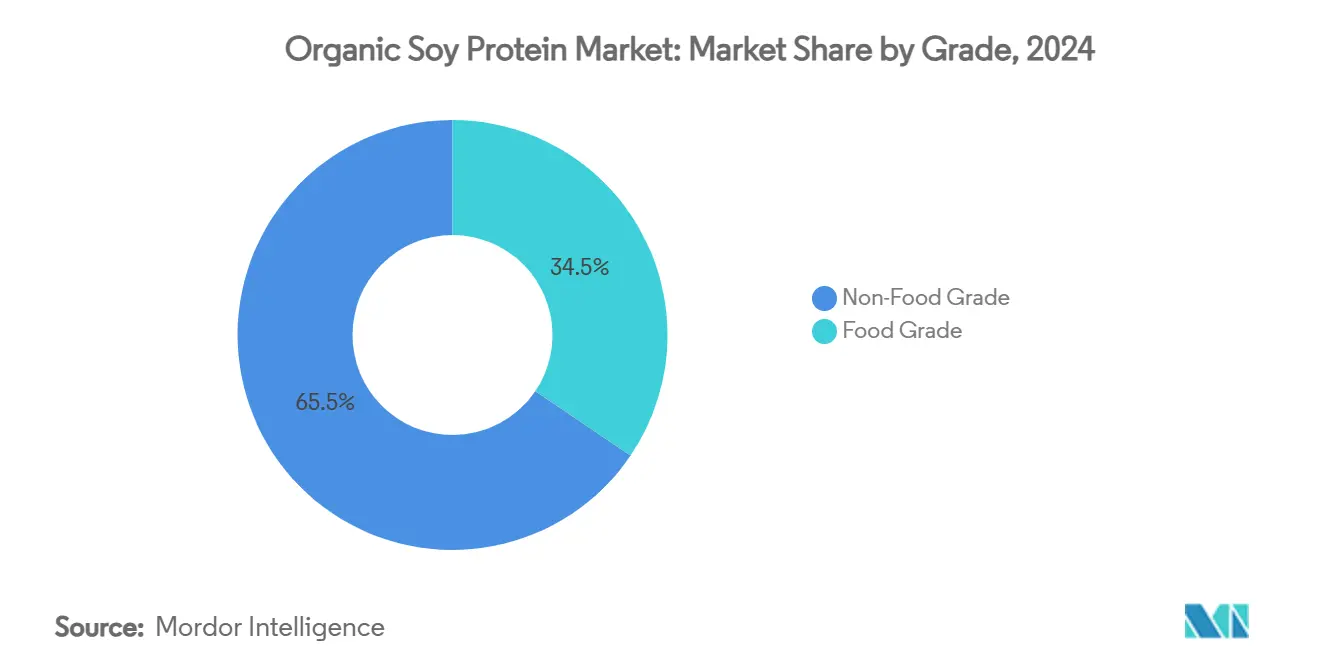

- Por grau, produtos de grau alimentar representaram 34,47% da participação do tamanho do mercado de proteína de soja em 2024, enquanto produtos de grau não alimentar estão crescendo a uma TCAC de 10,48%.

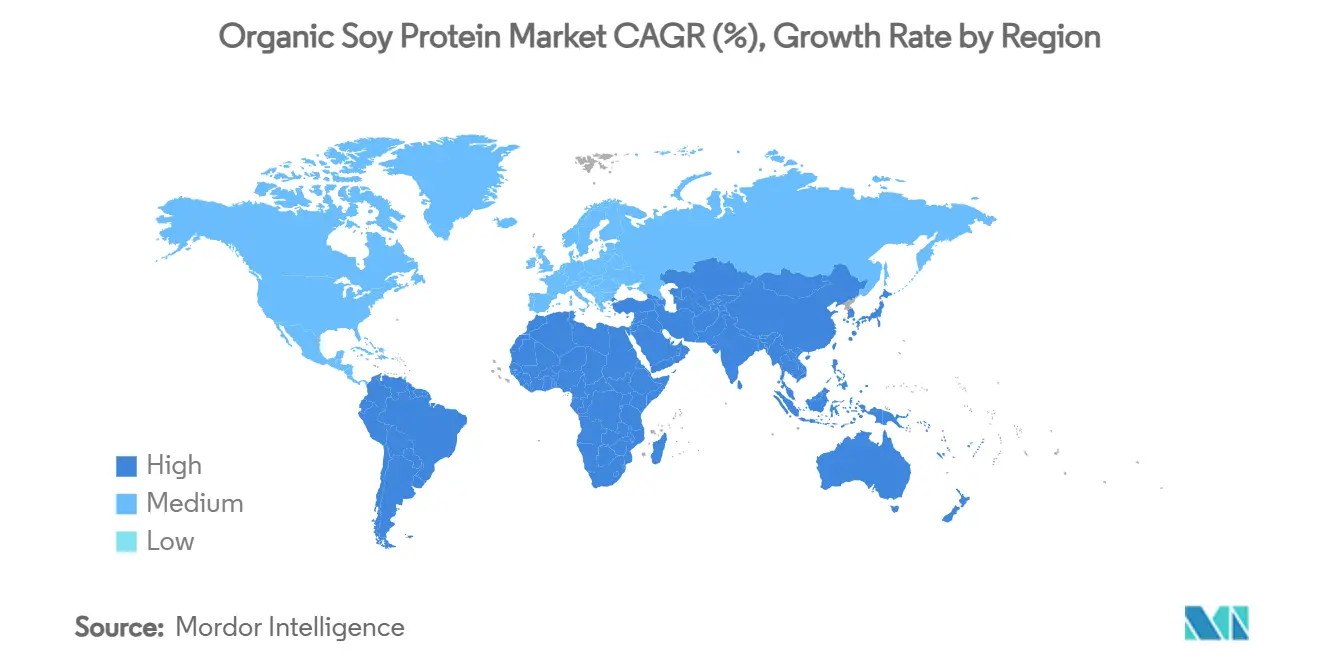

- Por geografia, a América do Norte liderou com 38,65% da participação do mercado de proteína de soja em 2024; a Ásia-Pacífico está projetada para crescer a uma TCAC de 11,78% até 2030.

Tendências e Insights do Mercado Global de Proteína de Soja Orgânica

Análise do Impacto dos Impulsionadores

| Impulsionador | (~) %Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente demanda por produtos de rótulo limpo e orgânicos | +2.1% | América do Norte, mercados premium da Europa | Médio prazo (2-4 anos) |

| Crescente popularidade da proteína de origem vegetal | +1.8% | Global, liderada pela América do Norte e Ásia-Pacífico | Longo prazo (≥4 anos) |

| Aumento da aplicação em nutrição esportiva e funcional | +1.4% | América do Norte e Europa centrais, expandindo para Ásia-Pacífico | Curto prazo (≤2 anos) |

| Crescente uso de proteína de soja em fórmulas infantis | +1.2% | Global, com vantagens regulatórias na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Apoio do governo e órgãos de certificação orgânica | +0.9% | América do Norte e Europa, emergindo na Ásia-Pacífico | Longo prazo (≥4 anos) |

| Expansão das dietas veganas e flexitarianas | +1.1% | Global, variação específica da cultura | Longo prazo (≥4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente demanda por produtos de rótulo limpo e orgânicos

O escrutínio dos consumidores sobre as listas de ingredientes alimentares intensificou a mudança em direção a componentes reconhecíveis e minimamente processados, posicionando a proteína de soja como uma alternativa preferida aos aditivos sintéticos na formulação de alimentos. O processo de certificação orgânica do USDA, embora exija períodos de transição de 3 anos e custos de produção mais altos, gera prêmios de preço de USD 6-9 por bushel para a soja orgânica comparada às variedades convencionais. O ônus do custo de certificação, variando de USD 400.000 a USD 890.000 para conformidade de rerotulagem, cria barreiras para processadores menores enquanto beneficia players estabelecidos com vantagens de escala segundo a FDA (Food and Drug Administration). Inovações de processamento que eliminam a extração com hexano, como métodos de extração aquosa, abordam preocupações dos consumidores sobre resíduos químicos enquanto mantêm a funcionalidade da proteína. A tendência em direção às formulações de rótulo limpo beneficia particularmente os isolados de proteína de soja, que oferecem perfis de sabor neutro que permitem aos fabricantes reduzir aromatizantes artificiais mantendo a palatabilidade do produto.

Crescente popularidade da proteína de origem vegetal

O mercado de proteína de origem vegetal evoluiu de aplicações nicho de alimentos saudáveis para a fabricação mainstream de alimentos, com a proteína de soja oferecendo um perfil completo de aminoácidos que proporciona vantagens na formulação comparada a outras proteínas vegetais. A região Ásia-Pacífico mostra potencial significativo de crescimento de mercado devido aos padrões tradicionais de consumo de alimentos à base de soja e benefícios de certificação halal. Os benefícios ambientais da proteína de soja, incluindo uso reduzido de terra e água comparado à produção de proteína animal, alinham-se com os compromissos ambientais, sociais e de governança (ESG) das empresas. Os fabricantes de alimentos utilizam cada vez mais proteína de soja para atender aos requisitos de conteúdo proteico sob as diretrizes de rotulagem da FDA para alternativas de origem vegetal. Desenvolvimentos tecnológicos recentes em métodos de processamento, como tratamentos de alta pressão hidrostática, melhoraram as propriedades funcionais da proteína de soja, permitindo seu uso em produtos premium de origem vegetal onde textura e sensação na boca são essenciais.

Aumento da aplicação em nutrição esportiva e funcional

A convergência da nutrição esportiva e categorias mainstream de alimentos elevou o perfil da proteína de soja além das aplicações tradicionais de proteína em pó, com 82% dos consumidores tendo experimentado produtos de soja segundo pesquisa de mercado da ADM. O apoio regulatório fortalece essa tendência, com o endosso contínuo da FDA dos benefícios cardiovasculares da proteína de soja proporcionando vantagens de marketing sobre proteínas vegetais mais novas que carecem de alegações de saúde estabelecidas. O segmento de nutrição esportiva beneficia-se particularmente das taxas de absorção rápida dos isolados de proteína de soja e conteúdo de leucina, que iguala as capacidades de síntese de proteína muscular do whey protein enquanto aborda preocupações de intolerância à lactose afetando 68% da população global [1]National Institute of Diabetes and Digestive and Kidney Diseases, "Definition & Facts for Lactose Intolerance", niddk.nih.gov. Inovações de processamento que melhoram a solubilidade e reduzem off-flavors, como técnicas de hidrólise enzimática que alcançam 50-70% de grau de hidrólise, permitem incorporação em bebidas prontas para consumo onde sabor e textura são primordiais. A tendência de alimentos funcionais intersecta-se com a adoção da terapia GLP-1, onde formulações ricas em proteína tornam-se essenciais para manter massa muscular durante a perda de peso, criando novas oportunidades de mercado para proteína de soja em aplicações de nutrição médica.

Crescente uso de proteína de soja em fórmulas infantis

O papel do isolado de proteína de soja na nutrição infantil evoluiu além do gerenciamento de alergias para tornar-se uma alternativa mainstream, com bebês americanos consumindo fórmulas à base de soja e taxas de adoção mais altas em países como Nova Zelândia e Israel. O endosso da Academia Americana de Pediatria das fórmulas de proteína de soja como alternativas seguras e eficazes às fórmulas de leite de vaca proporciona confiança regulatória que apoia a expansão do mercado [2]Healthy Children, "Choosing a Baby Formula", healthychildren.org. Avanços técnicos na produção de isolado de proteína de soja, incluindo ultrafiltração por membrana e processamento enzimático, melhoraram a digestibilidade enquanto reduziram fatores anti-nutricionais como fitatos que anteriormente limitavam a absorção de minerais. O reconhecimento da Associação Pediátrica da Indonésia da fórmula de proteína de isolado de soja como uma alternativa segura para o gerenciamento de alergia à proteína do leite de vaca demonstra crescente aceitação internacional além dos mercados ocidentais tradicionais. A dinâmica do mercado favorece isolados de proteína de soja sobre concentrados em aplicações de fórmula infantil devido à maior pureza proteica e reduzida alergenicidade, com custos de processamento justificados por preços premium neste segmento especializado.

Análise do Impacto das Restrições

| Restrição | (~) %Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Disponibilidade de outras proteínas de origem vegetal | -1.6% | América do Norte e Europa | Médio prazo (2-4 anos) |

| Crescentes alergias à soja nos consumidores | -0.8% | América do Norte e Europa | Longo prazo (≥4 anos) |

| Alto custo de certificação e produção orgânica | -1.0% | Mercados premium da América do Norte e Europa, emergindo na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Volatilidade de preços e dependência de importação | -1.2% | Global, com impacto agudo na China e regiões dependentes de importação | Curto prazo (≤2 anos) |

| Fonte: Mordor Intelligence | |||

Disponibilidade de outras proteínas de origem vegetal

O mercado de proteína vegetal tem visto competição aumentada contra a proteína de soja, particularmente da proteína de ervilha, que oferece benefícios como ser livre de alérgenos e ter sabor neutro que simplifica a formulação de alimentos. Esta mudança é parte de uma tendência de mercado mais ampla onde empresas como a Bunge estão expandindo seus portfólios de proteína para incluir proteínas de fava, lentilha e feijão-mungo para atender diversas necessidades funcionais e nutricionais. Tendências de investimento mostram aumento do financiamento para fontes alternativas de proteína ao invés de aplicações tradicionais de soja, o que pode restringir o crescimento da proteína de soja em novos segmentos de mercado. Desenvolvimentos regulatórios apoiam essa diversificação, como demonstrado pelas diretrizes da Health Canada sobre segurança da proteína de ervilha e os requisitos de rotulagem preliminares da FDA para alternativas de origem vegetal, que criam padrões uniformes entre fontes de proteína. Embora a proteína de soja historicamente detinha vantagem de custo no processamento, esta lacuna diminuiu conforme a produção de proteína alternativa aumentou, embora a proteína de soja mantenha sua posição em áreas que requerem perfis completos de aminoácidos e conformidade regulatória estabelecida, especialmente na nutrição infantil.

Crescentes alergias à soja nos consumidores

As regulamentações da FDA classificam a soja como um alérgeno principal, exigindo rotulagem obrigatória que afeta a adoção de produtos, especialmente em alimentos processados onde alegações livres de alérgenos oferecem vantagens de mercado. A aplicação de rotulagem de alérgenos da FDA, exemplificada por recalls como o caso dos biscoitos Daiso por soja não declarada, demonstra a supervisão regulatória impactando processos de fabricação. Instalações de processamento que manuseiam múltiplos alérgenos enfrentam riscos de contaminação cruzada, resultando em custos de conformidade mais altos e desafios operacionais, particularmente para pequenos fabricantes sem linhas de produção dedicadas livres de alérgenos. A crescente conscientização dos consumidores sobre alergias alimentares, incluindo sensibilidades à soja, influencia decisões de formulação de produtos entre segmentos de mercado. O uso generalizado de soja em alimentos processados, tanto como ingrediente primário quanto auxiliar de processamento, requer gerenciamento abrangente de alérgenos e transparência da cadeia de suprimentos, o que aumenta custos de aquisição. No entanto, os fabricantes beneficiam-se de protocolos bem estabelecidos de controle de alérgenos de soja, proporcionando estabilidade operacional comparada às alternativas emergentes de proteína vegetal.

Análise de Segmento

Por Forma: Isolados Impulsionam Aplicações Premium

Os concentrados de proteína dominam o mercado com uma participação substancial de 48,17% em 2024, mantendo sua posição como a escolha preferida no segmento de ingredientes proteicos. Sua adoção generalizada é principalmente impulsionada pela relação custo-benefício comparada a outras formas de proteína. Estes concentrados são particularmente valiosos em aplicações alimentares convencionais onde conteúdo proteico moderado é suficiente. A capacidade dos concentrados de proteína de atender requisitos funcionais mantendo custos de produção gerenciáveis os torna atrativos para fabricantes de alimentos. Adicionalmente, sua versatilidade e facilidade de incorporação em vários produtos alimentícios contribuem para sua liderança contínua no mercado.

Os isolados representam o segmento de crescimento mais rápido com uma TCAC de 10,29% até 2030, impulsionados por seu uso em nutrição esportiva e aplicações de fórmula infantil onde a pureza proteica excede 90% [3]Science Direct, "Whey proteins processing and emergent derivatives: An insight perspective from constituents, bioactivities, functionalities to therapeutic applications", sciencedirect.com. O processo de produção requer aproximadamente 3 toneladas de soja desengordurada para produzir 1 tonelada de isolado, com preços premium compensando custos de fabricação mais altos. Novos métodos de processamento, como técnicas de prensagem por parafuso assistidas por gás, melhoram a funcionalidade do isolado enquanto reduzem o impacto ambiental comparado à extração com hexano. As regulamentações da FDA apoiam o crescimento do mercado de isolados ao permitir alegações específicas de saúde para produtos contendo pelo menos 6,25 gramas de proteína de soja por porção. O mercado mostra uma tendência em direção a produtos premium, com isolados ganhando valor em aplicações onde propriedades funcionais justificam custos mais altos, enquanto concentrados permanecem dominantes na fabricação de alimentos sensível ao custo.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Aplicação: Suplementos Aceleram o Crescimento

O segmento de alimentos e bebidas domina o mercado de proteína de soja com uma participação de 34,47% em 2024, principalmente devido à sua adoção generalizada em várias aplicações alimentares. O status regulatório estabelecido e propriedades funcionais da proteína de soja a tornam uma escolha preferida em produtos de panificação, alternativas lácteas e substitutos de carne. A versatilidade e perfil nutricional do ingrediente contribuem para sua crescente aceitação em diferentes categorias alimentares. As diretrizes revisadas do USDA agora permitem a inclusão de tofu e iogurte de soja em programas de refeições escolares, expandindo significativamente as oportunidades de mercado institucional. Segundo essas diretrizes, 2,2 onças de tofu contendo 5 gramas de proteína podem ser creditadas como 1 onça de alternativa de carne, fortalecendo ainda mais a posição da proteína de soja no serviço alimentar institucional.

Os suplementos representam a aplicação de crescimento mais rápido a 11,23% TCAC, impulsionados por tendências de nutrição esportiva e aplicações de nutrição médica que requerem biodisponibilidade específica de proteína e perfis de aminoácidos. A sobreposição entre categorias de alimentos e suplementos cria oportunidades para alimentos funcionais com altas concentrações de proteína mantendo sabor e textura similares a alimentos. As aplicações de fórmula infantil comandam preços premium e requerem processamento especializado para atender padrões de segurança e nutricionais, apesar de volumes menores. O ambiente regulatório apoia aplicações de suplementos, visto que o projeto de orientação da FDA sobre alternativas de origem vegetal fornece caminhos claros para alegações de conteúdo proteico.

Por Grau: Grau Alimentar Mantém Dominância

A proteína de soja de grau alimentar detém uma participação de mercado de 34,47% em 2024, apoiada por protocolos estabelecidos de segurança alimentar e aprovações regulatórias em aplicações de alimentos e bebidas. Os requisitos do USDA para produtos proteicos alternativos especificam um conteúdo mínimo de proteína de 18% e 80% de qualidade biológica comparada à caseína, estabelecendo padrões claros para desenvolvimento de produtos de grau alimentar. As medidas rigorosas de controle de qualidade e requisitos de documentação asseguram qualidade e segurança consistentes do produto em todas as aplicações alimentares. A demanda do consumidor por alternativas de proteína de origem vegetal fortaleceu ainda mais a posição da proteína de soja de grau alimentar em produtos alimentares premium e suplementos nutricionais. O mercado favorece produtos de grau alimentar em aplicações que requerem conformidade regulatória e aceitação do consumidor, enquanto produtos de grau não alimentar competem em aplicações commodity baseadas em preço.

Aplicações de grau não alimentar demonstram uma TCAC de 10,48%, com maior adoção em formulações de ração animal e usos industriais onde requisitos de pureza menores proporcionam benefícios de custo. As diferenças de processamento entre graus refletem necessidades variadas de controle de qualidade, visto que produtos de grau alimentar requerem testes adicionais e documentação para cumprir com regulamentações de aditivos alimentares da FDA. A estrutura regulatória de biotecnologia, supervisionada conjuntamente por EPA, FDA e USDA, impõe requisitos adicionais de conformidade para proteínas de soja geneticamente modificadas, afetando classificação de grau e posicionamento de mercado. Avanços na tecnologia de processamento, incluindo novos concentrados de proteína de soja com funcionalidade melhorada, estão reduzindo distinções tradicionais de grau conforme fabricantes desenvolvem produtos específicos para aplicação.

Análise Geográfica

A América do Norte detém 38,65% da participação do mercado global de proteína de soja em 2024, apoiada por infraestrutura de processamento estabelecida e estruturas regulatórias. As cadeias de suprimento integradas da região conectam a produção de soja com instalações de processamento, embora limitações de infraestrutura de transporte em áreas produtivas aumentem custos logísticos. As aprovações de alegações de saúde da FDA para produtos de proteína de soja e programas de certificação orgânica do USDA criam oportunidades de mercado, apesar de custos de produção mais altos. A maturidade do mercado norte-americano encoraja desenvolvimento de aplicações premium, exemplificado pelos investimentos da Green Bison Soy Processing (joint venture ADM-Marathon) na integração de diesel renovável.

A Ásia-Pacífico demonstra a maior taxa de crescimento a 11,78% TCAC até 2030, principalmente devido ao foco da China na produção doméstica de proteína e aceitação tradicional de alimentos à base de soja. A dependência de 90% da China em importações de soja apresenta vulnerabilidades de suprimento, que o governo aborda através de incentivos de produção doméstica e alternativas proteicas. A liderança regulatória de Singapura em carne cultivada e alternativas de origem vegetal, combinada com investimentos regionais em pesquisa de proteína alternativa, apoia o crescimento do mercado. A mudança da China de importações de soja americanas para brasileiras devido a tarifas influencia estratégias regionais da cadeia de suprimentos.

A Europa prioriza produção doméstica de proteína através de iniciativas políticas e programas de financiamento para reduzir dependência de importação. O investimento de EUR 38 milhões da Alemanha em desenvolvimento de proteína sustentável demonstra compromisso regional. O mercado favorece produtos de proteína de soja sustentavelmente obtidos, enquanto enfrenta competição de alternativas regionais como proteínas de ervilha e fava. O Brasil, como líder mundial em produção de soja, encontra limitações de infraestrutura afetando o desenvolvimento de processamento. O Oriente Médio e África mostram potencial de crescimento devido ao aumento das populações e demanda por proteína, mas enfrentam restrições de infraestrutura de processamento e regulatórias.

Nota: Participações de segmento de todos os segmentos individuais estarão disponíveis mediante compra do relatório

Cenário Competitivo

O mercado de proteína de soja exibe fragmentação significativa, indicando oportunidades substanciais de consolidação conforme players estabelecidos alavancam vantagens de escala na tecnologia de processamento e integração da cadeia de suprimentos. Alguns dos principais players incluem Archer Daniels Midland Company, SunOpta Inc., Bunge Limited, Cargill Incorporated, entre outros. Grandes processadores como ADM e Cargill, Incorporated, perseguem estratégias de integração vertical, combinando esmagamento de soja com isolamento de proteína e desenvolvimento de produtos downstream para capturar valor ao longo da cadeia de suprimentos.

Parcerias estratégicas focam cada vez mais na integração tecnológica ao invés da expansão tradicional de capacidade, exemplificado pela colaboração da Cargill com a ENOUGH para desenvolver alternativas de micoproteína que complementam portfólios existentes de proteína de soja. A inovação de processamento emerge como um diferencial chave, com empresas investindo em métodos de extração proprietários que melhoram propriedades funcionais enquanto reduzem impacto ambiental. Oportunidades existem em aplicações especializadas onde o perfil completo de aminoácidos da proteína de soja proporciona vantagens sobre proteínas vegetais alternativas, particularmente em segmentos de nutrição médica e fórmula infantil, onde barreiras regulatórias favorecem ingredientes estabelecidos.

Disruptores emergentes focam na tecnologia de processamento ao invés do controle de matéria-prima, com empresas como Benson Hill desenvolvendo variedades aprimoradas de soja que entregam maior conteúdo proteico e potencial de rendimento melhorado. Atividade de patentes no processamento de proteína de soja, incluindo tratamentos de alta pressão hidrostática e técnicas de modificação enzimática, indica foco contínuo de inovação no aprimoramento de propriedades funcionais. A dinâmica do mercado favorece empresas com cadeias de suprimento integradas e capacidades técnicas para desenvolver produtos específicos para aplicação, enquanto processadores commodity enfrentam pressão de margem da volatilidade de preços de matéria-prima e competição de fontes alternativas de proteína.

Líderes da Indústria de Proteína de Soja Orgânica

-

Archer Daniels Midland Company

-

SunOpta Inc.

-

Cargill, Incorporated.

-

Devansoy Inc

-

Bunge Limited

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: A Bunge introduziu uma nova gama de concentrados de proteína de soja na IFFA, com lançamento planejado para o outono. Estes concentrados abordam desafios chave no mercado de proteína de origem vegetal oferecendo cor neutra, sabor limpo e eficiência de custo para fabricantes de alimentos. A produção destes concentrados de proteína de soja ocorre na instalação da Bunge em Morristown, Indiana, alinhando-se com a expansão da empresa de produtos de proteína vegetal.

- Março de 2025: A New Protein International, baseada em Ontário, está desenvolvendo a primeira instalação de processamento de soja em larga escala do Canadá em Sarnia. A empresa, co-fundada pelo agricultor Martin Vanderloo, visa processar 70.000 toneladas de soja anualmente, produzindo mais de 17.000 toneladas de proteína de soja e subprodutos de grau alimentar. A instalação empregará mais de 100 pessoas e apoiará as capacidades de produção doméstica de proteína de soja do Canadá oferecendo oportunidades de exportação.

- Setembro de 2024: A Scoular está definida para iniciar operações em sua nova instalação de processamento de sementes oleaginosas de canola e soja em outubro. A instalação servirá produtores visando mercados de combustíveis renováveis e mercados de farelo de proteína para ração animal. A instalação foi adaptada para processar 11 milhões de bushels de sementes oleaginosas anualmente.

Escopo do Relatório do Mercado Global de Proteína de Soja Orgânica

O mercado de proteína de soja orgânica é diversamente segmentado por tipo de produto em concentrados, isolados e proteína texturizada. As proteínas de soja orgânica são diferenciadas por seu uso em Panificação e Confeitaria, Extensores e Substitutos de Carne, Suplementos Nutricionais, Bebidas e outras aplicações. Além disso, o mercado de proteína de soja orgânica pode ser segmentado com base na geografia.

| Concentrados |

| Isolados |

| Texturizados/Hidrolisados |

| Alimentos e Bebidas | Panificação e Confeitaria |

| Snacks | |

| Produtos Lácteos e Alternativos Lácteos | |

| Produtos de Carne/Aves/Frutos do Mar e Alternativos de Carne | |

| Bebidas | |

| Outras Aplicações Alimentares | |

| Suplementos | Nutrição Esportiva/Performance |

| Alimentação Infantil e Fórmula Infantil | |

| Nutrição Geriátrica e Nutrição Médica | |

| Ração Animal | |

| Cuidados Pessoais e Cosméticos |

| Grau Alimentar |

| Grau Não Alimentar |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Países Baixos | |

| Polônia | |

| Bélgica | |

| Suécia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Indonésia | |

| Coreia do Sul | |

| Tailândia | |

| Singapura | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Chile | |

| Peru | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Nigéria | |

| Egito | |

| Marrocos | |

| Turquia | |

| Resto do Oriente Médio e África |

| Por Forma | Concentrados | |

| Isolados | ||

| Texturizados/Hidrolisados | ||

| Por Aplicação | Alimentos e Bebidas | Panificação e Confeitaria |

| Snacks | ||

| Produtos Lácteos e Alternativos Lácteos | ||

| Produtos de Carne/Aves/Frutos do Mar e Alternativos de Carne | ||

| Bebidas | ||

| Outras Aplicações Alimentares | ||

| Suplementos | Nutrição Esportiva/Performance | |

| Alimentação Infantil e Fórmula Infantil | ||

| Nutrição Geriátrica e Nutrição Médica | ||

| Ração Animal | ||

| Cuidados Pessoais e Cosméticos | ||

| Por Grau | Grau Alimentar | |

| Grau Não Alimentar | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Países Baixos | ||

| Polônia | ||

| Bélgica | ||

| Suécia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Indonésia | ||

| Coreia do Sul | ||

| Tailândia | ||

| Singapura | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Chile | ||

| Peru | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Nigéria | ||

| Egito | ||

| Marrocos | ||

| Turquia | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de proteína de soja?

O mercado de proteína de soja está avaliado em USD 0,73 bilhão em 2025 e está projetado para atingir USD 1,14 bilhão até 2030.

Qual região está crescendo mais rapidamente para proteína de soja?

A Ásia-Pacífico é a região de crescimento mais rápido, prevista para expandir a uma TCAC de 11,78% até 2030, impulsionada pelo impulso da China para produção doméstica de proteína.

Que forma de proteína de soja vê o maior crescimento?

Os isolados de proteína de soja lideram com uma TCAC de 10,29% porque sua pureza ≥90% adequa-se à nutrição esportiva e fórmula infantil.

Como mudanças regulatórias afetam a demanda por proteína de soja?

O projeto de rotulagem de 2025 da FDA fornece regras mais claras para alegações de qualidade proteica, estimulando lançamentos de novos produtos que usam proteína de soja.

Por que a proteína de soja é favorecida em produtos de rótulo limpo?

A extração aquosa evita resíduos de hexano, e a certificação orgânica comanda prêmios de preço, alinhando a proteína de soja com a preferência do consumidor por ingredientes naturais.

Página atualizada pela última vez em: