Tamanho e Participação do Mercado de Motores para Veículos Off-Highway

Análise do Mercado de Motores para Veículos Off-Highway pela Mordor Intelligence

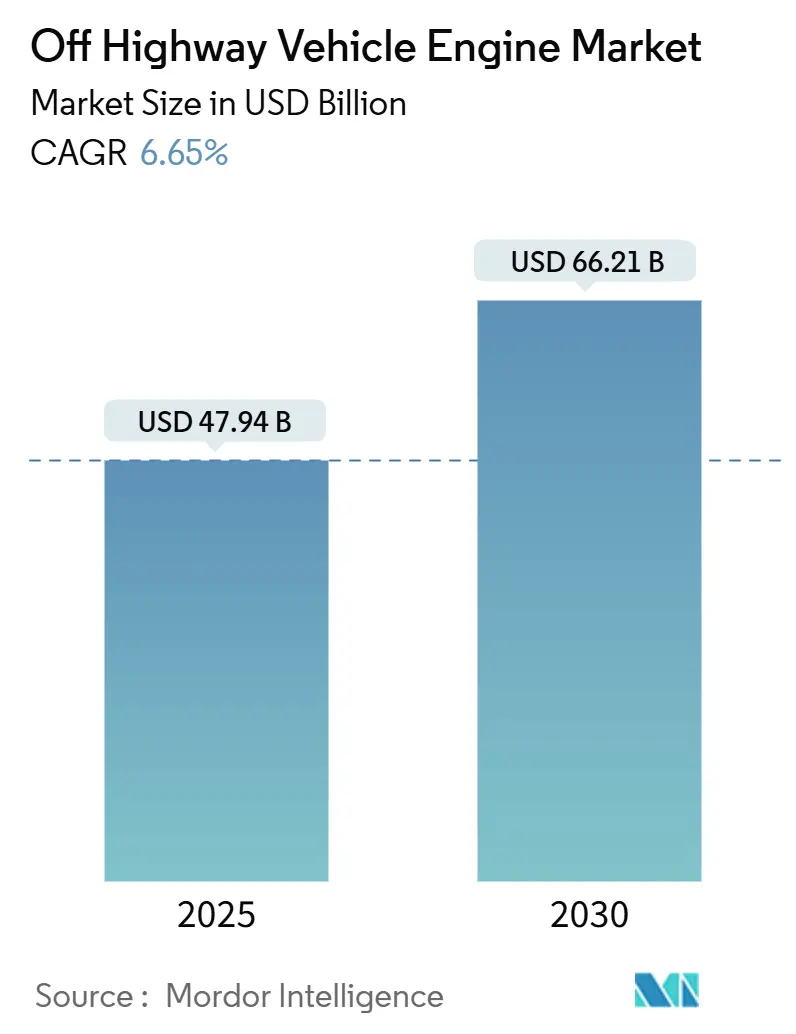

O tamanho do Mercado de Motores para Veículos Off-Highway está estimado em USD 47,94 bilhões em 2025, e espera-se que atinja USD 66,21 bilhões até 2030, com uma TCAC de 6,65% durante o período de previsão (2025-2030). O aumento dos gastos em infraestrutura, regras de emissão mais rigorosas e a crescente mecanização em aplicações agrícolas, de mineração e manuseio de materiais estão remodelando a demanda por motores. O crescimento permanece ancorado na tecnologia diesel, mas plataformas híbrido-elétricas e agnósticas de combustível estão ampliando sua presença, auxiliadas pelo rápido progresso em telemática, manutenção preditiva e compatibilidade com óleo vegetal hidrotratado e combustíveis diesel renováveis.

Principais Destaques do Relatório

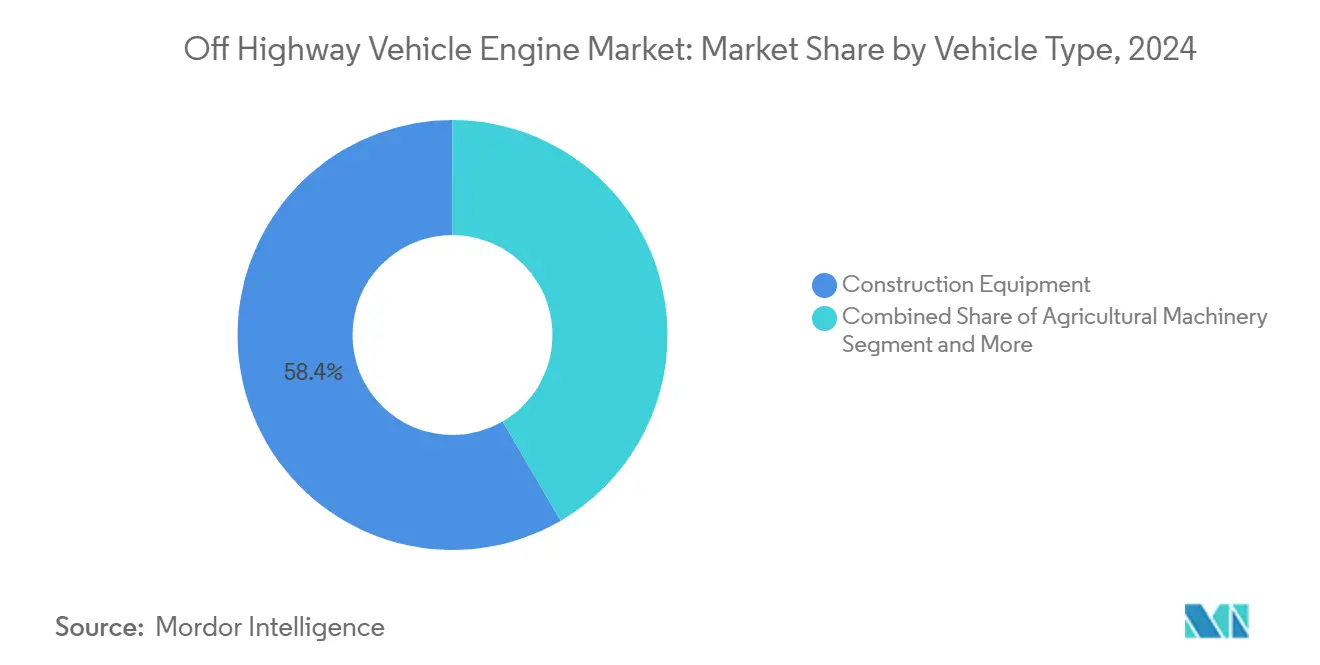

- Por tipo de veículo, o segmento de equipamentos de construção deteve 58,36% da participação do mercado de motores para veículos off-highway em 2024, enquanto carregadeiras compactas elétricas avançam a uma TCAC de 6,27% até 2030.

- Por potência de saída, o segmento de 31-70 HP representou 64,51% da participação do mercado de motores para veículos off-highway em 2024 e está expandindo a 7,02% de TCAC entre 2025 e 2030.

- Por tipo de combustível, motores diesel mantiveram uma participação de 89,71% em 2024; propulsões híbrido-elétricas e de célula combustível representam o segmento de crescimento mais rápido, com TCAC de 5,39% até 2030.

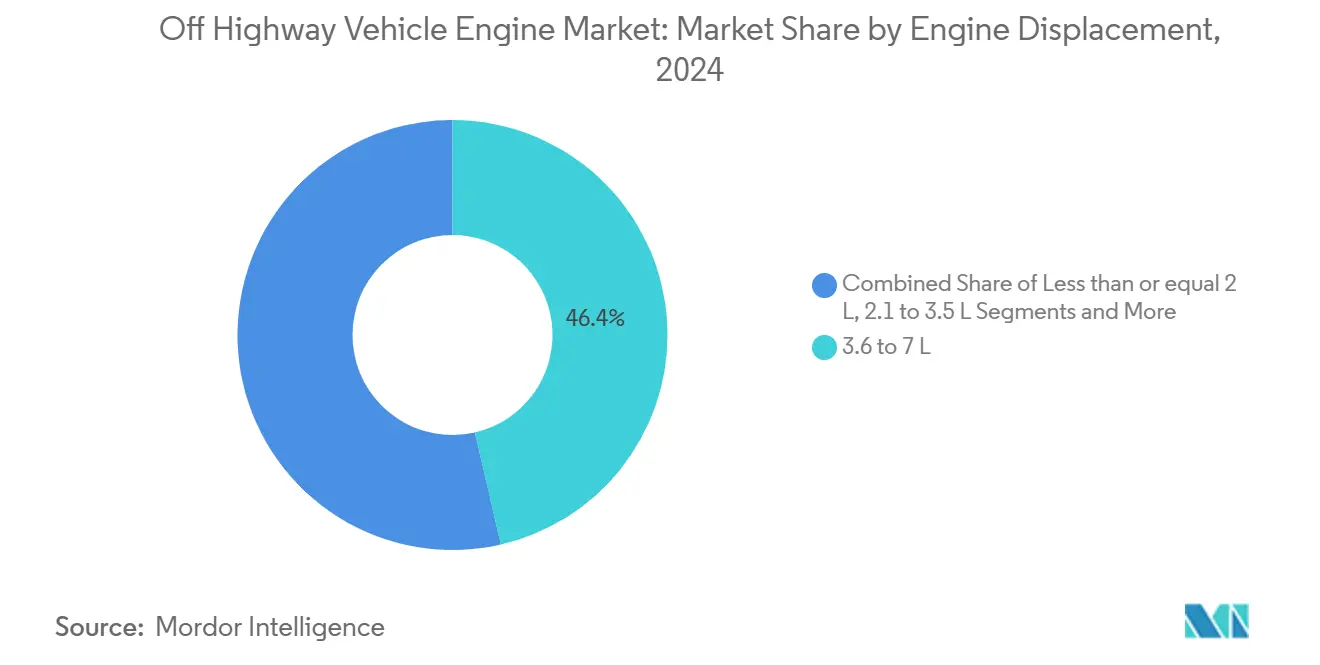

- Por cilindrada do motor, unidades de 3,6-7 L lideraram com 46,38% da receita em 2024, enquanto motores abaixo de 2 L mostram a maior TCAC de 6,12% durante o período de previsão.

- Por tecnologia de propulsão, sistemas MCI convencionais dominaram com 87,62% de participação em 2024; soluções bateria-elétricas crescem a 6,73% de TCAC.

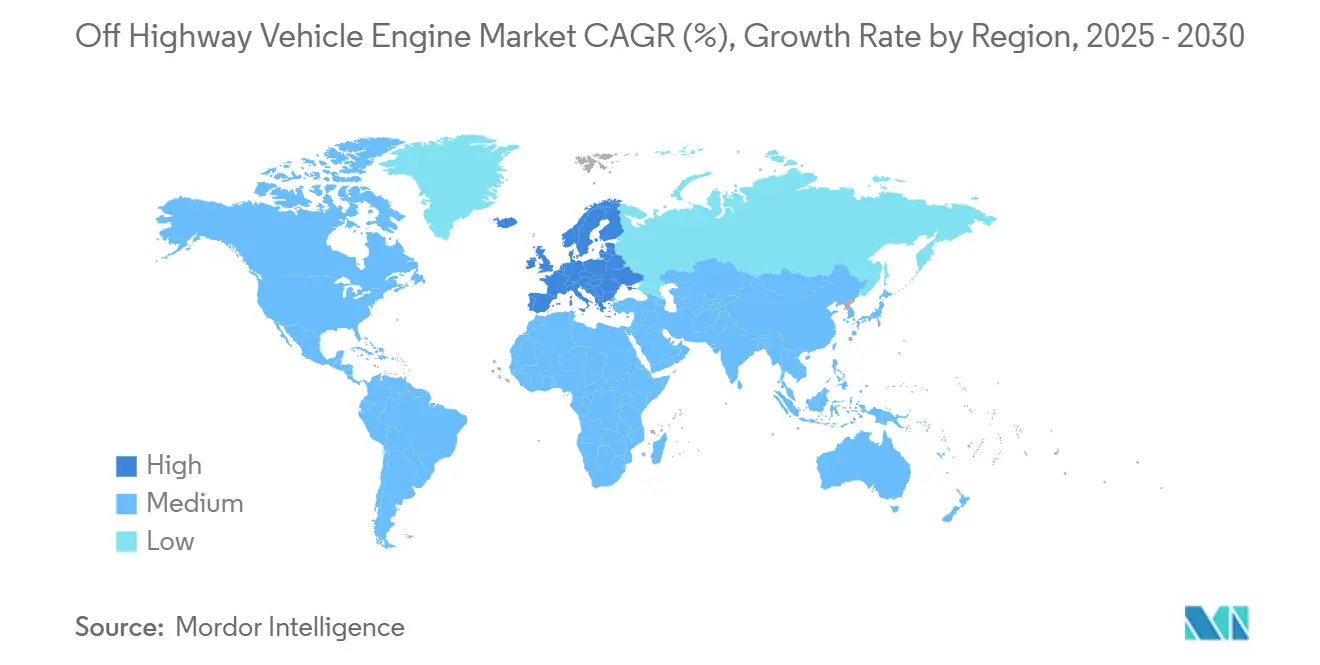

- Por geografia, Ásia-Pacífico comandou 38,17% da receita em 2024; Europa registra a maior TCAC de 7,19% até 2030.

Tendências e Insights Globais do Mercado de Motores para Veículos Off-Highway

Análise de Impacto dos Direcionadores

| Direcionador | (~) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Pipeline massivo de infraestrutura global | +1.8% | Global, concentrado em países do G7 e corredor BRI | Longo prazo (≥ 4 anos) |

| Crescente mecanização da agricultura | +1.2% | Núcleo Ásia-Pacífico, expansão na África Subsaariana | Médio prazo (2-4 anos) |

| Normas Stage V / Tier 5 mais rigorosas | +0.9% | América do Norte e UE, transbordamento para Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Mudança dos OEMs para motor modular pronto para híbrido | +0.7% | Global, liderado por América do Norte e Europa | Médio prazo (2-4 anos) |

| Manutenção preditiva orientada por telemática | +0.5% | América do Norte e UE, expandindo para Ásia-Pacífico | Médio prazo (2-4 anos) |

| Compatibilidade com HVO/diesel renovável | +0.4% | UE e América do Norte, mercados seletivos na Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Pipeline Massivo de Infraestrutura Global (G7 & BRI)

A Lei de Investimento em Infraestrutura e Empregos de USD 1,2 trilhão está impulsionando o crescimento anual de vendas de equipamentos de construção de 10% nos estados do Centro-Oeste dos EUA. Investimentos paralelos sob a Iniciativa do Cinturão e Rota da China estimulam a demanda por escavadeiras pesadas e bulldozers na África, Sudeste Asiático e Europa Oriental. Exportadores chineses embarcaram mais máquinas de construção no exterior do que venderam domesticamente pela primeira vez em 2023, reequilibrando cadeias de suprimento globais e reforçando o volume no mercado de motores para veículos off-highway. Janelas de financiamento plurianuais permitem que fabricantes ampliem capacidade e refinem projetos prontos para híbridos com confiança.

Crescente Mecanização da Agricultura na Ásia-Pacífico e África

A penetração de tratores atingiu 74% das fazendas do Sul da Ásia em 2024, enquanto bombas d'água e debulhadoras excederam 65% de adoção. Salários rurais crescentes na Índia e China empurram fazendas para práticas intensivas em capital, criando demanda constante de reposição na faixa de 30-120 HP. A África Subsaariana ainda fica atrás da América do Sul em mecanização, sinalizando um pool endereçável considerável para motores compactos e eficientes em combustível que performam de forma confiável em condições de campo adversas. Modelos de negócios orientados a serviços permitem que pequenos produtores acessem maquinário sem propriedade, ampliando o alcance de mercado para fornecedores de motores e apoiando ainda mais o mercado de motores para veículos off-highway.

Normas Stage V / Tier 5 Mais Rigorosas Desencadeando Ciclos de Pré-compra e Retrofit

A Califórnia visa reduzir NOₓ em 90% e MP em até 75% para motores acima de 19 kW a partir de 2029. Regras Stage V similares na UE já provocaram surtos de pré-compra em 2024, particularmente para equipamentos de 56-130 kW. A Komatsu relata mais de 90% de eficiência de regeneração passiva de sua estratégia de Filtro de Partículas Diesel, oferecendo aos proprietários de frotas opções de retrofit que evitam sucateamento precoce. Essas regulamentações aceleram P&D em redução catalítica seletiva, diagnósticos de bordo e projetos de MCI capazes de hidrogênio, mantendo a conformidade no centro dos roteiros de produtos em todo o mercado de motores para veículos off-highway.

Mudança dos OEMs para Plataformas de Motor Modulares Prontas para Híbrido

Fabricantes liderados por Cummins e AGCO Power estão lançando famílias que aceitam diesel, HVO, etanol ou hidrogênio sem redesenho do chassi. A plataforma HELM™ integra um bloco comum, controles e auxiliares enquanto permite pacotes de pós-tratamento variáveis.[1]Cummins Inc., "HELM™ Technology Overview," cummins.comEssa modularidade reduz custos de desenvolvimento, encurta prazos de certificação e permite que frotas de aluguel padronizem peças em inventários de combustíveis mistos. Provisões prontas para híbrido para e-motores e módulos de bateria também protegem investimentos para o futuro, salvaguardando a competitividade do mercado de motores para veículos off-highway em meio à eletrificação.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Eletrificação acelerada | -1.1% | América do Norte e UE, expandindo globalmente | Médio prazo (2-4 anos) |

| Escalada do custo de pós-tratamento | -0.8% | Global, agudo em mercados emergentes | Curto prazo (≤ 2 anos) |

| Volatilidade do preço de commodities | -0.6% | Hubs de manufatura globais | Curto prazo (≤ 2 anos) |

| Frotas de aluguel estendendo intervalos de revisão | -0.3% | América do Norte e Europa | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Eletrificação Acelerada de Equipamentos Compactos

Carregadeiras elétricas capturaram 10% das vendas chinesas em 2024, com 6.000-7.000 máquinas de construção elétricas vendidas mundialmente. Paridade de custos alcançada por vários OEMs chineses pressiona fornecedores tradicionais de motores na classe abaixo de 100 HP. Zonas urbanas europeias restringem diesel, acelerando a adoção de baterias para tarefas de demolição indoor e manuseio de resíduos. No entanto, operações de longa distância de mineração, silvicultura e pedreiras 24 horas ainda dependem de diesel devido à densidade energética e necessidades de reabastecimento rápido, preservando a demanda central dentro do mercado de motores para veículos off-highway.

Escalada do Custo de Pós-tratamento vs. Compradores Sensíveis ao Preço

Filtros Stage V e sistemas SCR acoplados próximos adicionam USD 1.800-3.200 aos motores pesados, elevando preços unitários em até 25%. Casas de aluguel menores e empreiteiros no Sudeste Asiático frequentemente adiam atualizações ou recorrem a importações usadas Tier 3, desacelerando vendas unitárias. A complexidade de manutenção também aumenta, exigindo técnicos habilidosos em dosagem de ureia e limpeza periódica de cinzas. Fornecedores devem adaptar variantes de menor especificação para mercados que carecem de fiscalização, equilibrando conformidade com acessibilidade no mercado de motores para veículos off-highway.

Análise de Segmento

Por Tipo de Veículo: Equipamentos de Construção Dominam Enquanto Mineração Se Recupera

Equipamentos de construção geraram 58,36% da receita do mercado de motores para veículos off-highway em 2024, posição fortalecida por estímulo governamental em estradas, pontes e sistemas de trânsito. Megaprojetos da Ásia-Pacífico, juntamente com o surto de financiamento dos EUA, sustentam a demanda por escavadeiras, tratores de esteira e carregadeiras que dependem de blocos de 121-400 HP. Equipamentos de mineração mostram momentum renovado porque projetos de cobre, lítio e níquel se expandem para atender cadeias de suprimento de baterias. Nichos de silvicultura e manuseio de materiais favorecem motores como o John Deere PowerTech™ PSS 9,0 L entregando até 330 hp em terreno íngreme. Carregadeiras compactas elétricas registram TCAC de 6,27%, ilustrando sucesso inicial de eletrificação onde ciclos de trabalho e acesso a carregamento são previsíveis. Não obstante, diesel de alta potência permanece essencial para pás de mineração 24 horas e transporte subterrâneo, mantendo volume no mercado de motores para veículos off-highway.

Frotas de construção compacta na Europa adotam telemática para reduzir horas ociosas, cortando queima de combustível em 12% e estendendo intervalos de revisão. Operadores de aluguel asiáticos preferem motores modulares com acesso fácil a serviços, mantendo tempo de inatividade baixo em locais urbanos movimentados. Projetos do Cinturão e Rota na África puxam demanda por motores de médio porte de 90-200 kW que equilibram eficiência de combustível e resistência. Grandes mineradoras na América Latina solicitam propulsões compatíveis com EU Stage V para proteger ativos contra regras locais mais rigorosas. Juntas, essas dinâmicas mantêm equipamentos de construção em posição de destaque enquanto mineração gradualmente amplia sua participação no mercado de motores para veículos off-highway.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Potência de Saída: Motores de Médio Porte 31-70 HP Lideram Trajetória de Crescimento

A categoria 31-70 HP deteve 64,51% da participação do mercado de motores para veículos off-highway em 2024 e registra TCAC de 7,02% até 2030, impulsionada por escavadeiras compactas, skid-steers e tratores de médio porte usados em arrozais e horticultura. A densificação urbana demanda maquinário manobrável que se encaixa em ruas estreitas e reduz danos colaterais em superfícies acabadas. OEMs integram funções start-stop e mapas avançados de combustível, alegando cortes de consumo de dois dígitos que atraem gerentes de frota. Plataformas de telemática visualizam tempo ocioso e permitem ajustes de parâmetros over-the-air para atender restrições locais de ruído ou emissão sem visitas à concessionária.

Faixas superiores acima de 400 HP servem caminhões de mineração e pás hidráulicas grandes, segmentos onde o 3512B-EUI da Caterpillar a 1.450 hp permanece uma referência. Apesar de volumes unitários menores, esses motores comandam preços premium e receita de peças de pós-venda. Inversamente, plataformas abaixo de 30 HP sofrem mais com invasão de eletrificação porque pacotes de bateria agora entregam performance de turno completo para cuidados com gramado, campos de golfe e tarefas municipais pequenas. A polarização resultante direciona gastos de P&D para produtos de médio porte que ancoram o mercado de motores para veículos off-highway enquanto preservam linhas de prestígio de alta potência.

Por Tipo de Combustível: Diesel Mantém Escala mas Alternativas Ganham Participação

Diesel controlou 89,71% da participação do mercado de motores para veículos off-highway em 2024 devido à densidade energética incomparável e uma rede de reabastecimento ubíqua. Cummins endossa uso de 100% HVO em sua linha de alta potência, prometendo até 90% de economia de gases de efeito estufa. A Califórnia já exige diesel renovável para frotas off-road estaduais, ilustrando alinhamento político que apoia combustíveis líquidos de baixo carbono. Pilhas híbrido-elétricas e de célula combustível crescem a TCAC de 5,39% porque carregadeiras de pedreira, guindastes portuários e projetos de trânsito metropolitano testam híbridos bateria-diesel para cortar emissões ociosas enquanto mantêm torque máximo. Gasolina ocupa um nicho pequeno em veículos utilitários leves e plataformas de trabalho aéreo especializadas, embora melhorias de custo em baterias de fosfato de ferro-lítio ameacem sua longevidade.

A diversificação de combustíveis assegura que construtores de motores ofereçam pressões de injeção configuráveis, kits de combustível duplo e atualizações de software para acomodar limites regionais de mistura. Essa flexibilidade ajuda a defender volumes de diesel enquanto suaviza a transição para objetivos de zero líquido no mercado de motores para veículos off-highway.

Por Cilindrada do Motor: Blocos 3,6-7 L Encontram Ponto Ideal Potência-Eficiência

Unidades entre 3,6 L e 7 L capturaram 46,38% da participação do mercado de motores para veículos off-highway em 2024, apoiando retroescavadeiras, colheitadeiras de cana-de-açúcar e escavadeiras de 70 toneladas que requerem torque sustentado mas devem observar contas de combustível. A plataforma C13D 13-L da Caterpillar eleva potência em 20% e torque em 25% versus seu predecessor, mostrando apetite do OEM por saída mais densa no mesmo envelope de pacote. Abaixo de 2 L, vendas cresceram TCAC de 6,12% porque mini-escavadeiras japonesas e tratores compactos europeus aplicam combustão avançada livre de EGR e injeção unitizada para atender Stage V sem filtros de partículas. Acima de 7 L, caminhões de transporte de mineração e raspadores grandes buscam unidades de maior cilindrada para confiabilidade sob fatores de carga contínua de 100%.

Legislação de emissões empurra OEMs a reduzir tamanho quando possível, forçando turbocompressores, pressões de cilindro mais altas e EGR resfriado para recuperar potência perdida. Ao mesmo tempo, combustíveis renováveis e injetores de duplo estágio estendem a vida de blocos maiores servindo a extremidade alta do mercado de motores para veículos off-highway.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tecnologia de Propulsão: Dominância MCI Persiste Conforme Baterias Ganham Posição

Sistemas MCI convencionais geraram 87,62% da participação do mercado de motores para veículos off-highway em 2024, já que pacotes de bateria permanecem pesados e caros para ciclos de trabalho excedendo oito horas. Crescimento bateria-elétrico a TCAC de 6,73% concentra-se em trabalhos municipais, manuseio de resíduos e demolição indoor com acesso a carregamento trifásico. Portos europeus adotam empilhadeiras híbridas que colhem energia de frenagem para cortar uso de combustível em quase dois quintos do uso geral. OEMs projetam componentes intercambiáveis: um modelo MCI e seu equivalente de bateria compartilham cabines, chassi e hidráulicos, simplificando aquisição para casas de aluguel.

Protótipos de célula combustível de hidrogênio demonstram promessa para carregadeiras de mineração de 400 kW onde baterias ficam aquém. No entanto, custos de infraestrutura mantêm implantações marginais até 2030. Em resposta, fornecedores de motores empurram compatibilidade com E-fuels e misturas de metanol, ampliando relevância do produto enquanto protegem receita no mercado de motores para veículos off-highway.

Análise Geográfica

Ásia-Pacífico manteve 38,17% da receita em 2024 devido a programas de infraestrutura de larga escala e mecanização agrícola acelerada. A China exportou mais equipamentos de construção do que vendeu domesticamente durante 2023, amortecendo fraqueza doméstica e criando um canal global para motores produzidos em Changsha e Xuzhou. Subsídios do governo da Índia melhoram acessibilidade de tratores, elevando volumes de varejo de 2025 apesar da variabilidade das monções. A demanda se inclina para unidades de 31-120 HP manobrando em locais de trabalho urbanos congestionados ou pequenos lotes agrícolas. OEMs regionais favorecem motores modulares certificados para Tier 3 e Stage V para que possam embarcar para África ou Europa sem reengenharia, reforçando a escalabilidade do mercado de motores para veículos off-highway.

Europa, crescendo a TCAC de 7,19%, beneficia-se de investimentos de conformidade Stage V e foco do Green Deal em ferrovias, energia renovável e instalações de economia circular. Clientes priorizam filtros de partículas com regeneração passiva e telemática, integrando dashboards de contabilidade de carbono. O portfólio Stage V da Komatsu demonstra operação livre de manutenção por duração mais longa, uma proposta convincente para empresas de aluguel enfrentando metas apertadas de utilização.[2]Komatsu Ltd., "Stage V Emission Solutions," komatsu.eu Municípios europeus também pilotam caminhões de lixo MCI de hidrogênio, apoiando P&D de fornecedores em combustíveis alternativos.

América do Norte capitaliza na Lei de Investimento em Infraestrutura e Empregos, que garante demanda sustentada de motores para reformas de rodovias interestaduais, substituições de pontes e dragagem portuária. As próximas regras Tier 5 da Califórnia estabelecem a barra global mais rigorosa, empurrando OEMs a testar SCR de próxima geração e sensores de amônia vários anos antes da fiscalização. América do Sul, Oriente Médio e África representam regiões de alto crescimento mas sensíveis ao custo. Ventos contrários de moeda e lacunas de financiamento limitam penetração imediata, mas oferecem vantagem conforme ciclos de commodities melhoram e credores multilaterais patrocinam estradas, usinas e esquemas de irrigação que dependem de motores confiáveis de média potência importados da Ásia ou remanufaturados no Brasil.

Cenário Competitivo

O mercado de motores para veículos off-highway mostra concentração moderada. Caterpillar, Cummins e Deere comandam a maior base instalada, protegidos por software de serviço proprietário e amplas redes de concessionárias. Cummins lançou a plataforma HELM™ que hospeda variantes diesel, gás natural e hidrogênio em uma espinha dorsal comum, reduzindo custos de troca de clientes entre combustíveis.

Caterpillar introduziu a família C13D 456-690 hp, melhorando densidade de potência em 20% e torque em 25% comparado com modelos anteriores, o que aumenta produtividade de carga por litro de combustível.[3]Caterpillar Inc., "C13D Engine Platform Brochure," cat.com Deere enfatiza telemática através de sua nuvem JDLink™, que carrega dados operacionais a cada cinco minutos, permitindo substituições preditivas de peças que cortam tempo de inatividade não planejado em 30%.

Desafiantes chineses como Weichai e Yuchai alavancam integração vertical e financiamento estatal para oferecer motores a pontos de preço 15-20% abaixo de pares ocidentais, particularmente em projetos do Cinturão e Rota. Especialistas europeus incluindo AGCO Power e Deutz focam em conformidade Stage V e módulos híbridos, fazendo parcerias com empresas de bateria para oferecer pacotes completos. Margens dependem de peças de pós-venda e acordos de serviço estendidos que podem equivaler a 40% do lucro vitalício. A intensidade de capital do mercado e complexidade de certificação desencorajam novos entrantes, mas mudanças políticas para frotas de zero emissão abrem nichos para startups de célula combustível e integradores de sistemas de bateria.

Líderes da Indústria de Motores para Veículos Off-Highway

-

Cummins Inc.

-

Caterpillar Inc.

-

Deere & Company

-

Weichai Power Co.

-

Komatsu Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro de 2025: Cummins introduziu o motor pesado mid-bore X10 dentro da plataforma HELM™ de 10 litros, classificado até 450 hp e 1.650 lb-ft de torque, com produção em série prevista para 2027.

- Janeiro de 2025: Cummins lançou o Turbo Diesel de 6,7 litros de próxima geração para caminhões Ram Heavy Duty 2025, entregando 430 hp e 1.075 lb-ft de torque junto com gerenciamento aprimorado de partida a frio.

- Outubro de 2024: O Conselho de Recursos do Ar da Califórnia publicou padrões propostos Tier 5 off-road diesel, introduzindo gradualmente 2029-2034 com cortes mais profundos de NOₓ e MP e caminhos opcionais de MCI de hidrogênio.

Escopo do Relatório Global do Mercado de Motores para Veículos Off-Highway

Um Motor para Veículos Off-highway é usado em um veículo off-highway (um veículo motorizado que não se destina a ser conduzido ou movido em uma rodovia pública).

O Mercado de Motores para Veículos Off-highway é Segmentado por Potência de Saída (Máquinas Agrícolas (até 30 HP, 30-50 HP, 50-70 HP e 70+ HP), Máquinas de Construção (até 100 HP, 100-120 HP, 200-400 HP, 400+ HP), Tipo de Combustível (Gasolina, Diesel e Outros Combustíveis) e Geografia (América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África). O relatório oferece tamanho e valor de mercado para o mercado de motores para veículos off-highway em termos de Valor (USD bilhão) para todos os segmentos acima.

| Máquinas Agrícolas |

| Equipamentos de Construção |

| Equipamentos de Mineração |

| Equipamentos de Silvicultura e Manuseio de Materiais |

| Menor ou igual a 30 HP |

| 31-70 HP |

| 71-120 HP |

| 121-400 HP |

| Mais de 400 HP |

| Diesel |

| Gasolina |

| Gás Natural/Biogás |

| Híbrido-Elétrico e Célula Combustível |

| Menor ou igual a 2 L |

| 2,1 a 3,5 L |

| 3,6 a 7 L |

| Mais de 7 L |

| MCI Convencional |

| Híbrido |

| Bateria-Elétrico |

| Célula Combustível Elétrico |

| América do Norte | Estados Unidos |

| Canadá | |

| Resto da América do Norte | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Rússia | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| Egito | |

| Turquia | |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Tipo de Veículo | Máquinas Agrícolas | |

| Equipamentos de Construção | ||

| Equipamentos de Mineração | ||

| Equipamentos de Silvicultura e Manuseio de Materiais | ||

| Por Potência de Saída (HP) | Menor ou igual a 30 HP | |

| 31-70 HP | ||

| 71-120 HP | ||

| 121-400 HP | ||

| Mais de 400 HP | ||

| Por Tipo de Combustível | Diesel | |

| Gasolina | ||

| Gás Natural/Biogás | ||

| Híbrido-Elétrico e Célula Combustível | ||

| Por Cilindrada do Motor (L) | Menor ou igual a 2 L | |

| 2,1 a 3,5 L | ||

| 3,6 a 7 L | ||

| Mais de 7 L | ||

| Por Tecnologia de Propulsão | MCI Convencional | |

| Híbrido | ||

| Bateria-Elétrico | ||

| Célula Combustível Elétrico | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Resto da América do Norte | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Rússia | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| Egito | ||

| Turquia | ||

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de motores para veículos off-highway?

O tamanho do mercado de motores para veículos off-highway está em USD 47,94 bilhões em 2025 e está projetado para aproximar USD 66,21 bilhões até 2030.

Qual segmento de veículo representa a maior participação da demanda por motores?

Equipamentos de construção lideram com 58,36% de participação de receita em 2024 devido aos programas contínuos de infraestrutura global e urbanização.

Qual região está expandindo mais rapidamente até 2030?

Europa registra a maior TCAC de 7,19% conforme conformidade de emissão Stage V e modernização de infraestrutura impulsionam compras de equipamentos.

Quão dominante é a tecnologia diesel no mercado?

Motores diesel ainda detêm 89,71% da receita, embora soluções híbrido-elétricas e de célula combustível estejam subindo a TCAC de 5,39%.

Que impacto as regras Tier 5 da Califórnia terão?

A proposta Tier 5 acelera ciclos de pré-compra antes de 2029 e compele fabricantes a investir em cortes mais profundos de NOₓ e diagnósticos avançados, influenciando o design de motores globalmente.

Por que motores de médio porte 31-70 HP estão crescendo mais rapidamente?

Construção compacta e tratores de médio porte favorecem essa faixa de potência, e OEMs incorporam telemática e recursos de economia de combustível que elevam a demanda, impulsionando TCAC de 7,02% até 2030.

Página atualizada pela última vez em: