Tamanho e Participação do Mercado de Veículos Terrestres Não Tripulados Militares

Análise do Mercado de Veículos Terrestres Não Tripulados Militares pela Mordor Intelligence

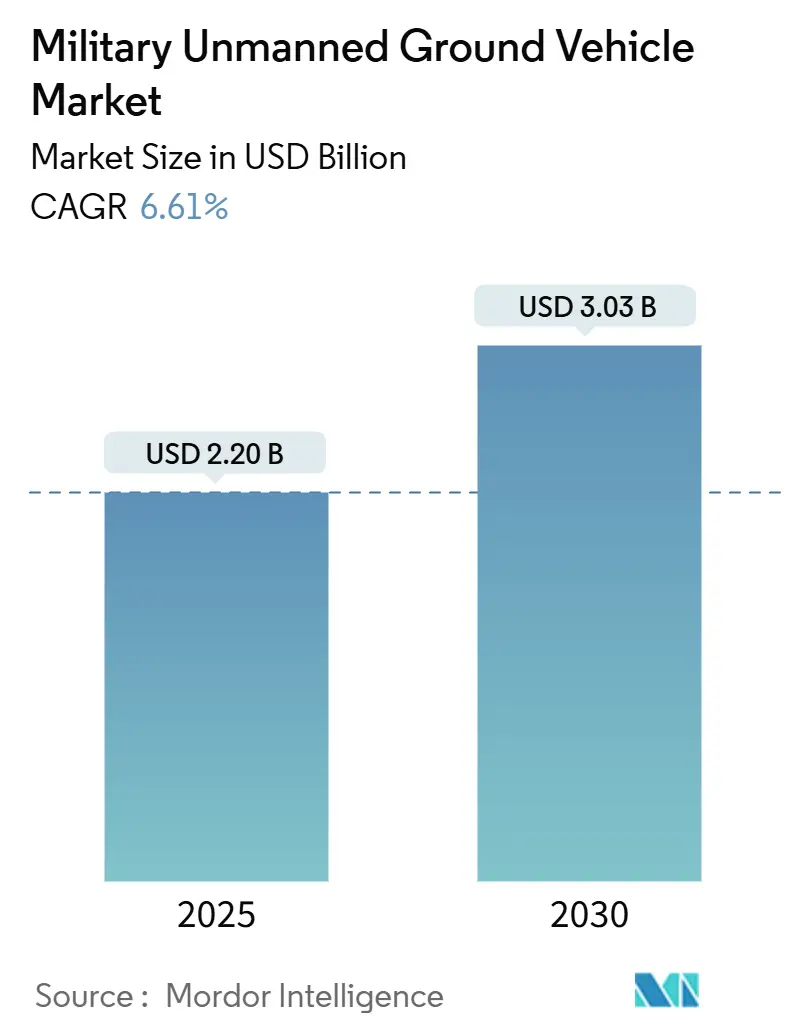

O tamanho do mercado de veículos terrestres não tripulados militares (UGV) é estimado em USD 2,20 bilhões em 2025, e deve atingir USD 3,03 bilhões até 2030, expandindo a uma TCAC de 6,61%. A expansão está vinculada ao aumento constante dos orçamentos de defesa entre as nações da OTAN e Indo-Pacífico, ao crescente imperativo de proteger soldados delegando tarefas de alto risco aos robôs, e aos rápidos avanços em inteligência artificial que tornam a navegação autônoma viável em ambientes sem GPS.[1]Association for Uncrewed Vehicle Systems International, "FY 2025 DoD Budget Report," auvsi.org Ao mesmo tempo, o ritmo de adoção permanece disciplinado ao invés de explosivo porque as forças armadas priorizam confiabilidade comprovada, links de comando ciberseguros e logística estável sobre novidades que chamam atenção. Missões de combate continuam dominando a demanda, mas papéis de logística e resposta a desastres estão emergindo rapidamente à medida que exércitos reconhecem o valor estratégico do suporte não tripulado e deployments de uso duplo. A intensidade competitiva é moderada porque contratantes principais aproveitam famílias de veículos existentes, enquanto empresas especializadas em robótica criam nichos através de conceitos de mobilidade com pernas ou híbridos.

Principais Conclusões do Relatório

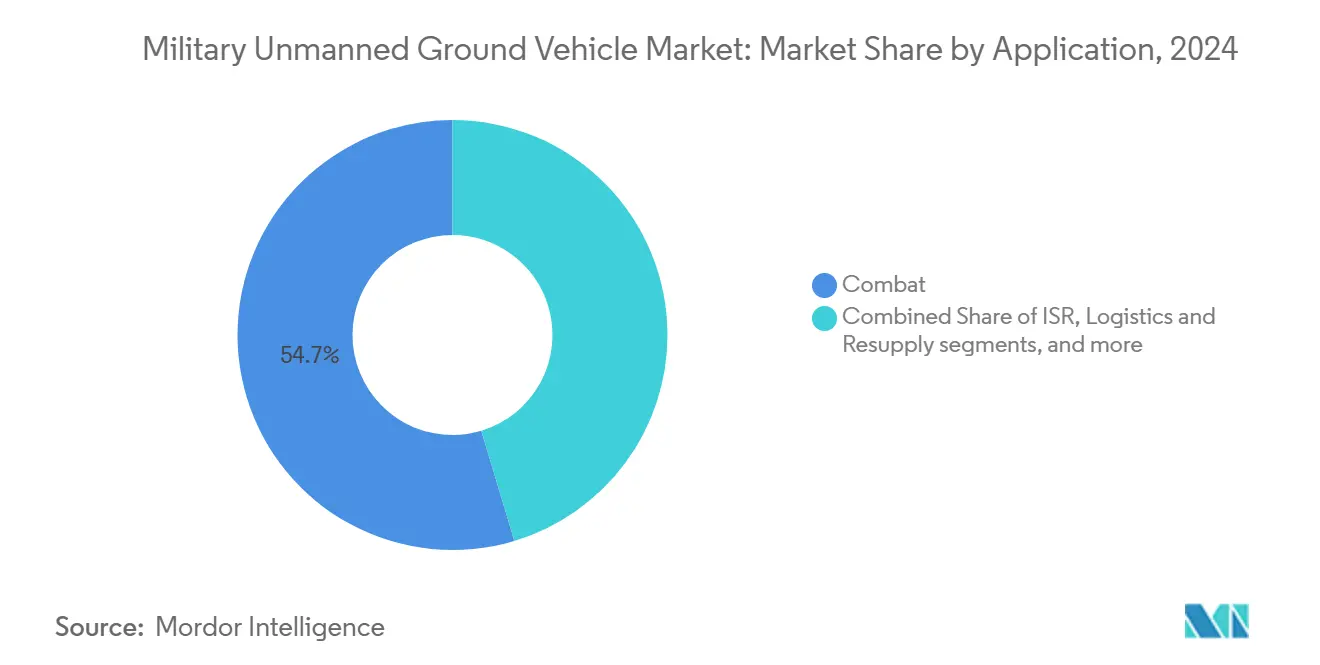

- Por aplicação, operações de combate detinham 54,65% da participação do mercado de UGV militares em 2024, enquanto logística e reabastecimento são projetados para crescer a uma TCAC de 7,87% até 2030.

- Por modo de operação, plataformas teleoperadas representaram 65,12% da participação do tamanho do mercado de UGV militares em 2024; sistemas totalmente autônomos estão avançando a uma TCAC de 10,24% entre 2025 e 2030.

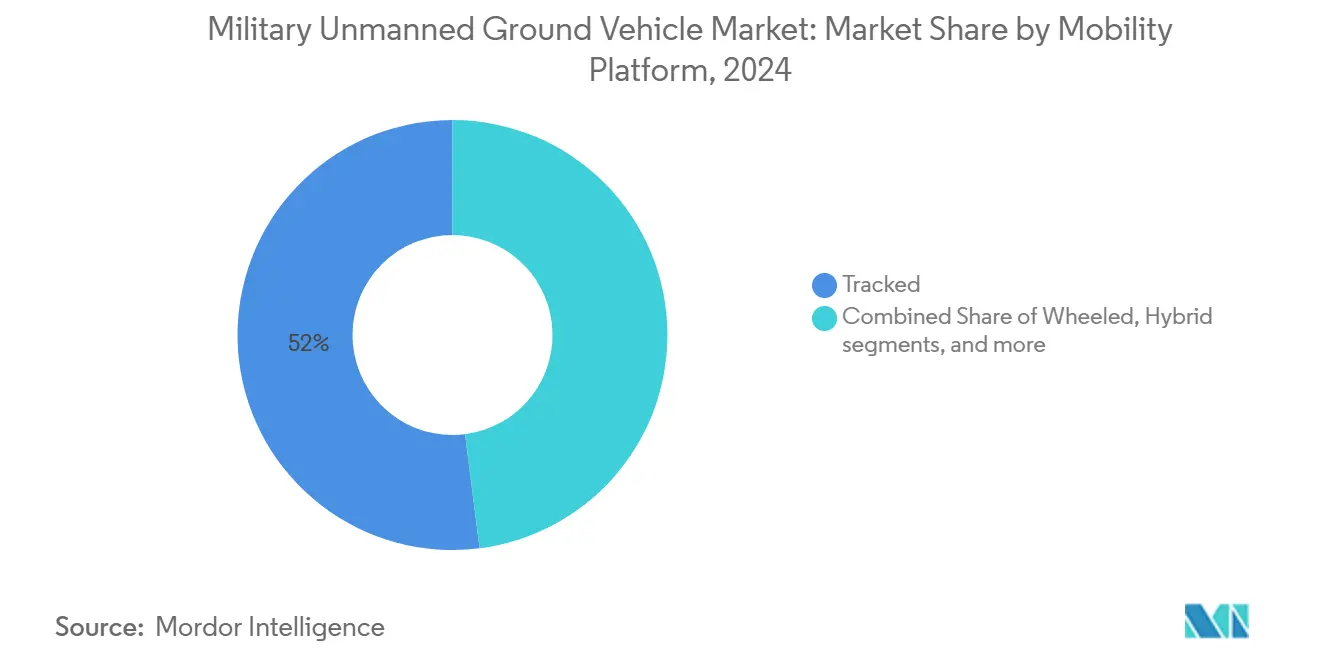

- Por plataforma de mobilidade, veículos com esteiras lideraram com 52,01% de participação de receita em 2024, enquanto plataformas híbridas transformáveis estão programadas para expandir a uma TCAC de 9,14% até 2030.

- Por classe de peso, sistemas médios capturaram 42,60% do tamanho do mercado de UGV militares em 2024, enquanto micro UGVs são esperados para registrar a mais rápida TCAC de 8,64% durante 2025-2030.

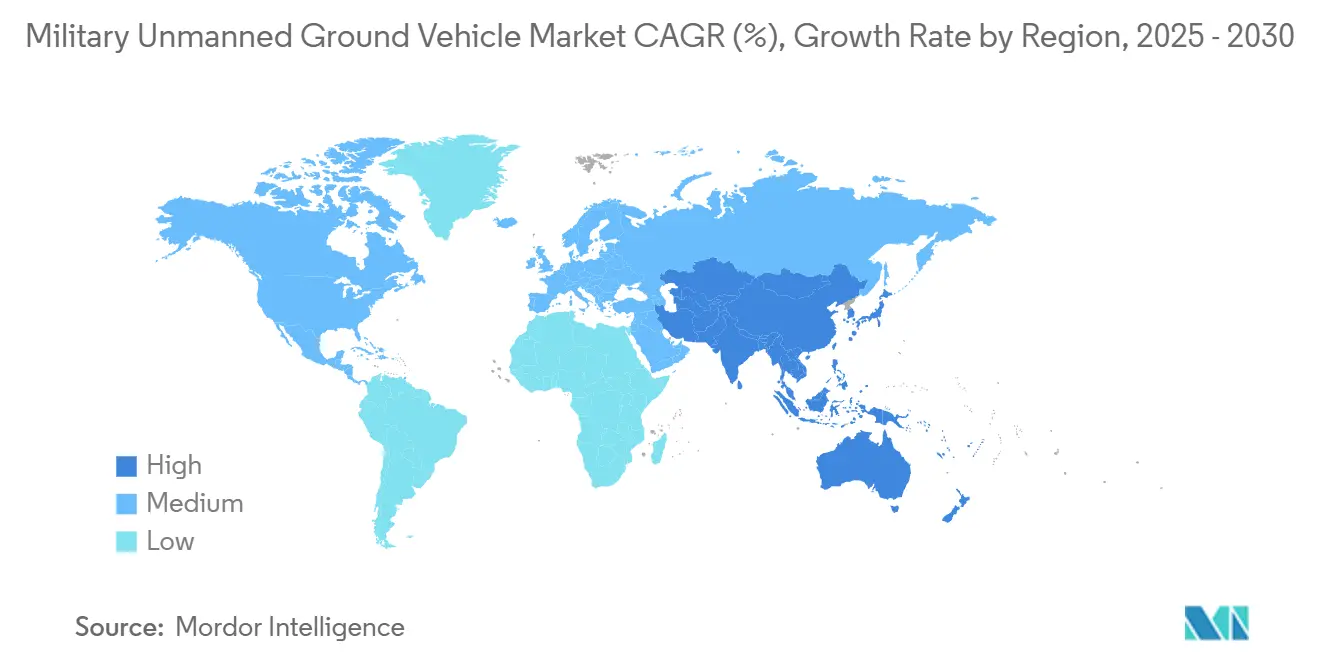

- Por geografia, América do Norte comandou uma participação de 39,14% em 2024; Ásia-Pacífico é prevista para registrar a mais alta TCAC de 7,32% durante 2025-2030.

Tendências e Insights do Mercado Global de Veículos Terrestres Não Tripulados Militares

Análise de Impacto dos Drivers

| Driver | (~)% Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Expansão dos orçamentos de defesa entre nações da OTAN e Indo-Pacífico | +1.80% | Global, concentrado na América do Norte, Europa e Ásia-Pacífico | Prazo médio (2-4 anos) |

| Foco na segurança de soldados impulsionando plataformas autônomas de combate/logística | +1.20% | Global, particularmente EUA, Israel, membros europeus da OTAN | Prazo curto (≤ 2 anos) |

| Avanços de IA em fusão de sensores e navegação autônoma | +0.90% | Global, liderado por EUA, China, centros tecnológicos europeus | Prazo longo (≥ 4 anos) |

| Doutrina de parceria tripulado-não tripulado em operações multidomínio | +0.80% | Países da OTAN, Austrália, Japão, Coreia do Sul | Prazo médio (2-4 anos) |

| Demanda por nós de retransmissão terrestre resistentes à guerra eletrônica | +0.60% | Global, prioridade em ambientes contestados | Prazo médio (2-4 anos) |

| Missões de engenharia para desastres climáticos criando demanda de uso duplo | +0.40% | Global, ênfase em regiões propensas a desastres | Prazo longo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Expansão dos orçamentos de defesa entre nações da OTAN e Indo-Pacífico

Aumentos de gastos aliados enviaram sinais claros de demanda à indústria. O Japão reservou ¥ 103,2 bilhões (USD 714 milhões) para capacidades de defesa de ativos não tripulados no ano fiscal 2025, enquanto os EUA alocaram USD 10,1 bilhões para sistemas não tripulados no mesmo ciclo fiscal. A Europa aumentou gastos militares em 17% em 2024, canalizando parte do Fundo Europeu de Defesa para plataformas terrestres autônomas. Esses aumentos orçamentários plurianuais sustentam planejamento de produção de longo prazo, permitindo que o mercado de UGV militares escale sem ciclos disruptivos de expansão e retração.

Foco na segurança de soldados impulsionando plataformas autônomas de combate e logística

A doutrina moderna coloca sistemas não tripulados na linha de frente do contato. O uso de campo da Ucrânia do THeMIS da Milrem Robotics para evacuação de vítimas validou o conceito de remover tropas de zonas de perigo. O Sistema de Veículo de Transporte Autônomo do Exército dos EUA busca um aumento de 50% na produtividade de suporte ao descarregar reabastecimento de rotina para robôs. Este imperativo de segurança alimenta aquisições em todas as classes de peso, particularmente para papéis de logística e EOD.

Avanços de IA em fusão de sensores e navegação autônoma

Algoritmos baseados em transformadores e pilhas de sensores multimodais reduziram taxas de erro de localização em ambientes desordenados e sem GPS. O projeto Ground Vehicle Autonomous Pathways da Defense Innovation Unit acelera software que funde dados LiDAR, EO/IR e acústicos para planejamento confiável de rotas.[3]Defense Innovation Unit, "Accelerating Autonomous Vehicle Technology for the DoD," diu.mil Esses avanços desbloqueiam modos semi-autônomos e totalmente autônomos, ampliando perfis de missão e impulsionando demanda de substituição longe de plataformas puramente teleoperadas.

Doutrina de parceria tripulado-não tripulado em operações multidomínio

Programas como o Wingman do Exército dos EUA sincronizam tripulações, veículos tripulados e UGVs através de interfaces de controle comuns para melhorar a sobrevivência de armas combinadas. O trabalho de padronização STANAG 4586 da OTAN garante que forças aliadas possam compartilhar dados e atribuições entre frotas mistas. À medida que a parceria se torna incorporada na doutrina, a demanda muda para designs de UGV interoperáveis ao invés de soluções isoladas e proprietárias.

Análise de Impacto das Restrições

| Restrição | (~)% Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Vulnerabilidade cibernética/interferência de links C2 | -0.7% | Global, aguda em ambientes contestados por pares próximos | Prazo curto (≤ 2 anos) |

| Alto custo de aquisição e ciclo de vida vs veículos tripulados | -0.5% | Global, particularmente nações com restrições orçamentárias | Prazo médio (2-4 anos) |

| Ambiguidade de controle de armas sobre autonomia letal | -0.3% | Global, ênfase em nações da OTAN e aliadas | Prazo longo (≥ 4 anos) |

| Falta de padrões de interoperabilidade entre aliados | -0.2% | Nações da OTAN e aliadas, operações multinacionais | Prazo médio (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Vulnerabilidade cibernética/interferência de links C2

Adversários de pares próximos empregam suítes poderosas de guerra eletrônica que podem interferir ou falsificar canais de controle, expondo veículos não tripulados ao sequestro ou falha de missão. A Força Aérea dos EUA agora exige princípios Zero Trust para qualquer sistema que gerencie plataformas autônomas, adicionando camadas de criptografia e autenticação contínua que aumentam custo e complexidade de design. Fornecedores devem, portanto, investir pesadamente em comunicações redundantes e autonomia embarcada para mitigar interrupções de links.

Alto custo de aquisição e ciclo de vida vs veículos tripulados

O contrato Common Robotic System-Heavy limitou preços unitários acima de USD 300.000, ilustrando custos premium relativos a ativos tripulados comparáveis. Além da aquisição, manutenção especializada, patches de software e certificação de operadores inflacionam despesas de propriedade, levando legisladores a cortar alocações para programas de veículos terrestres. Pressões de acessibilidade aumentam interesse em arquiteturas modulares que aproveitam componentes comerciais prontos.

Análise de Segmentos

Por Aplicação: Operações de combate impulsionam demanda atual

Plataformas de combate representaram 54,65% do mercado de UGV militares em 2024, refletindo o imperativo de projetar letalidade enquanto protege soldados. Os protótipos Robotic Combat Vehicle do Exército dos EUA da General Dynamics e Textron estão programados para testes em nível de formação até 2028. UGVs de logística registraram a mais rápida perspectiva de TCAC de 7,87% à medida que comandantes visam reabastecimento automatizado para reduzir exposição de comboios.

Missões ISR persistentes exploram resistência de UGV e baixas assinaturas acústicas, enquanto EOD permanece uma linha madura de aquisição sob a série Common Robotic System. Veículos de engenharia e limpeza de rotas removem minas e obstáculos, e unidades de treinamento ou engodo apoiam preparação de forças. O conjunto amplo de missões sustenta a expansão contínua do mercado de UGV militares.[2]Stockholm International Peace Research Institute, "Trends in World Military Expenditure, 2024," sipri.org

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Modo de Operação: Sistemas autônomos emergem apesar de restrições regulamentares

Unidades teleoperadas detinham 65,12% da receita de 2024 porque a Diretiva DoD 3000.09 ainda requer julgamento humano para decisões letais. Mesmo assim, navegação semi-autônoma que pede aos operadores apenas aprovações críticas está proliferando. À medida que avanços em fusão de sensores reduzem a necessidade de links de dados ininterruptos, veículos totalmente autônomos são projetados para subir a uma TCAC de 10,24%, a mais rápida dentro do mercado de UGV militares.

Modos de controle híbridos permitem que tripulações alternem entre comportamento manual e autônomo quando interferência ou terreno ditam. A competição xTechOverwatch do Exército dos EUA incentiva pequenas empresas a entregar módulos de IA que suportam nativamente tais conceitos flexíveis de operação.

Por Plataforma de Mobilidade: Dominância de esteiras enfrenta inovação híbrida

Veículos com esteiras lideraram com uma participação de 52,01% porque militares confiam em sua mobilidade através de lama, neve e escombros. O RIPSAW M3 da Textron e TRX da General Dynamics mostram variantes com esteiras de suporte de fogo e defesa aérea validadas durante experimentos de campo.

Designs com rodas entregam maior velocidade e menor consumo de combustível em superfícies pavimentadas, enquanto robôs com pernas da Ghost Robotics abordam escadas, rochas e lacunas urbanas apertadas. Mecanismos híbridos que se transformam entre rodas e esteiras devem registrar uma TCAC de 9,14%, tornando-os a fatia de crescimento mais rápido do mercado de UGV militares à medida que forças demandam um chassi para diversos teatros.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Classe de Peso: Sistemas de peso médio equilibram capacidade e transportabilidade

UGVs médios (200-1000 kg) capturaram 42,60% do mercado de veículos terrestres não tripulados militares em 2024, equilibrando carga útil com compatibilidade de transporte aéreo estratégico. O protótipo SMET Increment II dobrou capacidade de carga para 900 kg enquanto permanece transportável por cabo por aeronaves UH-60.

Robôs pesados permitem blindagem completa e armas de alta energia mas impõem restrições de transporte. Conversamente, plataformas micro abaixo de 25 kg são previstas para uma TCAC de 8,64% à medida que eficiência de bateria e miniaturização progridem. Dimensionamento específico para missão ao invés de tamanho único impulsiona diversidade de aquisição no mercado de UGV militares.

Análise Geográfica

América do Norte manteve 39,14% de participação do mercado de UGV militares em 2024, sustentado por USD 10,1 bilhões em financiamento DoD para sistemas não tripulados e por experimentação multi-serviços que abrange classes micro a pesadas. Testes de logística no Ártico do Canadá adicionam requisitos de nicho para plataformas de frio extremo.

Ásia-Pacífico é projetada para registrar a mais alta TCAC de 7,32%, impulsionada pelo item orçamentário de ¥ 103,2 bilhões (~USD 0,72 bilhões) do Japão para ativos não tripulados e pela iniciativa INDUS-X da Índia, enfatizando pesquisa conjunta de IA para sistemas autônomos. China acelera desenvolvimento sob Fusão Militar-Civil, enquanto robôs terrestres multiuso da Coreia do Sul e veículos opcionalmente tripulados da Austrália visam garantir cadeias de suprimento em meio a tensões Indo-Pacífico.

Europa amplificou gastos em 17% para USD 693 bilhões em 2024, e o Fundo Europeu de Defesa canaliza subsídios para plataformas autônomas para fortalecer dissuasão da OTAN. O pedido da Alemanha de 41 UGVs EOD avançados da AeroVironment ilustrou demanda operacional imediata. O Oriente Médio busca programas indígenas através da EDGE baseada nos Emirados Árabes Unidos e Visão Saudita 2030, enquanto África explora robôs de segurança fronteiriça, juntos contribuindo com um pool de oportunidades modesto mas estável.

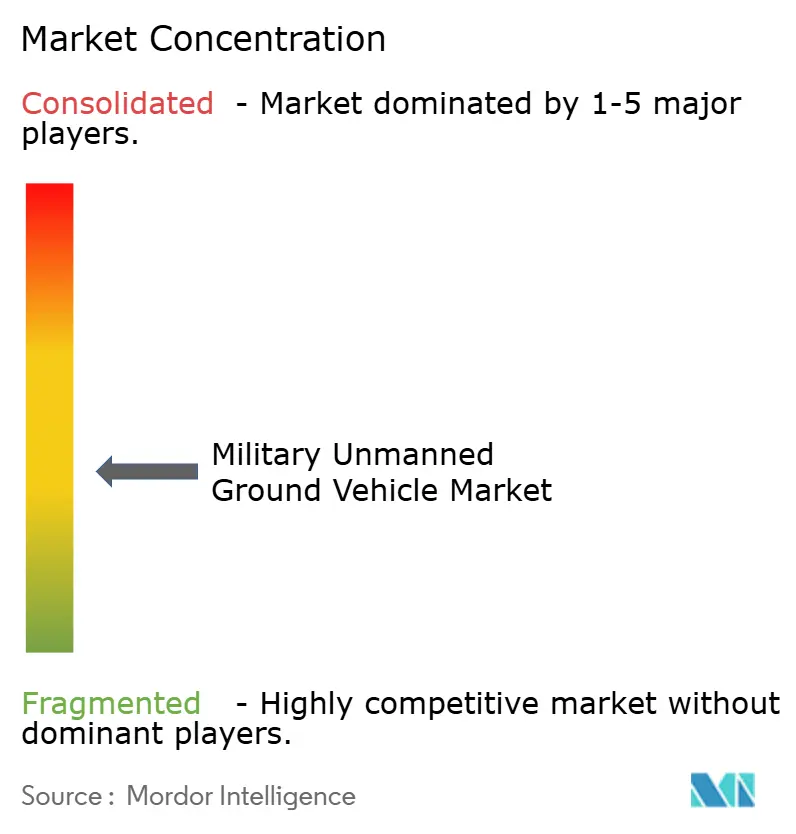

Cenário Competitivo

O mercado de UGV militares mostra concentração moderada. General Dynamics, Rheinmetall e Textron exploram pedigrees existentes de veículos de combate para integrar autonomia, mantendo redes robustas de suporte. A aquisição da Loc Performance Products pela Rheinmetall em 2024 ampliou expertise em powertrain e a emparelhou com software de sensores Anduril para veículos de combate opcionalmente tripulados.

Disruptores Milrem Robotics e Ghost Robotics exploraram desenvolvimento ágil para implantar designs focados em missão. O THeMIS da Milrem viu uso na linha de frente na Ucrânia, elevando confiança entre compradores da OTAN. Ghost Robotics entregou mais de 450 unidades Vision 60 com pernas que acessam terreno fora dos limites para rodas ou esteiras.

Supremacia de software agora diferencia contratantes. Pilhas de controle de arquitetura aberta e kits de autonomia edge-compute substituem soluções proprietárias de caixa-preta, permitindo atualizações mais rápidas e interoperabilidade de coalizão. Oportunidades permanecem em coordenação de enxame, redes mesh ciberseguros e variantes humanitárias de uso duplo que amortizam custos de desenvolvimento entre agências civis.

Líderes da Indústria de Veículos Terrestres Não Tripulados Militares

Rheinmetall AG

Oshkosh Defense, LLC

Milrem Robotics (Milrem AS)

BAE Systems plc

General Dynamics Land Systems (General Dynamics Corporation)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: Através de sua unidade Telerob, AeroVironment garantiu um contrato para entregar 41 UGVs EOD avançados às Forças Armadas Alemãs.

- Março 2025: ARX Robotics levantou EUR 31 milhões (USD 35,42 milhões), apoiado pelo Fundo de Inovação da OTAN, para retrofitar 50.000 veículos da OTAN e construir 1.800 robôs de guerra anualmente no Reino Unido.

- Setembro 2024: Kodiak introduziu o veículo com esteiras RIPSAW M3 para papéis de reconhecimento e táticos, validando tecnologia de uso duplo em testes Robotic Combat Vehicle.

Escopo do Relatório Global do Mercado de Veículos Terrestres Não Tripulados Militares

Veículos terrestres não tripulados militares são sistemas robóticos que operam em terra sem um operador humano a bordo. Estes veículos são usados para várias aplicações militares, particularmente em ambientes que são perigosos ou desagradáveis para humanos e para tarefas que são difíceis ou apresentam riscos inaceitáveis. Eles podem ser autônomos ou operados remotamente.

O mercado de veículos terrestres não tripulados militares é segmentado por aplicação, mobilidade e geografia. Por aplicação, o mercado é segmentado em combate, inteligência, vigilância e reconhecimento (ISR), e eliminação de explosivos. Por mobilidade, o mercado é segmentado em com rodas e esteiras. O relatório também cobre tamanhos de mercado e previsões para o mercado de veículos terrestres não tripulados militares em países principais através de diferentes regiões. Para cada segmento, o tamanho do mercado é fornecido em termos de valor (USD).

| Combate |

| Inteligência, Vigilância e Reconhecimento (ISR) |

| Eliminação de Explosivos e Dispositivos (EOD) |

| Logística e Reabastecimento |

| Engenharia e Limpeza de Rotas |

| Treinamento e Engodo |

| Com Rodas |

| Esteiras |

| Com Pernas |

| Híbrido |

| Teleoperado | |

| Autônomo | Semi-Autônomo |

| Totalmente Autônomo |

| Micro (Menos de 25 kg) |

| Pequeno (25 a 200 kg) |

| Médio (200 a 1.000 kg) |

| Pesado (Mais de 1.000 kg) |

| América do Norte | Estados Unidos | |

| Canadá | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Itália | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Resto da América do Sul | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Israel | ||

| Emirados Árabes Unidos | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

| Por Aplicação | Combate | ||

| Inteligência, Vigilância e Reconhecimento (ISR) | |||

| Eliminação de Explosivos e Dispositivos (EOD) | |||

| Logística e Reabastecimento | |||

| Engenharia e Limpeza de Rotas | |||

| Treinamento e Engodo | |||

| Por Plataforma de Mobilidade | Com Rodas | ||

| Esteiras | |||

| Com Pernas | |||

| Híbrido | |||

| Por Modo de Operação | Teleoperado | ||

| Autônomo | Semi-Autônomo | ||

| Totalmente Autônomo | |||

| Por Classe de Peso | Micro (Menos de 25 kg) | ||

| Pequeno (25 a 200 kg) | |||

| Médio (200 a 1.000 kg) | |||

| Pesado (Mais de 1.000 kg) | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| Europa | Reino Unido | ||

| Alemanha | |||

| França | |||

| Itália | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Austrália | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Resto da América do Sul | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| Israel | |||

| Emirados Árabes Unidos | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Resto da África | |||

Questões Principais Respondidas no Relatório

Qual é o tamanho atual do mercado de veículos terrestres não tripulados militares?

O mercado de UGV militares estava em USD 2,20 bilhões em 2025 e é previsto para atingir USD 3,03 bilhões até 2030, expandindo a uma TCAC de 6,61%.

Qual segmento de aplicação lidera o mercado?

Operações de combate detinham 54,65% da receita do mercado em 2024, impulsionado por requisitos de proteção de força e letalidade.

Qual região crescerá mais rapidamente até 2030?

Ásia-Pacífico é projetada para registrar uma TCAC de 7,32% durante 2025-2030 devido a orçamentos crescentes no Japão, Índia, China e Coreia do Sul.

Qual modo operacional está ganhando impulso?

Veículos terrestres totalmente autônomos são o modo de crescimento mais rápido a uma TCAC de 10,24% devido a melhorias de navegação habilitadas por IA.

Por que militares favorecem plataformas de peso médio?

UGVs médios equilibram capacidade de carga útil e compatibilidade de transporte aéreo, dando-lhes 42,60% da receita de 2024 e demanda sustentada para papéis multi-missão

Como ameaças cibernéticas estão influenciando o design de UGV?

Riscos de guerra eletrônica (EW) impulsionam investimento em comunicações criptografadas e autonomia embarcada para que veículos possam sobreviver e operar quando links são interferidos.

Página atualizada pela última vez em: