Tamanho e Participação do Mercado de Veículos Terrestres Não Tripulados

Análise do Mercado de Veículos Terrestres Não Tripulados pela Mordor Intelligence

O mercado de veículos terrestres não tripulados está avaliado em USD 3,44 bilhões em 2025 e prevê-se que alcance USD 4,74 bilhões até 2030, avançando a uma TCAC de 6,62%. Programas crescentes de modernização da defesa, foco acentuado na redução de baixas e automação acelerada em logística e mineração expandem conjuntamente a demanda endereçável. O mercado de veículos terrestres não tripulados também se beneficia da queda dos custos de sensores e computação que permitem autonomia sofisticada sem aumentos proporcionais de preço. Ao mesmo tempo, estratégias de aquisição de uso duplo permitem que compradores de defesa aproveitem a inovação comercial enquanto operadores de armazéns e mineração utilizam a confiabilidade militar comprovada. Diferenciação definida por software, compartimentos de carga modulares e links 5G seguros estão se tornando critérios decisivos de compra conforme os compradores buscam plataformas que possam ser atualizadas através de código em vez de metal. Padrões regionais de gastos acentuam o quadro: a América do Norte mantém a liderança em orçamentos absolutos, ainda assim os gastos de capital em rápido crescimento da Ásia-Pacífico fornecem o maior volume incremental para o mercado de veículos terrestres não tripulados.

Principais Conclusões do Relatório

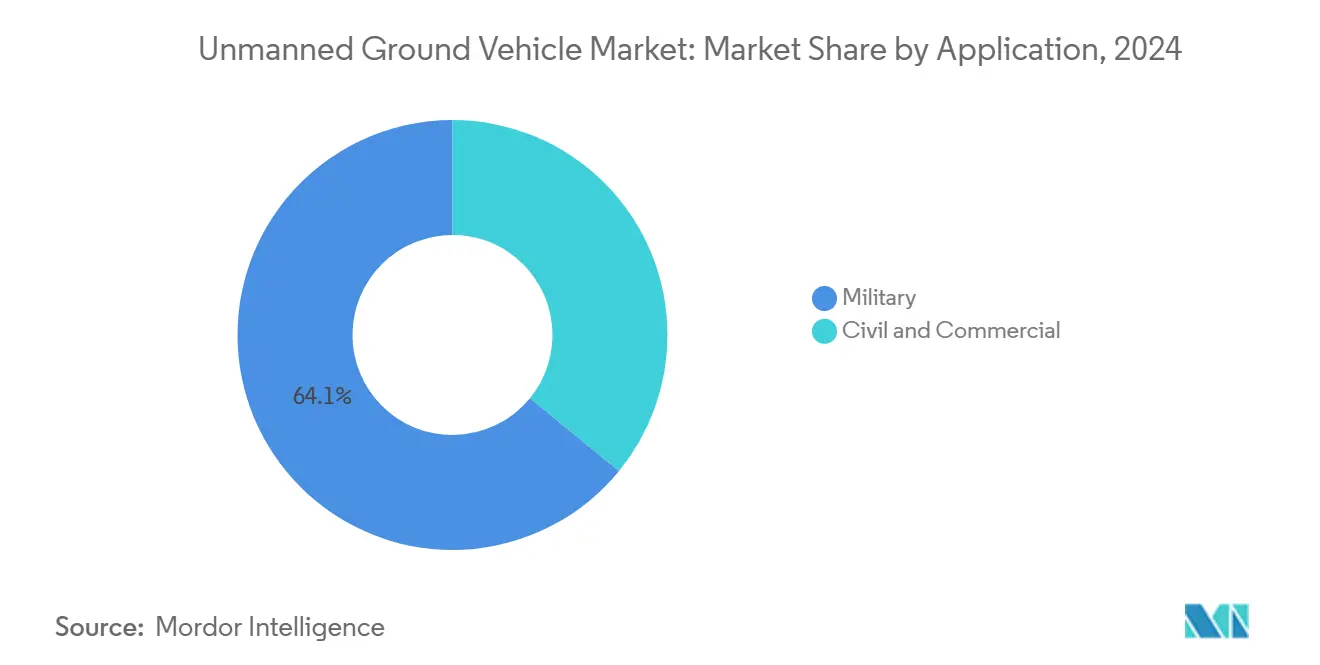

- Por aplicação, sistemas militares detiveram 64,10% da participação do mercado de veículos terrestres não tripulados em 2024, enquanto plataformas civis e comerciais registraram a TCAC mais rápida de 9,84% até 2030.

- Por modo de operação, veículos tele-operados representaram 55,56% da participação do tamanho do mercado de veículos terrestres não tripulados em 2024, enquanto modos autônomos e híbridos devem crescer a uma TCAC de 10,58%.

- Por mobilidade, designs com rodas lideraram com 47,90% de participação na receita em 2024; plataformas com esteiras preveem-se expandir a uma TCAC de 10,05% até 2030.

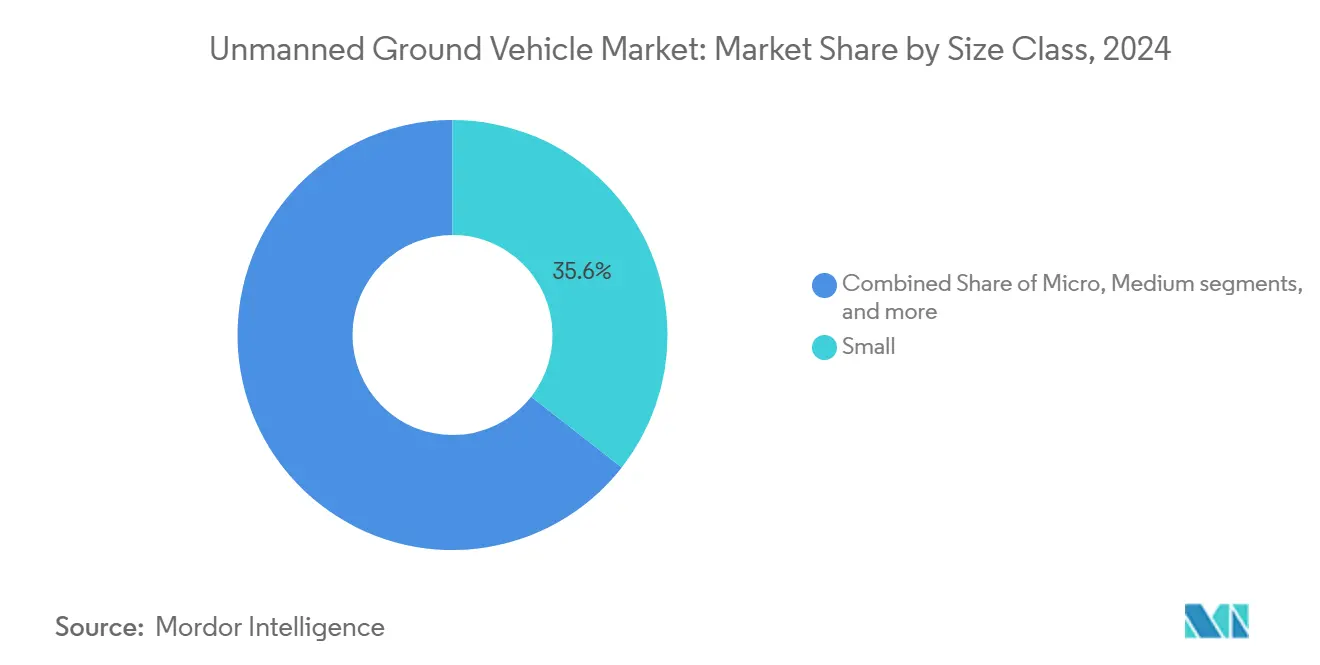

- Por classe de tamanho, unidades pequenas capturaram uma participação de 35,57% do tamanho do mercado de veículos terrestres não tripulados em 2024, e sistemas de classe média registraram a maior TCAC de 7,22%.

- Por componente, hardware entregou 47,90% das receitas de 2024, mas o segmento de software e pilha de IA está avançando a uma TCAC de 9,87%.

- Por fonte de energia, veículos com bateria elétrica representaram 52,10% de participação, com configurações híbrido-elétricas crescendo a uma TCAC de 8,45%.

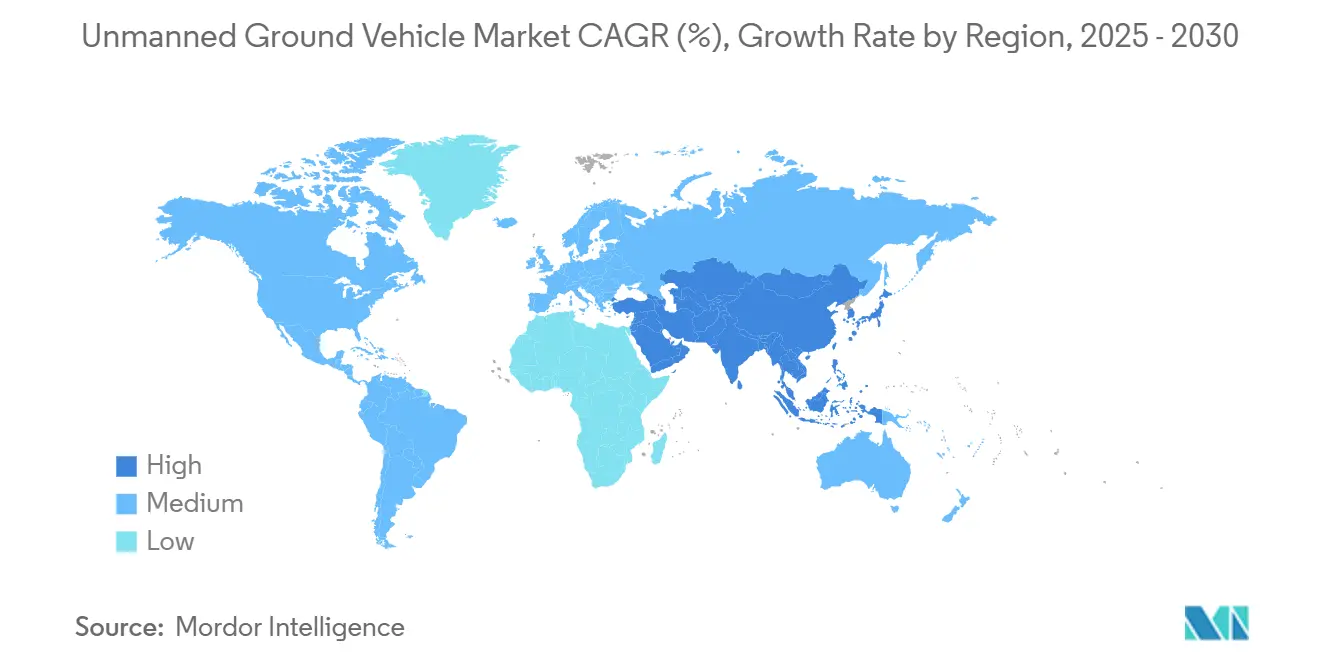

- Por geografia, a América do Norte comandou 39,34% da receita de 2024, ainda assim a Ásia-Pacífico é a região de crescimento mais rápido com TCAC de 9,62%.

Tendências e Insights Globais do Mercado de Veículos Terrestres Não Tripulados

Análise de Impacto dos Fatores Impulsionadores

| Fator Impulsionador | (~) % de Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda militar por veículos terrestres não tripulados para evacuação de baixas em ambientes contestados | +1.80% | Global, concentrada na América do Norte e Europa | Médio prazo (2-4 anos) |

| Implantação de frotas de robôs contra-IED para missões de limpeza de rotas | +1.20% | Global, ênfase no Oriente Médio e zonas de conflito | Curto prazo (≤ 2 anos) |

| Adoção rápida de carrinhos logísticos autônomos em armazéns de e-commerce | +2.10% | América do Norte e Europa, expandindo para APAC | Curto prazo (≤ 2 anos) |

| Mudança do setor de mineração para transporte não tripulado para iniciativas de zero danos | +1.50% | Núcleo APAC, expansão para Américas e Austrália | Médio prazo (2-4 anos) |

| Avanços em LiDAR de estado sólido reduzindo custos de sensores de navegação | +1.30% | Global, liderado por centros tecnológicos na Ásia e América do Norte | Longo prazo (≥ 4 anos) |

| Financiamento de defesa para conceitos de parceria tripulado-não tripulado (MUM-T) | +0.80% | América do Norte e Europa, expandindo para nações aliadas | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Demanda Militar por Veículos Terrestres Não Tripulados para Evacuação de Baixas em Ambientes Contestados

A evacuação médica de combate impulsiona a aquisição de curto prazo conforme o demonstrador TRV-150 do Exército dos EUA transporta 68 kg de suprimentos por 70 km durante exercícios da OTAN, provando valor em espaço aéreo negado.[1]Army Recognition, "US Army Tests TRV-150 Drone for Battlefield Logistics," armyrecognition.com O ataque liderado por veículos terrestres não tripulados da Ucrânia em dezembro de 2024 valida ainda mais as operações terrestres autônomas sob fogo. Agências de defesa notam que robôs terrestres podem alcançar zonas urbanas quentes onde helicópteros enfrentam ameaças antiaéreas, integrando-se às redes logísticas existentes com mudança mínima. Este fator impulsionador também se estende a agências de resposta a desastres que adaptam a tecnologia para remoção de materiais perigosos. Juntos, esses fatores elevam o mercado de veículos terrestres não tripulados expandindo envelopes de missão e encurtando ciclos de aquisição.

Implantação de Frotas de Robôs Contra-IED para Missões de Limpeza de Rotas

A doutrina de limpeza de rotas está mudando de robôs individuais para frotas coordenadas como o ANDROS da Northrop Grumman e o Wheelbarrow Mk9, que agora varrem estradas em enxames sincronizados. Cargas úteis multi-sensor combinam radar de penetração no solo com farejadores químicos para neutralizar ameaças ocultas enquanto reduzem o risco humano e o custo econômico de ataques com IED. Esquadrões civis de desativação de bombas estão seguindo o exemplo, reforçando a demanda além dos militares da linha de frente e solidificando o mercado de veículos terrestres não tripulados como uma ferramenta de segurança versátil.

Adoção Rápida de Carrinhos Logísticos Autônomos em Armazéns de E-commerce

O roteiro de automação de USD 200 bilhões da Amazon eleva empilhadeiras autônomas e robôs móveis como uma alavanca de custo central, impulsionando o mercado de veículos terrestres não tripulados para a logística mainstream. Integrados com sistemas de gestão de armazém, esses carrinhos funcionam durante todo o dia, reduzindo erros de coleta durante temporadas de pico e mitigando a escassez de mão de obra. O design modular permite que as instalações comecem com um único corredor e escalem através dos locais, garantindo retorno rápido e encorajando ampla adoção comercial.

Mudança do Setor de Mineração para Transporte Não Tripulado para Iniciativas de Zero Danos

A frota de 100 caminhões 5G-A da Huawei na mina Yimin mostra que o transporte autônomo pode atingir 120% da eficiência manual. A Austrália lidera com 907 unidades tele-remotas ou autônomas, fornecendo um blueprint para reguladores globalmente. A operação contínua reduz o desgaste de pneus e uso de combustível enquanto a manutenção preditiva corta o tempo de inatividade. Projetos subterrâneos são os próximos, criando novas pistas de crescimento para o mercado de veículos terrestres não tripulados através de plataformas robustas especializadas.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Lacunas de interoperabilidade entre protocolos proprietários de comando e controle de veículos terrestres não tripulados | -0.90% | Global, agudo em ambientes multi-fornecedor | Médio prazo (2-4 anos) |

| Compensações desafiadoras de SWaP (tamanho-peso-potência) para missões de longa duração | -1.10% | Global, crítico para operações móveis | Longo prazo (≥ 4 anos) |

| Vulnerabilidades de segurança cibernética em links de tele-operação remota | -0.70% | Global, elevado em ambientes contestados | Curto prazo (≤ 2 anos) |

| Atraso regulatório para autonomia terrestre além da linha de visão visual (BVLOS) em estradas públicas | -0.60% | América do Norte e Europa, emergindo na APAC | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Lacunas de Interoperabilidade Entre Protocolos Proprietários de Comando e Controle de Veículos Terrestres Não Tripulados

Links de rádio fragmentados e pilhas de software impedem operações conjuntas, empurrando compradores de defesa a financiar middleware que infla custos de ciclo de vida. A Unidade de Inovação de Defesa sinaliza atrasos de integração como um freio principal no campo de implantação em grande escala, enquanto a iniciativa "Trusted UGV" da AUVSI aborda certificação de segurança, mas para aquém de uma linguagem universal. Operadores de logística enfrentam dores de cabeça similares ao misturar robôs de armazém de diferentes fornecedores, amortecendo o ritmo de expansão de curto prazo do mercado de veículos terrestres não tripulados.

Compensações Desafiadoras de SWaP para Missões de Longa Duração

Planejadores de missão lutam para embalar sensores avançados, rádios criptografados e suítes de defesa ativa em chassis móveis sem drenar baterias ou crescer além dos limites de transporte. Cada quilograma adicional encurta o tempo de execução ou força plataformas mais caras, limitando a flexibilidade de implantação. Caminhões de mineração e bots de reconhecimento de defesa igualmente procuram baterias de maior densidade e soluções híbridas, mas avanços de química permanecem incrementais, colocando um teto estrutural em alguns perfis de missão e temperando o crescimento em segmentos do mercado de veículos terrestres não tripulados.

Análise de Segmento

Por Aplicação: Dominância Militar Enfrenta Disrupção Comercial

Programas militares geraram USD 2,2 bilhões em 2024, 64,10% da receita total, ancorando o mercado de veículos terrestres não tripulados. Grandes contratos como o S-MET Increment II do Exército dos EUA mantêm a demanda estável, ainda assim ciclos orçamentários longos retardam o aumento do volume anual. Compradores de defesa valorizam ruggedização, comunicações seguras e interoperabilidade grau-OTAN, apoiando preços premium e margens altas.

Plataformas civis e comerciais entregaram USD 1,2 bilhão em 2024 e estão escalando a uma TCAC de 9,84%, estreitando a lacuna a cada ano. Restrições de mão de obra em centros de atendimento, mandatos de zero danos em minas e testes de agricultura autônoma criam uma tração diversificada que amplia a base de clientes para o mercado de veículos terrestres não tripulados. Se as tendências atuais persistirem, operadores comerciais poderiam igualar volumes de defesa até 2028, inclinando agendas de inovação para sistemas de segurança grau-armazém e software de percepção pronto para mineração.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Modo de Operação: Sistemas Autônomos Ganham Confiança Operacional

Unidades tele-operadas lideraram as vendas de 2024 com uma participação de 55,56% conforme comandantes e supervisores de armazém permaneceram no loop para tarefas complexas. A maturidade e confiabilidade comprovada do segmento sustentam a demanda central dentro do mercado de veículos terrestres não tripulados. Ainda assim o crescimento é modesto porque custos de mão de obra persistem e limites de largura de banda estrangulam o escalonamento em áreas remotas.

Plataformas autônomas e híbridas estão expandindo a uma TCAC de 10,58%. O sistema FrontRunner da Komatsu agora dirige mais de 700 caminhões sem motoristas humanos.[2]Komatsu, "FrontRunner Autonomous Haulage System Surpasses 700 Trucks," komatsu.comCom cada atualização de software, precisão de percepção e redundância à prova de falhas melhoram, elevando a confiança do comprador. Até 2027, modos autônomos estão posicionados para igualar volumes tele-operados, refazendo modelos de pessoal de sala de controle e elevando o conteúdo de software por veículo no mercado de veículos terrestres não tripulados.

Por Mobilidade: Sistemas com Esteiras Emergem para Aplicações Especializadas

Veículos com rodas ganharam 47,90% da receita em 2024 graças à manutenção menor e ampla compatibilidade de superfície rodoviária. Eles permanecem pilares de frota através de armazéns, bases e minas a céu aberto pavimentadas, dando-lhes uma posição central durável dentro do mercado de veículos terrestres não tripulados.

Designs com esteiras, contudo, registram uma TCAC de 10,05%, superando o desempenho conforme militares e mineradores avançam em campos de batalha cheios de escombros e poços de minério de alto grau onde a tração é primordial. O PIAP Hunter da Polônia prova que a velocidade com esteiras não precisa ficar atrás de plataformas com rodas, fomentando interesse cross-segmento. Conforme planejadores de missão adicionam armadura ou cargas pesadas, esteiras absorvem a penalidade de peso, aprofundando seu apelo no mercado de veículos terrestres não tripulados.

Por Classe de Tamanho: Plataformas Médias Equilibram Capacidade e Deployabilidade

Robôs pequenos abaixo de 200 kg dominam volumes de contagem e detêm 35,57% de participação na receita, cobrindo EOD, vigilância e reabastecimento de última milha. Seu peso leve os torna lançáveis por ar e fáceis de armazenar, garantindo uma contribuição base contínua ao mercado de veículos terrestres não tripulados.

Veículos médios entre 200 kg e 500 kg são a classe de crescimento mais rápido com TCAC de 7,22%. Eles embalam LiDAR avançado como a unidade de 350 cc da Toshiba, radar de visão lateral e manipuladores modulares sem explodir além dos limites de transporte de pickup. Este ponto doce atrai interesse de patrulhas fronteiriças e locais de perfuração offshore, alimentando um pipeline robusto que eleva plataformas médias a uma fatia maior do tamanho do mercado de veículos terrestres não tripulados ao longo do horizonte de previsão.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Componente: Migração de Valor de Software Acelera

Hardware trouxe 47,90% das vendas de 2024, ainda assim enfrenta estagnação relativa. Quedas de preços de chassis e sensores comprimem margens, urgindo fabricantes a construir pacotes de serviços. Pilhas de software e IA, em contraste, correm a uma TCAC de 9,87% conforme autonomia a bordo se torna o principal diferenciador através do mercado de veículos terrestres não tripulados. Ministérios de defesa agora pontuam propostas no desempenho de algoritmos em ambientes negados de GPS, enquanto operadores de armazém priorizam painéis de controle em nuvem que despacham frotas dinamicamente.

Serviços, embora a menor fatia hoje, convertem vendas de caixa única em contratos multi-ano que suavizam a receita. Integração, atualizações e manutenção preditiva ampliam o pull-through do fabricante, cimentando uma camada de receita recorrente dentro da indústria de veículos terrestres não tripulados.

Por Fonte de Energia: Sistemas Híbrido-Elétricos Abordam Restrições de Resistência

Unidades bateria-elétrica detiveram 52,10% em 2024, favorecidas por baixo ruído e manutenção simplificada. Ainda assim baterias puras lutam em rotas de múltiplos turnos ou longa distância. Arquiteturas híbrido-elétricas crescem a uma TCAC de 8,45%, casando condução elétrica silenciosa com extensores de alcance diesel ou hidrogênio. O demonstrador de célula de combustível de 450 milhas da Hyundai sugere benchmarks futuros de resistência. Conforme a densidade de energia avança gradualmente, híbridos garantirão papéis mais amplos no mercado de veículos terrestres não tripulados oferecendo flexibilidade de missão sem pausar para carregamento longo.

Análise Geográfica

A América do Norte produziu USD 1,35 bilhão em 2024, igual a 39,34% do mercado de veículos terrestres não tripulados. Corredores de teste governamentais, isenções BVLOS da FAA e uma cadeia de suprimentos de defesa madura sustentam esta liderança.[3]Federal Aviation Administration, "BVLOS Waiver Authorizations," faa.gov Contratos como o acordo de protótipo S-MET Increment II demonstram apetite contínuo do Exército dos EUA, enquanto o gasto de automação da Amazon injeta grandes volumes comerciais. O Canadá alinha suas regras RPAS, suavizando operações de frota cross-border e reforçando vantagens de escala continental.

A Europa contribuiu aproximadamente USD 950 milhões conforme financiamento coordenado da UE estimula padrões comuns. O prêmio ICUPS de EUR 30,6 milhões (USD 35,29 milhões) para a equipe liderada pela Milrem visa interoperabilidade, abordando diretamente uma restrição principal do mercado. O pedido da Alemanha por 127 unidades Teledyne FLIR e a avaliação Mission Master da Suécia significam adoção militar tangível. Clareza regulatória da UN ECE sobre segurança cibernética para veículos automatizados impulsiona investimento de fornecedores, fortalecendo o papel da Europa como exportadora de padrões no mercado global de veículos terrestres não tripulados.

A Ásia-Pacífico gerou USD 675 milhões em 2024 mas entregou a TCAC mais rápida de 9,62%. O projeto Yimin da China mostra capacidade de implantação em massa e escalabilidade 5G-A, enquanto os 907 ativos de mineração autônoma da Austrália fornecem um modelo de operações exportável para a Huawei.[4]Huawei, "World's First 5G-A Autonomous Mining Truck Fleet Starts Operations," huawei.com A Coreia do Sul implanta mulas robóticas para brigadas de infantaria, e o Japão canaliza fundos de estímulo para logística de fábrica inteligente. Fabricação custo-efetiva e grandes programas de aquisição dão à Ásia-Pacífico um caminho claro para superar a América do Norte na participação do mercado de veículos terrestres não tripulados antes de 2028.

Cenário Competitivo

O mercado de veículos terrestres não tripulados mostra concentração moderada. General Dynamics Corporation, Teledyne FLIR LLC e Rheinmetall AG controlam programas centrais de defesa e coletivamente excedem 60% das entregas militares. Isso é apoiado pelo backlog de USD 89 bilhões da General Dynamics e crescimento de ganhos de defesa de 22,4% no Q1 2025.[5]General Dynamics, "Q1 2025 Earnings Release," gd.com Sua escala garante prioridade da cadeia de suprimentos e financia P&D sustentado.

Não obstante, entrantes software-first e especialistas em robótica comercial corroem incumbentes de hardware. A Sarcos alavanca módulos de IA para retrofit de autonomia através de múltiplos chassis, enquanto Textron e Kodiak fundem autonomia off-road com robustez grau-defesa. Parcerias proliferam conforme primes legados procuram pilhas de percepção ágeis, e empresas de tecnologia desejam alcance de produção. Fornecedores que harmonizam arquiteturas abertas, endurecimento cibernético robusto e orquestração de nuvem escalável estão posicionados para dirigir pools futuros de lucro no mercado de veículos terrestres não tripulados.

Competição de preços é limitada porque risco de missão e tempo de atividade superam custo inicial, ainda assim compradores exigem evidência de conformidade com padrões abertos. Fornecedores que respondem a essa chamada com software modular e APIs transparentes provavelmente capturarão a próxima onda de crescimento, mudando vantagem competitiva de dobrar metal para enviar código através da indústria de veículos terrestres não tripulados.

Líderes da Indústria de Veículos Terrestres Não Tripulados

-

General Dynamics Land Systems (General Dynamics Corporation)

-

Rheinmetall AG

-

L3Harris Technologies, Inc.

-

QinetiQ Group plc

-

Teledyne FLIR LLC

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: A FMV da Suécia concedeu à Rheinmetall um contrato de EUR 488.536 (aproximadamente USD 563.000) para avaliar o UGV Mission Master sob seu programa DAMM.

- Maio de 2025: A Huawei implantou 100 caminhões de mineração elétricos autônomos 5G-A na mina Yimin na China, alcançando 120% de eficiência versus frotas manuais.

- Março de 2025: A Ucrânia conduziu o primeiro ataque de combate usando UGVs e drones FPV exclusivamente, provando viabilidade de armas combinadas autônomas.

- Janeiro de 2025: A DGA da França lançou o programa DROIDE com KNDS e Safran para implantar robôs terrestres multi-missão até 2035.

Escopo do Relatório Global do Mercado de Veículos Terrestres Não Tripulados

Veículos terrestres não tripulados, ou UGVs, são sistemas robóticos que operam em terra sem um operador humano a bordo. Eles são usados para várias aplicações civis e militares, particularmente em ambientes que são perigosos ou desagradáveis para humanos e para tarefas que são difíceis ou representam riscos inaceitáveis. Eles podem ser autônomos ou operados remotamente.

O mercado de veículos terrestres não tripulados é segmentado por aplicação, mobilidade e geografia. Por aplicação, é dividido em militar, civil e comercial. Por mobilidade, é dividido em com rodas, com esteiras e com pernas. O relatório também cobre os tamanhos de mercado e previsões para o mercado de veículos terrestres não tripulados nos principais países através de diferentes regiões. O tamanho de mercado e previsão são fornecidos para cada segmento em termos de valor (USD).

| Militar |

| Civil e Comercial |

| Com Rodas |

| Com Esteiras |

| Com Pernas |

| Micro (Menos de 10 kg) |

| Pequeno (10 a 200 kg) |

| Médio (200 a 500 kg) |

| Grande (500 a 1.000 kg) |

| Pesado (Maior que 1.000 kg) |

| Tele-operado |

| Autônomo/Híbrido |

| Hardware (Chassis, Sensores, Trem de Força, Cargas Úteis) |

| Pilha de Software e IA |

| Serviços (Integração, MRO) |

| Bateria Elétrica |

| Híbrido-Elétrico |

| Combustão Interna |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| França | ||

| Alemanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Resto da América do Sul | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

| Por Aplicação | Militar | ||

| Civil e Comercial | |||

| Por Mobilidade | Com Rodas | ||

| Com Esteiras | |||

| Com Pernas | |||

| Por Classe de Tamanho | Micro (Menos de 10 kg) | ||

| Pequeno (10 a 200 kg) | |||

| Médio (200 a 500 kg) | |||

| Grande (500 a 1.000 kg) | |||

| Pesado (Maior que 1.000 kg) | |||

| Por Modo de Operação | Tele-operado | ||

| Autônomo/Híbrido | |||

| Por Componente | Hardware (Chassis, Sensores, Trem de Força, Cargas Úteis) | ||

| Pilha de Software e IA | |||

| Serviços (Integração, MRO) | |||

| Por Fonte de Energia | Bateria Elétrica | ||

| Híbrido-Elétrico | |||

| Combustão Interna | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| França | |||

| Alemanha | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Resto da América do Sul | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Resto da África | |||

Questões-Chave Respondidas no Relatório

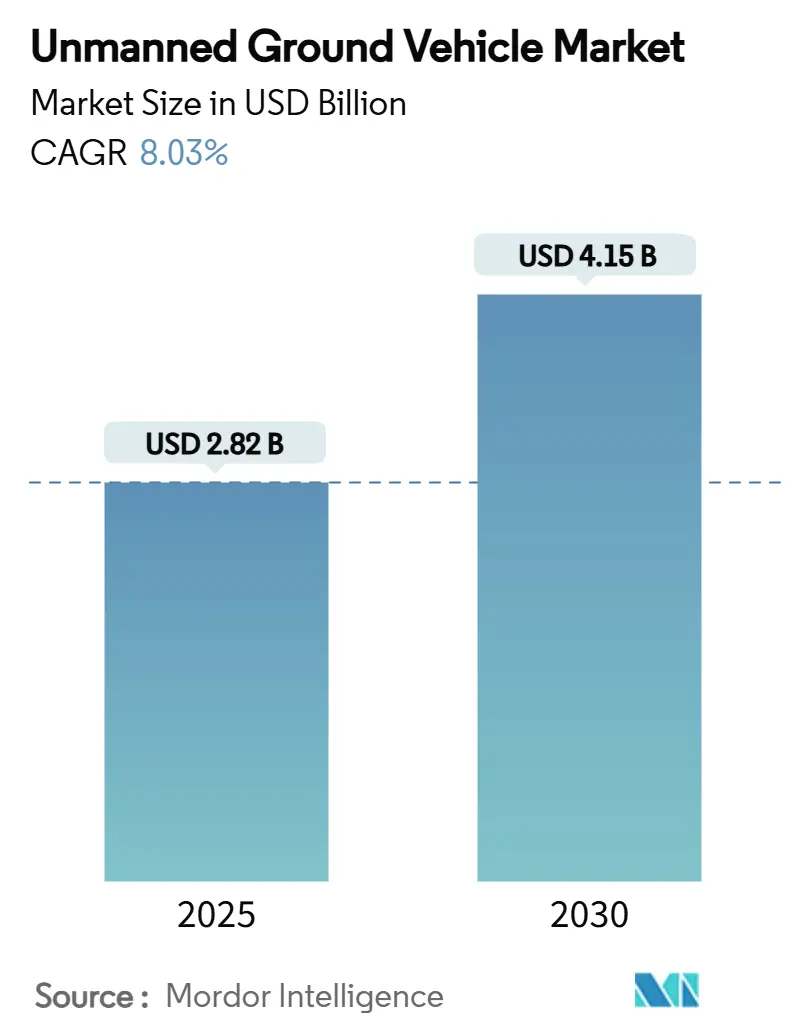

Qual é o valor atual do mercado de veículos terrestres não tripulados?

Situa-se em USD 2,82 bilhões em 2025 e está projetado para alcançar USD 4,15 bilhões até 2030, avançando a uma TCAC de 8,03%.

Qual segmento de aplicação cresce mais rapidamente?

Plataformas civis e comerciais se expandem a uma TCAC de 9,84% conforme operadores de logística e mineração escalam frotas autônomas.

Quão rapidamente os modos autônomos estão ganhando terreno?

Veículos autônomos e híbridos estão registrando uma TCAC de 10,58%, colocando-os no caminho para igualar volumes tele-operados até 2027.

Qual região oferece o maior potencial de crescimento?

A Ásia-Pacífico lidera com TCAC de 9,62%, impulsionada por automação de mineração em grande escala e modernização de defesa.

Por que o software está se tornando tão importante neste mercado?

Pilhas de software e IA crescem a uma TCAC de 9,87% e definem diferenciação conforme componentes de hardware se tornam commodities.

Qual é a principal restrição técnica para missões de longa distância?

Compensações de tamanho-peso-potência limitam a resistência da bateria, provocando interesse em soluções híbrido-elétricas e de célula de combustível.

Página atualizada pela última vez em: