Tamanho e Participação do Mercado de Encapsulamento de Células Vivas

Análise do Mercado de Encapsulamento de Células Vivas pela Mordor Intelligence

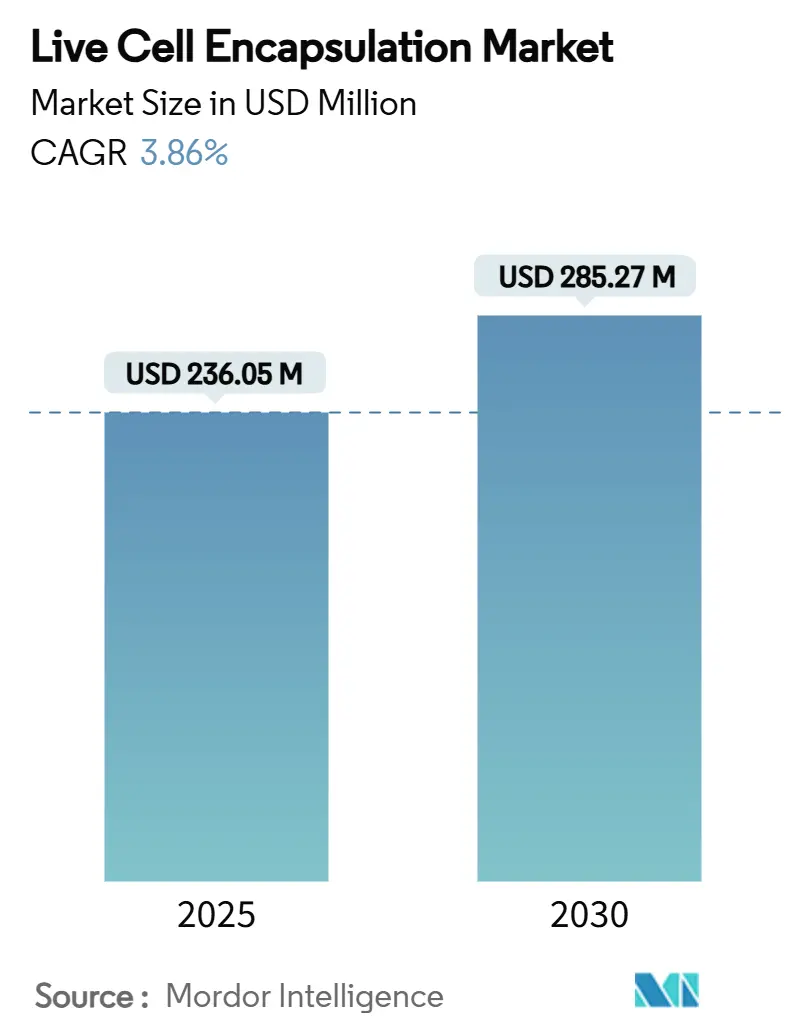

O tamanho do mercado de encapsulamento de células vivas está avaliado em USD 236,05 milhões em 2025 e está projetado para atingir USD 285,27 milhões até 2030, refletindo uma TCAC de 3,86%. Esta expansão constante demonstra a migração do setor de experimentos laboratoriais para produtos comerciais regulamentados, impulsionada por aprovações históricas como o NT-501 da Encelto para telangiectasia macular em 2024 e o progresso contínuo do VX-880 para diabetes tipo 1 em ensaios de Fase III. O impulso também deriva da demanda do consumidor por alimentos funcionais que carregam alegações de saúde comprovadas, juntamente com a aceitação regulatória de probióticos encapsulados no Japão, União Europeia e América do Norte. O investimento de empresas biofarmacêuticas em linhas de produção microfluídicas automatizadas agora reduz os custos por dose em 30-40%, permitindo que as empresas superem as execuções piloto e atendam populações de pacientes maiores. Enquanto isso, capital de risco e financiamento estratégico continuam a fluir para start-ups que refinam biomateriais, melhoram a uniformidade da cápsula ou integram sensores de controle de qualidade em tempo real. Todos esses fatores reforçam a confiança dos investidores e sinalizam que o mercado de encapsulamento de células vivas está no caminho certo para ocupar um nicho estável dentro dos setores terapêutico e nutricional.

As principais oportunidades giram em torno da prevalência de doenças crônicas, expansão de indicações clínicas e avanços em polímeros sustentáveis. Os Estados Unidos, Canadá, Alemanha e Japão se beneficiam de estruturas regulatórias estabelecidas que encurtam os cronogramas de aprovação para produtos de terapia avançada, enquanto China e Coreia do Sul aproveitam a fabricação eficiente em custos e incentivos fiscais para acelerar o rendimento de ensaios clínicos. As barreiras do mercado persistem na forma de suprimento limitado de matéria-prima de grau GMP e altos custos fixos na fabricação estéril, mas o boom de terceirização está gradualmente aliviando essas restrições. Plataformas de encapsulamento automatizadas equipadas com monitoramento óptico em linha agora alcançam eficiências de captura de célula única superiores a 79%, traduzindo-se em resultados terapêuticos mais previsíveis e menores taxas de falha de lote. Ao mesmo tempo, multinacionais de alimentos e bebidas estão expandindo suas linhas de produtos premium ao incorporar probióticos encapsulados que permanecem viáveis através da pasteurização, estabelecendo uma nova fonte de demanda recorrente para o mercado de encapsulamento de células vivas.

Principais Conclusões do Relatório

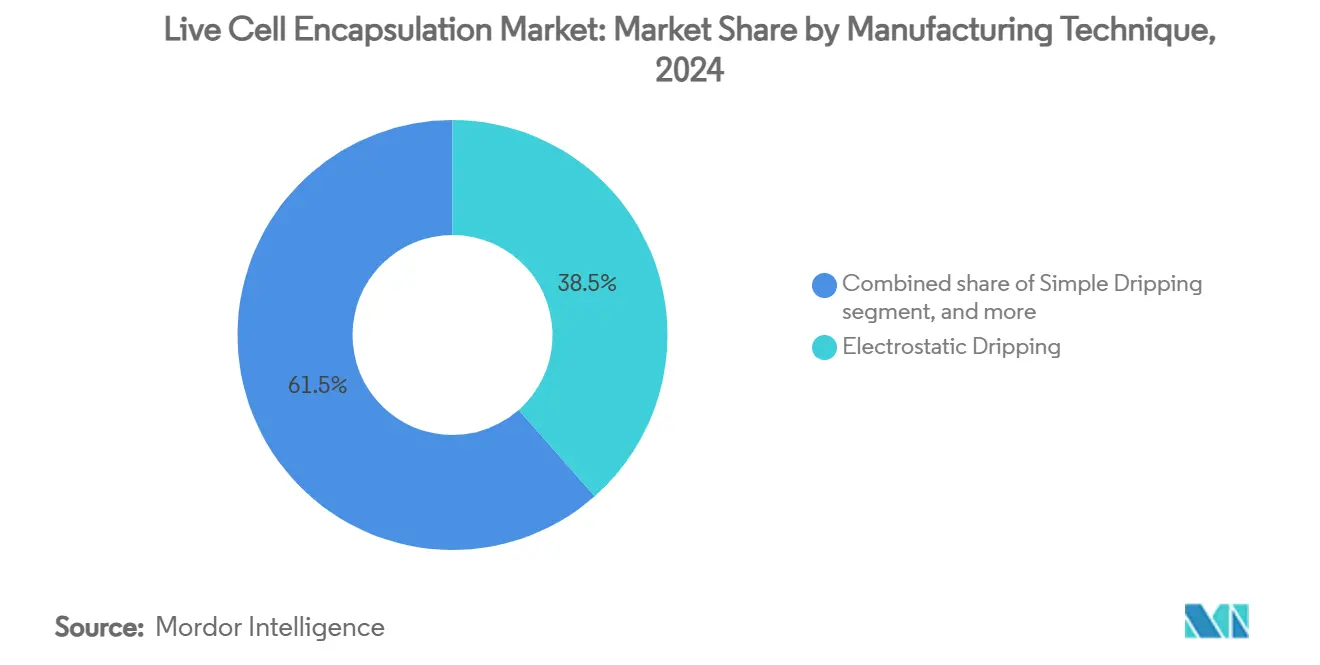

- Por técnica de fabricação, o gotejamento eletrostático deteve 38,54% da participação de receita em 2024, enquanto a atomização por disco rotativo está prevista para avançar a uma TCAC de 5,45% até 2030.

- Por tipo de polímero, alginato controlou 42,54% da participação do mercado de encapsulamento de células vivas em 2024; sulfato de celulose está no caminho para crescer a uma TCAC de 6,83% até 2030.

- Por aplicação, entrega de fármacos representou 46,43% do tamanho do mercado de encapsulamento de células vivas em 2024, enquanto probióticos e alimentos funcionais estão projetados para registrar uma TCAC de 6,89% até 2030.

- Por fonte celular, células alogênicas representaram 38,65% da participação de mercado em 2024, mas programas xenogênicos estão aumentando mais rapidamente com uma TCAC de 6,12% até 2030.

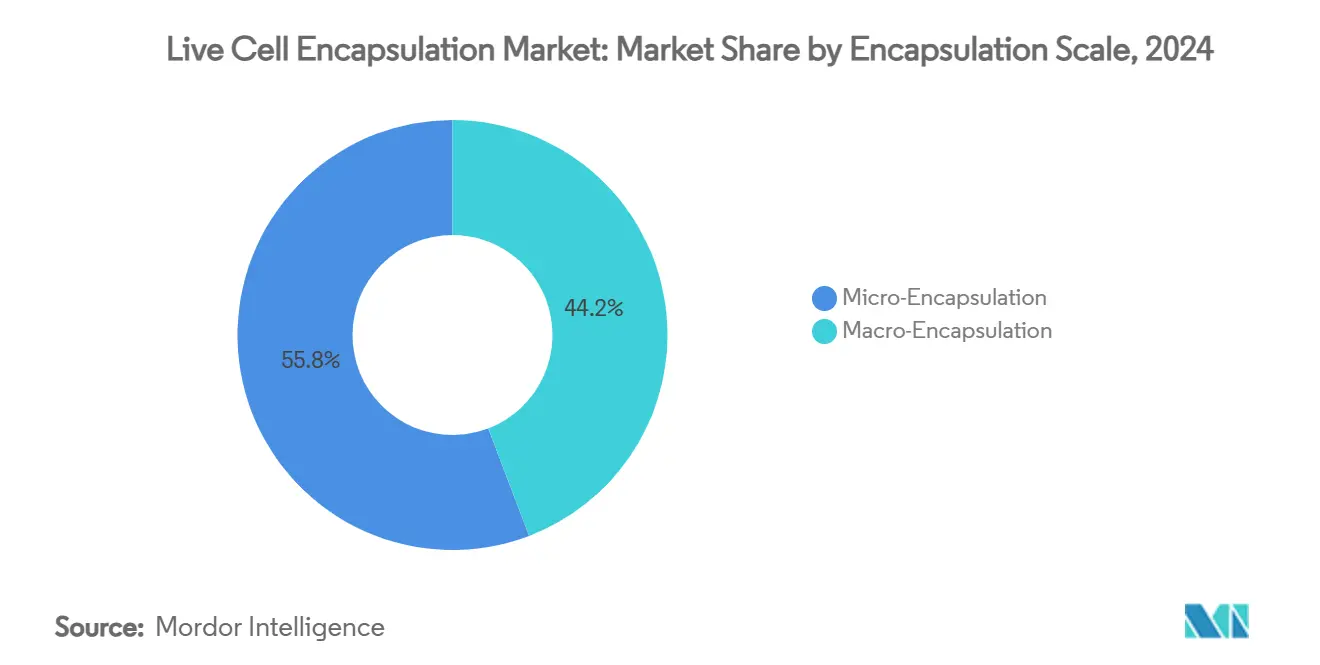

- Por escala de encapsulamento, micro-encapsulamento representou 55,87% da participação de mercado em 2024, mas macro-encapsulamento está aumentando mais rapidamente com uma TCAC de 5,32% até 2030.

- Empresas de biofarmacêutica e biotecnologia juntas impulsionaram 43,32% da demanda do usuário final em 2024, embora CROs e CMOs mantenham a maior perspectiva de crescimento a 6,56% TCAC com base nas tendências de terceirização.

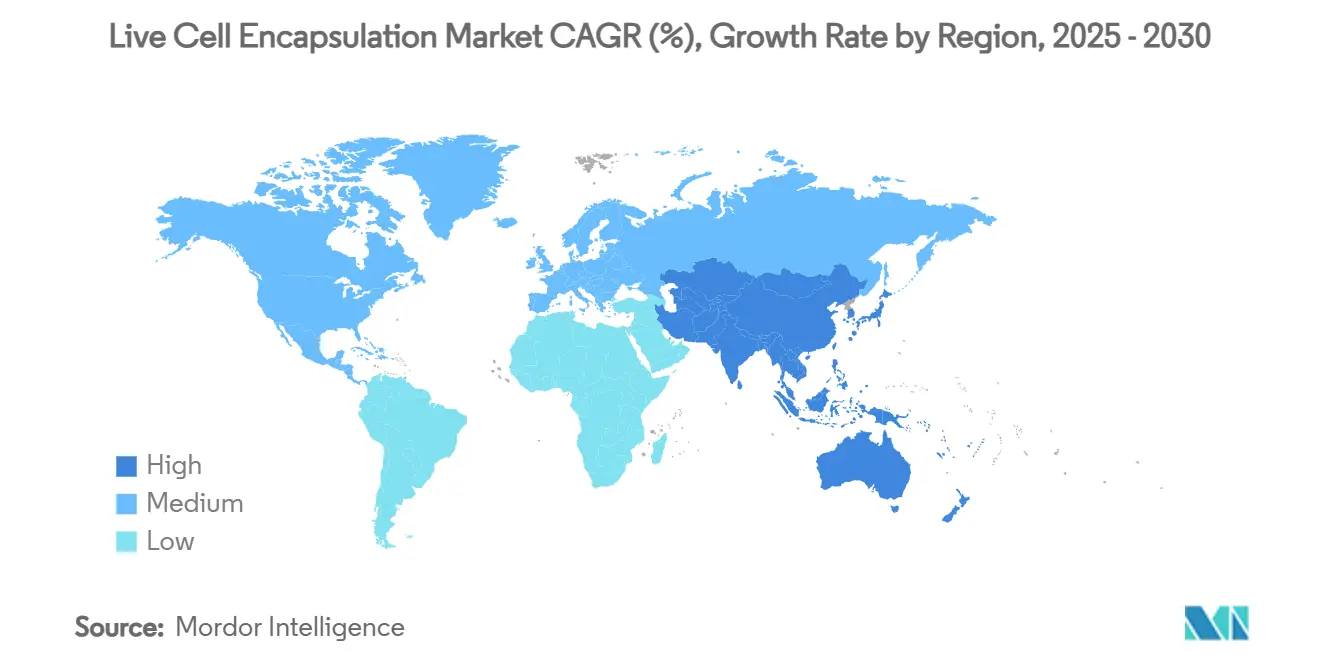

- Por geografia, América do Norte dominou a receita com 43,67% em 2024; Ásia-Pacífico é a região de expansão mais rápida, exibindo uma TCAC de 4,78% até 2030.

Tendências e Insights do Mercado Global de Encapsulamento de Células Vivas

Análise de Impacto dos Impulsionadores

| Impulsionador | % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescentes investimentos público-privados em pesquisa biotecnológica | +1.2% | América do Norte, Europa, expansão para Ásia-Pacífico | Médio prazo (2-4 anos) |

| Crescente carga de doenças crônicas e degenerativas | +0.8% | Global, intensificado em economias envelhecidas | Longo prazo (≥ 4 anos) |

| Avanços em biomateriais e tecnologias de encapsulamento | +0.7% | América do Norte, Europa, expandindo na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Caminhos regulatórios de apoio para terapias avançadas baseadas em células | +0.6% | América do Norte, Europa, emergindo na Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Incorporação de probióticos encapsulados em alimentos funcionais e bebidas | +0.4% | Global, liderado pelos mercados consumidores da Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Integração de células encapsuladas com dispositivos de entrega implantáveis ou vestíveis | +0.3% | América do Norte, Europa, fase de adoção inicial | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescentes Investimentos Público-Privados em Pesquisa Biotecnológica

Capital de risco e estratégico continuam a ser despejados em plataformas baseadas em células. A Formation Bio levantou USD 372 milhões em uma rodada Série D de 2024, e a Vertex firmou uma licença com a TreeFrog Therapeutics apresentando USD 215 milhões em marcos potenciais[1]Formation Bio Press Office, "Formation Bio Raises USD 372 Million in Series D," formationbio.com. Este influxo de fundos ajuda as empresas a mudar da prova de conceito para a execução clínica, exemplificado por 15 novos programas de terapia de células encapsuladas que entraram na Fase I em 2024. As designações aceleradas da FDA cortam os ciclos de desenvolvimento de 8-10 anos para aproximadamente 5-7 anos, reduzindo o risco e atraindo mais capital. As subvenções Horizon Europe da Europa complementam o dinheiro privado, enquanto os países da Ásia-Pacífico adoçam o pote com descontos fiscais e espaço de laboratório subsidiado. Tomadas em conjunto, essas iniciativas ampliam o mercado de encapsulamento de células vivas ao alimentar pipelines de P&D e expandir pegadas de fabricação em múltiplos continentes.

Crescente Carga de Doenças Crônicas e Degenerativas

Mais de 1,1 milhão de americanos vivem com diabetes tipo 1, criando uma forte justificativa para soluções de substituição de células beta que aproveitam cápsulas protegidas do sistema imunológico[2]Frontiers Editorial Team, "Bioartificial Pancreas Advances," frontiersin.org. A degeneração macular relacionada à idade já afeta 196 milhões de pessoas em todo o mundo, sublinhando a necessidade não atendida que o NT-501 agora aborda. Os gastos com cuidados crônicos excedem USD 3,8 trilhões anualmente em nações de alta renda, então os sistemas de saúde avaliam cada vez mais as terapias celulares que podem oferecer dosagem única ou infrequente em vez de regimes vitalícios. O envelhecimento demográfico e mudanças no estilo de vida amplificam essas pressões, expandindo as populações-alvo para produtos de células encapsuladas direcionados a indicações endócrinas, oftálmicas e neurodegenerativas. À medida que a prevalência da doença aumenta, também aumenta a disposição do pagador de reembolsar terapias que prometem resultados duradouros ou curativos, aumentando assim o horizonte de receita para o mercado de encapsulamento de células vivas.

Avanços em Biomateriais e Tecnologias de Encapsulamento

A microfluídica de gotículas agora oferece taxas de encapsulamento de célula única acima de 79%, melhorando a homogeneidade da dose e reduzindo o desperdício[3]Mujtaba N. et al., "Single-Cell Encapsulation via Droplet Microfluidics," nature.com. Fibras ópticas integradas medem oxigênio e pH em tempo real, evitando falhas de lote no início da execução. Misturas de alginato modificadas e nanocristais de celulose aumentam a resistência mecânica, prolongando a persistência terapêutica de semanas para meses, enquanto o FibGel da UPM Biomedicals oferece uma opção de hidrogel de nanocelulose injetável. A automação da fabricação reduz o custo por dose em até 40%, permitindo instalações de escala que podem processar milhões de cápsulas por hora. Essas melhorias combinadas transformam o que antes era um procedimento artesanal de bancada em uma plataforma de grau industrial, ampliando a base de clientes para o mercado de encapsulamento de células vivas em domínios médicos e nutricionais.

Caminhos Regulatórios de Apoio para Terapias Avançadas Baseadas em Células

A aprovação da CASGEVY pelo FDA, a primeira terapia editada por CRISPR, estabelece precedentes para produtos biológicos altamente complexos. Os esforços de harmonização entre FDA, EMA e MHRA agora reduzem os requisitos clínicos redundantes, enquanto a Lei de Produtos Farmacêuticos e Dispositivos Médicos do Japão permite aprovação condicional de produtos regenerativos dentro de 2-3 anos de dados cruciais. As designações Breakthrough e RMAT atraem financiamento de capital de risco ao encurtar o tempo para o mercado, e orientações claras sobre rastreabilidade de matéria-prima facilitam a qualificação de fornecedores. À medida que as regras amadurecem, a conformidade regulatória muda de um impedimento para um diferenciador competitivo para empresas com sistemas de qualidade robustos, reforçando o crescimento no mercado de encapsulamento de células vivas.

Análise de Impacto das Restrições

| Análise de Impacto das Restrições | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Disponibilidade limitada de biomateriais de grau farmacêutico | -0,5% | Global, agudo em mercados emergentes | Curto prazo (≤ 2 anos) |

| Altos custos de desenvolvimento e fabricação | -0,4% | Global, pronunciado em regiões sensíveis ao custo | Médio prazo (2-4 anos) |

| Requisitos rigorosos de conformidade regulatória e de qualidade | -0,3% | Global, mais rigoroso na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Competição de alternativas de terapia celular editada por gene e alogênica | -0,2% | Global, mais alto em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Disponibilidade Limitada de Biomateriais de Grau Farmacêutico

Apenas cerca de uma dúzia de fornecedores em todo o mundo atendem aos padrões FDA e EMA para alginato ou quitosano de grau de encapsulamento, levando a prazos de entrega de 6-8 semanas e prêmios de preço de 15-20%. Interrupções no fornecimento podem ondular pelo mercado de encapsulamento de células vivas porque as matérias-primas representam 25-30% do custo dos produtos acabados. A concentração geográfica na Ásia-Pacífico adiciona exposição a frete e moeda. Para mitigar o risco, muitos desenvolvedores estão adotando estratégias de fonte dupla ou investindo em linhas de purificação internas, mas a nova capacidade não entrará em operação rapidamente. Até então, a escassez de matéria-prima permanece um arrasto de curto prazo na expansão.

Altos Custos de Desenvolvimento e Fabricação

Levar um produto de células encapsuladas do conceito ao mercado ainda custa USD 50-80 milhões, com construções de instalações GMP custando acima de USD 20 milhões e sistemas eletrostáticos especializados precificados além de USD 500.000 por linha. Ensaios de controle de qualidade consomem até 20% do custo dos produtos, e técnicos qualificados ganham prêmios salariais de 25-30%. As empresas compensam essas despesas terceirizando para CDMOs, adotando automação de ciclo fechado e expandindo em escala em vez de aumentar a escala. Mesmo assim, a intensidade de capital desacelera a entrada no mercado para jogadores menores e modera a TCAC geral no mercado de encapsulamento de células vivas.

Análise de Segmento

Por Técnica de Fabricação: Dominância Eletrostática Enfrenta Desafio de Automação

O mercado de encapsulamento de células vivas continua a depender do gotejamento eletrostático, que capturou 38,54% da receita em 2024 graças à formação precisa de gotículas e familiaridade regulatória de longa data. As execuções GMP demonstram faixas estreitas de diâmetro de cápsula que satisfazem especificações de uniformidade de dose para implantes oculares e endócrinos. No entanto, o rendimento por bico permanece moderado, obrigando os fabricantes a implantar matrizes de múltiplos bicos ou hibridizar com alimentadores de disco rotativo para elevar o volume. Os gastos de capital por unidade eletrostática de grau GMP ultrapassam USD 500.000, e cada unidade ainda precisa de isoladores filtrados HEPA e trocas de mídia automatizadas para manter a esterilidade.

A atomização por disco rotativo, avançando a uma TCAC de 5,45%, oferece rendimento três a cinco vezes maior, uma vantagem para linhas de probióticos e alimentos funcionais de alto volume. Forças centrífugas uniformes produzem diâmetros de cápsula sob 200 µm mantendo ≥ 90% de viabilidade. Os produtores integram imageamento em linha para verificar o tamanho da gotícula em tempo real, permitindo ações corretivas rápidas e menores taxas de sucata. O gotejamento simples persiste em ambientes acadêmicos porque os custos de equipamento são baixos, embora sua adoção na fabricação clínica permaneça limitada. Enquanto isso, fluxo de ar coaxial e métodos ultrassônicos encontram tração onde cepas delicadas requerem cisalhamento ultra-baixo, especialmente em aplicações de bebidas. A microfluídica, embora atualmente um nicho, promete precisão disruptiva para terapias específicas do paciente uma vez que a economia unitária melhore.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Polímero: Liderança do Alginato Desafiada pela Inovação da Celulose

Alginato deteve 42,54% da participação de mercado em 2024, apoiado por décadas de dados clínicos e cinética de gelificação previsível. A reticulação de cálcio torna a validação do processo direta, e os reguladores estão confortáveis com perfis de impureza quando a purificação GMP é documentada. No entanto, lotes de alginato variam por colheita de algas marinhas, levando a mudanças de viscosidade que complicam o controle do processo. Os produtores agora empregam reômetros em linha e adicionam estabilizadores mecânicos para reduzir a variabilidade de lote para lote, assim protegendo a consistência terapêutica.

Sulfato de celulose é o polímero de crescimento mais rápido, com uma TCAC de 6,83%, devido à resistência à tração superior e porosidade controlável que estende a liberação de fármacos de semanas para meses. Sua origem vegetal permite fornecimento renovável, alinhando-se com metas ESG que as principais farmacêuticas publicam em relatórios anuais. Matrizes híbridas combinam alginato com nanocelulose ou quitosano para adaptar taxas de difusão para implantes pancreáticos ou retinianos. Formulações à base de sílica-representando uma participação modesta-direcionam ambientes de processamento severo como secagem por pulverização de alta temperatura. Polímeros biodegradáveis sintéticos também ocupam nichos especializados onde degradação controlada por tempo corresponde aos endpoints terapêuticos. A seleção de polímeros é assim governada mais por necessidades específicas de indicação do que custo de matéria-prima, fomentando um cenário diverso dentro do mercado de encapsulamento de células vivas.

Por Aplicação: Maturidade da Entrega de Fármacos Contrasta com Crescimento de Probióticos

Entrega de fármacos manteve 46,43% da participação de receita em 2024, sustentada por caminhos clínicos validados e resultados tangíveis em distúrbios oculares, endócrinos e neurológicos. Os hospitais favorecem esses produtos porque os cronogramas de dosagem são bem compreendidos e frequentemente reembolsados. No entanto, a saturação paira em mercados estabelecidos, levando desenvolvedores a buscar dispositivos de combinação que integram sensores ou válvulas controladas remotamente para personalizar a dosagem.

Probióticos e alimentos funcionais representam a aplicação de crescimento mais rápido a 6,89% TCAC, impulsionada pela mentalidade de saúde preventiva dos consumidores e por estruturas regulatórias como as Alegações de Função de Alimentos do Japão que legitimam alegações de saúde bem definidas. O encapsulamento ajuda culturas probióticas a sobreviver à pasteurização e trânsito gástrico ácido, permitindo que profissionais de marketing de alimentos e bebidas ofereçam SKUs premium a preços 20-30% mais altos. Segmentos de medicina regenerativa e transplante celular mostram pipelines sólidos em diabetes, lesão da medula espinhal e reparo corneano, mas comandam menor receita hoje. A mistura de aplicação ampliada reduz o risco de concentração e estabelece múltiplas avenidas de crescimento para o mercado de encapsulamento de células vivas.

Por Fonte Celular: Dominância Alogênica Encontra Inovação Xenogênica

Produtos alogênicos capturaram 38,65% da participação de mercado em 2024, aproveitando eficiências de fabricação em lote e triagem padronizada de doadores que satisfazem reguladores. Bancos de células criopreservadas facilitam produção repetível, reduzindo custos variáveis por paciente. No entanto, o suprimento permanece finito, e riscos de resposta imune persistem apesar do encapsulamento.

Abordagens xenogênicas, registrando uma TCAC de 6,12%, atraem interesse já que materiais de encapsulamento agora fornecem imuno-isolamento eficaz. Células de ilhéus suínos, por exemplo, mantêm regulação de glicose em modelos animais por seis meses sem imunossupressão sistêmica. Desenvolvedores veem oportunidades para aliviar a escassez de órgãos, com mais de 100.000 americanos em listas de espera de transplante. Produtos autólogos continuam a atender nichos de medicina personalizada, mas são inerentemente caros e logisticamente complexos. Linhas celulares engenheiradas estendem versatilidade secretando fatores de crescimento específicos ou anticorpos sob comando. A paleta de fontes celulares em expansão reforça a resiliência e expande o pool endereçável potencial do mercado de encapsulamento de células vivas.

Por Escala de Encapsulamento: Micro-Encapsulamento Lidera Através de Versatilidade

Micro-encapsulamento capturou 55,87% da receita em 2024, graças à sua compatibilidade com administração minimamente invasiva e taxas superiores de transferência de massa. Plataformas automatizadas agora alcançam coeficientes de variação sob 5% para diâmetro de cápsula, assegurando controle de dose rígido. Altas relações superfície-volume aumentam a difusão de nutrientes, um fator crítico para implantes densos de células beta direcionados à independência de insulina.

Macro-encapsulamento, crescendo a 5,32% TCAC, ganha tração para indicações onde a recuperação do dispositivo é valorizada, como ensaios primeiro-em-humanos. Dispositivos de folha plana ou bolsa permitem carregamento celular maior e monitoramento simplificado, embora ao custo de implantação cirúrgica. Arquiteturas híbridas colocam microcápsulas dentro de macro-dispositivos, casando capacidade de recuperação com difusão em micro-escala. A seleção de escala assim se alinha com objetivos clínicos em vez de restrições técnicas, sublinhando flexibilidade dentro do mercado de encapsulamento de células vivas.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Liderança Biofarmacêutica Enfrenta Competição de CRO

Empresas de biofarmacêutica e biotecnologia impulsionaram 43,32% da demanda em 2024, sustentando pipelines internos de P&D e frequentemente mantendo fabricação cativa para proteger propriedade intelectual. A aquisição da EsoBiotech pela AstraZeneca em março de 2025 ampliou seu kit de ferramentas de terapia celular in vivo enquanto adicionou suítes compatíveis com GMP configuradas para produtos encapsulados. No entanto, o fardo financeiro de construir instalações estéreis empurra muitos patrocinadores para a terceirização.

CROs e CMOs, expandindo a 6,56% TCAC, se beneficiam de economias de escala. A compra de USD 1,2 bilhão do site de Vacaville da Genentech pela Lonza converte uma planta de moléculas grandes em um campus de terapia celular multi-suíte. ViSync Technologies, uma joint venture de 2025 entre Hovione e iBET, foca em lavagem downstream, enchimento e criopreservação. Centros acadêmicos permanecem centros de inovação de polímeros, gerando start-ups que licenciam tecnologia para fabricantes. Empresas de alimentos e cosméticos se juntam como recém-chegadas, comissionando probióticos personalizados ou produtos de regeneração dérmica, diversificando ainda mais a base de clientes do mercado de encapsulamento de células vivas.

Análise de Geografia

América do Norte reteve 43,67% da participação de receita em 2024. O robusto ecossistema de capital de risco da região canaliza capital para o Kendall Square de Boston, a Área da Baía de São Francisco e o Triângulo de Pesquisa da Carolina do Norte. Os caminhos Breakthrough e RMAT do FDA encorajam adoção clínica precoce, enquanto marcos de reembolso para NT-501 validam a disposição dos pagadores de cobrir terapias de células encapsuladas quando os resultados clínicos atendem aos endpoints. Colaborações interestaduais otimizam logística, registros digitais de lote e testes de liberação em tempo real, coletivamente encurtando prazos de entrega para implantações domésticas.

Ásia-Pacífico é o território de crescimento mais rápido, projetado a uma TCAC de 4,78% até 2030. A China hospeda 37% dos ensaios globais de terapia celular e genética graças a incentivos de política e subsídios provinciais que compensam despesas clínicas. Governos locais financiam infraestrutura, enquanto fabricantes contratados em Suzhou e Xangai oferecem custos de mão de obra mais baixos, mas mantêm certificação ISO e cGMP. O regime de Alegações de Função de Alimentos do Japão impulsiona a demanda de probióticos, e a Coreia do Sul canaliza subsídios para bioprocessamento de sistema fechado. O ecossistema farmacêutico da Índia adiciona volume, fornecendo componentes de mídia e conjuntos de uso único a preços competitivos. Vantagens de custo e prevalência crescente de doenças crônicas expandem coletivamente a pegada do mercado de encapsulamento de células vivas na Ásia-Pacífico.

A Europa apresenta um ambiente maduro, mas orientado à inovação. A revisão centralizada da EMA cobre 27 estados membros, embora a divergência pós-Brexit exija registros duplicados para o Reino Unido, introduzindo sobrecarga administrativa. Alemanha, França e países nórdicos apoiam iniciativas de sustentabilidade que estimulam materiais de encapsulamento baseados em celulose, alinhando políticas industriais com impulsionadores ESG. Consórcios acadêmico-industriais exploram o financiamento Horizon Europe para desenvolver fluxos de trabalho de fabricação de baixo carbono, refletindo ênfase regional no bioprocessamento verde. Embora o crescimento seja mais lento que na Ásia-Pacífico, os rigorosos padrões de qualidade e forte poder de compra da Europa mantêm o mercado de encapsulamento de células vivas lucrativo.

Em outros lugares, América do Sul, Oriente Médio e África permanecem incipientes, mas mostram potencial de crescimento de dois dígitos. As orientações da ANVISA do Brasil sobre terapias avançadas, o investimento em saúde da Visão 2030 da Arábia Saudita e a aspiração da África do Sul de se tornar um centro de biofabricação sugerem demanda futura. No entanto, infraestrutura de cadeia fria limitada e incerteza de reembolso atualmente restringem o volume. A médio prazo, acordos de transferência de tecnologia e financiamento multilateral poderiam desbloquear maior absorção regional, contribuindo com receita incremental para o mercado global de encapsulamento de células vivas.

Cenário Competitivo

O mercado de encapsulamento de células vivas é moderadamente fragmentado. Nenhum jogador único controla mais de 10% da receita mundial, e os cinco primeiros provavelmente comandam 35-40%. A diferenciação centra-se em polímeros proprietários, designs de chips microfluídicos e suítes de controle de qualidade automatizadas. Os registros de patentes agora excedem 200 anualmente, mas a maioria cobre avanços incrementais como novos reticuladores ou algoritmos de detecção em linha, em vez de avanços radicais.

A consolidação está ganhando força. A aquisição da EsoBiotech pela AstraZeneca em março de 2025 adiciona capacidade de encapsulamento in vivo para oncologia, enquanto a participação majoritária da Alcon na Aurion Biotech move a gigante oftalmológica para terapias corneo-endoteliais. A licença carregada de marcos da Vertex com TreeFrog Therapeutics garante acesso ao encapsulamento microfluídico de alta capacidade para programas de diabetes, ilustrando como grandes farmacêuticas frequentemente optam por licenciamento sobre desenvolvimento interno para mitigar risco.

CDMOs escalam agressivamente. A aquisição de Vacaville da Lonza converte uma planta de anticorpos monoclonais de aço inoxidável em uma instalação de terapia celular multi-produto que apresenta isoladores fechados e linhas de preenchimento-acabamento automatizadas sintonizadas para microcápsulas. A compra da CRYOPDP pela DHL reforça logística ultra-fria, abordando um gargalo crítico para distribuição global de produtos vivos. Start-ups como Dolomite e Sphere Fluidics aproveitam engenharia de precisão para capturar participação de nicho em encapsulamento de célula única para oncologia personalizada, enquanto UPM Biomedicals entra com expertise em polímeros renováveis. O resultado é competição dinâmica, onde farmacêuticas estabelecidas, biotecnologias ágeis e prestadores de serviços especializados disputam posição no mercado de encapsulamento de células vivas em expansão.

Líderes da Indústria de Encapsulamento de Células Vivas

-

ViaCyte Inc.

-

Living Cell Technologies Limited.

-

Sigilon Therapeutics Inc.

-

Sernova Corp.

-

PharmaCyte Biotech Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: Atelerix assinou um acordo de distribuição exclusiva com MineBio para alcançar o mercado da China.

- Março de 2025: DHL Group comprou CRYOPDP da Cryoport para fortalecer logística de cadeia fria para terapias avançadas.

- Março de 2025: Alcon adquiriu participação majoritária na Aurion Biotech para aplicações de terapia de células corneais.

- Março de 2025: AstraZeneca adquiriu EsoBiotech para melhorar capacidades de terapia celular in vivo.

- Dezembro de 2024: Lonza anunciou reestruturação estratégica para sair de cápsulas e focar em serviços CDMO.

Escopo do Relatório do Mercado Global de Encapsulamento de Células Vivas

Conforme o escopo do relatório, microencapsulamento de células vivas é uma tecnologia que envolve imobilizar as células dentro de uma membrana semipermeável polimérica que permite a difusão bidirecional de moléculas essenciais para o metabolismo celular e a difusão externa de produtos. Simultaneamente, a natureza semipermeável da membrana impede que células imunes e anticorpos danifiquem as células encapsuladas considerando-as como partículas. O Mercado de Encapsulamento de Células Vivas está segmentado por Técnica de Fabricação (Gotejamento Simples, Gotejamento Eletrostático, Fluxo de Ar Coaxial, Atomização por Disco Rotativo, Outros), Tipo de Polímero (Alginato, Quitosano, Sílica, Sulfato de Celulose, Outros), Aplicação (Entrega de Fármacos, Medicina Regenerativa, Transplante Celular, Outros), e Geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul). O relatório também cobre os tamanhos de mercado estimados e tendências para 17 países nas principais regiões globalmente. O relatório oferece o valor (em milhões de USD) para os segmentos acima.

| Gotejamento Simples |

| Gotejamento Eletrostático |

| Fluxo de Ar Coaxial |

| Atomização por Disco Rotativo |

| Outras Técnicas de Fabricação |

| Alginato |

| Quitosano |

| Sílica |

| Sulfato de Celulose |

| Outros Tipos de Polímero |

| Entrega de Fármacos |

| Medicina Regenerativa |

| Transplante Celular |

| Probióticos e Alimentos Funcionais |

| Outras Aplicações |

| Autólogas |

| Alogênicas |

| Xenogênicas |

| Geneticamente Modificadas |

| Micro-Encapsulamento |

| Macro-Encapsulamento |

| Empresas de Biofarmacêutica e Biotecnologia |

| Institutos Acadêmicos e de Pesquisa |

| CROs e CMOs |

| Outros Usuários Finais |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Técnica de Fabricação | Gotejamento Simples | |

| Gotejamento Eletrostático | ||

| Fluxo de Ar Coaxial | ||

| Atomização por Disco Rotativo | ||

| Outras Técnicas de Fabricação | ||

| Por Tipo de Polímero | Alginato | |

| Quitosano | ||

| Sílica | ||

| Sulfato de Celulose | ||

| Outros Tipos de Polímero | ||

| Por Aplicação | Entrega de Fármacos | |

| Medicina Regenerativa | ||

| Transplante Celular | ||

| Probióticos e Alimentos Funcionais | ||

| Outras Aplicações | ||

| Por Fonte Celular | Autólogas | |

| Alogênicas | ||

| Xenogênicas | ||

| Geneticamente Modificadas | ||

| Por Escala de Encapsulamento | Micro-Encapsulamento | |

| Macro-Encapsulamento | ||

| Por Usuário Final | Empresas de Biofarmacêutica e Biotecnologia | |

| Institutos Acadêmicos e de Pesquisa | ||

| CROs e CMOs | ||

| Outros Usuários Finais | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Questões Principais Respondidas no Relatório

Qual é o tamanho esperado do mercado de encapsulamento de células vivas até 2030?

O mercado de encapsulamento de células vivas está previsto para atingir USD 285,27 milhões até 2030, crescendo a uma TCAC de 3,86%.

Qual técnica de fabricação atualmente domina o mercado de encapsulamento de células vivas?

Gotejamento eletrostático detém a maior participação com 38,54% graças à escalabilidade comprovada e familiaridade regulatória.

Por que a Ásia-Pacífico é a região de crescimento mais rápido?

Reformas políticas favoráveis, extensa atividade de ensaios clínicos na China e estrutura de apoio do Japão para alimentos funcionais impulsionam uma TCAC regional de 4,78%.

Qual segmento de aplicação está se expandindo mais rapidamente?

Probióticos e alimentos funcionais registram o crescimento mais forte a 6,89% TCAC porque o encapsulamento melhora a capacidade de sobrevivência de probióticos e permite alegações de saúde sob regulamentações alimentares em evolução.

Como os altos custos de produção estão sendo mitigados?

Participantes da indústria cada vez mais terceirizam para CDMOs especializados, adotam automação que reduz custos de lote em até 40% e buscam integração vertical para garantir biomateriais de grau GMP.

Quais são os materiais principais usados no encapsulamento hoje?

Alginato permanece o polímero líder, enquanto sulfato de celulose e hidrogéis de nanocelulose estão ganhando impulso devido à resistência mecânica superior e perfis de sustentabilidade.

Página atualizada pela última vez em: