Tamanho e Participação do Mercado de Baterias de Íons de Lítio

Análise do Mercado de Baterias de Íons de Lítio pela Mordor Intelligence

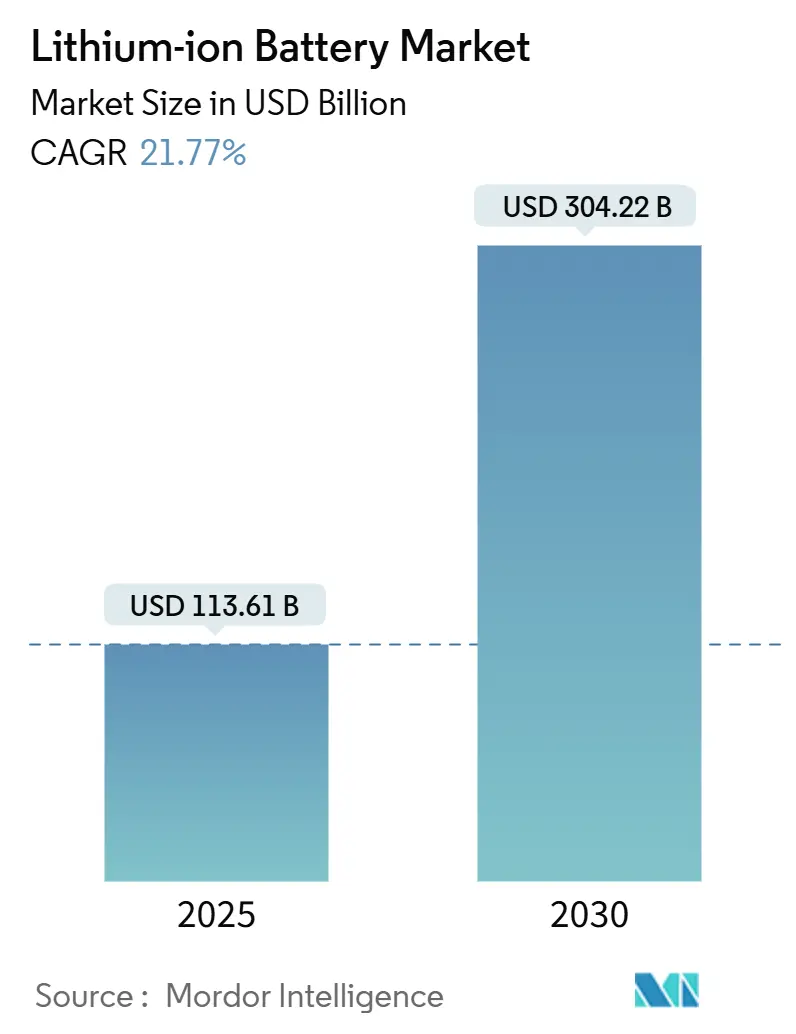

O tamanho do Mercado de Baterias de Íons de Lítio é estimado em USD 113,61 bilhões em 2025, e deve atingir USD 304,22 bilhões até 2030, a uma TCAC de 21,77% durante o período de previsão (2025-2030).

O impulso vem da deflação acentuada de custos-os preços médios dos pacotes caíram para USD 115 kWh em 2024, sua queda anual mais acentuada desde 2017-e de mandatos políticos que exigem eletrificação em larga escala nos sistemas de transporte e energia. Uma participação de mercado de 55% na Ásia-Pacífico reflete o domínio da China na produção de células e materiais anódicos, enquanto América do Norte e Europa aceleram a localização para mitigar riscos de fornecimento. A inovação de produtos gira em torno de ganhos de densidade energética, com ânodos ricos em silício avançando em direção à viabilidade comercial. As concessionárias estão adotando armazenamento de múltiplas horas para estabilizar a geração renovável, e as montadoras direcionam os VEs de nível básico para a química LFP orientada por custo. Juntos, esses fatores reforçam um ciclo virtuoso de volumes crescentes e custos decrescentes que sustenta a demanda a longo prazo.

Principais Conclusões do Relatório

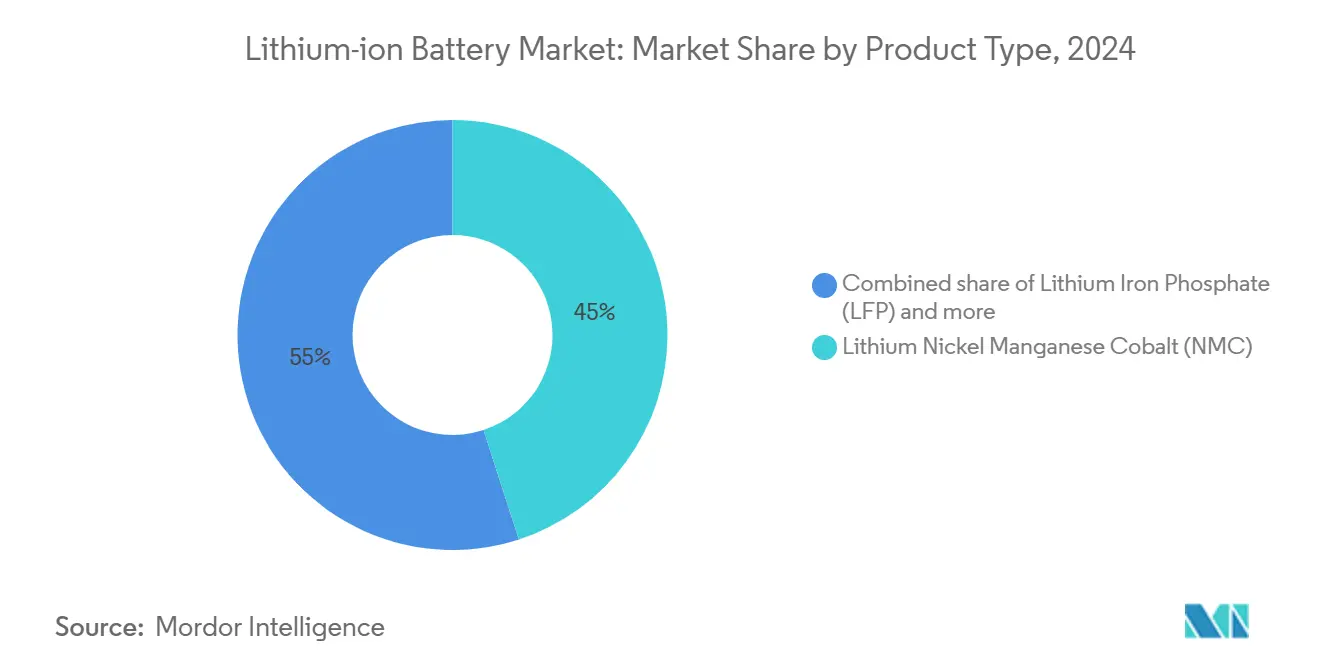

- Por tipo de produto, Cobalto de Manganês e Níquel de Lítio deteve 45% da participação do mercado de baterias de íons de lítio em 2024; Fosfato de Ferro e Lítio está projetado para expandir a uma TCAC de 23,4% até 2030.

- Por fator de forma, células cilíndricas lideraram com 50% de participação na receita em 2024, enquanto células pouch registram o crescimento mais rápido a 22,5% TCAC até 2030.

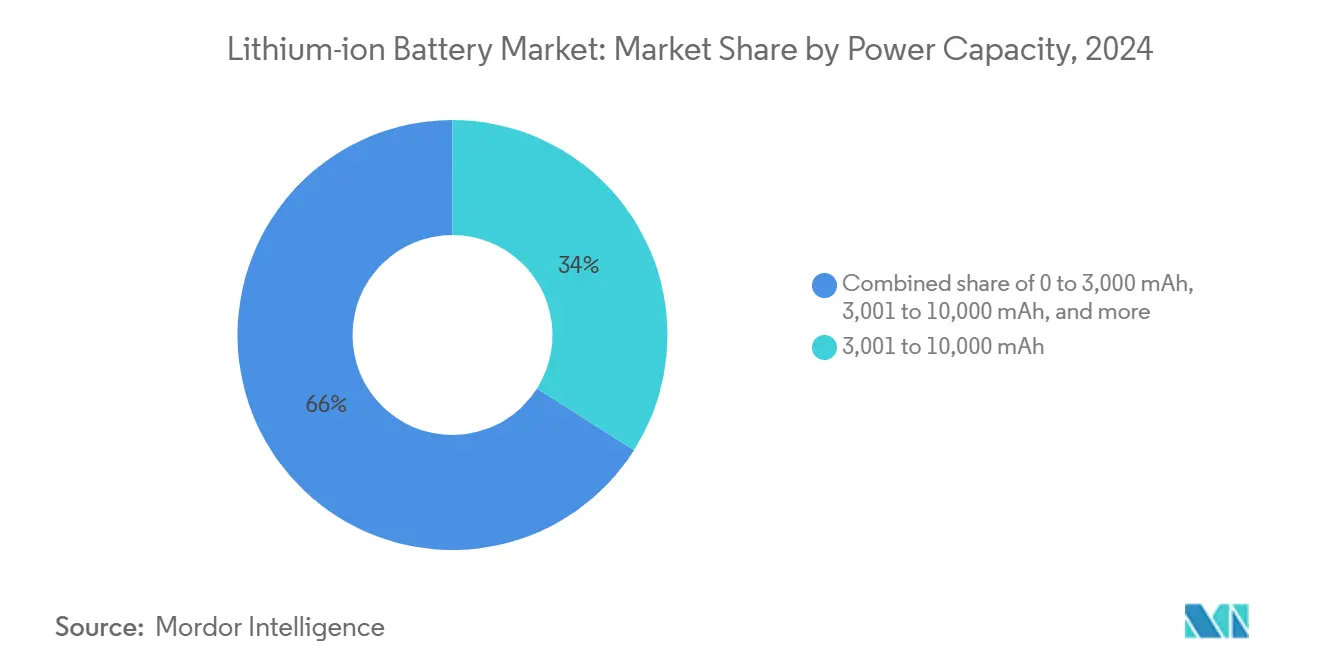

- Por capacidade de energia, células de 3.001-10.000 mAh representaram 35% da participação do tamanho do mercado de baterias de íons de lítio em 2024; células acima de 60.000 mAh estão previstas para avançar a 27,7% TCAC.

- Por setor de uso final, automotivo comandou 55% do tamanho do mercado de baterias de íons de lítio em 2024, enquanto armazenamento estacionário é esperado para crescer a 28,9% TCAC até 2030.

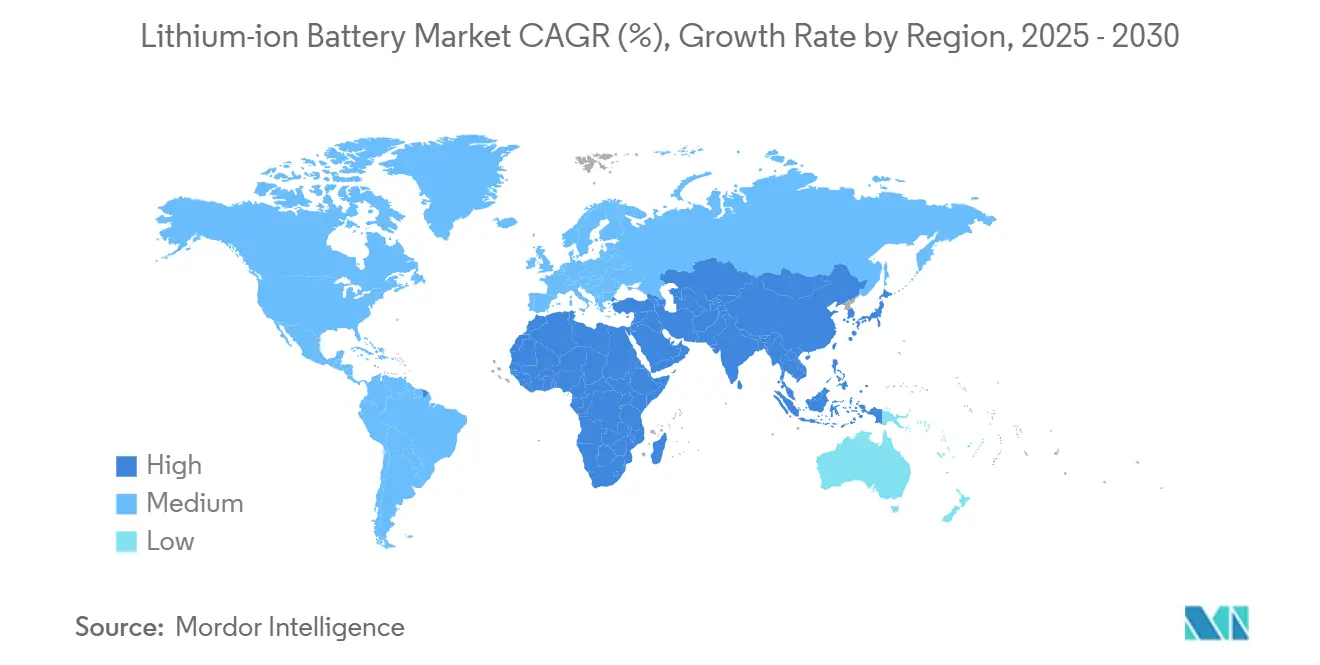

- Por geografia, Ásia-Pacífico capturou 55% da participação do mercado de baterias de íons de lítio em 2024; a região está projetada para registrar uma TCAC de 31%, a mais alta globalmente.

Tendências e Insights Globais do Mercado de Baterias de Íons de Lítio

Análise do Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda crescente por baterias de alta densidade energética em VEs de longo alcance | +5.30% | América do Norte e Europa | Médio prazo (2-4 anos) |

| Construção de gigafábricas "Made in China 2025" da China | +4.80% | Ásia-Pacífico e spillover global | Médio prazo (2-4 anos) |

| Implementação rápida de aquisições de armazenamento em escala de concessionárias dos EUA | +3.90% | América do Norte | Curto prazo (≤2 anos) |

| Migração de data centers nórdicos de VRLA para íons de lítio | +2.70% | Europa (Nórdicos) | Médio prazo (2-4 anos) |

| Metas de GEE da IMO impulsionando adoção de baterias de grau marítimo | +2.1% | Europa | Longo prazo (≥4 anos) |

| Mudança de OEM para LFP para VEs de nível básico na Índia | +1.9% | Ásia-Pacífico (Índia) | Curto prazo (≤2 anos) |

| Fonte: Mordor Intelligence | |||

Demanda Crescente por Baterias de Alta Densidade Energética em Plataformas de VE de Longo Alcance

Os fabricantes estão ultrapassando 300 Wh kg⁻¹ em direção a células que prometem 400 milhas de autonomia sem aumentar os pacotes. Ânodos dominantes de silício aumentam a energia específica em até 40% em relação ao grafite.[1]International Council on Clean Transportation, "Silicon Anodes and the Next Leap in EV Range," theicct.org O movimento coincide com a adoção de arquiteturas célula-para-pacote que reduzem o peso estrutural e diminuem o custo de produção. A paridade de preços com químicas estabelecidas agora é esperada antes de 2029, três anos antes das estimativas anteriores. As montadoras veem esses avanços como críticos para a aceitação mainstream de VEs na América do Norte e Europa, mercados onde a ansiedade de alcance permanece um obstáculo primário. Como resultado, contratos de aquisição cada vez mais estipulam metas de densidade energética, criando novos nichos premium no mercado de baterias de íons de lítio.

Política Industrial da China ("Made in China 2025") Acelerando a Construção Doméstica de Gigafábricas de Li-ion

A China enviou 93,5% das baterias globais de armazenamento de energia em 2024, refletindo escala inigualável na fabricação de células e materiais upstream. A integração vertical abrange refino de matérias-primas através de montagem de módulos, permitindo custos de produção cerca de 20% abaixo dos pares europeus apesar de insumos de commodities similares. O fornecedor campeão CATL aproveita essa vantagem de custo para expandir na Indonésia, garantindo fornecimento de níquel, e na Hungria, onde uma planta multi-GWh servirá OEMs europeus. O surto impulsionado por políticas consolida a dominância de fornecedores da China e força regiões rivais a subsidiar projetos locais para preservar autonomia estratégica. Esta vantagem estrutural sustenta um papel fundamental para empresas chinesas no mercado de baterias de íons de lítio.

Implementação Rápida de Aquisições de Armazenamento de Energia de Bateria em Escala de Concessionárias nos Estados Unidos

A capacidade de bateria em escala de concessionárias dos Estados Unidos subiu 66% para 26 GW em 2024, com adicional de 12,3 GW sob contrato.[2]International Energy Agency, "Battery Supply Chain Review 2024," iea.org A Califórnia lidera com 7,3 GW instalados e o Texas segue com 3,2 GW. Os ciclos de aquisição se comprimiram de anos para meses, impulsionados por sistemas padronizados de 4 horas que servem tanto fluxos de receita de arbitragem de energia quanto de regulação de frequência. À medida que as receitas comerciais de serviços auxiliares declinam, proprietários de ativos adotam modelos de receita empilhada combinando capacidade, adequação de recursos e negociação no mercado atacadista. Este perfil de demanda encoraja fabricantes de baterias a projetar produtos de longa vida e alto ciclo distintos das células automotivas, ampliando o volume endereçável dentro do mercado de baterias de íons de lítio.

Migração de Back-up de Data Center Estacionário de VRLA para Íons de Lítio em Países Nórdicos

Operadores de data center na Suécia, Finlândia e Dinamarca especificam baterias de íons de lítio para desbloquear até 70% de economia de espaço em comparação com unidades VRLA, uma métrica crítica onde o custo imobiliário é alto. A química de íons de lítio também tolera temperaturas ambientes abaixo de zero típicas de locais nórdicos sem degradação de performance, cortando o uso de energia HVAC. Vida útil mais longa e manutenção reduzida compensam o maior custo de capital, rendendo menor custo total de propriedade sobre um horizonte de 15 anos. A tendência ganha impulso à medida que provedores de nuvem hiperescala publicam guias de design padronizando back-up de íons de lítio, reforçando a adoção em todo o mercado regional de colocation.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aperto de fornecimento de ânodo de grafite devido a restrições ambientais chinesas | -2.5% | Global, com maior impacto na América do Norte e Europa | Médio prazo (2-4 anos) |

| Inflação de custos de aditivos de eletrólito de alta voltagem pós-conflito da Ucrânia | -1.8% | Europa, com spillover para mercados globais | Curto prazo (≤ 2 anos) |

| Barreiras comerciais EUA-UE sobre minerais críticos prejudicando cadeias de fornecimento trans-atlânticas | -1.4% | América do Norte e Europa, impacto bilateral | Médio prazo (2-4 anos) |

| Defasagem de infraestrutura de reciclagem atrasando fluxos de materiais circulares na Oceania | -0.9% | Oceania, com spillover global limitado | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Aperto de Fornecimento de Ânodo de Grafite Devido a Restrições Ambientais Chinesas

A China fornece cerca de 90% do material anódico global. Paralisações temporárias em Heilongjiang e Mongólia Interior cortaram a produção em 15% durante as inspeções ambientais de 2024. Plantas de células downstream nos Estados Unidos e Europa relataram extensões de lead-time e aumentos de preços spot, expondo risco de concentração geográfica. Projetos de grafite sintético na Coreia do Sul e Estados Unidos visam diversificar o fornecimento; no entanto, volumes comerciais ficarão atrás da demanda por vários anos. O risco de escassez leva algumas montadoras a avaliar ânodos ricos em silício mais rápido que o planejado, remodelando roteiros de materiais em todo o mercado de baterias de íons de lítio.

Inflação de Custos de Aditivos de Eletrólito de Alta Voltagem Pós-Conflito da Ucrânia

Solventes fluorados permitindo operação de 4,4 V viram preços subir 30-40% seguindo interrupções em produtores ucranianos e russos que detinham 15% da participação global pré-2024. Fabricantes de células europeus absorveram custos mais altos ou reformularam eletrólitos às custas da vida útil do ciclo. Programas de pesquisa agora exploram rotas sintéticas com bases de matérias-primas mais amplas para reconstruir resiliência. Este episódio sublinha a exposição geopolítica para químicos especiais críticos para formatos de células premium e coloca pressão de custos de curto prazo em produtos NMC e NCA de alta energia no mercado de baterias de íons de lítio.

Análise de Segmento

Por Tipo de Produto: LFP Desafia Dominância do NMC

NMC representou 45% da participação do mercado de baterias de íons de lítio em 2024, apoiado por sua alta densidade energética que atende VEs premium. O tamanho do mercado de baterias de íons de lítio para LFP está previsto para subir a 23,4% TCAC até 2030, corroendo a liderança do NMC à medida que modelos sensíveis a custos proliferam. Revestimentos catódicos aprimorados e tolerâncias celulares mais apertadas elevam a densidade energética do LFP em faixas antes reservadas para químicas ricas em níquel, diminuindo o custo total do pacote e mitigando a volatilidade de preços do cobalto.

As trajetórias de demanda estão divergindo por aplicação. O NMC mantém uma base em VEs de performance e projetos aeroespaciais que requerem alcance máximo, enquanto o LCO mantém relevância em eletrônicos de consumo emblemáticos. LTO e LMFP servem casos de uso de nicho onde vida útil de ciclo extremo ou tolerância à temperatura é primordial. A hibridização entre químicas-como adicionar manganês ao LFP-destaca como fornecedores customizam eletroquímica para abordar envelopes de performance específicos dentro da indústria de baterias de íons de lítio.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Fator de Forma: Flexibilidade de Design Impulsiona Crescimento Pouch

Células cilíndricas detiveram 50% do mercado de baterias de íons de lítio em 2024, ancoradas por incumbentes automotivos explorando linhas de montagem altamente automatizadas. Células pouch, no entanto, expandem 22,5% TCAC até 2030 à medida que seu perfil fino permite maior eficiência de empacotamento em espaços restritos. Testes comparativos mostram que formatos pouch entregam 6-8% maior energia gravimétrica em nível de pacote quando integrados em chassis de skateboard.

Células prismáticas, representando cerca de 40% dos embarques, encontram um equilíbrio entre robustez mecânica e eficiência volumétrica, tornando-as populares entre plataformas chinesas de ônibus e caminhões. A paisagem de fatores de forma assim se segmenta por filosofia de design OEM: o roteiro de células cilíndricas 4680 da Tesla prioriza escala e densidade energética, enquanto as prismáticas estilo lâmina da BYD defendem segurança e custo. Esta coexistência demonstra como estratégias diferenciadas prosperam dentro do mercado diversificado de baterias de íons de lítio.

Por Capacidade de Energia: Células de Alta Capacidade Habilitam Novas Aplicações

Células acima de 60.000 mAh registram o crescimento mais rápido a 27,7% TCAC, espelhando a adoção crescente de VEs pesados e projetos de armazenamento de rede. O tamanho do mercado de baterias de íons de lítio para esta faixa se beneficia de fábricas sob medida que manipulam eletrodos mais espessos e placas mais largas, diminuindo o custo de fabricação por quilowatt-hora.

Por outro lado, a classe de 3.001-10.000 mAh deteve uma participação de 35% em 2024, sustentando smartphones, laptops e tablets. Ganhos incrementais contínuos na densidade do eletrodo mantêm este segmento de mercado de massa extremamente competitivo em preços. Dispositivos vestíveis e IoT continuam a confiar em micro-células sub-3.000 mAh onde pegada supera capacidade, enquanto a faixa média de 10.001-60.000 mAh serve ferramentas elétricas e mobilidade leve. Cada faixa gera inovações direcionadas, desde aditivos de eletrólito avançados que freiam o inchaço em células pequenas até placas de resfriamento ativo para módulos de alta capacidade, reforçando especialização em todo o mercado de baterias de íons de lítio.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Setor de Uso Final: Sistemas de Armazenamento Superam Crescimento Automotivo

Armazenamento de energia estacionário está projetado para superar todos os outros segmentos a 28,9% TCAC até 2030. Sistemas de múltiplas horas suavizam a variabilidade solar e eólica, com embarques globais atingindo 369,8 GWh em 2024, alta de 64,9% ano a ano. Concessionárias agora adquirem baterias de giga-escala junto com fazendas solares, criando uma cadeia de fornecimento dedicada para químicas de ciclo longo.

Automotivo manteve uma participação de 55% do tamanho do mercado de baterias de íons de lítio em 2024 à medida que vendas de VE atingiram 20% do volume global de veículos leves. Eletrônicos de consumo, embora maduros, permanecem consideráveis, impulsionados por smartphones ricos em recursos e dispositivos AR que requerem sempre maior densidade de energia. Segmentos industriais migram de ácido-chumbo para íons de lítio para ferramentas elétricas e equipamentos de manuseio de materiais, refletindo benefícios de custo total de propriedade. Aplicações de nicho aeroespaciais, de defesa e marítimas comandam margens premium que recompensam fornecedores capazes de certificar padrões rigorosos de segurança.

Análise Geográfica

A Ásia-Pacífico comandou 55% do mercado de baterias de íons de lítio em 2024 e está prevista para registrar uma TCAC de 31% até 2030. Apenas a China representa cerca de 70% da produção global de células e 90% dos materiais anódicos, aproveitando economias de escala e cadeias de fornecimento integradas.[3]Batteries Europe, "Strategic Research Agenda for Batteries 2025 Update," batterieseurope.eu Japão e Coreia do Sul continuam a focar em químicas de alta performance, enquanto a Índia acelera construções domésticas de gigafábricas sob seu programa de Incentivo Vinculado à Produção visando 104 GWh de capacidade anual até 2030.

A América do Norte se beneficia do Ato de Redução da Inflação, com capacidade nominal de células projetada para atingir 1.300 GWh yr⁻¹ até 2030, suficiente para 10 milhões de VEs.[4]Argonne National Laboratory, "Battery Manufacturing in North America: Capacity Outlook," anl.gov Novas plantas se agrupam ao longo do corredor Midwest-ao-Sudeste onde níquel de grau bateria, hidróxido de lítio e instalações de reciclagem se co-localizam. Desafios permanecem na escalagem de materiais catódicos precursores, levando a joint ventures com parceiros asiáticos para transferir conhecimento de processo.

A Europa busca 30% da produção global de células até 2030, liderada pelo complexo LG Energy Solution de 115 GWh da Polônia e novos projetos na Hungria. Regulamentações rigorosas de pegada de carbono empurram fabricantes em direção à eletricidade renovável e esquemas robustos de reciclagem. Enquanto isso, a América do Sul monetiza recursos de salmoura de lítio, com Sal de Vida da Argentina visando 15 kt yr⁻¹ de carbonato de grau bateria. O Oriente Médio e África alavancam parcerias de minerais críticos, exemplificadas por uma planta de pacotes de íons de lítio ugandense servindo demanda regional de solar-mais-armazenamento.

Cenário Competitivo

Os cinco maiores fabricantes de células-CATL, BYD, LG Energy Solution, Panasonic e Samsung SDI-controlaram cerca de 70% dos embarques globais em 2024, dando ao mercado de baterias de íons de lítio um perfil moderadamente concentrado. Empresas chinesas ocuparam oito das dez primeiras posições, com a CATL sozinha despachando quase 110 GWh, equivalente a 29,5% de participação. Escala se traduz em liderança de custos, permitindo precificação agressiva que espreme novos entrantes.

Movimentos estratégicos se centram em integração vertical. A CATL garante níquel upstream através de joint ventures indonésias, enquanto a LG Energy Solution traz linhas LFP internamente em sua planta de Michigan para diversificar opções de química. Fornecedores também investem em reciclagem de circuito fechado, protegendo volatilidade de matérias-primas e atendendo requisitos regulatórios emergentes. Desafiantes ocidentais enfatizam diferenciação tecnológica; a Northvolt se posiciona em fornecimento sustentável e baixa intensidade de carbono, enquanto QuantumScape e Solid Power visam avanços de estado sólido.

Disruptores emergentes perseguem oportunidades de nicho fora do automotivo de mercado de massa. A Saft foca em baterias aeroespaciais de alta confiabilidade, a Toshiba empurra SCiB LTO para ônibus de carga rápida e embarcações marítimas, e a Farasis prototipa cátodos de alto manganês para caminhões de longa distância. Mais de 20 empresas visam produção em massa de estado sólido antes de 2030, sinalizando uma potencial inflexão tecnológica que poderia remodelar hierarquias competitivas dentro do mercado de baterias de íons de lítio.

Líderes da Indústria de Baterias de Íons de Lítio

Contemporary Amperex Technology Co., Ltd. (CATL)

BYD Company Limited

LG Energy Solution Ltd.

Panasonic Holdings Corp.

SK On Co., Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: LG Energy Solution iniciou produção em volume de baterias LFP para sistemas de armazenamento de energia em sua instalação de Michigan, visando 25% da demanda de ESS dos EUA.

- Maio 2025: Webber Electrocorp revelou um BMS inteligente compatível com AIS-156 Fase II, apresentando alertas de fuga térmica para pacotes EV de 48-60 V.

- Abril 2025: CATL declarou planos para levantar pelo menos USD 5 bilhões via listagem em Hong Kong para financiar uma nova planta de baterias na Hungria e parceria em uma joint venture europeia.

- Janeiro 2025: A Faraday Institution relatou avanços na pesquisa de íons de lítio, incluindo colaborações com Chile e Argentina para fortalecer cadeias de fornecimento.

Escopo do Relatório Global do Mercado de Baterias de Íons de Lítio

Uma bateria de íons de lítio é uma bateria recarregável que consiste em um ânodo, cátodo e eletrólito. Diferentes tipos de materiais anódicos e catódicos permitem aos projetistas desenvolver baterias dependendo de suas aplicações. Baterias de íons de lítio são preferidas sobre outras baterias principalmente devido à sua alta densidade energética.

O mercado de baterias de íons de lítio é segmentado por aplicação e geografia. Por aplicação, o mercado é segmentado em dispositivos eletrônicos, automóveis, armazenamento de energia estacionário, e outras aplicações. O relatório também cobre o tamanho do mercado e previsões para o mercado de baterias de íons de lítio em grandes regiões, como Ásia-Pacífico, América do Norte, Europa, América do Sul, Oriente Médio, e África. Para cada segmento, os tamanhos de mercado e previsões foram feitos com base na receita (USD).

| Óxido de Cobalto e Lítio (LCO) |

| Fosfato de Ferro e Lítio (LFP) |

| Cobalto de Manganês e Níquel de Lítio (NMC) |

| Alumínio de Cobalto e Níquel de Lítio (NCA) |

| Óxido de Manganês e Lítio (LMO) |

| Titanato de Lítio (LTO) |

| Cilíndrica |

| Prismática |

| Pouch |

| 0 a 3.000 mAh |

| 3.001 a 10.000 mAh |

| 10.001 a 60.000 mAh |

| Acima de 60.000 mAh |

| Automotivo (VE, HEV, PHEV) |

| Eletrônicos de Consumo |

| Industrial e Ferramentas Elétricas |

| Armazenamento de Energia Estacionário |

| Aeroespacial e Defesa |

| Marítimo |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Espanha | |

| Países Nórdicos | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Malásia | |

| Tailândia | |

| Indonésia | |

| Vietnã | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Resto da América do Sul | |

| Oriente Médio e África | Emirados Árabes Unidos |

| Arábia Saudita | |

| África do Sul | |

| Egito | |

| Resto do Oriente Médio e África |

| Por Tipo de Produto | Óxido de Cobalto e Lítio (LCO) | |

| Fosfato de Ferro e Lítio (LFP) | ||

| Cobalto de Manganês e Níquel de Lítio (NMC) | ||

| Alumínio de Cobalto e Níquel de Lítio (NCA) | ||

| Óxido de Manganês e Lítio (LMO) | ||

| Titanato de Lítio (LTO) | ||

| Por Fator de Forma | Cilíndrica | |

| Prismática | ||

| Pouch | ||

| Por Capacidade de Energia | 0 a 3.000 mAh | |

| 3.001 a 10.000 mAh | ||

| 10.001 a 60.000 mAh | ||

| Acima de 60.000 mAh | ||

| Por Setor de Uso Final | Automotivo (VE, HEV, PHEV) | |

| Eletrônicos de Consumo | ||

| Industrial e Ferramentas Elétricas | ||

| Armazenamento de Energia Estacionário | ||

| Aeroespacial e Defesa | ||

| Marítimo | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Espanha | ||

| Países Nórdicos | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Malásia | ||

| Tailândia | ||

| Indonésia | ||

| Vietnã | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Emirados Árabes Unidos | |

| Arábia Saudita | ||

| África do Sul | ||

| Egito | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de baterias de íons de lítio?

O mercado está em USD 94,85 bilhões em 2024 e está projetado para expandir para USD 304,22 bilhões até 2030.

Qual química está crescendo mais rápido no mercado de baterias de íons de lítio?

Fosfato de Ferro e Lítio está previsto para crescer a 23,4% TCAC até 2030, superando outras químicas.

Por que a Ásia-Pacífico domina o fornecimento de baterias de íons de lítio?

O ecossistema de fabricação integrado da China entrega mais de 70% da produção global de células e garante materiais upstream, dando à região uma participação de mercado de 55% em 2024.

Quão rápido o setor de armazenamento em escala de concessionárias dos EUA está se expandindo?

A capacidade instalada atingiu 26 GW em 2024, um aumento de 66% sobre 2023, com cronogramas de aquisição encurtando marcadamente.

Quais fatores restringem o crescimento de baterias de íons de lítio?

Aperto de fornecimento de ânodo de grafite devido a restrições ambientais chinesas e inflação de custos de aditivos de eletrólito de alta voltagem vinculada ao conflito da Ucrânia são ventos contrários principais.

Quando as baterias de estado sólido poderiam entrar em produção em massa?

Mais de 20 empresas visam lançamento comercial entre 2027 e 2030, potencialmente remodelando dinâmicas competitivas.

Página atualizada pela última vez em: