Análise de Mercado LDPE América Latina

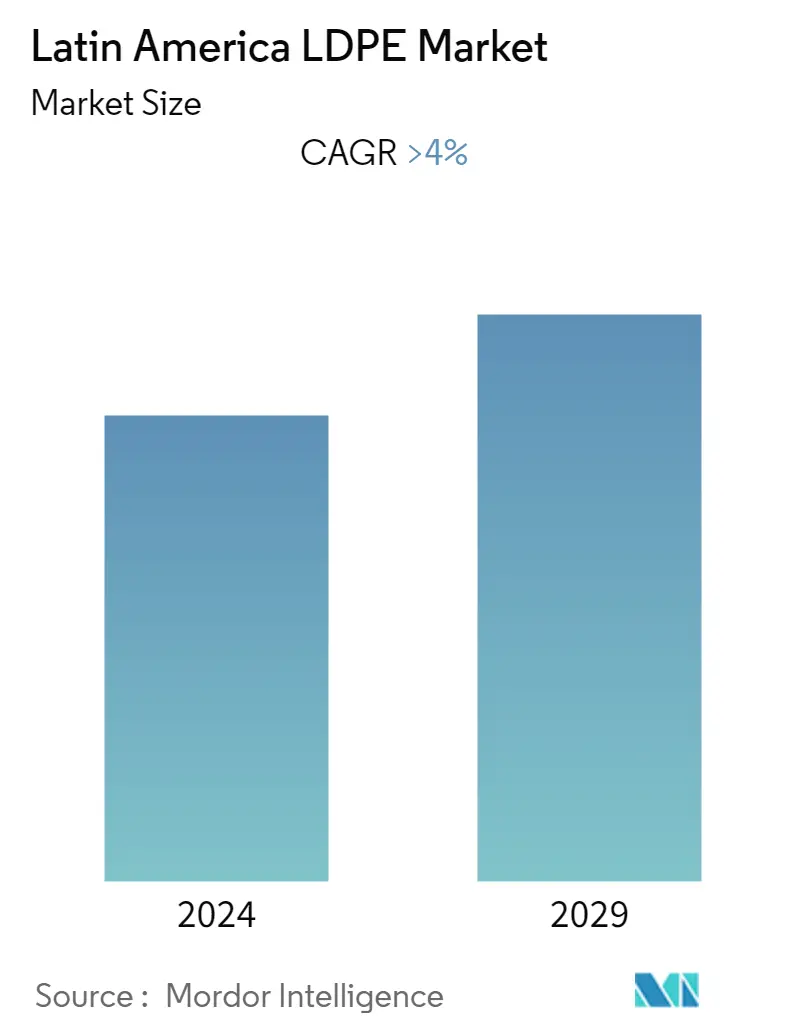

Espera-se que o mercado Polietileno de baixa densidade (PEBD) da América Latina registre um CAGR de mais de 4% durante o período de previsão.

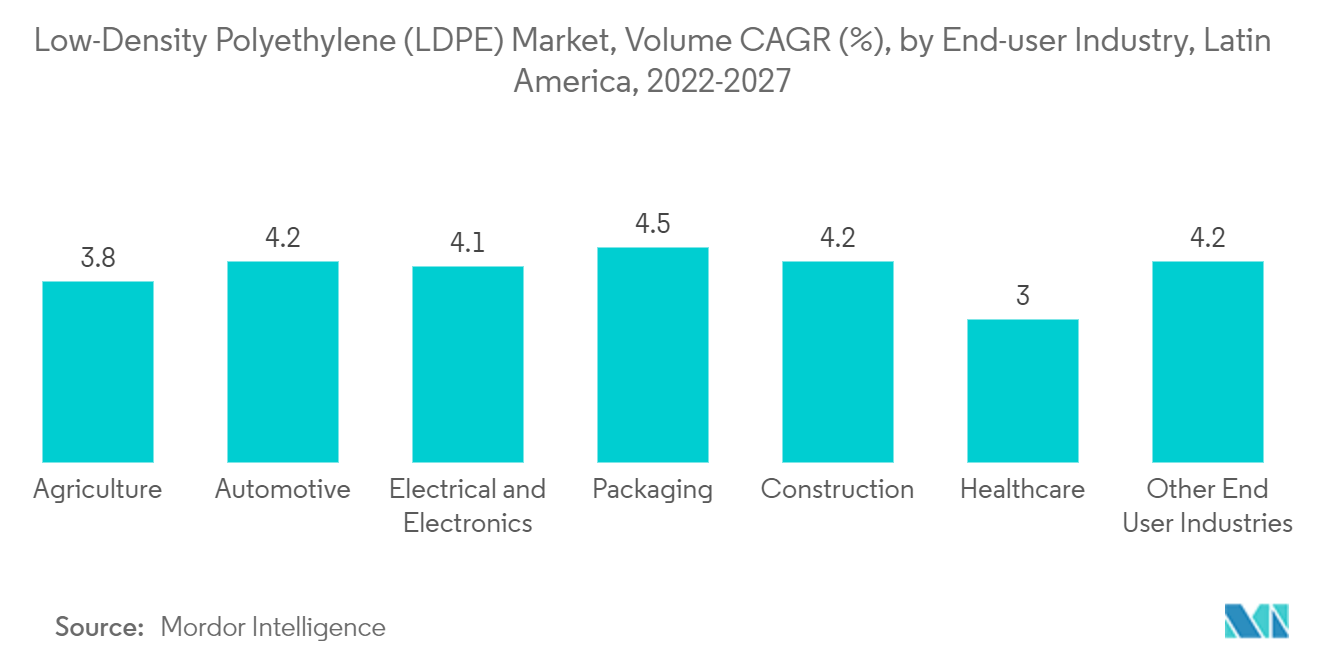

- Espera-se que a crescente demanda por polietileno de baixa densidade (PEBD) do segmento de usuário final de embalagens impulsione o crescimento do mercado durante o período de previsão.

- O crescimento na adoção de veículos elétricos provavelmente atuará como uma oportunidade para o mercado de polietileno de baixa densidade (PEBD) na América Latina.

- Por outro lado, as regulamentações governamentais sobre o uso de plástico e o rápido crescimento das sacolas biodegradáveis estão dificultando sua expansão no mercado.

Tendências do Mercado de PEBD na América Latina

Aumento da demanda por polietileno de baixa densidade (PEBD) da indústria de embalagens

- O uso do polietileno de baixa densidade (PEBD) na indústria de embalagens para a fabricação de garrafas, tubos, sacos cirúrgicos e sacos plásticos está aumentando sua demanda, promovendo o crescimento do mercado de polietileno de baixa densidade (PEBD) na América Latina.

- O polietileno de baixa densidade é usado na indústria de embalagens devido às suas propriedades, como baixa resistência química, baixa densidade, boa flexibilidade, ótima resistência à temperatura e transparência em relação a outros polímeros plásticos.

- Geralmente, o polietileno de baixa densidade é usado para a embalagem de alimentos devido à sua menor propriedade de resistência química, o que ajuda a manter os produtos alimentícios a uma temperatura de até 100 graus Celsius sem emitir produtos químicos prejudiciais.

- Em maio de 2021, a Amcor introduziu embalagens plásticas recicladas para chocolates em pó na América Latina, reduzindo as emissões de carbono em 52% e o consumo de água em 80% após a reciclagem. Essa inovação muda a indústria de plásticos e pode oferecer mais oportunidades de crescimento para o PEBD.

- Portanto, considerando os fatores acima mencionados, espera-se que a demanda pelo mercado de polietileno de baixa densidade (PEBD) aumente significativamente no segmento de aplicação de embalagens em breve.

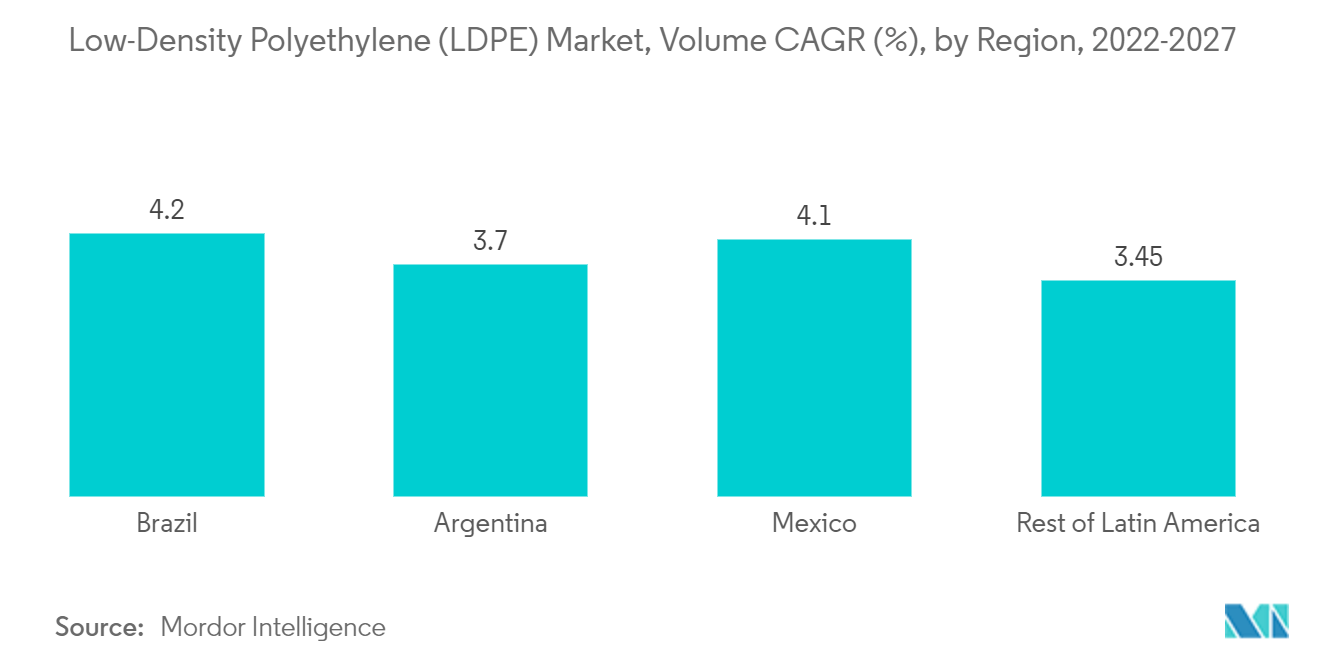

Espera-se que o Brasil detenha participação de mercado significativa

- Espera-se que o Brasil domine o mercado de polietileno de baixa densidade (PEBD) na América Latina durante o período de previsão, devido à demanda das principais indústrias de usuários finais, como agricultura, automotiva, elétrica e eletrônica, embalagens, construção, saúde e outras.

- O polietileno de baixa densidade (PEBD) é uma substância isolante utilizada nas indústrias elétrica e eletrônica. O Brasil tem a maior participação de mercado na indústria elétrica e eletrônica da América Latina, o que resulta ainda mais no uso crescente do polietileno de baixa densidade (PEBD).

- A indústria de alimentos e bebidas do Brasil gerou receita de 920 bilhões de reais em 2021 e 788 bilhões de reais em 2020, que deve crescer no futuro. De acordo com essa taxa de crescimento, a indústria de alimentos e bebidas na América Latina é a que mais consome plásticos para embalagens de PEBD no Brasil, testemunhando a maior taxa de crescimento dentro do país.

- No Brasil, mais de 91 mil supermercados (POPs) são visitados por mais de 28 milhões de consumidores diariamente. Além disso, até 2025, as vendas no varejo do mercado brasileiro de alimentos processados devem atingir US$ 117,5 bilhões, crescendo a uma taxa de 32,5%. Portanto, o uso de polietileno de baixa densidade (PEBD) em embalagens de alimentos também crescerá no futuro no país.

- A agricultura é uma indústria importante no Brasil, pois o país dispõe de imensos recursos agrícolas. A produção agrícola do país cresceu rapidamente nas últimas duas décadas, impulsionada pelo aumento da demanda global, preços elevados e avanços tecnológicos.

- O Brasil tem sido tradicionalmente um dos países agrícolas mais fortes para construir sua economia. No Brasil, cerca de 41% do total de terras é coberto pela agricultura. Tem uma área inteira de terra de 2,1 bilhões de acres, e quase 867,4 milhões de acres no Brasil são consumidos pela agricultura. O PEBD é utilizado na agricultura para cobertura morta, estufa, walk-in tunnel e outras aplicações, portanto, espera-se que a expansão do segmento agrícola no país beneficie o crescimento do mercado de PEBD.

- Todos os fatores acima mencionados provavelmente alimentarão o crescimento do mercado de polietileno de baixa densidade (PEBD) no Brasil durante o período de previsão.

Visão Geral da Indústria de PEBD da América Latina

O mercado de polietileno de baixa densidade (PEBD) da América Latina está consolidado na natureza. Alguns dos principais players do mercado incluem Braskem S.A., Borealis AG, Exxon Mobil Corporation, Dow International e INEOS, entre outros.

Líderes do Mercado de PEBD da América Latina

Braskem S.A.

Borealis AG

Dow

Exxon Mobil Corporation

INEOS

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

_Market_Concentration.webp)

Notícias do Mercado de PEBD da América Latina

- Em outubro de 2022, a Braskem anunciou que aumentaria sua capacidade de produção de plástico no Brasil de 200 mil toneladas por ano para 250 mil toneladas por ano, aumentando sua participação na produção de plásticos renováveis. A expectativa é chegar a um milhão de toneladas por ano até 2030. Essa expansão atenderá à demanda de polietileno de baixa densidade (PEBD) da região.

Segmentação da Indústria de PEBD na América Latina

O polietileno de baixa densidade (PEBD) é um polímero termoplástico comum feito de monômero de etileno. Possui resistência química superior, o que aumenta sua durabilidade em relação a outros tipos de plástico. Além disso, é flexível e possui resistência à tração adequada, por isso pode suportar mais alongamento antes de quebrar. O mercado Polietileno de baixa densidade é segmentado por tipo de produto, indústria de usuário final e geografia. Por tipo de produto, o mercado é segmentado em chapas e filmes moldados por sopro, moldagem por injeção, revestimento por extrusão e outros tipos de produtos. Por indústria de usuário final, o mercado é segmentado em agricultura, automotivo, elétrico e eletrônico, embalagens, construção, saúde e outras indústrias de usuários finais. Por geografia, o mercado é segmentado em Brasil, México, Argentina e o resto da América Latina. Para cada segmento, o dimensionamento do mercado e as previsões foram feitos com base no volume (quilotoneladas).

| Moldado por sopro |

| Folhas e Filmes |

| Moldada por injecção |

| Revestimento por extrusão |

| Outros tipos de produtos |

| Agricultura |

| Automotivo |

| Elétrica e Eletrônica |

| Embalagem |

| Construção |

| Assistência médica |

| Outras indústrias de usuários finais |

| Brasil |

| México |

| Argentina |

| Resto da América Latina |

| Tipo de Produto | Moldado por sopro |

| Folhas e Filmes | |

| Moldada por injecção | |

| Revestimento por extrusão | |

| Outros tipos de produtos | |

| Indústria do usuário final | Agricultura |

| Automotivo | |

| Elétrica e Eletrônica | |

| Embalagem | |

| Construção | |

| Assistência médica | |

| Outras indústrias de usuários finais | |

| Geografia | Brasil |

| México | |

| Argentina | |

| Resto da América Latina |

Perguntas mais frequentes

Qual é o tamanho atual do mercado LDPE América Latina?

Prevê-se que o mercado LDPE da América Latina registre um CAGR de mais de 4% durante o período de previsão (2024-2029)

Quem são os chave players no mercado LDPE América Latina?

Braskem S.A., Borealis AG, Dow, Exxon Mobil Corporation, INEOS são as principais empresas que operam no mercado de PEBD da América Latina.

Em que anos este mercado LDPE América Latina cobre?

O relatório cobre o tamanho histórico do mercado LDPE da América Latina por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado LDPE da América Latina para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Estatísticas para a participação de mercado LDPE 2024, tamanho e taxa de crescimento da receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de PEBD da América Latina inclui uma previsão de mercado, perspectivas para 2024 a 2029 e visão geral histórica. Obter uma amostra desta análise da indústria como um download PDF de relatório gratuito.