Análise do mercado de plásticos de engenharia no Brasil

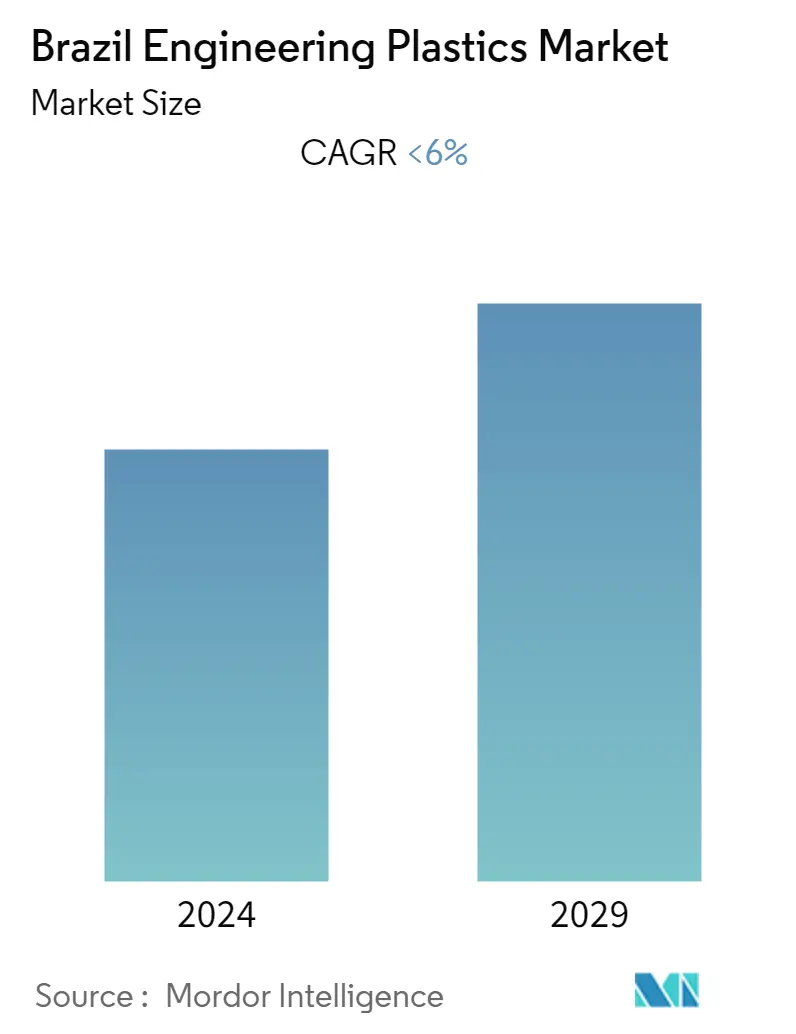

Espera-se que o mercado de Plásticos de Engenharia do Brasil cresça a um CAGR de mais de 5% durante o período de previsão.

- Os plásticos de engenharia que substituem os materiais tradicionais são um dos principais fatores propulsores para o crescimento do mercado.

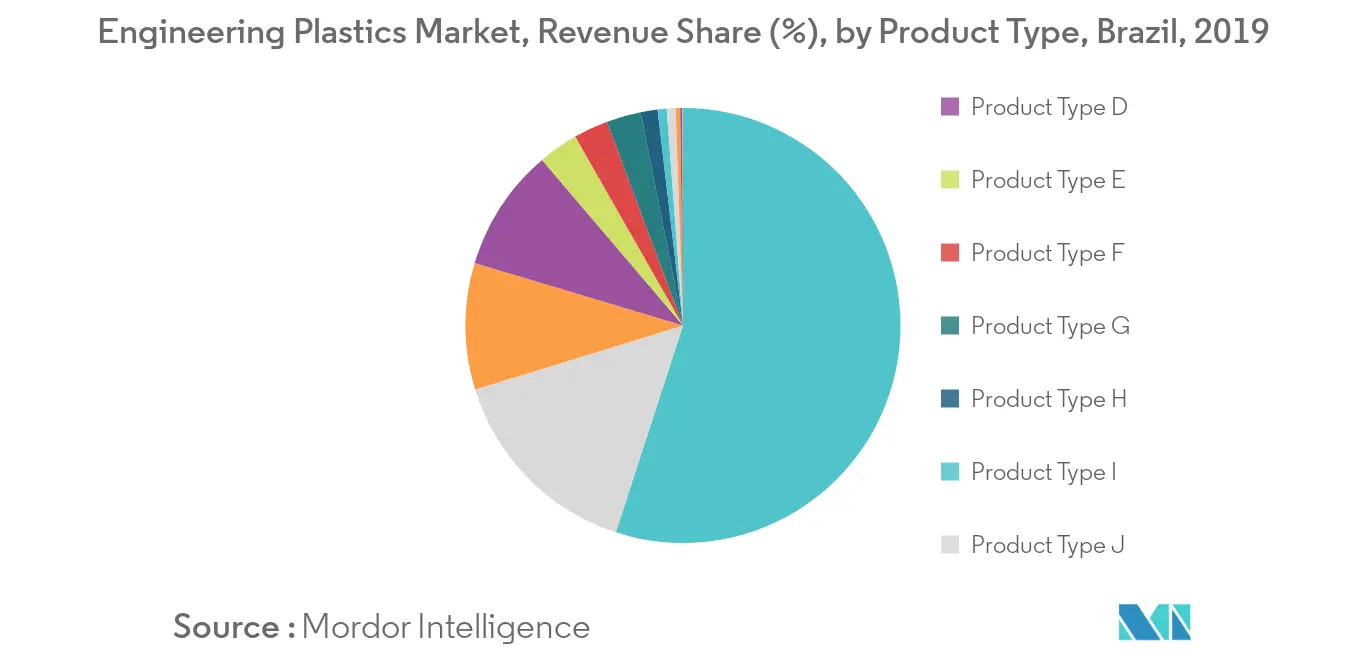

- Por tipo de produto, o PET é o plástico de engenharia mais utilizado e provavelmente continuará seu domínio durante o período de previsão.

Tendências do mercado de plásticos de engenharia no Brasil

Tereftalato de polietileno (PET) o plástico de engenharia mais utilizado

- O tereftalato de polietileno (PET) é uma resina termoplástica de engenharia de poliéster. As resinas PET são conhecidas por suas excelentes características de fluidez, tolerâncias de moldagem estreitas e alta produtividade em moldes com múltiplas cavidades. Devido às suas amplas propriedades mecânicas e elétricas, o PET é frequentemente usado para substituir metais em carcaças de motores, interruptores, sensores e outras aplicações elétricas.

- PET e poliolefinas são os materiais mais utilizados na indústria de embalagens plásticas. Algumas das principais propriedades do PET como material de embalagem são reciclabilidade, resistência e versatilidade, que impulsionam a demanda por esses produtos.

- Esses produtos incluem principalmente recipientes para viagem, alimentos congelados, bebidas e sucos carbonatados, ketchup, água engarrafada, potes e recipientes para produtos assados. Eles também são usados na indústria alimentícia para conchas, recipientes de delicatessen e bandejas de alimentos para micro-ondas.

- O PET também possui ótimas propriedades de barreira que protegem e preservam o conteúdo do produto. O PET mantém a efervescência dos refrigerantes, as vitaminas dos sucos e a cor do ketchup. Ou seja, protege os produtos e os mantém nas prateleiras e fora da lixeira, por mais tempo.

- Com uma demanda crescente por embalagens de bebidas e a falta de um melhor substituto para a resina PET para esta aplicação, projeta-se que a demanda por PET aumente durante o período de previsão.

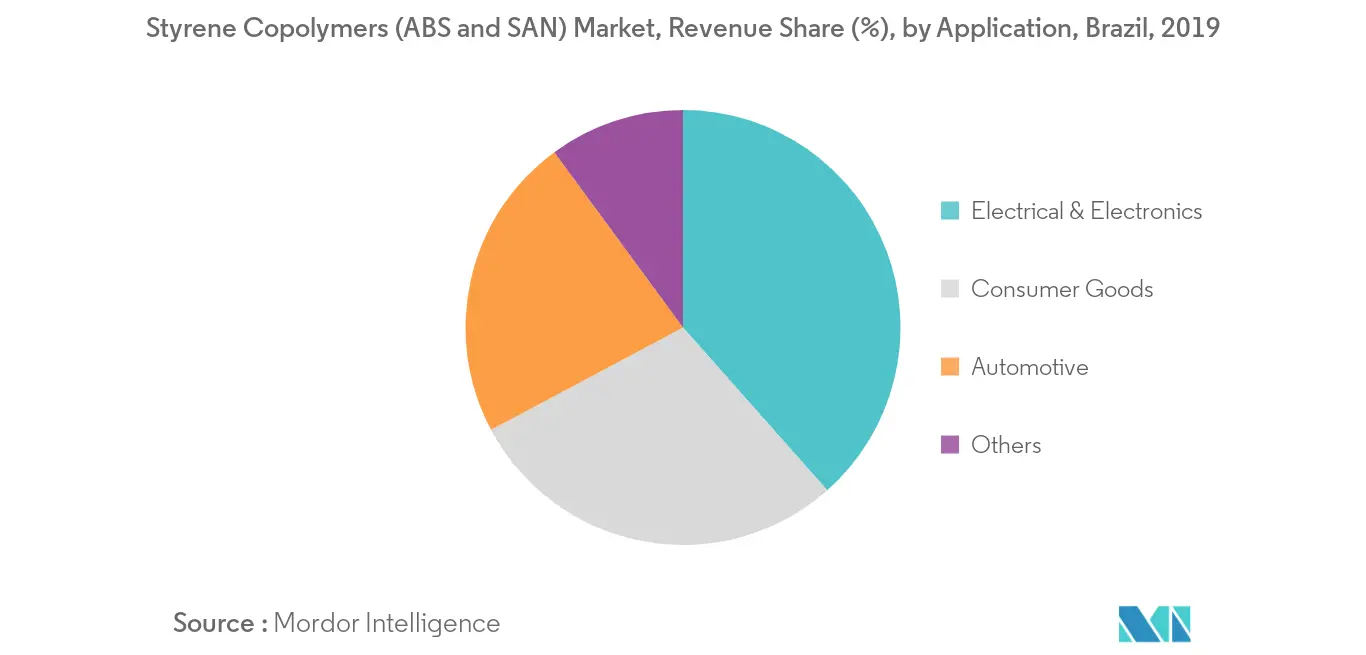

Automotivo e transporte provavelmente impulsionarão o crescimento do mercado

- Algumas das aplicações dos plásticos de engenharia são as seguintes:

- Airbags automotivos (devido ao excelente equilíbrio entre design flexível e facilidade de processamento)

- Aplicações sob o capô (devido à sua excelente resistência térmica, resistência à fadiga e resistência ao desgaste)

- Elétrica e Eletrônica Automotiva (permite miniaturização, melhor gerenciamento de calor e flexibilidade de design)

- No segmento de transportes, são cada vez mais utilizados no segmento aeroespacial, como em componentes de cozinhas, componentes de banheiros, dutos de ar e casas de iluminação.

- A crescente demanda por materiais leves na indústria automotiva, a fim de proporcionar maior eficiência e flexibilidade de design, é a principal responsável pelo crescimento do mercado de plásticos de engenharia. Os plásticos de engenharia de alto desempenho oferecem aos fabricantes as vantagens do design e da resistência comparável do aço, o que ajuda a reduzir o peso total e a controlar as emissões de gases de efeito estufa.

- A crescente demanda por veículos elétricos é outro fator que impulsiona o crescimento do mercado. A necessidade de materiais leves nestes veículos, para aumentar a eficiência energética, actua como um grande impulso para a adopção de plásticos de engenharia.

- Espera-se que tais fatores impulsionem o mercado de plásticos de engenharia no país.

Visão geral da indústria de plásticos de engenharia no Brasil

O mercado brasileiro de plásticos de engenharia é parcialmente fragmentado por natureza, com a presença de muitos players no mercado. Algumas das principais empresas do mercado brasileiro de plásticos de engenharia incluem BASF SE, SABIC, Solvay, Covestro AG e DuPont, entre outras.

Líderes do mercado de plásticos de engenharia no Brasil

BASF SE

SABIC

Solvay

Covestro AG

DuPont

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Segmentação da indústria de plásticos de engenharia no Brasil

O relatório do mercado Brasil de plásticos de engenharia inclui:.

| Fluoropolímeros |

| Policarbonato (PC) |

| Tereftalato de polietileno (PET) |

| Tereftalato de Polibutileno (PBT) |

| Poliacetal/ Polioximetileno |

| Polimetilmetacrilato (PMMA) |

| Óxido de Polifenileno |

| Sulfeto de polifenileno (PPS) |

| Copolímeros de estireno (ABS e SAN) |

| Polímeros de Cristal Líquido (LCP) |

| Poliéter Éter Cetona (PEEK) |

| Poliimidas (PI) |

| Poliamidas |

| Automotivo e Transporte |

| Construção e Construção |

| Bens de consumo |

| Elétrica e Eletrônica |

| Industrial e Máquinas |

| Embalagem |

| Médico |

| Tipo de Produto | Fluoropolímeros |

| Policarbonato (PC) | |

| Tereftalato de polietileno (PET) | |

| Tereftalato de Polibutileno (PBT) | |

| Poliacetal/ Polioximetileno | |

| Polimetilmetacrilato (PMMA) | |

| Óxido de Polifenileno | |

| Sulfeto de polifenileno (PPS) | |

| Copolímeros de estireno (ABS e SAN) | |

| Polímeros de Cristal Líquido (LCP) | |

| Poliéter Éter Cetona (PEEK) | |

| Poliimidas (PI) | |

| Poliamidas | |

| Aplicativo | Automotivo e Transporte |

| Construção e Construção | |

| Bens de consumo | |

| Elétrica e Eletrônica | |

| Industrial e Máquinas | |

| Embalagem | |

| Médico |

Perguntas frequentes sobre pesquisa de mercado de plásticos de engenharia no Brasil

Qual é o tamanho atual do mercado de plásticos de engenharia no Brasil?

O Mercado Brasileiro de Plásticos de Engenharia deverá registrar um CAGR inferior a 6% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado brasileiro de plásticos de engenharia?

BASF SE, SABIC, Solvay, Covestro AG, DuPont são as principais empresas que atuam no mercado brasileiro de plásticos de engenharia.

Que anos abrange este mercado brasileiro de plásticos de engenharia?

O relatório abrange o tamanho histórico do mercado de plásticos de engenharia do Brasil para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de plásticos de engenharia do Brasil para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Plásticos de Engenharia do Brasil

Estatísticas para a participação de mercado de Plásticos de Engenharia do Brasil em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Plásticos de Engenharia do Brasil inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.