Tamanho e Participação do Mercado de Dieta Cetogênica

Análise do Mercado de Dieta Cetogênica pela Mordor Intelligence

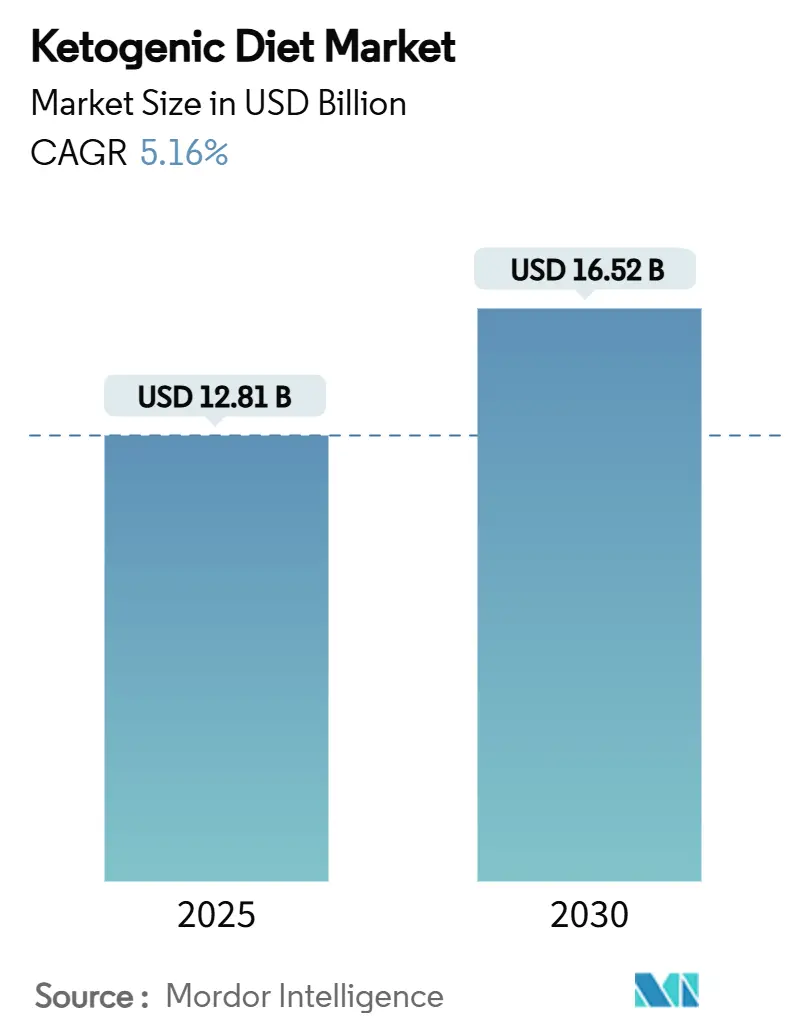

O tamanho do mercado de produtos alimentares cetogênicos está avaliado em USD 12,81 bilhões em 2025 e prevê-se que atinja USD 16,52 bilhões até 2030, avançando a uma TCAC de 5,16%. Este crescimento é atribuído ao aumento da conscientização sobre saúde metabólica, uma mudança global em direção às preferências dietéticas com baixo teor de carboidratos, e avanços contínuos de produtos que aumentam a conveniência do consumo cetogênico. Investimentos estratégicos em ingredientes funcionais, como triglicerídeos de cadeia média (MCTs) e cetonas exógenas, estão impulsionando a diversificação do portfólio. Além disso, desenvolvimentos regulatórios nos EUA e Europa estão melhorando a transparência da rotulagem e criando novas oportunidades para alegações relacionadas à saúde. A América do Norte continua a dominar o mercado devido à forte presença de marcas, enquanto a região Ásia-Pacífico está experimentando crescimento mais rápido, impulsionado pelo aumento da renda disponível, prevalência crescente de diabetes e infraestrutura de varejo em rápida evolução. Além disso, a expansão de plataformas de comércio eletrônico e modelos direto-ao-consumidor está aprimorando a dinâmica do mercado ao oferecer uma gama mais ampla de produtos e permitir soluções de nutrição personalizadas.

Principais Conclusões do Relatório

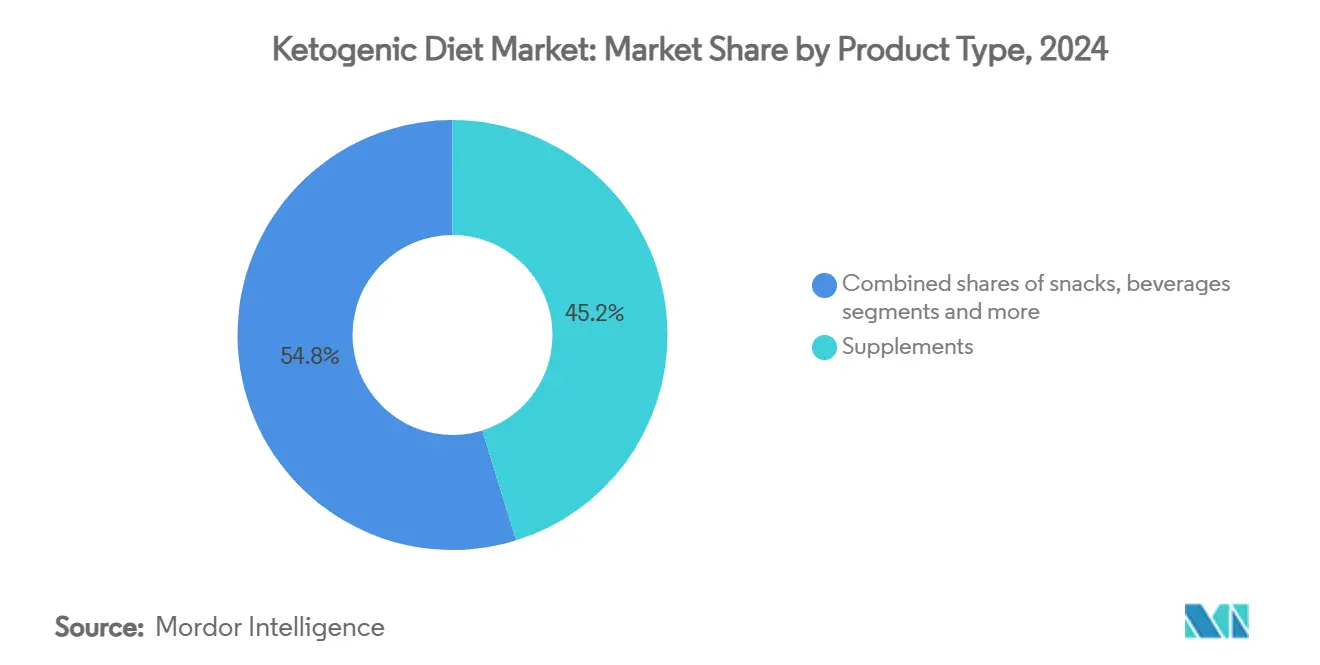

- Por tipo de produto, suplementos lideraram com 45,21% da participação do mercado de produtos alimentares cetogênicos em 2024; bebidas registram a maior TCAC projetada de 6,56% até 2030.

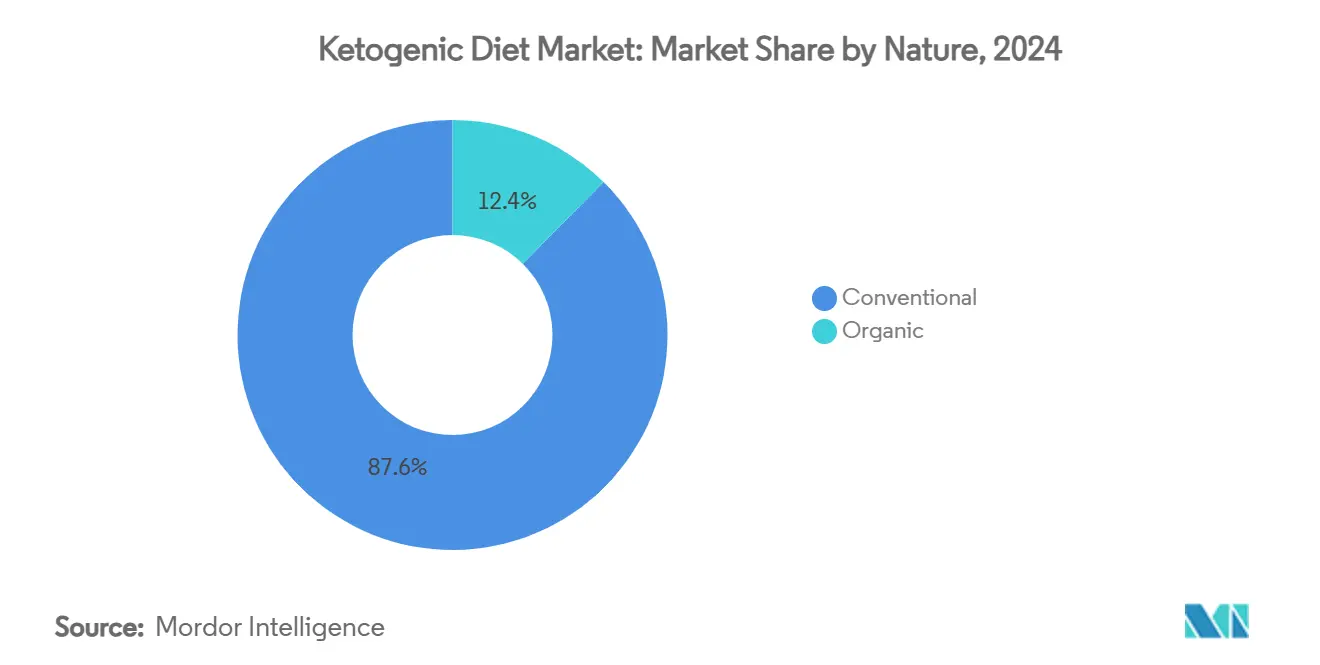

- Por natureza, itens convencionais comandaram 87,63% do tamanho do mercado de produtos alimentares cetogênicos em 2024; ofertas orgânicas são previstas para crescer a uma TCAC de 8,07% entre 2025-2030.

- Por canal de distribuição, supermercados e hipermercados detiveram 61,87% do mercado de produtos alimentares cetogênicos em 2024, enquanto o varejo online está projetado para expandir a uma TCAC de 7,33% até 2030.

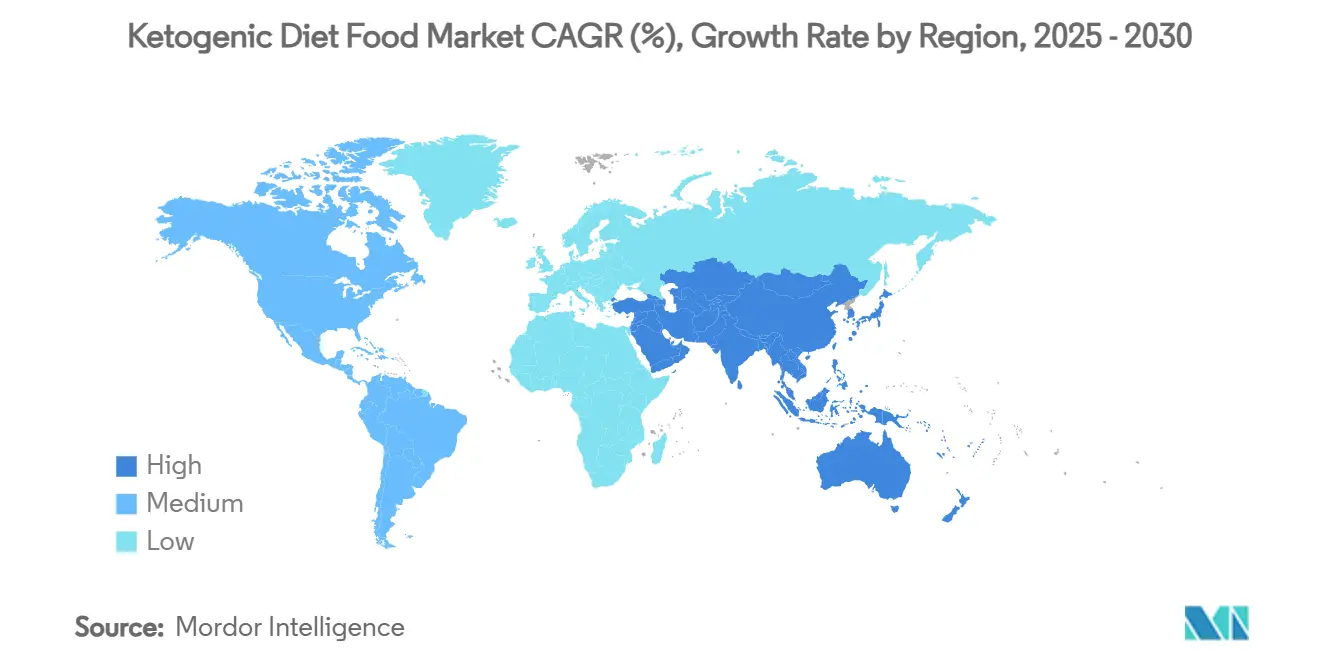

- Por geografia, a América do Norte representou 39,4% do mercado de produtos alimentares cetogênicos em 2024, enquanto a Ásia-Pacífico registra a TCAC regional mais rápida de 7,59% até 2030.

Tendências e Insights do Mercado Global de Dieta Cetogênica

Análise de Impacto dos Fatores Impulsionadores

| FATOR IMPULSIONADOR | (~) % IMPACTO NA PREVISÃO DE TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Prevalência crescente de obesidade e distúrbios de estilo de vida | +1.8% | Global, mais alto na América do Norte e Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Expansão da disponibilidade no varejo de SKUs rotulados como keto | +1.2% | Global, liderada pela América do Norte e Europa | Médio prazo (2-4 anos) |

| Crescente adoção entre atletas e entusiastas do fitness | +0.9% | América do Norte, Europa, Ásia-Pacífico urbana | Médio prazo (2-4 anos) |

| Crescente demanda por alimentos com baixo teor de carboidratos e rótulo limpo | +1.1% | Global, segmentos premium em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Expansão de canais de comércio eletrônico e DTC | +0.8% | Global, mais rápida na Ásia-Pacífico e América Latina | Curto prazo (≤ 2 anos) |

| Inovação em ofertas de produtos impulsiona o mercado | +0.7% | Global, concentrada na América do Norte e Europa | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Prevalência crescente de obesidade e distúrbios de estilo de vida

Com as taxas globais de obesidade continuando a subir, a demanda por produtos alimentares cetogênicos está testemunhando crescimento significativo. O impacto deste desafio metabólico se estende além do controle de peso, impulsionando a necessidade de soluções que abordem a resistência à insulina e outros distúrbios metabólicos. Em 2024, 1 bilhão de indivíduos foram afetados pela obesidade, com uma em cada oito mortes por doenças não transmissíveis atribuídas ao sobrepeso ou obesidade [1]Fonte: Global Obesity Observatory. World Obesity Atlas 2024,

worldobesity.org. Estudos clínicos demonstraram a eficácia das dietas cetogênicas no tratamento da obesidade, superando as dietas tradicionais com baixo teor de gordura na promoção da perda de peso devido à melhoria na regulação do apetite e sensibilidade à insulina aprimorada. Intervenções dietéticas, como a dieta cetogênica, são cada vez mais vistas como estratégias econômicas e proativas para combater a obesidade, especialmente quando comparadas aos altos custos associados ao manejo de condições crônicas relacionadas à obesidade. Como os consumidores priorizam soluções de controle de peso eficazes, cientificamente apoiadas e frequentemente de ação rápida, a dieta cetogênica se posicionou como uma escolha líder no mercado.

Expansão da disponibilidade no varejo de SKUs rotulados como keto

Produtos cetogênicos, que anteriormente eram limitados a lojas de saúde especializadas, agora fizeram a transição para supermercados convencionais, impulsionados pela penetração acelerada no varejo. Esta mudança significativa foi apoiada por avanços regulamentares, particularmente a aprovação GRAS (Geralmente Reconhecido como Seguro) da FDA do D-β-hidroxibutirato. Esta aprovação regulamentar permite sua inclusão em bebidas esportivas e nutricionais em concentrações de até 6 gramas por porção, abrindo caminho para desenvolvimento mais amplo de produtos e aceitação do mercado. Os varejistas estão demonstrando um compromisso estratégico com a categoria cetogênica ao introduzir seções cetogênicas dedicadas e empregar estratégias de cross-merchandising com produtos de gestão de diabetes. Além disso, avanços na gestão da cadeia de suprimentos desempenharam um papel fundamental na garantia de disponibilidade consistente de produtos. Essas melhorias efetivamente mitigaram desafios anteriores, como fornecimento limitado de produtos e padrões de qualidade inconsistentes, fomentando assim maior adoção e confiança do consumidor na categoria.

Crescente adoção entre atletas e entusiastas do fitness

As aplicações de desempenho atlético estão impulsionando uma mudança paradigmática no mercado de nutrição esportiva, afastando-se das abordagens tradicionais baseadas em carboidratos. Estudos científicos confirmaram os benefícios metabólicos da cetose para atividades de resistência. Por exemplo, compostos como bis-octanoil (R)-1,3-butanediol demonstraram segurança e tolerabilidade em adultos saudáveis enquanto efetivamente aumentam o β-hidroxibutirato sanguíneo para níveis terapêuticos. Endorsements de atletas profissionais alimentaram a demanda entre atletas recreacionais, particularmente em esportes de resistência, onde a entrega sustentada de energia oferece uma vantagem competitiva. Em 2024, a Agência de Esportes do Japão relatou que 13,7% dos usuários de academias eram homens, enquanto 17,5% eram mulheres, destacando tendências específicas de gênero na participação fitness [2]Fonte: Japan Sports Agency, Opinion survey on sports participation 2024,

mext.go.jp. As empresas estão acelerando a inovação em nutrição esportiva cetogênica. Por exemplo, em agosto de 2024, a KEY introduziu bebidas energéticas sem açúcar alimentadas por cetonas, visando consumidores que buscam energia duradoura sem as desvantagens dos crashes de açúcar.

Crescente demanda por alimentos com baixo teor de carboidratos e rótulo limpo

A conscientização crescente dos consumidores sobre rótulos nutricionais impulsionou a demanda por produtos minimamente processados com listas de ingredientes transparentes, alinhando-se estreitamente com as tendências dietéticas cetogênicas. Tanto o movimento de rótulo limpo quanto as dietas cetogênicas focam em ingredientes de alimentos integrais e baixo teor de carboidratos. Desenvolvimentos regulamentares, como as diretrizes atualizadas da FDA permitindo que produtos como nozes, sementes e abacates carreguem alegações "saudáveis", validaram ainda mais formulações com alto teor de gordura e baixo teor de carboidratos. Inovações em adoçantes naturais e fontes de gordura facilitaram o desenvolvimento de produtos cetogênicos de rótulo limpo sem comprometer o sabor ou textura. Empresas que efetivamente integram estratégias cetogênicas e de rótulo limpo podem aproveitar preços premium enquanto atendem diversas necessidades do consumidor, estabelecendo uma vantagem competitiva sustentável no mercado.

Análise de Impacto das Restrições

| RESTRIÇÃO | (~) % IMPACTO NA PREVISÃO DE TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Preocupações com riscos à saúde e deficiências nutricionais | -0.8% | Global, maior em regiões dietéticas conservadoras | Longo prazo (≥ 4 anos) |

| Rigorosa conformidade dietética necessária | -0.6% | Global, mais forte onde carboidratos básicos dominam | Médio prazo (2-4 anos) |

| Alto custo dos produtos keto limita o crescimento | -0.6% | Global | Médio prazo (2-4 anos) |

| Competição de dietas metabólicas emergentes | -0.4% | Global | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Preocupações com riscos à saúde e deficiências nutricionais

Debates contínuos dentro da comunidade médica sobre a segurança a longo prazo da dieta cetogênica continuam a limitar sua adoção generalizada, particularmente entre profissionais de saúde que influenciam significativamente as decisões dietéticas dos pacientes. Preocupações sobre riscos cardiovasculares potenciais, como a supressão de células T-reguladoras e a promoção de fibrose cardíaca devido à função mitocondrial inibida, reforçaram abordagens cautelosas dentro da indústria. Esta posição conservadora é ainda apoiada pela rejeição da Autoridade Europeia de Segurança Alimentar (EFSA) dos sais de β-hidroxibutirato como novo alimento, citando dados de segurança insuficientes, apesar de seu uso prevalente em suplementos cetogênicos. A adequação nutricional permanece uma questão chave, com desafios relacionados a potenciais deficiências de micronutrientes e manutenção da cetose sem comprometer a nutrição equilibrada. O ceticismo dos profissionais de saúde resulta em endorsements clínicos limitados, restringindo o crescimento do mercado entre segmentos de consumidores medicamente supervisionados.

Rigorosa conformidade dietética necessária

A adesão à dieta cetogênica permanece um desafio significativo, com aproximadamente dois terços dos indivíduos incapazes de sustentar a cetose além de seis meses. Nos mercados asiáticos, onde alimentos básicos ricos em carboidratos como arroz estão profundamente enraizados nas dietas tradicionais, adotar o estilo de vida cetogênico requer ajustes substanciais no estilo de vida. A fase de transição metabólica, frequentemente acompanhada por fadiga e desconforto digestivo, contribui para taxas de abandono precoce, restringindo assim o crescimento do mercado. Para abordar essas questões de conformidade, as empresas introduziram produtos cetogênicos prontos para consumo, apoiados por estudos clínicos que destacam melhoria da adesão através de soluções convenientes. No entanto, a necessidade de rastreamento preciso de macronutrientes e restrições rigorosas de carboidratos continua a atuar como uma barreira principal para a adoção do mercado em larga escala, particularmente entre consumidores pressionados pelo tempo que buscam opções dietéticas práticas.

Análise de Segmentos

Por Tipo de Produto: Suplementos Mantêm Liderança, Bebidas Aceleram

Em 2024, suplementos representaram 45,21% do mercado de produtos alimentares cetogênicos, refletindo forte demanda do consumidor por óleo MCT, sais de cetona e ésteres, que são essenciais para simplificar o manejo da cetose. Com avanços na ciência de formulação melhorando sabor e digestibilidade, o mercado de suplementos cetogênicos está experimentando crescimento estável. O segmento de bebidas está projetado para liderar o mercado com uma TCAC de 6,56% (2025-2030), impulsionado pela crescente popularidade de shakes proteicos prontos para beber e bebidas energéticas ricas em cetonas que combinam conveniência com foco em nutrição esportiva.

Snacks estão alcançando crescimento consistente ao converter produtos tradicionais como barras, chips de queijo e misturas de nozes em opções com baixo carboidrato líquido que atendem consumidores ocupados e em movimento. Laticínios e alternativas de base vegetal estão ganhando tração através de formulações inovadoras com alto teor de gordura e baixa lactose projetadas para indivíduos sensíveis à lactose. Além disso, subsegmentos emergentes, como substitutos de refeição baseados em tri-acetoacetato de glicerol, estão expandindo a gama de ingredientes funcionais, sinalizando diversificação contínua dentro do mercado de produtos alimentares cetogênicos.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Canal de Distribuição: Transformação Digital Ganha Momentum

Em 2024, supermercados e hipermercados detêm uma participação significativa de 61,87% do mercado, aproveitando sua base de consumidores estabelecida e oferecendo serviços de valor agregado como demonstrações na loja e aconselhamento nutricional. Estes canais se destacam em permitir testes de produtos e compras comparativas, que são críticos para categorias onde sabor e textura impulsionam a adoção do consumidor. Inversamente, o varejo online é o canal de expansão mais rápida, com uma TCAC de 7,33% projetada até 2030. A conveniência dos modelos baseados em assinatura e acesso a produtos especializados indisponíveis no varejo tradicional impulsiona este crescimento. Plataformas digitais se beneficiam de estratégias direto-ao-consumidor, permitindo que marcas eduquem consumidores sobre princípios cetogênicos enquanto fomentam lealdade através de soluções de nutrição personalizadas.

Lojas de nutrição especializadas permanecem relevantes ao oferecer consultas especializadas e sortimentos de produtos curados, embora restrições geográficas e despesas operacionais mais altas limitem seu crescimento. Canais de farmácia e drogaria capitalizam na medicalização das dietas cetogênicas, particularmente para manejo de diabetes, com endorsements de profissionais de saúde impulsionando tráfego de consumidores. Lojas de conveniência apresentam uma oportunidade crescente, posicionadas para capturar compras por impulso e atender às necessidades de consumidores cetogênicos buscando opções de snacks conformes durante viagens ou trabalho.

Por Natureza: Premiumização Orgânica Ganha Ritmo

Em 2024, produtos convencionais detêm uma participação dominante de 87,63% do mercado, destacando a preferência do consumidor por benefícios funcionais sobre certificação orgânica. Neste segmento, sabor e conformidade cetogênica têm prioridade sobre métodos de produção. O domínio dos produtos convencionais é impulsionado por cadeias de suprimento bem estabelecidas e eficiências de custo, permitindo penetração mais ampla do mercado, um fator essencial para uma categoria já posicionada em pontos de preço premium. Por outro lado, variantes orgânicas, apesar de sua base de mercado menor, estão experimentando crescimento significativo com uma TCAC de 8,07% projetada até 2030.

O preço premium dos produtos orgânicos reflete tanto custos de produção mais altos quanto a disposição dos consumidores de pagar por benefícios de qualidade percebidos. A inovação em formulações cetogênicas orgânicas está ganhando momentum, particularmente em óleos MCT derivados de coco, onde a certificação orgânica se alinha com práticas de fornecimento sustentável de regiões de produção chave. A estrutura regulatória apoia o crescimento de produtos orgânicos através de padrões de certificação claros e aumento da confiança do consumidor na rotulagem orgânica.

Análise Geográfica

Em 2024, a América do Norte capturou uma participação líder de 39,4% do mercado de produtos alimentares cetogênicos, impulsionada pela forte conscientização do consumidor, padrões claros de rotulagem da FDA e uma rede de distribuição de varejo bem estabelecida. A adoção de linhas de produtos de grau médico continua a crescer, apoiada pelo uso clínico para epilepsia e aplicações em expansão no manejo da glicose. A competição intensa impulsiona a inovação, exemplificada pelo ensaio clínico COGNIKET-MCI da Nestlé Health Science, que foca no suporte cognitivo através de formulações cetogênicas.

Ásia-Pacífico é a região de crescimento mais rápido, registrando uma TCAC de 7,59%, alimentada pelo aumento da prevalência de diabetes e crescimento da renda disponível. Segundo a Federação Internacional de Diabetes, a prevalência de diabetes em adultos na China atingiu 11,9% em 2024 [3]Fonte: International Diabetes Federation, Members-China,

idf.org. Avanços regulamentares nos mercados ASEAN estão simplificando caminhos nutracêuticos, impulsionando a adoção de SKUs keto funcionais. Parcerias estratégicas, como as joint ventures Nestlé India-Dr. Reddy's estão acelerando o desenvolvimento de formulações localizadas adaptadas às preferências regionais e requisitos regulamentares.

A Europa permanece um mercado significativo mas maduro, moldado por regulamentações rigorosas de Novos Alimentos. Em fevereiro de 2025, a EFSA introduziu orientação atualizada visando reduzir cronogramas de revisão mantendo padrões de segurança, encorajando o desenvolvimento de ingredientes de cetona de próxima geração. A demanda por sustentabilidade e produtos de rótulo limpo se alinha bem com alegações keto premium. No entanto, as diversas tradições culinárias da Europa necessitam estratégias de marketing específicas por país para alcançar sucesso no mercado de produtos alimentares cetogênicos.

Cenário Competitivo

O mercado global de dieta cetogênica é fragmentado e compreende competidores regionais e internacionais. O mercado é dominado por players como Nestlé SA, Perfect Keto LLC, Bulletproof 360 Inc., entre outros. Esses players focam em aproveitar as oportunidades apresentadas pelos mercados emergentes para expandir seus portfólios de produtos para atender aos requisitos de vários segmentos de produtos, especialmente suplementos e bebidas. Além disso, as empresas se voltaram para parcerias estratégicas como sua principal forma de expandir sua base de clientes e alcance geográfico.

Empresas líderes estão implementando estratégias de integração vertical para aprimorar controle de qualidade e eficiência de custos. Enquanto isso, empresas menores estão priorizando inovação e modelos direto-ao-consumidor para mitigar as vantagens de distribuição detidas por competidores maiores. O mercado está cada vez mais caminhando para consolidação. Por exemplo, em março de 2025, a Herbalife adquiriu a Pruvit Ventures Inc. em uma jogada estratégica para integrar expertise cetogênica especializada e formulações de suplementos patenteadas em sua extensa rede de distribuição.

A adoção de tecnologia está se tornando um fator competitivo crítico. As empresas estão investindo em plataformas de nutrição personalizada e soluções de saúde digital para fortalecer o engajamento e lealdade do consumidor. Em junho de 2024, a Nestlé Health Science lançou sua plataforma de suporte nutricional GLP-1, ilustrando como players estabelecidos estão aproveitando ferramentas digitais para abordar necessidades específicas do consumidor enquanto fomentam dependência do ecossistema. Além disso, avanços no fornecimento e processamento de ingredientes estão impulsionando vantagens competitivas. No entanto, as complexidades regulamentares associadas às aprovações de novos alimentos criam barreiras significativas de entrada, favorecendo empresas com expertise regulatória robusta e recursos financeiros. Por exemplo, a EFSA recentemente rejeitou sais de β-hidroxibutirato devido à qualidade de dados insuficiente, destacando os desafios na navegação de requisitos regulamentares.

Líderes da Indústria de Dieta Cetogênica

Perfect Keto, LLC

Nestlé S.A.

Bulletproof 360 Inc.

Zenwise Health

Herbalife Nutrition Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: Nature's Own lançou seu Pão Fatiado Multigrãos Keto Life, apresentando apenas 1 Carboidrato Líquido por fatia. O pão oferece uma textura luxuosamente macia e fofa, enriquecido com grãos integrais, tornando-o perfeito para qualquer refeição.

- Maio de 2025: GNC India revelou sua mais recente oferta, GNC Pro Performance 100% Whey + Keto Surge, um suplemento proteico revolucionário. Este produto inovador combina proteína whey premium com componentes potentes de queima de gordura, visando ajudar usuários em sua jornada de perda de peso enquanto promove desenvolvimento de massa muscular magra.

- Abril de 2025: HeyLO lançou Barras de Brownie compatíveis com keto, disponíveis nos sabores Chocolate, Gengibre e Laranja. Essas barras são ricas em fibra, com baixo açúcar, veganas e sem glúten, permitindo que os consumidores satisfaçam seus desejos doces enquanto aderem aos seus objetivos dietéticos com baixo teor de carboidratos.

- Abril de 2024: Nestlé India entrou em uma joint venture com Dr. Reddy's Laboratories para expandir seu portfólio nutracêutico dentro do segmento de saúde metabólica. Esta parceria aproveita a expertise da Nestlé em nutrição e as capacidades comerciais da Dr. Reddy's para abordar oportunidades no mercado indiano em rápido crescimento.

Escopo do Relatório do Mercado Global de Dieta Cetogênica

Keto é abreviação de cetogênico, referindo-se a uma dieta ou alimento que é baixo em carboidratos mas alto em proteína. Embora tenha se originado como uma dieta médica, está popularmente associada à perda de peso. Também ajuda no aumento do metabolismo, redução do apetite e melhoria do equilíbrio intestinal. O relatório sobre alimentos da dieta cetogênica é segmentado por tipo de produto em suplementos, bebidas, snacks e outros tipos de produtos. Por canal de distribuição, o mercado é segmentado em supermercados, hipermercados, farmácias, drogarias, lojas especializadas, lojas de varejo online e outros canais de distribuição. Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África. Para cada segmento, o dimensionamento do mercado e previsões foram feitos com base no valor (em milhões de USD).

| Suplementos | Sais de Cetona |

| Ésteres de Cetona | |

| Óleo MCT | |

| Outros | |

| Snacks | Barras |

| Misturas de Nozes e Sementes | |

| Cookies e Brownies | |

| Snacks de Carne e Queijo | |

| Bebidas | Prontos para Beber |

| Shakes | |

| Café e Cremes | |

| Laticínios e Alternativas Lácteas | |

| Outros |

| Supermercados/Hipermercados |

| Lojas de Nutrição Especializadas |

| Farmácias/Drogarias |

| Lojas de Conveniência |

| Lojas de Varejo Online |

| Outros |

| Convencional |

| Orgânico |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Itália | |

| Espanha | |

| Holanda | |

| Polônia | |

| Bélgica | |

| Suécia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Indonésia | |

| Coreia do Sul | |

| Tailândia | |

| Singapura | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Chile | |

| Peru | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Nigéria | |

| Egito | |

| Marrocos | |

| Turquia | |

| Resto do Oriente Médio e África |

| Por Tipo de Produto | Suplementos | Sais de Cetona |

| Ésteres de Cetona | ||

| Óleo MCT | ||

| Outros | ||

| Snacks | Barras | |

| Misturas de Nozes e Sementes | ||

| Cookies e Brownies | ||

| Snacks de Carne e Queijo | ||

| Bebidas | Prontos para Beber | |

| Shakes | ||

| Café e Cremes | ||

| Laticínios e Alternativas Lácteas | ||

| Outros | ||

| Por Canal de Distribuição | Supermercados/Hipermercados | |

| Lojas de Nutrição Especializadas | ||

| Farmácias/Drogarias | ||

| Lojas de Conveniência | ||

| Lojas de Varejo Online | ||

| Outros | ||

| Por Natureza | Convencional | |

| Orgânico | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Itália | ||

| Espanha | ||

| Holanda | ||

| Polônia | ||

| Bélgica | ||

| Suécia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Indonésia | ||

| Coreia do Sul | ||

| Tailândia | ||

| Singapura | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Chile | ||

| Peru | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Nigéria | ||

| Egito | ||

| Marrocos | ||

| Turquia | ||

| Resto do Oriente Médio e África | ||

Perguntas Chave Respondidas no Relatório

Qual é o valor atual do mercado de produtos alimentares cetogênicos?

O mercado vale USD 12,8 bilhões em 2025 e está projetado para crescer para USD 16,5 bilhões até 2030 a uma TCAC de 5,16%.

Qual segmento de produto detém a maior participação?

Suplementos lideram com 45,2% da participação do mercado de produtos alimentares cetogênicos em 2024, impulsionados pela demanda por formulações convenientes de cetona e MCT.

Por que a Ásia-Pacífico é a região de crescimento mais rápido?

A Ásia-Pacífico combina crescimento da renda disponível, aceleração do comércio eletrônico e um aumento acentuado na incidência de diabetes, produzindo uma TCAC de previsão de 7,59% para a região.

Como as novas regras "saudáveis" da FDA afetarão os produtos keto?

Os critérios atualizados permitem que alimentos ricos em gordura e densos em nutrientes como nozes e abacates reivindiquem "saudável", impulsionando a aceitação mainstream de muitas formulações cetogênicas.

Página atualizada pela última vez em: