Tamanho e Participação do Mercado de Fibra Alimentar

Análise do Mercado de Fibra Alimentar pela Mordor Intelligence

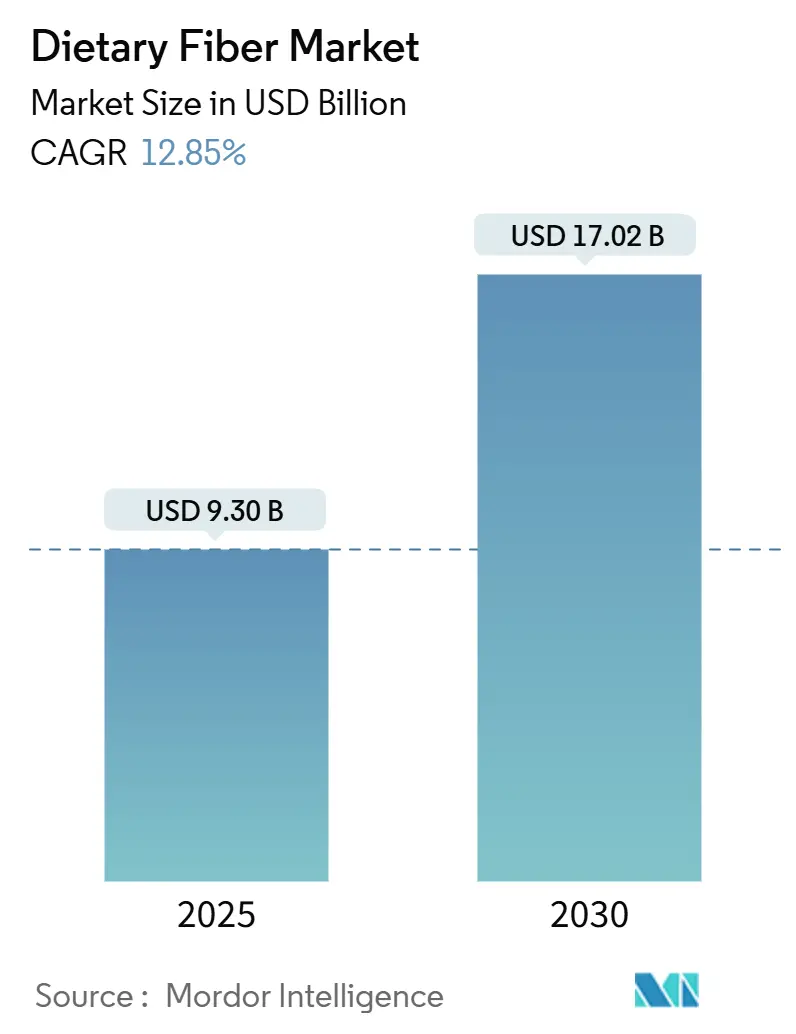

O tamanho do mercado de fibra alimentar é estimado em USD 9,30 bilhões em 2025, e espera-se que alcance USD 17,02 bilhões até 2030, a uma TCAC de 12,85% durante o período de previsão (2025-2030). Este crescimento reflete a crescente conscientização do consumidor sobre a ligação entre deficiência de fibra e doenças crônicas, incluindo obesidade, condições cardiovasculares e Diabetes Tipo 2. A crescente prevalência de doenças relacionadas ao estilo de vida levou consumidores e sistemas de saúde a enfatizar dietas ricas em fibras. A Food and Drug Administration (FDA) e a European Food Safety Authority (EFSA) aprovaram alegações de saúde conectando fibra solúvel à saúde cardíaca e redução do colesterol, permitindo aos fabricantes desenvolver novos produtos fortificados. Avanços nas tecnologias de extração de fibra e formulação de alimentos melhoraram o sabor e textura dos produtos, expandindo aplicações em alimentos, bebidas, suplementos alimentares e produtos farmacêuticos. O crescimento do mercado é ainda mais apoiado pelo aumento do foco na saúde intestinal, bem-estar digestivo e controle de peso, juntamente com a crescente demanda por produtos à base de plantas e de rótulo limpo contendo fibras naturais.

Principais Conclusões do Relatório

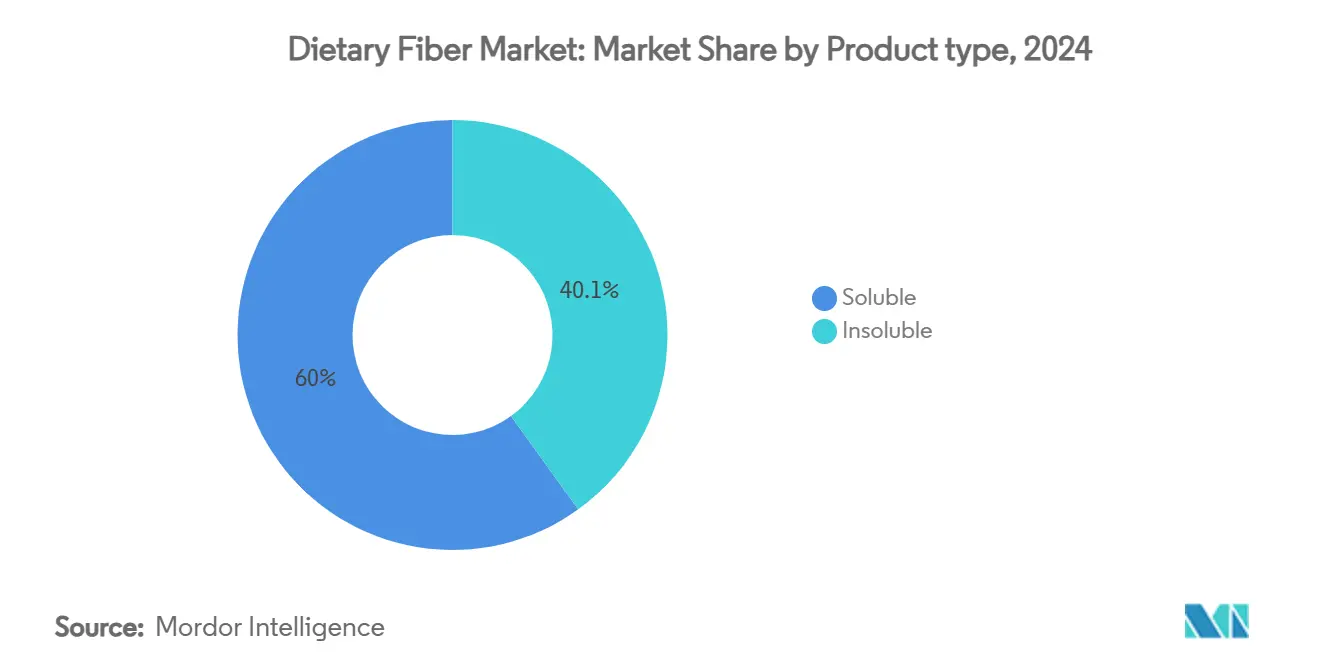

- Por tipo de produto, fibra solúvel liderou com 59,95% da participação do mercado de fibra alimentar em 2024, enquanto fibra insolúvel está projetada para registrar a maior TCAC de 14,05% até 2030.

- Por fonte, cereais e grãos detiveram 53,73% da receita em 2024; frutas e vegetais devem expandir a uma TCAC de 13,94% até 2030.

- Por forma, produtos em pó controlaram 73,78% do tamanho do mercado de fibra alimentar em 2024, porém formatos líquidos são previstos para crescer a uma TCAC de 14,97% até 2030.

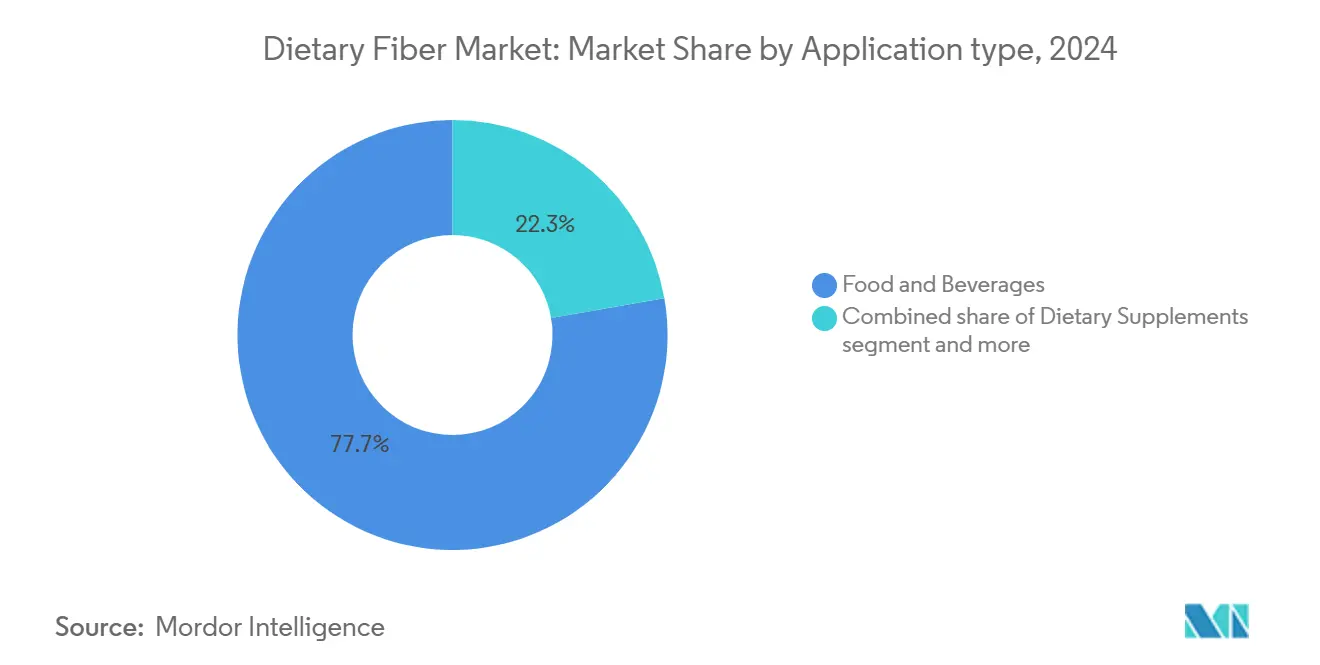

- Por aplicação, alimentos e bebidas representaram 77,73% da receita em 2024, enquanto produtos farmacêuticos devem subir a uma TCAC de 14,25% até 2030.

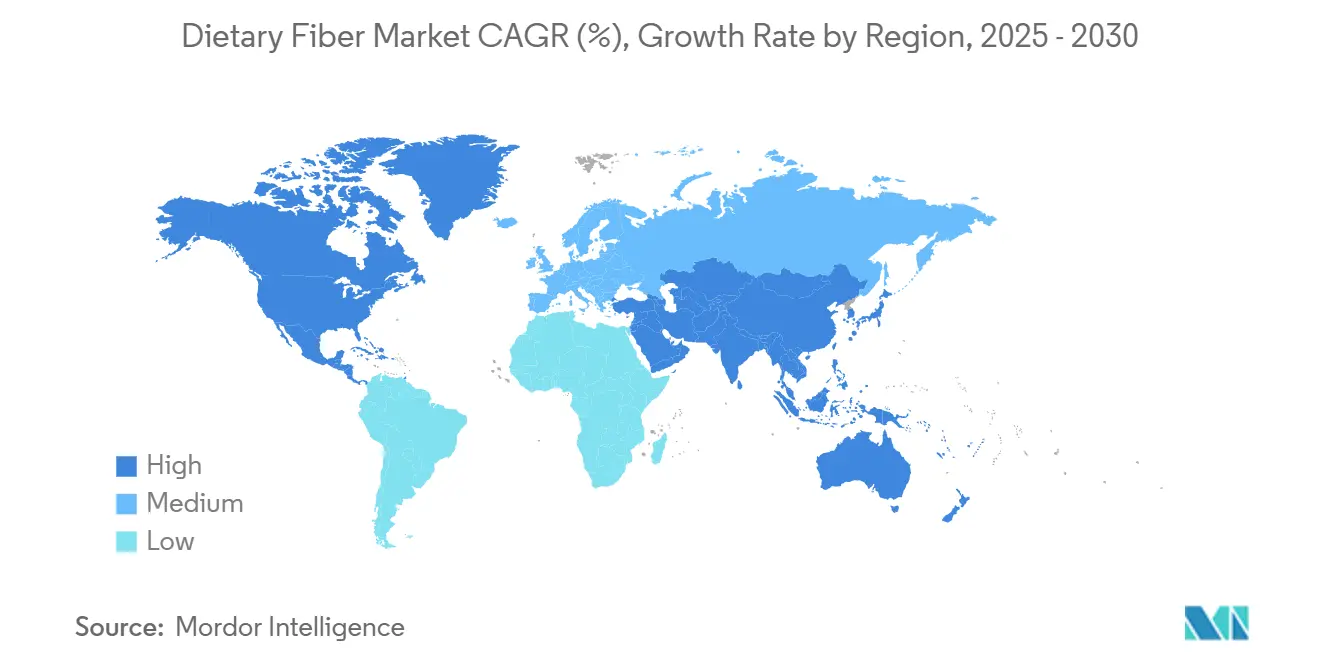

- Por geografia, América do Norte comandou 33,84% da receita de 2024; Ásia-Pacífico está no caminho para a mais rápida TCAC de 14,74% no período 2025-2030.

Tendências e Insights do Mercado Global de Fibra Alimentar

Análise do Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento na demanda por alimentos funcionais e fortificados | +2.8% | Global, com maior aceitação na América do Norte e Europa | Médio prazo (2-4 anos) |

| Crescente prevalência de doenças do estilo de vida | +2.1% | Global, particularmente aguda em centros urbanos da Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Aumento da demanda por saúde intestinal e probióticos | +1.9% | América do Norte e Europa liderando, Ásia-Pacífico seguindo | Curto prazo (≤ 2 anos) |

| Crescimento na demanda por ingredientes de rótulo limpo e à base de plantas | +1.7% | Europa e América do Norte primárias, expandindo para América Latina | Médio prazo (2-4 anos) |

| Crescente popularidade de bebidas enriquecidas com fibra | +1.4% | Global, com centros de inovação na América do Norte | Curto prazo (≤ 2 anos) |

| Aumento do uso em produtos lácteos funcionais | +1.2% | Europa e Ásia-Pacífico, emergindo no Oriente Médio | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento na Demanda por Alimentos Funcionais e Fortificados

A conscientização do consumidor sobre o papel da nutrição na prevenção de doenças está impulsionando alta demanda por alimentos funcionais, com consumidores buscando ingredientes que melhoram a saúde em bebidas prontas para consumo. Esta tendência se estende além das bebidas para produtos de panificação, onde fabricantes usam tecnologias de processamento de fibra para alcançar altas taxas de inclusão mantendo sabor e textura. O crescimento do mercado de alimentos funcionais é apoiado por mudanças regulatórias, particularmente a definição expandida da Food and Drug Administration (FDA) de fibra alimentar, que inclui maltodextrina resistente e fibras mistas da parede celular vegetal [1]Fonte: United States Food and Drug Administration, "FDA Issues Guidance, Science Review, and Citizen Petition Responses on Dietary Fiber", www.fda.gov. Isso permite aos fabricantes fazer alegações de saúde mais fortes. Além disso, a crescente preferência por alimentos à base de plantas e de rótulo limpo alinha-se com a demanda por ingredientes naturais e minimamente processados, tornando fibras derivadas de plantas de frutas, vegetais, leguminosas e grãos atrativas para consumidores conscientes da saúde. A combinação de demanda do consumidor e flexibilidade regulatória cria oportunidades para inovação em alimentos funcionais, impulsionando expansão do mercado e estabelecendo padrões de consumo que apoiam o crescimento do mercado.

Crescente Prevalência de Doenças do Estilo de Vida

A crescente prevalência de doenças do estilo de vida, incluindo diabetes, doença cardiovascular (DCV) e obesidade, impulsiona a demanda por fibra alimentar nos mercados globais. Essas condições crônicas, associadas a hábitos alimentares ruins, estilos de vida inativos e alto consumo de alimentos processados, apresentam desafios significativos de saúde pública. A fibra alimentar, particularmente fibra solúvel, ajuda a controlar níveis de açúcar no sangue, reduz o colesterol LDL e aumenta a saciedade, tornando-se um componente nutricional importante no manejo de doenças. A conscientização do consumidor sobre os benefícios da fibra alimentar à saúde levou ao aumento da demanda por alimentos enriquecidos com fibra e suplementos. Organizações governamentais e de saúde fornecem dados apoiando esta tendência. O Centers for Medicare and Medicaid Services (CMS) relatou que o gasto nacional de saúde dos Estados Unidos alcançou 17,6% do PIB em 2023, um aumento em relação ao ano anterior, refletindo os crescentes custos do manejo de doenças crônicas, particularmente para condições preveníveis como obesidade e Diabetes Tipo 2 [2]Fonte: The Centers for Medicare & Medicaid Services (CMS), "NHE Fact Sheet", www.cms.gov. Na Índia, o Indian Council of Medical Research (ICMR) recomenda que adultos consumam 25-40 gramas de fibra alimentar diariamente, baseado em uma dieta de 2000 kcal/dia, para prevenir distúrbios metabólicos. Diretrizes nutricionais nacionais e campanhas de nutrição reforçam a importância da fibra na manutenção da saúde.

Aumento da Demanda por Saúde Intestinal e Probióticos

O avanço na revolução do eixo intestino-cérebro transformou fundamentalmente a funcionalidade da fibra alimentar de suporte digestivo básico para aplicações de bem-estar abrangentes. As preferências do consumidor mudaram para formulações simbióticas que integram prebióticos e probióticos para otimizar resultados de saúde. Esta evolução do mercado catalisou pesquisa e desenvolvimento em aplicações de fibra prebiótica, especificamente em fibras de goma-arábica e baobá, que demonstram capacidades aprimoradas de modulação do microbioma intestinal comparadas a variantes tradicionais de fibra. Entidades de fabricação estão desenvolvendo formulações especializadas com alvos de saúde precisos, exemplificado pelo Bio Gut Fiber da Brightseed, que utiliza compostos bioativos derivados de fibra de cânhamo reciclada para melhorar a função da barreira intestinal. A interseção da ciência do microbioma e desenvolvimento de alimentos funcionais estabeleceu categorias distintas de mercado onde a fibra alimentar serve como fundação primária para soluções de bem-estar abrangentes, superando seu papel tradicional como suplemento nutricional independente.

Crescimento na Demanda por Ingredientes de Rótulo Limpo e à Base de Plantas

O crescente foco do consumidor na transparência de ingredientes está impulsionando fabricantes a adotar fontes de fibra à base de plantas que apoiam posicionamento de rótulo limpo. Esta tendência cria oportunidades para fibras derivadas de frutas e vegetais, apesar de seus custos de processamento mais altos. O investimento da Cargill em fibras solúveis derivadas de milho e trigo europeus demonstra esta mudança, fornecendo aos fabricantes opções amigáveis ao rótulo que permitem alegações de redução de açúcar e enriquecimento de fibra. O movimento de rótulo limpo ganhou tração significativa na Europa, onde regulamentações favorecem declarações de ingredientes naturais, e consumidores estão dispostos a pagar mais por ingredientes reconhecíveis. Por exemplo, em dezembro de 2024, One Bio garantiu USD 27 milhões em financiamento Série A para desenvolver tecnologia que converte polissacarídeos de resíduos agrícolas em fibras sem sabor e odor. Este avanço representa uma nova direção na inovação de rótulo limpo ao abordar tanto necessidades de sustentabilidade quanto requisitos funcionais. A abordagem de upcycling está estabelecendo novas cadeias de valor, transformando fluxos de resíduos agrícolas em ingredientes funcionais enquanto atende expectativas do consumidor por responsabilidade ambiental. Esta combinação de sustentabilidade e funcionalidade fornece vantagens competitivas aos fabricantes que comunicam efetivamente tanto benefícios nutricionais quanto ambientais.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Sabor e textura desagradáveis em produtos ricos em fibra | -1.8% | Global, particularmente desafiador nos mercados da Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Custos mais altos de ingredientes fortificados com fibra | -1.4% | Mercados sensíveis ao preço na América Latina e Ásia-Pacífico | Médio prazo (2-4 anos) |

| Solubilidade e funcionalidade limitadas em certas aplicações | -0.9% | Aplicações técnicas em produtos farmacêuticos e alimentos especializados | Longo prazo (≥ 4 anos) |

| Requisitos regulatórios complexos para rotulagem e alegações de saúde | -0.7% | Europa e América do Norte com regulamentações rigorosas de alegações de saúde | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Sabor e Textura Desagradáveis em Produtos Ricos em Fibra

Limitações sensoriais representam a restrição predominante impedindo incorporação generalizada de fibra, já que formulações convencionais ricas em fibra intrinsecamente comprometem propriedades organolépticas e subsequente aceitação do consumidor. Avanços tecnológicos contemporâneos estão metodicamente abordando essas restrições através de metodologias sofisticadas de processamento, especificamente microfluidização e extrusão por explosão, que aumentam conteúdo de fibra alimentar solúvel enquanto simultaneamente otimizam características funcionais. A indústria implementou ingredientes de fibra especializados, particularmente Fibersol, que exibe parâmetros excepcionais de solubilidade e perfis organolépticos neutros adequados para implementação em diversas aplicações abrangendo bebidas a produtos assados. A reestruturação metódica da classificação de fibra alimentar, baseada em propriedades estruturais em vez de diferenciação tradicional solúvel/insolúvel, permite seleção precisa de ingredientes para cumprir parâmetros sensoriais específicos.

Custos Mais Altos de Ingredientes Fortificados com Fibra

Volatilidade de preços de matéria-prima e complexidade de processamento criam pressões de custo que limitam adoção de fibra em segmentos de mercado sensíveis ao preço. Flutuações de preço do trigo impactam significativamente custos de produtos de panificação, mesmo com mercados de commodities se estabilizando. Disrupções na cadeia de suprimento afetam fontes especializadas de fibra, particularmente psyllium, onde desafios de produção na Índia mantêm preços elevados apesar do aumento da demanda. O desafio de custo se estende ao equipamento de processamento especializado e sistemas de controle de qualidade necessários para produção de fibra funcional, criando barreiras de entrada para fabricantes menores. No entanto, eficiências de produção estão emergindo conforme grandes fabricantes expandem operações. Por exemplo, a nova instalação da Tate and Lyle na Eslováquia para PROMITOR Soluble Fibres não-OGM visa reduzir custos unitários através de aumento de volumes de produção. O surgimento de tecnologias de upcycling que convertem resíduos agrícolas em ingredientes de fibra oferece solução potencial para pressões de custo enquanto aborda requisitos de sustentabilidade. Fabricantes que estabelecem integração vertical ou parcerias estratégicas com produtores de resíduos agrícolas provavelmente se beneficiarão de dinâmicas de custo melhoradas no longo prazo.

Análise de Segmentos

Por Tipo de Produto: Dominância de Fibra Solúvel Enfrenta Inovação Insolúvel

O segmento de fibra solúvel detém 59,95% do mercado global de fibra alimentar em 2024, devido à sua versatilidade e facilidade de incorporação em alimentos funcionais e suplementos alimentares. Sua solubilidade em água permite integração perfeita em bebidas, iogurtes, barras nutricionais e substitutos de refeição sem afetar textura ou sabor. Esta característica a torna a escolha preferida para fabricantes que melhoram perfis de saúde de seus produtos. A United States Food and Drug Administration (FDA) permite alegações de saúde ligando fibras solúveis específicas (beta-glucana e psyllium) ao risco reduzido de doença coronariana. Essas aprovações regulatórias validam benefícios à saúde da fibra solúvel e impulsionam investimento da indústria em desenvolvimento de produtos fortificados com fibra.

Fibra insolúvel, embora detendo menor participação no mercado, está crescendo a uma TCAC de 14,05% até 2030. Este crescimento deriva de avanços tecnológicos em processamento e formulação de alimentos que abordam limitações tradicionais como arenosidade e solubilidade limitada. Técnicas melhoradas de moagem e encapsulação de fibra melhoram textura, estabilidade e dispersibilidade em alimentos processados, permitindo aplicações mais amplas em snacks, cereais e produtos de panificação. O segmento se beneficia de vantagens de custo nos mercados da Ásia-Pacífico e América Latina. Iniciativas governamentais, incluindo a estratégia Farm to Fork da Europa e diretrizes alimentares do FSSAI da Índia, promovem consumo de grãos integrais, apoiando demanda de fibra insolúvel. Esses fatores, combinados com crescente foco do consumidor em bem-estar digestivo e adoção pelos fabricantes de tecnologias avançadas de formulação, posicionam fibra insolúvel para aumento de participação no mercado.

Por Fonte: Cereais Reinam Enquanto Frutas Impulsionam Inovação

Em 2024, cereais e grãos constituem o segmento predominante no mercado global de fibras alimentares, comandando 53,73% de participação no mercado. Esta posição de mercado é atribuída à infraestrutura de cadeia de suprimento bem estabelecida, disponibilidade substancial de matéria-prima e eficiência de custo operacional. Fontes primárias, incluindo trigo, aveia, milho e farelo de arroz, demonstram adaptabilidade funcional significativa e integração sistemática em produtos alimentícios fundamentais, especificamente pão, cereais e barras de snack. A composição estrutural inerente desses materiais facilita extração tanto de fibras solúveis quanto insolúveis, permitindo operações eficientes de fabricação em larga escala. No entanto, apesar de suas vantagens econômicas e acessibilidade generalizada, cereais e grãos são predominantemente categorizados como ingredientes convencionais, demonstrando penetração limitada no mercado em segmentos premium orientados à saúde.

O segmento de frutas e vegetais exibe a maior trajetória de crescimento em fontes de fibra, demonstrando TCAC projetada de 13,94% até 2030. Esta expansão corresponde diretamente ao aumento da demanda do mercado por formulações de rótulo limpo, componentes minimamente processados e ingredientes naturalmente derivados. Derivados de fibra de maçãs, cenouras, cascas cítricas e beterrabas mantêm preferência substancial do consumidor devido à sua composição nutricional superior percebida e benefícios estabelecidos à saúde. Esses componentes apresentam transparência aprimorada de ingredientes em formulações de produtos, alinhando-se com requisitos contemporâneos do consumidor por clareza de produto e otimização da saúde.

Por Forma: Estabilidade do Pó Encontra Inovação Líquida

Formulações em pó constituem 73,78% da participação no mercado em 2024, atribuído à sua eficiência de fabricação superior e características aprimoradas de estabilidade de armazenamento. O segmento de formulação líquida demonstra crescimento substancial a 14,97% TCAC, primariamente atribuído ao aumento da utilização em aplicações prontas para consumo e fortificação de bebidas. Formulações líquidas de fibra facilitam taxas de incorporação mais altas sem encontrar desafios de sedimentação, tornando-as particularmente vantajosas para bebidas funcionais onde fabricantes requerem integração ótima de componentes nutricionais mantendo integridade do produto.

O mercado exibe potencial significativo em sistemas avançados de entrega que integram estabilidade do pó com funcionalidade líquida. Este avanço é demonstrado através de inovações em formulações de pó de bebidas enriquecidas com fibra que alcançam dissolução completa sem comprometer propriedades texturais. Desenvolvimentos progressivos em metodologias de secagem por aspersão e encapsulação facilitam criação de novas formas de produto que transcendem categorias convencionais. A incorporação sistemática da indústria de bebidas de fortificação de fibra indica aplicação em expansão de formulações líquidas em ampliar consumo de fibra alimentar além de categorias tradicionais de suplementos.

Por Aplicação: Dominância de Alimentos Desafiada por Crescimento Farmacêutico

Em 2024, aplicações de alimentos e bebidas representam 77,73% do consumo global do mercado de fibra alimentar. A proeminência deste segmento deriva do papel essencial da fibra alimentar no aprimoramento nutricional, saúde digestiva e desenvolvimento de alimentos funcionais. Fabricantes de alimentos incorporam fortificação de fibra em vários produtos, incluindo cereais, itens de panificação, bebidas prontas para consumo e alternativas lácteas, respondendo à demanda do consumidor por opções nutritivas. O crescente entendimento do papel da fibra no controle de peso, controle glicêmico e saúde cardiovascular impulsiona ainda mais esta tendência. Conforme a consciência da saúde aumenta globalmente, fabricantes usam fibras alimentares para melhorar produtos alimentícios tradicionais com benefícios funcionais e de bem-estar.

O segmento farmacêutico deve crescer a uma TCAC de 14,25% até 2030, emergindo como significativo impulsionador de crescimento. A indústria utiliza fibras alimentares como excipientes funcionais em comprimidos, sistemas de liberação controlada de medicamentos e terapias direcionadas ao intestino. Fibras solúveis, incluindo inulina e goma guar, juntamente com derivados de celulose modificada, fornecem propriedades físico-químicas essenciais como comportamento de inchaço, modulação de viscosidade e capacidade de retenção de água, que melhoram solubilidade e biodisponibilidade de medicamentos.

O segmento de suplementos alimentares mantém crescimento consistente combinando benefícios nutricionais com posicionamento de produto focado na saúde. Esta categoria se beneficia de regulamentações de alegações de saúde mais flexíveis comparadas a produtos alimentícios tradicionais, permitindo às empresas comercializar benefícios específicos como regularidade digestiva e redução do colesterol. Essas vantagens aumentam confiança do consumidor e alcance do mercado. A expansão de aplicações de fibra além de produtos alimentícios tradicionais, particularmente em farmacêuticos e suplementos, indica dinâmicas em evolução do mercado.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

América do Norte detém 33,84% de participação do mercado global de fibra alimentar em 2024, apoiada por sua robusta infraestrutura de alimentos funcionais e alta consciência de saúde do consumidor que impulsiona adoção de produtos premium. A estrutura regulatória clara da região para alegações de saúde e cadeia de suprimento eficiente permite fornecimento e processamento de ingredientes de fibra com custo-benefício. A maturidade do mercado em aplicações tradicionais levou fabricantes em direção a segmentos especializados, incluindo excipientes farmacêuticos e bebidas funcionais, onde empresas norte-americanas mantêm vantagens técnicas através de investimentos em pesquisa e patentes.

Ásia-Pacífico exibe a maior taxa de crescimento a 14,74% TCAC até 2030, impulsionada por urbanização, influências dietéticas ocidentais e programas governamentais de saúde focados em nutrição preventiva. A população urbana da China demanda cada vez mais alimentos de conveniência enriquecidos com fibra. O crescente consumo de vegetais frescos na China, que aumentou para 109,9 quilogramas por pessoa em 2023 de 104,8 quilogramas em 2022, contribui significativamente para ingestão de fibra alimentar, já que vegetais são fonte primária tanto de fibra solúvel quanto insolúvel [3]Fonte: National Bureau of Statistics of China, "Average per capita fresh vegetable consumption in China", www.stats.gov.cn. O crescente foco da Índia na fibra alimentar se estende além do manejo do diabetes, com provedores de saúde recomendando aumento da ingestão de fibra para saúde cardiovascular, controle de peso e bem-estar digestivo.

Europa mostra crescimento consistente impulsionado por preferências de rótulo limpo e iniciativas de sustentabilidade que apoiam fontes de fibra à base de plantas. América do Sul, e Oriente Médio e África apresentam oportunidades de crescimento conforme desenvolvimento econômico e consciência de saúde aumentam. O panorama regional reflete diferentes níveis de maturidade do mercado, com mercados desenvolvidos perseguindo aplicações premium enquanto mercados emergentes estabelecem padrões básicos de consumo para crescimento de volume de longo prazo.

Cenário Competitivo

O mercado de fibra alimentar demonstra competição fragmentada com pontuação de concentração de 3 de 10, indicando oportunidades significativas para consolidação do mercado e desenvolvimento de produtos especializados. O cenário competitivo compreende corporações multinacionais estabelecidas e empresas emergentes, cada uma perseguindo estratégias distintas de posicionamento no mercado. Principais participantes da indústria, incluindo Archer-Daniels-Midland Company, Cargill, Incorporated e Ingredion, mantêm presença substancial no mercado através de suas extensas redes de aquisição de matéria-prima e capacidades avançadas de processamento.

Avanço tecnológico serve como diferenciador primário no mercado, como exemplificado pela conquista da Archer-Daniels-Midland Company com Fibersol, que recebeu reconhecimento de "Melhor Ingrediente Funcional da Década" no Gulfood Manufacturing 2024. A ênfase estratégica da empresa em formulações de bebidas conscientes da saúde demonstra ainda mais o foco da indústria em crescimento impulsionado por inovação. Participantes menores do mercado estabeleceram posições competitivas através de aplicações especializadas de produtos e desenvolvimento de fontes alternativas de fibra.

As dinâmicas competitivas do mercado continuam evoluindo através de inovação tecnológica e investimentos estratégicos. A aquisição bem-sucedida de USD 27 milhões em financiamento Série A da One Bio em dezembro de 2024 para tecnologia de conversão de resíduos agrícolas exemplifica o potencial de transformação do mercado. Esses avanços tecnológicos estabelecem barreiras substanciais à entrada e moldam iniciativas estratégicas de expansão dos participantes do mercado.

Líderes da Indústria de Fibra Alimentar

-

Archer-Daniels-Midland Company

-

Cargill, Incorporated

-

Ingredion Incorporated

-

Tate & Lyle PLC

-

BENEO GmbH

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março de 2025: Icon Foods desenvolveu misturas funcionais de fibra visando aumentar conteúdo de fibra reduzindo probabilidade de desconforto gastrointestinal. O produto inaugural da empresa, FibRefine 3.0, é elaborado a partir de mistura de fibra solúvel de tapioca, inulina de raiz de chicória e polidextrose.

- Julho de 2024: Ingredion lançou fibras cítricas multibenefício FIBERTEX CF 500 e FIBERTEX CF 100 na Europa, Oriente Médio e África (EMEA). Essas fibras cítricas fornecem propriedades texturizantes aprimoradas e soluções de rótulo limpo para produtos do consumidor.

- Maio de 2024: Tate and Lyle abriu nova capacidade de produção para fibras alimentares em sua instalação em Boleráz, Eslováquia. O investimento de EUR 25 milhões representa primeira fase de programa para aumentar capacidade de produção de fibra da Tate and Lyle para seus clientes europeus e globais.

- Abril de 2023: COMET inaugurou sua nova instalação de produção em Kalundborg, Dinamarca. A instalação utiliza processo patenteado de upcycling da empresa para fabricar arabinoxilana de alta pureza, uma fibra alimentar.

Escopo do Relatório do Mercado Global de Fibra Alimentar

O mercado global de fibra alimentar é segmentado por aplicação em panificação e confeitaria, alimento funcional, bebida funcional, laticínios e outros. Por tipo de produto, o mercado é dividido em solúvel e insolúvel. Por fonte, o mercado é segmentado em vegetais, frutas, grãos e cereais e outros. A análise geográfica do mercado inclui regiões desenvolvidas e emergentes, primariamente América do Norte, Europa, Ásia-Pacífico, América do Sul, e Oriente Médio e África. O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos mencionados acima.

| Solúvel |

| Insolúvel |

| Frutas e Vegetais |

| Cereais e Grãos |

| Leguminosas |

| Outros |

| Pó |

| Líquido |

| Alimentos e Bebidas |

| Suplementos Alimentares |

| Produtos Farmacêuticos |

| Outros |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Holanda | |

| Polônia | |

| Bélgica | |

| Suécia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Indonésia | |

| Coreia do Sul | |

| Tailândia | |

| Singapura | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Chile | |

| Peru | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Nigéria | |

| Egito | |

| Marrocos | |

| Turquia | |

| Resto do Oriente Médio e África |

| Por Tipo de Produto | Solúvel | |

| Insolúvel | ||

| Por Fonte | Frutas e Vegetais | |

| Cereais e Grãos | ||

| Leguminosas | ||

| Outros | ||

| Por Forma | Pó | |

| Líquido | ||

| Por Aplicação | Alimentos e Bebidas | |

| Suplementos Alimentares | ||

| Produtos Farmacêuticos | ||

| Outros | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Holanda | ||

| Polônia | ||

| Bélgica | ||

| Suécia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Indonésia | ||

| Coreia do Sul | ||

| Tailândia | ||

| Singapura | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Chile | ||

| Peru | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Nigéria | ||

| Egito | ||

| Marrocos | ||

| Turquia | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual é o valor atual do mercado de fibra alimentar?

O mercado de fibra alimentar registrou USD 9,30 bilhões em 2025 e está projetado para alcançar USD 17,02 bilhões até 2030 a uma TCAC de 12,85%.

Qual tipo de produto lidera o mercado de fibra alimentar?

Fibra solúvel dominou com 59,95% de participação em 2024 graças à sua facilidade de formulação e alegações cardiovasculares aprovadas pela FDA.

Por que a Ásia-Pacífico é a região de crescimento mais rápido?

Urbanização, iniciativas governamentais de saúde e crescente renda disponível estão impulsionando TCAC de 14,74% na Ásia-Pacífico, superando todas as outras regiões.

Como as tecnologias de processamento estão melhorando a aceitação da fibra?

Microfluidização, extrusão por rosca dupla e extrusão por explosão aumentam conteúdo solúvel e neutralizam sabores estranhos, permitindo maiores taxas de inclusão em bebidas e laticínios.

Página atualizada pela última vez em: