Tamanho do mercado de transporte rodoviário de carga no Brasil

| Período de Estudo | 2016 - 2029 | |

| Tamanho do Mercado (2024) | 47.13 Bilhões de dólares | |

| Tamanho do Mercado (2029) | 58.93 Bilhões de dólares | |

| Maior participação por usuário final | Fabricação | |

| CAGR (2024 - 2029) | 4.80 % | |

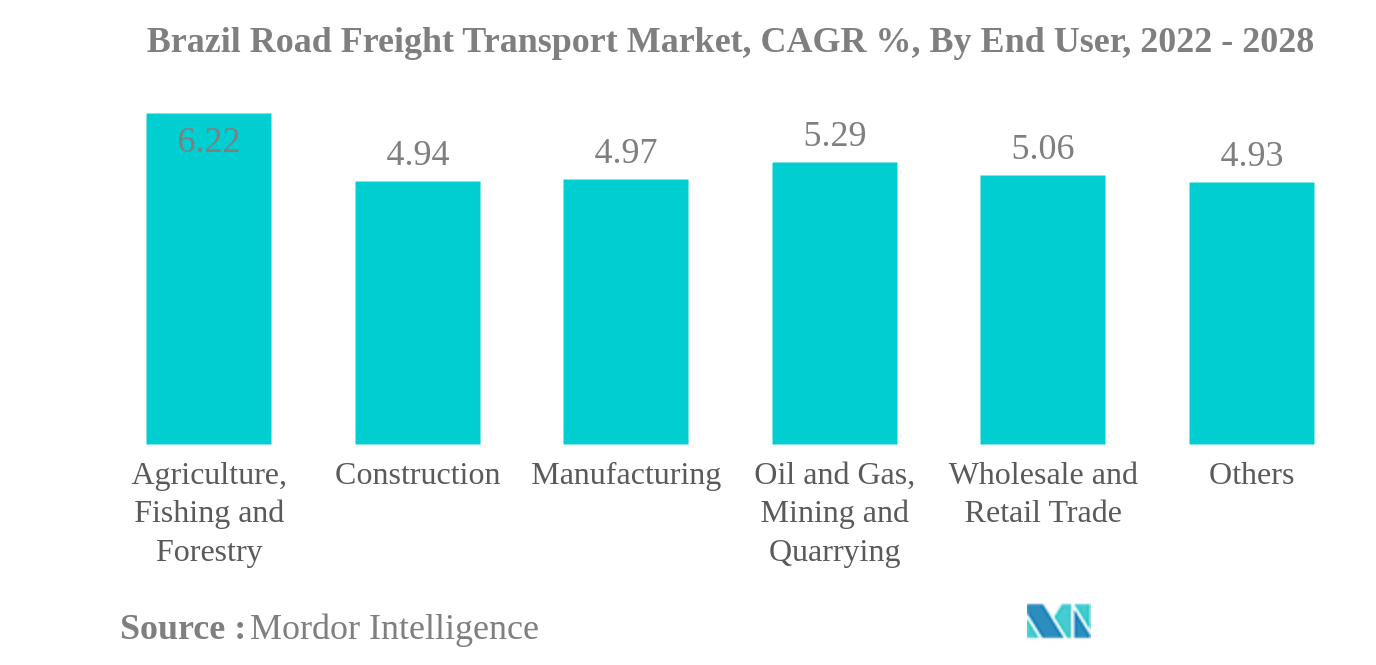

| Crescimento mais rápido por usuário final | Agricultura, Pesca e Silvicultura | |

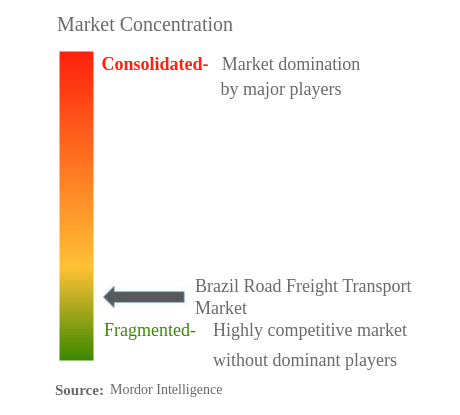

| Concentração do Mercado | Alto | |

Principais jogadores | ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de transporte rodoviário de carga no Brasil

O tamanho do mercado brasileiro de transporte rodoviário de cargas é estimado em US$ 42,87 bilhões em 2024, e deverá atingir US$ 54,20 bilhões até 2029, crescendo a um CAGR de 4,80% durante o período de previsão (2024-2029).

- Maior Segmento por Distância - Curta Distância O governo brasileiro iniciou a reestruturação do processo de investimento no setor rodoviário, ajudando a promover uma melhor partilha de riscos e um quadro de incentivos mais forte, fortalecendo assim os serviços de transporte rodoviário de curta distância e tornando-o o segmento dominante.

- Maior Segmento por Tipo de Produto - Bens Sólidos Devido ao investimento substancial em produtos de consumo e industriais, os bens sólidos respondem pela participação máxima de mercado no mercado brasileiro de transporte rodoviário de cargas. As indústrias incluídas nesta categoria respondem pela maior parte das mercadorias transportadas.

- Maior Segmento por Usuário Final - Manufatura O setor manufatureiro, que responde por uma participação de mais de 11% do produto interno bruto do país, é o maior segmento entre os usuários finais no mercado brasileiro de transporte rodoviário de cargas.

- Segmento de crescimento mais rápido por especificação TruckLoad - Menos que Truckload A especificação que mais cresce é o serviço LTL apoiado em registros de novos caminhões que totalizaram aproximadamente 128,7 mil unidades em 2021, um aumento de 43% em relação a 2020.

A manufatura é o maior segmento por usuário final.

- O PMI industrial do Brasil mudou ligeiramente para 54,0 em julho de 2022, de 54,1 em junho. As encomendas às fábricas e a produção aumentaram aos ritmos mais fracos em três meses, mas permaneceram historicamente elevadas, enquanto a taxa de criação de emprego atingiu o seu nível mais elevado em mais de um ano. No que diz respeito aos preços, os custos dos factores de produção aumentaram ao ritmo mais lento desde Maio de 2020, com a inflação cobrada a diminuir para o mínimo de cinco meses. As expectativas de produção melhoraram para um pico de três meses em meio ao otimismo quanto ao aumento da produção nos próximos meses.

- Em 2021, as vendas pela internet durante o período de 15 dias anteriores a 2021 foram previstas em R$ 6,9 bilhões (US$ 1,22 bilhão), a maior receita até o momento. A Black Friday também está entre os eventos online mais populares, que contribuiu para cerca de R$ 4,2 bilhões (US$ 0,74 bilhão) em receitas online em 2021.

- Em 2020, as vendas do comércio eletrónico a retalho na América Latina foram estimadas em aproximadamente 85 mil milhões de dólares, quase 35% mais do que o reportado no ano anterior, antes da pandemia da COVID-19. De acordo com as previsões, este valor deverá aumentar para cerca de 160 mil milhões de dólares até 2025. O Brasil e o México representaram juntos cerca de 60% do mercado de comércio eletrónico na América Latina em 2020. As previsões para esse mesmo ano indicaram que o comércio eletrónico de retalho representaria aproximadamente 5,5% do total das vendas no varejo do México e 4,5% do Brasil.

Visão geral da indústria de transporte rodoviário de carga no Brasil

O mercado brasileiro de transporte rodoviário de cargas é fragmentado, com as cinco maiores empresas ocupando 3,20%. Os principais players deste mercado são Braspress, FedEx, JSL SA, RTE Rodonaves e VIX Logística (classificados em ordem alfabética).

Líderes do mercado de transporte rodoviário de carga no Brasil

Braspress

FedEx

JSL SA

RTE Rodonaves

VIX Logística

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de transporte rodoviário de carga no Brasil

- Julho de 2022 Bertolini recebeu a primeira antena Starlink da SpaceX e endossou a tecnologia para ampliar a conectividade das operações.

- Maio de 2022 Para garantir que os motoristas cumpram o limite de velocidade e as leis de trânsito, a Transportes Bertolini Ltda lançou um projeto denominado Projeto Anjo.

- Maio de 2022 G10 testa inovação sustentável desenvolvida pelas empresas Randon. Os semirreboques da linha Hybrid R circularão em trechos operados pelas transportadoras G10. A empresa realizou a entrega técnica de um modelo semirreboque da linha Hybrid R.

Relatório de Mercado de Transporte Rodoviário de Cargas no Brasil - Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Distribuição do PIB por atividade económica

- 4.2 Crescimento do PIB por atividade económica

- 4.3 Inflação de preços no atacado

- 4.4 Desempenho Económico e Perfil

- 4.5 PIB do setor de transporte e armazenamento

- 4.6 Desempenho Logístico

- 4.7 Participação Modal do Setor de Transporte de Cargas

- 4.8 Comprimento das estradas

- 4.9 Tendências de exportação

- 4.10 Importar tendências

- 4.11 Tendências de preços de combustível

- 4.12 Custos operacionais de transporte rodoviário

- 4.13 Tamanho da frota de caminhões por tipo

- 4.14 Principais fornecedores de caminhões

- 4.15 Tendências de tonelagem de frete rodoviário

- 4.16 Tendências de preços de frete rodoviário

- 4.17 Quadro regulamentar

- 4.18 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO

- 5.1 Usuário final

- 5.1.1 Agricultura, Pesca e Silvicultura

- 5.1.2 Construção

- 5.1.3 Fabricação

- 5.1.4 Petróleo e Gás, Mineração e Pedreiras

- 5.1.5 Comercio no atacado e varejo

- 5.1.6 Outros

- 5.2 Destino

- 5.2.1 Doméstico

- 5.2.2 Internacional

- 5.3 Especificação de carga de caminhão

- 5.3.1 Carga completa

- 5.3.2 Menos que um caminhão

- 5.4 Conteinerização

- 5.4.1 Contentorizado

- 5.4.2 Não Contêinerizado

- 5.5 Distância

- 5.5.1 Longo curso

- 5.5.2 Curta distância

- 5.6 Tipo de Produto

- 5.6.1 Bens Líquidos

- 5.6.2 Bens Sólidos

- 5.7 Controle de temperatura

- 5.7.1 Controlada

- 5.7.2 Não Controlado

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

- 6.4 Perfis de empresa

- 6.4.1 Braspress

- 6.4.2 Deutsche Post DHL Group

- 6.4.3 Expresso Nepomuceno

- 6.4.4 Fadel Transportes e Logística

- 6.4.5 FedEx

- 6.4.6 Gafor

- 6.4.7 HU Transporte Rodoviario

- 6.4.8 JSL SA

- 6.4.9 Maersk

- 6.4.10 RTE Rodonaves

- 6.4.11 Transben Transportes

- 6.4.12 Transpanorama Transportes Ltda

- 6.4.13 Transportes Bertolini Ltda

- 6.4.14 VIX Logística

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE FRETE RODOVIÁRIO

8. APÊNDICE

- 8.1 Visão geral do mercado global de logística

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise Global da Cadeia de Valor

- 8.1.4 Dinâmica de mercado (motivadores de mercado, restrições e oportunidades)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

- 8.7 Taxa de câmbio monetário

Segmentação da indústria de transporte rodoviário de carga no Brasil

Agricultura, Pesca e Silvicultura, Construção, Manufatura, Petróleo e Gás, Mineração e Pedreiras, Comércio Atacadista e Varejista, Outros são cobertos como segmentos por Usuário Final. Doméstico e Internacional são cobertos como segmentos pelo Destino. Full Truckload, Less Than Truckload são cobertos como segmentos pela Especificação Truckload. Contentorizados e Não Contentorizados são abrangidos como segmentos pela Contentorização. Longo curso e curto curso são cobertos como segmentos por distância. Bens Líquidos e Bens Sólidos são cobertos como segmentos por Tipo de Produto. Controlado e Não Controlado são cobertos como segmentos pelo Controle de Temperatura.| Agricultura, Pesca e Silvicultura |

| Construção |

| Fabricação |

| Petróleo e Gás, Mineração e Pedreiras |

| Comercio no atacado e varejo |

| Outros |

| Doméstico |

| Internacional |

| Carga completa |

| Menos que um caminhão |

| Contentorizado |

| Não Contêinerizado |

| Longo curso |

| Curta distância |

| Bens Líquidos |

| Bens Sólidos |

| Controlada |

| Não Controlado |

| Usuário final | Agricultura, Pesca e Silvicultura |

| Construção | |

| Fabricação | |

| Petróleo e Gás, Mineração e Pedreiras | |

| Comercio no atacado e varejo | |

| Outros | |

| Destino | Doméstico |

| Internacional | |

| Especificação de carga de caminhão | Carga completa |

| Menos que um caminhão | |

| Conteinerização | Contentorizado |

| Não Contêinerizado | |

| Distância | Longo curso |

| Curta distância | |

| Tipo de Produto | Bens Líquidos |

| Bens Sólidos | |

| Controle de temperatura | Controlada |

| Não Controlado |

Definição de mercado

- CABOTAGE - Transporte rodoviário por veículo automóvel matriculado num país realizado no território nacional de outro país.

- CONTAINERIZATION - O transporte rodoviário de carga na forma de transporte rodoviário de carga em contêineres e não em contêineres é considerado no estudo.

- CONTAINERIZED CARGO - Carga em contêiner significa mercadorias em geral, mercadorias ou mercadorias que são enviadas em contêineres não d. Carga em contêiner significa mercadorias em geral, mercadorias ou mercadorias que são enviadas em contêineres de transporte não descartáveis, reutilizáveis e de tamanho comercial.

- CROSS TRADE - Transporte rodoviário internacional entre dois países diferentes realizado por um veículo rodoviário motorizado matriculado num país terceiro. Um país terceiro é um país diferente do país de carga/embarque e do país de descarga/desembarque.

- DISTANCE TYPES - Os mercados de transporte rodoviário de mercadorias de longo e curto curso são considerados no estudo.

- DOMESTIC ROAD FREIGHT TRANSPORT - O Transporte Rodoviário de Carga Doméstico inclui todas as atividades de carga dentro do país, compreendendo fluxos de carga interestaduais e intra-estaduais

- END USER - O mercado de transporte rodoviário de carga é analisado com base nos principais usuários finais, viz. Petróleo e Gás, Mineração e Pedreiras, Construção, Manufatura, Comércio atacadista e varejista, Agricultura, Pesca e Silvicultura, entre outros usuários finais

- FULL TRUCKLOAD - O transporte Full Truckload é a movimentação de grandes quantidades de carga homogênea, geralmente a quantidade necessária para encher um semirreboque inteiro ou contêiner intermodal. Uma transportadora de carga completa é uma empresa de transporte rodoviário que geralmente contrata uma carga de reboque inteira para um único cliente.

- INTERNATIONAL ROAD FREIGHT TRANSPORT - O transporte rodoviário internacional de mercadorias refere-se ao transporte transfronteiriço ou fluxo de mercadorias através das fronteiras internacionais.

- LESS THAN TRUCKLOAD - LTL refere-se a carga inferior a um caminhão, um modo de transporte de carga que oferece opções flexíveis quando a quantidade de carga que precisa ser movimentada não preenche uma carga completa de caminhão (FTL), mas é muito grande ou pesada para o envio de encomendas.

- LIQUID GOODS - Bens Líquidos incluem todos os bens de natureza líquida (petróleo bruto, petróleo, gasolina, fertilizantes líquidos, bebidas alcoólicas e não alcoólicas, para citar alguns)

- LONG HAUL ROAD FREIGHT TRANSPORT - Os estabelecimentos de transporte rodoviário de longa distância (Long Haul) transportam mercadorias entre áreas metropolitanas ou transfronteiriças. (maior ou igual a 100 milhas)

- NON- CONTAINERIZED CARGO - Carga Não Contêiner refere-se a mercadorias embarcadas em peças separadamente, sem o uso de contêiner. Essas mercadorias são embarcadas em engradados, sacos, caixas, tambores, barris e são extremamente grandes em tamanhos/dimensões.

- PRODUCT TYPES - Tanto os bens sólidos como os líquidos são considerados em termos do tipo de produtos transportados, no estudo.

- ROAD FREIGHT TRANSPORT - A contratação de uma agência de transporte rodoviário para o transporte de commodities (matérias-primas ou produtos manufaturados, incluindo sólidos e líquidos) da origem até o destino dentro do país (doméstico) ou transfronteiriço (internacional) constitui o mercado de transporte rodoviário de cargas. O serviço pode ser Full-Truck-Load ou Less than-Truck-Load, em contêiner ou não, com temperatura controlada ou não, de curta ou longa distância.

- SHORT HAUL ROAD FREIGHT TRANSPORT - Os estabelecimentos de transporte rodoviário local (de curta distância) transportam principalmente mercadorias dentro de uma única área metropolitana e suas áreas não urbanas adjacentes. (até 99 milhas)

- SOLID GOODS - Bens Sólidos incluem todos os bens de natureza sólida (carvão, pedra de construção, cascalho, veículos motorizados, eletrônicos, máquinas, para citar alguns)

- TEMPERATURE CONTROL - O transporte rodoviário de mercadorias com temperatura controlada, bem como sem temperatura controlada, é considerado no âmbito do estudo

- TRUCKLOAD SPECIFICATION - Para efeitos deste estudo, são considerados os mercados de frete rodoviário com carga inferior a um caminhão e com carga completa.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: Para construir uma metodologia de previsão robusta, as variáveis e os fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos previstos são em termos nominais. A inflação não faz parte do preço e o preço médio de venda (ASP) é mantido constante durante todo o período de previsão para cada país.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura