Tamanho e Participação do Mercado de Tração nas Quatro Rodas Automotiva

Análise do Mercado de Tração nas Quatro Rodas Automotiva pela Mordor Intelligence

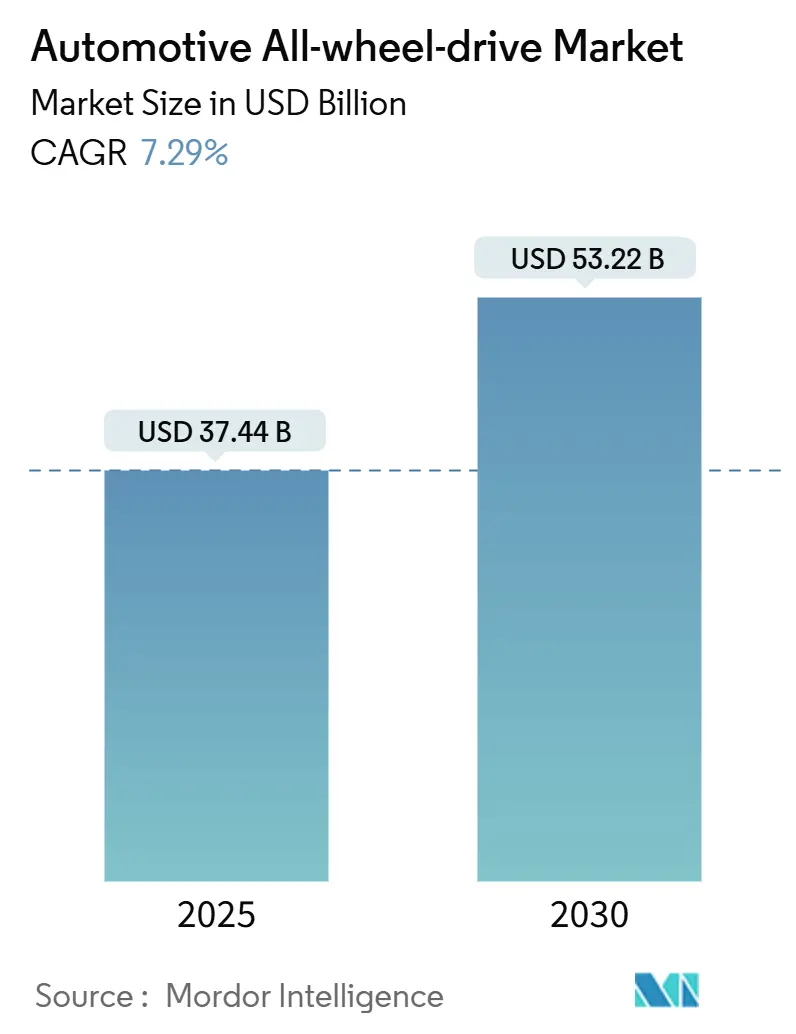

O tamanho do mercado de tração nas quatro rodas automotiva atingiu USD 37,44 bilhões em 2025 e deverá chegar a USD 53,22 bilhões até 2030, refletindo uma CAGR estável de 7,29%. O fortalecimento dos mandatos de segurança, a rápida adoção de SUVs e crossovers, e a economia em maturação dos sistemas de tração eletrificados de motor duplo sustentam conjuntamente esta expansão. As montadoras agora priorizam a integração de gerenciamento de tração desde os primeiros estágios da plataforma, pois os sistemas avançados de assistência ao condutor dependem de entrega de torque previsível para desempenho otimizado de prevenção de acidentes. A eletrificação também remove penalidades de custo mecânico há muito estabelecidas, substituindo caixas de transferência e eixos por e-motores controlados por software. A reengenharia da cadeia de fornecimento em torno de ímanes de terras raras e semicondutores de potência está se tornando fundamental à medida que o conteúdo AWD por veículo aumenta. A dinâmica competitiva recompensa cada vez mais fornecedores verticalmente integrados que fundem hardware de tração com serviços de software over-the-air, transformando AWD de uma característica de hardware única em um canal de receita recorrente para upgrades de desempenho baseados em dados.

Principais Conclusões do Relatório

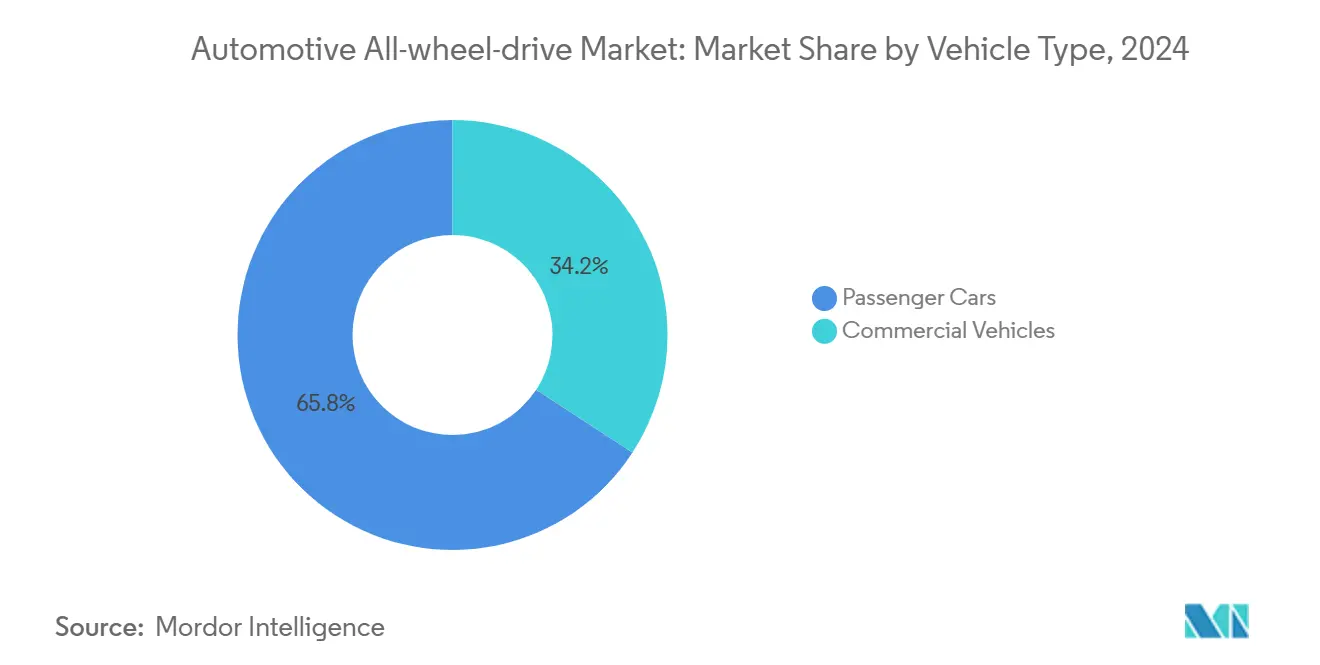

- Por tipo de veículo, os carros de passeio lideraram com 65,77% da participação do mercado de tração nas quatro rodas automotiva em 2024, enquanto os veículos comerciais estão projetados para crescer a uma CAGR de 7,96% até 2030.

- Por propulsão, os motores de combustão interna representaram 84,25% do tamanho do mercado de tração nas quatro rodas automotiva em 2024; os veículos elétricos a bateria registram a perspectiva mais forte com uma CAGR de 10,11% até 2030.

- Por tipo de sistema, os sistemas manuais de tempo parcial detiveram uma participação de 59,85% do tamanho do mercado de tração nas quatro rodas automotiva em 2024, enquanto o AWD elétrico está avançando a uma CAGR de 8,96%.

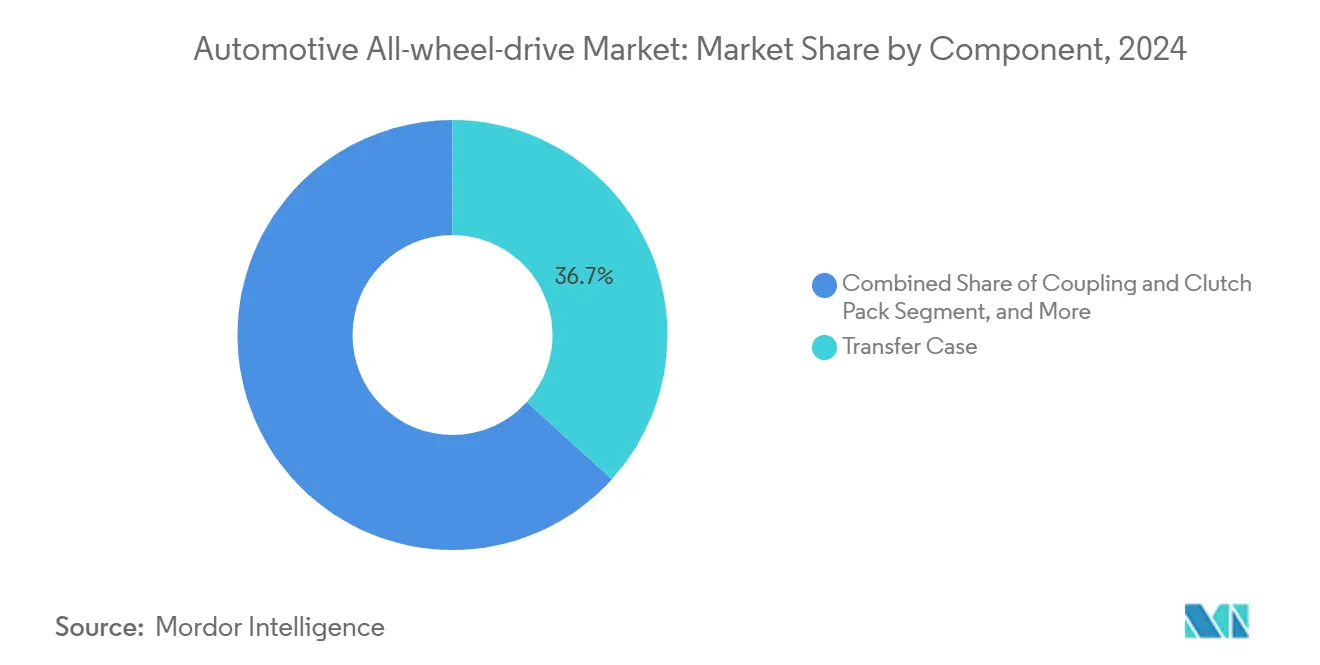

- Por componente, as caixas de transferência comandaram 36,74% da receita em 2024, e as unidades de controle com software incorporado estão se expandindo a uma CAGR de 9,82%.

- Por canal de vendas, o segmento instalado pela montadora representou 91,66% do tamanho do mercado de tração nas quatro rodas automotiva em 2024; o retrofit de pós-venda registrará a perspectiva mais forte com uma CAGR de 9,19%.

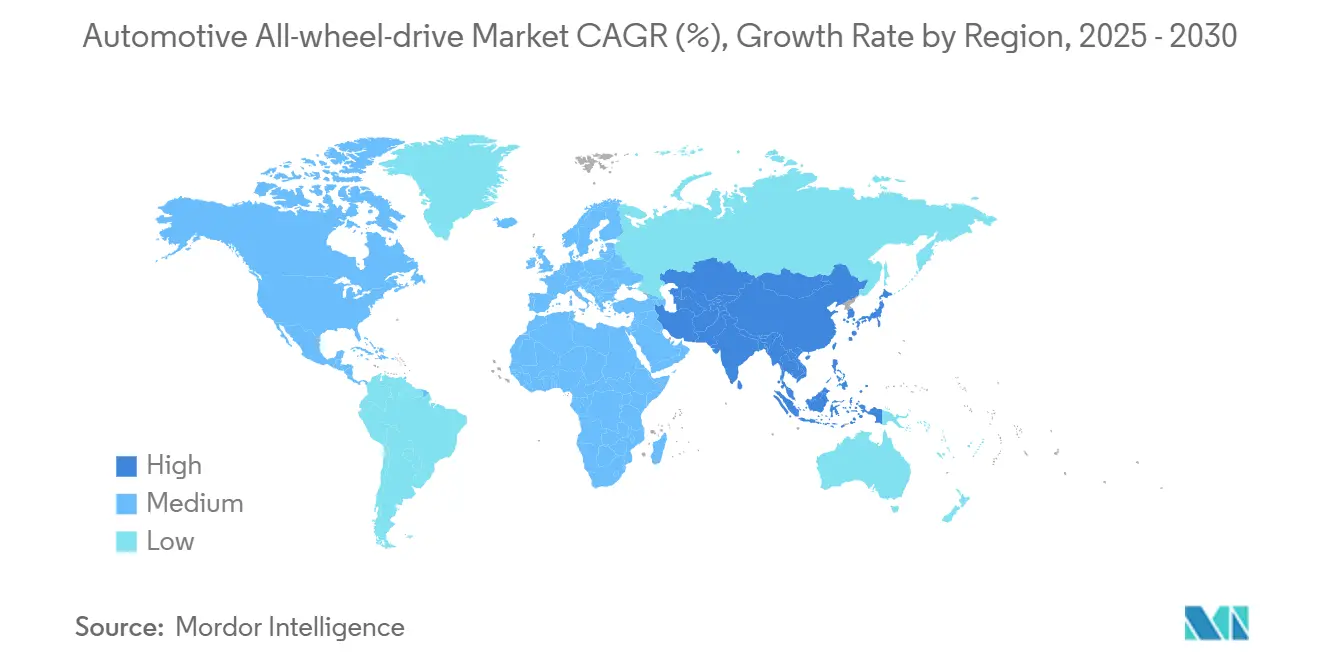

- Por geografia, a América do Norte capturou 43,17% da participação do mercado de tração nas quatro rodas automotiva em 2024; a Ásia-Pacífico está crescendo mais rapidamente com uma CAGR de 8,55%.

Tendências e Insights do Mercado Global de Tração nas Quatro Rodas Automotiva

Análise de Impacto dos Impulsionadores

| Impulsionador | ( ~ ) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda Crescente de SUVs e CUVs Mundialmente | +1.8% | Global, mais forte na América do Norte e Ásia-Pacífico | Médio prazo (2-4 anos) |

| Adoção Impulsionada pela Eletrificação de e-AWD de Motor Duplo | +1.5% | Global, liderada pela China e Europa | Longo prazo (≥ 4 anos) |

| Mandatos Rigorosos de Prevenção de Acidentes e Segurança de Tração | +1.2% | América do Norte e UE, expandindo para Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Mudança do Consumidor para Manuseio de Performance em Segmentos Premium | +0.9% | América do Norte, Europa, mercados asiáticos premium | Médio prazo (2-4 anos) |

| Volatilidade Climática Incentivando Padronização AWD das Montadoras | +0.8% | Global, ênfase em regiões vulneráveis ao clima | Médio prazo (2-4 anos) |

| Arquiteturas de Vetorização de Torque por Software Habilitadas por OTA | +0.7% | Global, concentrado em mercados de veículos conectados | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Demanda Crescente de SUVs e CUVs Mundialmente

A produção global de SUVs e crossovers está prevista para atingir 28 milhões de unidades até 2030, e a participação equipada com AWD deverá subir de 45% em 2025 para 65% à medida que os sistemas de tração mudam de embalagem opcional para padrão. Os compradores veem cada vez mais o AWD como um prêmio de segurança psicológico mesmo ao dirigir predominantemente em estradas pavimentadas. As marcas chinesas agora incluem AWD com preços base competitivos, reduzindo a barreira histórica de custo em mercados emergentes. As montadoras frequentemente combinam AWD com suítes ADAS agrupadas, reforçando credenciais de segurança e aumentando margens líquidas. A mentalidade utilitária dos consumidores sustenta demanda durante todo o ano, tornando o mercado de tração nas quatro rodas automotiva menos dependente da sazonalidade de inverno.

Adoção Impulsionada pela Eletrificação de e-AWD de Motor Duplo

BEVs de motor duplo alcançam 9% melhor eficiência energética do que configurações de motor único usando AWD mecânico adicional, de acordo com testes da SAE [1]SAE International, "Energy Efficiency Assessment of Dual-Motor AWD BEVs," sae.org. A eliminação de eixos e caixas de transferência reduz o peso e desbloqueia controle preciso de torque. Operadores comerciais se beneficiam de menor manutenção e frenagem regenerativa em todos os eixos. A nova plataforma híbrida da Hyundai ilustra como o e-AWD faz a ponte entre arquiteturas ICE e BEV completa, contendo custos.

Mandatos Rigorosos de Prevenção de Acidentes e Segurança de Tração

O Padrão Federal de Segurança de Veículos Motorizados 127 dos EUA exige frenagem automática de emergência em todos os veículos leves até setembro de 2029 [2]U.S. National Highway Traffic Safety Administration, "FMVSS 127 Notice of Final Rule," nhtsa.gov. O Regulamento Geral de Segurança II da Europa entrou em vigor em julho de 2024 com requisitos similares, incentivando a integração de AWD para que os sensores funcionem consistentemente em diversas condições de estrada. As seguradoras já recompensam modelos equipados com AWD com descontos de prêmio, acelerando a adoção. Para operadores de frota, o custo de conformidade de retrofit de veículos de tração nas duas rodas é maior do que especificar AWD de fábrica, reforçando a demanda no segmento comercial.

Mudança do Consumidor para Manuseio de Performance em Segmentos Premium

As taxas de instalação de AWD em carros premium excederam 80% após um aumento acentuado de abaixo de 50% cinco anos antes. Compradores de luxo mais jovens valorizam manuseio dinâmico sobre características tradicionais de conforto. A vetorização de torque eletrificada melhora ainda mais o engajamento e permite que as montadoras monetizem pacotes de performance de software pós-venda. Marcas mainstream espelham essa estratégia com acabamentos AWD orientados para esporte que invadem território de luxo tradicional, fortalecendo o mercado de tração nas quatro rodas automotiva.

Análise de Impacto das Restrições

| Restrição | ( ~ ) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Maior Custo BOM e Penalidade de Combustível/Energia vs 2WD | -1.1% | Global, Mercados Sensíveis a Preços | Curto prazo (≤ 2 anos) |

| Gargalos de Fornecimento de Ímanes e Semicondutores para e-atuadores | -0.9% | Global, Alta Exposição ao Fornecimento Chinês | Curto prazo (≤ 2 anos) |

| Preocupação com Perda de Autonomia em EVs a Bateria | -0.8% | Mercados EV globais, Regiões com Carregamento Escasso | Médio prazo (2-4 anos) |

| Mudança da Condução Autônoma para Sistemas de Tração Otimizados para Eficiência | -0.6% | Zonas Avançadas de Implantação AV | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Maior Custo BOM e Penalidade de Combustível/Energia vs 2WD

O AWD tradicional adiciona USD 1.500-3.000 ao custo de construção e reduz a economia de combustível ICE em cerca de 1-2 mpg, de acordo com simulações de Argonne [3]Argonne National Laboratory, "Cost and Fuel Economy Impact of AWD on New Vehicles," anl.gov. A autonomia BEV cai 10-15% em versões de motor duplo, como demonstrado pela folha de dados do Hyundai Ioniq 5. Os fabricantes frequentemente convertem AWD em equipamento padrão para diluir o custo, mas isso eleva os preços de entrada em segmentos focados em valor. Os preços das baterias continuam a cair, mas a penalidade de curto prazo permanece um obstáculo de vendas em mercados emergentes.

Gargalos de Fornecimento de Ímanes e Semicondutores para e-Atuadores

As restrições de exportação de ímanes de terras raras da China em 2025 perturbaram linhas de montagem europeias e provocaram avisos de paralisações de produção na América do Norte. Motores AWD elétricos dependem de ímanes de neodímio-ferro-boro, enquanto unidades de controle requerem microcontroladores especializados. A Alliance for Automotive Innovation destacou potenciais paralisações devido à participação de 90% da China no refino global de terras raras. As montadoras estão buscando mineração localizada, reciclagem de ímanes e duplo fornecimento de chips, mas a nova capacidade levará vários anos.

Análise de Segmentos

Por Tipo de Veículo: Carros de Passeio Lideram, Frotas Comerciais Aceleram

Os carros de passeio capturaram 65,77% da participação do mercado de tração nas quatro rodas automotiva em 2024, ilustrando como SUVs, crossovers e sedãs cada vez mais equipados com AWD moveram o gerenciamento de tração de opção de nicho para expectativa mainstream. As montadoras combinam AWD com pacotes agrupados de segurança e infoentretenimento, aumentando preços de transação enquanto satisfazem ciclos de teste regulamentares que recompensam entrega previsível de torque. Os consumidores valorizam a confiança durante todo o ano que o AWD oferece em estradas molhadas ou geladas, e as seguradoras frequentemente refletem esse benefício em prêmios mais baixos, reforçando a adoção mesmo em regiões temperadas. Marcas premium também usam vetorização de torque definida por software para diferenciar dinâmicas de condução entre níveis de acabamento, transformando capacidade AWD em um ponto de venda experiencial que suporta valores residuais mais altos.

Os veículos comerciais postam a expansão mais rápida com uma CAGR de 7,96% até 2030, à medida que frotas de encomendas, serviços públicos e emergência adotam AWD para garantir tempo de atividade crítico para a missão sob cargas úteis e condições climáticas variadas. Eixos eletrificados simplificam instalações eliminando caixas de transferência, reduzindo tempo de inatividade de manutenção e atendendo mandatos de emissão zero espalhando-se por grandes centros urbanos. A telemática de frota confirma que o AWD elétrico reduz o desgaste de pneus relacionado ao deslizamento das rodas e melhora a eficiência da frenagem regenerativa, melhorando o custo total de propriedade apesar de preços iniciais mais altos. Incentivos governamentais para transporte comercial de baixa emissão e auditorias de segurança mais rigorosas aceleram ainda mais as taxas de especificação, posicionando AWD como um requisito central para futuros ciclos de aquisição de frota.

Por Tipo de Propulsão: Eletrificação Redesenha Linhas de Custo-Benefício

Os motores de combustão interna ainda representavam 84,25% do tamanho do mercado de tração nas quatro rodas automotiva em 2024, mas os sistemas de tração a bateria elétrica estão subindo a uma CAGR de 10,11% à medida que configurações de motor duplo apagam custos de caixa de transferência e aguçam precisão de torque. Plataformas centradas em ICE incorporam cada vez mais módulos elétricos frontais ou traseiros para oferecer AWD híbrido, protegendo investimentos contra regras de emissão cada vez mais rigorosas. Preços reduzidos de bateria e incentivos governamentais estreitam conjuntamente a lacuna do custo total de propriedade, incentivando as montadoras a lançar BEVs equipados com AWD em faixas de preço mainstream.

Iniciativas de célula de combustível indicam potencial comercial fresco: a colaboração da BMW com a Toyota em um SUV a hidrogênio de 2028 visa combinar capacidade de longo alcance com AWD elétrico para rotas pesadas ou de clima frio. Arquiteturas de motor duplo também abrem caminhos de monetização de software, permitindo que as montadoras vendam upgrades de performance pelo ar. Em mercados onde penalidades de carbono inflacionam custos de funcionamento ICE, estes sistemas eletrificados ganham maior impulso, posicionando e-AWD como a nova linha de base para tração, eficiência e conformidade.

Por Tipo de Sistema: Software Supera Complexidade Mecânica

Sistemas manuais de tempo parcial permaneceram líderes de volume com 59,85% do tamanho do mercado de tração nas quatro rodas automotiva em 2024, graças à acessibilidade e manutenção direta, particularmente em frotas comerciais de serviço leve. Soluções automáticas de tempo integral atraem consumidores orientados para conforto que valorizam engajamento perfeito, e vetorização mecânica ativa adiciona embraiagens eletrônicas para refinar distribuição de torque sob condução dinâmica. A evolução constante de designs de embraiagem mantém arquiteturas mecânicas relevantes em segmentos sensíveis a custos.

AWD elétrico, avançando a uma CAGR de 8,96%, entrega o crescimento mais acentuado à medida que EVs premium mudam para vetorização de torque por software puro que pode ser recalibrada através de atualizações OTA. Esta capacidade transforma hardware de sistema de tração em um serviço atualizável, criando um fluxo de anuidade para montadoras através de modos de condução por assinatura. Arquiteturas de software-primeiro também encurtam ciclos de desenvolvimento porque engenheiros ajustam algoritmos em vez de reengenharia de hardware, uma vantagem decisiva à medida que intervalos de atualização de modelo aceleram.

Por Componente: Unidades de Controle Eletrônico Capturam Valor

Caixas de transferência ainda geraram 36,74% da receita de componentes em 2024, sublinhando seu papel crítico em sistemas AWD mecânicos instalados em pickups e SUVs pesados. No entanto, sua perspectiva de crescimento é limitada à medida que eixos elétricos e chassi tipo skate removem eixos centrais e reduzem contagens de peças. A demanda de eixo de transmissão portanto atingirá o platô, exceto onde kits de retrofit sustentam upgrades mecânicos de nicho em certas frotas comerciais.

Conversamente, subsistemas conduzidos por ECU e software estão se expandindo a uma CAGR de 9,82% porque algoritmos preditivos agora orquestram funções de tração, frenagem e estabilidade em um único domínio de controle. Propriedade intelectual incorporada em firmware de controle tornou-se o principal diferenciador competitivo, permitindo que fornecedores comandem margens premium versus fundições de metal de commodity. Fornecedores capazes de co-projetar código incorporado, análises em nuvem e camadas de cibersegurança com equipes de engenharia OEM estão melhor posicionados para capturar valor futuro à medida que a funcionalidade AWD migra de fineza mecânica para inteligência digital.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Canal de Vendas: Instalação OEM Domina, Pós-venda Encontra Nichos

A instalação de fábrica capturou 91,66% das vendas AWD em 2024, à medida que altos níveis de integração eletrônica e considerações de garantia mantêm decisões de sistema de tração dentro da autoridade de design da montadora. O acoplamento apertado entre controle de tração, eletrônica de potência e subsistemas ADAS torna a modificação pós-venda cada vez mais complexa. À medida que as capacidades OTA se expandem, as montadoras podem otimizar o desempenho do sistema de tração remotamente, reduzindo ainda mais o incentivo para soluções de pós-venda.

Mesmo assim, o segmento de pós-venda registra uma CAGR de 9,19%, ancorado em retrofits de frota e conversões ICE-para-EV que demandam kits AWD especializados. Retrofitters são bem-sucedidos quando fornecem soluções abrangentes-hardware de montagem, software de controle e recertificação de segurança-em vez de peças fragmentadas. Pontos de crescimento incluem recreação off-road, veículos blindados e caminhões de entrega rural onde tração aprimorada estende materialmente a vida útil do serviço sem exigir uma compra de veículo inteiramente nova.

Análise Geográfica

A América do Norte reteve 43,17% do mercado de tração nas quatro rodas automotiva em 2024 com demanda robusta de pickups, SUVs e segmentos de frota que confrontam neve, terreno misto e incentivos de classificação de seguros. Reguladores dos EUA acoplando AWD com tecnologias de segurança mandatórias reforçam a adoção. O Canadá exibe a maior penetração AWD entre veículos leves porque tração de inverno é uma expectativa de linha de base.

A Ásia-Pacífico é a região de crescimento mais rápido com uma CAGR de 8,55%. Montadoras chinesas incorporam AWD em exportações mainstream que subestimam competidores tradicionais de tração nas duas rodas em preço, remodelando percepções globais de capacidade de tração custo-efetiva. A introdução da Índia do Maruti Suzuki e-Vitara, o primeiro EV AWD de mercado de massa do país, destaca a democratização da capacidade avançada de sistema de tração. A Coreia do Sul continua a escalar e-AWD através de portfólios Hyundai e Kia, enquanto o Japão aproveita herança AWD híbrida para implantações globais.

A Europa mostra crescimento estável mas menos dramático, com AWD eletrificado como rota favorita para atender metas de emissão Euro 7 preservando desempenho. As marcas premium do continente se diferenciam através de vetorização de torque de grão fino, integrada com ADAS alinhado ao Regulamento Geral de Segurança II. América do Sul e África permanecem menores hoje, mas ilustram adoção crescente nas costas de upgrades de infraestrutura e reduções de direitos de importação que reduzem preços de varejo para crossovers AWD.

Cenário Competitivo

O mercado de tração nas quatro rodas automotiva permanece moderadamente concentrado, dominado por BorgWarner, ZF Friedrichshafen e Magna International, cada uma aproveitando décadas de expertise em sistema de tração mecânico e relacionamentos profundos com OEM para garantir programas ICE e híbridos de alto volume. Seus portfólios ainda se centram em caixas de transferência, diferenciais e sistemas de acoplamento, mas todos os três recentemente aumentaram gastos de P&D em e-eixos e módulos inversores integrados para permanecer relevantes à medida que a eletrificação acelera.

Novos participantes com capacidades centradas em software estão remodelando o campo. Start-ups focadas em algoritmos de inversor, código de vetorização de torque e cibersegurança vendem diretamente para fabricantes de EV que preferem eletrônica verticalmente integrada sobre hardware tier-1 tradicional. Empresas de tecnologia também exploram modelos de negócios OTA empacotando upgrades de performance como serviços de assinatura, mudando assim captura de valor de vendas de hardware únicas para fluxos de receita recorrentes. Essas dinâmicas forçam fornecedores legados a adquirir ou fazer parceria com especialistas em software incorporado, acelerando a convergência de competências mecânicas e digitais.

A consolidação estratégica sublinha a transição. A aquisição de USD 1,4 bilhão da American Axle & Manufacturing dos ativos e-drive da GKN Automotive em 2024 sinalizou uma corrida para montar portfólios completos de sistema de tração eletrificado. Movimentos similares são prováveis à medida que fornecedores se protegem contra volatilidade de ímanes de terras raras e semicondutores através de integração vertical e fornecimento diversificado. Em última análise, os vencedores serão aqueles que casam hardware competitivo em custo com software adaptável, garantindo que plataformas AWD possam evoluir através de múltiplos ciclos de propulsão e regimes regulamentares.

Líderes da Indústria de Tração nas Quatro Rodas Automotiva

-

BorgWarner Inc.

-

JTEKT Corporation

-

GKN Automotive (Melrose)

-

ZF Friedrichshafen AG

-

Magna International Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Novembro 2024: BorgWarner garantiu contratos com uma montadora líder norte-americana para entregar caixas de transferência Eletro-Mecânicas Sob Demanda e de Mudança Elétrica em Movimento de duas velocidades para novas plataformas de caminhão programadas de 2027 a 2028.

- Maio 2024: Eaton foi selecionada por um fabricante global de EV para fornecer seu diferencial ELocker® para um SUV híbrido plug-in no qual as rodas traseiras são acionadas por um motor elétrico e o eixo dianteiro pode ser acionado por um segundo motor ou um ICE opcional.

Escopo do Relatório Global do Mercado de Tração nas Quatro Rodas Automotiva

Um veículo de tração nas quatro rodas é aquele com um sistema de propulsão capaz de fornecer potência a todas as suas rodas, seja em tempo integral ou sob demanda. As formas mais comuns de tração nas quatro rodas são 4x4, Refletindo dois eixos com ambas as rodas capazes de serem acionadas.

O mercado de tração nas quatro rodas automotiva foi segmentado por Tipo de Veículo, Tipo de Propulsão, Tipo de Sistema e Geografia. Por tipo de veículo, o mercado é segmentado em carros de passeio e veículos comerciais. O mercado é segmentado por tipo de propulsão em ICE e veículos elétricos. Por tipo de sistema, o mercado é segmentado em AWD manual e AWD automático. Por tipo de geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico e resto do mundo.

O relatório cobre o volume de mercado (Unidades) e receita (USD Bilhões) para todos os segmentos acima.

| Carros de Passeio | Hatchbacks e Sedãs |

| SUVs e Crossovers | |

| Veículos Comerciais | Veículos Comerciais Leves |

| Caminhões Pesados e Ônibus |

| Motor de Combustão Interna (ICE) |

| Veículo Elétrico Híbrido (HEV) |

| Veículo Elétrico a Bateria (BEV) |

| Veículo Elétrico a Célula de Combustível (FCEV) |

| AWD de Tempo Parcial/Manual |

| AWD de Tempo Integral/Automático |

| AWD Elétrico/e-AWD (Motor Duplo, Motor Quádruplo) |

| AWD de Vetorização de Torque Ativo |

| Caixa de Transferência |

| Diferencial (Central, Dianteiro, Traseiro) |

| Acoplamento e Conjunto de Embraiagem |

| Eixo de Transmissão e Eixo de Tração |

| Unidade de Controle e Software |

| Instalado pela Montadora |

| Retrofit de Pós-venda |

| América do Norte | Estados Unidos |

| Canadá | |

| Resto da América do Norte | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| Turquia | |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Tipo de Veículo | Carros de Passeio | Hatchbacks e Sedãs |

| SUVs e Crossovers | ||

| Veículos Comerciais | Veículos Comerciais Leves | |

| Caminhões Pesados e Ônibus | ||

| Por Tipo de Propulsão | Motor de Combustão Interna (ICE) | |

| Veículo Elétrico Híbrido (HEV) | ||

| Veículo Elétrico a Bateria (BEV) | ||

| Veículo Elétrico a Célula de Combustível (FCEV) | ||

| Por Tipo de Sistema | AWD de Tempo Parcial/Manual | |

| AWD de Tempo Integral/Automático | ||

| AWD Elétrico/e-AWD (Motor Duplo, Motor Quádruplo) | ||

| AWD de Vetorização de Torque Ativo | ||

| Por Componente | Caixa de Transferência | |

| Diferencial (Central, Dianteiro, Traseiro) | ||

| Acoplamento e Conjunto de Embraiagem | ||

| Eixo de Transmissão e Eixo de Tração | ||

| Unidade de Controle e Software | ||

| Por Canal de Vendas | Instalado pela Montadora | |

| Retrofit de Pós-venda | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Resto da América do Norte | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| Turquia | ||

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado de tração nas quatro rodas automotiva?

O tamanho do mercado de tração nas quatro rodas automotiva fica em USD 37,44 bilhões em 2025 e está previsto para atingir USD 53,22 bilhões até 2030.

Por que o AWD elétrico está crescendo mais rápido que o AWD mecânico?

Arquiteturas elétricas de motor duplo removem caixas de transferência pesadas, melhoram a eficiência energética em 9%, e permitem controle preciso de torque baseado em software que suporta upgrades over-the-air, impulsionando uma CAGR de 8,96% em sistemas AWD elétricos.

Qual região está se expandindo mais rapidamente na adoção de AWD?

A Ásia-Pacífico registra a adoção mais rápida com uma CAGR de 8,55% à medida que montadoras chinesas padronizam AWD em modelos de exportação e montadoras indianas introduzem seus primeiros EVs AWD de mercado de massa.

Como regulamentações de segurança mais rigorosas estão influenciando a demanda por AWD?

O FMVSS 127 dos EUA e o Regulamento Geral de Segurança II da Europa exigem características avançadas de prevenção de acidentes que têm melhor desempenho com tração previsível; seguradoras também recompensam AWD com reduções de prêmio, acelerando taxas de instalação de fábrica.

Página atualizada pela última vez em: