Tamanho e Participação do Mercado de Volantes Automotivos

Análise do Mercado de Volantes Automotivos pela Mordor Intelligence

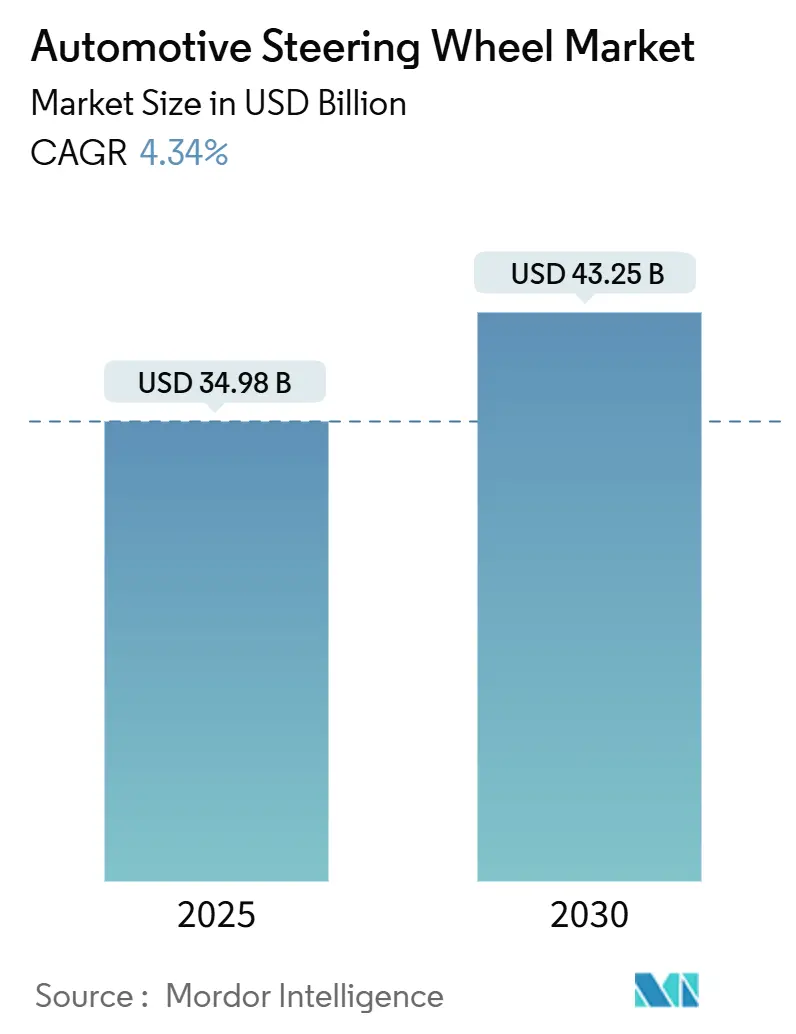

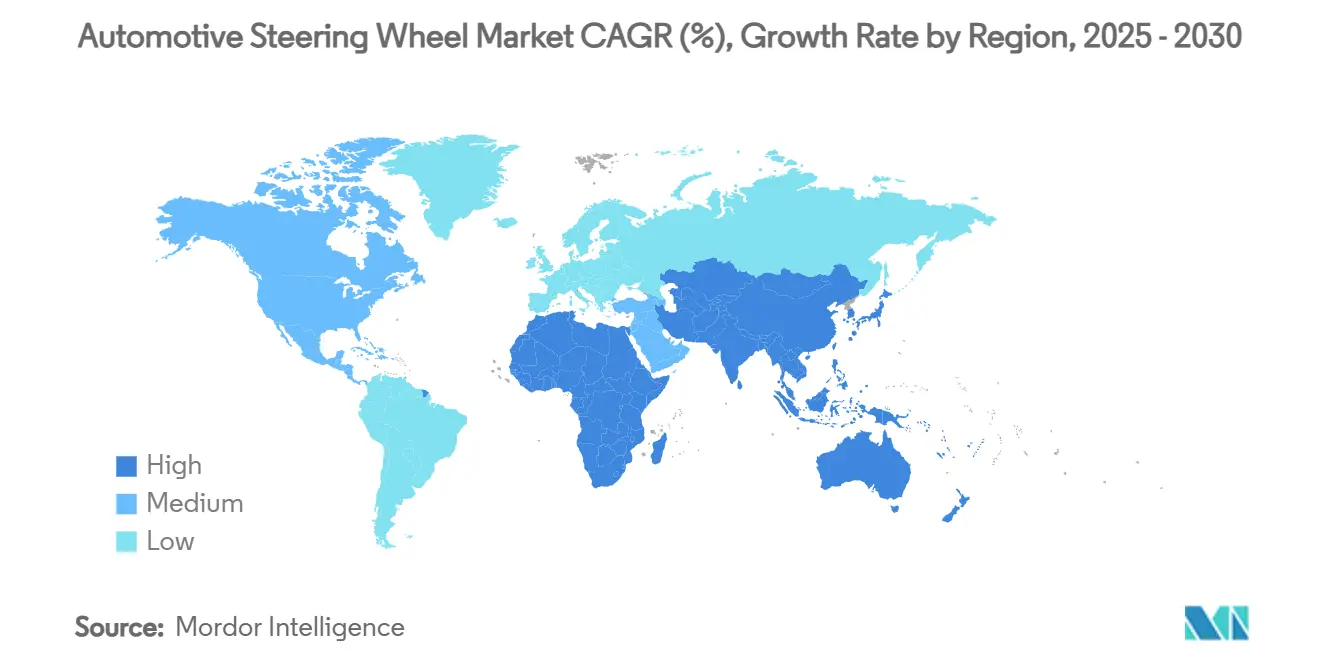

O mercado de volantes automotivos situou-se em US$ 34,98 bilhões em 2025 e tem previsão de atingir US$ 43,25 bilhões até 2030, avançando a uma TCAC de 4,34% durante o período de previsão (2025-2030). O crescimento é impulsionado pela eletrificação, desenvolvimento de veículos autônomos de Nível 3+ e expansão de mandatos de segurança que promovem a integração de airbags e monitoramento biométrico do motorista no volante. A Direção Elétrica Assistida (EPS) permanece como a base de volume, mas as plataformas steer-by-wire (SbW) estão escalando mais rapidamente conforme programas premium de VE validam cockpits sem coluna. Metais leves e compósitos de fibra natural limitam a massa enquanto suportam os objetivos de sustentabilidade das montadoras. A Ásia-Pacífico comanda a participação na produção graças ao boom de veículos elétricos a bateria da China e localização de semicondutores, enquanto América do Norte e Europa puxam a demanda por interfaces premium com controles hápticos. A intensidade competitiva é moderada: líderes tradicionais Autoliv, ZF Friedrichshafen e Joyson estendem a integração vertical. No entanto, especialistas em veículos definidos por software e fabricantes de chips estão conquistando espaço nas pilhas de controle de direção e cibersegurança.

Principais Conclusões do Relatório

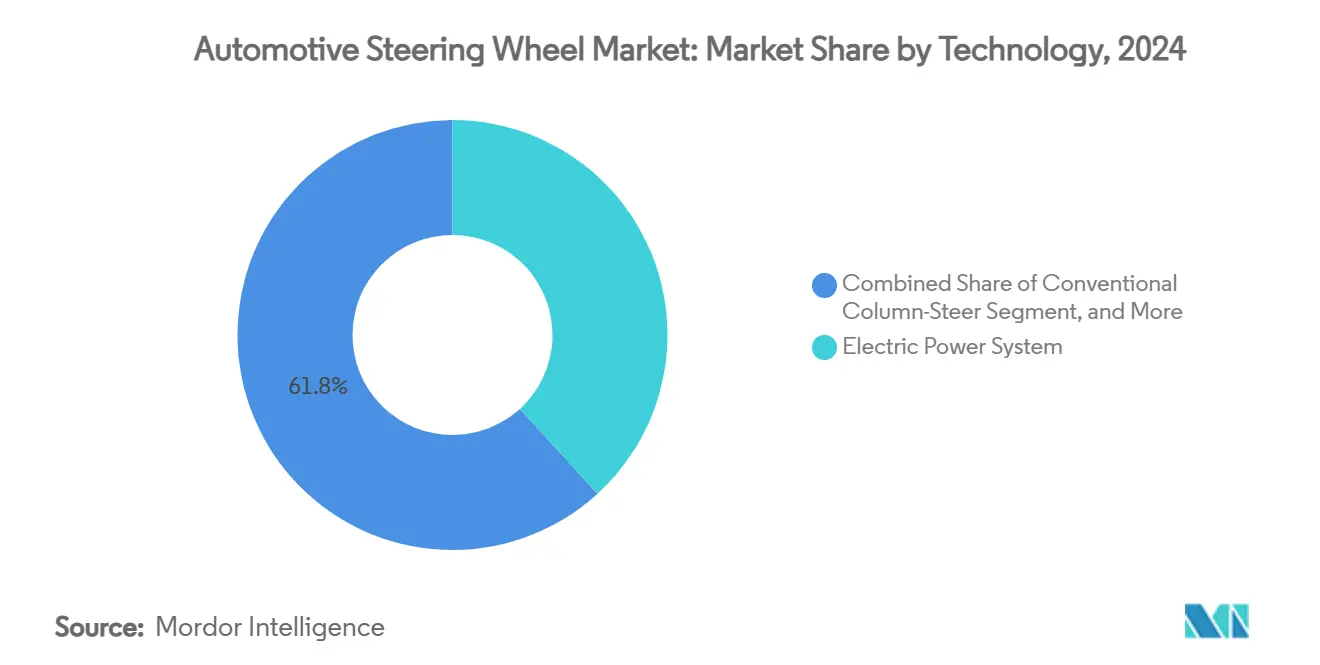

- Por tecnologia, a direção elétrica assistida deteve 38,23% da participação do mercado de volantes automotivos em 2024, enquanto o steer-by-wire está projetado para expandir a uma TCAC de 7,90% até 2030.

- Por material, o alumínio capturou 37,45% da participação de receita do mercado de volantes automotivos em 2024; os compósitos de fibra natural estão avançando a uma TCAC de 7,65% até 2030.

- Por tipo de veículo, automóveis de passeio representaram 75,50% do tamanho do mercado de volantes automotivos em 2024; veículos comerciais leves estão preparados para uma TCAC de 8,37% até 2030.

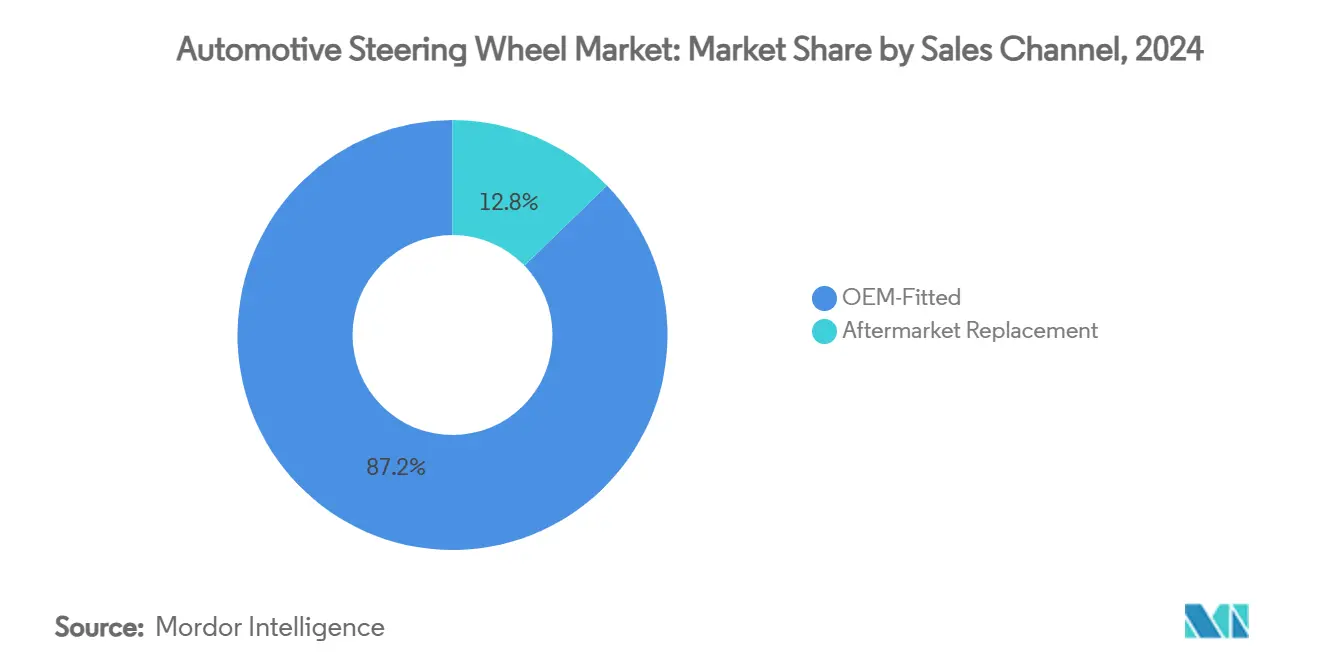

- Por canal de vendas, volantes equipamento original dominaram com 87,23% do mercado de volantes automotivos em 2024, enquanto o pós-venda tem previsão de subir a uma TCAC de 8,26% entre 2025-2030.

- Por propulsão, motores de combustão interna ainda representaram 74,54% da demanda do mercado de volantes automotivos em 2024, mas modelos elétricos a bateria estão crescendo a uma TCAC de 10,26% em direção a 2030.

- Por geografia, Ásia-Pacífico liderou com 48,67% da participação de receita do mercado de volantes automotivos em 2024, e está projetada para registrar a TCAC mais rápida de 6,80% até 2030.

Tendências e Insights do Mercado Global de Volantes Automotivos

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Adoção Crescente de Plataformas Steer-By-Wire (SBW) | +1.8% | Global, com ganhos iniciais na China, Europa | Médio prazo (2-4 anos) |

| Integração Obrigatória de Airbag Frontal em Volantes Automotivos | +0.9% | Global, conformidade GSR II da UE impulsionando adoção | Curto prazo (≤ 2 anos) |

| Impulso de Redução de Peso das Montadoras de VE | +1.2% | Global, concentrado em mercados líderes em VE | Médio prazo (2-4 anos) |

| Premiumização e Atualizações de UX na Cabine | +0.7% | América do Norte e UE, transbordamento para Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Monitoramento Legislativo de Comprometimento de Condução via Sensores do Volante | +0.5% | América do Norte, com UE seguindo | Longo prazo (≥ 4 anos) |

| Demanda por Cockpits Retráteis/Sem Coluna em Veículos L3+ | +0.3% | Segmentos premium globalmente | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Adoção Crescente de Plataformas Steer-By-Wire (SBW)

A Mercedes-Benz lançará SbW completo no EQS 2026, seguindo o lançamento da NIO em 2025 do ET9 que apresenta a arquitetura sem coluna da ZF. A tecnologia remove ligações mecânicas, permitindo relações variáveis e feedback ajustado por software para manobrabilidade urbana e estabilidade em alta velocidade. A ZF garantiu contratos multi-montadoras que sustentam uma TCAC de 7,90% para hardware SbW até 2030[1] "Pedidos Steer-By-Wire Aceleram," ZF Press Office, zf.com. A mudança permite controle de chassi definido por software enquanto desafia fornecedores tradicionais a construir competências eletrônicas e de cibersegurança. Vitórias iniciais na China ilustram a disposição dos reguladores de homologar a arquitetura, acelerando a adoção global.

Integração Obrigatória de Airbag Frontal em Volantes Automotivos

O Regulamento Geral de Segurança II da UE, vigente desde julho de 2024, compele funções aprimoradas de frenagem de emergência e alerta de sonolência que remodelam o design da direção[2] "Requisitos de Segurança GSR II," Continental Automotive, continental.com. Nos Estados Unidos, pesquisa da NHTSA sobre detecção de comprometimento do motorista usa sensores táteis incorporados no aro sob o programa DADSS. A ZF LIFETEC desenvolveu airbags de abertura superior que combinam estética com desempenho de colisão, atendendo limites de embalagem mais rigorosos. A convergência de mandatos eleva a complexidade e custo de integração do sistema, mas padroniza requisitos globais, criando alavancagem de volume para fornecedores de primeiro nível.

Impulso de Redução de Peso das Montadoras de VE

O uso de alumínio em VE é 30% maior que em veículos ICE, reduzindo a massa do aro do volante em 40% versus aço[3]"Uso de Alumínio em VE," Equipe Técnica Constellium, constellium.com. O alumínio secundário economiza 95% de energia, apoiando objetivos de custo e ESG. Compósitos de fibra natural, liderados pelo cânhamo, estão crescendo a uma TCAC de 7,65%; a Ford já aplica fibras de base biológica em 300 peças em sua linha. Ganhos de resistência-peso alinham-se com descarbonização das montadoras, embora ingresso de umidade e classificação de fim de vida permaneçam obstáculos de engenharia.

Monitoramento Legislativo de Comprometimento de Condução via Sensores do Volante

A Lei de Infraestrutura dos EUA prevê detecção de motorista comprometido em novos modelos, com sensores de toque do volante vistos como caminho principal[4]"Atualização do Sistema de Detecção de Álcool do Motorista para Segurança," SAE International, sae.org. Joyson e Forciot estão co-desenvolvendo folhas de sensor impressas que capturam facilmente força de aderência e biometria. A nova regulamentação DCAS da UN ECE para sistemas SAE L2 exige monitoramento de aderência, ancorando demanda de longo prazo por aros ricos em sensores[5]"Regulamento de Sistemas de Assistência ao Controle do Motorista," Secretariado UNECE, unece.org.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preços Voláteis de Alumínio e Magnésio | -0.6% | Global, particularmente afetando segmentos sensíveis ao custo | Curto prazo (≤ 2 anos) |

| Atraso Global de Homologação SbW e Conformidade de Cibersegurança | -0.8% | Global, com cronogramas regulatórios variados | Médio prazo (2-4 anos) |

| Escassez de Chips para Módulos Hápticos/Sensores de Motorista | -0.7% | Global, agudo em regiões dependentes de semicondutores | Curto prazo (≤ 2 anos) |

| Risco de Mudança de Participação de HMI Joystick/Voz em Robô-táxis | -0.4% | Centros urbanos em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Preços Voláteis de Alumínio e Magnésio

Preços spot para alumínio e magnésio oscilaram mais de 20% em 2024-2025, comprimindo margens em aros e raios leves. Fornecedores protegem-se através de contratos de fornecimento de longo prazo e substituição de liga, mas picos de custo desencorajam adoção em segmentos sensíveis ao custo. Montadoras exploram matéria-prima reciclada para compensar volatilidade, mas oficinas de fundição de segundo nível permanecem expostas ao risco de matéria-prima.

Atraso Global de Homologação SbW e Conformidade de Cibersegurança

O lançamento universal da tecnologia SbW (Safety by Wire) enfrenta desafios devido à necessidade de redundância rigorosa ASIL-D, implementações de mecanismo de inicialização segura e conformidade com protocolos de atualização over-the-air (OTA), que variam significativamente entre regiões. Além disso, altos custos de certificação impõem um fardo substancial aos fabricantes menores, potencialmente limitando sua competitividade e capacidade de adotar esses avanços, particularmente fora dos segmentos de mercado premium.

Análise de Segmento

Por Tecnologia: EPS Domina Enquanto SbW Escala Rapidamente

EPS controlou 38,23% do mercado de volantes automotivos em 2024 conforme montadoras atualizaram sistemas hidráulicos para assistência elétrica para eficiência e prontidão ADAS. Direção convencional por coluna persiste em mercados priorizando baixo custo e simplicidade mecânica. Steer-by-wire permanece nicho mas tem previsão de TCAC de 7,90% até 2030 graças a lançamentos premium de VE e programas de condução autônoma.

A porção pesada em EPS do tamanho do mercado de volantes automotivos suporta a eletrificação de hoje, enquanto SbW prepara o terreno para modos mãos-livres de Nível 3+. O contrato ET9 da ZF demonstra viabilidade comercial, entregando relação variável e sensação definida por software sem fluido hidráulico. Em caminhões comerciais, unidades EPS fornecem até 8.000 Nm de torque mas reduzem consumo de energia comparado a bombas hidráulicas, sublinhando o caso de eficiência.

Efeitos de segunda ordem moldam posicionamento de fornecedores. Unidades EPS dependem de sensores de torque integrados que alimentam funções de manutenção de pista e estacionamento automático, elevando barreiras de entrada para players de baixo custo. Arquiteturas SbW criam novo espaço imobiliário para colunas retráteis, possibilitando conceitos de cabine sala-de-estar. Integração de controladores de domínio baseados em CAN-FD ou Ethernet de alta largura de banda borram ainda mais as linhas entre domínios de chassi e infoentretenimento, oferecendo espaço para integradores de software em vez de especialistas clássicos de coluna.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Material: Fibras Naturais Ganham Momentum

Alumínio permaneceu líder com 37,45% da participação do mercado de volantes automotivos em 2024, creditado a 40% de economia de massa e reciclabilidade infinita. Aço perdura para frotas pesadas onde durabilidade supera peso. Aros de magnésio servem nichos de alto desempenho mas enfrentam obstáculos de custo de processamento e corrosão. Compósitos de fibra natural, notadamente cânhamo e linho, estão definidos para crescer TCAC de 7,65% até 2030, impulsionados por objetivos de CO2 berço-ao-portão das montadoras. Os encostos ampliTex da Cupra cortam 49% CO2 versus fibra de carbono, sinalizando escalabilidade para peças interiores.

O mercado de volantes automotivos beneficia-se de capas bio-compósitas sobre esqueletos de alumínio, casando integridade estrutural com pistas táteis de sustentabilidade. Desafios persistem: absorção de umidade exige sistemas avançados de resina, e peças de bio-fibra não podem exceder ciclos de cozimento de 200°C comuns em linhas de pintura de VE. Não obstante, diretrizes europeias urgindo 25% de conteúdo reciclado ou de base biológica em interiores pós-2028 fortalecem a atração por fibras naturais.

Por Tipo de Veículo: Automóvel de Passeio Domina enquanto Eletrificação LCV Acelera

Automóveis de passeio contribuíram com 75,50% para o tamanho do mercado de volantes automotivos em 2024. Veículos comerciais pesados mantêm demanda estável por conjuntos de volante robustos conforme operadores de frota buscam tempo de atividade operacional. Veículos comerciais leves (LCVs) são a fatia de crescimento mais rápido a TCAC de 8,37% até 2030, alimentada pela eletrificação de entrega de e-commerce. A unidade EPS para caminhão da ZF reduz manutenção e atende ao lançamento ADAS, apelando ao custo total de propriedade da frota.

O crescimento LCV remodela especificação, volantes aquecidos e sensores de toque capacitivos migram de carros premium para vans de entrega, onde motoristas passam turnos estendidos. Gerentes de frota priorizam ganhos de eficiência energética do EPS mais harmonia de frenagem regenerativa, reforçando demanda por pacotes integrados de controle de direção-freio.

Por Canal de Vendas: Pós-venda Vê Vantagem de Customização

Volantes instalados pela montadora possuíam 87,23% da participação do mercado de volantes automotivos em 2024 devido à validação obrigatória de segurança de módulos de airbag e eletrônicos de monitoramento do motorista. Regulamentações de segurança restringem liberdade do pós-venda, mas reposição e customização impulsionam previsão de TCAC de 8,26% para canais independentes. Envelhecimento do parque de veículos em economias emergentes e interesse em aros estilo esportivo apoiam volume. Fornecedores indianos visam triplicar suas exportações conforme tarifas americanas comprimem remessas chinesas, catalisando expansão de capacidade.

Vitrines digitais melhoram rastreabilidade de componentes, enquanto empunhaduras personalizadas impressas em 3D personalizam viagens dentro de limites regulatórios. No entanto, integração avançada de sensores complica instalação DIY, inclinando crescimento do pós-venda em direção a oficinas certificadas.

Por Tipo de Propulsão: Momentum BEV Remodela Especificações

Veículos ICE ainda detiveram 74,54% da demanda do mercado de volantes automotivos em 2024, mas sua participação se erode conforme veículos elétricos a bateria (BEVs) sobem TCAC de 10,26% até 2030. Volantes BEV focam em redução de massa e gerenciamento térmico para compensar carga útil de bateria, aumentando absorção de alumínio e bio-compósitos. Arquiteturas E/E centradas em software criam terreno fértil para adoção steer-by-wire, que remove colunas mecânicas e complementa o chassi skateboard. Veículos híbridos servem como ponte interina, exigindo compatibilidade de voltagem dupla em sensores de torque e aquecedores.

Além de hardware, BEVs aproveitam atualizações over-the-air para refinar sensação de direção pós-venda, levando fornecedores a incorporar micro-controladores atualizáveis em módulos de aro. Pilhas de cibersegurança certificadas sob UNECE R155 tornam-se linha de base, compelindo ECUs de direção a suportar diagnósticos criptografados e inicialização segura.

Análise Geográfica

Ásia-Pacífico liderou o mercado de volantes automotivos com 48,67% de participação em 2024 e está crescendo a TCAC de 6,80% na força do surto de VE da China e localização de chip apoiada por política. Beijing visa 25% de conteúdo de semicondutor local até 2025, ancorando fornecimento para sensores integrados ao volante e ECUs. Produção em larga escala e eficiências de custo permitem migração rápida de recursos premium como feedback háptico para veículos de segmento médio. No entanto, restrições de exportação em ímãs de terras raras perturbaram cronogramas de produção das montadoras, como visto em paralisações temporárias nas plantas da Suzuki e Ford.

América do Norte permanece adotador de tecnologia em vez de líder de custo. Legislação de infraestrutura americana exige detecção de comprometimento do motorista, estimulando demanda por volantes ricos em sensores, enquanto plantas canadenses e mexicanas escalam produção EPS para servir programas VE de Detroit Three. O novo centro técnico da Nexteer no México adiciona 350 cargos até 2026 para aprimorar validação EPS tipo coluna e SbW, explorando tendências de near-shoring. Incerteza de política comercial sobre potenciais tarifas americanas em montagens mexicanas poderia transferir sourcing de volta à Ásia apesar de prêmios de frete.

Europa equilibra premiumização com mandatos rigorosos de segurança. GSR II da UE e requisitos de botão físico Euro NCAP 2026 ancoram demanda por controles integrados de volante e sensores de aderência. A planta húngara da Bosch agora produz racks EPS para montadoras regionais, evidenciando expansão de capacidade mais próxima a clientes premium. No lado do fornecimento, fornecedores alemães de primeiro nível impulsionam validação SbW através de autoridades TÜV e KBA, estabelecendo benchmarks de desempenho que se espalham através da homologação global.

Regiões emergentes - América do Sul, Oriente Médio e África - mostram crescimento unitário de dois dígitos fora de bases baixas. Fabricantes de componentes da Índia buscam ambição de exportação de US$ 100 bilhões, com conjuntos de volante automotivo vistos como carga de volume amigável a tarifas. A aquisição da TRW Sun Steering Wheels pela ZF Rane adiciona plantas Gurugram e Pune, aprimorando conteúdo doméstico para airbags e sensores localizados. Estados do Golfo aceleram adoção de VE para descarbonização de frotas, mas lacunas de infraestrutura atrasam lançamento SbW em larga escala.

Cenário Competitivo

O mercado de volantes automotivos é moderadamente concentrado. Autoliv lidera com portfólios integrados de segurança; vendas Q1 2024 atingiram US$ 2,6 bilhões, superando produção global de veículos em 5 pontos[6]"Resultados Q1 2024," Relações com Investidores Autoliv, autoliv.com. Sua parceria BASF entrega aros de espuma de poliuretano reciclável mas corta custos de material em meio à inflação. A joint venture ZF-Foxconn, avaliada em EUR 1 bilhão, amplia acesso à fabricação PCBA grau eletrônicos de consumo e acelera integração vertical.

Joyson Electronics registrou receita RMB 27,1 bilhões H1 2024, com 60% de novos pedidos ligados a veículos de nova energia e capacidade anual de quatro milhões de unidades de volante em seu hub Hefei. Os volantes dobráveis ocultos da empresa para cabines autônomas ilustram iteração rápida de design. Continental e Bosch permanecem fortes em mecatrônica, mas entrantes software-first como HARMAN alavancam plataformas UX dirigidas por IA; sua revelação CES 2025 mostrou personalização baseada em nuvem em camadas sobre unidades de computação central.

Alianças interdisciplinares se intensificam. Gigantes de semicondutores co-desenvolvem micro-controladores seguros visando conformidade ISO 21434, enquanto start-ups fornecem algoritmos de monitoramento do motorista AI de borda licenciados em ECUs de volante. A virada em direção à cibersegurança e suporte OTA diminui barreiras entre níveis de hardware e integradores de software, dando vantagem a fornecedores que casam mecatrônica com expertise em nuvem.

Líderes da Indústria de Volantes Automotivos

-

Autoliv Inc.

-

ZF Friedrichshafen AG

-

Joyson Safety Systems

-

TOYODA GOSEI CO., LTD.

-

Nexteer Automotive Group

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril 2025: Nexteer Automotive introduziu seu Sistema de Direção Elétrica Assistida por Coluna de Alto Rendimento (HO CEPS). Esta nova adição aprimora o portfólio de direção líder da Nexteer e oferece flexibilidade excepcional às montadoras.

- Fevereiro 2025: ZF iniciou produção em série de sistemas steer-by-wire para o NIO ET9, o primeiro deployment SbW completo do mercado. Estes sistemas permitem controle de relação variável sem ligação mecânica.

- Janeiro 2025: ZF reservou contratos brake-by-wire para quase 5 milhões de veículos, agrupando frenagem eletro-mecânica com engrenagem de direção de esfera recirculante elétrica avaliada em US$ 2 bilhões.

Escopo do Relatório Global do Mercado de Volantes Automotivos

Um volante automotivo e o mecanismo ao qual está conectado são principalmente responsáveis por controlar a direção de um veículo. Ele converte os comandos rotacionais do motorista em movimentos giratórios das rodas dianteiras do carro. As juntas e linhas hidráulicas do sistema de direção permitem que o movimento do motorista eventualmente alcance os pneus conforme entram em contato com a estrada.

O relatório do mercado de volantes automotivos foi segmentado por tipo de tecnologia, tipo de veículo, tipo de material, canal de vendas e geografia. Por tipo de tecnologia (convencional e controle incorporado), tipo de material (alumínio, aço, magnésio e outros), tipo de veículo (automóveis de passeio e veículos comerciais), canal de vendas (montadoras e pós-venda), e geografia (América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África).

O relatório oferece tamanho de mercado e previsão para o Mercado de Volantes Automotivos em valor (USD) para todos os segmentos acima.

| Direção Convencional por Coluna |

| Assistência Elétrica (EPS) |

| Steer-by-Wire (SbW) |

| Aro de Alumínio |

| Aro de Magnésio |

| Aro de Aço |

| Aro Compósito de Fibra Natural |

| Automóveis de Passeio |

| Veículos Comerciais Leves |

| Veículos Comerciais Pesados |

| Ônibus e Coaches |

| Equipamento Original |

| Reposição de Pós-venda |

| Motor de Combustão Interna |

| Veículo Elétrico a Bateria |

| Veículo Elétrico Híbrido |

| Veículos Elétricos Híbridos Plug-In |

| Veículos Elétricos a Célula de Combustível |

| Combustíveis Alternativos |

| América do Norte | Estados Unidos |

| Canadá | |

| Resto da América do Norte | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Filipinas | |

| Indonésia | |

| Vietnã | |

| Austrália | |

| Nova Zelândia | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | Emirados Árabes Unidos |

| Arábia Saudita | |

| Turquia | |

| África do Sul | |

| Egito | |

| Resto do Oriente Médio e África |

| Por Tecnologia | Direção Convencional por Coluna | |

| Assistência Elétrica (EPS) | ||

| Steer-by-Wire (SbW) | ||

| Por Tipo de Material | Aro de Alumínio | |

| Aro de Magnésio | ||

| Aro de Aço | ||

| Aro Compósito de Fibra Natural | ||

| Por Tipo de Veículo | Automóveis de Passeio | |

| Veículos Comerciais Leves | ||

| Veículos Comerciais Pesados | ||

| Ônibus e Coaches | ||

| Por Canal de Vendas | Equipamento Original | |

| Reposição de Pós-venda | ||

| Por Tipo de Propulsão | Motor de Combustão Interna | |

| Veículo Elétrico a Bateria | ||

| Veículo Elétrico Híbrido | ||

| Veículos Elétricos Híbridos Plug-In | ||

| Veículos Elétricos a Célula de Combustível | ||

| Combustíveis Alternativos | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Resto da América do Norte | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Filipinas | ||

| Indonésia | ||

| Vietnã | ||

| Austrália | ||

| Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Emirados Árabes Unidos | |

| Arábia Saudita | ||

| Turquia | ||

| África do Sul | ||

| Egito | ||

| Resto do Oriente Médio e África | ||

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de volantes automotivos?

O mercado de volantes automotivos foi avaliado em US$ 34,98 bilhões em 2025 e está projetado para alcançar US$ 43,25 bilhões até 2030.

Qual segmento de tecnologia está crescendo mais rapidamente?

Sistemas steer-by-wire estão crescendo a TCAC de 7,90% até 2030 conforme VE premium e veículos autônomos adotam arquiteturas sem coluna.

Por que a Ásia-Pacífico domina a produção de volantes automotivos?

Ásia-Pacífico detém 48,67% de participação graças à escala de VE da China, objetivos de localização de semicondutores e cadeias de suprimento de primeiro nível bem estabelecidas.

Quais regulamentações estão moldando futuros volantes automotivos?

GSR II da UE, legislação americana de motorista comprometido e regras DCAS da UNECE exigem airbags e sensores de monitoramento do motorista, impulsionando integração eletrônica no volante.

A oportunidade de pós-venda é significativa?

Sim, apesar da dominância da montadora, o pós-venda está definido para expandir a TCAC de 8,26% devido ao envelhecimento de frotas e demanda de customização, especialmente em mercados emergentes.

Página atualizada pela última vez em: