Tamanho e Participação do Mercado de Micromotores Automotivos

Análise do Mercado de Micromotores Automotivos pela Mordor Intelligence

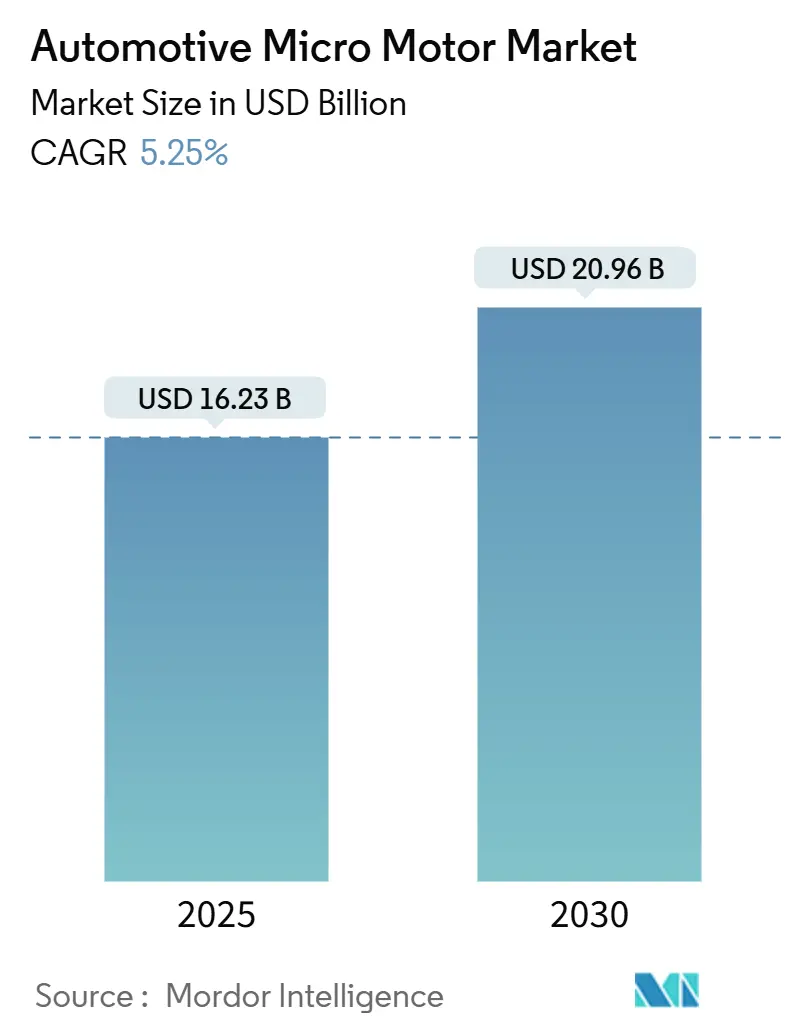

O tamanho do mercado de micromotores automotivos ficou em USD 16,23 bilhões em 2025 e está previsto para alcançar cerca de USD 20,96 bilhões até 2030, avançando a 5,25% CAGR. Os ganhos derivam dos volumes de veículos elétricos (VE) em rápido crescimento, da migração para arquiteturas híbridas suaves de 48 V e do crescente conteúdo por veículo em módulos de trem de força, segurança e conforto. Os fabricantes estão escalando centros de produção regionais para atender às regras de sourcing local; somente a Nidec destinou mais de USD 7 bilhões para capacidade expandida de E-Axle para capturar participação adicional do mercado de micromotores automotivos. A Ásia-Pacífico permanece o epicentro da demanda, auxiliada pela liderança de exportação da China, enquanto plataformas de maior voltagem estimulam a adoção mais rápida de tecnologias de motores sem escova na América do Norte e Europa.

Principais Conclusões do Relatório

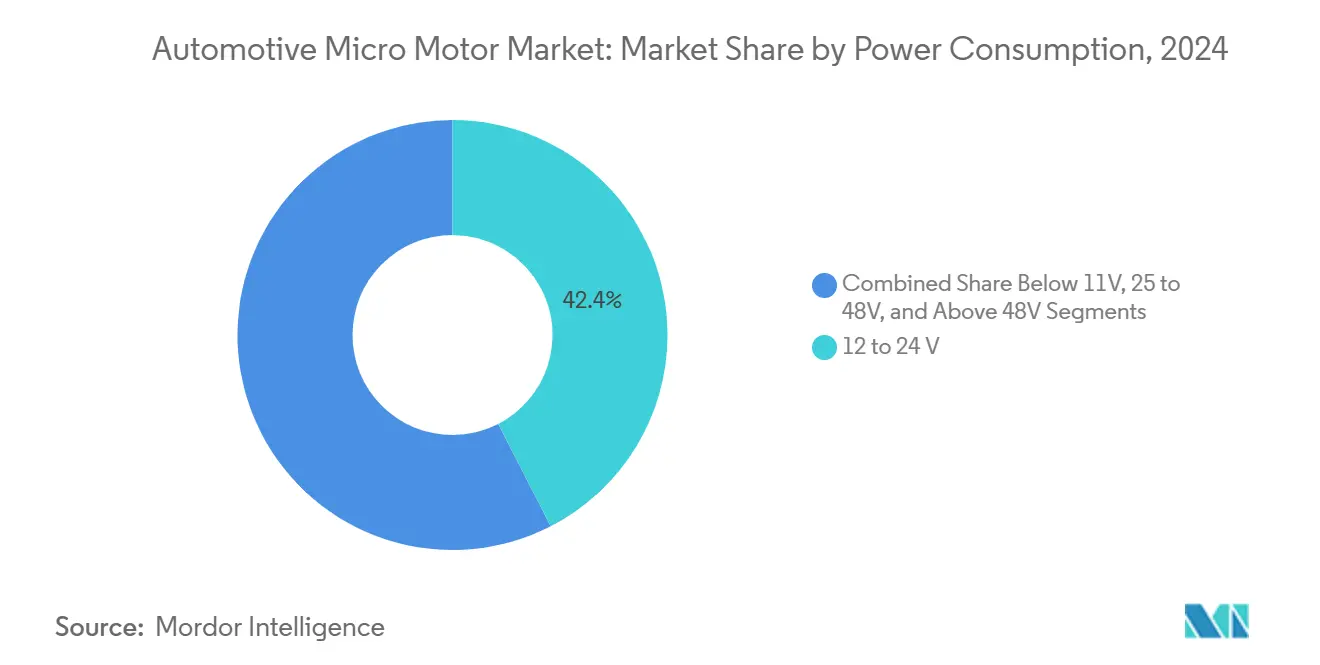

- Por consumo de energia, o segmento de 12-24 V liderou com 42,44% da participação do mercado de micromotores automotivos em 2024; sistemas acima de 48 V registram a maior CAGR de 5,78% até 2030.

- Por tipo de motor, motores DC detiveram 59,65% de participação na receita em 2024, enquanto designs AC são projetados para expandir a 6,5% CAGR até 2030.

- Por tecnologia, motores sem escova comandaram 54,22% de participação do tamanho do mercado de micromotores automotivos em 2024 e estão crescendo a 5,44% CAGR.

- Por aplicação, trem de força e sistema de transmissão responderam por 33,56% da receita em 2024; módulos de segurança & ADAS estão avançando mais rapidamente a 5,53% CAGR.

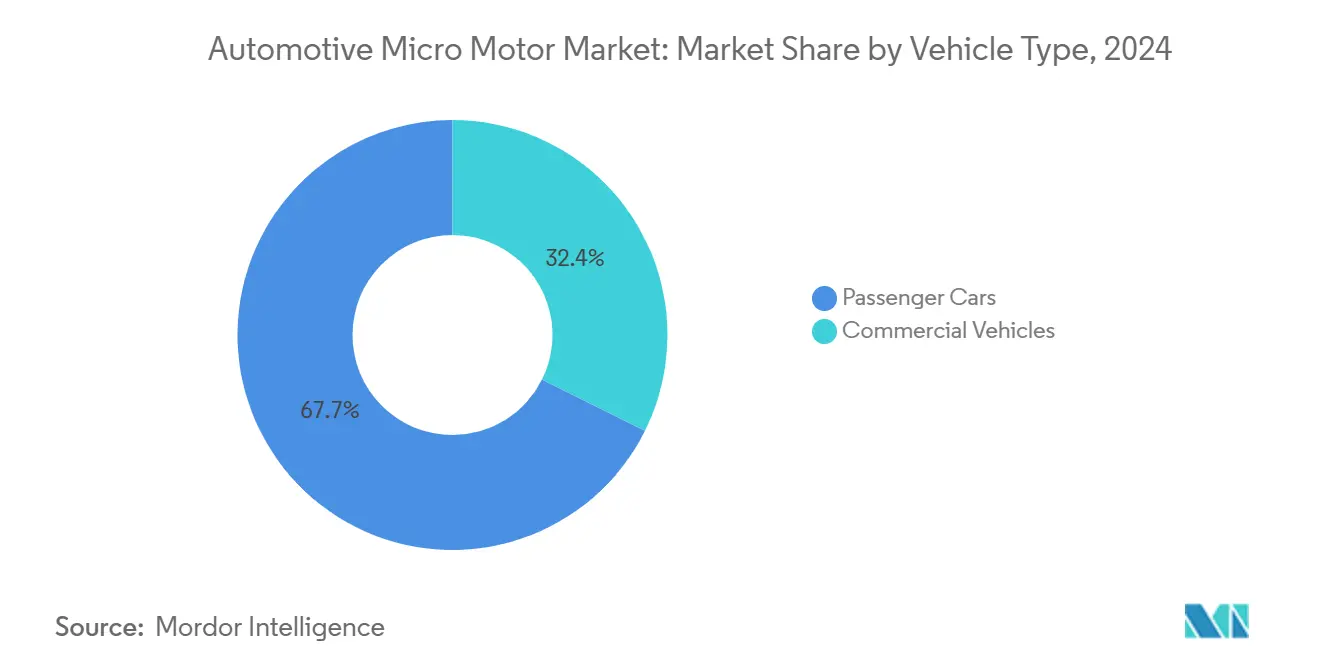

- Por tipo de veículo, carros de passeio controlaram 67,65% de participação em 2024, ainda assim veículos comerciais registram a CAGR mais rápida de 5,75% na eletrificação de frotas.

- Por canal de vendas, embarques OEM representaram 72,21% da receita em 2024, enquanto o pós-venda aumenta a 6,32% CAGR na demanda de reposição.

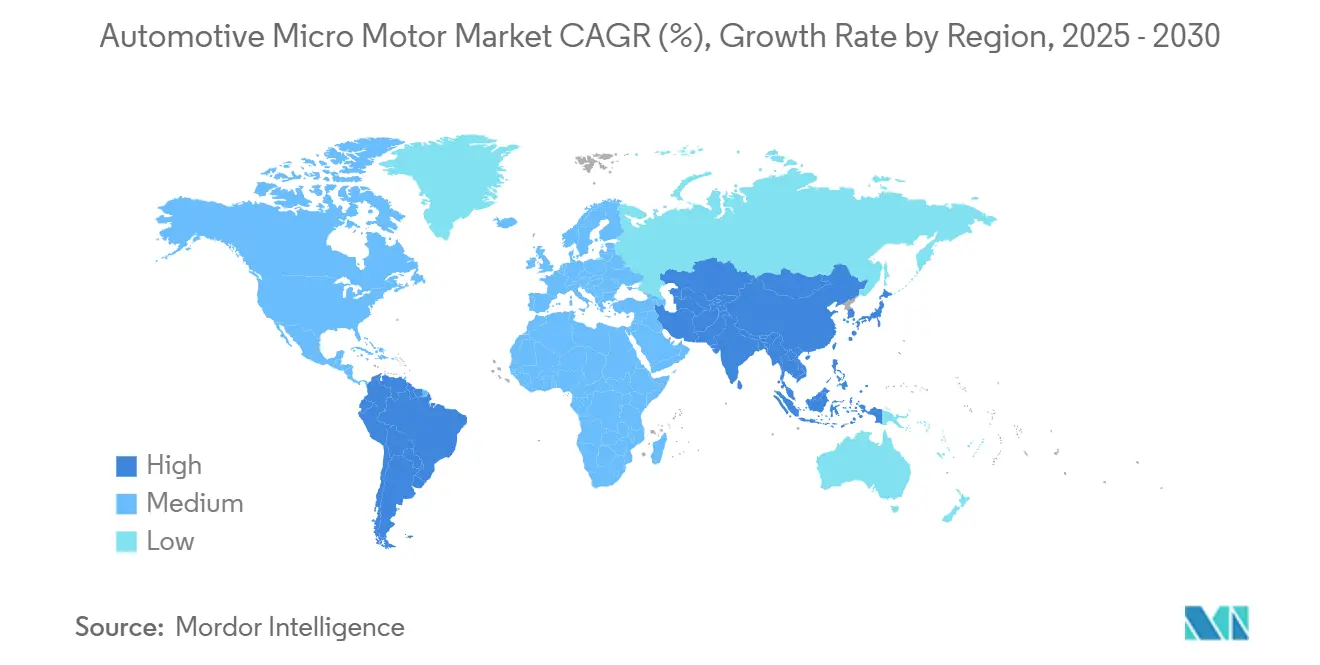

- Por geografia, a Ásia-Pacífico capturou 48,48% da receita de 2024 e está definida para crescer a 6,20% CAGR, superando todas as outras regiões.

Tendências e Insights Globais do Mercado de Micromotores Automotivos

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento nos Volumes de Produção de VE | +2.1% | Global, com APAC liderando a adoção | Médio prazo (2-4 anos) |

| Aumento nas Arquiteturas Híbridas Suaves de 48V | +1.8% | América do Norte & Europa, expandindo para APAC | Médio prazo (2-4 anos) |

| Crescente Demanda por Interiores de Luxo & Premium | +1.2% | Global, concentrada em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Impulso de Redução de Peso do Veículo & Miniaturização de Componentes | +0.9% | Global, impulsionado por regulamentações de eficiência | Longo prazo (≥ 4 anos) |

| Integração em Sistemas de Aerodinâmica Ativa | +0.6% | Segmentos premium da Europa & América do Norte | Médio prazo (2-4 anos) |

| Proliferação de Recursos de Bem-estar da Cabine | +0.4% | Segmentos de luxo em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento nos Volumes de Produção de VE

Os embarques globais de VE continuam a superar o crescimento geral de veículos leves, e cada modelo de bateria pura depende de dezenas de micromotores auxiliares para gerenciamento térmico, aerodinâmica, direção, frenagem e resfriamento do pack de bateria. A Assembly Magazine prevê um aumento de quatro vezes na produção de motores de tração para mais de 120 milhões de unidades até 2034, uma tendência que se reflete em demanda paralela por motores menores em subsistemas. A ascensão da China para 4,91 milhões de exportações de veículos em 2023, superando o Japão, reflete essa mudança e concentra muito do mercado de micromotores automotivos na região. Arquiteturas de 800 V mais altas em VE premium elevam ainda mais o padrão de desempenho para eletrônicos de controle de micromotores construídos com dispositivos de carbeto de silício, empurrando fornecedores em direção a módulos de driver robustos e de alta frequência[1]Cost of Semiconductor Chips Per Vehicle to Double to $1200 by 2030 Due to Tech Advancement: NITI Aayog,

Economic Times, economictimes.indiatimes.com.

Aumento nas Arquiteturas Híbridas Suaves de 48V

A transição dos sistemas elétricos tradicionais de 12 V para placas de 48 V permite que as montadoras reduzam o uso de combustível em até 15% enquanto desbloqueiam novas aplicações de micromotores em suspensão ativa, start-stop e superchargers elétricos. A CLEPA projeta sistemas de 48 V em um a cada dez carros novos até 2025. O segmento de bateria de 48 V acompanhante está previsto para subir, dando ao mercado de micromotores automotivos uma oportunidade considerável de design-in. A adoção da Tesla da fiação de 48 V no Cybertruck acelera a conversão da indústria, embora os fabricantes legados devam reformular chicotes, conectores e ferramentas de validação para lidar com voltagens mais altas[2]"48-V Systems: What You Need to Know as Automakers Say Goodbye to 12 V", Electronic Design, electronicdesign.com.

Crescente Demanda por Interiores de Luxo & Premium

Modelos premium integram múltiplos sopradores de clima por zona, assentos hápticos e arrays de iluminação adaptativa, cada um acionado por micromotores de precisão que garantem operação silenciosa e ciclos de vida estendidos. Os embarques globais de veículos com preço acima de USD 80.000 continuam a subir conforme consumidores afluentes priorizam tecnologia de cabine. A eletrônica agora responde por uma parcela crescente do custo de construção, encorajando montadoras a adicionar ionizadores, dispensadores de aroma e módulos de cancelamento ativo de ruído alimentados por designs sem escova compactos. Fornecedores Tier-1 abordam a crescente complexidade interior desenvolvendo plataformas modulares de motores que compartilham designs de estator entre atuadores de assento, coluna de direção e HVAC, melhorando a economia de escala e o tempo de chegada ao mercado.

Impulso de Redução de Peso do Veículo & Miniaturização de Componentes

Regulamentações rigorosas de eficiência levam OEMs a reduzir a massa do veículo, dobrando a demanda por polímeros leves, enrolamentos de alumínio e bobinas de nanotubos de carbono em montagens de micromotores. O Instituto Coreano de Ciência e Tecnologia demonstrou um motor de nanotubo que reduz o peso do rotor enquanto aumenta a densidade de potência, uma inovação com implicações diretas para módulos de VE com restrição de espaço. A CompositesWorld estima que a receita de compósitos automotivos dobrará até 2032 conforme fornecedores substituem carcaças de aço por termoplásticos de alta resistência. A revisão de tendências de 2024 da Vitesco destaca enrolamentos de alumínio que reduzem o tamanho do pacote sem sacrificar torque, um recurso fundamental para plataformas sem escova de próxima geração.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Tendência de Alta nos Preços de Ímãs de Terras Raras | -1.1% | Global, com fornecimento concentrado na China | Curto prazo (≤ 2 anos) |

| Atualizações Tecnológicas Constantes Inflacionando Custos Unitários | -0.8% | Global, afetando todos os segmentos de mercado | Médio prazo (2-4 anos) |

| Especificações de Tolerância Rigorosa Aumentando Custos de Qualificação | -0.5% | Global, particularmente em segmentos premium | Médio prazo (2-4 anos) |

| Substitutos de Atuadores Piezo Emergentes | -0.3% | Mercados desenvolvidos com adoção avançada de tecnologia | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Tendência de Alta nos Preços de Ímãs de Terras Raras

A volatilidade dos preços de ímãs permanentes é o desafio de custo mais agudo para fornecedores de micromotores automotivos. Os valores spot de neodímio caíram 42% no ano passado, ainda assim o risco de fornecimento de longo prazo paira conforme a China aperta os controles de exportação. Programas de veículos já reportam pausas de produção, como a linha Swift da Suzuki no Japão, quando embarques de ímãs paralisaram. Participantes da indústria estão diversificando o sourcing: a Nidec assinou um acordo de 2025 para adotar ímãs Noveon Ecoflux produzidos nos Estados Unidos, amortecendo choques cambiais e geopolíticos.

Atualizações Tecnológicas Constantes Inflacionando Custos Unitários

O conteúdo de semicondutores por veículo está definido para dobrar para aproximadamente USD 1.200 até 2030 conforme sistemas de trem de força, ADAS e infoentretenimento se expandem, elevando preços de controladores de micromotores. Preços crescentes de aço elétrico elevaram custos de motores 35-40% desde 2020, estreitando margens de fornecedores. Enquanto isso, protocolos de qualificação mais rigorosos podem estender a validação de moldes para oito meses e USD 20.000 por revisão de ferramenta, atrasando lançamentos de produtos e aumentando gastos de desenvolvimento.

Análise de Segmento

Por Consumo de Energia: Sistemas de 48 V Impulsionam Migração de Voltagem

A classe de 12 a 24 V deteve 42,44% da participação do mercado de micromotores automotivos em 2024, refletindo arquiteturas elétricas legadas através do parque de veículos leves. Segmentos de voltagem mais alta (Mais de 48 V), no entanto, registram a CAGR mais rápida de 5,78% conforme OEMs adotam trens de força híbridos suaves e de VE de 800 V para ganhos de eficiência. Essa mudança amplia o tamanho do mercado de micromotores automotivos para unidades sem escova de alto torque pareadas com chicotes de baixo calibre, reduzindo perdas resistivas e aliviando cargas térmicas. O lançamento do chicote de 48 V da Tesla sublinha o alinhamento amplo da indústria no próximo padrão elétrico.

A CLEPA confirma que a tecnologia de 48 V pode reduzir o uso de combustível em até 15%, acelerando sua inclusão em estratégias de conformidade de CO₂ europeias[3]48V Technology,

CLEPA, clepa.eu. Fornecedores, portanto, escalam famílias de estatores modulares que cobrem motores de soprador de 24 V através de auxiliares de tração de 400 V, maximizando o reuso de plataforma. Nichos emergentes de baixa potência (Menos de 11 V) permanecem relevantes para nós de sensores, ainda representam uma porção limitada da receita.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Motor: Dominância DC Enfrenta Desafio AC de Alta Eficiência

Motores DC comandaram 59,65% da receita de 2024 graças a designs custo-efetivos para elevadores de vidro, ajustadores de assento e aletas de HVAC. Não obstante, máquinas AC registram uma robusta CAGR de 6,5% porque a operação de velocidade variável reduz consumo de energia em direção, frenagem e bombas de refrigerante. O mercado de micromotores automotivos, portanto, testemunha um portfólio equilibrado onde plataformas DC permanecem viáveis para atuação liga-desliga, enquanto opções AC acionadas por inversores satisfazem alvos de eficiência na direção assistida elétrica.

A linha SynRA da Nidec ilustra o impulso em direção a arquiteturas de relutância síncrona que removem ímãs de terras raras, aumentando a resiliência do fornecimento. As vendas FY23/24 da Johnson Electric indicam absorção OEM sustentada através de ambos os tipos de motores, validando um roteiro multi-tecnológico.

Por Tecnologia: Plataformas sem Escova Lideram Corrida de Confiabilidade

Plataformas sem escova entregaram 54,22% das vendas de 2024 e superarão sistemas com escova com 5,44% CAGR em melhor eficiência, menor ruído e praticamente zero manutenção. Placas de driver integradas reduzem ainda mais o tamanho do pacote, importante para módulos modernos de cockpit e resfriamento de bateria. Motores com escova permanecem relevantes em itens de pós-venda sensíveis ao custo, mas continuam a ceder terreno.

Enrolamentos de nanotubos de carbono revelados pelo Instituto Coreano de Ciência e Tecnologia sinalizam um novo capítulo em designs sem escova ultra-leves para cantos críticos de peso de VE. Avanços paralelos incluem codificadores magnéticos sem bateria que estendem a vida útil removendo células a bordo, um passo recentemente comercializado pela Nidec.

Por Aplicação: Módulos de Segurança & ADAS Aceleram

Sistemas de trem de força e transmissão detiveram 33,56% da receita em 2024, ancorados pelo controle do acelerador, wastegate de turbo e atuação de válvula de transmissão. Ainda assim, módulos de segurança e ADAS registram a CAGR mais íngreme de 5,53% conforme mecanismos de limpeza de radar, lidar e câmera dependem de micro-atuação de precisão. O mercado de micromotores automotivos também se beneficia de obturadores ativos de grade e controladores de altura de rolagem que reduzem arrasto e aumentam alcance em até 15%.

Dispositivos de bem-estar da cabine como ionizadores e dispensadores de aroma adicionam volume adicional, particularmente em acabamentos de luxo. Fornecedores respondem com motores sem escova selados e resistentes a líquidos adequados para posicionamentos severos sob o capô e externos, expandindo valor endereçável por veículo.

Por Tipo de Veículo: Veículos Comerciais Ganham Impulso

Carros de passeio produziram 67,65% da receita de micromotores em 2024, impulsionados pelo volume unitário puro e proliferação rápida de recursos. Veículos comerciais registram uma CAGR mais rápida de 5,75% na eletrificação de frotas de entrega. O tamanho do mercado de micromotores automotivos ligado a vans elétricas cresce conforme operadores de frotas instalam compressores de refrigeração elétrica, atuadores de elevação hidráulica e sensores de segurança urbana.

A exportação do México de VE para os Estados Unidos destaca a construção norte-americana tanto em segmentos de passageiros quanto comerciais leves. Desgaste de ciclo de trabalho mais rápido em serviço comercial impulsiona maior demanda de pós-venda por substituições sem escova de alta durabilidade.

Por Canal de Vendas: Contratos OEM Dominam, Pós-venda Expande

Canais OEM produziram 72,21% da receita de 2024 através de contratos diretos de ajuste de linha que percorrem plataformas de veículos multi-anos. O pós-venda cresce a 6,32% CAGR conforme subsistemas eletrônicos complexos envelhecem, requerendo peças de diagnóstico e substituição especializadas. Tier-1s se diversificam em peças de serviço de marca, aproveitando know-how de produção para capturar gastos pós-garantia.

Fornecedores taiwaneses como E-Lead Electronics, conhecidos por módulos de infoentretenimento, expandem redes transfronteiriças para servir canais OEM e de reparo independentes, sublinhando as oportunidades duplas da indústria de micromotores automotivos em ciclos de primeiro ajuste e serviço.

Análise de Geografia

A Ásia-Pacífico gerou 48,48% da receita global em 2024, e sua CAGR de 6,20% até 2030 mantém a região na vanguarda do mercado de micromotores automotivos. Exportadores chineses embarcaram 4,91 milhões de veículos em 2023, superando o Japão e consolidando uma ampla base de fornecimento para micromotores, semicondutores e ímãs. A Nidec planeja aumentar o quadro de funcionários em seu complexo de Dalian em até 50%, transformando-o no maior site de motores de VE do mundo capaz de produção de um milhão de unidades por ano. Tailândia e Indonésia cortejam investimento fresco para criar cadeias de suprimentos de VE integradas, ampliando opções regionais de sourcing.

A Europa avança a uma taxa constante conforme alvos rigorosos de emissões estimulam lançamentos de 48 V e OEMs premium adotam aerodinâmica ativa. A promoção da CLEPA de trens de força híbridos suaves e a fusão de 2024 da Schaeffler com a Vitesco fortalecem a expertise local de motores. A startup alemã DeepDrive garantiu USD 33,5 milhões para comercializar designs de rotor duplo usando 50% menos ímãs, destacando o impulso da Europa por inovações com poucos materiais.

A América do Norte é alimentada por políticas de reshoring e padronização de voltagem liderada pela Tesla. A aquisição de EUR 3,5 bilhões da divisão Innomotics da Siemens pela KPS Capital Partners sinaliza apetite de private equity por marcas de motores de alto valor. A América do Sul exibe o maior crescimento a partir de uma base menor, auxiliada pelo conteúdo eletrônico crescente na produção brasileira e argentina.

Cenário Competitivo

O mercado global de micromotores exibe um nível moderado de concentração, com os líderes coletivamente comandando uma porção significativa da receita geral. Várias tendências chave e dinâmicas competitivas moldam este cenário. O mercado é caracterizado pela presença de jogadores principais, incluindo Nidec e Johnson Electric, entre outros. Essas empresas estão perseguindo ativamente estratégias para fortalecer suas posições e capitalizar na demanda crescente por micromotores em várias aplicações, particularmente dentro dos setores de veículos elétricos (VE) e sistemas avançados de assistência ao motorista (ADAS). Especialistas em motores tradicionais estão enfrentando competição aumentada de fornecedores Tier-1 e fabricantes de eletrônicos que estão se expandindo no mercado de micromotores. Além disso, firmas de private equity estão ativamente buscando oportunidades para adquirir e consolidar negócios de micromotores, visando criar portfólios de tecnologia diversificados.

Estrategicamente, a integração vertical ganha tração. A fusão da Schaeffler com a Vitesco forma uma entidade de EUR 25 bilhões abrangendo sistemas de trem de força, e-axle e inversor. O financiamento de USD 20 milhões da Conifer acelerará motores agnósticos de ímã que evitam a volatilidade de terras raras. Enquanto isso, os atuadores PowerHap baseados em piezo da TDK facilitam haptics de estado sólido, representando uma ameaça de substituição de nicho para unidades rotativas tradicionais em controles de infoentretenimento.

A colaboração OEM também se intensifica. A Magna fez parceria com a NVIDIA para integrar computadores centrais prontos para AI, impulsionando a demanda por motores de alta precisão em limpeza de sensores, posicionamento de radar e sistemas de grade ativa. Fornecedores adotando software avançado de análise de tolerância, exemplificado pela ZF Electronics, reportam economias de corte de protótipo que se traduzem em preços competitivos para montadoras.

Líderes da Indústria de Micromotores Automotivos

-

Nidec Corporation

-

Johnson Electric Holdings Limited

-

Mabuchi Motor Co., Ltd.

-

DENSO Corporation

-

Maxon Motor AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Conifer levantou USD 20 milhões para comercializar motores agnósticos de ímã e e-powertrains, mitigando riscos de fornecimento de terras raras.

- Junho de 2025: Instituto Coreano de Ciência e Tecnologia introduziu bobinas de nanotubos de carbono permitindo motores sem escova ultra-leves para auxiliares de VE.

- Fevereiro de 2025: Nidec concordou em adquirir ímãs Ecoflux fabricados nos EUA da Noveon, fortalecendo a segurança de fornecimento norte-americano.

Escopo do Relatório Global do Mercado de Micromotores Automotivos

Micromotores automotivos são motores compactos, leves e simples de operar com baixo consumo de energia e pouca interferência eletromagnética. Eles, portanto, são ideais para uso em locais pequenos e complicados com orçamentos de energia limitados, como sistemas elétricos e eletrônicos modernos no domínio automotivo.

O mercado de micromotores automotivos é segmentado por consumo de energia, tipo de motor, tipo de tecnologia e geografia. Por consumo de energia, o mercado é segmentado em menos de 11V, 12V-24V, 25V-48V e mais de 48V. Por tipo de motor, o mercado é segmentado em motores DC e motores AC. Por tipo de tecnologia, o mercado é segmentado em micromotor com escova e micromotor sem escova. Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico, América Latina e Oriente Médio e África.

O relatório oferece tamanho de mercado e previsões para micromotores automotivos em valor (USD) para todos os segmentos acima

| Abaixo de 11 V |

| 12 a 24 V |

| 25 a 48 V |

| Acima de 48 V |

| Motor DC |

| Motor AC |

| Micromotor com Escova |

| Micromotor sem Escova |

| Eletrônicos de Carroceria (vidro, assento, espelho) |

| Sistemas de Trem de Força & Transmissão |

| Chassis & Direção |

| Módulos de Segurança & ADAS |

| Infoentretenimento & Conectividade |

| Carros de Passeio |

| Veículos Comerciais |

| OEM |

| Pós-venda |

| América do Norte | Estados Unidos |

| Canadá | |

| Resto da América do Norte | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Austrália & Nova Zelândia | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| Turquia | |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Consumo de Energia | Abaixo de 11 V | |

| 12 a 24 V | ||

| 25 a 48 V | ||

| Acima de 48 V | ||

| Por Tipo de Motor | Motor DC | |

| Motor AC | ||

| Por Tecnologia | Micromotor com Escova | |

| Micromotor sem Escova | ||

| Por Aplicação | Eletrônicos de Carroceria (vidro, assento, espelho) | |

| Sistemas de Trem de Força & Transmissão | ||

| Chassis & Direção | ||

| Módulos de Segurança & ADAS | ||

| Infoentretenimento & Conectividade | ||

| Por Tipo de Veículo | Carros de Passeio | |

| Veículos Comerciais | ||

| Por Canal de Vendas | OEM | |

| Pós-venda | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Resto da América do Norte | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália & Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| Turquia | ||

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de micromotores automotivos?

O tamanho do mercado de micromotores automotivos alcançou USD 16,23 bilhões em 2025 e está projetado para crescer para cerca de USD 20,96 bilhões até 2030.

Qual segmento de consumo de energia lidera o mercado de micromotores automotivos?

O segmento de 12 a 24 V lidera com 42,44% de participação em 2024, mas as plataformas acima de 48 V registram a maior CAGR de 5,78% até 2030.

Por que os micromotores sem escova estão ganhando popularidade?

Os designs sem escova oferecem maior eficiência, operação mais silenciosa e maior vida útil, ajudando-os a capturar 54,22% da receita de 2024 e crescer a 5,44% CAGR.

Como os preços de ímãs de terras raras afetam os fornecedores de micromotores?

Preços voláteis de neodímio e disprósio podem aumentar custos unitários e interromper o fornecimento.

Qual região domina a demanda por micromotores automotivos?

A Ásia-Pacífico comanda 48,48% da receita global e está se expandindo a 6,20% CAGR, impulsionada pela força de exportação de VE da China e pela profundidade da cadeia de suprimentos regional.

Página atualizada pela última vez em: