Análise do mercado de bebidas esportivas da África

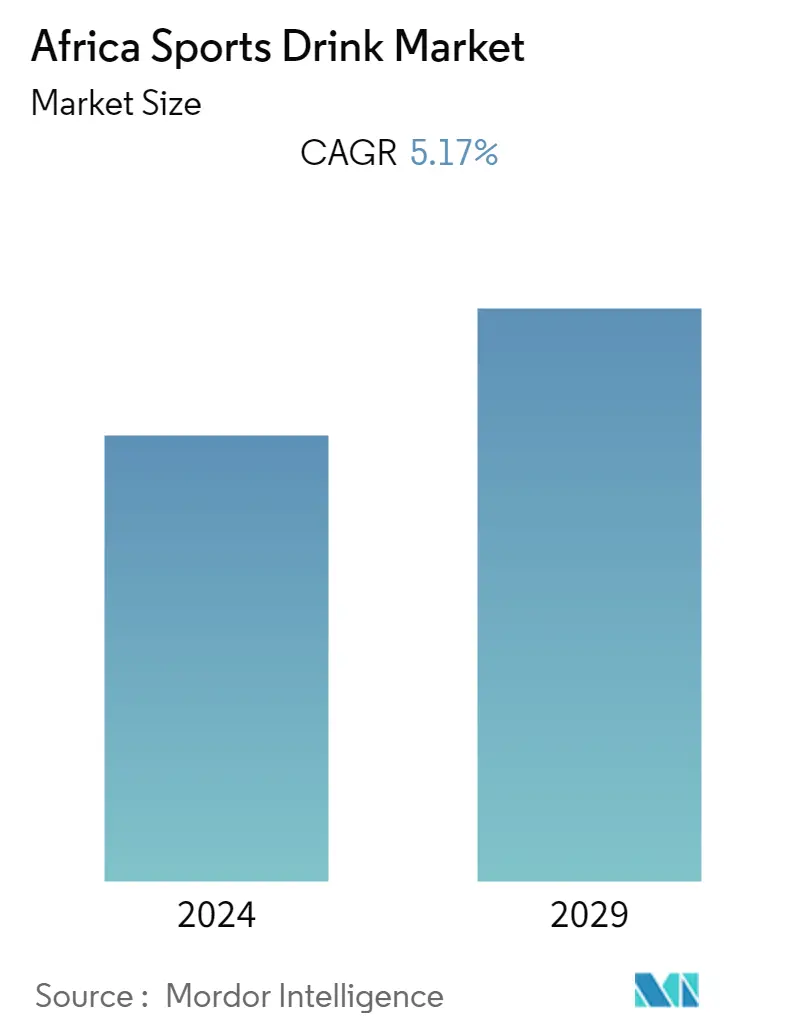

O tamanho do mercado africano de bebidas esportivas deverá crescer de US$ 196,17 milhões em 2023 para US$ 252,40 milhões até 2028, com um CAGR de 5,17% durante o período de previsão (2023-2028).

Ao longo da década, o consumo de bebidas desportivas tem sido testemunhado de forma significativa entre atletas e entusiastas do fitness, a fim de aumentar a reidratação e acelerar a recuperação. Além disso, espera-se que o número crescente de centros de fitness em toda a região impulsione ainda mais as vendas de bebidas esportivas durante o período de previsão. Com a crescente urbanização e a crescente consciencialização entre os consumidores sobre a importância da saúde, o mercado de bebidas desportivas em regiões com elevado potencial de crescimento, como África, está a crescer e espera-se que ofereça imensas oportunidades de crescimento.

Além disso, a crescente procura por bebidas nutricionais, juntamente com a crescente sensibilização para a saúde entre os millennials, é um dos principais factores que impulsionam o crescimento do mercado de bebidas desportivas no país. Assim, os jogadores estão oferecendo bebidas esportivas nutritivas e de baixo teor calórico, feitas com ingredientes naturais, como estévia e outras alternativas ao açúcar. Na região africana, muitas actividades desportivas estão a atrair o interesse das populações de meia-idade e geriátricas. As pessoas estão cada vez mais envolvidas em atividades recreativas e também se conscientizando da importância da nutrição, que é um fator importante para a escalada do mercado de bebidas esportivas.

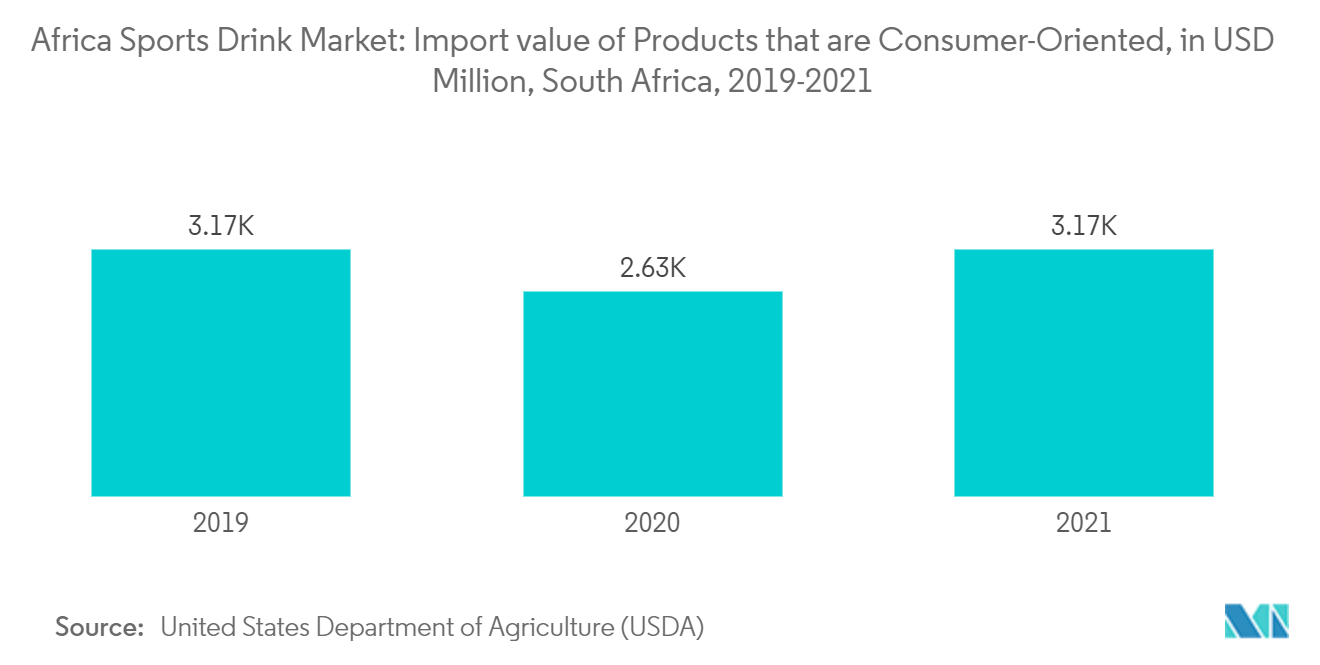

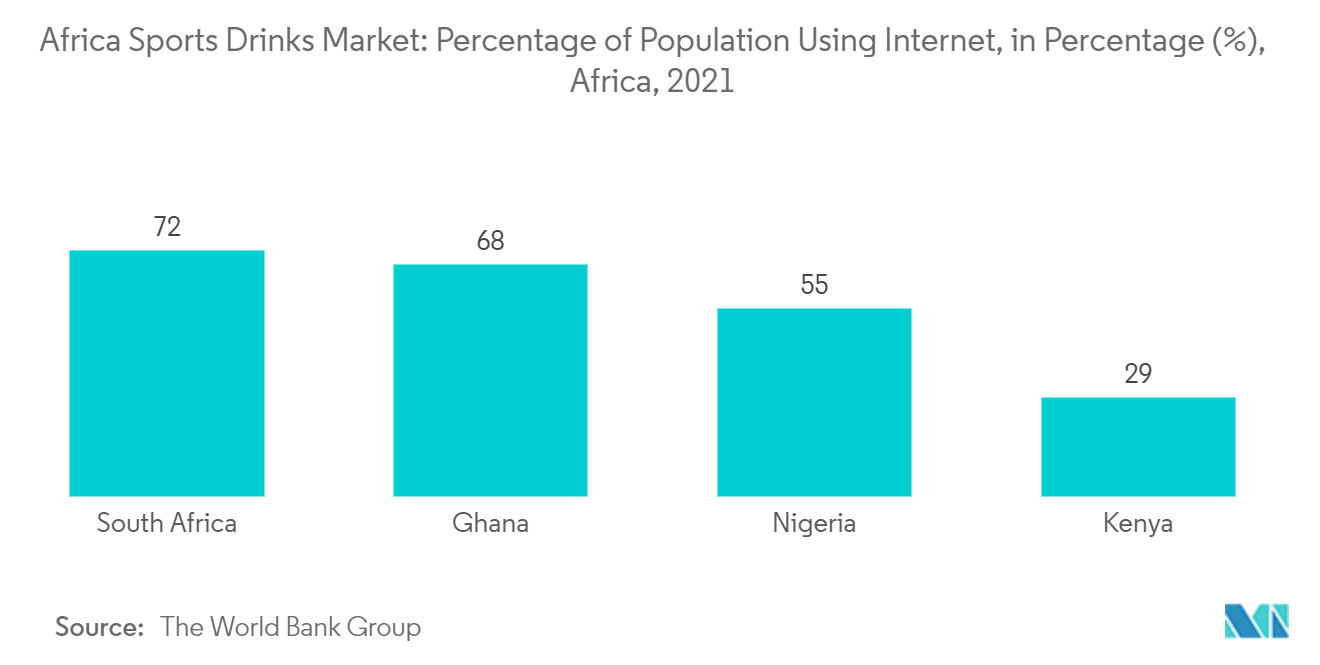

Posteriormente, a crescente adopção de compras online entre os consumidores africanos está a encorajar os fabricantes a optar por lojas online para comercializar os seus produtos. Assim, espera-se que a loja online acelere as vendas de bebidas desportivas nos próximos anos. No entanto, o aumento do imposto sobre bebidas açucaradas está a restringir o crescimento do mercado de bebidas desportivas em diferentes países de África, incluindo a África do Sul.

Tendências do mercado de bebidas esportivas na África

Tendência emergente para saúde e bem-estar na região

- A procura de bebidas desportivas está a aumentar rapidamente em África, atribuída a múltiplas razões, tais como o aumento da população jovem que considera essas bebidas como parte do consumo diário. O número de jovens está a aumentar em África; por exemplo, 49,79% da população total de África tinha entre 18 e 64 anos de idade no ano de 2021, de acordo com as estatísticas do Departamento de Assuntos Económicos e Sociais das Nações Unidas (UN DESA). Um número tão elevado de jovens representa uma oportunidade para o crescimento das bebidas esportivas no mercado.

- Além disso, as bebidas desportivas estão a ganhar popularidade entre indivíduos e atletas envolvidos em atividades de preparação física. A população millennial impulsiona o mercado, pois demonstra grande interesse pelo esporte, inclinação para o preparo físico, maior capacidade de compra e disposição para adquirir produtos saudáveis.

- O crescente surgimento e a crescente penetração de várias ligas desportivas, incluindo futebol e críquete, entre outras, também estão a impulsionar a procura de bebidas desportivas na região. Com a crescente inclinação das pessoas pela boa forma física, o número de academias de ginástica e academias de ginástica aumentou no passado recente.

- O crescimento desses estabelecimentos é um dos impulsionadores do mercado de bebidas esportivas durante o período de previsão. Portanto, a tendência crescente de saúde e bem-estar, aliada à crescente participação em actividades desportivas, está a impulsionar a procura do mercado por bebidas desportivas na região africana.

A África do Sul está liderando o crescimento do mercado devido a estratégias promocionais e de marketing agressivas

- O principal grupo de consumidores no país é composto por homens jovens entusiasmados e dispostos a manter uma boa forma corporal em meio a um estilo de vida acelerado. Há uma parcela considerável de frequentadores de academias no país, e vários outros consumidores estão optando pela academia.

- A economia justa do país é uma mão forte para os consumidores, pois eles podem optar pelos melhores produtos nutricionais disponíveis no mercado. Os fabricantes estão promovendo ativamente a participação das mulheres no esporte, pois isso tem potencial para aumentar as vendas de produtos de nutrição esportiva. Além disso, os principais players da região estão encontrando soluções exclusivas para aumentar suas vendas na região.

- Os fabricantes também estão se esforçando para sediar e patrocinar eventos de fitness em diversos pontos do país para divulgar suas marcas. Por exemplo, em termos de marcas de bebidas desportivas, a Energade também patrocinou várias equipas desportivas nacionais, incluindo Springboks e Bafana Bafana. Em novembro de 2021, a Energade e a SA Rugby renovaram a sua parceria de longa data como fornecedor oficial de bebidas desportivas.

- Além disso, a Energade também lançou a campanha Fueling SA Heroics em julho de 2019, destacando a sua associação com estas equipas e o seu papel nos sucessos desportivos sul-africanos, como a vitória do Springbok no Campeonato do Mundo de 2019. Além disso, produtos com ingredientes mais naturais são os preferidos dos consumidores.

- Além disso, as redes sociais estão a desempenhar um papel mais importante no fomento das vendas de bebidas desportivas. As empresas de bebidas esportivas estão comercializando seus produtos nas redes sociais para obter o mais alto nível de exposição por meio de patrocínios massivos para permanecerem relevantes na mente dos consumidores. O envolvimento das empresas com os seus consumidores através das redes sociais ajuda a reduzir a imprecisão das mensagens, aprofunda o conhecimento dos consumidores sobre as marcas e, assim, influencia a preferência dos consumidores pelas marcas.

- As marcas estão ativamente envolvidas com os seus clientes em plataformas como Twitter, Instagram e Facebook, e quanto maior for o número de fãs seguidores, maior será a confiança entre os consumidores. Portanto, todos os fatores acima mencionados afetam positivamente o mercado de bebidas esportivas nesta região.

Visão geral da indústria de bebidas esportivas da África

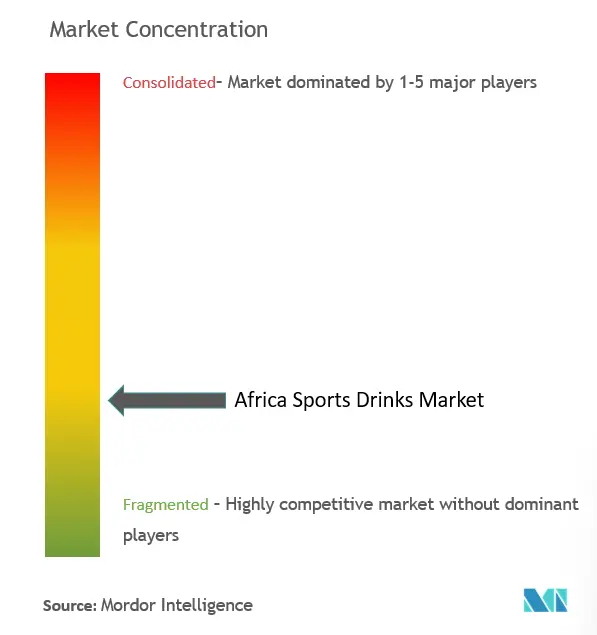

O mercado africano de bebidas desportivas é altamente competitivo, com uma concorrência acirrada entre os intervenientes no mercado para aumentar a sua quota no mercado estudado. Em termos de participação de mercado, o mercado é dominado por players como PepsiCo, Inc., The Coca-Cola Company, Suntory Holdings Limited, Tiger Brands Ltd e Bos Brands Pyt Ltd, entre outros.

Players proeminentes no mercado estão adotando abordagens estratégicas como lançamentos de produtos, parcerias e expansão para manter sua posição no mercado. As empresas têm introduzido produtos novos e inovadores com a inclusão de ingredientes e aditivos de origem natural para tornar o seu produto único em relação aos produtos existentes.

Líderes do mercado de bebidas esportivas da África

The Coca-Cola Company

Tiger Brands Ltd

PepsiCo, Inc.

Bos Brands Pyt Ltd

Suntory Holdings Limited

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de bebidas esportivas da África

- Maio de 2023 Prime anunciou que seus produtos estão sendo vendidos em lojas parceiras, como lojas Checkers e Checkers Hyper selecionadas e na Sixty60 em Western Cape, Gauteng e KwaZulu-Natal. Também alegou vender os seus produtos ao resto da África do Sul durante o mesmo mês.

- Setembro de 2022 Gatorade da PepsiCo lançou seu novo produto, bebida energética com cafeína, formulada especificamente para atletas. O produto, Fast Twitch, é considerado um cruzamento entre uma bebida energética e uma bebida esportiva. O Gatorade da PepsiCo está disponível em África através de vários canais de distribuição online.

- Dezembro de 2021 a marca aQuelle lançou sua bebida esportiva aQuelle ViV na África do Sul. O produto foi disponibilizado em quatro variantes de sabores diferentes, incluindo Gardenfruit, Pineberry, Kalamansi e Power. As três primeiras variantes consistem em vitamina B e eletrólitos, enquanto a última variante inclui guaraná e cafeína natural.

- Novembro de 2021 A Coca-Cola adquiriu a BodyArmor, marca de bebidas esportivas que oferece seus produtos na região africana. A marca BodyArmor afirma ter baixo teor de açúcar e sabores naturais.

Segmentação da indústria de bebidas esportivas da África

As bebidas esportivas são bebidas funcionais que ajudam os atletas a repor água, eletrólitos e energia antes, durante e especialmente após o treino ou competição. Essas bebidas são ricas em açúcar e carboidratos.

O mercado de bebidas esportivas é segmentado com base no tipo de embalagem, canal de distribuição e geografia. Com base no tipo de embalagem, o mercado é segmentado em garrafas e latas PET e com base em canais de distribuição em supermercados/hipermercados, lojas de conveniência/mercearia, lojas de varejo on-line e outros canais de distribuição. Por geografia, o mercado é segmentado na África do Sul, Egito, Nigéria e no resto da África.

O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos acima mencionados.

| Garrafa pet |

| Pode |

| Supermercados/Hipermercados |

| Conveniências/mercearias |

| Lojas de varejo on-line |

| Outros canais de distribuição |

| África do Sul |

| Egito |

| Nigéria |

| Resto da África |

| Tipo de embalagem | Garrafa pet |

| Pode | |

| Canal de distribuição | Supermercados/Hipermercados |

| Conveniências/mercearias | |

| Lojas de varejo on-line | |

| Outros canais de distribuição | |

| Geografia | África do Sul |

| Egito | |

| Nigéria | |

| Resto da África |

Perguntas frequentes sobre pesquisa de mercado de bebidas esportivas da África

Qual é o tamanho atual do mercado de bebidas esportivas da África?

O Mercado Africano de Bebidas Esportivas deverá registrar um CAGR de 5,17% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de bebidas esportivas da África?

The Coca-Cola Company, Tiger Brands Ltd, PepsiCo, Inc., Bos Brands Pyt Ltd, Suntory Holdings Limited são as principais empresas que operam no mercado africano de bebidas esportivas.

Que anos este Mercado Africano de Bebidas Esportivas cobre?

O relatório abrange o tamanho histórico do mercado de bebidas esportivas da África para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de bebidas esportivas da África para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Bebidas Esportivas na África

Estatísticas para a participação de mercado de bebidas esportivas na África em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Bebidas Esportivas na África inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.

.webp)