金属ケイ素市場分析

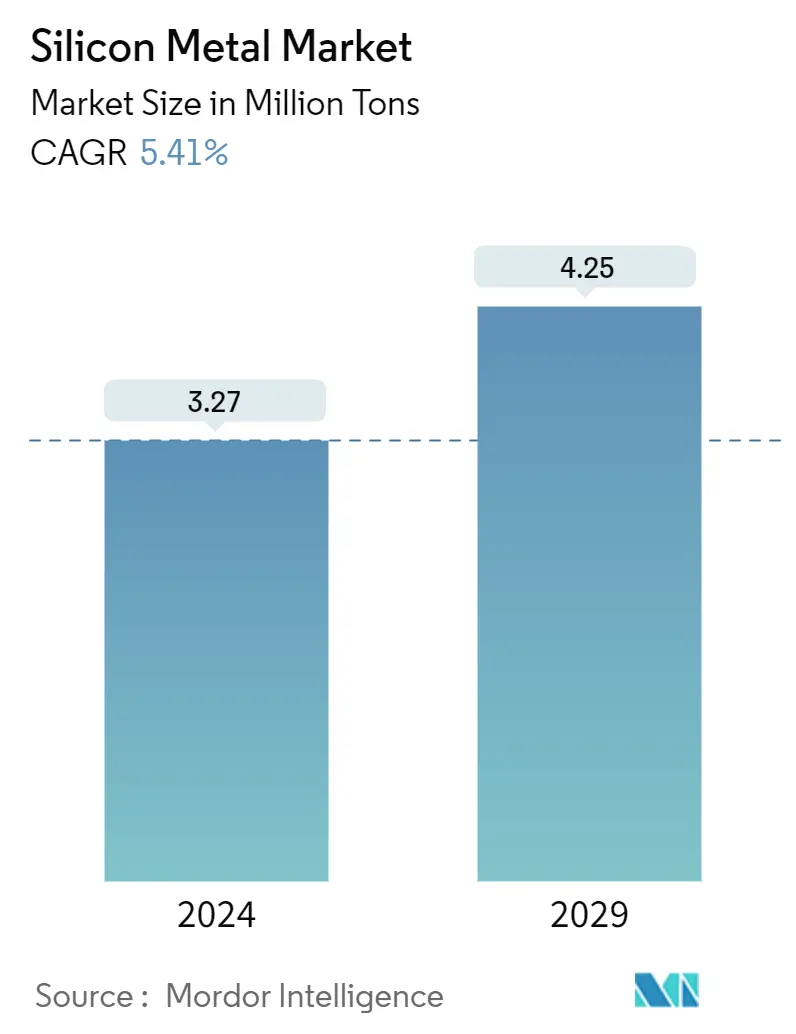

金属ケイ素の市場規模は2024年に3.27 Million tonsと推定され、2029年には4.25 Million tonsに達し、予測期間中(2024-2029)に5.41%の年平均成長率で成長すると予測される。

COVID-19はシリコーンメタル市場を阻害した。自動車、建設、エレクトロニクスなど、シリコーンメタルを利用する多くの産業は、パンデミックの間、景気後退、個人消費の減少、生産とサプライチェーンの混乱により需要が減少した。しかし、操業停止や規制が緩和されるにつれて、シリコーンメタルを利用する産業は回復し、インフラプロジェクト、自動車生産、半導体製造、再生可能エネルギー設備からのシリコーン需要が増加し、シリコーンメタルの需要を押し上げた。

- 自動車産業からのシリコーン需要の急増、太陽電池産業での使用の増加、その他の様々なエンドユーザーからのシリコーン需要の増加は、世界的にシリコーンメタルの市場を増加させると予想される。

- しかし、エネルギーコストの変動が金属ケイ素市場の成長を妨げている。

- 現在の技術を改善することで生産コストを削減するいくつかの方策と、再生可能エネルギー分野からの需要の増加が、今後一定期間、市場関係者に成長機会をもたらすと予想される。

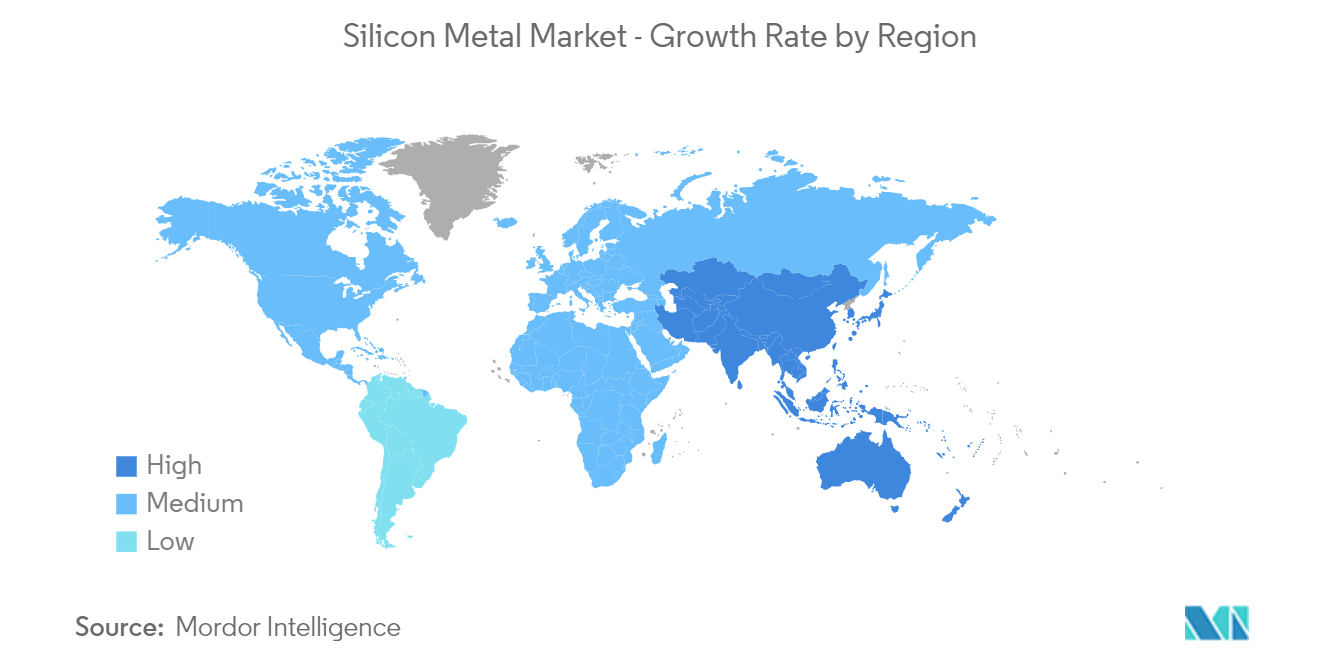

- アジア太平洋地域が最も高い市場シェアを占めており、予測期間中、金属ケイ素市場を支配する可能性が高い。

金属ケイ素の市場動向

市場を支配するソーラーパネル・セグメント

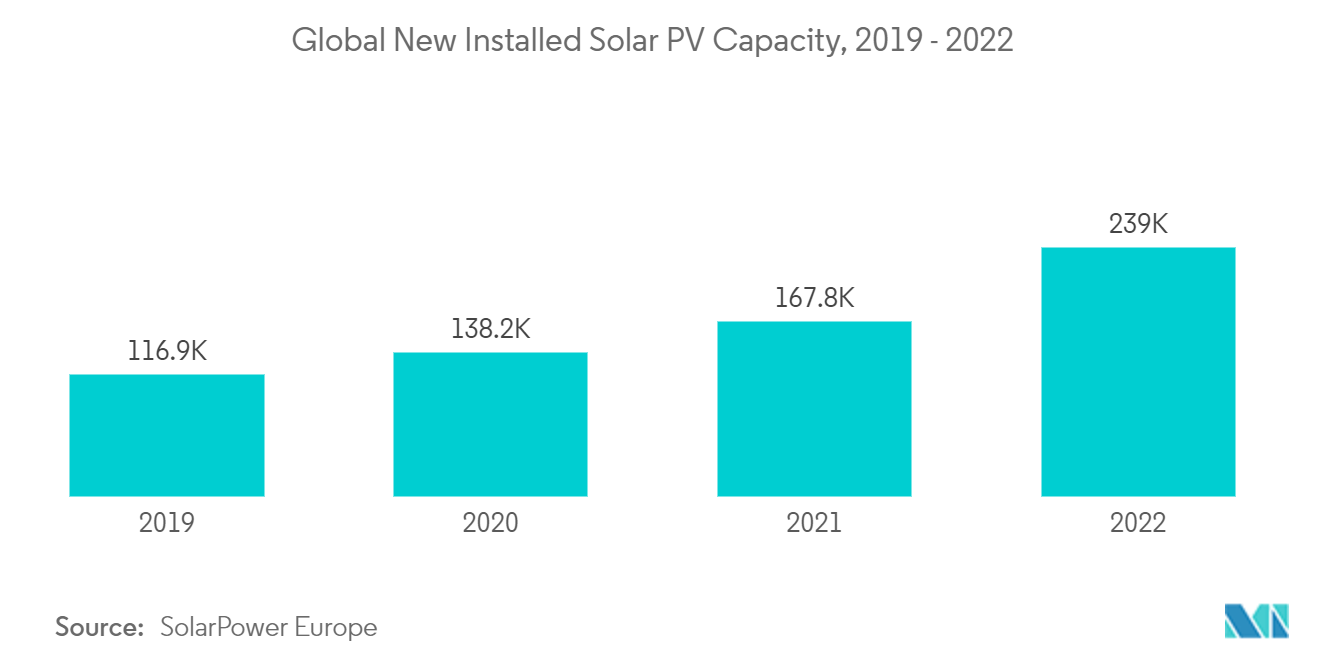

- 現在販売されているモジュールの約95%を占めるシリコンは、太陽光発電において最も広く使用されている半導体材料である。金属シリコンは、精製過程で半導体や太陽電池の材料となる高純度シリコンに生まれ変わる。そのため、太陽電池の製造に適している。

- 太陽エネルギーは、世界最大かつ急成長している分野のひとつである。国際エネルギー機関(IEA)によれば、このセクターは世界の純エネルギー容量の3分の2近くを占めている。

- 国際エネルギー機関(IEA)が発表したデータによると、2022年、太陽光発電の生産量は過去最高の270TWh増加し、26%増の約1300TWhに達した。太陽光発電は、2022年にすべての再生可能技術の中で最も大幅な絶対的発電量の伸びを示し、史上初めて風力を上回った。

- 米国は、2022年に導入されたインフレ削減法(IRA)に太陽光発電への寛大な新資金を盛り込んだ。投資税額控除と生産税額控除は、太陽光発電の設備容量とサプライチェーンの成長を大幅に後押しするだろう。

- 国際エネルギー機関(IEA)が発表したデータによると、2022年にブラジルは約11ギガワットの太陽光発電容量を追加し、2021年の成長率を倍増させた。産業界や電力小売業者からの再生可能エネルギーに対する継続的な需要を考慮し、導入量は中期的にこの水準を維持すると予測されている。

- 新・再生可能エネルギー省(MNRE)が発表したデータによると、2022年末時点で、インドは太陽光発電の導入量において世界第4位の地位を占めている。太陽光発電の累積設備容量は、2022年11月時点で約720万kWに達している。現在、インドの太陽光発電料金は非常に競争力があり、グリッド・パリティも達成されている。

- 上記のような動きは、予測期間を通じてソーラー産業におけるシリコーンメタル市場を牽引すると予想される。

アジア太平洋地域が市場を支配する

- アジア太平洋地域、特に中国は世界最大の金属ケイ素生産国である。この地域は、石英や石炭のような豊富な原材料の埋蔵量と、低コストの労働力へのアクセスの恩恵を受け、大規模な金属ケイ素生産施設の設立を支えている。

- 金属ケイ素の最も重要な用途は、シリコーン接着剤、シーリング剤、潤滑剤、化学物質、その他の物質、アルミニウム合金である。自動車、建築・建設、工業、その他のエンドユーザー部門が、これらの製品の主な用途である。

- 中国では新エネルギー車の生産と販売が大幅に増加し、販売台数は2022年までに722万台に達し、世界のEV販売台数の64%を占める。

- 予測期間中は、政府によるEV、ハイブリッド車、燃料電池車の普及促進が市場を牽引すると予測される。この国での電気自動車需要の高まりは、半導体、アルミニウム合金、シリコン接着剤の必要性を高めている。

- 中国汽車工業協会(CAAM)が発表した報告書によると、2022年、中国は乗用車253万台、商用車58万台を含む311万台を輸出し、2021年比で54.4%増加した。

- ジンコソーラー、トリナ・ソーラー、JAソーラーなど、世界の太陽光発電製造のトップ企業は中国に本社を置いている。中国での太陽電池製造は過去2年間で大幅に増加している。国際エネルギー機関(IEA)が発表したデータによると、2022年に追加される太陽光発電の容量は100GWで、2021年に比べて60%近く増加しており、中国は太陽光発電の容量追加という点でリードし続けている。

- 携帯電話、ノートパソコン、その他の電化製品の製造への投資は、中国における重要な投資分野である。今後の需要増に対応するため、世界中の大手メーカーが中国市場に多額の資本を投じている。

- これらの要因から、アジア太平洋地域の中国がシリコンメタル市場を支配すると予想される。

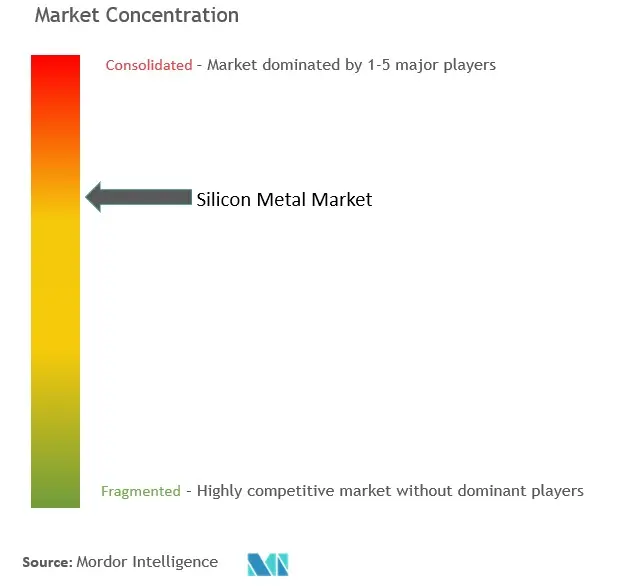

金属ケイ素産業概要

金属ケイ素市場は部分的に統合されている。主なプレーヤー(順不同)には、星根シリコン工業株式会社、Ferroglobe、Elkem ASA、ダウ、Wacker Chemie AGなどがある。

金属ケイ素市場のリーダー

Ferroglobe

Dow

Wacker Chemie AG

Hoshine Silicon Industry Co., Ltd

Elkem ASA

- *免責事項:主要選手の並び順不同

金属ケイ素市場ニュース

- 2023年10月米国サウスカロライナ州の高純度石英鉱山を買収。この買収は、フェログローブがこの重要な原料へのアクセスを保証することを意図したもので、これにより高純度金属ケイ素の需要増に対応できると期待された。

- 2022年10月:フェログローブは南アフリカのポロクワネにある5万5,000トンの金属ケイ素の生産設備の更新を発表した。ポロクワネの設備更新の決定は、同社の金属ケイ素の生産能力を高めることを意図したものである。

- 2022年8月:REC SiliconとMississippi Siliconの合意により、米国のソーラーサプライチェーンが強化された。この合意は、ミシシッピ・シリコン、特にソーラー産業が金属シリコンの牙城を維持するのに役立った。

金属ケイ素産業セグメント

ケイ素は、石英と炭素質原料から製錬工程を経て得られる金属元素である。硬くてもろく、光沢のある灰色のメタロイドで、熱伝導率と電気伝導率が高い。金属ケイ素はケイ素を主成分とし、少量の鉄、アルミニウム、カルシウム、マグネシウムなどの不純物からなる。アルミニウム合金、フェロシリコン合金、その他の特殊合金を製造する際の合金剤として一般的に使用される。

金属ケイ素市場は、製品タイプ、用途、地域によって区分される。製品タイプ別では、市場は冶金グレードと化学グレードに区分される。用途別では、アルミ合金、半導体、ソーラーパネル、シリコーン、その他の用途(建設・インフラ)に区分される。また、主要地域27カ国における金属ケイ素の市場規模と予測もカバーしている。

各セグメントについて、市場規模と予測は数量(トン)に基づいて行われている。

| 冶金グレード |

| 化学グレード |

| アルミニウム合金 |

| 半導体 |

| ソーラーパネル |

| シリコーン誘導体 |

| その他の用途(建設およびインフラ) |

| アジア太平洋 | 中国 |

| インド | |

| 日本 | |

| 韓国 | |

| マレーシア | |

| インドネシア | |

| タイ | |

| ベトナム | |

| その他のアジア太平洋地域 | |

| 北米 | アメリカ合衆国 |

| カナダ | |

| メキシコ | |

| ヨーロッパ | ドイツ |

| イギリス | |

| イタリア | |

| スペイン | |

| フランス | |

| 七面鳥 | |

| ロシア | |

| ノルディック | |

| その他のヨーロッパ | |

| 南アメリカ | ブラジル |

| アルゼンチン | |

| コロンビア | |

| 南米のその他の地域 | |

| 中東・アフリカ | サウジアラビア |

| 南アフリカ | |

| ナイジェリア | |

| カタール | |

| エジプト | |

| アラブ首長国連邦 | |

| その他の中東およびアフリカ |

| 製品タイプ | 冶金グレード | |

| 化学グレード | ||

| 応用 | アルミニウム合金 | |

| 半導体 | ||

| ソーラーパネル | ||

| シリコーン誘導体 | ||

| その他の用途(建設およびインフラ) | ||

| 地理 | アジア太平洋 | 中国 |

| インド | ||

| 日本 | ||

| 韓国 | ||

| マレーシア | ||

| インドネシア | ||

| タイ | ||

| ベトナム | ||

| その他のアジア太平洋地域 | ||

| 北米 | アメリカ合衆国 | |

| カナダ | ||

| メキシコ | ||

| ヨーロッパ | ドイツ | |

| イギリス | ||

| イタリア | ||

| スペイン | ||

| フランス | ||

| 七面鳥 | ||

| ロシア | ||

| ノルディック | ||

| その他のヨーロッパ | ||

| 南アメリカ | ブラジル | |

| アルゼンチン | ||

| コロンビア | ||

| 南米のその他の地域 | ||

| 中東・アフリカ | サウジアラビア | |

| 南アフリカ | ||

| ナイジェリア | ||

| カタール | ||

| エジプト | ||

| アラブ首長国連邦 | ||

| その他の中東およびアフリカ | ||

金属ケイ素市場調査FAQ

金属ケイ素市場の規模は?

金属ケイ素市場規模は、2024年には327万トンに達し、CAGR 5.41%で成長し、2029年には425万トンに達すると予想される。

現在の金属ケイ素の市場規模は?

2024年の金属ケイ素市場規模は327万トンに達すると予想される。

金属ケイ素市場の主要プレーヤーは?

Ferroglobe, Dow, Wacker Chemie AG, Hoshine Silicon Industry Co, Ltd, and Elkem ASAが金属ケイ素市場で事業を展開している主要企業である。

金属ケイ素市場で最も急成長している地域はどこか?

アジア太平洋地域は、予測期間(2024-2029年)に最も高いCAGRで成長すると推定される。

金属ケイ素市場で最大のシェアを持つ地域は?

2024年には、アジア太平洋地域が金属ケイ素市場で最大の市場シェアを占める。

この金属ケイ素市場は何年をカバーし、2023年の市場規模は?

2023年の金属ケイ素市場規模は309万トンと推定される。本レポートでは、金属ケイ素市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年の各年について調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年の金属ケイ素市場規模を予測しています。

金属ケイ素の主な市場機会は?

b) 強度を損なうことなく軽量化された部品の開発 c) 5Gネットワークの展開と自動車技術の進歩による半導体グレードの金属ケイ素の需要増

金属ケイ素の主な市場機会は?

b) 強度を損なうことなく軽量化された部品の開発 c) 5Gネットワークの展開と自動車技術の進歩による半導体グレードの金属ケイ素の需要増

最終更新日:

金属ケイ素産業レポート

金属シリコンの世界市場は、エレクトロニクス、電気自動車、再生可能エネルギーなどの主要分野での需要増に牽引され、大幅な拡大が見込まれている。製品タイプ、用途、地域別に分類すると、自動車産業や建設産業での重要な用途により、冶金グレードのシリコンが市場を席巻している。主な用途には、アルミニウム合金、半導体、ソーラーパネル、ステンレス鋼などがあり、特にアルミニウム合金は自動車分野で顕著である。中国、日本、インドを中心とするアジア太平洋地域が市場をリードしており、自動車とエレクトロニクス分野の急速な拡大がその原動力となっている。高い生産コストや環境への懸念といった課題はあるものの、技術的な進歩や研究開発投資によって成長の機会は強化されており、より持続可能でコスト効率の高い生産方法が期待されている。中国、米国、ロシアの主要シリコン生産国は、世界の供給動態に大きな影響を与え、国別のシリコン生産量に影響を与えている。モルドールインテリジェンスでは、市場シェア、市場規模、収益成長率などの統計情報を含む、詳細な市場調査レポートを提供しています。