ヨーロッパチョコレート市場規模・シェア

Mordor Intelligenceによるヨーロッパチョコレート市場分析

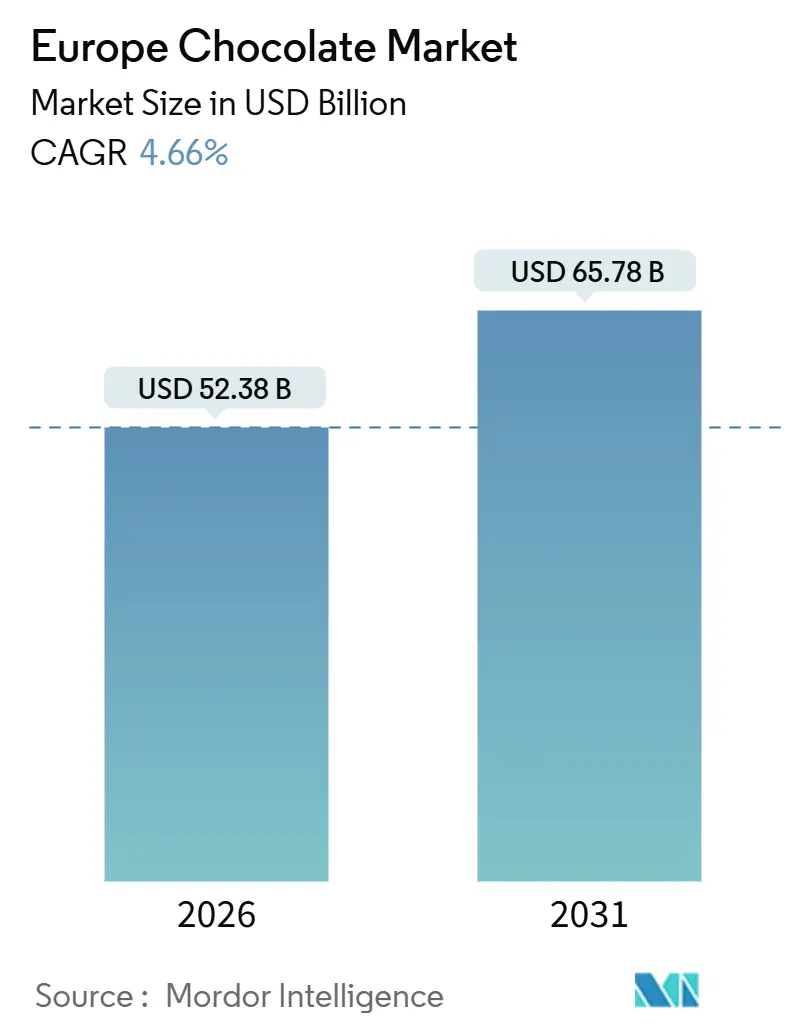

2026年に523億8,000万米ドルと評価され、2031年までに657億8,000万米ドルに達すると予測されるヨーロッパチョコレート市場は、2026年から2031年の期間中に年平均成長率4.66%で成長すると予想されています。この成長は、チョコレートが従来の嗜好品から現代の消費者の嗜好に合致したプレミアムで目的志向の製品へと進化する市場の変化を示しています。製造業者は、より健康的な選択肢への消費者需要に応えるため、より高いココア含有量、砂糖削減、クリーンラベル処方、機能的利益に焦点を当て、抗酸化物質含有量や低血糖指数などの特性を重視しています。さらに、持続可能性、倫理的調達、サプライチェーンの透明性は、消費者の信頼構築とプレミアム価格戦略の支援に不可欠となっています。市場はさらに、成熟市場における消費者の関心を維持するため、ブランドが新しい食感、感覚体験、代替原材料を探求する中で、原材料と香料の革新に影響を受けています。

主要レポート要点

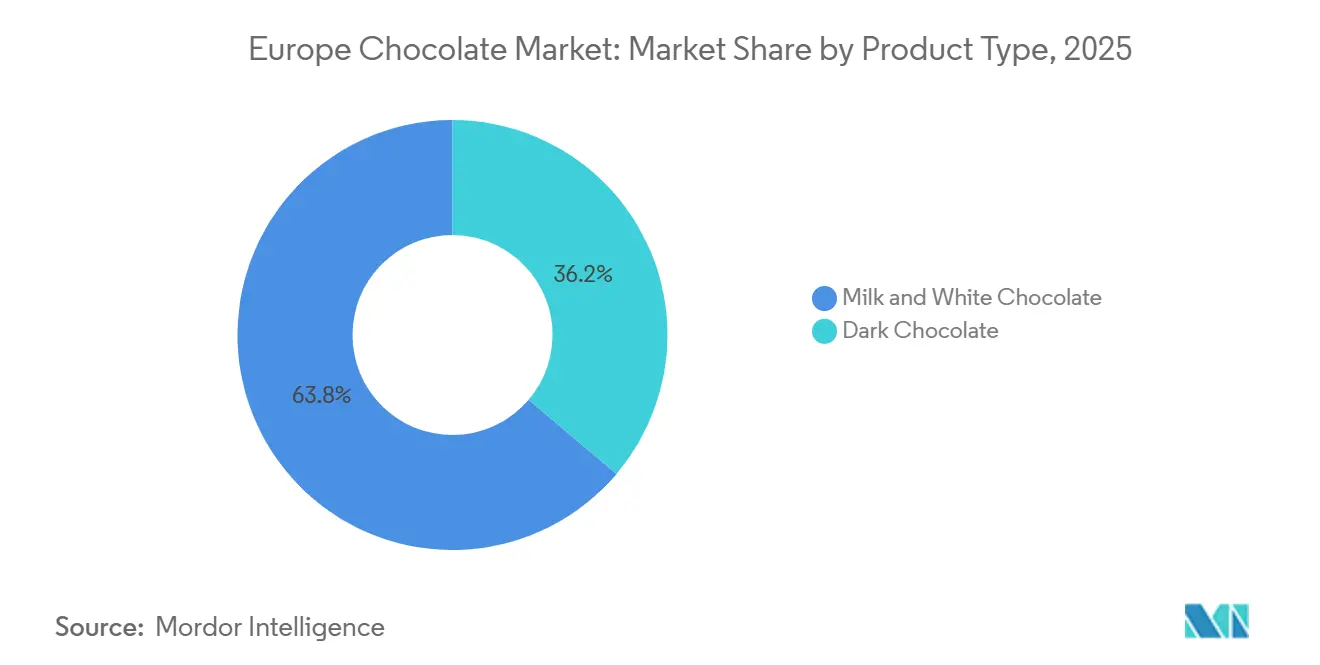

- 製品タイプ別では、ミルクおよびホワイトチョコレートが2025年の欧州チョコレート市場シェアの63.81%を獲得しました。ダークチョコレートは2031年まで年平均成長率5.23%で成長しています。

- 形態別では、タブレット・バーが2025年の欧州チョコレート市場規模の49.09%を占め、一方でプラリーヌとトリュフが2031年まで年平均成長率4.71%で最も速い成長を記録しました。

- 価格帯別では、マス層が2025年に77.23%のシェアを占めましたが、プレミアムチョコレートは年平均成長率6.23%で最も高い成長予測を示しています。

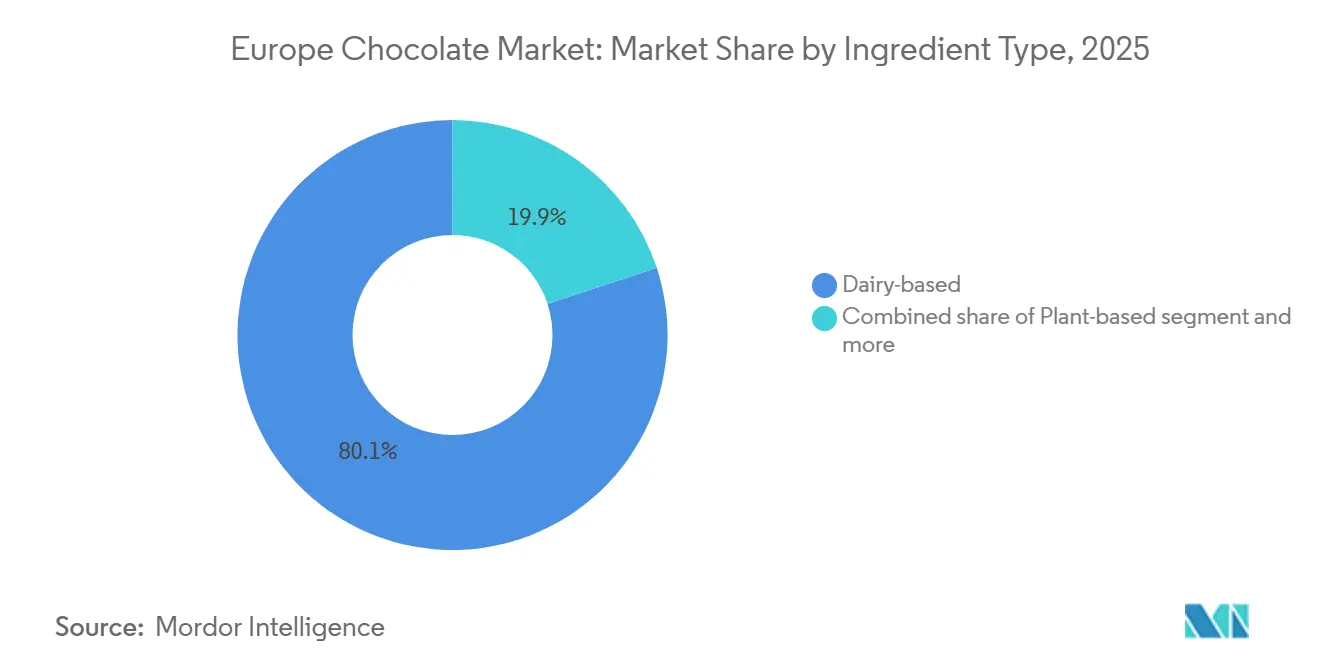

- 原料タイプ別では、乳製品ベース製品が2025年に80.07%のシェアで優位を占め、一方で植物ベースチョコレートは2031年まで年平均成長率6.42%で成長すると予測されています。

- 流通チャネル別では、スーパーマーケット・ハイパーマーケットが2025年の売上の42.78%を占め、一方でオンライン小売は2031年まで年平均成長率7.05%で成長すると予想されています。

- 地域別では、英国が2024年に収益シェア24.52%で首位を占め、一方でスペインは2031年まで年平均成長率6.91%で拡大すると予測されています。

注:本レポートの市場規模および予測数値は、Mordor Intelligence 独自の推定フレームワークを使用して作成されており、2026年1月時点の最新の利用可能なデータとインサイトで更新されています。

ヨーロッパチョコレート市場トレンドと洞察

推進要因影響分析

| 推進要因 | 年平均成長率予測への影響(約%) | 地理的関連性 | 影響時期 |

|---|---|---|---|

| 健康・ウェルネストレンド | +0.8% | 西ヨーロッパ(英国、ドイツ、フランス)、北欧諸国への波及 | 中期(2-4年) |

| 季節・文化的消費パターン | +0.4% | 世界的、ベルギー、スイス、英国でイースター・クリスマス期間中にピーク | 短期(2年以下) |

| 香料・原材料革新 | +0.6% | ドイツ、フランス、英国の都市部;スカンジナビアでの早期導入 | 中期(2-4年) |

| 倫理的・持続可能な調達 | +0.7% | 北欧(オランダ、ドイツ、英国)、南ヨーロッパへの拡大 | 長期(4年以上) |

| 職人・シングルオリジンチョコレートトレンド | +0.5% | フランス、英国、ドイツ;スペイン、イタリアで新興 | 中期(2-4年) |

| 個人化・カスタマイゼーション | +0.3% | 英国、ドイツ、オランダの電子商取引拠点 | 短期(2年以下) |

| 情報源: Mordor Intelligence | |||

健康・ウェルネストレンド

健康・ウェルネストレンドは、主要市場全体で製品開発と消費者嗜好に影響を与え、チョコレート市場における重要な成長推進力として浮上しています。製造業者は、ポリフェノール豊富なダークチョコレートと砂糖削減処方を含む製品ポートフォリオをますます調整しています。この変化は、より高いココア含有量と砂糖摂取削減が心血管サポートや血糖値管理改善などの健康上の利益を提供するという消費者認識の高まりと一致しています。このトレンドは、消費者が味と贅沢さを提供するだけでなく、全体的な健康も促進する製品を求める機能的贅沢へのより広い動きを強調しています。例えば、健康志向の消費者は、より高いココア含有率、オーガニック認証、クリーンラベル原材料を持つダークチョコレートへの強い嗜好を示しています。これに応じて、製造業者は進化する消費者需要に応えるため、強化チョコレート、分量管理オプション、砂糖代替品、強化処方で革新しています。

季節・文化的消費パターン

季節・文化的消費パターンは、地域の伝統と社会的慣行に深く根ざし、ヨーロッパチョコレート市場の重要な構造的推進力です。チョコレートは、クリスマス、イースター、バレンタインデーなどの主要な祝祭機会において重要な役割を果たし、贈り物と共有消費が大衆市場とプレミアムセグメントの両方で需要を大幅に押し上げます。英国、ドイツ、フランス、イタリアなどの国では、イースターエッグ、アドベントカレンダー、限定版ギフトボックスを含む季節チョコレート製品が祝賀の伝統に不可欠であり、予測可能な年間需要急増をもたらします。製造業者は、通常消費を超えた持続的な売上勢いを確保するため、これらのカレンダー主導イベントに製品発売、パッケージング革新、販促キャンペーンを合わせています。さらに、もてなし、贈り物、贅沢に関する文化的規範が、特に西ヨーロッパにおいて、社会的に受け入れられ感情的に重要な扱いとしてのチョコレートの地位をさらに強化しています。

香料・原材料革新

香料・原材料革新は、製造業者が持続可能性、新奇性、機能的差別化に対する変化する消費者需要に適応する中で、ヨーロッパチョコレート市場における重要な成長推進力になっています。ヨーロッパの消費者は、ユニークな味覚体験、代替原材料、環境的に持続可能な処方をますます求めており、チョコレート生産者が従来のココアベースレシピを超えることを奨励しています。革新には現在、エキゾチックな香料注入、ハイブリッド食感、砂糖削減処方、代替原材料が含まれ、ブランドが成熟し競争の激しい市場で際立つことを可能にしています。例えば、2025年11月、Barry Callebautはココア不使用チョコレートスタートアップPlanet A Foodsと提携し、原材料多様化に向けた業界の戦略的動きを反映しています。Planet A FoodsのChoVivaブランドは、ひまわりの種などの地元調達作物から作られたココア不使用チョコレート代替品を提供し、ココア供給変動、持続可能性、気候リスクに関する懸念に対処しています。この協力は、革新が香料強化を超えてチョコレートの基本的組成を再定義することを強調しています。

倫理的・持続可能な調達

倫理的・持続可能な調達は、消費者がココア価値チェーン内の環境責任、社会的影響、透明性をより重視する中で、ヨーロッパチョコレート市場における重要な成長推進力です。ヨーロッパの購買者は、森林伐採、児童労働、農家への公正な報酬、気候回復力などの問題をますます認識しています。これにより、チョコレート製造業者は中核戦略の一部として認証・追跡可能な調達慣行を採用するようになりました。このトレンドは、倫理認証に対する消費者認識が確立されている英国で特に顕著です。輸入促進センター(CBI)によると、レインフォレスト・アライアンスは英国で58%の認証ブランド認知度を持つ最高位にあり、持続可能性ラベルが購買決定に与える影響を強調しています[1]出典: 輸入促進センター(CBI)、「認証ココアのヨーロッパ市場ポテンシャル」、cbi.eu。その結果、チョコレート生産者は、消費者の信頼構築、ブランド信頼性強化、プレミアム価格設定支援のため、レインフォレスト・アライアンス、フェアトレード、オーガニックラベルなどの認証をますます活用しています。さらに、持続可能な調達は長期的供給安全保障に貢献し、製造業者が気候変動と規制要件に関連するリスクに対処することを可能にしています。

制約要因影響分析

| 制約要因 | 年平均成長率予測への影響(約%) | 地理的関連性 | 影響時期 |

|---|---|---|---|

| 原材料価格変動・供給リスク | -0.9% | 世界的、西ヨーロッパ(ドイツ、英国、フランス)への深刻な影響 | 短期(2年以下) |

| 厳格な規制・コンプライアンス負担 | -0.6% | ヨーロッパ全域、ベルギー、オランダ、イタリアの中小企業への不均衡な影響 | 中期(2-4年) |

| サプライチェーン混乱 | -0.4% | 英国(ブレグジット関連)、南ヨーロッパ(物流ボトルネック) | 短期(2年以下) |

| 原材料への消費者懐疑論 | -0.3% | 北ヨーロッパ(ドイツ、オランダ、スカンジナビア) | 中期(2-4年) |

| 情報源: Mordor Intelligence | |||

原材料価格変動・供給リスク

原材料価格変動と供給リスクは、ココア調達が主要生産地域の気候、地政学的、構造的問題に非常に脆弱であるため、ヨーロッパチョコレート市場への重要な課題を提起しています。ココア価格は、異常気象イベント、気候変動による収量変動、作物病害、ココアの木の老化、西アフリカ農場への慢性的投資不足などの要因により急激な変動を示し、これらは世界ココア生産の大部分を占めています。これらの混乱は供給可用性を制限し、チョコレート製造業者の投入コストを増加させ、それにより利益率を圧縮し、特に大衆市場と中価格帯製品セグメントの価格柔軟性を削減します。さらに、森林伐採なしのサプライチェーン、追跡可能性要件、持続可能性コンプライアンスに関するヨーロッパでの規制圧力の増加は、調達の複雑さとコスト負担を追加します。小規模製造業者とプライベートブランド生産者は、多国籍企業と比較してヘッジ能力が限られ、交渉力が弱いため、特に影響を受けます。

厳格な規制・コンプライアンス負担

厳格な規制・コンプライアンス要件は、製造業者が世界で最も複雑で動的な食品規制環境の一つをナビゲートしなければならないため、ヨーロッパチョコレート市場への重要な課題を提示しています。ヨーロッパのチョコレート生産者は、アレルゲン、砂糖含有量、添加物、新規原材料に関する規則を含む厳格な食品安全規制、表示要件、栄養開示、原材料使用基準を遵守する必要があります。さらに、コンプライアンス義務は、森林伐採なしのサプライチェーン規制、デューデリジェンス要件、ココア調達慣行のより厳格な精査に影響された枠組みによって、持続可能性、追跡可能性、倫理的調達などの分野にますます拡大しています。これらの規制需要は、より高いコンプライアンスコスト、増加した文書化努力、再処方費用、より長い市場投入時期をもたらし、特に厳格な健康・栄養クレーム立証基準を満たさなければならない機能性、強化、植物ベースチョコレート製品において顕著です。小規模・中規模製造業者は、規制専門知識と財源が限られているため、より大きな課題に直面し、一方大企業は複数のヨーロッパ管轄区域にわたる様々な規制に準拠するため製品ポートフォリオを継続的に適応させなければなりません。

セグメント分析

製品タイプ別:ダークチョコレートが健康転換で利得

ミルク・ホワイトチョコレートは、総売上の約63.81%を占め、ヨーロッパチョコレート市場で優位な地位を維持しています。これは強い消費者嗜好と確立されたブランドエクイティを反映しています。この優位性は主に、子供、成人、高齢者を含む幅広い人口統計に訴える、クリーミーで滑らかでバランスの取れた香料プロファイルを持つミルクチョコレートの味覚親和性と広い受容性に起因しています。クリスマス贈り物、イースターチョコレートエッグ、その他のヨーロッパの祝日などの文化的伝統と季節的消費パターンは、その穏やかで普遍的に好まれる味のために、その人気をさらに強化しています。さらに、主要ブランドは、贅沢追求と健康志向の両方の消費者に対応し、キャラメル入り、ナッツ強化、強化ミルクチョコレートなどの付加価値バリエーションを導入することで、このセグメント内での革新を続けています。

ダークチョコレートは、2031年まで年平均成長率5.23%と予測され、ヨーロッパチョコレート市場で最も急成長しているセグメントの一つとして浮上しています。この成長は、より健康的でプレミアムな贅沢への消費者嗜好の変化を反映しています。ヨーロッパの消費者の間での健康意識の高まりがこのトレンドを推進し、ダークチョコレートはミルクチョコレートと比較して抗酸化物質、心血管サポート、低砂糖含有量などの利益と関連しています。さらに、プレミアム化トレンドがこの成長に大きく貢献し、消費者がユニークな味覚体験と洗練感を提供する高ココア、シングルオリジン、職人のダークチョコレート製品により高い価格を支払う意欲を示しています。

形態別:タブレットが優位だがプラリネがプレミアム化

タブレット・バーは、ヨーロッパチョコレート市場で49.09%の重要なシェアを占め、その持続的人気と広範な消費者訴求力を強調しています。このセグメントの優位性は主にその汎用性と利便性に起因しています。タブレット・バーは消費、分割、共有が容易で、日常スナック、贈り物、外出先での消費に適しています。消費者は、クラシックなミルクチョコレートバーからナッツ、キャラメル、フルーツ注入オプションまで、この形態で利用可能な香料、食感、充填物の広範な多様性に惹かれ、多様な味覚嗜好に対応し、消費者ロイヤルティを育成しています。さらに、その手頃さとスーパーマーケット、ハイパーマーケット、コンビニエンスストア、オンラインプラットフォーム全体での広範な可用性が高いアクセス性を確保し、市場リーダーシップをさらに固めています。

プラリネ・トリュフは、2031年まで年平均成長率4.71%と予測され、ヨーロッパチョコレート市場で最も急成長しているセグメントの一つです。この成長は主に、これらの製品が贅沢、職人技、贅沢と関連することが多いプレミアム・贈り物魅力によって促進されています。ヨーロッパの消費者は高品質で職人のチョコレート体験をますます求めており、プラリネ・トリュフは豊かな香料、革新的な充填物、視覚的に魅力的なデザインを提供することでこの需要を満たしています。このセグメントはまた、強い贈り物文化と、プレミアム箱詰め詰め合わせが高く好まれるクリスマス、バレンタインデー、イースターなどの季節的機会から恩恵を受けています。

価格帯別:大衆市場が数量を保持、プレミアムが価値を獲得

大衆市場チョコレートは、2025年に総売上の77.23%を占め、ヨーロッパチョコレート市場を引き続きリードしています。この優位性は、その広範なアクセス性、手頃さ、一貫した消費者需要によって推進されています。このセグメントは、様々な年齢層にわたって高い消費量を確保し、競争力のある価格ポイントで日常的贅沢を提供することで、広い人口統計に訴えています。確立されたブランドがこの優位性で重要な役割を果たし、ヨーロッパ消費者の間で長年の認知と信頼を活用しています。これらのブランドは、伝統的消費習慣と一致する馴染みのある香料、食感、パッケージングを提供しています。さらに、大衆市場チョコレートは広範な流通ネットワークから恩恵を受け、地域全体での強い可用性と可視性を確保しています。

プレミアムチョコレートは、2031年まで年平均成長率6.23%と予測され、ヨーロッパ市場で重要な成長を目撃しています。この成長は、高品質、贅沢、職人製品への消費者嗜好の高まりによって促進されています。大衆市場チョコレートとは異なり、プレミアム製品は、ユニークな味覚体験、優れた原材料、洗練されたブランディングを求める消費者に対応しています。これらの製品はしばしば、シングルオリジンココア、より高いココア含有量、革新的な香料組み合わせを特徴とします。このセグメントはまた、贈り物と季節的贅沢の成長文化から恩恵を受け、プレミアム詰め合わせ、トリュフ、スペシャルティバーがクリスマス、バレンタインデー、その他のヨーロッパ祭りなどの機会での人気選択となっています。さらに、健康志向トレンドがセグメントの成長を支援し、消費者が高ココアダークや最小限加工チョコレートを、楽しみと潜在的抗酸化利益を組み合わせた、より健全な贅沢として見るようになっています。

原材料タイプ別:乳製品が優位、植物ベースが急増

2025年に、乳製品ベースチョコレートは、総売上の大幅な80.07%シェアを占め、ヨーロッパチョコレート市場でのリーディングポジションを維持しています。この優位性は、その広範な消費者親和性、クリーミーな食感、汎用的な味覚プロファイルに起因しています。このセグメントは、そのバランスの取れた甘さと滑らかな食感により、日常スナック、贈り物、贅沢の人気選択となり、幅広い消費者ベースに訴えています。歴史的消費パターン、強いブランド認知、スーパーマーケット、ハイパーマーケット、コンビニエンスストア、オンライン小売プラットフォーム全体でのクラシックミルクチョコレート製品の広範な可用性が、その市場リーダーシップをさらに強化しています。さらに、製造業者は、ナッツ入り、キャラメル、香料付き、強化チョコレートなどのバリエーションを導入することでこのカテゴリー内での革新を続け、消費者の関心を維持し、リピート購入を推進しています。

植物ベースチョコレートは、2031年まで年平均成長率6.42%と予測され、ヨーロッパチョコレート市場で最も急成長しているセグメントの一つとして浮上しています。この成長は、ヨーロッパ消費者の間での健康意識と倫理的認識の高まりによって推進されています。多くの消費者が、乳糖不耐症、食事嗜好、環境への懸念により従来の乳製品ベース製品の代替品を求めており、アーモンド、オーツ、大豆、ココナッツミルクなどの原材料から作られたビーガン・植物ベースチョコレートへの需要増加をもたらしています。このセグメントの成長は、製造業者がヨーロッパで普及している贈り物・贅沢文化と一致する高品質で倫理的に調達された植物ベースチョコレートオプションを提供するプレミアム化トレンドによってさらに支援されています。

流通チャネル別:スーパーマーケットが支柱、オンラインが加速

2025年に、スーパーマーケット・ハイパーマーケットは総売上の42.78%を占め、ヨーロッパチョコレート市場を引き続き支配しています。この優位性は、その広範な到達範囲、幅広い製品多様性、消費者の利便性に起因しています。これらの小売形態は、大衆市場、プレミアム、スペシャルティ製品を含む広範囲のチョコレート製品への容易なアクセスを提供し、日常購入と季節ショッピングの両方で好ましい選択となっています。戦略的店舗レイアウト、高い製品可視性、販促キャンペーンが消費者エンゲージメントをさらに強化し、衝動購買を奨励します。さらに、スーパーマーケット・ハイパーマーケットは、ボリューム割引、ロイヤルティプログラム、祝祭商品化を活用して価格敏感とプレミアム志向の両方の購買者に訴えています。

オンライン小売は、2031年まで年平均成長率7.05%と予測され、ヨーロッパチョコレート市場で最も急成長している流通チャネルとして浮上しています。この成長は、急速なデジタル普及と変化する消費者ショッピング行動によって推進されています。ヨーロッパ消費者は、家庭からチョコレートを閲覧、比較、購入することを可能にし、電子商取引プラットフォームが提供する利便性、多様性、個人化体験をますます重視しています。例えば、欧州委員会によると、ヨーロッパの個人の94%が2025年の最初の3か月間にインターネットを使用し、オンラインショッピング成長を支援する広範なデジタル接続性を強調しています[2]出典: 欧州委員会、「個人向け電子商取引統計」、ec.europa.eu。さらに、オンライン小売は、チョコレートブランドが従来の店舗では利用できない可能性のある独占製品、季節詰め合わせ、プレミアムや植物ベースオプションを提供することを可能にし、ニッチとプレミアム志向消費者を引き付けています。

地理分析

英国は、2025年に市場シェアの24.52%を占め、ヨーロッパチョコレート需要の主要推進力であり続けています。このリーダーシップは、高い消費者エンゲージメント、広範な小売浸透、日常消費とプレミアム贅沢の両方を重視する確立されたチョコレート文化に起因しています。英国消費者は多様性、品質、革新を優先し、製造業者が新しい香料、限定版、プレミアムバリエーションを導入することを促します。クリスマス、イースター、バレンタインデーなどの季節イベントが、贈り物と祝祭贅沢が需要維持で重要な役割を果たし、ヨーロッパチョコレート売上への英国の貢献をさらに支えています。

スペインは、2031年まで年平均成長率6.91%でヨーロッパで最も急成長するチョコレート市場になると予測されています。この成長は、消費者行動の変化とプレミアム・スペシャルティチョコレートへの関心の高まりを反映しています。都市化の増加、小売ネットワークの拡大、ダーク、シングルオリジン、植物ベース品種を含む贅沢で健康志向チョコレートオプションの人気の高まりなどの要因がこのトレンドを推進しています。スペイン消費者は新しい形態と香料にますます開放的であり、一方販促キャンペーンと季節贈り物トレンドが消費をさらに押し上げています。この急速な成長は、南ヨーロッパでの存在拡大を目指すチョコレート製造業者にとって重要な機会としてスペインを位置づけています。

ドイツ、フランス、イタリアは集合的に、チョコレートへの強い文化的結びつきと良く発達した小売インフラストラクチャに支えられ、ヨーロッパチョコレート消費の実質的シェアを占めています。ドイツでは、IfD Allensbach によると、2024年に約909万人がチョコレートを購入し、国の安定した消費者ベースと一貫した需要を強調しています[3]出典: IfD Allensbach、「ドイツでチョコレートを購入した人数」、ifd-allensbach.de。フランスとイタリアもまた、伝統的チョコレート文化、プレミアム贈り物慣行、スーパーマーケット、コンビニエンスストア、スペシャルティ店での広範な可用性によって推進される強い消費パターンを示しています。これらの市場は成熟していますが、香料、パッケージング、倫理的調達の革新が消費者の関心と漸進的成長を維持し続け、ヨーロッパチョコレート市場内での重要性を強化しています。

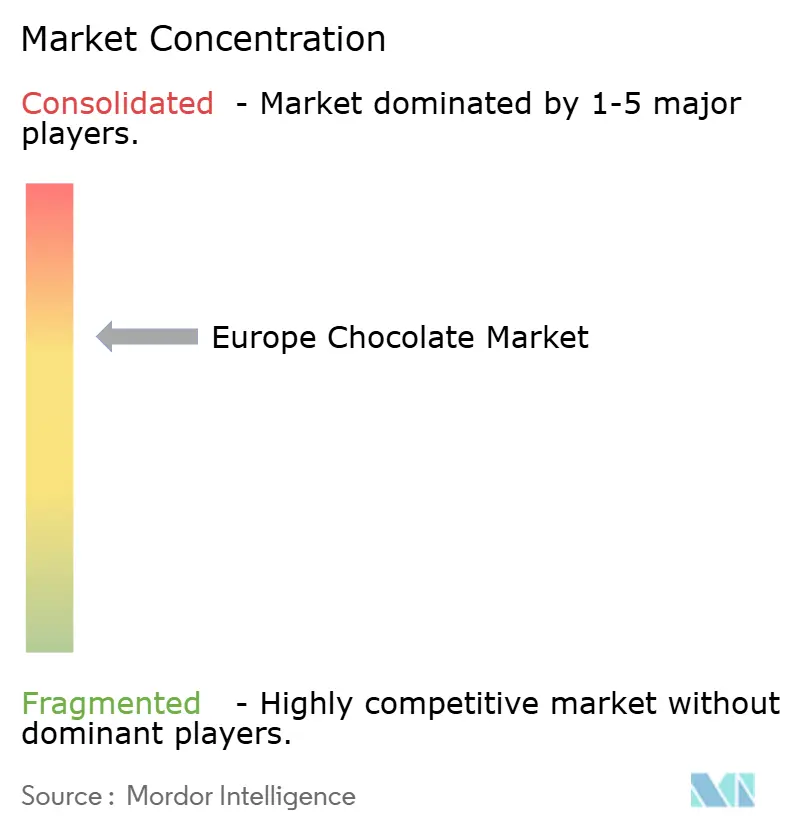

競争環境

ヨーロッパチョコレート市場は適度に集中しており、いくつかの多国籍企業が重要なシェアを占めています。Mondelez International Inc.、Ferrero International SpA、Mars, Incorporated、Nestlé S.A.、Chocoladefabriken Lindt & Sprüngli AGなどの主要プレーヤーは、強いブランドエクイティ、広範な流通ネットワーク、多様な製品ポートフォリオを活用して、大衆市場とプレミアムセグメントの両方でのリーダーシップを維持しています。これらの企業は、成熟したヨーロッパ市場での消費者需要に応え、ロイヤルティを育成するため、製品革新、マーケティング施策、戦略的パートナーシップに焦点を当てています。

市場競争は、革新、プレミアム化、消費者エンゲージメントによって推進されています。主要企業は、日常消費と贈り物機会の両方に対応し、ユニークな香料提供、季節・限定版製品、高品質パッケージングを通じて差別化を図っています。さらに、フェアトレードやレインフォレスト・アライアンス認証などの倫理的調達と持続可能性施策への重点の高まりがあります。これらの取り組みはブランド評判を向上させるだけでなく、環境・社会的に責任のある製品への消費者需要の増加とも一致しています。この戦略的焦点は、確立されたブランドが新興地域・ニッチチョコレート製造業者からの競争に対処しながら、市場シェアを防御することを可能にします。

確立されたプレーヤーが支配している一方で、ヨーロッパチョコレート市場は革新と新規参入者の機会を提供しています。プロバイオティクス、コラーゲン、アダプトゲンが注入されたものなどの機能性チョコレートが、健康志向消費者の間で人気を得ています。しかし、このセグメントでの健康クレームに関する規制明確性は限られており、差別化の余地を提供しています。同様に、AI駆動香料マッチングアルゴリズムとカスタマイズ可能なパッケージングに支えられた個人化贈り物ソリューションが、消費者がユニークで体験的製品を求める中でますます人気になっています。これらのトレンドを活用することで、確立された企業とスタートアップの両方が高成長ニッチに参入し、漸進的市場拡大を推進し、この適度に集中した市場で競争優位性を獲得することができます。

ヨーロッパチョコレート産業リーダー

Mondelez International Inc.

Ferrero International SpA

Mars, Incorporated

Nestlé S.A.

Chocoladefabriken Lindt & Sprüngli AG

- *免責事項:主要選手の並び順不同

最近の産業発展

- 2025年11月:Ritter Sportは英国のモリソンズで4つの新しいチョコレート品種を発売しました。ラインナップには、ローストピーナッツ、キャラメル・ビスケット、およびデュオバリエーション、スイート・アンド・ソルティデュオとコーヒーデュオが含まれます。

- 2025年9月:Lindt & Sprüngliは英国で新しいチョコレートバーレンジを導入しました。Les Grandes フルーツ・ナッツバーは、ローストヘーゼルナッツとレーズンを含むプレミアム原材料を特徴とします。

- 2025年7月:キャドバリーは2つの新しいダークチョコレートバーを導入しました:ボーンビル塩キャラメルとボーンビル刻みヘーゼルナッツ。これらの追加は、新しい食感と香料を提供することでクラシックなボーンビルレンジを強化し、ダークチョコレートの現代的バリエーションを求める消費者に訴えました。

- 2024年5月:Arla FoodsはMondelēz Internationalとライセンス契約を締結し、ドイツ、オーストリア、ポーランドでMilkaブランドの下でチョコレートミルクを生産、流通、マーケティングしています。

ヨーロッパチョコレート市場レポート範囲

チョコレート市場は、カカオ豆から製造されるチョコレート製品の生産、流通、販売に関わる世界的産業を包含しています。チョコレート市場は製品タイプ、形態、価格帯、原料タイプ、流通チャネル、地域でセグメント化されています。製品タイプに基づいて、ダークチョコレート、ミルク、ホワイトチョコレートに分類されます。形態に基づいて、市場はタブレット・バー、成型ブロック、プラリーヌ・トリュフ、その他の形態にセグメント化されています。価格帯に基づいて、市場はマスとプレミアムにセグメント化されています。流通チャネルに基づいて、市場はスーパーマーケット・ハイパーマーケット、オンライン小売店、コンビニエンスストア、その他の流通チャネルにセグメント化されています。地域に基づいて、市場は北米、欧州、アジア太平洋、南米、中東・アフリカにセグメント化されています。本レポートは、前述の全セグメントについて価値(米ドル)と数量(トン)の両方で市場規模と予測を提供しています。

| ダークチョコレート |

| ミルク・ホワイトチョコレート |

| タブレット・バー |

| 成型ブロック |

| プラリネ・トリュフ |

| その他の形態 |

| 大衆 |

| プレミアム |

| 乳製品ベース |

| 植物ベース |

| シングルオリジン |

| スーパーマーケット/ハイパーマーケット |

| オンライン小売店 |

| コンビニエンスストア |

| その他の流通チャネル |

| ドイツ |

| 英国 |

| イタリア |

| フランス |

| スペイン |

| オランダ |

| ポーランド |

| ベルギー |

| スウェーデン |

| その他のヨーロッパ |

| 製品タイプ別 | ダークチョコレート |

| ミルク・ホワイトチョコレート | |

| 形態別 | タブレット・バー |

| 成型ブロック | |

| プラリネ・トリュフ | |

| その他の形態 | |

| 価格帯別 | 大衆 |

| プレミアム | |

| 原材料タイプ別 | 乳製品ベース |

| 植物ベース | |

| シングルオリジン | |

| 流通チャネル別 | スーパーマーケット/ハイパーマーケット |

| オンライン小売店 | |

| コンビニエンスストア | |

| その他の流通チャネル | |

| 地理別 | ドイツ |

| 英国 | |

| イタリア | |

| フランス | |

| スペイン | |

| オランダ | |

| ポーランド | |

| ベルギー | |

| スウェーデン | |

| その他のヨーロッパ |

市場の定義

- ミルク&ホワイトチョコレート - ミルクチョコレートは、ミルク(粉乳、液体ミルク、または練乳の形態)とココア固形物で作られた固形チョコレートです。ホワイトチョコレートは、ココアバターとミルクから作られ、ココア固形物を一切含みません。範囲には、レギュラーチョコレート、低糖、無糖バリエーションが含まれます。

- トフィー&ヌガー - タフィーには、タフィーまたはタフィー様菓子としてラベル付けされて販売される硬い、噛み応えのある、小さいまたは一口サイズのキャンディーが含まれます。ヌガーは、アーモンド、砂糖、卵白を基本成分とする噛み応えのある菓子で、ヨーロッパと中東諸国で発祥しました。

- シリアルバー - バー状に圧縮され、食用接着剤の形態で固められた朝食シリアルで構成されるスナックです。範囲には、米、オーツ、トウモロコシなどのシリアルと結合シロップを混合して作られたスナックバーが含まれます。これらには、シリアルバー、シリアルトリートバー、グレインバーとして表示される製品も含まれます。

- チューインガム - これは咀嚼用の調製品で、通常はフレーバー付きで甘味を付けたチクルまたはポリビニルアセテートなどの代替品で作られます。範囲に含まれるチューインガムの種類は、砂糖チューインガムと無糖チューインガムです。

| キーワード | 定義#テイギ# |

|---|---|

| ダークチョコレート | ダークチョコレートは、ココア固形物とココアバターを含み、ミルクを含まないチョコレートの形態です。 |

| ホワイトチョコレート | ホワイトチョコレートは、最も高い乳固形物含有率、通常約30%またはそれ以上を含むチョコレートの種類です。 |

| ミルクチョコレート | ミルクチョコレートは、低いココア固形物含有量とより高い砂糖含有量、さらに乳製品を持つダークチョコレートから作られます。 |

| ハードキャンディ | 砂糖とコーンシロップを結晶化させずに煮詰めて作られたキャンディーです。 |

| トフィー | 砂糖をバターと一緒に煮詰めて作られた硬くて噛み応えのある、しばしば茶色の甘いお菓子です。 |

| ヌガー | アーモンドやその他のナッツ、時には果物を含む噛み応えのあるまたはもろいキャンディーです。 |

| シリアルバー | シリアルバーは、シリアルと通常は乾燥果物やベリーを押し固めて作られたバー状の食品で、ほとんどの場合グルコースシロップで固められています。 |

| プロテインバー | プロテインバーは、炭水化物/脂肪に対してタンパク質の高い割合を含む栄養バーです。 |

| フルーツ&ナッツバー | これらはしばしばデーツをベースとし、他の乾燥果物とナッツの追加、場合によっては香料を含みます。 |

| 全米菓子協会 (NCA) | 全米菓子協会は、チョコレート、キャンディー、ガム、ミントと、これらのお菓子を作る企業を推進するアメリカの業界団体です。 |

| 現行適正製造規範 (CGMP) | 現在の適正製造基準は、関連機関が推奨するガイドラインに準拠するものです。 |

| 非標準化食品 | 非標準化食品は、同一性の基準を持たない、または規定された基準からいかなる方法でも逸脱するものです。 |

| グリセミック指数 (GI) | 血糖指数(GI)は、炭水化物含有食品を、それらがどの程度ゆっくりまたは素早く消化され、一定期間にわたって血糖値を上昇させるかに基づいてランク付けする方法です。 |

| 脱脂粉乳 | 脱脂粉乳は、殺菌された脱脂乳からスプレー乾燥により水分を除去して得られます。 |

| フラバノール | フラバノールは、ココア、茶、リンゴ、その他多くの植物由来食品・飲料に見られる化合物群です。 |

| ホエイプロテインコンセントレート (WPC) | ホエイプロテイン濃縮物 - 殺菌ホエイから十分な非タンパク質成分を除去して得られる物質で、仕上がりの乾燥製品は25%以上のタンパク質を含有します。 |

| 低比重リポタンパク質 (LDL) / 悪玉コレステロール | 低密度リポタンパク質 - 悪玉コレステロール |

| 高比重リポタンパク質 (HDL) / 善玉コレステロール | 高密度リポタンパク質 - 善玉コレステロール |

| ジブチルヒドロキシトルエン (BHT) | ブチル化ヒドロキシトルエンは、防腐剤として食品に添加される実験室製造化学物質です。 |

| カラギナン | カラギーナンは、食品・飲料の増粘、乳化、保存に使用される添加物です。 |

| フリーフォーム (〜不使用) | グルテン、乳製品、砂糖などの特定の成分を含まない。 |

| ココアバター | ココア豆から得られる脂肪性物質で、菓子製造に使用されます。 |

| パスティリー | 砂糖、卵、ミルクから作られるブラジルのキャンディーの一種です。 |

| ドラジェ | 硬い砂糖の殻でコーティングされた小さく丸いキャンディー |

| 欧州チョコレート・ビスケット・製菓協会 (CHOPRABISCO) | ベルギー王立チョコレート、プラリネ、ビスケット、菓子業界協会 - ベルギーチョコレート業界を代表する業界団体 |

| 欧州指令2000/13号 | 食品製品の表示を規制する欧州連合指令 |

| カカオ規則 | ドイツのチョコレート条例、ドイツで「チョコレート」と表示できるものを定義する規制セット |

| ベルギー連邦食品安全庁 (FASFC) | 食品チェーン安全のための連邦機関 |

| ペクチン | 果物と野菜から派生する天然物質。菓子でゲル状の食感を作るために使用されます。 |

| 転化糖 | グルコースとフルクトースで構成される砂糖の一種です。 |

| 乳化剤 | 一緒に混ざらない2つの液体を混合するのに役立つ物質です。 |

| アントシアニン | 菓子の赤、紫、青の色を担うフラボノイドの一種です。 |

| 機能性食品 | 基本的栄養を超えた追加の健康上の利益を提供するよう修正された食品 |

| コーシャ認証 | この認証は、原材料、機械を含む生産工程、および/または食品サービス工程がユダヤ教食事法の基準に準拠していることを検証します |

| チコリ根エキス | チコリルートからの天然抽出物で、繊維、カルシウム、リン、葉酸の良い供給源です |

| 推奨1日摂取量 (RDD) | 推奨一日摂取量 |

| グミ | 果物で風味付けされることが多い、ゼラチンベースの噛み応えのあるキャンディーです。 |

| ニュートラシューティカル | 健康上の利益があると主張される食品または栄養補助食品です。 |

| エナジーバー | 炭水化物とカロリーが高く、外出先でエネルギーを提供するよう設計されたスナックバーです。 |

| ベルギー食品安全機構 (BFSO) | 食品チェーンのためのベルギー食品安全機関 |

研究方法論

Mordor Intelligenceは、すべてのレポートで4段階の方法論に従います。

- ステップ1:主要変数の特定 堅実な予測方法論を構築するため、ステップ1で特定された変数と要因は、利用可能な過去の市場数値に対してテストされます。反復プロセスを通じて、市場予測に必要な変数が設定され、これらの変数に基づいてモデルが構築されます。

- ステップ2:市場モデルの構築 予測年の市場規模推定は名目価格です。インフレは価格設定の一部ではなく、平均販売価格(ASP)は各国の予測期間全体を通じて一定に保たれています。

- ステップ3:検証と最終化 この重要なステップでは、すべての市場数値、変数、アナリストの判断が、研究された市場からの一次調査専門家の広範ネットワークを通じて検証されます。回答者は、研究された市場の全体像を生成するため、レベルと機能全体で選択されます。

- ステップ4:調査成果物 シンジケートレポート、カスタムコンサルティング業務、データベース・サブスクリプションプラットフォーム