APACのLNGインフラ市場分析

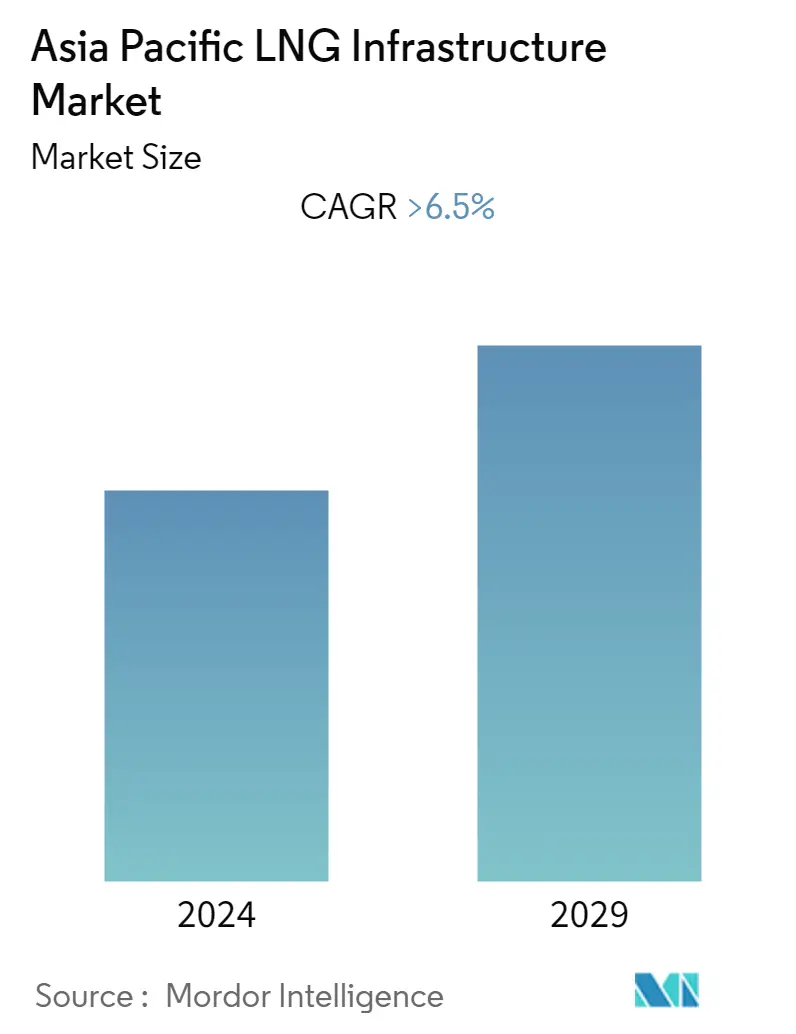

アジア太平洋地域のLNGインフラ市場は、予測期間中(2022~2027)に6.5%以上のCAGRを記録すると予測されている。

市場は2020年のCOVID-19によってマイナスの影響を受けた。現在、市場は流行前のレベルに達している。

- バンカリング、道路輸送、オフグリッド電力分野でのLNG需要の増加は、LNGのCAPEX要件の低下とともに、研究された市場の成長を促進すると予想される。

- 一方、様々な地域における原子力エネルギー生産と再生可能技術の開発は、市場の主要な阻害要因である。

- とはいえ、エネルギー情報局(EIA)によれば、中国、インド、バングラデシュ、タイ、ベトナムなどの非OECDアジア諸国は、2050年までに1日当たり1200億立方フィート(bcf/d)の天然ガスを消費し、地域の天然ガス生産量を50bcf/d上回ると予想されている。同地域における供給の不均衡は、他のイオンへの依存を高める結果となる可能性が高く、これらのプロジェクトがラインパイプ業界のさらなる成長に道を開くため、予測期間中に市場プレーヤーに絶好の機会を生み出すと期待されている。

- 中国地域が市場を支配しており、予測期間中のCAGRも最も高くなりそうである。2020年のLNG輸入量は約1,200万トンで、2021年には7,900万トンに増加する。この需要の急増により、中国は日本を抜いて世界最大のLNG輸入国となった。需要の増加は、中国のLNGバイヤーが年間2,000万トン以上の長期契約を結んだことによる。

APACのLNGインフラ市場動向

再ガス化ターミナル・セグメントが市場で大きなシェアを占める

- 再ガス化ターミナル分野は、予測期間中に大きな市場シェアを占めると予想される。 再ガス化ターミナルは、世界のLNGターミナル容量の67%近くを占めており、アジア太平洋地域のターミナル容量が最大である。

- ガスは、長距離輸送や天然ガス導管へのアクセスがない状況下で、液化天然ガスとして輸送することができる。天然ガスは気体の状態に比べて体積が約600分の1になるため、液体の状態で輸送・貯蔵されることが多い。ガスは約-162℃に冷却されると凝縮して液体になる。再ガス化とは、液化したガスを加熱して気体の状態に戻すことである。

- インドでは多くの都市ガス配給会社がCNGステーションやサテライトステーションの開発を計画している。 さらに、インド政府は、LNG燃料車のための効果的なエコシステムを構築するため、全長6,000kmの黄金の四辺形高速道路沿いに給油ステーションを増設する計画だ。このため、輸送用途のガス供給を途切れさせないためのLNG再ガス化ターミナルの需要が高まるだろう。

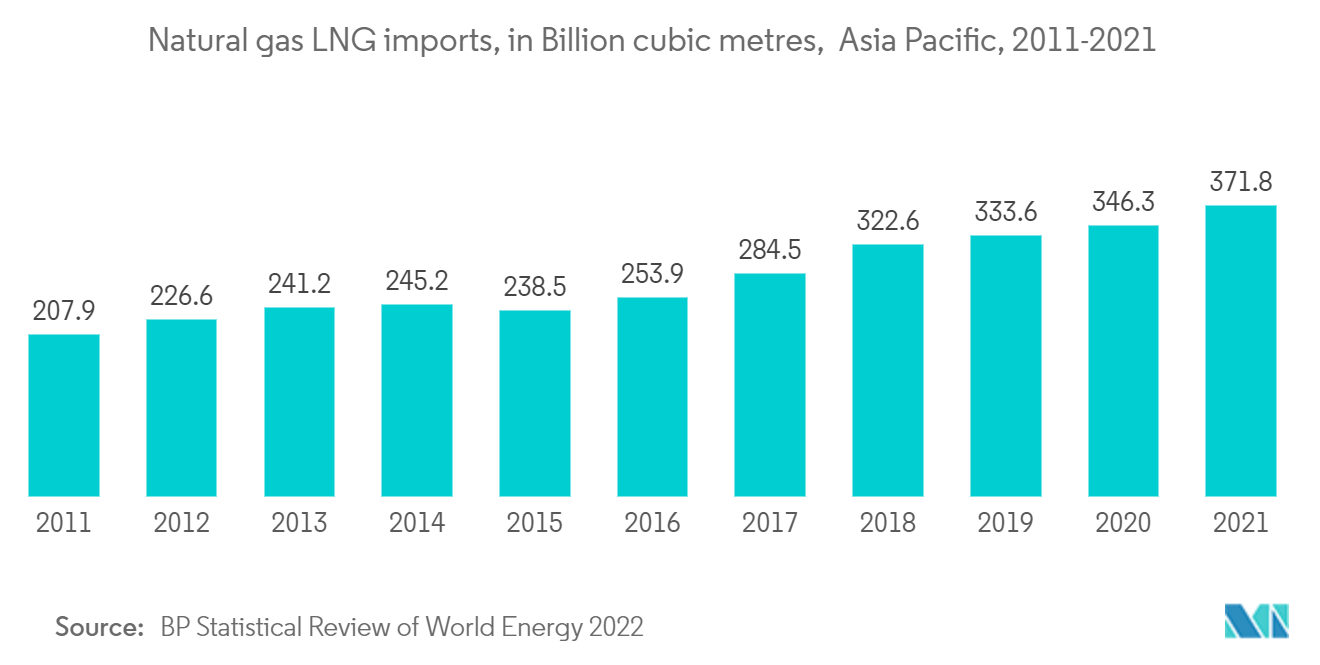

- アジア太平洋地域の天然ガスLNG輸入量は、2012年の2,266億立方メートルから2021年には3,718億立方メートルに6%増加する。

- したがって、上記の点から、LNGインフラへの投資の増加が予測期間中の市場を牽引することになる。

LNGインフラ市場で最も成長著しい地域は中国

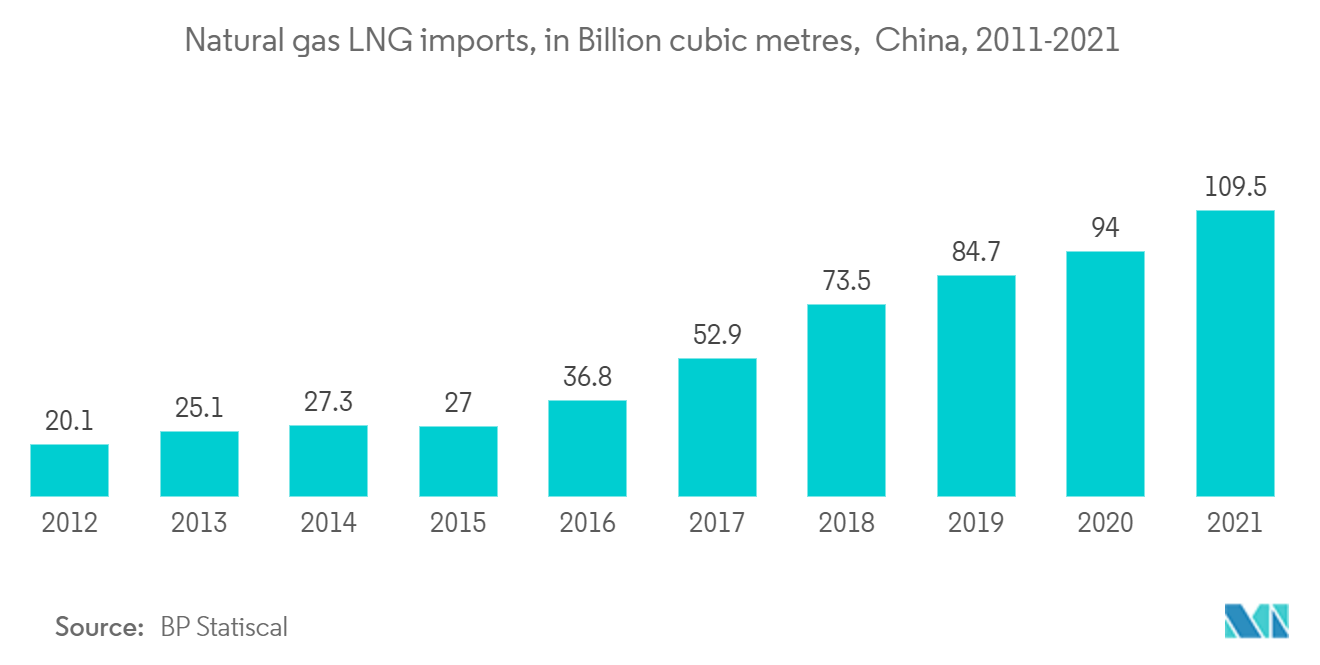

- 2021年、中国は世界の主要国のひとつとなり、LNG需要の増加につながった。2020年の天然ガスLNG輸入量は約940億立方メートルトンだったが、2021年には1,095億立方メートルトンとなる。この需要急増の結果、中国は日本を抜いて世界最大のLNG輸入国になった。中国のLNG購入者が年間2,000万トン以上の長期契約を結んだため、需要が急増した。

- LNG需要の増加は、産業、住宅、発電セクターによるもので、輸送セクターが最も高い可能性を持っている。2020年、中国には約11万3,000台のLNGトラックがある。大型トラック輸送用の低炭素排出の代替燃料が注目されるなか、燃料としてのLNGはディーゼル燃料エンジンの最適な代替品となるだろう。天然ガスに比べてディーゼルの価格が高いためLNGトラックの台数が増加し、LNGインフラへの投資が増加していることが、予測期間中の市場を牽引するだろう。

- 2021年12月、シンガポールを拠点とするエネルギー・ソリューション・プロバイダーのパビリオン・エナジーと浙江杭家新クリーン・エナジーは、小規模LNG供給契約を締結し、前者は2023年から年間0.5百万トンのLNGを杭家新に供給する予定である。

- 発電に石炭よりも天然ガスの採用が進む中、遠隔地やパイプライン施設にアクセスできない有力企業や小規模発電プロジェクト企業がLNGを輸入することが予想される。彼らはLNG施設に投資することで関心を示している。中国におけるLNG受入基地は、電力セクターにおけるLNGのシェア拡大とともに増加すると予想される。長江周辺のいくつかの小規模発電所は、小型船から直接LNGを輸入し、発電に利用している。中国は2030年までに約25MTPAのLNGを輸入すると予想されている。

- 2012年から2021年までに中国に輸入される天然ガスLNGは、201億立方メートルから1,095億立方メートルに、つまり20.6%増加する。

- 以上のことから、中国は予測期間中にLNGインフラ市場で大きな成長を遂げると予想される。

APACのLNGインフラ産業概要

アジア太平洋地域のLNGインフラ市場は細分化されている。この市場の主要プレーヤー(順不同)には、日揮ホールディングス、千代田化工建設、ベクテル・コーポレーション、フルアー・コーポレーション、シェブロン・コーポレーションなどがいる。

APACのLNGインフラ市場リーダー

JGC Holdings Corporation

Chiyoda Corporation

Bechtel Corporation

Fluor Corporation

Chevron corporation

- *免責事項:主要選手の並び順不同

APAC LNGインフラ市場ニュース

- 2022年6月、NOVATEKはサンクトペテルブルク国際経済フォーラムの一環として、モスクワおよびサマラ州政府と小規模LNG協力協定を締結した。両者は、小規模LNGプラントや関連販売インフラの建設を含め、LNGの自動車燃料としての利用や、非電化顧客へのガス供給の拡大を検討している。

- 2021年4月、インドの多国籍低温液体貯蔵・配給・再ガス供給会社であるINOXCVAは、日本のコングロマリットである三井物産(アジア・パシフィック)Pte.Ltd.と、インド国内に仮想パイプラインを構築し、顧客側の物流・受入施設を含む小規模LNGインフラを展開し、LNGへのアクセスを提供する覚書を締結した。

APACのLNGインフラ産業セグメント

LNGは、輸送や貯蔵のために華氏約-260度の液体状態に冷却された天然ガスである。液体状態の天然ガスの体積は、気体状態の体積の約600分の1である。このプロセスにより、パイプラインが届かない場所への天然ガスの輸送が可能になる。LNGインフラ市場は、タイプ別と地域別に区分される。タイプ別では、再ガス化ターミナルと液化ターミナルに区分される。また、主要国のLNGインフラ市場の市場規模と予測もカバーしている。各セグメントについて、市場規模と予測は収益(USD billion)に基づいている。

| 再ガス化ターミナル |

| 液化ターミナル |

| インド |

| 中国 |

| 日本 |

| オーストラリア |

| 韓国 |

| 残りのアジア太平洋地域 |

| タイプ | 再ガス化ターミナル |

| 液化ターミナル | |

| 地理 | インド |

| 中国 | |

| 日本 | |

| オーストラリア | |

| 韓国 | |

| 残りのアジア太平洋地域 |

APAC LNGインフラ市場に関する調査FAQ

現在のアジア太平洋LNGインフラ市場の規模はどれくらいですか?

アジア太平洋のLNGインフラ市場は、予測期間(6.5%年から2029年)中に6.5%を超えるCAGRを記録すると予測されています

アジア太平洋LNGインフラ市場の主要プレーヤーは誰ですか?

JGC Holdings Corporation、Chiyoda Corporation、Bechtel Corporation、Fluor Corporation、Chevron corporationは、アジア太平洋LNGインフラ市場で活動している主要企業です。

このアジア太平洋 LNG インフラ市場は何年までカバーされますか?

このレポートは、2020年、2021年、2022年、2023年のアジア太平洋LNGインフラ市場の過去の市場規模をカバーしています。また、2024年、2025年、2026年、2027年、2028年、2029年のアジア太平洋LNGインフラ市場の規模も予測しています。

最終更新日:

アジア太平洋LNGインフラ産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年のアジア太平洋地域の LNG インフラ市場シェア、規模、収益成長率の統計。アジア太平洋地域の LNG インフラ分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。