Taille et part du marché des centres de soins urgents

Analyse du marché des centres de soins urgents par Mordor Intelligence

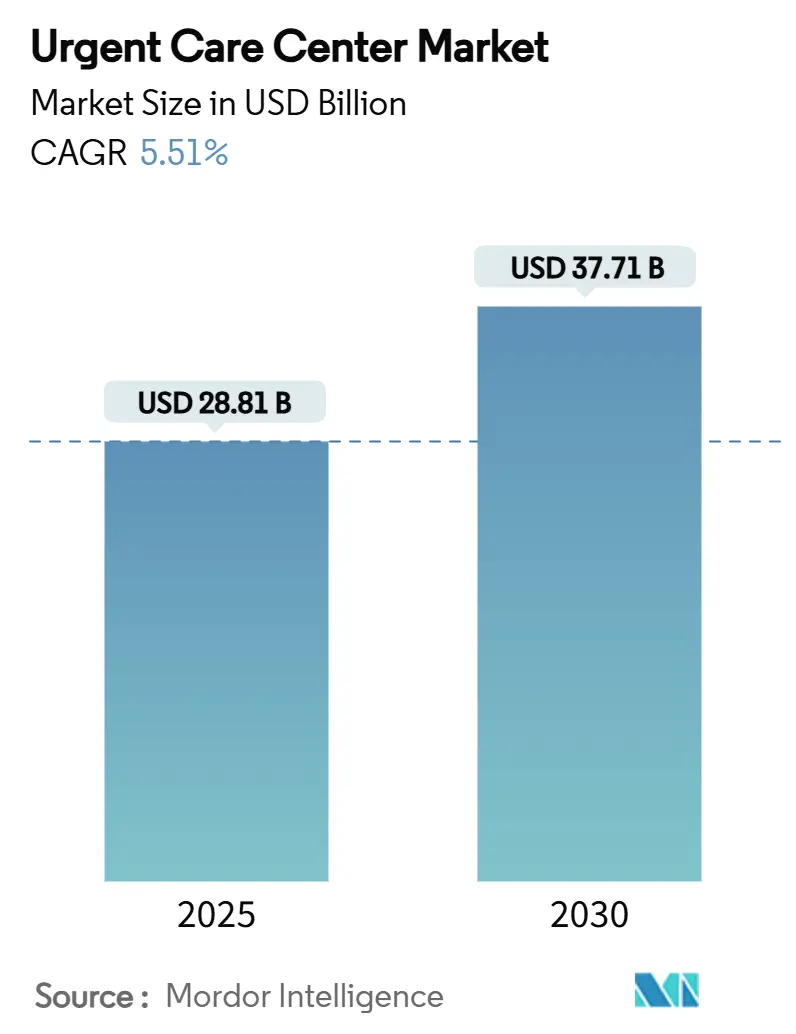

La taille du marché des centres de soins urgents s'élève à 28,81 milliards USD en 2025 et atteindra 37,71 milliards USD d'ici 2030, progressant à un TCAC de 5,51% sur la période de prévision. L'élan du secteur reflète la surcharge des services d'urgence, les partenariats entre les chaînes de détail et les systèmes de santé, et l'adoption rapide de la planification numérique, qui orientent tous les patients vers des soins le jour même à moindre coût. Les chaînes d'entreprise conservent des avantages d'échelle grâce à des protocoles cliniques standardisés, tandis que les établissements appartenant aux hôpitaux accélèrent l'ouverture de sites pour soulager les goulots d'étranglement des patients hospitalisés et resserrer les boucles de référence. L'évolution du mix de services est indéniable : les soins de traumatisme attirent toujours les plus grands volumes de visites, mais les offres de vaccination et de prévention croissent maintenant le plus rapidement alors que les opérateurs repositionnent les sites comme centres de soins primaires de première ligne. La portée géographique s'élargit alors que les opérateurs se tournent vers les communautés rurales où 57 millions de résidents manquent d'accès adéquat aux services hospitaliers. Une consolidation accrue, des besoins croissants de personnel de praticiens avancés (APP), et la pression de remboursement des plans d'assurance basés sur la valeur façonneront la dynamique concurrentielle jusqu'en 2030.

Points clés du rapport

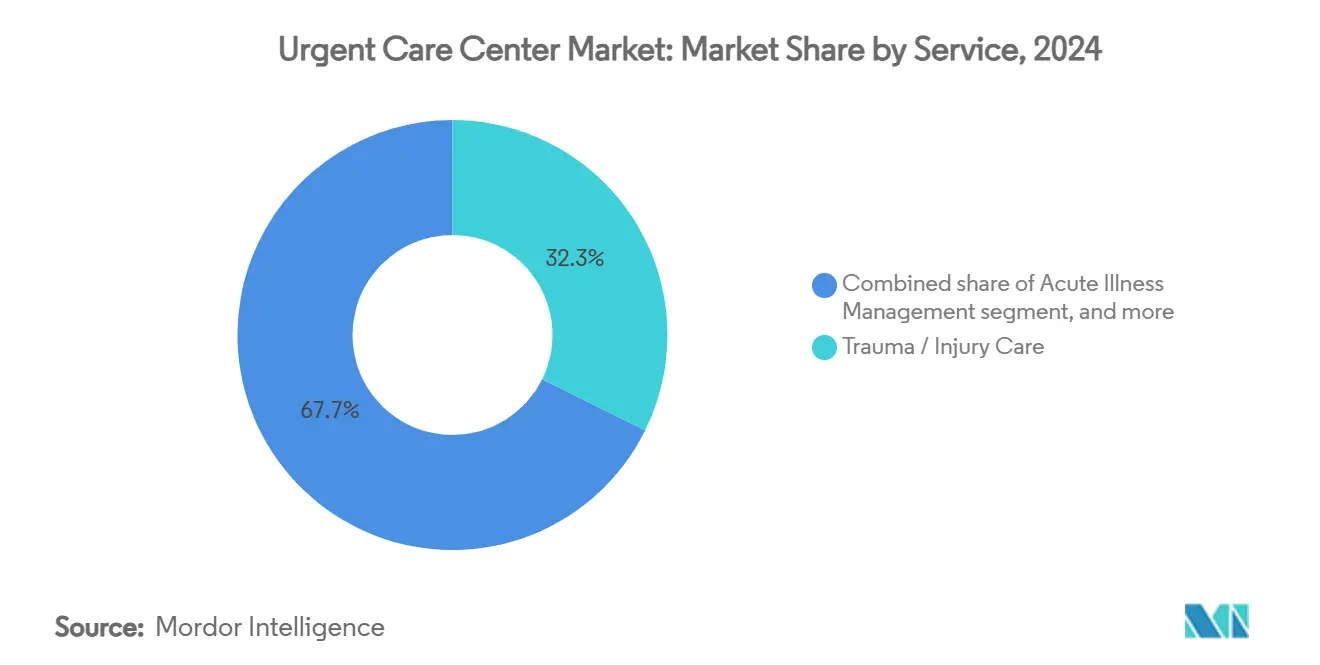

- Par service, les soins de traumatisme et de blessure ont dominé avec 32,23% de part de marché des centres de soins urgents en 2024, tandis que les services de vaccination et de prévention devraient s'étendre à un TCAC de 7,12% jusqu'en 2030.

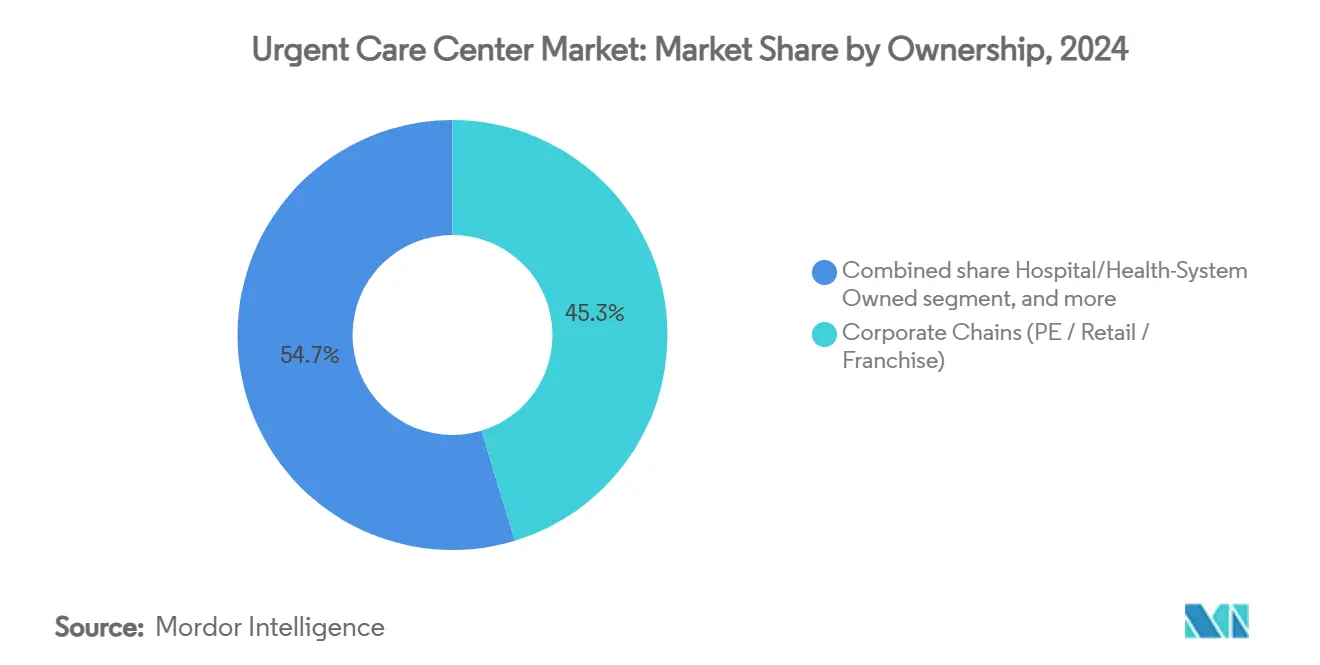

- Par propriété, les chaînes d'entreprise ont capturé 45,32% du marché des centres de soins urgents en 2024, et les établissements appartenant aux hôpitaux progressent à un TCAC de 7,54% jusqu'en 2030.

- Par groupe d'âge, les adultes âgés de 18 à 64 ans représentaient 35,67% des volumes de patients en 2024, tandis que les visites pédiatriques devraient augmenter à un TCAC de 6,99% jusqu'en 2030.

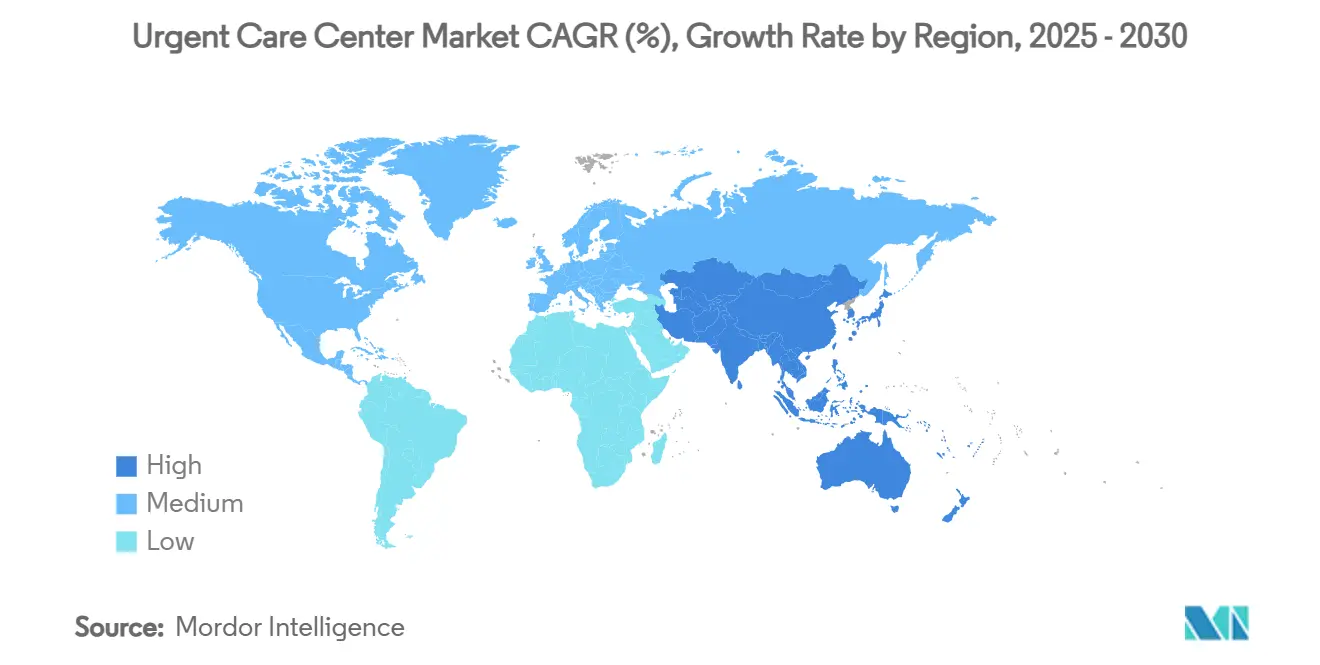

- Par géographie, l'Amérique du Nord a conservé 48,32% de part de revenus en 2024, tandis que l'Asie-Pacifique devrait enregistrer le TCAC le plus rapide de 6,53% pendant la fenêtre de prévision.

Tendances et insights du marché mondial des centres de soins urgents

Analyse de l'impact des moteurs

| Moteur | % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Surcharge des services d'urgence déplaçant les cas non critiques vers les soins urgents | +1.8% | Mondial ; le plus aigu en Amérique du Nord | Court terme (≤2 ans) |

| Partenariats entre chaînes de détail et systèmes de santé accélérant le déploiement de sites | +1.2% | Amérique du Nord et Europe ; émergent en APAC | Moyen terme (2-4 ans) |

| Planification numérique et ajouts télé-urgents améliorant les taux de capture de patients | +0.9% | Mondial ; mené par les marchés développés | Moyen terme (2-4 ans) |

| Blessures liées au mode de vie actif parmi les populations Millennials et Gen-Z | +0.7% | Mondial ; concentré dans les centres urbains | Long terme (≥4 ans) |

| Expansion des plans d'assurance basés sur la valeur et à franchise élevée favorisant les environnements à faible coût | +0.6% | Amérique du Nord ; gagnant en traction en Europe | Moyen terme (2-4 ans) |

| Populations vieillissantes cherchant des soins le jour même pour les exacerbations chroniques | +0.3% | Mondial ; le plus prononcé dans les marchés développés | Long terme (≥4 ans) |

| Source: Mordor Intelligence | |||

Surcharge des services d'urgence déplaçant les cas non critiques vers les soins urgents

Les temps d'attente médians des services d'urgence ont augmenté de 16% depuis 2014, canalisant les patients de faible acuité vers les centres de soins urgents qui peuvent fournir un traitement équivalent à moindre coût[1]Chris Pappas, "Pappas, Kuster Urge Action to Reduce Emergency Department Wait Times in New Hampshire," congressmanchrispappas.house.gov. La recherche RAND estime qu'un tiers des rencontres d'urgence non urgentes pourrait être redirigé, économisant jusqu'à 4,4 milliards USD annuellement. Les hôpitaux intègrent par conséquent des sites de soins urgents dans les réseaux de prestation intégrés, transformant d'anciens concurrents en partenaires de débit pour la décongestion des services d'urgence. La poussée des payeurs vers l'optimisation du site de soins renforce le changement, car les contrats basés sur la valeur pénalisent l'utilisation inutile des services d'urgence. Collectivement, ces forces du côté de la demande et des payeurs verrouillent une croissance de volume stable pour le marché des centres de soins urgents.

Planification numérique et ajouts télé-urgents améliorant les taux de capture de patients

Les moteurs d'intelligence artificielle orchestrent l'admission des patients, l'utilisation des créneaux et la documentation. Le pacte pluriannuel de CityMD avec Notable automatise les tâches d'accueil pour près de 200 cliniques gérant 4 millions de visites chaque année, coïncidant avec une augmentation de 60% des visites depuis 2019. Les enquêtes montrent que 55% des consommateurs préfèrent maintenant les canaux numériques et 74% considèrent la vitesse de rendez-vous comme décisive. La télésanté a atteint 39,3% d'utilisation adulte en 2022 ; 80,5% n'ont rencontré aucun problème technique et trois quarts ont jugé la qualité de la visite égale aux soins en personne[2]Jiyeong Lee, "Telehealth Utilization and Associations in the United States During the Third Year of the COVID-19 Pandemic," jmir.org. Les modèles ' télé-détachés ' suppriment les salles d'attente virtuelles, avec 76% des utilisateurs favorisant la liberté de multitâche et économisant 55 minutes par session. La capacité numérique améliore donc le débit des patients, élève les scores net promoteur et ancre la différenciation concurrentielle à l'intérieur du marché des centres de soins urgents.

Blessures liées au mode de vie actif parmi les populations Millennials et Gen Z

Les Millennials sont maintenant dans leurs années de revenus et de loisirs de pointe, stimulant la demande pour des soins musculo-squelettiques sûrs et pratiques lorsque des blessures sportives ou de fitness frappent. La préférence de la Gen Z pour la planification mobile et la tarification transparente s'harmonise avec l'éthique de consultation sans rendez-vous des soins urgents. La participation à l'économie des petits boulots pousse davantage ces cohortes vers les sites de soins urgents parce que beaucoup détiennent des plans à franchise élevée qui pénalisent l'utilisation des services d'urgence. Les opérateurs répondent en intégrant des radiographies au point de soins, des plâtrages sur site et des bourses de médecine sportive, renforçant la pertinence de la marque dans les bassins de clientèle urbains denses et suburbains aisés. Le pipeline démographique assure une croissance à long terme et soutient de nouvelles cliniques spécialisées à l'intérieur du marché des centres de soins urgents.

Expansion des plans d'assurance basés sur la valeur et à franchise élevée favorisant les environnements à faible coût

L'inscription américaine dans les plans à franchise élevée a dépassé 64 millions de vies en 2024, incitant les patients à comparer les prix avant de choisir les lieux de soins. Les rencontres de soins urgents coûtent généralement 10 fois moins que les visites aux services d'urgence, répondant aux mandats des payeurs pour orienter les consommateurs vers des sites efficaces. Medicare Advantage et les payeurs commerciaux intègrent des modificateurs de site de service et des accords de partage d'économies qui récompensent le pivotement des soins urgents, élevant ainsi les volumes de visites et la certitude de remboursement pour les acteurs à grande échelle. Le passage de l'Europe vers la budgétisation liée au diagnostic incite de même les payeurs publics à pilote des modèles de soins urgents, étendant les vents favorables mondiaux pour le marché des centres de soins urgents.

Analyse de l'impact des contraintes

| Analyse de l'impact des contraintes | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Pénuries de médecins et de praticiens avancés dans les bassins ruraux et suburbains | −1.4% | Mondial ; aigu dans l'Amérique du Nord rurale | Court terme (≤2 ans) |

| Obstacles de certificat de besoin / licences au niveau des États (États-Unis, marchés sélectionnés de l'UE) | −0.8% | Amérique du Nord ; marchés européens sélectionnés | Moyen terme (2-4 ans) |

| Concurrence croissante des cliniques télésanté uniquement et des pharmacies de détail | −0.5% | Mondial ; le plus fort dans les marchés développés | Moyen terme (2-4 ans) |

| Ambiguïté de remboursement dans les marchés émergents limitant le ROI | −0.4% | Amérique latine, parties de l'APAC et Afrique | Long terme (≥4 ans) |

| Source: Mordor Intelligence | |||

Pénuries de médecins et de praticiens avancés dans les bassins ruraux et suburbains

Treize pour cent des Américains vivent dans des zones de pénurie de soins primaires, et le déficit pourrait gonfler à 49 000 médecins d'ici 2030. L'emploi d'APP atténue les lacunes-63% des groupes médicaux ont l'intention d'ajouter de nouveaux rôles d'APP en 2025-mais l'intégration formelle n'existe que dans 70% des sites ambulatoires. Les services d'urgence ruraux manquent de médecins d'urgence dans 27% des comtés, poussant les centres de soins urgents à étendre la couverture des cliniciens avec des ratios de personnel plus maigres. La productivité augmente lorsque la pénétration d'APP s'approfondit, mais la concurrence pour les talents gonfle les coûts de main-d'œuvre et peut ralentir les déploiements de cliniques, tempérant le TCAC du marché des centres de soins urgents.

Obstacles de certificat de besoin / licences au niveau des États (États-Unis, marchés sélectionnés de l'UE)

Trente-cinq États américains et Washington D.C. exigent encore l'approbation de certificat de besoin (CON) pour les investissements ambulatoires majeurs, retardant les constructions de 12 à 24 mois et imposant des frais juridiques qui dissuadent les petits entrants[3]National Conference of State Legislatures, "Certificate of Need State Laws," ncsl.org. Les réformes sont inégales : la Caroline du Nord et la Caroline du Sud ont abrogé des dispositions clés, tandis que le Tennessee maintiendra une surveillance sélective jusqu'en 2027. Pendant ce temps, les mandats anti-corruption et de rapport de qualité persistent, obligeant les opérateurs multi-états à naviguer dans les régimes de conformité en patchwork qui allongent les délais de montée en puissance à l'intérieur du marché des centres de soins urgents.

Analyse des segments

Par service : domination des soins de traumatisme au milieu de la croissance préventive

Les soins de traumatisme et de blessure ont représenté 32,23% des revenus de 2024, soulignant un noyau durable dans le mix clinique du marché des centres de soins urgents. Les radiographies sur site, la stabilisation des fractures et la réparation des lacérations détournent les patients des services d'urgence et offrent une économie favorable aux payeurs. La gestion des maladies aiguës se classe deuxième, gérant les conditions respiratoires et gastro-intestinales avec un débit rapide. Les progrès diagnostiques incluent maintenant l'échographie et l'imagerie avancée, augmentant la taille moyenne du ticket.

Les offres de vaccination et de prévention s'étendent le plus rapidement à un TCAC de 7,12%, remodelant les centres de lieux épisodiques en destinations de santé complètes. Les campagnes de vaccination de masse et les forfaits de médecine de voyage comblent les creux de planification, tandis que les moteurs de triage pilotés par l'IA soutiennent les soins standardisés. Une étude de Cedars-Sinai a trouvé que les algorithmes de soins urgents virtuels surpassaient les médecins pour l'appropriateness du traitement sur les plaintes communes, validant l'adoption du support de décision. L'élan préventif crée une demande de retombée pour le dépistage des conditions chroniques et le coaching de style de vie, élevant le potentiel de vente croisée dans la taille du marché des centres de soins urgents aux niveaux national et local.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par propriété : les chaînes d'entreprise dominent tandis que les systèmes de santé accélèrent

Les opérateurs d'entreprise détenaient 45,32% du marché des centres de soins urgents en 2024, tirant parti de l'approvisionnement centralisé et des systèmes EHR uniformes pour maintenir l'efficacité des coûts. Leur image de marque standardisée et leurs portes d'entrée numériques assurent un rappel consommateur fort et un enregistrement rapide, crucial pour les patients sensibles aux prix.

Les sites appartenant aux hôpitaux, cependant, tracent le TCAC le plus vif de 7,54% jusqu'en 2030 alors que les systèmes de santé acquièrent des emplacements pour endiguer le débordement des services d'urgence et resserrer les pipelines de spécialistes. Les accords tels que l'achat par Ardent Health de 18 cliniques NextCare et le partenariat d'UPMC avec GoHealth soulignent l'appétit d'acquisition. Les sponsors de capital-investissement dirigent une consolidation supplémentaire, avec des initiatives d'intégration stimulant les taux de collecte de 12% et réduisant les jours de comptes débiteurs de 39% après la clôture. Une telle ingénierie financière accélère les déploiements mais augmente le risque de cycle de sortie si les multiples se compriment.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par groupe d'âge : les volumes d'adultes ancrent, les visites pédiatriques surgissent

Les adultes âgés de 18 à 64 ans composaient 35,67% de l'affluence de 2024, bénéficiant de l'assurance employeur, des blessures sportives et de la flexibilité du travail à distance qui favorise les soins de consultation rapides sans rendez-vous. La perspicacité numérique de cette démographie soutient l'adoption d'applications de planification et de files d'attente virtuelles, maintenant le trafic de base pour le marché des centres de soins urgents.

Les volumes pédiatriques croissent le plus rapidement à un TCAC de 6,99% alors que les parents fuient les attentes des services d'urgence. L'utilisation des jeunes a bondi de 21,6% à 28,4% des enfants entre 2021-2022, avec les adolescents de 12-17 ans menant à 30,3%. Les centres investissent dans un décor adapté aux enfants, des salles de consultation en santé comportementale et des examens physiques sportifs pour monétiser les pics saisonniers. L'engagement gériatrique traîne, lié aux comorbidités complexes, mais la télésanté comble les lacunes et promet un soulèvement futur une fois que les barrières de mobilité s'atténuent.

Analyse géographique

L'Amérique du Nord a capturé 48,32% des revenus de 2024, soutenue par des mécanismes d'assurance qui remboursent les rencontres hors hôpital et par des chaînes de cliniques bien établies. Les consolidateurs continuent de cibler les opportunités de remplissage suburbain tout en pivotant vers les comtés ruraux où 57 millions de résidents restent mal desservis. La réforme CON à travers les Carolines, plus la déréglementation progressive du Tennessee, facilite l'expansion et invite les entrées d'opérateurs inter-états, fortifiant la taille du marché des centres de soins urgents dans la région.

L'Asie-Pacifique fournit les perspectives de TCAC les plus nettes de 6,53%. La démographie vieillissante de la Chine, les 275 millions de consultations eSanjeevani de l'Inde et l'adoption robuste de la télémédecine du Japon valident la viabilité des soins urgents. Les partenariats public-privé mélangent les cliniques physiques avec des kiosques de triage numériques situés dans les centres de transport, produisant des modèles de débit à faible acuité et à haut volume qui reflètent les prototypes suburbains américains.

L'Europe, le Moyen-Orient et l'Afrique, et l'Amérique du Sud enregistrent une croissance modérée. Les systèmes de soins universels européens restreignent les volumes de paiement privé, mais la télésanté transfrontalière et les communautés d'expatriés soutiennent la demande de niche. Les nations du Golfe déploient des soins urgents dans les corridors de tourisme médical, tandis que le Brésil et la Colombie flirtent avec des modèles hybrides service d'urgence-urgents à l'intérieur des hôpitaux privés. La volatilité des devises et l'opacité réglementaire tempèrent la vitesse de déploiement mais ouvrent des voies de franchise localisées pour les investisseurs tolérants au risque.

Paysage concurrentiel

La fragmentation de l'industrie persiste mais la consolidation s'accélère. CVS Health commande la plus grande empreinte de marque à travers 1 100+ MinuteClinics et 49 alliances de systèmes de santé. L'Optum d'UnitedHealth a cédé des sites MedExpress sélectionnés sous surveillance antitrust, démontrant la capacité de frein réglementaire. CityMD manie l'IA pour réduire les coûts administratifs et soutenir 4 millions de visites annuelles, illustrant l'effet de levier opérationnel activé par la technologie.

L'espace blanc rural représente le prochain champ de bataille. Les chaînes déploient des vans mobiles pour tester la viabilité avant de s'engager dans la brique et le mortier, une tactique qui réduit le risque de capital. La santé professionnelle, la médecine sportive et les modèles hybrides service d'urgence-urgents servent de coins d'adjacence. Les groupes soutenus par capital-investissement financent les regroupements multi-états, optimisant les systèmes de cycle de revenus et les mélanges de personnel pour l'élévation de l'EBITDA avant la sortie. Pourtant, les environnements de taux d'intérêt élevés peuvent allonger les périodes de détention, récompensant les opérateurs avec des profils de flux de trésorerie durables.

Les douves émergentes tournent autour des extrémités avant numériques, des EHR unifiés et des applications face au consommateur qui s'intègrent avec les répertoires d'assureurs. Les pénuries d'APP pourraient étrangler la croissance ; les opérateurs parrainent maintenant les frais de scolarité et les pipelines de résidence pour verrouiller les talents. Les acteurs du marché incapables de répondre aux références croissantes d'expérience patient risquent une fuite de volume vers les rivaux numériquement fluides, propulsant une vague darwinienne à travers le marché des centres de soins urgents.

Leaders de l'industrie des centres de soins urgents

-

NextCare Holdings, Inc.

-

Select Medical Holdings (Concentra, Inc.)

-

UnitedHealth Group (MedExpress)

-

HCA Healthcare (CareNow / CareSpot)

-

CVS Health (MinuteClinic)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : CityMD s'est associé avec Notable pour intégrer l'automatisation IA dans près de 200 cliniques, améliorant la planification et l'enregistrement alors que les volumes de patients grimpaient de 60% depuis 2019.

- Mars 2025 : Walgreens a divulgué des plans pour céder CityMD, signalant un réalignement des stratégies de cliniques de détail au milieu de vents contraires financiers.

- Février 2025 : MinuteClinic et Emory Healthcare Network ont étendu la collaboration en réseau à travers la Géorgie pour combattre les pénuries de médecins via des options le jour même et virtuelles.

- Janvier 2025 : Concentra a affiché 1,9 milliard USD de revenus et a déménagé pour acquérir Nova Medical Centers pour 265 millions USD, élargissant la portée de santé professionnelle à travers 67 sites.

- Janvier 2025 : Ardent Health a acheté 18 cliniques NextCare au Nouveau-Mexique et en Oklahoma pour approfondir la densité ambulatoire autour des hôpitaux phares.

Portée du rapport mondial du marché des centres de soins urgents

Selon la portée du rapport, les centres de soins urgents sont des établissements de soins médicaux qui offrent des services de santé sur une base de consultation sans rendez-vous pour les maladies ou blessures aiguës qui ne menacent pas la vie. Le marché des centres de soins urgents est segmenté par service (services de traumatisme/blessure, services de vaccination, services de traitement de maladie aiguë, services de diagnostic, et autres services), propriété (appartenant à l'entreprise, appartenant à l'hôpital, et appartenant au médecin), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport couvre également les tailles de marché estimées et les tendances pour 17 pays à travers les principales régions mondialement. Le rapport offre la valeur (en millions USD) pour les segments mentionnés ci-dessus.

| Soins de traumatisme / blessure |

| Gestion des maladies aiguës |

| Services de vaccination et de prévention |

| Services de diagnostic et de dépistage |

| Autres services |

| Chaînes d'entreprise (PE / Détail / Franchise) |

| Appartenant à l'hôpital / système de santé |

| Appartenant au groupe de médecins |

| Autres propriétés |

| Pédiatrie (0-17 ans) |

| Adultes (18-64 ans) |

| Gériatrie (65+ ans) |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par service | Soins de traumatisme / blessure | |

| Gestion des maladies aiguës | ||

| Services de vaccination et de prévention | ||

| Services de diagnostic et de dépistage | ||

| Autres services | ||

| Par propriété | Chaînes d'entreprise (PE / Détail / Franchise) | |

| Appartenant à l'hôpital / système de santé | ||

| Appartenant au groupe de médecins | ||

| Autres propriétés | ||

| Par groupe d'âge | Pédiatrie (0-17 ans) | |

| Adultes (18-64 ans) | ||

| Gériatrie (65+ ans) | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché des centres de soins urgents ?

La taille du marché des centres de soins urgents est de 28,81 milliards USD en 2025 et devrait atteindre 37,71 milliards USD d'ici 2030.

À quelle vitesse le marché des centres de soins urgents devrait-il croître ?

Le marché devrait s'étendre à un TCAC de 5,51% entre 2025 et 2030.

Quel segment de service mène le marché des centres de soins urgents ?

Les soins de traumatisme et de blessure détenaient 32,23% des revenus de 2024, en faisant le plus grand segment de service.

Quel modèle de propriété croît le plus rapidement ?

Les établissements de soins urgents appartenant aux hôpitaux progressent à un TCAC de 7,54% jusqu'en 2030.

Pourquoi les chaînes de détail sont-elles clés pour l'expansion des soins urgents ?

Les partenariats santé-détail combinent des vitrines accessibles avec l'expertise clinique des systèmes de santé, accélérant les déploiements de sites et l'acquisition de patients.

Quelle région offre le plus haut potentiel de croissance ?

L'Asie-Pacifique montre les perspectives de TCAC les plus rapides de 6,53%, grâce aux populations vieillissantes et aux investissements significatifs en santé numérique.

Dernière mise à jour de la page le: