Analyse du marché du talc

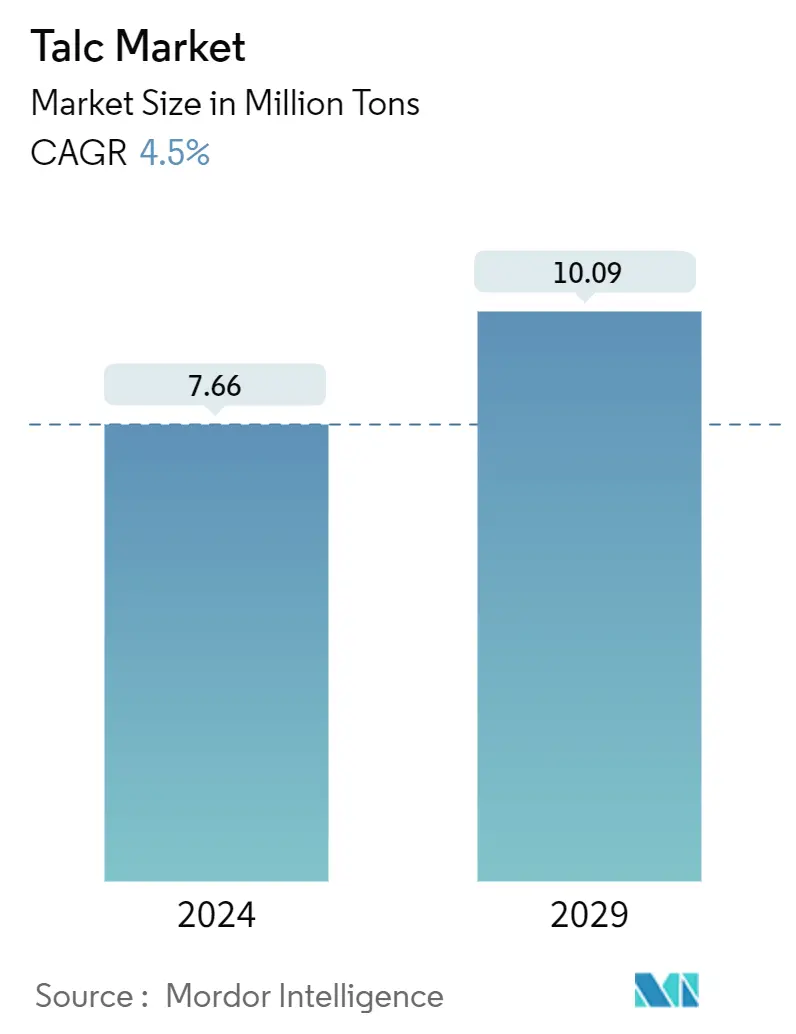

La taille du marché du talc est estimée à 7,66 millions de tonnes en 2024 et devrait atteindre 10,09 millions de tonnes dici 2029, avec une croissance de 4,5 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 a affecté le marché ces dernières années à léchelle mondiale et a contraint les fabricants de céramiques, de pâtes et papiers et les fabricants de peintures et de revêtements à arrêter leurs activités, réduisant ainsi la demande de talc en 2022. Cependant, la condition est devrait se redresser, ce qui rétablira la trajectoire de croissance du marché étudié au cours de la seconde moitié de la période de prévision.

- À court terme, la demande croissante de revêtements industriels et marins stimule la demande de talc, car il offre des avantages tels qu'une protection contre la corrosion, une réduction des solvants et une bonne adhérence.

- Dun autre côté, les problèmes de santé liés aux produits cosmétiques à base de talc devraient freiner la croissance du marché.

- La demande croissante de thermoplastiques dans lindustrie aérospatiale constituera probablement une opportunité à lavenir.

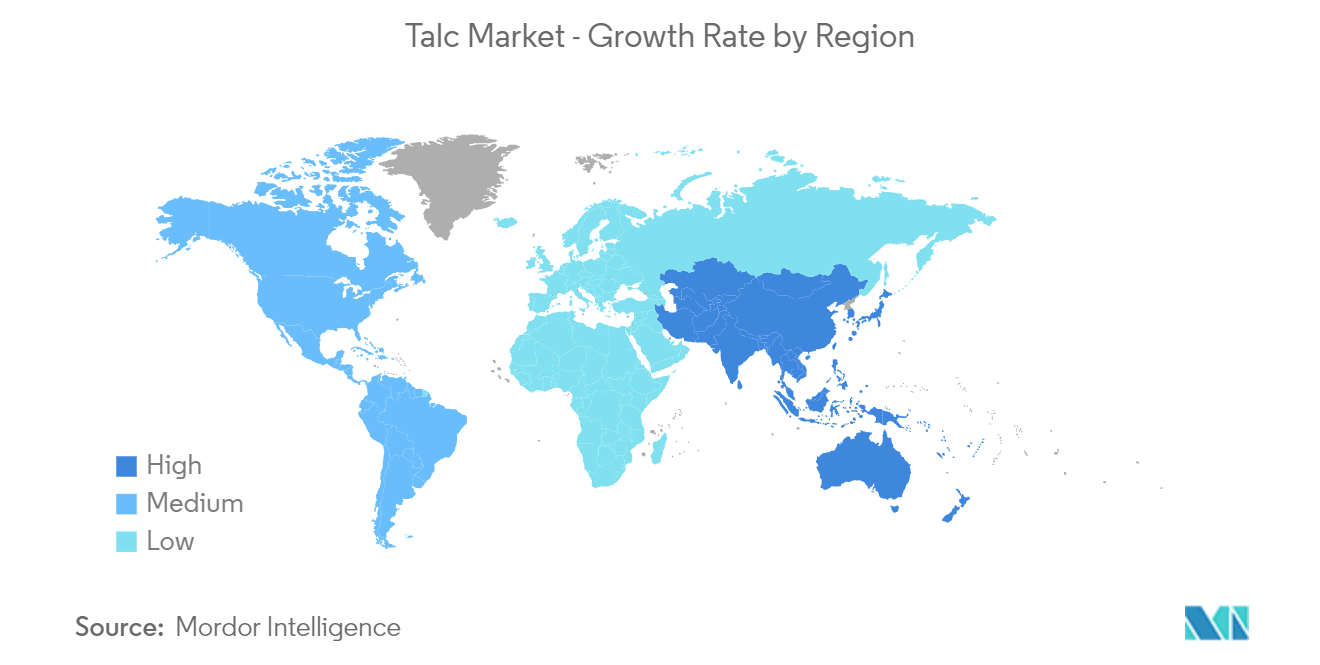

- LAsie-Pacifique a dominé le marché mondial du talc, en raison de la hausse du marché des plastiques en Chine et de la présence de réserves de talc blanc dans des pays comme lInde.

Tendances du marché du talc

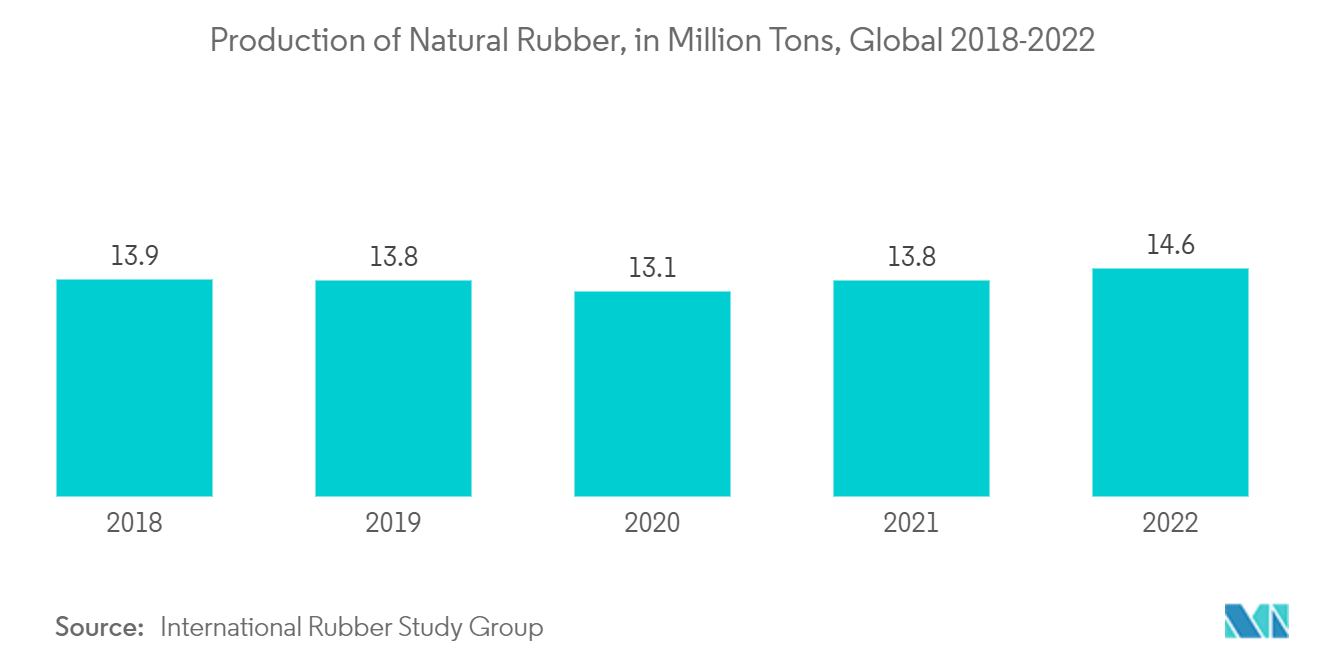

Lindustrie du plastique et du caoutchouc dominera le marché

- Le talc confère au polypropylène de nombreux avantages, tels qu'une rigidité plus élevée et une stabilité dimensionnelle améliorée.

- Il est principalement utilisé comme charge dans les plastiques et agit comme agent absorbant et antiagglomérant lors de la production. La forme en plaque des particules de talc augmente la dureté des produits tels que le polyéthylène, le polypropylène, le nylon, le vinyle et le polyester. Il augmente également la résistance à la chaleur et réduit le retrait.

- Le talc est l'additif, le modificateur ou la charge le plus couramment utilisé dans diverses industries, notamment les produits chimiques, les plastiques et le caoutchouc. Il peut améliorer considérablement la résistance à la traction des produits en plastique, les propriétés aux chocs, la résistance à la chaleur, la résistance au fluage, la résistance à la déchirure, etc.

- Selon Plastics Europe, environ les deux tiers de la demande européenne de plastique sont concentrés dans cinq pays, dont 25,4 % en Allemagne, 14,3 % en Italie, 9,7 % en France, 7,6 % au Royaume-Uni et 7,5 % en Espagne. Plastiques Europe.

- Les grandes entreprises opérant sur le marché européen du plastique sont plus enclines au développement commercial stratégique pour étendre leur présence géographique. Par exemple, en juin 2022, Linde Engineering a été sélectionnée par Slovnaft, une société membre du groupe MOL, pour mener la rénovation d'une usine de polypropylène en Slovaquie. Cela a permis d'augmenter la capacité annuelle de l'usine de polypropylène de 18 %, à environ 300 kilotonnes, et l'installation de stockage est passée de 45 à 61 silos.

- En décembre 2022, Exxon Mobil Corporation a démarré une nouvelle usine de fabrication de polypropylène à Baton Rouge, la capitale de la Louisiane. Cette usine peut produire 450 000 tonnes/an de polypropylène. De plus, Formosa Plastics Corporation, aux États-Unis, construit une nouvelle usine de fabrication de polypropylène à Point Comfort, au Texas, aux États-Unis. Une fois achevée en 2024, cette usine produira 100000 tonnes dalpha-oléfines pour fabriquer du polyéthylène haute densité (PEHD). 63 000 tonnes d'alpha-oléfines seraient utilisées par l'entreprise tandis que les 37 000 tonnes restantes seraient vendues à l'international.

- L'utilisation du plastique en Indonésie augmente car le secteur du commerce électronique nécessite des emballages. Des sociétés de grande consommation, dont Wilmar Group, Mayora et Indofood, ont créé des unités de production d'emballages intégrées en Indonésie. Exxon Mobil investit également dans l'industrie indonésienne du plastique. Elle a signé un protocole d'accord avec PT Indomobil Prima Energi (IPE), en novembre 2022, concernant l'application à grande échelle d'une technologie avancée de recyclage du plastique en Indonésie.

- Par conséquent, de tels projets dexpansion réalisés par diverses entreprises du secteur sont susceptibles de stimuler la croissance du marché au cours de la période de prévision.

La région Asie-Pacifique dominera le marché

- La région Asie-Pacifique a dominé la part de marché mondiale avec la demande croissante de pays comme la Chine, lInde et le Japon.

- La Chine est lun des principaux consommateurs de talc dans la région Asie-Pacifique. Le pays utilise le talc dans un large éventail dindustries, telles que la céramique, lalimentation et les boissons, les pâtes et papiers, etc. Selon les données du ministère de l'Industrie et des Technologies de l'information, le pays a connu une augmentation de sa production de boissons de 6 % sur un an, atteignant 44,35 millions de tonnes au premier trimestre 2023.

- En outre, la Chine est le premier producteur et consommateur de céramique au monde. C'est l'un des plus grands producteurs de carreaux de céramique au monde et a produit environ 8,47 milliards de mètres carrés de carreaux de céramique. La concurrence féroce sur les marchés intérieurs et à l'exportation oblige les producteurs de céramique à améliorer leur processus de production et la qualité de leurs produits dans la région.

- L'Inde est l'un des rares pays disposant de réserves de talc blanc. Les gisements de talc se trouvent dans tout le pays. La majeure partie du talc blanc produit est consommée dans le pays même.

- En Inde, la majeure partie de la production commerciale de talc provient du Rajasthan. Les deux principaux producteurs de talc du pays (Golcha Group et Golcha Associated) sont basés à Jaipur, au Rajasthan, dans l'industrie des cosmétiques et des polymères de restauration avec du talc de qualité supérieure.

- Le marché indien de l'industrie plastique est l'un des secteurs économiques les plus importants du pays. Selon lIndia Brand Equity Foundation, la valeur totale des plastiques exportés entre avril et septembre 2022 sélevait à 6,38 milliards de dollars.

- En outre, la Chine possède un énorme marché de plastiques qui nécessite un approvisionnement important en talc pour fonctionner. En Chine, le talc se trouve dans 15 provinces, le Liaoning, le Shandong, le Guangxi, le Jiangxi et le Qinghai étant les principales régions représentant plus de 90 % des réserves totales.

- Tous ces facteurs, à leur tour, devraient stimuler la demande de talc dans la région au cours de la période de prévision.

Aperçu du marché du talc

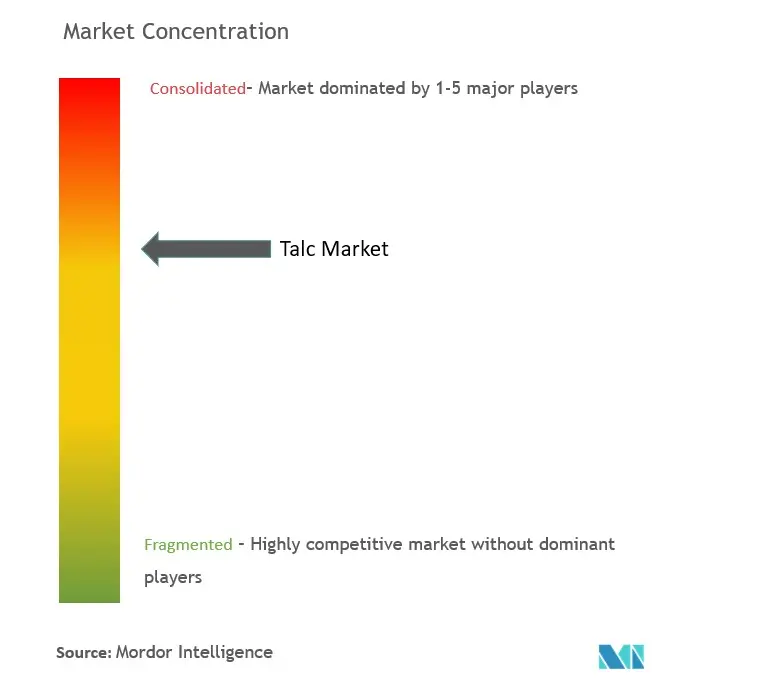

Le marché du talc est de nature modérément consolidé, avec plusieurs sociétés opérant aux niveaux mondial et régional. Certains des principaux acteurs du marché (sans ordre particulier) comprennent ELEMENTIS PLC, Imerys, IMI Fabi SpA, Nippon Talc Co. Ltd et Minerals Technologies Inc.

Leaders du marché du talc

Mineral Technologies Inc.

IMI Fabi SpA

Imerys

Nippon Talc Co., Ltd.

ELEMENTIS PLC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du talc

- Septembre 2022 Imerys est entré en négociations exclusives avec Syntagma Capital pour céder la majorité de ses actifs de production de kaolin, de broyage de carbonate de calcium ( GCC ), de carbonate de calcium précipité ( PCC ) et de talc, qui servent principalement aux marchés du papier, pour une valeur d'entreprise de 390 millions d'euros, incluant un complément de prix basé sur les performances commerciales futures.

- Avril 2022 Imerys et Safic-Alcan étendent leur partenariat de distribution. Ce nouvel accord a élargi leur partenariat de distribution pour inclure le marché turc. Elle couvre la distribution de toutes les charges minérales, notamment le kaolin, le talc, les carbonates, le PCC, le mica, la diatomite, la perlite et la wollastonite. Il couvre également la distribution des marchés du caoutchouc et des plastiques.

Segmentation du marché du talc

Le talc est un minéral naturel extrait de la terre et composé de magnésium, de silicium, d'oxygène et d'hydrogène. Il s'agit d'un silicate de magnésium hydraté utilisé dans de nombreuses industries, notamment celles du plastique, du caoutchouc, des peintures, du papier et des produits pharmaceutiques.

Le marché du talc est segmenté par gisement (chlorite de talc et carbonate de talc), industrie de lutilisateur final (céramique, aliments et boissons, peintures et revêtements, soins personnels, plastiques et caoutchouc, pâtes et papiers et autres industries dutilisateurs finaux), et géographie (Asie-Pacifique, Amérique du Nord, Europe, Amérique du Sud, Moyen-Orient et Afrique). Le rapport propose la taille du marché et les prévisions du marché du talc en volume (tonnes) pour tous les segments ci-dessus.

| Chlorite de talc |

| Carbonate de Talc |

| Céramique |

| Nourriture et boisson |

| Peintures et revêtements |

| Soins personnels |

| Plastiques et caoutchouc |

| Pâtes et papiers |

| Autres industries d'utilisateurs finaux |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Le reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Dépôt | Chlorite de talc | |

| Carbonate de Talc | ||

| Industrie de l'utilisateur final | Céramique | |

| Nourriture et boisson | ||

| Peintures et revêtements | ||

| Soins personnels | ||

| Plastiques et caoutchouc | ||

| Pâtes et papiers | ||

| Autres industries d'utilisateurs finaux | ||

| Géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Le reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur le talc

Quelle est la taille du marché du Talc ?

La taille du marché du Talc devrait atteindre 7,66 millions de tonnes en 2024 et croître à un TCAC de 4,5 % pour atteindre 10,09 millions de tonnes dici 2029.

Quelle est la taille actuelle du marché du talc ?

En 2024, la taille du marché du Talc devrait atteindre 7,66 millions de tonnes.

Qui sont les principaux acteurs du marché Talc ?

Mineral Technologies Inc., IMI Fabi SpA, Imerys, Nippon Talc Co., Ltd., ELEMENTIS PLC sont les principales sociétés opérant sur le marché de Talc.

Quelle est la région qui connaît la croissance la plus rapide sur le marché du Talc ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché Talc ?

En 2024, lAsie-Pacifique représente la plus grande part de marché sur le marché du Talc.

Dernière mise à jour de la page le:

Rapport sur l'industrie du talc

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du Talc 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du Talc comprend des perspectives de prévisions de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.