Taille et part du marché des graisses et huiles spécialisées

Analyse du marché des graisses et huiles spécialisées par Mordor Intelligence

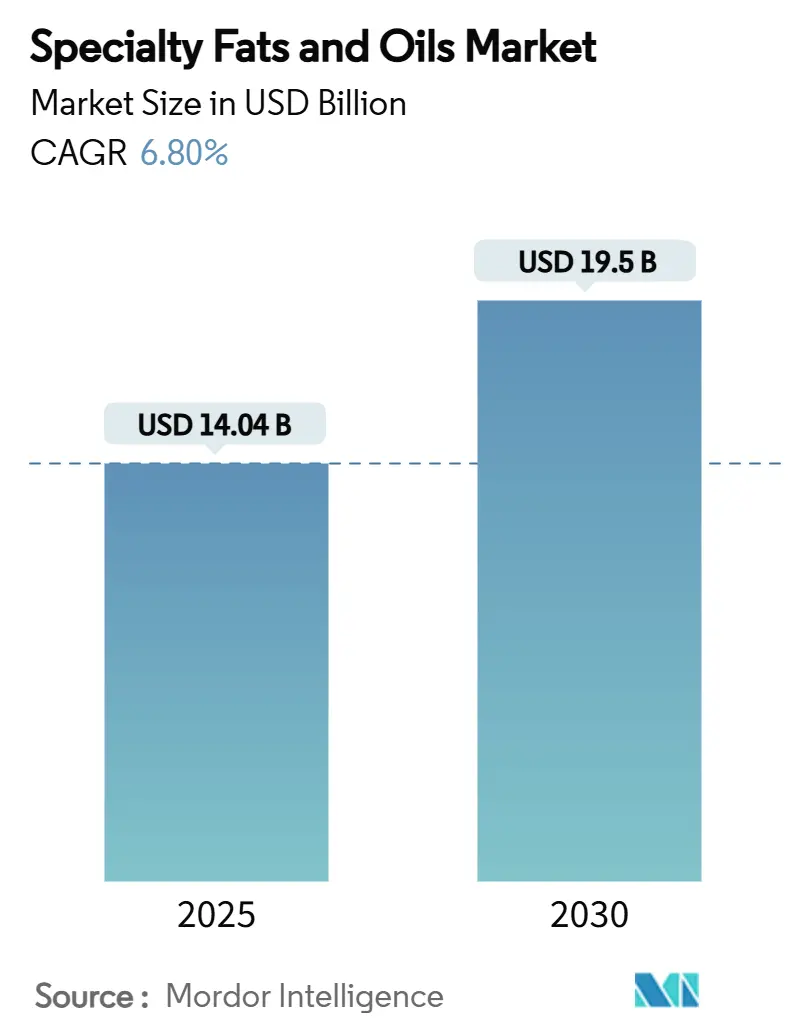

La taille du marché des graisses et huiles spécialisées a atteint 14,04 milliards USD en 2025 et devrait croître pour atteindre 19,50 milliards USD d'ici 2030, soit un TCAC de 6,8 %. L'expansion du marché est portée par une demande accrue de lipides fonctionnels comme alternatives aux acides gras trans, des réglementations plus strictes, et un intérêt croissant pour les options alimentaires d'origine végétale. La croissance de la consommation d'aliments transformés, la hausse des prix du cacao nécessitant des alternatives au beurre de cacao, et la définition révisée ' healthy ' de la FDA avec des exigences plus strictes en matières grasses saturées ont conduit à des reformulations accrues de produits [1]Source: FDA, "Guidance for Industry on the Use of the Term 'Healthy,' 2025," fda.gov. L'Asie-Pacifique domine la consommation en raison des mandats de biodiesel et des accords commerciaux d'huile de palme, tandis que le Moyen-Orient et l'Afrique affichent le TCAC le plus élevé, soutenu par de nouveaux investissements dans les raffineries. Le développement du marché est également façonné par les tendances d'étiquetage propre, les efforts de diversification de la chaîne d'approvisionnement, et les avancées dans la technologie de modification des graisses.

Points clés du rapport

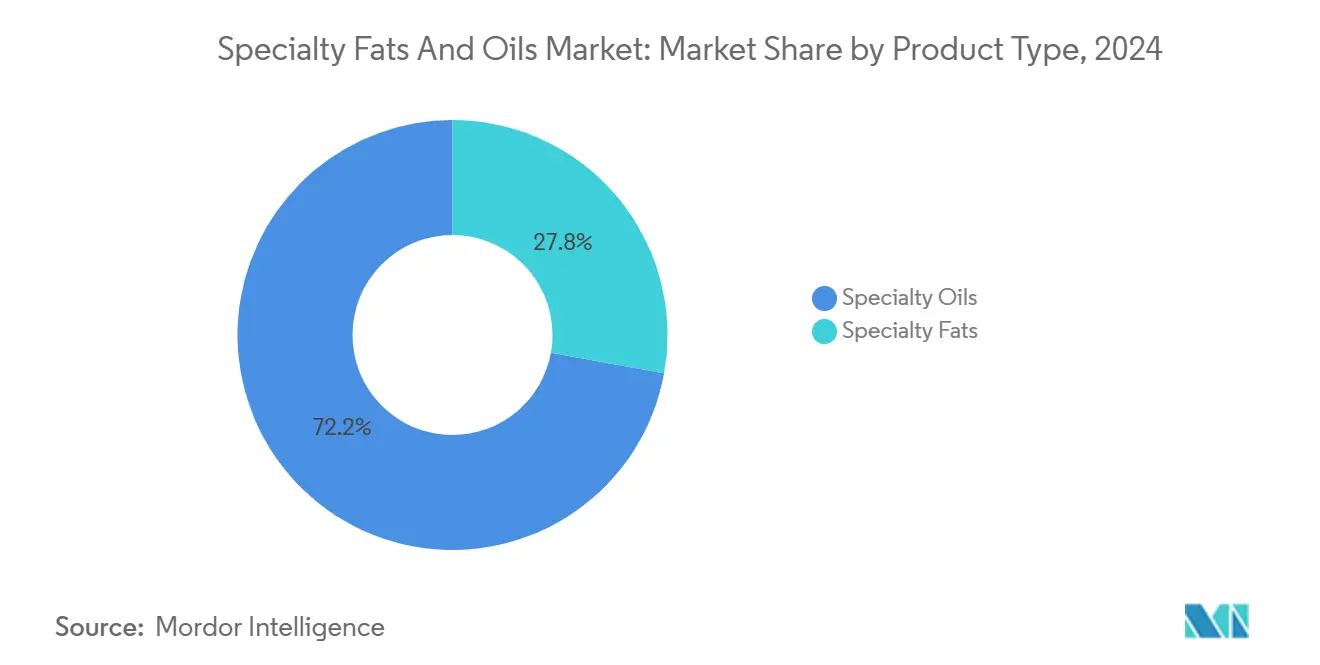

- Par type de produit, les huiles spécialisées ont dominé avec 72,16 % de la part de marché des graisses et huiles spécialisées en 2024, tandis que les graisses spécialisées ont affiché le TCAC le plus rapide de 7,59 %.

- Par forme, les produits liquides ont capturé 69,45 % de part de revenus en 2024 ; les formats secs enregistrent le TCAC le plus élevé de 8,16 % jusqu'en 2030.

- Par fonctionnalité, les graisses d'enrobage et d'enrobage ont représenté 42,37 % des revenus de 2024 ; les graisses de moulage et de fourrage ont enregistré un TCAC de 8,61 % jusqu'en 2030.

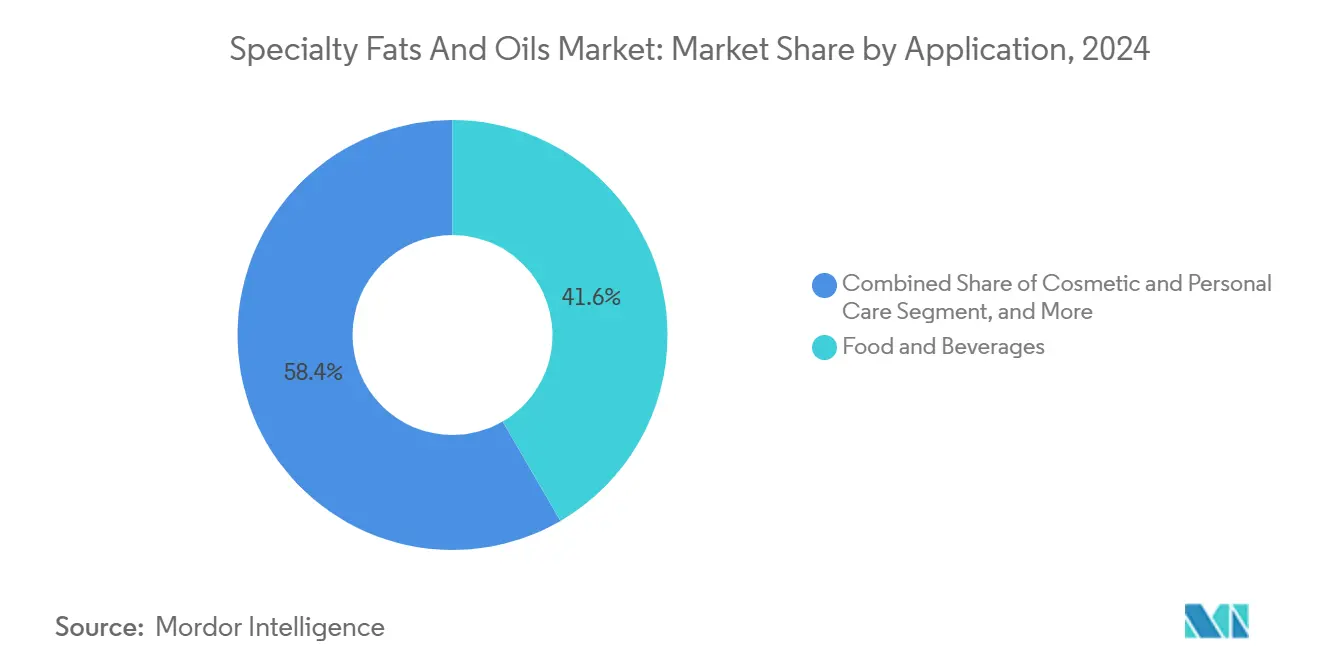

- Par application, l'alimentation et les boissons ont conservé 41,63 % des revenus de 2024, tandis que les cosmétiques et soins personnels ont affiché un TCAC de 8,37 % entre 2025 et 2030.

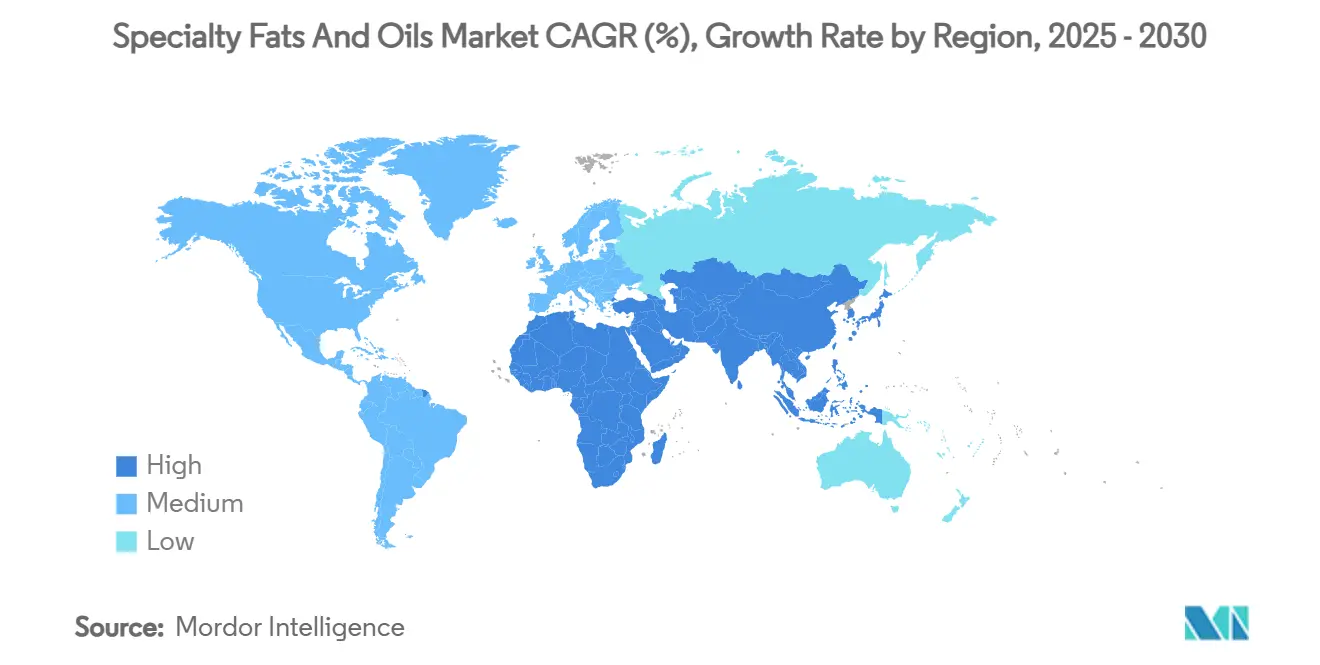

- Par géographie, l'Asie-Pacifique a dominé avec une part de revenus de 40,36 % en 2024 ; le Moyen-Orient et l'Afrique constituent la région à croissance la plus rapide avec un TCAC de 7,68 %.

Tendances et perspectives du marché mondial des graisses et huiles spécialisées

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Croissance de la consommation d'aliments transformés et emballés | +1.8% | Mondiale, avec l'APAC et l'Amérique du Nord en tête | Moyen terme (2-4 ans) |

| Demande croissante d'ingrédients plus sains et fonctionnels | +1.5% | Amérique du Nord et UE, expansion vers l'APAC | Long terme (≥ 4 ans) |

| Augmentation de la demande d'équivalents de beurre de cacao (EBC) | +1.2% | Mondiale, particulièrement Europe et Amérique du Nord | Court terme (≤ 2 ans) |

| Tendances d'étiquetage propre et de produits naturels | +1.0% | Cœur Amérique du Nord et UE, débordement vers l'APAC | Moyen terme (2-4 ans) |

| Adoption croissante de produits végétaux et véganes | +0.8% | Mondiale, avec l'Amérique du Nord et l'Europe en tête | Long terme (≥ 4 ans) |

| Utilisation croissante dans les applications non alimentaires | +0.7% | Mondiale, avec forte croissance en APAC et MEA | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Croissance de la consommation d'aliments transformés et emballés

Les fabricants alimentaires connaissent une demande accrue de graisses spécialisées alors que les consommateurs préfèrent de plus en plus les aliments transformés. Ces fabricants ont besoin de lipides fonctionnels pour améliorer la texture des produits, prolonger la durée de conservation et améliorer le contenu nutritionnel. La croissance du marché mondial des aliments transformés a incité les fabricants à incorporer des graisses spécialisées dans leurs produits de confiserie, boulangerie et produits laitiers, car ces ingrédients jouent un rôle vital dans la formulation et la qualité des produits. Avec l'interdiction par la FDA des huiles partiellement hydrogénées dans les produits alimentaires entrant en vigueur en août 2025, les fabricants doivent passer à des graisses spécialisées qui offrent une fonctionnalité similaire sans teneur en acides gras trans. Cargill a établi une référence industrielle en devenant le premier fournisseur mondial d'huiles comestibles à respecter les normes OMS pour les acides gras trans produits industriellement, maintenant une teneur inférieure à 2 grammes pour 100 grammes. Ces exigences réglementaires continuent de stimuler la demande de graisses spécialisées alors que les fabricants cherchent des alternatives aux huiles hydrogénées traditionnelles tout en garantissant la qualité des produits et la satisfaction des consommateurs.

Demande croissante d'ingrédients plus sains et fonctionnels

Alors que les consommateurs deviennent de plus en plus soucieux de leur santé, ils recherchent des ingrédients fonctionnels qui offrent des bénéfices nutritionnels au-delà des calories de base, rendant les graisses spécialisées essentielles dans le développement de produits axés sur la santé. La définition mise à jour par la FDA des aliments ' healthy ', prenant effet en février 2025, met l'accent sur les aliments riches en nutriments et limite la teneur en graisses saturées, ouvrant de nouvelles opportunités pour les huiles spécialisées avec des profils d'acides gras bénéfiques [2]Source: Federal Register, "Food Labeling; Definition of 'Healthy,' 2025," federalregister.gov. Les fabricants de boissons végétales ont commencé à incorporer des acides gras oméga-3 dans leurs produits, utilisant la technologie d'interestérification enzymatique pour produire des triglycérides oméga-3 de haute qualité tout en maintenant les caractéristiques naturelles de l'huile. L'approbation par la FDA des allégations de santé qualifiées de Barry Callebaut pour les flavanols de cacao en avril 2025 renforce la valeur thérapeutique des ingrédients lipidiques spécialisés. La récupération de la pêche d'anchois péruviens, qui a produit 1,1 million de tonnes lors de la dernière saison, a aidé à résoudre les pénuries de matières premières oméga-3 qui limitaient auparavant les applications d'ingrédients fonctionnels.

Augmentation de la demande d'équivalents de beurre de cacao (EBC)

La hausse des prix du cacao, qui ont atteint près de 10 000 USD par tonne métrique en 2024, a incité les fabricants alimentaires à explorer les équivalents de beurre de cacao (EBC) comme alternatives rentables qui maintiennent la qualité du produit. Des entreprises comme Hershey et Mondelēz ont révisé leurs prévisions de production en réponse à ces pressions de prix, se tournant de plus en plus vers les EBC et les substituts de beurre de cacao dans leurs formulations. En juin 2025, Ardent Mills a mis ' Cocoa Replace ' sur le marché, offrant une alternative de poudre de cacao à base de blé qui remplace jusqu'à 25 % du contenu de cacao tout en offrant une saveur et une texture comparables. En collaboration avec Voyage Foods, Cargill a développé Indulgence Redefined,

une alternative au chocolat qui réduit l'empreinte carbone de 61 % et l'utilisation d'eau de 95 % par rapport au chocolat traditionnel, sans compromettre le goût. Le Règlement de l'Union européenne sur la déforestation a davantage encouragé les fabricants à adopter les EBC alors qu'ils cherchent des alternatives durables et conformes au cacao conventionnel.

Tendances d'étiquetage propre et de produits naturels

Les préférences des consommateurs pour la transparence des produits remodèlent la façon dont les fabricants développent les graisses spécialisées, en mettant l'accent sur des ingrédients familiers et des méthodes de production claires. Les récentes réglementations de la FDA sur la réforme des règles GRAS exigent la conformité des fabricants pour la documentation de sécurité avant l'introduction d'ingrédients, soulignant le passage vers les dérivés de graisses naturelles. Les entreprises manufacturières ont adopté des méthodes d'interestérification enzymatique pour remplacer les processus chimiques traditionnels, comme le démontre l'implémentation par Fuji Oil de la technologie de graisses SOS pour les alternatives au beurre de cacao. Dans la fabrication cosmétique, les entreprises incorporent des oléosomes de carthame pour leurs propriétés d'émulsification naturelle, améliorant les capacités de protection cutanée et de rétention d'humidité.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Volatilité des prix des matières premières | -1.5% | Mondiale, avec impact sévère sur l'APAC et l'UE | Court terme (≤ 2 ans) |

| Disponibilité limitée de matières premières de qualité | -1.2% | Mondiale, affectant particulièrement l'Amérique du Nord et l'UE | Moyen terme (2-4 ans) |

| Concurrence d'ingrédients alternatifs | -0.8% | Cœur Amérique du Nord et UE, expansion mondiale | Long terme (≥ 4 ans) |

| Défis techniques dans le développement de produits | -0.5% | Mondiale, avec impact plus élevé sur les marchés émergents | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Volatilité des prix des matières premières

L'instabilité persistante des prix des matières premières entrave significativement la croissance du marché des graisses spécialisées, créant des défis opérationnels pour les fabricants qui doivent naviguer des coûts d'intrants imprévisibles. Ces fluctuations de coûts impactent directement leur capacité à planifier efficacement les horaires de production et maintenir des marges bénéficiaires stables. L'augmentation dramatique des importations d'huile de cuisson usagée de Chine vers les États-Unis, qui a vu une hausse triple en 2023, a introduit des préoccupations substantielles concernant les normes de qualité des matières premières et la transparence des prix dans l'industrie des biocarburants. La volatilité continue des prix de l'huile de palme, mise en évidence par les contrats à terme malaisiens fluctuant entre 4 000-4 600 MYR (903-1 038 USD) par tonne jusqu'en mars 2025, démontre les disparités plus larges d'offre-demande qui affectent finalement la tarification des graisses spécialisées à travers la chaîne de valeur.

Disponibilité limitée de matières premières de qualité

La production de graisses spécialisées fait face à des contraintes dues à la disponibilité limitée de matières premières de qualité, alors que les transformateurs se disputent des matières premières premium qui répondent à des exigences strictes de pureté et de durabilité. L'Union allemande pour la promotion des plantes oléagineuses et protéagineuses rapporte que la production mondiale de colza ne peut répondre à la demande actuelle, soulignant les déficits d'approvisionnement en matières premières d'huiles spécialisées clés. La production d'huile de palme de la Malaisie reste limitée en raison des mesures de protection forestière, limitant la disponibilité d'huile de palme durable malgré la demande croissante. Les plantations de palmiers vieillissantes en Indonésie et en Malaisie nécessitent des programmes de replantation pour maintenir la productivité, ce qui réduit temporairement les approvisionnements en matières premières pendant les phases de transition.

Analyse des segments

Par type de produit : les huiles spécialisées dominent malgré la croissance supérieure des graisses

Le marché mondial des huiles spécialisées démontre des fondamentaux de marché solides, avec une part dominante de 72,16 % en 2024. Cette domination découle du rôle essentiel que jouent ces huiles dans les opérations de transformation alimentaire, la fabrication de biodiesel et diverses applications industrielles. Pendant ce temps, les graisses spécialisées émergent comme un segment à fort potentiel, avec des projections indiquant un taux de croissance robuste de 7,59 % jusqu'en 2030. Le paysage du marché révèle des changements notables dans les segments d'huiles clés. L'huile de soja maintient sa position comme principale huile végétale dans les applications alimentaires, avec des fournisseurs américains renforçant leur présence sur les marchés coréens grâce à des capacités d'exportation accrues.

Le segment huile de colza/canola fait face à des défis d'approvisionnement alors que les volumes de production sont en retard sur la demande du marché, créant des opportunités pour les huiles spécialisées alternatives. Les impacts météorologiques liés à El Niño ont gravement affecté la production d'huile de coco, réduisant les rendements de moitié et faisant grimper les prix. En revanche, l'huile d'olive continue de bénéficier de la préférence des consommateurs pour des options plus saines. La croissance accélérée des graisses spécialisées reflète leur importance croissante dans l'élimination des acides gras trans et les initiatives d'étiquetage propre, particulièrement alors que les équivalents de beurre de cacao gagnent en traction face aux prix volatils du cacao.

Par forme : domination liquide défiée par l'innovation sèche

Le marché des graisses et huiles spécialisées continue d'être dominé par les formes liquides, qui représentent 69,45 % de la part de marché en 2024. Cette préférence découle de leurs avantages pratiques dans les opérations de transformation alimentaire et de l'infrastructure bien établie pour le raffinage et la distribution d'huile. Des entreprises comme Cargill ont investi dans cette infrastructure, exploitant deux raffineries d'huiles végétales en Malaisie qui se spécialisent dans le traitement d'huiles molles. Les fabricants alimentaires, particulièrement dans les segments confiserie et boulangerie, bénéficient de la logistique directe et de l'intégration des huiles spécialisées liquides dans leurs processus de production, où la manipulation contrôlée en température assure une qualité de produit constante.

En revanche, les graisses spécialisées sèches émergent comme le segment à croissance la plus rapide, avec un TCAC impressionnant de 8,16 % jusqu'en 2030. Cette croissance est alimentée par des améliorations significatives dans les méthodes de production, particulièrement dans les technologies de séchage par pulvérisation et d'encapsulation. Ces avancées ont résolu des défis industriels clés en améliorant la stabilité du produit, en prolongeant la durée de conservation et en permettant des applications de libération contrôlée. La protection améliorée des ingrédients sensibles, tels que les acides gras oméga-3, contre l'oxydation a élargi le potentiel d'application des formes sèches à travers les industries alimentaire, pharmaceutique et cosmétique.

Par fonctionnalité : les applications d'enrobage dominent au milieu de l'innovation de moulage

Le marché des graisses spécialisées connaît des changements significatifs dans sa composition, avec les graisses d'enrobage et d'enrobage commandant une part de marché substantielle de 42,37 % en 2024. Ces graisses jouent un rôle indispensable dans les industries de confiserie et de transformation alimentaire, particulièrement dans la fabrication de chocolat, où elles assurent la stabilité thermique, la rétention du brillant et les caractéristiques de cassure optimales pour les produits premium. Le segment des graisses d'étalement et de nappage maintient une demande constante dans les applications de boulangerie et de restauration, où les entreprises comptent sur leurs propriétés d'étalement et de libération d'arôme.

La dynamique du marché évolue rapidement, avec les graisses de moulage et de fourrage émergeant comme le segment à croissance la plus rapide à un TCAC de 8,61 % jusqu'en 2030. Cette croissance est principalement portée par les fabricants adoptant des technologies avancées telles que l'impression 3D alimentaire et les applications de moulage de précision. De plus, les graisses stabilisantes et texturisantes gagnent en traction sur le marché en expansion des alternatives laitières et des produits d'origine végétale, où les producteurs alimentaires cherchent à reproduire la sensation en bouche et la stabilité structurelle traditionnellement fournies par les graisses animales.

Par application : domination alimentaire au milieu de l'accélération cosmétique

L'industrie alimentaire et des boissons continue d'être la pierre angulaire du marché des graisses spécialisées, commandant une part de marché substantielle de 41,63 % en 2024. Cette domination souligne le rôle critique que jouent ces graisses dans la transformation alimentaire moderne. Pendant ce temps, le segment cosmétique et soins personnels a émergé comme une zone de croissance dynamique, avançant à un TCAC de 8,37 % jusqu'en 2030, alors que les fabricants répondent aux préférences des consommateurs pour des émollients naturels et des solutions de beauté durables.

Le paysage du marché révèle des applications diverses à travers les secteurs clés. En confiserie, les fabricants se tournent de plus en plus vers les alternatives au beurre de cacao pour naviguer les prix volatils du cacao, tandis que les produits de boulangerie bénéficient de graisses spécialisées qui offrent des solutions sans acides gras trans sans compromettre la texture ou la durée de conservation. Le secteur des alternatives laitières connaît une expansion notable, avec des graisses spécialisées permettant aux produits d'origine végétale d'atteindre les caractéristiques laitières traditionnelles. Dans le segment à haute valeur de la nutrition infantile, ces graisses spécialisées fournissent des acides gras essentiels pour le développement cognitif, avec l'approbation réglementaire récente de l'huile de Schizochytrium limacinum par l'EFSA en janvier 2025 ouvrant de nouvelles opportunités dans les applications de lait infantile [3]Source: EFSA, "Safety of oil from Schizochytrium Limacinum, 2025," efsa.europa.eu.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

La région Asie-Pacifique maintient la plus grande part de 40,36 % du marché mondial des graisses spécialisées grâce à ses opérations intégrées de plantation-à-raffinerie et sa forte consommation domestique. L'Indonésie et la Malaisie contribuent à plus de 80 % de l'huile de palme durable certifiée mondiale, assurant un approvisionnement constant de graisses spécialisées traçables aux marchés européens. La production domestique de soja de la Chine a atteint un pic de 20 ans, mais le pays conserve une dépendance à l'importation de 89 %. Le Japon et l'Australie ont renforcé leurs positions sur le marché en investissant dans des opérations de trituration domestiques, incluant une nouvelle installation de traitement de canola près de Perth, qui réduit la dépendance aux importations et améliore la stabilité de la chaîne d'approvisionnement.

La région Moyen-Orient et Afrique affiche le taux de croissance le plus rapide à 7,68 %, soutenu par des politiques gouvernementales qui encouragent les investissements de transformation en aval. La Côte d'Ivoire étend ses domaines tandis que la Tanzanie attire les capitaux privés en raison de son potentiel agricole. L'Arabie Saoudite renforce sa position régionale en développant Jeddah comme hub de traitement d'huiles spécialisées. La demande croissante des acheteurs régionaux pour des matériaux certifiés RSPO a amélioré les processus d'audit des plantations et les systèmes de surveillance par satellite.

L'Amérique du Nord et l'Europe maintiennent leurs positions sur le marché grâce à la supervision réglementaire et l'éducation des consommateurs. Les États-Unis avancent vers l'implémentation de leur interdiction des acides gras trans en août 2025, tandis que Cargill a modifié ses raffineries pour se conformer aux normes RSPO et OMS. Le Règlement de déforestation de l'Union européenne, effectif en janvier 2025, mandate des données de géolocalisation pour les importations, encourageant les systèmes de traçage basés sur la blockchain. L'Amérique du Sud maintient sa présence sur le marché grâce à la production record de soja du Brésil et aux politiques de biodiesel de l'Argentine, sécurisant sa position sur le marché des graisses et huiles spécialisées.

Paysage concurrentiel

Le marché des graisses et huiles spécialisées présente une concurrence modérée, avec des entreprises régionales et mondiales se disputant les parts de marché. Les entreprises renforcent leurs positions sur le marché grâce à l'intégration verticale, gérant les opérations des plantations aux installations de traitement. Cette intégration permet un contrôle efficace de la chaîne d'approvisionnement et une réponse rapide aux exigences du marché. La fusion Bunge-Viterra illustre cette tendance, formant une entité agro-industrielle projetée pour réaliser 250 millions USD de synergies opérationnelles annuelles grâce à des capacités et offres de produits élargies. La cession par Bunge de son activité européenne de margarines et pâtes à tartiner à Vandemoortele en mars 2025 reflète l'accent stratégique de l'industrie sur les opérations de graisses spécialisées.

L'innovation est devenue un différenciateur clé sur le marché, avec des entreprises investissant significativement dans des technologies avancées pour répondre aux besoins évolutifs des consommateurs. Ces investissements couvrent les processus enzymatiques, les alternatives basées sur la fermentation, et les méthodes d'agriculture de précision pour développer des graisses spécialisées durables. Un exemple notable est l'alternative au chocolat ' Indulgence Redefined ' de Cargill, qui réalise des améliorations environnementales remarquables avec une empreinte carbone 61 % plus faible et une utilisation d'eau réduite de 95 % tout en maintenant la qualité attendue par les consommateurs.

Le marché continue d'évoluer avec de nouvelles opportunités émergentes dans des segments spécialisés. L'approbation par la FDA de cellules de graisse de porc cultivées ouvre des portes pour des méthodes de production innovantes, tandis que des entreprises comme Savor révolutionnent les approches traditionnelles en produisant des alternatives au beurre grâce à des processus thermochimiques uniques. Ces développements poussent les fabricants établis à s'adapter et innover, assurant que le marché reste dynamique et réactif aux préférences changeantes des consommateurs.

Leaders de l'industrie des graisses et huiles spécialisées

-

Bunge Limited

-

Cargill, Incorporated

-

Wilmar International Ltd.

-

AAK AB

-

Sime Darby Plantation Berhad

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Intercontinental Specialty Fats SDN. BHD. (ISF) et Petchsrivichai Enterprise (PCE) ont établi un accord de coentreprise pour former Nitthai Specialty Oil and Fats Co., Ltd. La nouvelle entreprise vise à entrer sur le marché thaïlandais des huiles végétales, ciblant spécifiquement le segment à haute valeur ajoutée dans l'industrie alimentaire.

- Juillet 2024 : Cargill a investi 50 millions USD pour agrandir son usine de transformation d'huiles comestibles à Port Klang, Malaisie. Une fois terminée fin 2023, l'installation fournira des graisses spécialisées finies aux consommateurs d'Asie-Pacifique et des produits semi-finis aux installations d'huiles comestibles de Cargill en Europe, Amérique du Sud et Amérique du Nord. Cette expansion fait partie d'un plan d'investissement de 150 millions USD.

- Avril 2024 : Nourish Ingredients a développé Creamilux, un lipide de fermentation de précision qui reproduit les propriétés de la matière grasse laitière. Le produit offre la texture crémeuse, le goût et les caractéristiques d'émulsification de la matière grasse laitière à de faibles taux d'inclusion sans utiliser de sources animales.

Portée du rapport mondial sur le marché des graisses et huiles spécialisées

Les graisses et huiles spécialisées possèdent des propriétés uniques désirées dans les applications industrielles et non comestibles. Les graisses spécialisées sont également connues sous le nom de beurre dur, graisse de confiserie et alternatives au beurre de cacao. Certaines huiles spécialisées contiennent une quantité élevée de composants nutritionnellement désirés, incluant des acides gras essentiels, phytostérol, antioxydants, phospholipides et autres phénoliques bioactifs.

Le marché des graisses et huiles spécialisées est segmenté selon le type, l'application et la géographie. Par type, le marché est segmenté en graisses spécialisées et huiles spécialisées. Le segment des graisses spécialisées est subdivisé en équivalents de beurre de cacao (EBC), remplaçants de beurre de cacao (RBC), substituts de beurre de cacao (SBC), améliorateurs de beurre de cacao (ABC), remplaçants de matière grasse laitière (RGL), et autres graisses spécialisées. Le segment des huiles spécialisées est subdivisé en huile de soja, huile de colza, huile de palme, huile de coco, huile d'olive et autres huiles. Par application, le marché est segmenté en boulangerie, confiserie, produits laitiers, nutrition infantile et autres applications. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique et reste du monde.

Pour chaque segment, le dimensionnement du marché et les prévisions ont été effectués sur la base de la valeur (en millions USD).

| Graisses spécialisées | Équivalents de beurre de cacao (EBC) |

| Remplaçants de beurre de cacao (RBC) | |

| Substituts de beurre de cacao (SBC) | |

| Améliorateurs de beurre de cacao (ABC) | |

| Remplaçants de matière grasse laitière (RGL) | |

| Autres graisses spécialisées | |

| Huiles spécialisées | Huile de palme |

| Huile de soja | |

| Huile de colza/canola | |

| Huile de coco | |

| Huile d'olive | |

| Autres huiles spécialisées |

| Liquide |

| Sèche |

| Graisses de moulage et de fourrage |

| Graisses d'enrobage et d'enrobage |

| Graisses d'étalement et de nappage |

| Graisses stabilisantes et texturisantes |

| Alimentation et boissons | Confiserie |

| Boulangerie | |

| Analogues de produits laitiers et fromages | |

| Nutrition infantile | |

| Autres applications alimentation et boissons | |

| Cosmétique et soins personnels | |

| Pharmaceutique | |

| Autres applications industrielles |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Italie | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type de produit | Graisses spécialisées | Équivalents de beurre de cacao (EBC) |

| Remplaçants de beurre de cacao (RBC) | ||

| Substituts de beurre de cacao (SBC) | ||

| Améliorateurs de beurre de cacao (ABC) | ||

| Remplaçants de matière grasse laitière (RGL) | ||

| Autres graisses spécialisées | ||

| Huiles spécialisées | Huile de palme | |

| Huile de soja | ||

| Huile de colza/canola | ||

| Huile de coco | ||

| Huile d'olive | ||

| Autres huiles spécialisées | ||

| Par forme | Liquide | |

| Sèche | ||

| Par fonctionnalité | Graisses de moulage et de fourrage | |

| Graisses d'enrobage et d'enrobage | ||

| Graisses d'étalement et de nappage | ||

| Graisses stabilisantes et texturisantes | ||

| Par application | Alimentation et boissons | Confiserie |

| Boulangerie | ||

| Analogues de produits laitiers et fromages | ||

| Nutrition infantile | ||

| Autres applications alimentation et boissons | ||

| Cosmétique et soins personnels | ||

| Pharmaceutique | ||

| Autres applications industrielles | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des graisses et huiles spécialisées ?

Le marché des graisses et huiles spécialisées a atteint 14,04 milliards USD en 2025 et devrait atteindre 19,50 milliards USD d'ici 2030.

Quelle région mène la demande mondiale ?

L'Asie-Pacifique occupe la première position avec une part de revenus de 40,36 %, propulsée par le mandat de biodiesel de l'Indonésie et le commerce robuste d'huile de palme avec la Chine.

Quel segment affiche la croissance la plus rapide ?

Les graisses de moulage et de fourrage affichent le TCAC le plus rapide de 8,61 % jusqu'en 2030, soutenues par l'impression 3D alimentaire et la confiserie de précision.

Comment les changements réglementaires influencent-ils le marché ?

L'interdiction des acides gras trans par la FDA et la définition plus stricte de l'étiquette ' healthy ' intensifient la demande de lipides reformulés avec des profils d'acides gras équilibrés.

Quelle est la principale menace pour un approvisionnement stable ?

Les prix volatils des matières premières - particulièrement dans les huiles de coco, palme et colza - posent des risques significatifs d'approvisionnement et de marge pour les fabricants.

Dernière mise à jour de la page le: