Taille et part du marché espagnol des médicaments et dispositifs d'ophtalmologie

Analyse du marché espagnol des médicaments et dispositifs d'ophtalmologie par Mordor Intelligence

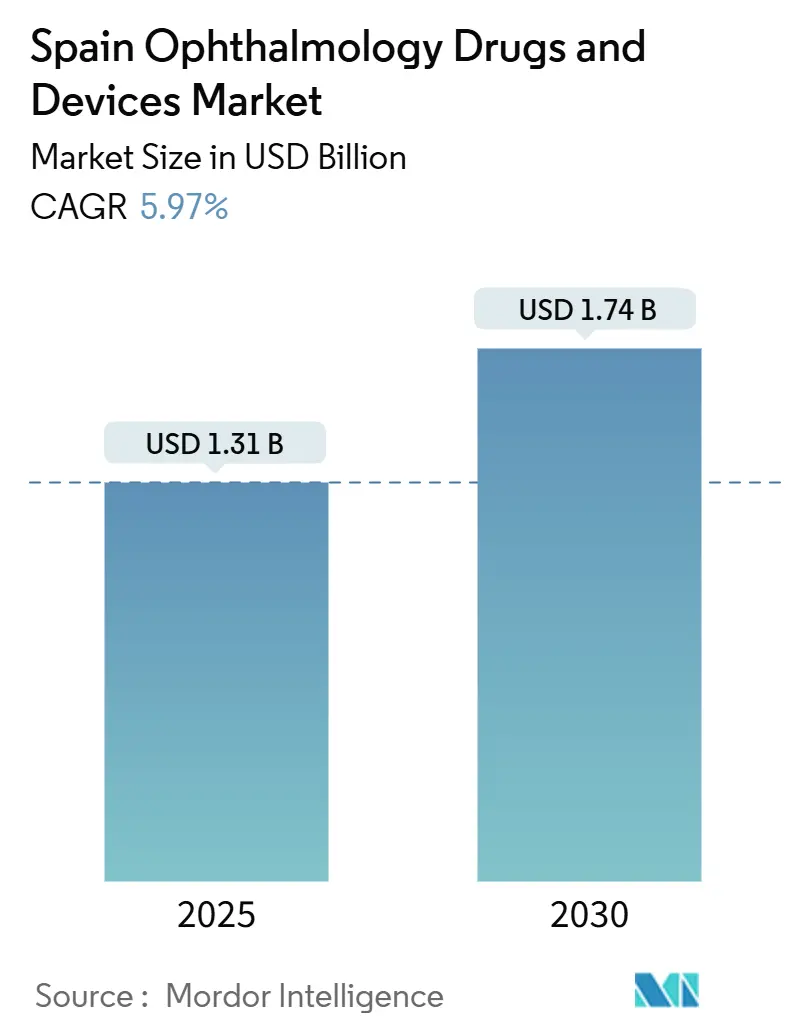

Le marché espagnol des dispositifs ophtalmiques est évalué à 1,31 milliard USD en 2025 et devrait atteindre 1,74 milliard USD d'ici 2030, progressant à un TCAC de 5,97%. Les produits de soins visuels tels que les lunettes et les lentilles de contact souples dominent encore les ventes unitaires, mais la demande s'élargit rapidement pour les lentilles intraoculaires haut de gamme, les unités OCT du domaine spectral et les caméras du fond d'œil améliorées par IA. Les catalyseurs incluent une population dont 20,3% des résidents dépassent déjà 65 ans, une prévalence de rétinopathie diabétique de 15,28% chez les personnes diabétiques, et une poussée nationale pour canaliser la télé-ophtalmologie vers les provinces peu desservies. Les budgets d'investissement serrés du secteur public limitent les dépenses des grands hôpitaux, mais l'adoption accrue d'assurances privées dans les zones urbaines se traduit par une meilleure tolérance des prix pour les implants haut de gamme et les technologies de diagnostic. Les fournisseurs multinationaux accélèrent les lancements locaux tandis que les cliniques privées spécialisées de Barcelone et Madrid associent les procédures réfractives aux expériences de voyage, remodelant le marché espagnol des dispositifs ophtalmiques autour des clients payant comptant et assurés privés.

Points clés du rapport

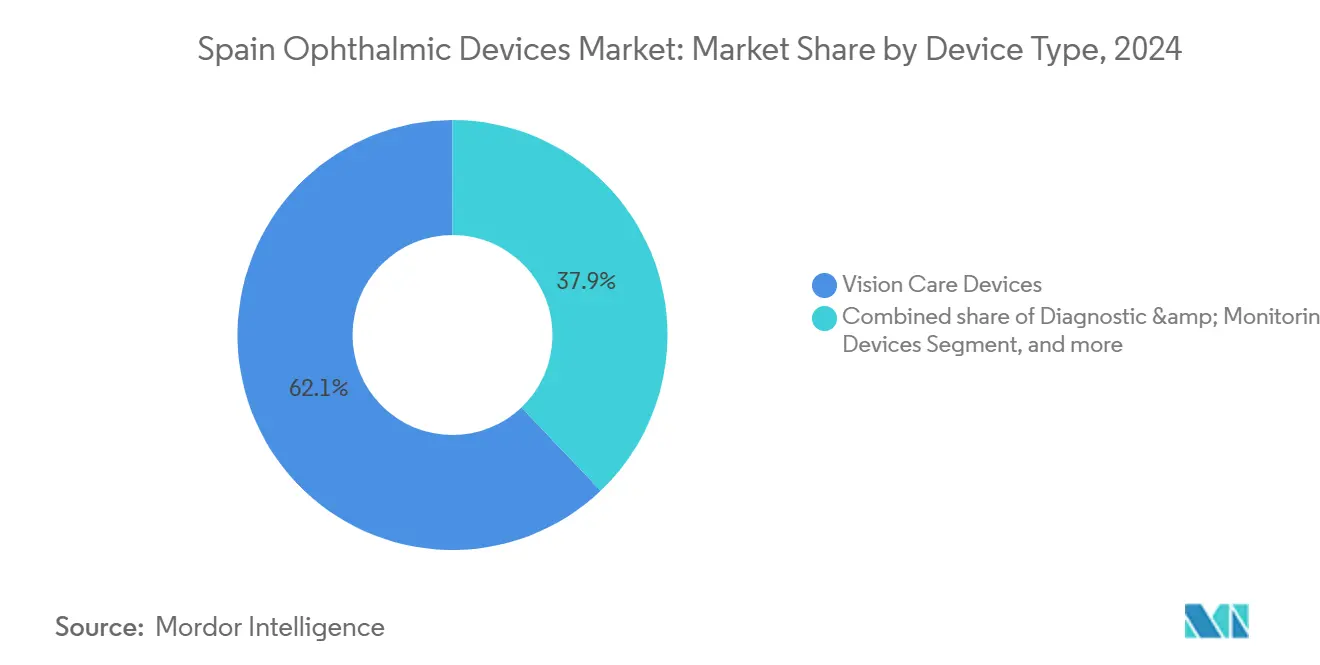

- Par type de dispositif, les produits de soins visuels ont mené avec 62,10% de la part du marché espagnol des dispositifs ophtalmiques en 2024, tandis que les dispositifs de diagnostic et de surveillance devraient enregistrer un TCAC de 8,08% jusqu'en 2030.

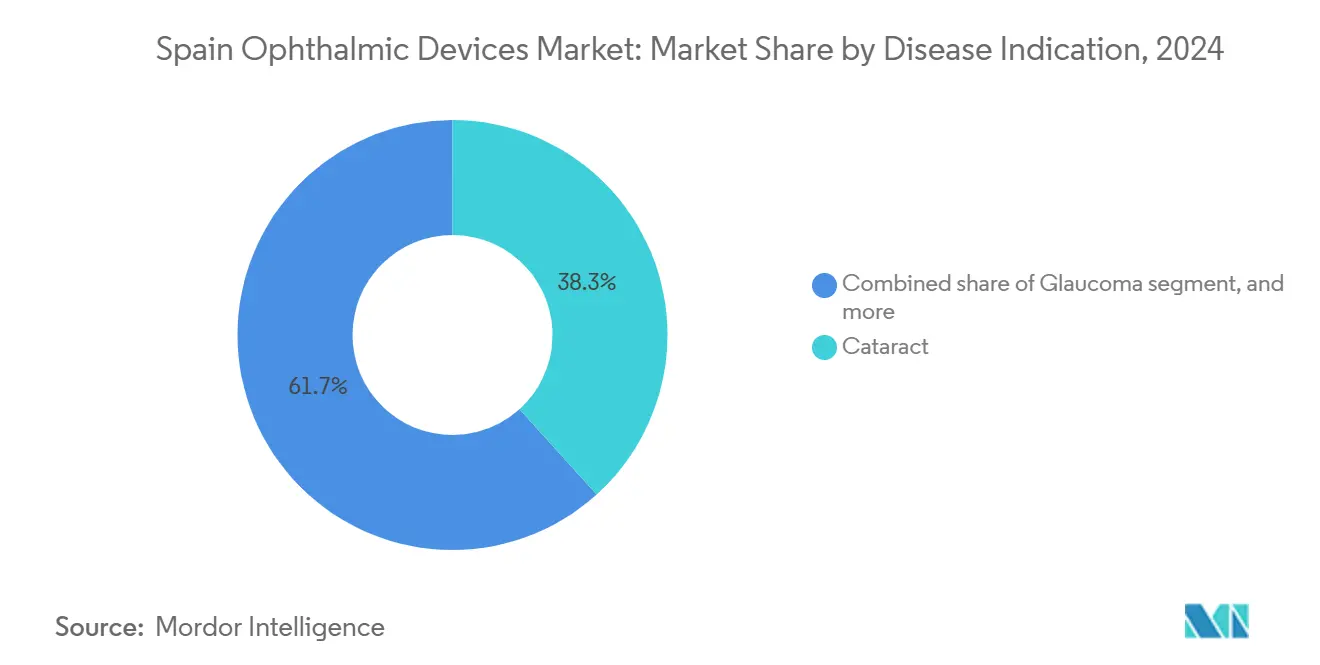

- Par indication de maladie, la cataracte représentait 38,30% de la taille du marché espagnol des dispositifs ophtalmiques en 2024, tandis que les dispositifs de rétinopathie diabétique devraient croître à un TCAC de 7,26% entre 2025-2030.

- Par utilisateur final, les hôpitaux contrôlaient 44,20% de la taille du marché espagnol des dispositifs ophtalmiques en 2024 ; les centres de chirurgie ambulatoire devraient afficher un TCAC de 7,12% jusqu'en 2030.

Tendances et perspectives du marché espagnol des médicaments et dispositifs d'ophtalmologie

Analyse d'impact des moteurs

| Analyse d'impact des moteurs | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Vieillissement de la population stimulant l'incidence de la cataracte | +1,8 | National ; plus fort dans les Asturies et Castille-León | Moyen terme (2-4 ans) |

| Expansion de l'assurance privée pour les LIO haut de gamme | +1,2 | Madrid, Barcelone, Valence | Moyen terme (2-4 ans) |

| Pilotes gouvernementaux de dépistage IA pour la rétinopathie diabétique | +0,9 | National ; adoptants précoces en Catalogne et Andalousie | Court terme (≤2 ans) |

| Tourisme de chirurgie réfractive dans le corridor Barcelone-Madrid | +0,7 | Barcelone, Madrid, centres côtiers | Court terme (≤2 ans) |

| Augmentation de la rétinopathie diabétique due à l'augmentation de la prévalence de l'obésité | +1,1 | National ; impact plus élevé dans les provinces à fort taux de diabète | Long terme (≥5 ans) |

| Adoption rapide de la télé-ophtalmologie en Castille-La Manche rurale | +0,6 | Castille-La Manche et autres zones rurales | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Vieillissement de la population accélérant l'incidence de la cataracte en Espagne

Plus de vingt pour cent des Espagnols sont déjà seniors, et cette proportion devrait grimper à 26,5% d'ici 2035. L'ophtalmologie est donc devenue la deuxième spécialité la plus occupée du pays en 2024, enregistrant 463 275 extractions de cataracte et laissant encore 118 450 individus sur les listes d'attente. Le temps d'attente moyen du secteur public a atteint 67,8 jours, dépassant 90 jours dans plusieurs communautés autonomes. Les preuves compilées par la Société espagnole d'ophtalmologie lient l'ablation de la cataracte à une réduction de 30% du risque de démence sur dix ans, intensifiant les appels à accélérer le débit des salles d'opération. Les hôpitaux et centres ambulatoires investissent dans des systèmes de phacoémulsification de nouvelle génération et des lasers femtoseconde, une trajectoire de dépenses qui bénéficie aux fournisseurs d'équipements d'investissement avancés dans le marché espagnol des dispositifs ophtalmiques[1]Ministerio de Sanidad, "Lista de Espera Quirúrgica 2024," sanidad.gob.es.

Expansion de la couverture d'assurance privée pour les LIO haut de gamme

Les résidents urbains s'appuient de plus en plus sur l'assurance privée pour contourner les listes d'attente publiques. Les polices qui remboursent les lentilles intraoculaires haut de gamme ont augmenté de 14,7% en 2024, et le financement privé représente maintenant environ un tiers des dépenses de santé à Madrid et Barcelone. Les optiques multifocales et toriques ont capturé 13,8% des 463 275 lentilles implantées l'année dernière et leur part continue de croître. Les vendeurs mondiaux intensifient donc les programmes de formation des chirurgiens et les campagnes de co-marketing, propulsant des prix de vente moyens plus élevés dans le marché espagnol des dispositifs ophtalmiques.

Pilotes de dépistage IA menés par le gouvernement stimulant l'adoption de dispositifs de diagnostic

Les hôpitaux publics ont installé 37% de systèmes d'imagerie rétinienne améliorés par IA en plus en 2024 alors que le ministère de la Santé étendait les pilotes nationaux. Ces plateformes ont atteint des taux de sensibilité et de spécificité de 94,5% et 91,7% respectivement, tout en réduisant le temps de gradation d'image à 0,8 minute. L'Andalousie a rapporté une baisse de 83% des retards de référence grâce au triage IA, incitant des achats parallèles en Catalogne et Castille-La Manche. Les fournisseurs de caméras du fond d'œil connectées au cloud et de serveurs GPU sécurisent par conséquent des appels d'offres multi-unités qui élargissent le marché espagnol des dispositifs ophtalmiques[2]Servicio Andaluz de Salud, "Cribado de Retinopatía 2024," juntadeandalucia.es.

Augmentation de la rétinopathie diabétique due à l'augmentation de la prévalence de l'obésité

La prévalence de la rétinopathie diabétique a augmenté à 16,2% de la population diabétique espagnole en 2024 alors que l'obésité adulte atteignait 23,8%. Les études nationales établissent l'incidence de la RD à 7,25 pour 1 000 années-personnes, avec un mauvais contrôle glycémique et une durée plus longue du diabète comme principaux facteurs de risque. L'Association espagnole d'économie de la santé prévoit une hausse de 724% des dépenses de traitement de la RD d'ici 2030 si la prévention prend du retard. Les hôpitaux priorisent donc les caméras non-mydriatiques, les scanners OCT-A et l'analytique IA-des niches en croissance qui élargissent le marché espagnol des dispositifs ophtalmiques[4]Federación Española de Diabetes, "Informe 2024 de Retinopatía," federaciondiabetes.org.

Analyse d'impact des contraintes

| Analyse d'impact des contraintes | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Contraintes CAPEX publiques sur les équipements d'investissement | -1,2 | National ; plus marqué dans les régions à budget plus faible | Moyen terme (2-4 ans) |

| Pénurie persistante d'ophtalmologistes limitant l'utilisation des dispositifs | -1,0 | Lieux ruraux et petites villes | Long terme (≥5 ans) |

| Incertitude macroéconomique freinant la demande LASIK élective | -0,9 | Centres urbains axés sur la chirurgie élective | Court terme (≤2 ans) |

| Source: Mordor Intelligence | |||

Contraintes CAPEX des soins de santé publics sur les équipements d'investissement

Malgré des dépenses totales de santé atteignant 11,2% du PIB en 2024, les dépenses d'investissement en technologie médicale ont chuté de 3,8%. Les deux tiers des hôpitaux publics ont retardé leurs achats planifiés de dispositifs oculaires, repoussant les cycles d'approvisionnement pour l'angiographie grand champ et l'OCT à optique adaptative vers des budgets ultérieurs. Seulement 7,3% d'un fonds de soins primaires de 1,25 milliard EUR ont été alloués aux diagnostics spécialisés, freinant la courbe de remplacement de flotte pour les plateformes plus anciennes. Les vendeurs dépendants des appels d'offres publics font face à des entonnoirs de vente prolongés, ce qui tempère l'expansion à court terme du marché espagnol des dispositifs ophtalmiques.

Pénurie persistante d'ophtalmologistes limitant l'utilisation des dispositifs

Le déficit national de 420 ophtalmologistes se traduit par un accès déséquilibré : Madrid héberge 9,4 spécialistes pour 100 000 résidents tandis que la Castille-La Manche n'en compte que 6,5. Les taux de retraite dépassent l'afflux de nouveaux diplômés, une tendance qui devrait persister jusqu'en 2030. Le personnel limité, particulièrement dans les théâtres ruraux, freine l'utilisation des lasers avancés et des kits de diagnostic, retardant le retour sur investissement des systèmes installés et limitant le marché espagnol des dispositifs ophtalmiques dans les provinces à faible densité.

Analyse par segment

Par type de dispositif : Les outils de diagnostic dépassent les soins visuels traditionnels

Les produits de soins visuels ont conservé une part de 62,10% du marché espagnol des dispositifs ophtalmiques en 2024 en raison de la demande enracinée de lunettes et de lentilles de contact à port quotidien. Pourtant, les dispositifs de diagnostic et de surveillance sont en voie d'atteindre un TCAC de 8,08% jusqu'en 2030, propulsés par les mises à niveau OCT activées par IA et les déploiements de caméras du fond d'œil portables. Les soumissions réglementaires pour de nouvelles consoles de phacoémulsification et des lasers à plateforme combinée ont bondi de 16,3% en 2024, élargissant l'entonnoir des dispositifs chirurgicaux. Les ajustements de lentilles de contact spécialisées ont progressé de 7,8% alors que les optométristes adoptaient les designs ortho-k et scléral, indiquant une montée en gamme même dans les soins visuels commoditisés. La taille du marché espagnol des dispositifs ophtalmiques pour le matériel de diagnostic bénéficie directement des données pilotes gouvernementales liant le triage rapide aux interventions de sauvegarde de la vue, incitant les conseils d'approvisionnement régionaux à prioriser les suites d'imagerie modernes.

Les ventes de tonomètres intelligents et de périmètres portables ont également grimpé car les ophtalmologistes recherchent des outils compacts qui s'adaptent aux empreintes serrées des patients externes. Les vendeurs regroupent maintenant les dispositifs avec des licences cloud, réduisant les barrières matérielles initiales et verrouillant les revenus d'abonnement. Ce pivot vers le service aide à lisser les frictions budgétaires d'investissement qui freinent habituellement les cycles d'investissement des hôpitaux publics, soutenant une pénétration stable des dispositifs de diagnostic à travers le marché espagnol des dispositifs ophtalmiques.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par indication de maladie : La rétinopathie diabétique défie la dominance de la cataracte

Les dispositifs de cataracte ont capturé 38,30% de la taille du marché espagnol des dispositifs ophtalmiques en 2024, reflétant 463 275 chirurgies de remplacement de lentilles. Les LIO multifocales haut de gamme et à profondeur de champ étendue aident à élever les prix de vente moyens, mais les outils de traitement de la rétinopathie diabétique devraient grimper à un TCAC de 7,26% jusqu'en 2030. Les pilotes de dépistage IA élèvent les taux de détection précoce à 92,7% dans les régions participantes, stimulant les achats de caméras non-mydriatiques et de serveurs activés par GPU.

Le glaucome affecte 2,70% des citoyens de plus de 40 ans et stimule la demande d'implants de drainage peu invasifs et de tonomètres de surveillance domestique intelligents. La dégénérescence maculaire liée à l'âge, qui touche 3,50% des Espagnols de plus de 65 ans, pousse l'adoption de systèmes d'imagerie et de livraison anti-VEGF. Avec la part du marché espagnol des dispositifs ophtalmiques pour les solutions de rétinopathie diabétique prête à s'élargir, les fournisseurs d'analytiques en temps réel et de systèmes de guidage d'injection gagnent en influence dans les négociations de formulaires hospitaliers.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : Les centres de chirurgie ambulatoire gagnent en élan

Les hôpitaux représentent encore 44,20% de la taille du marché espagnol des dispositifs ophtalmiques, mais les centres de chirurgie ambulatoire montrent la trajectoire la plus robuste avec un TCAC projeté de 7,12%. Les CSA effectuent déjà 38,5% des cas de cataracte, propulsés par des temps d'attente plus courts et une haute satisfaction patient. Ils installent généralement de nouveaux lasers femtoseconde et des consoles de phacoémulsification haute vitesse plus tôt que leurs pairs publics car les cycles d'amortissement sont plus rapides dans des environnements financés privément.

Les cliniques spécialisées de Barcelone et Madrid ont crû de 12,30% en 2024, stockant des aberromètres, des systèmes de réticulation croisée et des plateformes guidées par topographie pour différencier les services. L'adoption de la télé-ophtalmologie s'étend maintenant à 64,70% des hôpitaux publics et 58,30% des cliniques privées, facilitant les suivis postopératoires et libérant la capacité théâtrale pour les procédures à marge plus élevée. Ce modèle hybride alimente les cycles de renouvellement d'équipement et approfondit les empreintes technologiques à travers le marché espagnol des dispositifs ophtalmiques.

Analyse géographique

Madrid, Barcelone et Valence se classent à l'avant-garde de la pénétration des dispositifs avancés, soutenues par des densités de spécialistes entre 9 et 10 pour 100 000 résidents. Barcelone seule a investi 78,3 millions EUR dans de nouveaux équipements ophtalmiques en 2024, en faisant le premier dépensier en capital d'Espagne. Madrid et Barcelone ensemble ont attiré 68,0% des touristes internationaux de chirurgie réfractive l'année dernière, soulignant comment la médecine de destination canalise les non-résidents directement vers l'utilisation de dispositifs haut de gamme. Ces mêmes touristes renforcent la demande de LIO payées de leur poche, soutenant des revenus plus élevés par procédure dans le marché espagnol des dispositifs ophtalmiques.

Les zones rurales présentent un tableau contrasté. La Castille-La Manche affiche des temps d'attente pour la cataracte de 85,3 jours contre 51,2 jours à Madrid, reflétant la rareté des spécialistes et les contraintes budgétaires. La région atténue les lacunes avec un réseau de télé-ophtalmologie qui relie 42 postes de soins primaires aux centres tertiaires, réduisant les déplacements patients de 63% et redirigeant les budgets d'approvisionnement vers des kits d'imagerie portables. Le dépistage de RD assisté par IA d'Andalousie a atteint 87,3% des diabétiques ciblés en 2024, prouvant que la technologie peut compenser les pénuries de prestataires et injecter une nouvelle demande de dispositifs même dans les marchés à densité plus faible.

Les provinces côtières font également office d'aimants de recherche. Barcelone a hébergé 42% des essais cliniques ophtalmiques d'Espagne en 2024, attirant 92,5 millions EUR de dépenses R&D industrielles. Les sponsors d'essais louent ou donnent des OCT à optique adaptative, des micropérimètres haute résolution et des systèmes d'injection de suivi de dose, ensemençant les pools d'adopteurs précoces. L'Estrémadure, en revanche, a dépensé 67,2 EUR par habitant en soins oculaires spécialisés, bien en dessous des 103,8 EUR dépensés au Pays basque. Ces disparités façonnent les modèles d'adoption de dispositifs, mais l'effet combiné de la télémédecine, des pilotes IA et du tourisme médical maintient le marché espagnol des dispositifs ophtalmiques sur une voie globalement ascendante.

Paysage concurrentiel

Une concentration modérée caractérise le marché espagnol des dispositifs ophtalmiques. Alcon, Johnson & Johnson Vision et Carl Zeiss Meditec ancrent les segments haut de gamme, exploitant l'échelle, la profondeur R&D et les plateformes d'éducation des chirurgiens. Alcon a augmenté les revenus espagnols de 16,80% en 2024 derrière ses lentilles Vivity et PanOptix, tandis que Johnson & Johnson Vision a crû de 14,20% sur la force des implants Tecnis PureSee et des consoles de phacoémulsification VERITAS. Zeiss a obtenu l'autorisation AEMPS pour une nouvelle série OCT activée par IA en 2025, élargissant son empreinte diagnostique.

Les cliniques spécialisées nationales jouent un rôle perturbateur en regroupant chirurgie et tourisme, un modèle qui a poussé leurs volumes de patients internationaux de 28,0% en 2024. Le financement par capital-investissement des chaînes de soins oculaires ambulatoires a atteint 1,85 milliard EUR l'année dernière, signalant une vague de consolidation qui peut déplacer le pouvoir de négociation. Les opportunités d'espace blanc restent dans les solutions de télé-ophtalmologie optimisées pour le service rural et dans les kits d'imagerie rétinienne compacts ciblant les populations diabétiques. Les entreprises qui combinent l'analytique cloud, le matériel conforme CE-MDR et les contrats de service remboursables sont prêtes à étendre leur part dans le marché espagnol des dispositifs ophtalmiques.

Les dépenses R&D en technologies ophtalmiques ont augmenté de 12,70% en 2024, avec les modules IA absorbant la plus grande allocation. Les fournisseurs expérimentent aussi avec le matériel basé sur abonnement, regroupant les scanners OCT avec les tableaux de bord analytiques pour lisser les obstacles budgétaires d'investissement. Ces mouvements fortifient les revenus récurrents et approfondissent le verrouillage vendeur, une caractéristique émergente de l'industrie espagnole des dispositifs ophtalmiques.

Leaders de l'industrie espagnole des médicaments et dispositifs d'ophtalmologie

-

Alcon Inc.

-

Carl Zeiss Meditec AG

-

Essilor International SA

-

Johnson & Johnson Vision Care

-

Bausch + Lomb Corp.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Alcon a obtenu l'approbation de marquage CE pour sa LIO Clareon Vivity, avec la commercialisation espagnole prévue pour le T3 2025.

- Mars 2025 : L'AEMPS a autorisé la dernière plateforme OCT de Zeiss avec IA intégrée pour le dépistage RD, permettant aux hôpitaux espagnols d'accélérer la détection précoce.

- Mars 2025 : Alcon a annoncé un accord de 430 millions USD pour acquérir Lensar, ajoutant la technologie laser femtoseconde à sa gamme de cataracte et réfractive.

- Septembre 2024 : Rayner a introduit la LIO spirale RayOne Galaxy, conçue via IA, lors du Congrès ESCRS à Barcelone, renforçant le statut d'innovation de la ville.

Portée du rapport du marché espagnol des médicaments et dispositifs d'ophtalmologie

Selon la portée du rapport, les dispositifs d'ophtalmologie sont les équipements utilisés pour le diagnostic et le traitement de diverses maladies ophtalmiques, telles que les cataractes, le glaucome et les erreurs de réfraction. Les médicaments ophtalmiques sont utilisés pour traiter les infections oculaires et certaines des maladies mentionnées ci-dessus. Le marché espagnol des médicaments et dispositifs d'ophtalmologie est segmenté par produit (dispositifs (dispositifs chirurgicaux (lentilles intraoculaires, lasers ophtalmiques et autres dispositifs chirurgicaux) et dispositifs de diagnostic) et médicaments (médicaments contre le glaucome, médicaments contre les troubles rétiniens, médicaments contre l'œil sec, médicaments contre la conjonctivite allergique et l'inflammation, et autres médicaments), et par maladie (glaucome, cataracte, dégénérescence maculaire liée à l'âge, et maladies inflammatoires, troubles réfractifs, et autres maladies). Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Dispositifs de diagnostic et de surveillance | Scanners OCT | |

| Caméras du fond d'œil et rétiniennes | ||

| Autoréfracteurs et kératomètres | ||

| Systèmes de topographie cornéenne | ||

| Systèmes d'imagerie par ultrasons | Lasers excimer | |

| Périmètres et tonomètres | Lasers femtoseconde | |

| Autres dispositifs de diagnostic et de surveillance | Lasers YAG | |

| Dispositifs chirurgicaux | Dispositifs chirurgicaux de cataracte | |

| Dispositifs chirurgicaux vitréorétiniens | ||

| Dispositifs chirurgicaux réfractifs | ||

| Dispositifs chirurgicaux de glaucome | ||

| Autres dispositifs chirurgicaux | ||

| Dispositifs de soins visuels | Montures et verres de lunettes | |

| Lentilles de contact | ||

| Cataracte |

| Glaucome |

| Rétinopathie diabétique |

| Autres indications de maladie |

| Hôpitaux |

| Cliniques ophtalmiques spécialisées |

| Centres de chirurgie ambulatoire (CSA) |

| Autres utilisateurs finaux |

| Par type de dispositif | Dispositifs de diagnostic et de surveillance | Scanners OCT | |

| Caméras du fond d'œil et rétiniennes | |||

| Autoréfracteurs et kératomètres | |||

| Systèmes de topographie cornéenne | |||

| Systèmes d'imagerie par ultrasons | Lasers excimer | ||

| Périmètres et tonomètres | Lasers femtoseconde | ||

| Autres dispositifs de diagnostic et de surveillance | Lasers YAG | ||

| Dispositifs chirurgicaux | Dispositifs chirurgicaux de cataracte | ||

| Dispositifs chirurgicaux vitréorétiniens | |||

| Dispositifs chirurgicaux réfractifs | |||

| Dispositifs chirurgicaux de glaucome | |||

| Autres dispositifs chirurgicaux | |||

| Dispositifs de soins visuels | Montures et verres de lunettes | ||

| Lentilles de contact | |||

| Par indication de maladie | Cataracte | ||

| Glaucome | |||

| Rétinopathie diabétique | |||

| Autres indications de maladie | |||

| Par utilisateur final | Hôpitaux | ||

| Cliniques ophtalmiques spécialisées | |||

| Centres de chirurgie ambulatoire (CSA) | |||

| Autres utilisateurs finaux | |||

Questions clés auxquelles répond le rapport

Quelle est la taille du marché espagnol des dispositifs ophtalmiques en 2025 ?

Le marché est évalué à 1,31 milliard USD en 2025 et devrait s'élever à 1,74 milliard USD d'ici 2030.

Quel segment de dispositif croît le plus rapidement ?

Les équipements de diagnostic et de surveillance, tels que l'OCT activé par IA et les caméras du fond d'œil portables, devraient enregistrer un TCAC de 8,08% jusqu'en 2030.

Quelle part de procédures implique le traitement de la cataracte ?

Les dispositifs de cataracte représentent 38,3% de la taille du marché espagnol des dispositifs ophtalmiques, soutenus par 463 275 chirurgies réalisées en 2024.

Pourquoi les centres de chirurgie ambulatoire gagnent-ils du terrain ?

Les CSA livrent des soins de cataracte et réfractifs le jour même à moindre coût, alimentant un TCAC de 7,12% pour ce segment d'utilisateur final.

Comment l'IA change-t-elle le paysage ophtalmologique espagnol ?

Les pilotes gouvernementaux utilisant le dépistage IA ont élevé la sensibilité de détection de la rétinopathie diabétique à 94,5% et réduit le temps de gradation d'image de 7,2 minutes à 0,8 minute, incitant les hôpitaux à investir dans des dispositifs de diagnostic avancés.

Dernière mise à jour de la page le: