Taille et part du marché des dispositifs ophtalmiques d'Afrique du Sud

Analyse du marché des dispositifs ophtalmiques d'Afrique du Sud par Mordor Intelligence

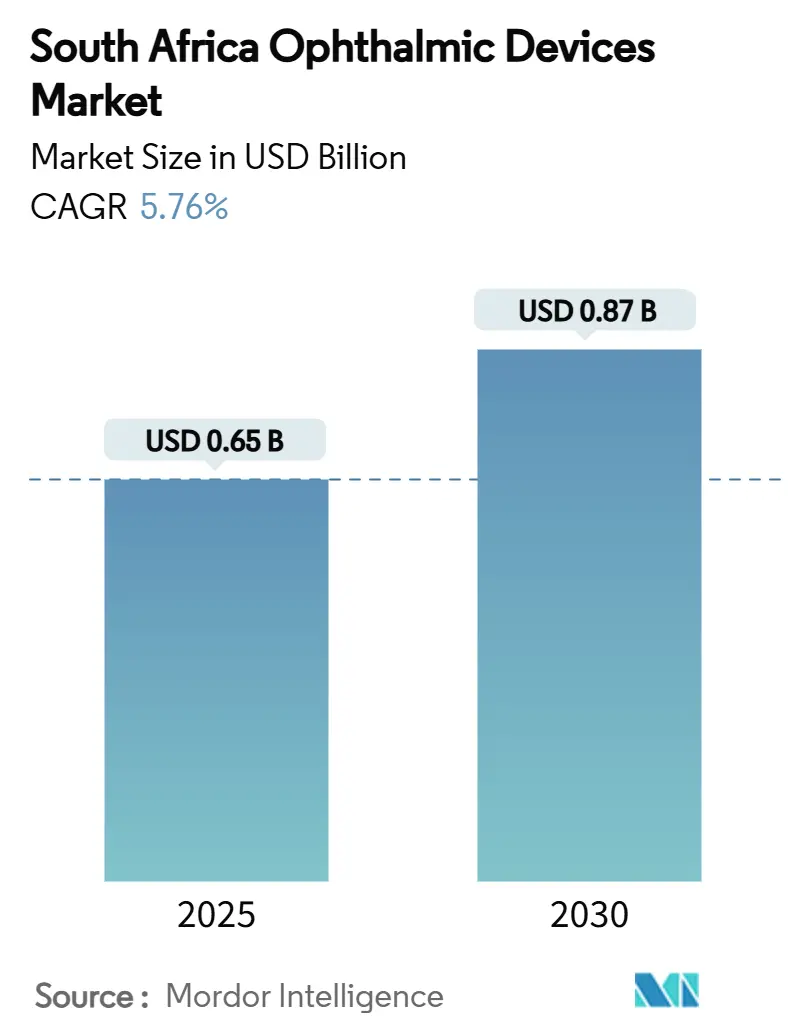

La taille du marché des dispositifs ophtalmiques d'Afrique du Sud s'élève à 0,65 milliard USD en 2025 et devrait atteindre 0,87 milliard USD d'ici 2030, progressant à un TCAC de 5,76 % sur 2025-2030. La demande s'étend alors que l'augmentation des volumes de chirurgie de la cataracte, la croissance des programmes de dépistage de la rétinopathie diabétique et l'élargissement du remboursement des régimes médicaux convergent avec les mises à niveau technologiques dans les établissements publics et privés. Les fabricants multinationaux ont répondu en établissant des centres d'assemblage locaux pour compenser la volatilité du rand, tandis que les appels d'offres du secteur public spécifient de plus en plus des contrats de service complets qui regroupent les dispositifs avec la formation et la maintenance. L'adoption précoce de diagnostics assistés par IA dans les hôpitaux urbains démontre des gains de flux de travail qui, à leur tour, stimulent les achats de systèmes d'imagerie OCT et fundus haute résolution. Simultanément, la prolifération des chaînes de vente d'optique dans les townships élargit le bassin de patients débutants qui transitent plus tard vers les soins chirurgicaux.

Points clés du rapport

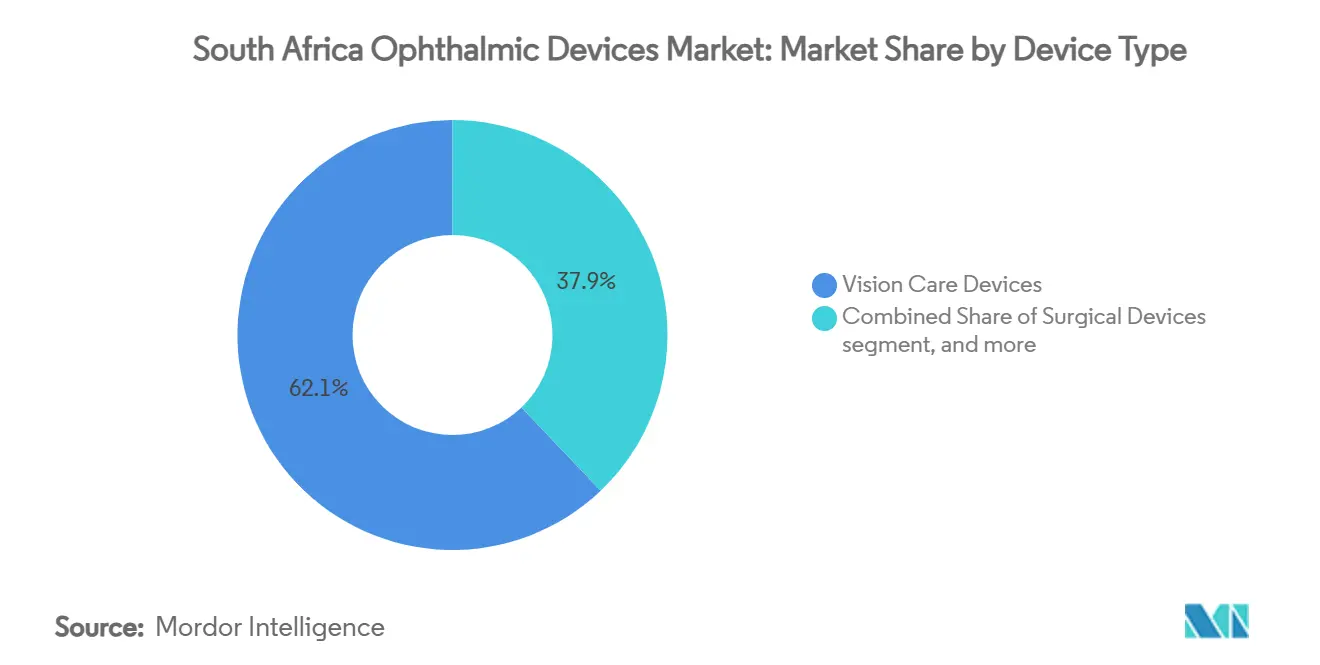

- Par type de dispositif, les produits de soins de la vision détenaient 62,11 % de la part du marché des dispositifs ophtalmiques d'Afrique du Sud en 2024, tandis que les dispositifs de diagnostic et de surveillance devraient s'étendre à un TCAC de 7,87 % jusqu'en 2030.

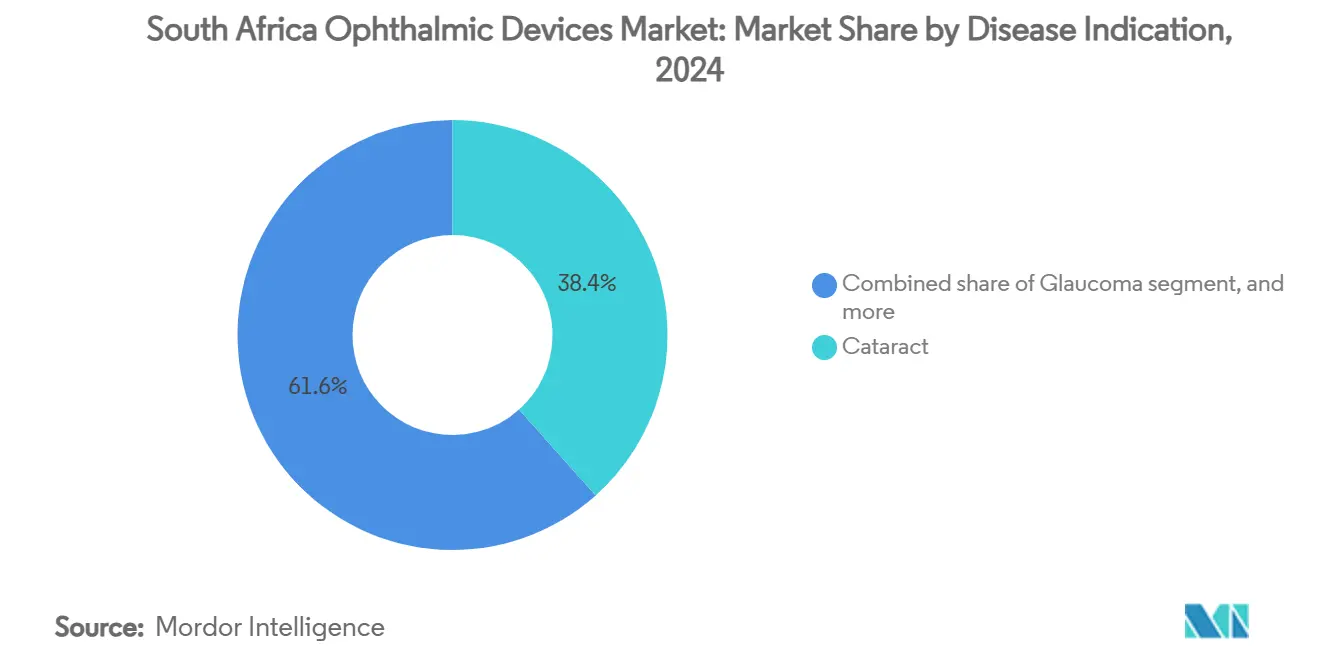

- Par indication de maladie, les produits pour la cataracte dominaient avec 38,41 % de part de la taille du marché des dispositifs ophtalmiques d'Afrique du Sud en 2024 ; les dispositifs pour la rétinopathie diabétique sont prêts à croître à un TCAC de 7,05 % jusqu'en 2030.

- Par utilisateur final, les hôpitaux représentaient 42,71 % de part de revenus du marché des dispositifs ophtalmiques d'Afrique du Sud en 2024 ; les centres de chirurgie ambulatoire (CSA) enregistrent le TCAC projeté le plus élevé à 6,91 % sur 2025-2030.

Tendances et perspectives du marché des dispositifs ophtalmiques d'Afrique du Sud

Analyse d'impact des facteurs moteurs

| Facteur moteur | % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Incidence croissante de la rétinopathie diabétique au milieu de la prévalence croissante du diabète en Afrique du Sud | +0,40 | Limpopo et principales provinces urbaines | Long terme (≥ 4 ans) |

| Le programme Vision 2030 Eye-Health du gouvernement stimule le volume chirurgical dans le secteur public | +0,30 | Hôpitaux publics nationaux | Moyen terme (2-4 ans) |

| Adoption rapide des lasers femto cataracte et SMILE dans les hôpitaux privés | +0,35 | Gauteng et Cap-Occidental | Court terme (≤ 2 ans) |

| Expansion de la couverture des régimes médicaux pour les lentilles intraoculaires et diagnostics premium | +0,25 | Principaux centres urbains | Moyen terme (2-4 ans) |

| Croissance des chaînes de vente de soins de la vision dans les townships urbains augmentant la demande de dispositifs | +0,15 | Townships de Johannesburg, Le Cap, Durban | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Prévalence croissante de la rétinopathie diabétique

La prévalence de 35,3 % de rétinopathie diabétique chez les patients diabétiques au Limpopo en Afrique du Sud stimule des commandes sans précédent de scanners OCT haute résolution et de caméras fundus mydriatiques, avec une demande totale prévue d'augmenter de 40 % d'ici 2027. Les hôpitaux adoptent de plus en plus des modèles de téléophtalmologie dans lesquels les techniciens capturent des images rétiniennes dans les cliniques rurales et les ophtalmologistes les interprètent à distance, réduisant les délais de référence jusqu'à 60 %. Les fournisseurs d'équipement structurent maintenant les contrats comme des abonnements basés sur les services qui étalent les coûts sur des quotas de dépistage pluriannuels, réduisant les dépenses en capital initiales. La flexibilité d'approvisionnement qui en résulte accélère l'adoption parmi les départements de santé provinciaux qui reportaient auparavant les achats en raison de contraintes de cycle budgétaire. Les fournisseurs qui intègrent des algorithmes de classement IA dans les plateformes d'imagerie rapportent des temps de lecture 25 % plus rapides, libérant les ophtalmologistes rares pour les tâches chirurgicales.

Programme Vision 2030 Eye-Health du gouvernement

Le programme Vision 2030 Eye-Health vise une augmentation de 30 % de la couverture efficace de la chirurgie de la cataracte (eCSC) et a déjà augmenté les volumes de cataracte des hôpitaux publics de 15 % d'une année sur l'autre en 2024[1]Organisation mondiale de la santé, "Rapport mondial sur la vision," who.int. Les documents d'appel d'offres regroupent de plus en plus les machines phaco, microscopes et consommables avec des modules de formation des chirurgiens, assurant une utilisation continue des dispositifs après installation. Les fabricants offrant des kits chirurgicaux modulaires adaptés aux salles d'opération des hôpitaux de district remportent les appels d'offres au Limpopo et au Cap-Oriental, où moins de 47 % des établissements avaient auparavant une infrastructure de soins oculaires adéquate. Alors que le programme s'étend, les fournisseurs anticipent des pipelines de livraison pluriannuels pour les lentilles intraoculaires, les pièces à main de phacoémulsification et les lampes à fente à faible coût qui peuvent résister à une alimentation intermittente.

Adoption rapide des lasers femto cataracte et SMILE

Les hôpitaux privés du Gauteng et du Cap-Occidental ont installé 35 % de plateformes laser femtoseconde de plus en 2024, propulsant le segment vers une croissance à deux chiffres[2]Société européenne de chirurgie de la cataracte et réfractive, "Tendances d'adoption dans FLACS," escrs.org. Le financement par procédure s'avère crucial pour les cliniques indépendantes qui ne pouvaient auparavant justifier des achats en capital de 1 million USD. La demande des patients est stimulée par l'énergie chirurgicale réduite et la récupération visuelle plus rapide, conduisant les assureurs à classifier FLACS comme une amélioration remboursable plutôt qu'une procédure purement élective. Les cliniques qui commercialisent des packages combinés femto cataracte et SMILE réfractifs rapportent des taux de conversion 18 % plus élevés parmi les patients myopes âgés de 25-40 ans, élargissant l'entonnoir chirurgical pour les lentilles intraoculaires premium.

Expansion de la couverture des régimes médicaux

Les prestations de soins oculaires représentaient 3,1 % du total des remboursements de régime en 2024, et les nouveaux produits de couverture d'écart 2025 remboursent maintenant les LIO multifocales premium jusqu'à 213 000 ZAR par an. Les régimes fermés, qui dépensent plus par bénéficiaire que les régimes ouverts, négocient des remises basées sur le volume qui raccourcissent les périodes de récupération sur les dispositifs de diagnostic pour les hôpitaux du réseau. Les fabricants de dispositifs adaptent maintenant des gammes de produits segmentées-économie, standard et premium-pour correspondre à la structure de prestations à niveaux. Alors que les copaiements pour l'ophtalmologie tombent en dessous des services d'optométrie, plus de patients contournent les lunettes de routine et optent pour une correction chirurgicale définitive, étendant la base adressable totale pour les plateformes chirurgicales et les consommables.

Analyse d'impact des contraintes

| Analyse d'impact des contraintes | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Densité limitée d'ophtalmologistes en dehors du Gauteng et du Cap-Occidental restreignant l'adoption des dispositifs | −0,80 | Provinces rurales | Long terme (≥ 4 ans) |

| Droits d'importation élevés et volatilité du rand gonflant les coûts d'équipement en capital | −0,70 | National | Court terme (≤ 2 ans) |

| Approbations de remboursement retardées pour les nouvelles technologies ophtalmiques par le Conseil des régimes médicaux | −0,50 | Fournisseurs du secteur privé | Moyen terme (2-4 ans) |

| Lentilles contrefaites à faible coût dans les marchés informels compromettant les ventes de marques premium | −0,20 | Marchés urbains informels | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Densité limitée d'ophtalmologistes en dehors du Gauteng et du Cap-Occidental

Plus de 90 % des optométristes servent moins de 16 % de la population, et 85 % des ophtalmologistes pratiquent dans le secteur privé, laissant de vastes districts ruraux sans couverture spécialisée[3]Département de la santé, "Cadre de mise en œuvre Vision 2030 Eye-Health," health.gov.za. Ce déséquilibre réduit le potentiel de pénétration des dispositifs jusqu'à 80 % dans des provinces comme le Cap-du-Nord et le Nord-Ouest. Pour combler l'écart, les fabricants développent des autoréfracteurs automatisés et des caméras à lampe à fente simplifiées que les infirmières peuvent opérer après des cours courts, mais l'adoption reste limitée par une capacité de maintenance limitée. Le modèle de téléophtalmologie hub-and-spoke atténue les goulots d'étranglement de flux de travail mais dépend d'un haut débit fiable, qui n'atteint que 42 % des cliniques rurales. Par conséquent, les fournisseurs doivent regrouper des kits d'alimentation solaire et des diagnostics à distance pour maintenir les dispositifs opérationnels.

Droits d'importation élevés et volatilité du rand

Plus de 70 % des dispositifs ophtalmiques sont importés, et les fluctuations du rand ont élargi les devis de prix jusqu'à 15 % dans un seul cycle d'appel d'offres. Les petites pratiques reportent les mises à niveau lorsque les pics de taux de change augmentent les remboursements de prêts, prolongeant les cycles de remplacement. Les multinationales comme Alcon ont répondu en assemblant localement les packs de lentilles intraoculaires, réduisant les coûts débarqués de 12 % et amortissant les budgets du secteur public. L'approvisionnement en composants régionaux gagne également en traction ; un fabricant de microscopes leader s'attend à transférer 30 % de ses pièces métalliques de précision vers un fournisseur de Durban d'ici 2027. Ces mouvements de localisation amortissent progressivement la volatilité des prix mais nécessitent des accords de transfert de technologie et des approbations réglementaires qui allongent le délai de mise sur le marché pour les nouveaux modèles.

Analyse par segment

Par type de dispositif : les soins de la vision mènent, les diagnostics accélèrent

La catégorie des soins de la vision a généré 62,11 % du marché des dispositifs ophtalmiques d'Afrique du Sud en 2024, reflétant la forte charge d'erreurs réfractives non corrigées du pays et le rôle des lunettes comme point d'entrée le plus accessible à la santé oculaire. L'expansion constante des chaînes de vente au détail dans les townships élargit la portée des consommateurs, tandis que les plateformes de remplacement de lentilles en ligne augmentent la fréquence des rachats. Les lentilles de contact premium à port quotidien représentent maintenant 17 % du chiffre d'affaires de vente au détail, signalant un cycle de mise à niveau qui stimule les marges unitaires.

Le segment diagnostic et surveillance, prévu pour se composer à 7,87 % jusqu'en 2030, est le contributeur à croissance la plus rapide du marché des dispositifs ophtalmiques d'Afrique du Sud. Les scanners OCT représentent déjà plus de 24 % des ventes de diagnostic, stimulés par les mandats de dépistage de la rétinopathie diabétique. Les fournisseurs regroupent de plus en plus des logiciels de détection IA qui classifient la pathologie avec 97,3 % de précision, permettant aux non-ophtalmologistes de trier les cas rapidement. Sur la fenêtre de prévision, un modèle d'approvisionnement du secteur public plus connecté forcera les fournisseurs à assurer la compatibilité avec les échanges d'informations de santé nationaux, cimentant le logiciel comme un critère d'appel d'offres décisif.

Les dispositifs chirurgicaux comprennent une part plus petite mais en évolution rapide du marché des dispositifs ophtalmiques d'Afrique du Sud. Les plateformes femto-laser, les implants MIGS et les pointes phaco portables ancrent collectivement une niche à haute valeur alimentée par les objectifs de cataracte Vision 2030 et la demande du secteur privé pour des options de correction de vision premium. Le système chirurgical OMNI, par exemple, offre une canaloplastie et trabéculotomie combinées en un seul dispositif, réduisant la dépendance aux médicaments postopératoires et raccourcissant les séjours d'hospitalisation nationaux. Les fabricants de dispositifs qui fournissent des solutions à la fois conventionnelles et micro-invasives occupent une position stratégique alors que les chirurgiens transitent vers les techniques de nouvelle génération.

Note: Parts de segment de tous les segments individuels disponibles lors de l'achat du rapport

Par indication de maladie : dominance de la cataracte, dynamisme de la rétinopathie diabétique

Les produits pour la cataracte commandaient 38,41 % de la part du marché des dispositifs ophtalmiques d'Afrique du Sud en 2024, stimulés par des protocoles chirurgicaux robustes et l'accent gouvernemental croissant sur l'élimination des arriérés. Les volumes d'appels d'offres du secteur public ont bondi suite à l'augmentation de 15 % des chirurgies de la cataracte en 2024, incitant les fabricants de sondes phaco à étendre les centres d'inventaire régionaux pour prévenir les ruptures de stock.

Les dispositifs ciblant la rétinopathie diabétique enregistrent l'expansion prévisionnelle la plus rapide à un TCAC de 7,05 %, alimentés par la pression épidémiologique de la prévalence croissante du diabète et l'engagement national au dépistage rétinien télé-activé. Les caméras fundus conçues pour le fonctionnement sur batterie pénètrent maintenant les cliniques mobiles qui servent les communautés minières, tandis que les classificateurs IA hébergés dans le cloud réduisent le délai de rapport à moins de 24 heures.

Le segment des dispositifs de glaucome, incluant les implants MIGS et les stents de livraison de médicaments à action prolongée, conserve une échelle significative car la gestion chronique de la pression intraoculaire exige un suivi à vie. Les nouveaux designs de micro-shunt qui s'intègrent avec les systèmes de dossiers de santé électroniques illustrent comment le matériel chirurgical et la capture de données convergent vers une proposition de gestion holistique de la maladie. L'adoption plus large dépend de la formation ; des ateliers dirigés par des chirurgiens du glaucome en visite du Gauteng ont doublé les volumes procéduraux MIGS au Cap-Oriental depuis 2023.

Note: Parts de segment de tous les segments individuels disponibles lors de l'achat du rapport

Par utilisateur final : les hôpitaux continuent de mener, les CSA gagnent en vitesse

Les hôpitaux représentaient 42,71 % des revenus du marché des dispositifs ophtalmiques d'Afrique du Sud en 2024, grâce à des portefeuilles de services complets et des chaînes de référence établies who.int. Les établissements publics, dynamisés par le financement Vision 2030, renouvellent les microscopes et lampes à fente vieillissants après plus d'une décennie de maintenance différée. Les hôpitaux privés se différencient sur la technologie premium, faisant la publicité de la visualisation 3D heads-up basée sur Zeiss et des suites de cataracte LenSx-activées pour attirer les patients assurés.

Les centres de chirurgie ambulatoire, projetés pour croître à un TCAC de 6,91 %, offrent des frais généraux plus bas et un débit de cas rapide, les rendant des partenaires attrayants pour les fournisseurs de laser femto pay-per-click. De plus, plusieurs coopératives d'ophtalmologistes ont converti l'espace de vente au détail vacant en avant-postes prêts pour les procédures qui effectuent jusqu'à 25 cas de cataracte quotidiennement. Ce modèle réduit les frais d'établissement jusqu'à 30 % en dessous des tarifs hospitaliers, permettant aux régimes d'autoriser des chirurgies qui dépasseraient autrement les limites de prestations.

Les cliniques ophtalmiques spécialisées dans les nœuds urbains restent des bancs d'essai d'innovation, pilotant souvent des plateformes de kératométrie assistées par IA et de LASIK guidées par front d'onde avant une diffusion plus large. Leur sensibilisation active sur les réseaux sociaux construit une conscience du consommateur qui alimente finalement les pipelines des CSA et des hôpitaux, renforçant la boucle de soins intégrés que les planificateurs publics envisagent pour la santé oculaire nationale.

Analyse géographique

Les provinces du Gauteng et du Cap-Occidental ont contribué à environ 65 % des revenus du marché des dispositifs ophtalmiques d'Afrique du Sud en 2024, une part démesurée par rapport à leur poids démographique de 30 %. Cette concentration reflète des revenus disponibles plus élevés, une pénétration dense des régimes médicaux et le regroupement de plus de 70 % des ophtalmologistes actifs à Johannesburg, Pretoria et Le Cap. Les fournisseurs de dispositifs pilotent fréquemment de nouvelles technologies dans ces centres avant de s'étendre aux villes secondaires car les statistiques d'utilisation prouvées rationalisent les négociations de remboursement.

Le KwaZulu-Natal et le Cap-Oriental sont des points focaux émergents alors que les départements de santé provinciaux dirigent les fonds Vision 2030 vers les districts négligés. Les adultes du Cap-Oriental âgés de 35 ans et plus présentent une prévalence de déficience visuelle de 51 % et de cécité de 6,6 %, principalement dues à l'erreur réfractive non corrigée (38 %) et à la cataracte (20 %). Les caravanes de chirurgie mobile ciblées, équipées de machines phaco compactes et de microscopes chargés à l'énergie solaire, organisent maintenant des camps de sensibilisation hebdomadaires qui effectuent collectivement 1 200 extractions de cataracte par trimestre-débloquant une demande de consommables supplémentaire.

Les provinces du Limpopo, du Cap-du-Nord et du Nord-Ouest illustrent le potentiel-et les défis-de combler l'écart de l'investissement public. Moins de 47 % des établissements du Limpopo possédaient des ressources de soins oculaires adéquates fin 2024, incitant une campagne d'approvisionnement d'équipement qui priorise les lampes à fente robustes, autoréfracteurs et kits de dépistage de vision pédiatriques. Cependant, les obstacles de chaîne d'approvisionnement-longues distances routières, capacité de chaîne du froid limitée pour certains capteurs d'imagerie et électricité intermittente-exigent que les fournisseurs reconçoivent l'emballage et incluent des solutions d'alimentation hors réseau. Les fabricants qui abordent ces réalités logistiques gagnent un avantage de premier moteur alors que les appels d'offres provinciaux pèsent de plus en plus le support de cycle de vie plutôt que le prix d'étiquette.

Les townships urbains adjacents à Johannesburg, Le Cap et Durban représentent le segment de vente au détail de soins de la vision à croissance la plus rapide. Les chaînes qui mélangent optométrie, diagnostics ophtalmiques de base et financement de micro-prêts permettent aux porteurs de lunettes pour la première fois de passer aux lentilles de contact dans un seul cycle de crédit. Ces points de vente alimentent également les pipelines de référence vers les CSA voisins pour les consultations de correction de vision au laser, déplaçant subtilement les volumes chirurgicaux loin des grands hôpitaux. Les déploiements de téléophtalmologie égalisent davantage l'accès spécialisé : les cliniques de township équipées de caméras fundus connectées au cloud transmettent maintenant des images aux hôpitaux académiques, réduisant les voyages inutiles et concentrant les références chirurgicales sur les cas qui ont vraiment besoin de soins tertiaires.

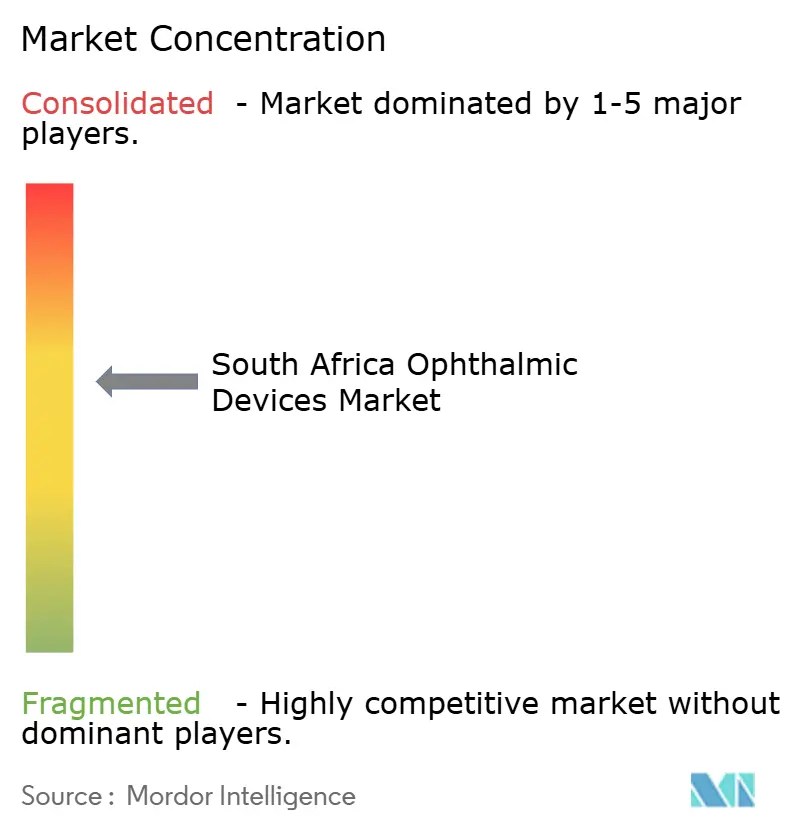

Paysage concurrentiel

Le marché des dispositifs ophtalmiques d'Afrique du Sud reste modérément fragmenté, mais le niveau premium montre une concentration croissante autour d'une poignée d'acteurs mondiaux. Alcon, Johnson & Johnson Vision Care et Carl Zeiss Meditec contrôlaient ensemble 47 % des revenus de lentilles intraoculaires premium en 2024, une avance qu'ils renforcent par des programmes d'éducation des chirurgiens et des ensembles de services multimodaux. Les filiales locales investissent dans des équipes de support technique qui fournissent un équipement de prêt le jour même pendant les réparations, un différenciateur critique dans les centres de cataracte à volume élevé où les temps d'arrêt érodent la rentabilité.

Les challengers régionaux se concentrent sur les dispositifs de diagnostic optimisés en coût et les consommables génériques. Un fabricant basé à Durban a récemment introduit une pointe phaco à usage unique prix 22 % en dessous des équivalents importés, capturant des parts dans les segments payants en espèces. Bien que des lentilles contrefaites circulent dans les marchés informels, leur impact penche vers les lunettes à faible revenu plutôt que les catégories chirurgicales ; néanmoins, les marques premium appliquent l'authentification par hologramme et la vérification de code QR pour préserver la confiance des consommateurs.

Les partenariats stratégiques prolifèrent alors que les fabricants cherchent une traction de remboursement. Un fournisseur OCT leader a sécurisé un accord-cadre avec un régime médical fermé couvrant 280 000 vies pour installer des dispositifs dans 14 hôpitaux du réseau, financés par des frais par écran payables à partir d'économies sur les complications de rétinopathie de stade avancé. Simultanément, les alliances d'analyse de données positionnent les fabricants de dispositifs comme collaborateurs de santé de population : Zeiss intègre des jeux de données d'imagerie anonymisées avec un laboratoire IA académique à Pretoria pour affiner les algorithmes de progression du glaucome, renforçant sa revendication dans les futurs appels d'offres qui mettent l'accent sur les capacités de science des données.

Malgré la volatilité du rand, les multinationales voient la production localisée comme une couverture ; la chaîne d'assemblage d'Alcon pour les LIO Clareon au Cap a réduit les délais de livraison à deux semaines et coupé les coûts débarqués de 12 %, incitant Johnson & Johnson à explorer Bloemfontein pour une usine potentielle d'emballage blister de lentilles de contact. De tels mouvements signalent un changement stratégique de la dépendance pure à l'importation vers des chaînes d'approvisionnement hybrides qui amortissent les fluctuations de devises tout en soutenant les ambitions d'exportation régionale vers le Botswana, la Namibie et le Zimbabwe.

Leaders de l'industrie des dispositifs ophtalmiques d'Afrique du Sud

-

Alcon Inc.

-

Carl Zeiss Meditec AG

-

Johnson & Johnson Vision Care Inc.

-

Bausch + Lomb (Bausch Health)

-

Hoya Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Oculate est devenu distributeur exclusif pour Sterimedix en Afrique du Sud, élargissant l'accès des chirurgiens aux canules ophtalmiques et pièces à main à usage unique.

- Avril 2025 : Alcon a commencé l'assemblage local des packs de LIO Clareon monofocales et toriques dans son installation du Cap, réduisant les délais de livraison pour les appels d'offres Vision 2030.

- Février 2025 : Zeiss Meditec et l'Université de Pretoria ont lancé une initiative IA de progression du glaucome utilisant des jeux de données OCT nationaux anonymisés.

- Décembre 2024 : Johnson & Johnson Vision Care a signé un accord-cadre avec Mediclinic Southern Africa pour déployer des LIO multifocales TECNIS Synergy dans 22 hôpitaux.

Portée du rapport du marché des dispositifs ophtalmiques d'Afrique du Sud

Selon la portée du rapport, l'ophtalmologie est une branche de la science médicale qui traite de la structure, de la fonction et de diverses maladies liées à l'œil. Les dispositifs ophtalmiques sont des équipements médicaux conçus pour le diagnostic, la chirurgie et les fins de correction de vision. Le marché des dispositifs ophtalmiques d'Afrique du Sud est segmenté par dispositifs (dispositifs chirurgicaux et dispositifs de diagnostic et de surveillance). Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Dispositifs de diagnostic et de surveillance | Scanners OCT |

| Caméras fundus et rétiniennes | |

| Autoréfracteurs et kératomètres | |

| Systèmes de topographie cornéenne | |

| Systèmes d'imagerie par ultrasons | |

| Périmètres et tonomètres | |

| Autres dispositifs de diagnostic et de surveillance | |

| Dispositifs chirurgicaux | Dispositifs de chirurgie de la cataracte |

| Dispositifs de chirurgie vitréo-rétinienne | |

| Dispositifs de chirurgie réfractive | |

| Dispositifs de chirurgie du glaucome | |

| Autres dispositifs chirurgicaux | |

| Dispositifs de soins de la vision | Montures et verres de lunettes |

| Lentilles de contact |

| Cataracte |

| Glaucome |

| Rétinopathie diabétique |

| Autres indications de maladie |

| Hôpitaux |

| Cliniques ophtalmiques spécialisées |

| Centres de chirurgie ambulatoire (CSA) |

| Autres utilisateurs finaux |

| Par type de dispositif | Dispositifs de diagnostic et de surveillance | Scanners OCT |

| Caméras fundus et rétiniennes | ||

| Autoréfracteurs et kératomètres | ||

| Systèmes de topographie cornéenne | ||

| Systèmes d'imagerie par ultrasons | ||

| Périmètres et tonomètres | ||

| Autres dispositifs de diagnostic et de surveillance | ||

| Dispositifs chirurgicaux | Dispositifs de chirurgie de la cataracte | |

| Dispositifs de chirurgie vitréo-rétinienne | ||

| Dispositifs de chirurgie réfractive | ||

| Dispositifs de chirurgie du glaucome | ||

| Autres dispositifs chirurgicaux | ||

| Dispositifs de soins de la vision | Montures et verres de lunettes | |

| Lentilles de contact | ||

| Par indication de maladie | Cataracte | |

| Glaucome | ||

| Rétinopathie diabétique | ||

| Autres indications de maladie | ||

| Par utilisateur final | Hôpitaux | |

| Cliniques ophtalmiques spécialisées | ||

| Centres de chirurgie ambulatoire (CSA) | ||

| Autres utilisateurs finaux | ||

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché des dispositifs ophtalmiques d'Afrique du Sud ?

Le marché est évalué à 0,65 milliard USD en 2025 et devrait atteindre 0,87 milliard USD d'ici 2030.

Quel segment croît le plus rapidement dans le marché des dispositifs ophtalmiques d'Afrique du Sud ?

Les dispositifs de diagnostic et de surveillance croissent le plus rapidement, avec un TCAC projeté de 7,87 % sur 2025-2030.

Comment le programme Vision 2030 Eye-Health influence-t-il la demande de dispositifs ?

Le programme vise une augmentation de 30 % de la couverture efficace de chirurgie de la cataracte, stimulant un approvisionnement plus élevé de dispositifs chirurgicaux et de lentilles intraoculaires.

Pourquoi les centres de chirurgie ambulatoire gagnent-ils en dynamisme ?

Les CSA offrent des procédures rentables et à volume élevé et sont projetés pour croître à un TCAC de 6,9 %, soutenus par le financement par procédure pour les plateformes laser femto.

Quels défis limitent l'adoption plus large des dispositifs ophtalmiques dans l'Afrique du Sud rurale ?

Les contraintes clés incluent une couverture spécialisée 80 % plus faible dans les zones rurales et la volatilité des prix due aux droits d'importation et aux fluctuations de devises.

Dernière mise à jour de la page le: