Taille et part du marché des dispositifs ophtalmiques du Mexique

Analyse du marché des dispositifs ophtalmiques du Mexique par Mordor Intelligence

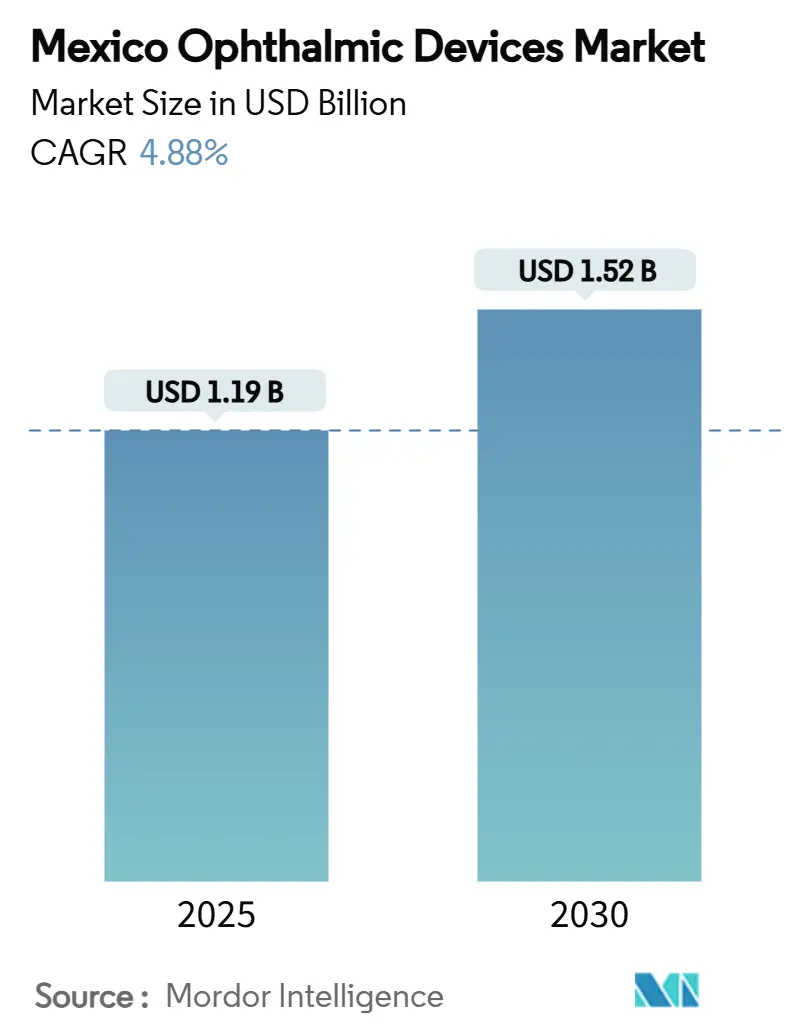

La taille du marché des dispositifs ophtalmiques du Mexique est évaluée à 1,19 milliard USD en 2025 et devrait atteindre 1,52 milliard USD d'ici 2030, progressant à un TCAC de 4,88 % sur la période. La demande augmente alors que le dépistage national du diabète révèle des complications menaçant la vue, tandis que de nouvelles usines de lentilles raccourcissent les cycles d'importation pour les produits de vision de base. Les erreurs de réfraction restent répandues, si bien que les chaînes de détail étendent rapidement les ateliers d'ajustement rapide qui livrent des lunettes sur ordonnance en quelques heures. Les modules d'intelligence artificielle intégrés dans les plateformes de diagnostic augmentent la vitesse et la précision de lecture, poussant les cliniques de soins primaires à moderniser les suites d'imagerie. Les clusters hospitaliers urbains ancrent les ventes chirurgicales haut de gamme, mais de nombreux districts ruraux fonctionnent encore en deçà de leur capacité en raison d'une infrastructure et d'un personnel clinique limités.

Points clés du rapport

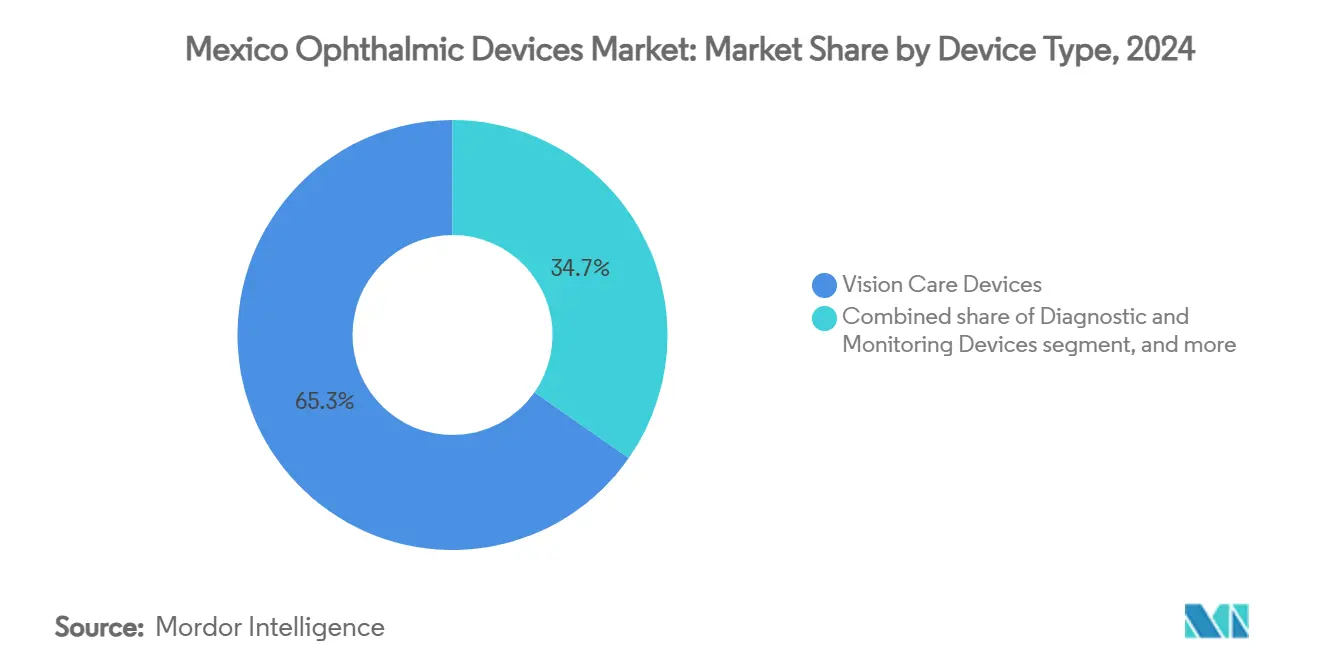

- Par type de dispositif, les soins visuels détenaient 65,2 % de la part de marché des dispositifs ophtalmiques du Mexique en 2024 ; les dispositifs de diagnostic et de surveillance devraient croître à un TCAC de 7,0 % jusqu'en 2030.

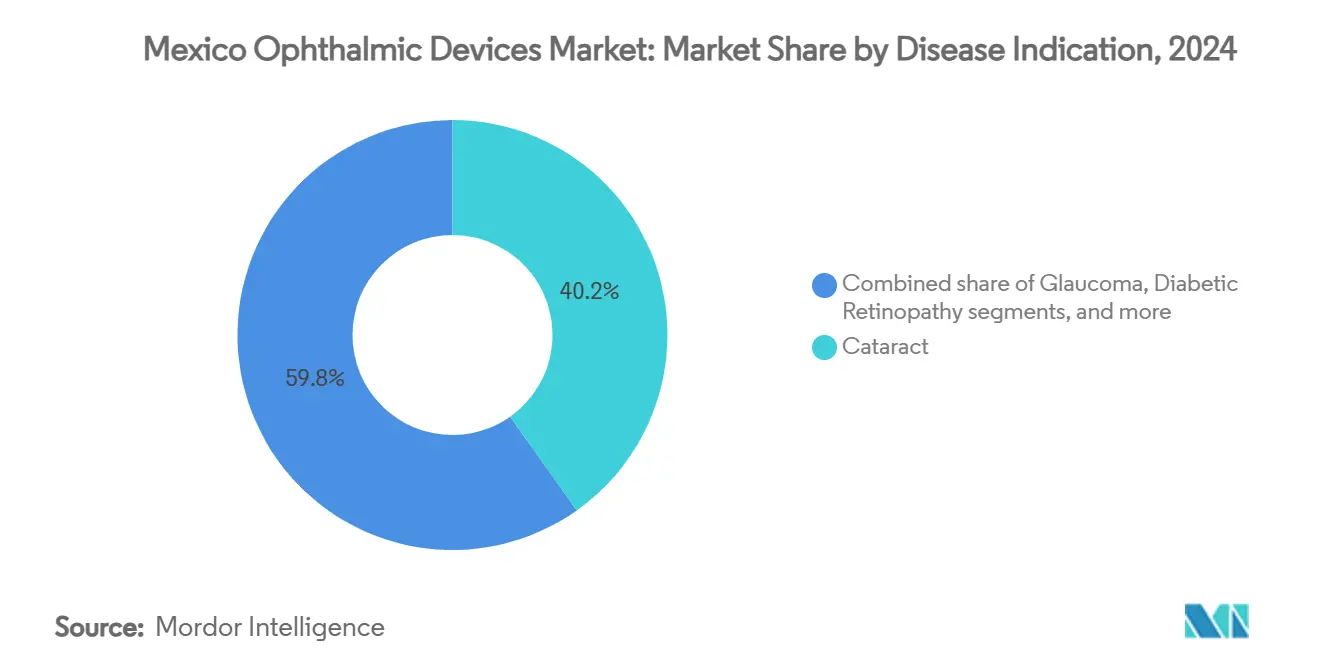

- Par indication de maladie, la cataracte représentait 40,2 % de la taille du marché des dispositifs ophtalmiques du Mexique en 2024, tandis que la rétinopathie diabétique devrait s'étendre à un TCAC de 6,2 % jusqu'en 2030.

- Par utilisateur final, les hôpitaux dominaient avec 46,4 % des revenus en 2024, tandis que les centres de chirurgie ambulatoire devraient afficher un TCAC de 6,0 % entre 2025 et 2030.

Tendances et perspectives du marché des dispositifs ophtalmiques du Mexique

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prévalence croissante de la rétinopathie diabétique et de la cataracte liée à l'âge | +1.2% | National | Long terme (≥ 4 ans) |

| Programme gouvernemental ' Salud Visual ' stimulant les volumes chirurgicaux | +1.0% | National | Moyen terme (2-4 ans) |

| Expansion des chaînes d'ophtalmologie privées dans les centres urbains | +0.8% | Mexico, Guadalajara, Monterrey | Moyen terme (2-4 ans) |

| Montée de la myopie liée aux smartphones chez les jeunes Mexicains | +0.6% | Districts scolaires urbains | Long terme (≥ 4 ans) |

| Adoption des lasers femtoseconde et SLT après approbations COFEPRIS | +0.5% | Centres chirurgicaux majeurs | Court terme (≤ 2 ans) |

| Demande de tourisme médical pour les LIO premium dans les États frontaliers | +0.4% | Basse-Californie, Nuevo León | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Fardeau croissant de la rétinopathie diabétique

Un adulte mexicain sur trois atteint de diabète de type 2 présente des lésions rétiniennes nécessitant une tomographie par cohérence optique de routine et une photographie du fond d'œil[1]Silvia Silva-Tinoco, ' Prevalence of Diabetic Retinopathy in Mexican Adults with Type 2 Diabetes ', Investigación Clínica, investigacionclinica.org. L'efficacité du dépistage est élevée, avec un cas positif détecté pour trois patients évalués, un ratio qui justifie les importantes commandes d'équipements pour les hôpitaux publics.

Programmes fédéraux ' Salud Visual ' et MAS-Bienestar

La plateforme nationale de santé offre des soins oculaires primaires gratuits, tandis que l'initiative ' Vive Saludable, Vive Feliz ' dépiste 11 millions d'écoliers pour les erreurs de réfraction. Les dossiers de santé électroniques obligatoires orientent les patients vers des centres accrédités, stimulant l'acquisition d'autoréfracteurs interopérables et de kits de diagnostic pédiatriques.

Expansion des chaînes d'ophtalmologie privées à haut volume

salaUno et des réseaux similaires adoptent des lignes chirurgicales standardisées qui raccourcissent les temps de procédure de la cataracte. Le haut débit augmente la demande de machines phaco, de microscopes et de consommables à usage unique, bien que la croissance se concentre dans les centres urbains où les revenus disponibles sont plus élevés.

Montée de la myopie liée aux smartphones chez les jeunes

L'exposition quotidienne prolongée aux écrans corrèle avec une croissance plus rapide de la longueur axiale, poussant les familles vers des lentilles spécialisées qui ralentissent la progression. Les autoréfracteurs portables accompagnent les équipes de sensibilisation scolaire, initiant les enfants aux tests de vision sur site.

Analyse d'impact des contraintes

| Analyse d'impact des contraintes | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Remboursement limité pour les LIO premium et les procédures réfractives | −0.7% | National | Moyen terme (2-4 ans) |

| Pénurie de chirurgiens ophtalmiques formés dans les régions rurales | −0.5% | États du sud et du centre | Long terme (≥ 4 ans) |

| Tarifs d'importation et délais d'enregistrement COFEPRIS prolongés | −0.4% | National | Court terme (≤ 2 ans) |

| Dépréciation du peso gonflant le coût des équipements importés | −0.3% | National | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Remboursement limité pour les LIO premium

L'assurance publique exclut les lentilles multifocales et ajustables à la lumière, si bien que les patients financent eux-mêmes les améliorations. Une intervention de cataracte standard coûte 1 045 USD, ce qui représente un lourd fardeau pour de nombreux ménages.

Pénurie de chirurgiens ophtalmiques formés

Le Mexique compte en moyenne moins de 10 ophtalmologistes pour 100 000 habitants, la plupart exerçant dans les grandes villes[2]Serge Resnikoff, ' Global Distribution of Ophthalmologists ', World Health Organization, who.int. Les hôpitaux ruraux fonctionnent souvent avec des équipements modernes en deçà de leur capacité car les spécialistes certifiés ne sont pas disponibles tous les jours.

Analyse des segments

Par type de dispositif : les soins visuels conservent l'échelle, le diagnostic gagne en vitesse

Les soins visuels ont généré 65,2 % des revenus globaux en 2024, les usines nationales fournissant des lunettes et lentilles de contact à bas coût. Le complexe de 172 millions USD d'EssilorLuxottica à Tijuana fabrique 10 millions de paires annuellement, positionnant l'usine comme un centre d'exportation régional Essilorluxottica.com. La taille du marché des dispositifs ophtalmiques du Mexique pour les soins visuels est projetée à 0,99 milliard USD d'ici 2030 avec un cycle de remplacement stable.

Les dispositifs de diagnostic et de surveillance enregistrent la trajectoire la plus rapide avec un TCAC de 7,0 % jusqu'en 2030. Les modules d'intelligence artificielle à l'intérieur des scanners OCT augmentent la précision de lecture à 88,6 %, surpassant les cliniciens en début de carrière[3]Guillermo Camacho-García-Formentí, ' AI Performance in Ophthalmic Diagnosis ', unam.mx. Les initiatives gouvernementales contre le diabète ajoutent des cliniques communautaires à la liste de modernisation, poussant le marché des dispositifs ophtalmiques du Mexique à installer des caméras de fond d'œil compactes qui téléchargent les images vers des référentiels cloud.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par indication de maladie : la cataracte commande le volume, la rétinopathie diabétique accélère

Les interventions de cataracte ont capturé 40,2 % des ventes de 2024, soutenues par des caravanes à but non lucratif qui rapportent 12 pesos de valeur sociale pour chaque peso investi. Les kits consommables adaptés aux théâtres mobiles assurent la poursuite des chirurgies malgré l'alimentation électrique instable.

La rétinopathie diabétique est le segment à croissance la plus rapide avec un TCAC de 6,2 %, reflétant la prévalence de 33,6 % chez les adultes atteints de diabète de type 2. La thérapie anti-VEGF intravitréenne obtient des gains visuels marqués, si bien que la demande augmente pour les injecteurs et les modules d'angiographie haute définition.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : les hôpitaux dominent, les CSA évoluent rapidement

Les hôpitaux ont livré 46,4 % des revenus de 2024 car les environnements multidisciplinaires abritent des suites vitréo-rétiniennes complexes. La couverture MAS-Bienestar augmente le flux de patients, stimulant les achats de lampes à fente interopérables et de biomètres à ultrasons.

Les centres de chirurgie ambulatoire croissent à un TCAC de 6,0 % en offrant une tarification groupée et des listes d'attente courtes. Les consoles phaco compactes à écran tactile s'adaptent aux théâtres plus petits, permettant un roulement rapide. Les cliniques spécialisées privées utilisent une tarification de subvention croisée pour maintenir bas les frais de cataracte de base tout en finançant les améliorations premium.

Paysage concurrentiel

Le marché des dispositifs ophtalmiques du Mexique présente une concentration modérée ; les cinq plus grands fournisseurs détiennent environ 55 % des revenus. EssilorLuxottica bénéficie d'une intégration verticale à travers les verres bruts, revêtements et distribution de détail, assurant des marges stables même dans les niveaux sensibles aux prix. Alcon affiche 12 % de croissance en soins visuels et 5 % en chirurgie pour 2024, soutenu par le système phaco CENTURION et les lentilles de contact DAILIES. Johnson & Johnson Vision se différencie par l'iDesign Refractive Studio, qui fusionne topographie et analyse de front d'onde pour améliorer la précision LASIK.

Les chaînes spécialisées comme salaUno reproduisent des lignes chirurgicales lean inspirées du modèle indien d'Aravind, atteignant un haut débit de cataracte tout en maintenant des structures tarifaires abordables. Les assembleurs nationaux fournissent des lampes à fente et autoréfracteurs à prix avantageux aux optométristes indépendants, rebrandant le matériel OEM chinois sous des marques locales. L'activité de capital-risque signale une consolidation future, les contrats d'entreprise susceptibles de déplacer l'approvisionnement vers des centres d'inventaire liés au cloud.

Les partenariats technologiques comptent davantage chaque année. Les développeurs d'IA s'alignent avec les entreprises d'imagerie pour intégrer des analyses sur appareil qui signalent la pathologie en temps réel, raccourcissant les cycles de lecture dans les cliniques occupées. Les alliances de formation entre fabricants d'équipements et hôpitaux universitaires fournissent des bourses et laboratoires de simulation qui familiarisent les résidents avec les plateformes propriétaires tôt dans leur carrière.

Leaders de l'industrie des dispositifs ophtalmiques du Mexique

Alcon Inc

Nidek Co. Ltd

Johnson & Johnson

Essilor International SA

Carl Zeiss Meditec AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Alcon a publié son rapport 2024 sur la durabilité et l'impact social soulignant 9,8 milliards USD de ventes nettes et sept innovations de dispositifs à venir.

- Mars 2025 : L'IMSS a lancé ' Vive Saludable, Vive Feliz ', dépistant 11 millions d'écoliers et faisant appel d'offres pour des dépisteurs de vision portables.

- Octobre 2024 : L'Académie américaine d'ophtalmologie a présenté des résultats d'étude montrant que des lunettes ajustables imprimées en 3D à 1 USD de coût amélioraient la vision des enfants d'Ensenada.

- Janvier 2024 : EssilorLuxottica a inauguré des installations de lentilles de 172 millions USD à Tijuana, ajoutant 2 000 emplois et 10 millions de paires de capacité annuelle supplémentaire.

Portée du rapport sur le marché des dispositifs ophtalmiques du Mexique

Le terme ' dispositifs ophtalmiques ' fait référence aux dispositifs utilisés dans le diagnostic ophtalmique, la surveillance et les chirurgies ophtalmiques, ainsi qu'aux dispositifs utilisés pour la correction visuelle, tels que les lentilles de contact. Le marché des dispositifs ophtalmiques du Mexique est segmenté par dispositifs (dispositifs chirurgicaux (dispositifs de drainage du glaucome, stents et implants de glaucome, lentilles intraoculaires, lasers et autres dispositifs chirurgicaux), dispositifs de diagnostic et de surveillance (autoréfracteurs et kératomètres, systèmes de topographie cornéenne, systèmes d'imagerie ultrasonore ophtalmique, ophtalmoscopes, scanners de tomographie par cohérence optique et autres dispositifs de diagnostic et de surveillance), dispositifs de correction visuelle (lunettes et lentilles de contact). Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Dispositifs de diagnostic et de surveillance | Scanners OCT |

| Caméras de fond d'œil et rétiniennes | |

| Autoréfracteurs et kératomètres | |

| Systèmes de topographie cornéenne | |

| Systèmes d'imagerie ultrasonore | |

| Périmètres et tonomètres | |

| Autres dispositifs de diagnostic et de surveillance | |

| Dispositifs chirurgicaux | Dispositifs chirurgicaux de cataracte |

| Dispositifs chirurgicaux vitréo-rétiniens | |

| Dispositifs chirurgicaux réfractifs | |

| Dispositifs chirurgicaux de glaucome | |

| Autres dispositifs chirurgicaux | |

| Dispositifs de soins visuels | Montures et verres de lunettes |

| Lentilles de contact |

| Cataracte |

| Glaucome |

| Rétinopathie diabétique |

| Autres indications de maladie |

| Hôpitaux |

| Cliniques ophtalmiques spécialisées |

| Centres de chirurgie ambulatoire (CSA) |

| Autres utilisateurs finaux |

| Par type de dispositif | Dispositifs de diagnostic et de surveillance | Scanners OCT |

| Caméras de fond d'œil et rétiniennes | ||

| Autoréfracteurs et kératomètres | ||

| Systèmes de topographie cornéenne | ||

| Systèmes d'imagerie ultrasonore | ||

| Périmètres et tonomètres | ||

| Autres dispositifs de diagnostic et de surveillance | ||

| Dispositifs chirurgicaux | Dispositifs chirurgicaux de cataracte | |

| Dispositifs chirurgicaux vitréo-rétiniens | ||

| Dispositifs chirurgicaux réfractifs | ||

| Dispositifs chirurgicaux de glaucome | ||

| Autres dispositifs chirurgicaux | ||

| Dispositifs de soins visuels | Montures et verres de lunettes | |

| Lentilles de contact | ||

| Par indication de maladie | Cataracte | |

| Glaucome | ||

| Rétinopathie diabétique | ||

| Autres indications de maladie | ||

| Par utilisateur final | Hôpitaux | |

| Cliniques ophtalmiques spécialisées | ||

| Centres de chirurgie ambulatoire (CSA) | ||

| Autres utilisateurs finaux | ||

Questions clés abordées dans le rapport

Quelle est la valeur actuelle du marché des dispositifs ophtalmiques du Mexique ?

Le marché s'élève à 1,19 milliard USD en 2025 et devrait atteindre 1,52 milliard USD d'ici 2030 à un TCAC de 4,88 %.

Quelle catégorie de dispositifs mène les revenus ?

Les dispositifs de soins visuels contribuent à 65,2 % des revenus de 2024, portés par une forte demande de lunettes et lentilles de contact rentables.

Pourquoi la rétinopathie diabétique est-elle un domaine de croissance important ?

Une prévalence de 33,6 % chez les adultes atteints de diabète de type 2 entraîne une demande soutenue de scanners OCT, caméras de fond d'œil et systèmes de thérapie intravitréenne.

Comment les programmes gouvernementaux influencent-ils la demande ?

MAS-Bienestar et les dépistages scolaires IMSS élargissent les pipelines de patients, poussant hôpitaux et cliniques à acquérir des dispositifs de diagnostic et pédiatriques.

Qu'est-ce qui limite l'adoption des lentilles intraoculaires premium ?

L'assurance publique exclut les lentilles multifocales et ajustables à la lumière, si bien que les coûts élevés à la charge du patient confinent l'adoption aux patients urbains aisés.

Où les opportunités d'investissement sont-elles les plus fortes ?

Les dispositifs de diagnostic avec support IA, centres de chirurgie ambulatoire et plateformes de sensibilisation rurale offrent le potentiel de croissance le plus rapide jusqu'en 2030.

Dernière mise à jour de la page le: