Taille et part du marché des petits UAV

Analyse du marché des petits UAV par Mordor Intelligence

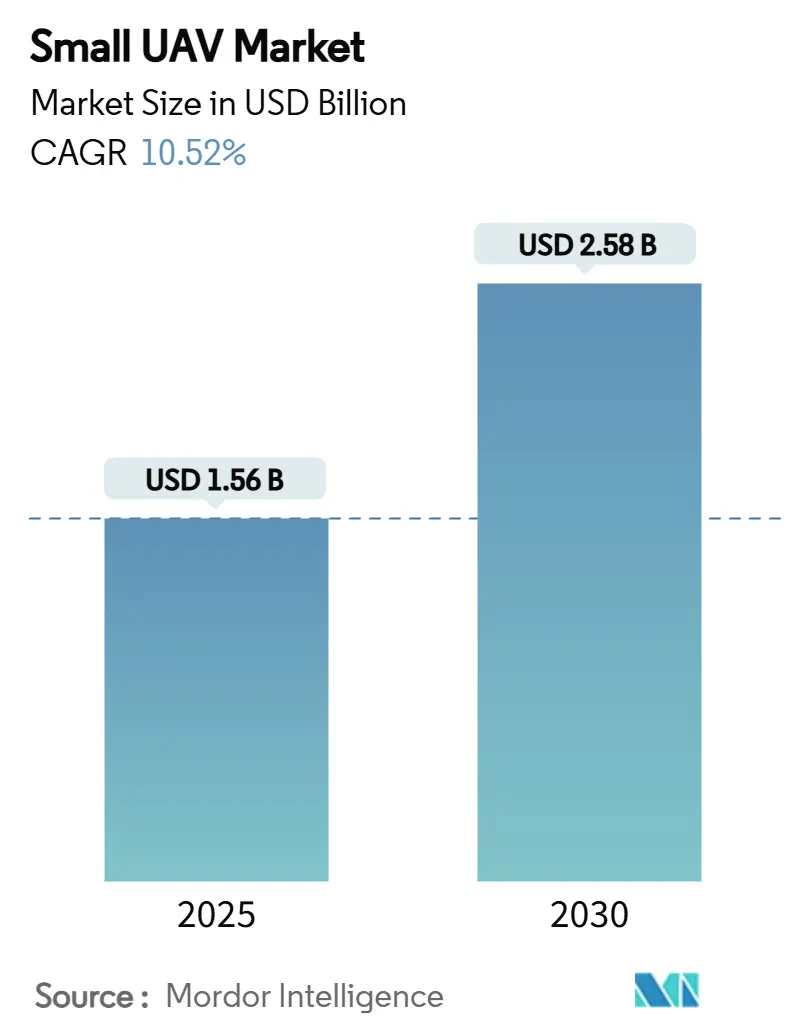

La taille du marché des petits UAV s'élevait à 1,56 milliard USD en 2025 et devrait atteindre 2,58 milliards USD d'ici 2030, progressant à un TCAC de 10,59 %. Les programmes d'approvisionnement de défense nord-américains et un décret exécutif sur la domination nationale des drones ont stimulé la demande initiale, tandis que les plans de modernisation de l'Asie-Pacifique ont continué d'accélérer l'adoption. L'autonomie en essaim, les conceptions de cellule hybride et la propulsion à pile à combustible à hydrogène ont créé de nouvelles voies de différenciation, même si les dépenses anti-UAS menaçaient d'émousser les avantages tactiques. Les semi-conducteurs et les cellules lithium-ion sont restés des points de pincement de la chaîne d'approvisionnement, poussant les acheteurs à favoriser les fournisseurs avec un approvisionnement national assuré. Les concurrents se concentrent donc sur l'intégration verticale, les architectures logiciel-first et les conceptions conformes à l'exportation pour sécuriser une part du marché des petits UAV.

Points clés du rapport

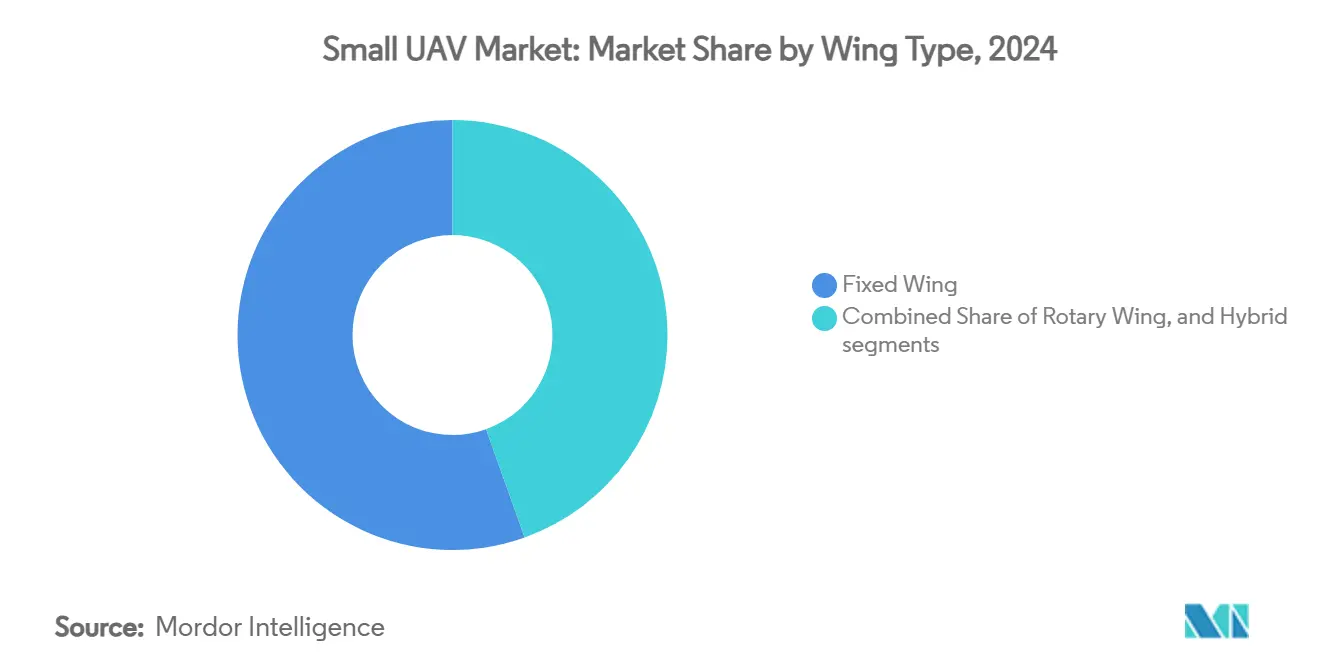

- Par type d'aile, les plateformes à aile fixe ont mené avec 55,45 % de la part de marché des petits UAV en 2024, tandis que les cellules hybrides sont projetées pour croître à 13,60 % jusqu'en 2030.

- Par classe de taille, le segment mini a détenu 59,17 % de la taille du marché des petits UAV en 2024 ; les systèmes nano/micro sont prévus pour s'étendre à un TCAC de 12,47 %.

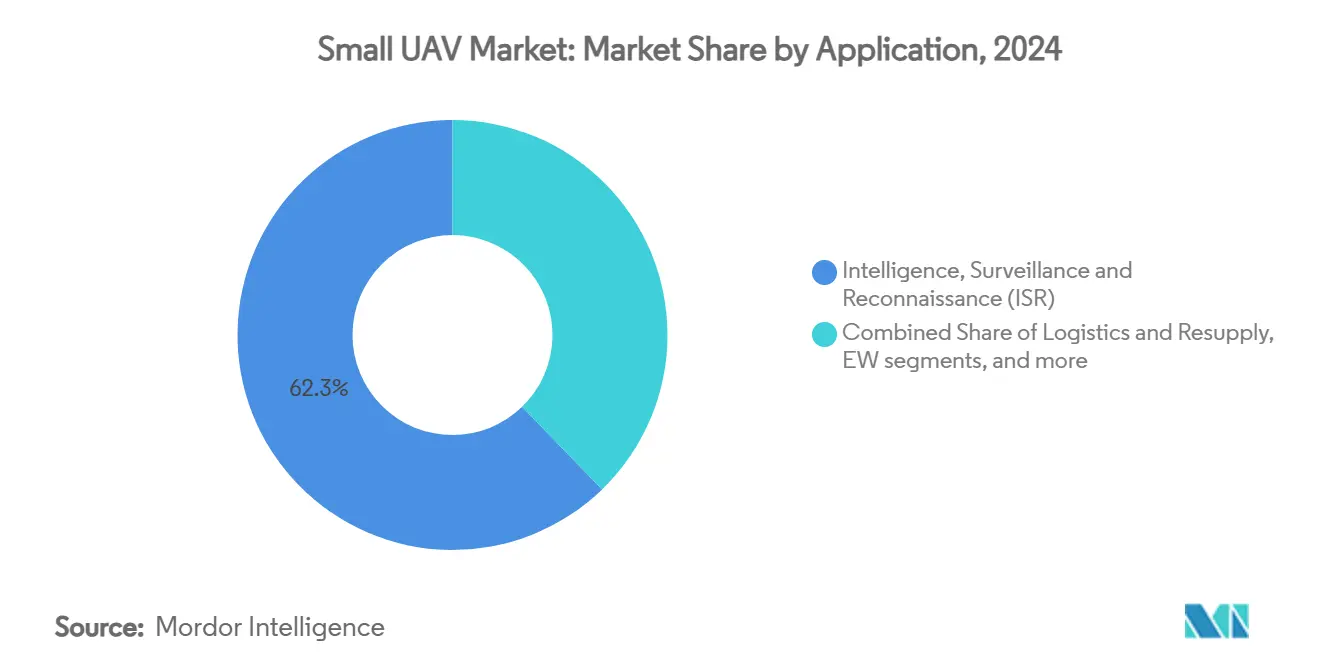

- Par application, l'ISR a capturé 65,25 % de part de revenus en 2024 ; les missions de combat-loitering affichent le TCAC le plus rapide de 13,01 % jusqu'en 2030.

- Par propulsion, les systèmes à batterie ont représenté 65,89 % de la taille du marché des petits UAV en 2024, alors que les plateformes à pile à combustible sont prêtes pour une hausse de TCAC de 14,56 %.

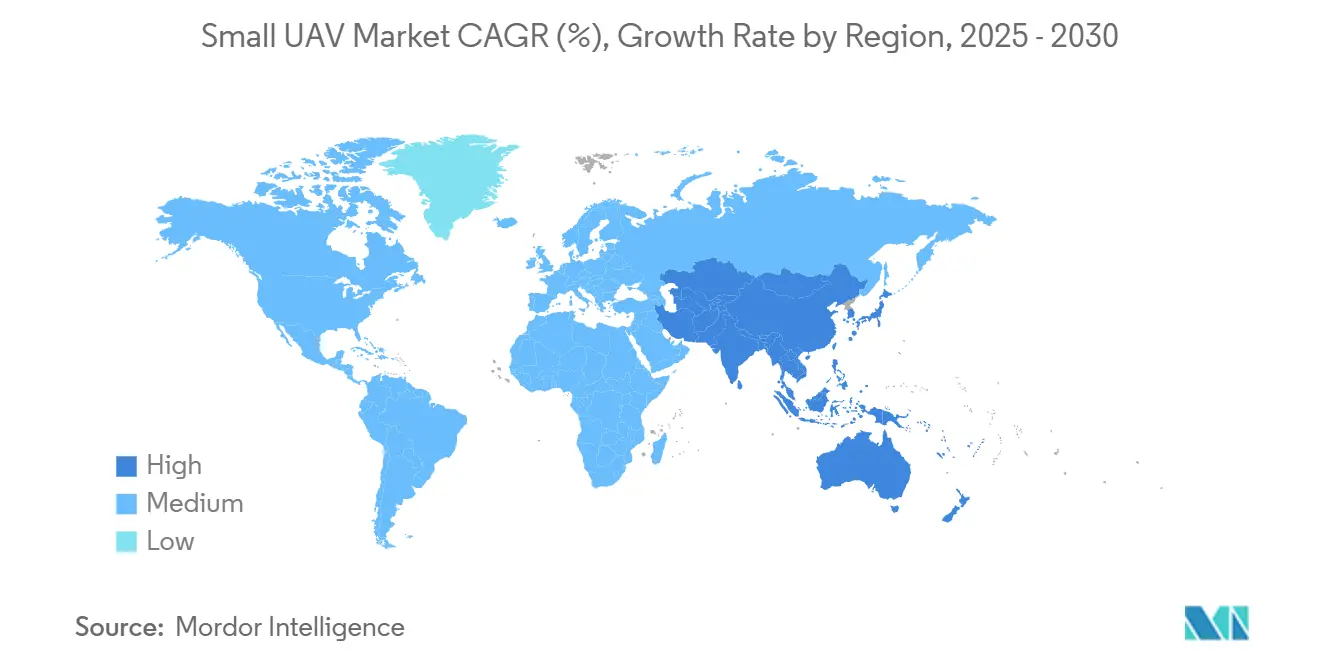

- Par géographie, l'Amérique du Nord a contrôlé 48,90 % de la part de revenus en 2024, tandis que l'Asie-Pacifique est prête à livrer le TCAC le plus fort de 11,95 %.

Tendances et insights du marché mondial des petits UAV

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande pour l'ISR en temps réel dans des environnements contestés | +2.1% | Mondial, concentré en Amérique du Nord et APAC | Moyen terme (2-4 ans) |

| Valeur de multiplicateur de force vs aéronefs avec équipage | +1.8% | Amérique du Nord et UE, s'étendant à l'APAC | Long terme (≥ 4 ans) |

| Programmes de drones portés par soldats et au niveau d'escouade financés par le DoD | +1.5% | Amérique du Nord, retombées vers les nations alliées | Court terme (≤ 2 ans) |

| Capacité d'essaimage autonome activée par l'IA | +2.3% | Mondial, mené par l'Amérique du Nord et la Chine | Long terme (≥ 4 ans) |

| Projets DARPA pour la navigation sans GPS | +1.2% | Amérique du Nord, transfert de technologie vers les alliés | Moyen terme (2-4 ans) |

| Déploiement rapide de munitions rôdeuses consommables | +1.7% | Mondial, concentré dans les zones de conflit actives | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Demande pour l'ISR en temps réel dans des environnements contestés

La surveillance persistante s'est avérée indispensable pour les commandants opérant sans supériorité aérienne complète. Les petits UAV ont volé sous la couverture radar et ont diffusé des vidéos directement vers des tablettes tactiques, comme on l'a vu dans l'effort de reconnaissance à courte portée de l'armée américaine qui a investi 500 millions USD dans des systèmes compacts. Les forces ukrainiennes ont validé les tactiques quantité-plutôt-que-qualité en lançant des millions de drones pour la sensibilisation de terrain. Les UAV de frappe HF-1 fournis par l'Allemagne ont ensuite ajouté la cartographie de terrain par IA pour éviter le brouillage GNSS, étendant la valeur ISR à l'intérieur des corridors sans GPS. Ensemble, ces leçons ont soulevé l'urgence d'approvisionnement et ont soutenu une portion considérable du marché des petits UAV.

Valeur de multiplicateur de force vs aéronefs avec équipage

Un F-35 coûte environ 80 millions USD, tandis qu'un essaim mixte de petits UAV livre une couverture de reconnaissance comparable à une fraction de ce budget, permettant aux commandants de tenir plus de cibles en danger. Les essais australiens ont montré des algorithmes d'IA envoyant plusieurs drones pour des engagements simultanés, réduisant la charge de travail du pilote et rétrécissant les empreintes opérationnelles. Lockheed Martin a ensuite démontré un F-35 contrôlant des ailiers autonomes, prouvant la viabilité du concept et poussant les forces aériennes du monde entier à réallouer des fonds vers le marché des petits UAV.

Programmes de drones portés par soldats et au niveau d'escouade financés par le DoD

La doctrine d'opérations distribuées a mis l'accent sur les plateformes portables par escouade. Le laboratoire de guerre du Corps des Marines a ajouté le drone FPV Neros Archer à la liste Blue UAS, témoignant d'un pipeline qui accélère le matériel commercial pour l'utilisation sur le terrain. Le contrat de 990 millions USD d'AeroVironment avec l'armée a encore validé les échelles de dépenses, tandis que la certification à deux niveaux de l'Unité d'innovation de défense a réduit les délais d'approbation, gardant les fournisseurs américains en tête sur le marché des petits UAV.[1]Source : Unité d'innovation de défense, ' Blue UAS pour évoluer pour répondre aux besoins plus larges du DoD ', diu.mil

Capacité d'essaimage autonome activée par l'IA

La Chine a présenté son vaisseau mère aérien SS-UAV, capable de libérer 100 drones, signalant un changement d'étape dans la puissance aérienne de masse. Les laboratoires américains ont répondu avec des algorithmes de coordination bio-inspirés pour maintenir la prise de décision sous attaque électronique.[3]Source : Dan Lamothe, ' Le Pentagone étudie l'éthique des essaims de drones ', csmonitor.com La recherche dans les revues à comité de lecture a confirmé que les routines d'apprentissage automatique amélioraient la résilience, et les analystes ont projeté des déploiements d'essaims opérationnels sur le front ukrainien d'ici 2025. Ces percées ont élargi le marché adressable des petits UAV bien au-delà des tâches ISR traditionnelles.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Vulnérabilité cyber/EW et prolifération anti-UAS | -2.8% | Mondial, concentré dans les environnements à haute menace | Court terme (≤ 2 ans) |

| Endurance courte et charge utile létale limitée | -1.9% | Mondial, affectant particulièrement les opérations étendues | Moyen terme (2-4 ans) |

| Obstacles de contrôle d'exportation (ITAR/MTCR) | -1.4% | Mondial, restreignant l'accès au marché international | Long terme (≥ 4 ans) |

| Risque de chaîne d'approvisionnement semi-conducteurs et cellules Li-ion | -2.2% | Mondial, concentré dans la fabrication Asie-Pacifique | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Vulnérabilité cyber/EW et prolifération anti-UAS

Raytheon, une unité commerciale de RTX Corporation, a obtenu une commande de 196 millions USD pour les intercepteurs Coyote, tandis qu'Anduril a réservé 250 millions USD pour Roadrunner/Pulsar, soulignant une course aux armements défensive qui pourrait éroder les avantages offensifs des drones. L'achat FS-LIDS de 1 milliard USD du Qatar a illustré comment même les plus petites armées peuvent déployer des défenses en couches capables de neutraliser les liaisons radio non chiffrées. Elbit Systems a livré des kits C-UAS aux États de l'OTAN, réaffirmant que les améliorations de survivabilité façonneraient les feuilles de route des plateformes et tempéreraient la croissance à court terme du marché des petits UAV.

Endurance courte et charge utile létale limitée

Les batteries électriques ont confiné le temps de vol à des heures, limitant les missions persistantes. Les piles à combustible à hydrogène promettaient une endurance multi-jours, mais la complexité de stockage a freiné l'adoption de masse. Les masses d'ogives dépassaient rarement 25 kg ; la bombe Desert Sting-25 typifiait ce plafond et laissait les cibles durcies hors de portée. La propulsion hybride a ajouté des pièces mobiles et du coût, diluant la logistique simple qui soutenait à l'origine l'attrait, ce qui a modéré une certaine demande dans le marché des petits UAV.

Analyse par segment

Par type d'aile : les plateformes hybrides stimulent l'innovation

Les systèmes à aile fixe ont mené le marché des petits UAV avec 55,45 % de part en 2024, grâce à l'efficacité aérodynamique qui a étendu les portées nécessaires aux patrouilles ISR. Les opérateurs ont valorisé leurs signatures acoustiques plus furtives et leurs cycles de maintenance plus simples par rapport aux plateformes rotatives. Les cellules hybrides ont néanmoins enregistré un TCAC de 13,60 % car des programmes tels que le Future Tactical Unmanned Aircraft System de l'armée exigeaient un lancement vertical associé à des capacités de croisière longue portée. En parallèle, la taille du marché des petits UAV pour les variantes hybrides a bénéficié de la réduction du poids des servos et d'ordinateurs de vol plus compacts.

Les UAV à aile rotative ont conservé des niches dans les canyons urbains denses où la maniabilité l'emportait sur l'endurance. Les contrôleurs de vol IA ont permis aux véhicules hybrides de basculer automatiquement entre vol stationnaire et plané, améliorant les taux de couverture sans ajouter de charge de travail de pilotage. Des fournisseurs tels qu'AeroVironment ont déployé des prototypes JUMP 20-X qui incarnaient cette agilité inter-domaines, gagnant des essais où les pistes d'atterrissage n'étaient pas disponibles. Ces caractéristiques ont incité les planificateurs d'approvisionnement à diversifier les flottes, s'assurant que les hybrides capturent une part de budget incrémentale à travers le marché des petits UAV.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par classe de taille : les systèmes nano gagnent en pertinence tactique

Les mini UAV pesant de 2 à 20 kg représentaient 59,17 % de la part de marché des petits UAV en 2024, s'alignant avec la portabilité d'escouade et suffisamment de masse de batterie pour les charges utiles EO/IR. L'adoption est restée élevée car les formations d'infanterie ne nécessitaient aucun rail de lancement ni filets de récupération. Pourtant, les engins nano/micro sous 2 kg ont enregistré un TCAC de 12,47 % car les contrôleurs de style jeu vidéo et les capteurs sub-250 g ont débloqué de nouveaux rôles de reconnaissance. La taille du marché des petits UAV pour ces unités poids plume a augmenté davantage une fois que le drone FPV Neros Archer a obtenu la certification Blue UAS, signalant l'acceptation réglementaire pour l'utilisation en première ligne.[3]Source : USMC, ' Paysage des drones FPV en évolution ', Dvidshub.net Les petits véhicules (20 à 150 kg) ont conservé leur utilité là où la portance et la capacité de carburant l'emportaient sur la furtivité, mais les changements doctrinaux vers la létalité distribuée ont gardé les commandes incrémentales modestes. Les expériences du Corps des Marines et de l'armée ont confirmé que même les quadricoptères à corps en mousse jetables produisaient une sensibilisation significative du champ de bataille à un coût minimal. En conséquence, les chartes d'approvisionnement spécifiaient de plus en plus des compléments mixtes qui permettaient aux chefs de peloton de choisir entre endurance, charge utile et commodité jeter-et-aller, renforçant le marché des petits UAV.

Par application : les missions de combat accélèrent la croissance

L'ISR a gardé une part de 65,25 % du marché des petits UAV en 2024 car les commandants ont priorisé les flux vidéo en direct pour raccourcir les chaînes de destruction. L'expédition allemande de 739 drones vers l'Ukraine, la plupart équipés de capteurs de surveillance, a illustré la demande persistante. Cependant, les munitions de combat-loitering ont enregistré un TCAC de 13,01 % une fois que les unités de première ligne ont reconnu leur utilité pour les tirs de précision sans risquer d'aéronefs habités. La taille du marché des petits UAV attachée aux missions de frappe s'est par conséquent gonflée car les fabricants ont raffiné le logiciel de reconnaissance de cibles pour les ogives à faible coût. Les contrats de munitions de 2,5 milliards USD d'Edge Group ont montré les opérateurs déplaçant l'argent du réapprovisionnement d'artillerie vers les drones consommables. Les charges utiles EW et les cibles d'entraînement ont ajouté des pools de revenus constants mais plus petits, tandis que les drones logistiques sont restés expérimentaux en dehors des corridors de secours en cas de catastrophe. Dans l'ensemble, la diversité d'application a amélioré la résilience contre les budgets de défense cycliques et a élargi la confiance des investisseurs dans le marché des petits UAV.

Par type de propulsion : les piles à combustible défient la domination des batteries

Les systèmes à batterie ont livré 65,89 % de la taille du marché des petits UAV en 2024 car les militaires valorisaient les signatures silencieuses, la recharge facile et les procédures de sécurité certifiées. Les routines de packs échangeables des unités de terrain ont réduit le délai d'exécution à des minutes et ont évité les carburants inflammables près des dépôts de munitions. Les piles à combustible à hydrogène ont néanmoins affiché le TCAC le plus élevé de 14,56 %, s'attaquant aux lacunes de surveillance persistante et aux exigences de vol stationnaire à haute altitude. Les premiers prototypes ont atteint un vol multi-jours tout en n'émettant que de la vapeur d'eau, un attribut souhaitable pour la surveillance clandestine.

Les moteurs à combustion interne sont restés pertinents quand les charges utiles lourdes ou les démarrages par temps froid niaient les avantages des batteries, mais leur empreinte acoustique compliquait les missions secrètes. Les paires hybrides de batteries pour les phases de lancement et de piles à combustible pour la croisière ont gagné en faveur, équilibrant la redondance avec la densité énergétique. Collectivement, ces développements ont semé des budgets de rafraîchissement de plateforme incrémentaux, soulignant le rôle de la propulsion comme levier stratégique à l'intérieur du marché des petits UAV.

Analyse géographique

L'Amérique du Nord a commandé 48,90 % des revenus en 2024, bénéficiant de contrats pluriannuels tels que le contrat de 990 millions USD d'AeroVironment et de mesures politiques qui ont mandaté l'approvisionnement national. L'accréditation Blue UAS a incité les fournisseurs américains à internaliser les chaînes d'approvisionnement de circuits imprimés, de batteries et optiques, limitant l'exposition aux sanctions étrangères. Le Canada et le Mexique ont adopté des régimes de vérification similaires, soutenant la demande transfrontalière à l'intérieur du marché des petits UAV.

L'Asie-Pacifique a livré le TCAC le plus élevé de 11,95 % jusqu'en 2030 car la Chine, l'Australie, l'Inde et le Japon ont couru pour compenser les points chauds régionaux. Le concept de vaisseau mère de Pékin et les liens potentiels de Tokyo avec Eurodrone ont déplacé l'approvisionnement des programmes isolés vers des structures de force intégrées, augmentant la valeur totale du marché. L'investissement de Canberra dans les essaims contrôlés par IA de style ghost-bat a signalé un pivot doctrinal que d'autres alliés du Pacifique ont répliqué, composant l'opportunité pour le marché des petits UAV. Le regroupement de la chaîne d'approvisionnement autour des usines de batteries malaisiennes et des microcontrôleurs taïwanais, cependant, a introduit des primes de risque géopolitique.

Le fonds ReArm Europe de l'Europe de 800 milliards EUR (937,11 milliards USD) et un programme de prêt de l'UE de 150 milliards EUR (175,71 milliards USD) ont souscrit la production locale et facilité la dépendance aux fournisseurs externes. Le programme Eurodrone, la considération allemande de l'adhésion GCAP dirigée par le Royaume-Uni, et les approvisionnements anti-UAS de l'OTAN ont diversifié les dépenses à travers les variantes ISR et de frappe, renforçant la résilience continentale. Les commandes du Moyen-Orient, exemplifiées par l'accord de 3 milliards USD du Qatar, ont ajouté des volumes incrémentaux qui ont compensé l'adoption plus lente en Afrique, assurant un équilibre géographique large pour le marché des petits UAV.

Paysage concurrentiel

Les primes incumbantes telles qu'AeroVironment, Northrop Grumman et Lockheed Martin ont exploité des véhicules contractuels établis et des chaînes d'approvisionnement intégrées pour sauvegarder leur part. L'achat de BlueHalo par AeroVironment a ajouté des logiciels de fusion de capteurs et des liaisons de données sécurisées, lui permettant de regrouper des solutions de bout en bout à l'intérieur du marché des petits UAV. Northrop a élargi l'automatisation de production pour contrer la pression des prix d'Anduril et Skydio, dont le financement de capital-risque a permis des cycles d'itération rapides.

Les perturbateurs ont mis l'accent sur l'autonomie définie par logiciel, la reconnaissance pilotée par IA et les baies de charge utile modulaires. Le Fury d'Anduril a concouru tête-à-tête avec le Ghost Bat de Boeing lors des essais australiens, présentant des pipelines de développement agiles versus l'économie d'échelle héritée. Skydio a transformé la cadence de mise à jour grand public en avantage militaire, expédiant des firmwares trimestriels qui amélioraient l'évitement d'objets sans reconceptions de cellule. Ce changement culturel a forcé les primes à raccourcir les chronologies de rafraîchissement et à acquérir des boutiques de code de niche.

La prolifération des systèmes anti-UAS a stimulé la demande pour les revêtements furtifs, les radios à saut de fréquence et les défenses cyber embarquées, donnant un effet de levier aux fournisseurs de composants. La navigation de contrôle d'exportation a encore segmenté les marchés ; les firmes fluides dans les dérogations ITAR ont gagné les appels d'offres du Moyen-Orient, tandis que les fabricants européens bénéficient de la licence intra-UE. Dans l'ensemble, la concurrence équilibrée, les barrières d'entrée croissantes et les revenus logiciels récurrents ont maintenu des marges saines mais modérées à travers le marché des petits UAV.

Leaders de l'industrie des petits UAV

Northrop Grumman Corporation

AeroVironment, Inc.

Teledyne Technologies Incorporated

Lockheed Martin Corporation

Elbit Systems Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : L'armée indienne a signé un contrat de 16,4 millions USD avec ideaForge pour acheter des mini-UAV hybrides. Cette initiative vise à améliorer les capacités de drones avec la technologie indigène, à répondre aux vulnérabilités de la chaîne d'approvisionnement et à réduire la dépendance aux systèmes étrangers tout en renforçant les stratégies de défense sécurisées et autosuffisantes au milieu des tensions géopolitiques croissantes.

- Février 2025 : AeroVironment (AV), un leader mondial des systèmes robotiques multi-domaines, a sécurisé sa troisième commande de livraison de 288 millions USD pour les munitions rôdeuses Switchblade sous l'Exigence dirigée de l'armée américaine pour les systèmes létaux sans pilote. Cela fait partie d'un contrat pluriannuel de 990 millions USD attribué en août 2024, avec des attributions totales atteignant 471,3 millions USD.

- Octobre 2024 : Teledyne FLIR Defense, une division de Teledyne Technologies Incorporated, a sécurisé un contrat de cinq ans d'une valeur allant jusqu'à 91 millions USD pour fournir à l'armée américaine des systèmes de reconnaissance personnelle Black Hornet 4. Ces systèmes aériens sans pilote nano (UAS) sont acquis sous la Phase II du programme Soldier Borne Sensor (SBS).

Portée du rapport sur le marché mondial des petits UAV

Un petit UAV ou UAV miniature est un aéronef sans pilote soit contrôlé par une télécommande ou une application et utilise des forces aérodynamiques pour naviguer et exécuter les fonctions désirées. Ils sont suffisamment petits pour être portables.

Le marché des petits UAV a été segmenté par type d'aile, taille, application et géographie. Par type d'aile, le marché a été segmenté en aile fixe et aile rotative. Par taille, le marché a été segmenté en micro, mini et nano. Par application, le marché a été segmenté en militaire et application de la loi et civil et commercial. Le rapport couvre également les tailles de marché et les prévisions pour le marché des petits UAV dans les principaux pays à travers différentes régions. La taille du marché est fournie pour chaque segment en termes de valeur (USD).

| Aile fixe |

| Aile rotative |

| Hybride |

| Nano/Micro (moins de 2 kg) |

| Mini (2-20 kg) |

| Petit (20-150 kg) |

| Renseignement, surveillance et reconnaissance (ISR) |

| Combat - Munition rôdeuse |

| Logistique et réapprovisionnement |

| Guerre électronique (EW) |

| Formation et simulation |

| Moteur à combustion interne |

| Batteries |

| Piles à combustible |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Royaume-Uni | |

| France | ||

| Allemagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite |

| Émirats arabes unis | ||

| Israël | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

| Par type d'aile | Aile fixe | ||

| Aile rotative | |||

| Hybride | |||

| Par classe de taille | Nano/Micro (moins de 2 kg) | ||

| Mini (2-20 kg) | |||

| Petit (20-150 kg) | |||

| Par application | Renseignement, surveillance et reconnaissance (ISR) | ||

| Combat - Munition rôdeuse | |||

| Logistique et réapprovisionnement | |||

| Guerre électronique (EW) | |||

| Formation et simulation | |||

| Par type de propulsion | Moteur à combustion interne | ||

| Batteries | |||

| Piles à combustible | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Royaume-Uni | ||

| France | |||

| Allemagne | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Corée du Sud | |||

| Australie | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite | |

| Émirats arabes unis | |||

| Israël | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des petits UAV ?

La taille du marché des petits UAV a atteint 1,56 milliard USD en 2025.

À quelle vitesse le marché des petits UAV croît-il ?

Le marché devrait s'étendre à un TCAC de 10,59 %, atteignant 2,58 milliards USD d'ici 2030.

Quelle région devrait croître le plus rapidement pour les petits UAV ?

L'Asie-Pacifique montre le TCAC le plus rapide de 11,95 % jusqu'en 2030, poussée par les tensions de sécurité régionales.

Quel segment détient la plus grande part dans le marché des petits UAV ?

Le segment d'application ISR représentait 65,25 % des revenus en 2024.

Quelle tendance technologique est la plus perturbatrice pour l'adoption des petits UAV ?

L'essaimage autonome activé par l'IA remodèle la doctrine tactique en multipliant l'efficacité des forces.

Dernière mise à jour de la page le: