Taille et Part du Marché de la Fusion de Capteurs

Analyse du Marché de la Fusion de Capteurs par Mordor Intelligence

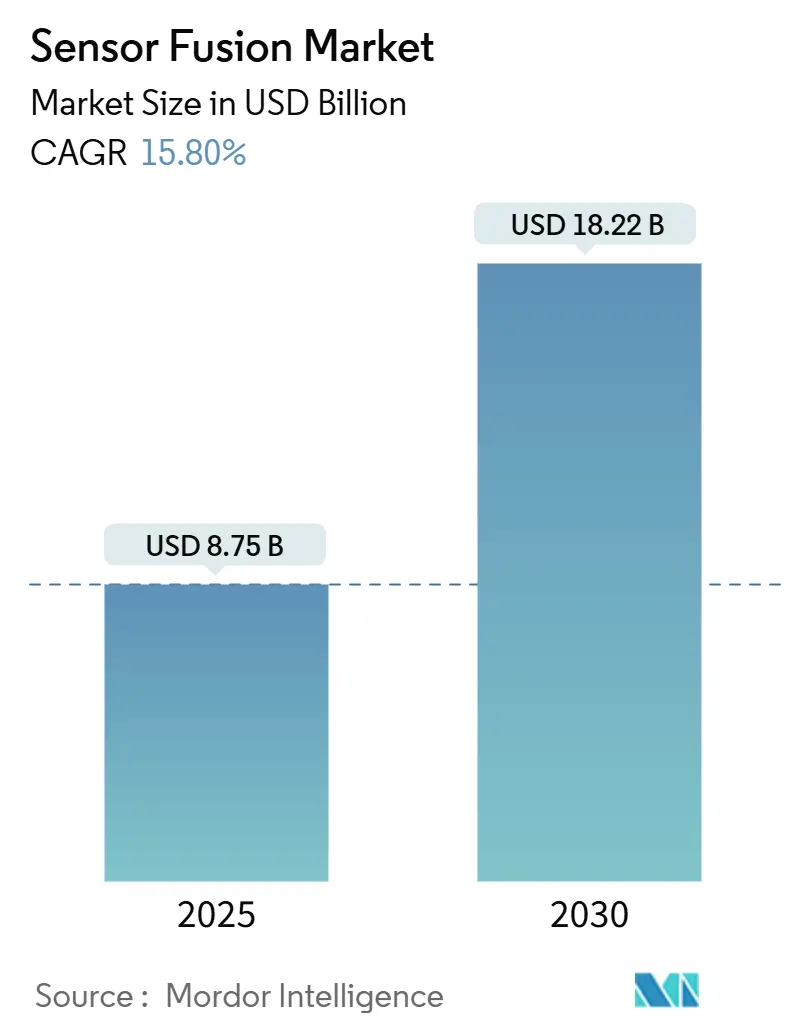

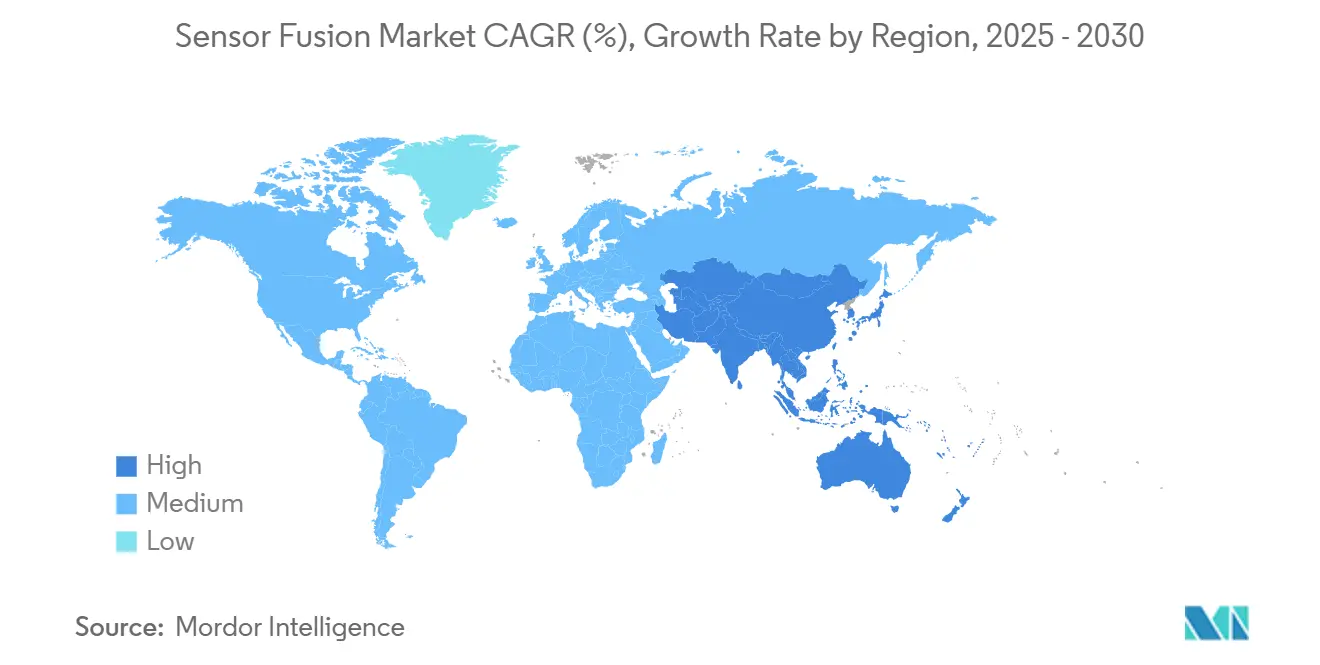

La taille du marché de la fusion de capteurs est estimée à 8,75 milliards USD en 2025 et devrait atteindre 18,22 milliards USD d'ici 2030, avec une croissance de 15,8 % en TCAC. La croissance repose sur le besoin de perception fiable et en temps réel dans les systèmes autonomes, des réglementations de sécurité plus strictes et une baisse constante des coûts des matériels clés tels que le LiDAR à semi-conducteurs. L'Asie-Pacifique mène l'adoption grâce au déploiement rapide de la Chine de routes d'essai de véhicules autonomes (AV) et de projets d'automatisation industrielle. Les politiques de sécurité d'abord de l'Europe et les investissements en infrastructure V2X des États-Unis fournissent un élan supplémentaire. Le matériel domine encore les revenus, mais le logiciel capture une part croissante de la valeur alors que l'IA de périphérie transfère le calcul du cloud vers le point final, réduisant la latence et le risque de confidentialité des données. La fusion radar-caméra est actuellement la configuration de référence, mais les suites à trois capteurs qui ajoutent le LiDAR se développent le plus rapidement et remodèlent le positionnement concurrentiel à mesure que les prix des composants chutent.

Principales Conclusions du Rapport

- Par géographie, l'Asie-Pacifique détenait 38 % de la part du marché de la fusion de capteurs en 2024 ; l'Amérique du Nord devrait afficher un TCAC de 17,2 % jusqu'en 2030.

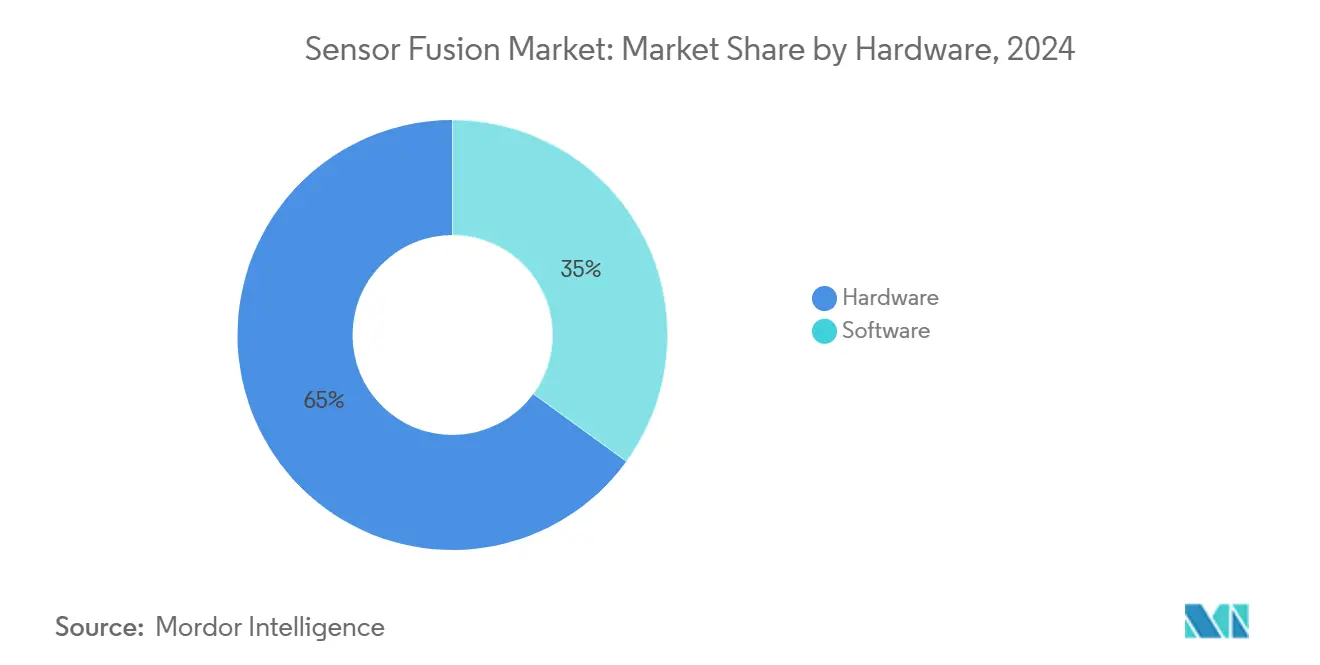

- Par offre, le matériel représentait 65 % des revenus en 2024, tandis que le logiciel devrait accélérer à un TCAC de 18,9 % jusqu'en 2030.

- Par méthode de fusion, les systèmes radar-caméra menaient avec 38 % de la part du marché de la fusion de capteurs en 2024 ; les solutions à trois capteurs (caméra + radar + LiDAR) progressent à un TCAC de 22,5 % jusqu'en 2030.

- Par application, l'ADAS un capturé 55 % des revenus en 2024 ; la conduite autonome de niveau 3-5 progresse à un TCAC de 22,1 % jusqu'en 2030.

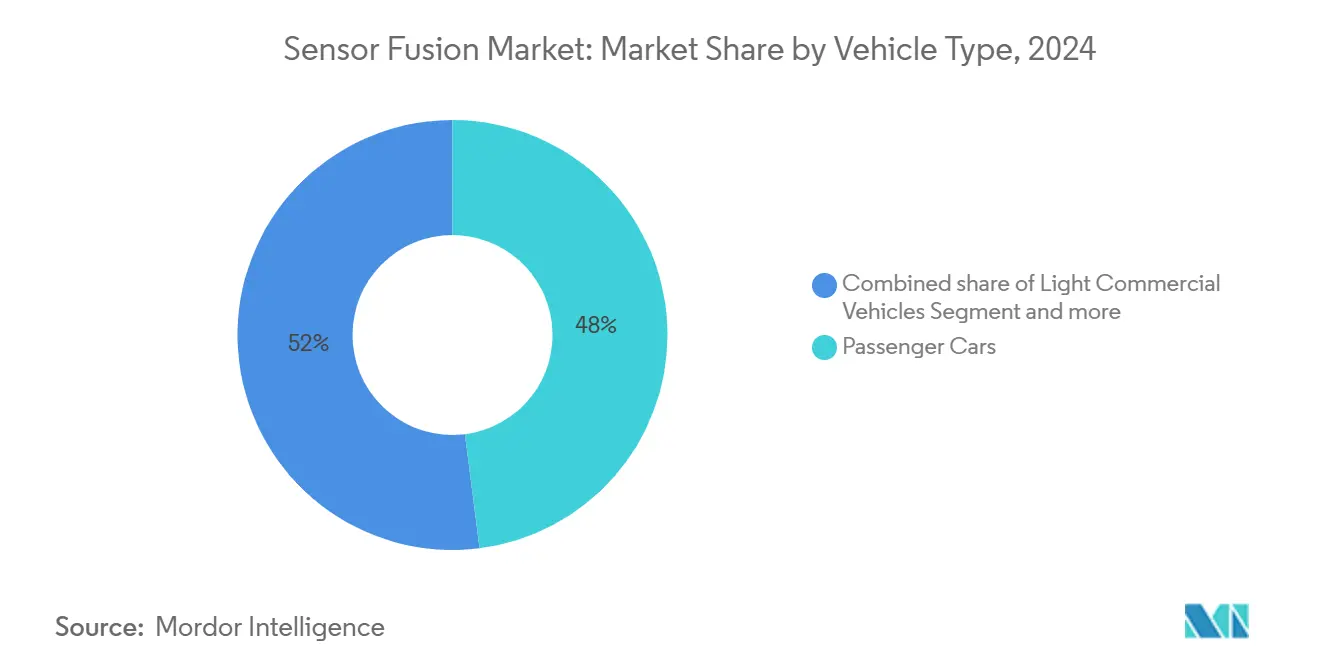

- Par type de véhicule, les voitures particulières représentaient 48 % de la demande de 2024, tandis que les navettes et les AGV devraient croître à un TCAC de 20,4 % jusqu'en 2030.

Tendances et Insights du Marché Mondial de la Fusion de Capteurs

Analyse d'Impact des Moteurs

| Moteur | Impact (~) % sur les Prévisions TCAC | Pertinence Géographique | Chronologie d'Impact |

|---|---|---|---|

| Mandat de Fusion de Capteurs pour les Évaluations 5 Étoiles Euro NCAP Accélérant l'Adoption des Constructeurs Européens | +3.5% | Europe, avec débordement vers l'Amérique du Nord et l'Asie | Moyen terme (2-4 ans) |

| Baisse des Coûts du LiDAR à Semi-Conducteurs Permettant les Suites Multi-Capteurs dans les Voitures de Segment Moyen en Chine | +2.8% | Asie-Pacifique, principalement Chine, avec influence mondiale | Court terme (≤ 2 ans) |

| Avancées des Puces IA de Périphérie Permettant la Fusion Multi-Modale en Temps Réel dans les Appareils Mobiles et XR | +2.1% | Mondial, avec adoption précoce en Amérique du Nord et Asie | Moyen terme (2-4 ans) |

| Déploiement de Robots AMR dans les Usines Intelligentes Exigeant une Fusion de Capteurs Haute Précision | +1.9% | Asie-Pacifique, Amérique du Nord, Europe | Moyen terme (2-4 ans) |

| Programmes de Modernisation de la Défense Finançant les Systèmes Multi-Capteurs de Ciblage et Navigation au Moyen-Orient | +1.2% | Moyen-Orient, avec transfert de technologie vers les marchés mondiaux | Long terme (≥ 4 ans) |

| Intégration des Flux de Données V2X dans les Piles de Fusion pour Débloquer la Conduite Autonome L4 aux États-Unis | +2.5% | Amérique du Nord, avec adoption graduelle en Europe et Asie | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Mandat de Fusion de Capteurs pour les Évaluations 5 Étoiles Euro NCAP Accélérant l'Adoption des Constructeurs Européens

La feuille de route 2025 d'Euro NCAP élève la perception multi-capteurs à une référence de sécurité non négociable pour les constructeurs automobiles européens. Les plateformes de voitures particulières doivent harmoniser les caméras, radar et de plus en plus le LiDAR pour passer les tests exigeants de détection de piétons à la fois de jour et de nuit. Les politiques convergentes de la NHTSA aux États-Unis renforcent l'alignement mondial, permettant aux fournisseurs d'amortir le développement à travers les régions. Les équipementiers de rang 1 comme Aptiv répondent avec des piles ADAS upgradables par liaison radio qui réduisent la latence et affinent la détection d'objets dans les scènes urbaines encombrées. La poussée réglementaire accélère l'innovation logicielle car les mises à jour d'algorithmes offrent des gains de sécurité mesurables sans réingénierie matérielle. [1]Aptiv, "Gen 6 ADAS Platform," aptiv.com

Baisse des Coûts du LiDAR à Semi-Conducteurs Permettant les Suites Multi-Capteurs dans les Voitures de Segment Moyen en Chine

Les prix unitaires du LiDAR à semi-conducteurs de qualité automobile ont chuté d'environ 99,5 % par rapport aux niveaux commerciaux précoces, rendant les suites de fusion à trois capteurs viables dans le vaste segment du marché moyen chinois. En 2025, 94 modèles de véhicules domestiques sont expédiés avec LiDAR, double de l'année précédente. Le cadre L3 d'avril 2025 de Pékin catalyse davantage la demande, permettant aux constructeurs de monétiser une autonomie supérieure grâce aux programmes de covoiturage et d'usage personnel. Les fournisseurs locaux Hesai et RoboSense ne suivent qu'Huawei dans le classement des revenus LiDAR de Chine, renforçant un environnement férocement compétitif en prix qui accélère la compression des coûts mondiaux. [2]TDK Corporation, "9-Axis PositionSense IMU With TMR," tdk.com

Avancées des Puces IA de Périphérie Permettant la Fusion Multi-Modale en Temps Réel dans les Appareils Mobiles et XR

L'intégration de NPU dans les SoC réduit drastiquement la latence d'inférence, apportant les charges de travail de fusion multi-modale sur l'appareil. La puce Thor de NVIDIA offre 2 000 TOPS pour le calcul cockpit-ADAS consolidé dans un package. En parallèle, le PositionSense™ 9 axes de TDK couple un IMU et un capteur TMR pour étendre l'autonomie sur les appareils portables tout en améliorant la précision de cap. La fusion en temps réel des flux de vision, inertiel, profondeur et audio débloque les cas d'usage de calcul spatial, des casques XR aux smartphones contextuels, sans connectivité cloud constante.

Déploiement de Robots AMR dans les Usines Intelligentes Exigeant une Fusion de Capteurs Haute Précision

Les pénuries de main-d'œuvre et la recherche de gains de débit stimulent une croissance de 18,3 % en TCAC de la flotte AMR mondiale jusqu'en 2028. Les robots d'usine s'appuient sur la fusion du LiDAR, caméras, radar et capteurs ultrasoniques pour une navigation sécurisée parmi les personnes et machines. Le MX Context de Nokia associe la fusion de capteurs avec l'IA de périphérie industrielle pour augmenter la vitesse de détection d'incidents sur les sols d'usine. De tels cadres de fusion haute précision raccourcissent également les cycles d'intégration, donnant aux intégrateurs système des blocs de construction réutilisables pour les déploiements brownfield.

Analyse d'Impact des Contraintes

| Contrainte | Impact (~) % sur les Prévisions TCAC | Pertinence Géographique | Chronologie d'Impact |

|---|---|---|---|

| Manque de Normes d'Architecture de Fusion Uniformes Entravant l'Interopérabilité | -1.8% | Mondial, avec impact plus grand dans les marchés émergents | Moyen terme (2-4 ans) |

| Surcharge Computationnelle Élevée Augmentant le BoM pour les Appareils IoT Non-Automobiles | -1.2% | Mondial, avec emphasis sur les marchés d'électronique grand public | Court terme (≤ 2 ans) |

| Pénétration LiDAR Limitée dans les Marchés Émergents Restreint l'Adoption de Fusion Multi-Modale | -0.9% | Amérique du Sud, Afrique, parties de l'Asie du Sud-Est | Moyen terme (2-4 ans) |

| Préoccupations de Confidentialité des Données et Cyber-Sécurité Autour des Pipelines de Fusion de Capteurs Assistés par Cloud | -1.5% | Europe (GDPR), Amérique du Nord, impact mondial | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Manque de Normes d'Architecture de Fusion Uniformes Entravant l'Interopérabilité

Sans formats de données communs et cadres de validation, les constructeurs et fournisseurs conçoivent des pipelines de fusion sur mesure, élevant le coût d'intégration et entravant l'interchangeabilité des composants. Le NIST appelle à des jeux de données de référence standardisés et des métriques d'évaluation pour accélérer la compatibilité inter-fournisseurs. La fragmentation complique également l'homologation automobile car les preuves collectées sur une plateforme peuvent ne pas se transférer à une autre, ralentissant le déploiement de fonctionnalités à travers les gammes de modèles. [3]NIST, "Standards Needs for Automated Vehicle Technologies," nist.gov

Préoccupations de Confidentialité des Données et Cyber-Sécurité Autour des Pipelines de Fusion de Capteurs Assistés par Cloud

Le GDPR et les règles comparables restreignent le mouvement hors véhicule d'informations personnellement identifiables capturées par les systèmes de perception AV. Le chiffrement et l'anonymisation des nuages de points LiDAR haute bande passante gonflent les budgets de calcul, poussant les constructeurs vers la fusion centrée sur la périphérie pour garder les données brutes à l'intérieur du véhicule. Une enquête industrielle récente un trouvé que 70 % des constructeurs listent la cyber-sécurité comme leur principal défi de pile de fusion, soulignant le besoin de canaux de communication sécurisés entre les ECU et nœuds cloud.

Analyse de Segment

Par Offre : Le Logiciel Débloque la Prochaine Couche de Valeur

La taille du marché de la fusion de capteurs pour le matériel s'élevait à 5,7 milliards USD en 2024, égal à 65 % des dépenses totales, soulignant le rôle indispensable des caméras, radar, LiDAR et IMU dans la perception. La croissance du matériel continue alors que les véhicules dépassent 30 capteurs discrets, mais l'érosion des prix tempère l'expansion des revenus. La tranche logicielle, en revanche, se développe à un TCAC de 18,9 % jusqu'en 2030 alors que les mises à jour OTA débloquent de nouvelles étapes de revenus post-vente, un changement déjà évident dans les déploiements Gen 6 ADAS d'Aptiv.

Les algorithmes de fusion sophistiqués élèvent les performances du matériel installé, produisant des mises à niveau riches en marge sans changements physiques. Le MCU de hub de capteur FSP201 de CEVA illustre la tendance : une seule puce basse consommation fusionne les données inertielles, audio et environnementales pour drones et appareils portables, signalant comment le code optimisé continuera à soulever le marché de la fusion de capteurs pendant des années à venir.

Par Méthode de Fusion : les Suites à Trois Capteurs Redéfinissent la Perception

Les systèmes radar-caméra contrôlaient 38 % de la part du marché de la fusion de capteurs en 2024, équilibrant coût et robustesse contre les mauvaises conditions météorologiques. La plupart des piles ADAS L2 s'appuient sur cette paire pour le régulateur de vitesse adaptatif et le freinage automatique. La taille du marché de la fusion de capteurs liée aux plateformes à trois capteurs devrait cependant bondir, sur un TCAC de 22,5 % jusqu'en 2030 alors que les prix du LiDAR à semi-conducteurs chutent.

L'intégration du LiDAR améliore la précision de profondeur et la redondance, critiques pour l'autonomie L3 et au-delà. Le capteur de fusion caméra-LiDAR de Kyocera effondre deux modalités en un boîtier, réduisant la parallaxe tout en simplifiant les demandes de calibration. Cette efficacité d'emballage est vitale pour les segments sensibles au coût où les budgets d'espace et de chaleur sont serrés.

Par Type d'Algorithme : les Modèles Basés sur l'Apprentissage Défient les Filtres de Kalman

Les filtres de Kalman menaient les déploiements de 2024 avec 52 % de part de marché grâce au comportement déterministe et à la certifiabilité. La taille du marché de la fusion de capteurs attachée aux réseaux de neurones grimpe rapidement sur un TCAC de 24,8 % alors que la puissance de calcul à la périphérie monte. Les filtres améliorés par neurones réduisent l'erreur d'estimation jusqu'à 70 % sur les jeux de données MOT de référence, mélangeant la prévisibilité des modèles classiques avec la force de correspondance de motifs de l'apprentissage profond.

Les piles hybrides gagnent en faveur dans les contextes critiques pour la sécurité car elles se protègent contre les cas limites que les réseaux purement orientés données peuvent mal interpréter. La plateforme DRIVE de NVIDIA exemplifie la synthèse en combinant les bases convolutionnelles avec le suivi probabiliste pour garder la latence dans les budgets de sécurité fonctionnelle stricts. [4]NVIDIA, "DRIVE Platform Technical Overview," nvidia.com

Par Application : les Niveaux d'Autonomie Supérieurs Accélèrent la Demande

L'ADAS représentait 55 % des revenus de 2024 car les mandats réglementaires rendent les fonctionnalités comme l'AEB et le maintien de voie universelles sur les nouvelles voitures en Europe, aux États-Unis et en Chine. Pourtant la conduite autonome (L3-L5) est le moteur le plus rapide, s'étendant à 22,1 % TCAC alors que des voies réglementaires concrètes émergent à Pékin, Munich et Californie.

En dehors de l'automobile, les casques XR, smartphones et appareils portables intègrent des matrices multi-capteurs pour alimenter le calcul spatial. Le PositionSense™ de TDK exemplifie comment la fusion efficace augmente l'immersion tout en réduisant la consommation de batterie. Dans les usines, les AMR s'appuient sur le LiDAR et la vision fusionnés pour coexister avec les personnes, poussant les intégrateurs industriels à adopter des cadres de fusion modulaires.

Par Type de Véhicule : les Voitures Particulières Dominent Encore, les Robots Montent Rapidement

Les voitures particulières possédaient 48 % du volume de 2024 car elles forment l'essentiel de la production véhiculaire mondiale annuelle. Le mandat de fusion de capteurs d'Euro NCAP cimente la trajectoire. Pendant ce temps, les navettes et AGV devraient afficher un TCAC de 20,4 % jusqu'en 2030 alors que les chaînes logistiques se numérisent et les lacunes de main-d'œuvre s'élargissent.

L'industrie de la fusion de capteurs voit les camions lourds adopter la surveillance de conducteur et les piles de fusion de sortie de voie, tandis que les camionnettes commerciales légères intègrent la perception pour les robots de livraison de dernier kilomètre. Les fournisseurs qui adaptent les kits de capteurs modulaires à chaque cycle de service sont les mieux positionnés pour capturer cette diversification.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Analyse Géographique

L'Asie-Pacifique contrôle la plus grande tranche du marché de la fusion de capteurs, atteignant 3,3 milliards USD en 2024 et progressant sur un TCAC de 17,2 %. Les 50+ zones d'essai AV de la Chine, aux côtés des subventions nationales pour la robotique industrielle, créent de l'échelle. Le Japon et la Corée du Sud contribuent un savoir-faire de capteurs miniaturisés qui alimente les chaînes d'approvisionnement mondiales. La taille du marché de la fusion de capteurs en Amérique du Nord traîne mais bénéficie du pool de talents IA profond de la Silicon Valley et de la poussée américaine pour intégrer les radios V2X dans les corridors autoroutiers, un prérequis pour la redondance de perception L4.

La direction de l'Europe est fixée par des règles strictes de sécurité et de confidentialité des données. Les fournisseurs Tier-1 de la région exploitent l'ingénierie de précision pour répondre aux demandes multi-capteurs d'Euro NCAP, gardant les plateformes européennes en avance sur les métriques de sécurité fonctionnelle. À travers le Moyen-Orient, la modernisation de la défense alimente les systèmes de ciblage multi-capteurs ; ces projets font souvent naître de la propriété intellectuelle à double usage qui migre plus tard dans les AV civils. L'Afrique et l'Amérique du Sud accusent du retard en raison de la pénétration LiDAR limitée et d'une infrastructure de données moins mature, mais des poches de financement de ville intelligente pilotent la fusion de capteurs pour la gestion du trafic et les drones de sécurité publique.

Collectivement, les cadres réglementaires régionaux, du décret AV de Pékin à l'Acte IA de Bruxelles, dictent le rythme et la profondeur des déploiements de fusion de capteurs. Les fournisseurs habitués aux processus d'homologation transcontinentaux transforment la variance réglementaire en revenus de service en offrant des chaînes d'outils de certification groupées avec leurs piles de perception.

Paysage Concurrentiel

Le marché de la fusion de capteurs est modérément concentré autour des Tier-1 mondiaux et géants des semi-conducteurs. Bosch, Continental, Aptiv, NXP et Infineon fournissent de grandes portions de matériel et logique de contrôleur de domaine, tandis que NVIDIA et Qualcomm fournissent des accélérateurs IA de qualité automobile. L'intégration verticale est en tendance : Bosch, TSMC, Infineon et NXP ont co-investi dans une fab de Dresde pour sécuriser la disponibilité de nœuds pour les futures familles de capteurs et processeurs.

Les challengers centrés logiciel se concentrent sur la propriété intellectuelle d'algorithmes plutôt que le silicium. Mobileye et Aurora développent des piles de perception optimisées pour les architectures menées par caméra ou lourdes en LiDAR, respectivement. Les nouveaux venus LiDAR Hesai et RoboSense gagnent des parts avec des prix agressifs et une itération rapide, expédiant collectivement plus de 30 millions d'unités dans les programmes de constructeurs chinois. Leur succès force les incumbents de capteurs optiques établis à accélérer les feuilles de route de réduction des coûts.

Les opportunités d'espace blanc résident dans les middleware modulaires, basés sur des normes qui rétrécissent le temps d'intégration à travers les classes de véhicules et robots industriels. Les fournisseurs qui marient les pipelines OTA sécurisés avec les boîtes à outils de vérification formelle déborderont les concurrents purs matériel une fois que les audits de sécurité fonctionnelle se resserrent sous les extensions ISO 26262 pour l'autonomie L4. Enfin, les fournisseurs de calcul de périphérie comme Lattice Semiconductor promeuvent des FPGA ultra-basse consommation pour la fusion intégrée dans drones et appareils portables, élargissant le marché adressable au-delà de l'automobile.

Leaders de l'Industrie de la Fusion de Capteurs

-

Robert Bosch GmbH

-

Continental AG

-

NXP Semiconductors N.V.

-

STMicroelectronics N.V.

-

Infineon Technologies AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Industriels Récents

- Mai 2025 : Nokia un lancé MX Context, une plateforme de fusion de capteurs de périphérie industrielle qui combine GNSS, RFID et IA pour la sensibilisation situationnelle en temps réel.

- Avril 2025 : Kyocera un dévoilé le premier capteur de fusion caméra-LiDAR au monde avec sortie sans parallaxe et balayage laser haute densité pour la détection d'obstacles à longue portée.

- Mars 2025 : General Atomics et UC San Diego ont ouvert le Centre de Science des Données de Fusion et d'Ingénierie Numérique pour accélérer la conception de systèmes d'énergie de fusion activés par IA.

- Janvier 2025 : TDK un publié la solution IMU + TMR PositionSense™ 9 axes pour réduire la dérive et la consommation d'énergie dans les applications de suivi de mouvement mobile.

Portée du Rapport Mondial du Marché de la Fusion de Capteurs

La fusion de capteurs fait référence au processus de fusion de données de multiples capteurs pour réduire l'incertitude impliquée dans le mouvement de navigation d'un robot ou la performance de tâche. Ces capteurs incluent caméras, radar, LiDAR, Time-of-Flight (ToF), microphones et unités de mesure inertielle (IMU). Les trois façons fondamentales de combiner les données de capteur sont les capteurs Redondants, Complémentaires et Coordonnés.

Le marché un été segmenté basé sur le Type de Véhicule et la Géographie. Les véhicules Particuliers, Commerciaux Légers et Commerciaux Lourds ont été inclus dans l'étude. Dans les autres segments de Véhicules Autonomes, drones et robots autonomes sont considérés lors de l'évaluation de la portée du segment. L'étude évalue également l'impact du COVID-19 sur le marché. Les tailles de marché et prévisions sont fournies en termes de valeur (millions USD) pour tous les segments ci-dessus.

| Matériel |

| Logiciel |

| Fusion Radar + Caméra |

| Fusion LiDAR + Caméra |

| Fusion Radar + LiDAR |

| Fusion IMU + GPS |

| Fusion 3-Capteurs (Caméra + Radar + LiDAR) |

| Filtre de Kalman (EKF, UKF) |

| Réseaux Bayésiens |

| Réseau de Neurones / Apprentissage Profond |

| Intégration GNSS/INS |

| Systèmes Avancés d'Assistance au Conducteur (ADAS) | ACC |

| AEB | |

| ESC | |

| FCW | |

| Assistance de Maintien de Voie (LKA) | |

| Conduite Autonome (Niveau 3-5) | |

| Électronique Grand Public (AR/VR, Smartphones, Appareils Portables) | |

| Robotique et Drones | |

| Automatisation Industrielle et Fabrication Intelligente | |

| Défense et Aérospatiale |

| Voitures Particulières |

| Véhicules Commerciaux Légers |

| Véhicules Commerciaux Lourds |

| Autres Véhicules Autonomes (Navettes, AGV) |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Caraïbes | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Corée du Sud | |

| Inde | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient | Arabie Saoudite |

| Émirats Arabes Unis | |

| Israël | |

| Turquie | |

| Reste du Moyen-Orient | |

| Afrique | Afrique du Sud |

| Nigeria | |

| Égypte | |

| Reste de l'Afrique |

| Par Offre | Matériel | |

| Logiciel | ||

| Par Méthode de Fusion | Fusion Radar + Caméra | |

| Fusion LiDAR + Caméra | ||

| Fusion Radar + LiDAR | ||

| Fusion IMU + GPS | ||

| Fusion 3-Capteurs (Caméra + Radar + LiDAR) | ||

| Par Type d'Algorithme | Filtre de Kalman (EKF, UKF) | |

| Réseaux Bayésiens | ||

| Réseau de Neurones / Apprentissage Profond | ||

| Intégration GNSS/INS | ||

| Par Application | Systèmes Avancés d'Assistance au Conducteur (ADAS) | ACC |

| AEB | ||

| ESC | ||

| FCW | ||

| Assistance de Maintien de Voie (LKA) | ||

| Conduite Autonome (Niveau 3-5) | ||

| Électronique Grand Public (AR/VR, Smartphones, Appareils Portables) | ||

| Robotique et Drones | ||

| Automatisation Industrielle et Fabrication Intelligente | ||

| Défense et Aérospatiale | ||

| Par Type de Véhicule | Voitures Particulières | |

| Véhicules Commerciaux Légers | ||

| Véhicules Commerciaux Lourds | ||

| Autres Véhicules Autonomes (Navettes, AGV) | ||

| Par Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Caraïbes | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Corée du Sud | ||

| Inde | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient | Arabie Saoudite | |

| Émirats Arabes Unis | ||

| Israël | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Égypte | ||

| Reste de l'Afrique | ||

Questions Clés Répondues dans le Rapport

Qu'est-ce qui pousse la croissance rapide du marché de la fusion de capteurs ?

Les réglementations de sécurité strictes, la chute des prix du LiDAR à semi-conducteurs et les avancées des puces IA de périphérie qui permettent la fusion multi-modale en temps réel poussent le marché vers un TCAC de 15,8 % jusqu'en 2030.

Quelle région mène le marché de la fusion de capteurs aujourd'hui ?

L'Asie-Pacifique détient une part de revenus de 38 %, stimulée par les pilotes AV à grande échelle de la Chine et les investissements agressifs d'automatisation industrielle.

Comment les revenus logiciels se développent-ils plus rapidement que le matériel ?

Les mises à jour par liaison radio et les algorithmes de fusion améliorés par IA ajoutent de nouvelles fonctionnalités aux capteurs installés, permettant aux fournisseurs de monétiser les mises à niveau de performance continues sans remplacer le matériel.

Pourquoi les suites de fusion à trois capteurs gagnent-elles en traction ?

Combiner caméra, radar et LiDAR offre une précision de profondeur et redondance supérieures essentielles pour la conduite autonome de Niveau 3-5, surtout maintenant que les coûts LiDAR ont chuté de 99,5 %.

Quels sont les principaux obstacles à une adoption plus large de la fusion de capteurs ?

Les lacunes d'interopérabilité dues aux normes d'architecture manquantes, la surcharge de calcul élevée dans les appareils IoT, l'accès LiDAR limité dans certaines régions et les exigences croissantes de confidentialité des données et cyber-sécurité ralentissent les déploiements.

Quel segment industriel en dehors de l'automobile voit une forte adoption de fusion de capteurs ?

Les robots mobiles autonomes dans les usines intelligentes adoptent la fusion haute précision pour la navigation et devraient croître à un TCAC de 18,3 % jusqu'en 2028.

Dernière mise à jour de la page le: