Taille et part du marché des organisations de développement et de fabrication sous contrat pharmaceutique (CDMO)

Analyse du marché des organisations de développement et de fabrication sous contrat pharmaceutique (CDMO) par Mordor Intelligence

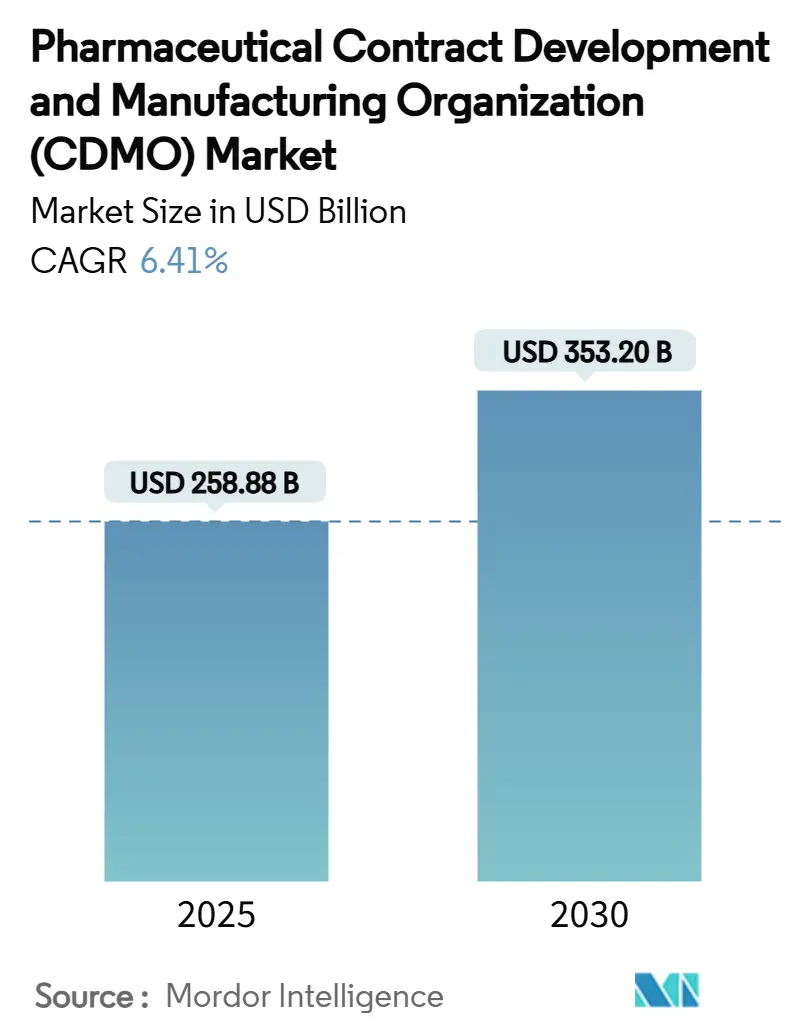

La taille du marché des organisations de développement et de fabrication sous contrat pharmaceutique (CDMO) est évaluée à 258,88 milliards USD en 2025 et devrait atteindre 353,20 milliards USD d'ici 2030, reflétant un TCAC de 6,41 %. La demande d'externalisation robuste pour les produits biologiques complexes, l'essor des API haute puissance (HPAPI), et les plateformes de développement de procédés assistées par intelligence artificielle soutiennent cette trajectoire. Les thérapies peptidiques basées sur les GLP-1, les programmes de vaccination en expansion, et l'investissement soutenu dans les usines connectées numériquement amplifient davantage le besoin de partenaires spécialisés capables d'absorber les risques de capital et réglementaires. Les innovateurs nord-américains continuent d'ancrer les travaux de produits biologiques et de thérapie génique à haute valeur, tandis que les avantages de coût de l'Asie-Pacifique accélèrent l'expansion des capacités. La consolidation-typifiée par l'acquisition de Catalent par Novo Holdings pour 16,5 milliards USD-signale un changement décisif vers des fournisseurs bout-en-bout qui combinent développement, mise à l'échelle et production commerciale.

Points clés du rapport

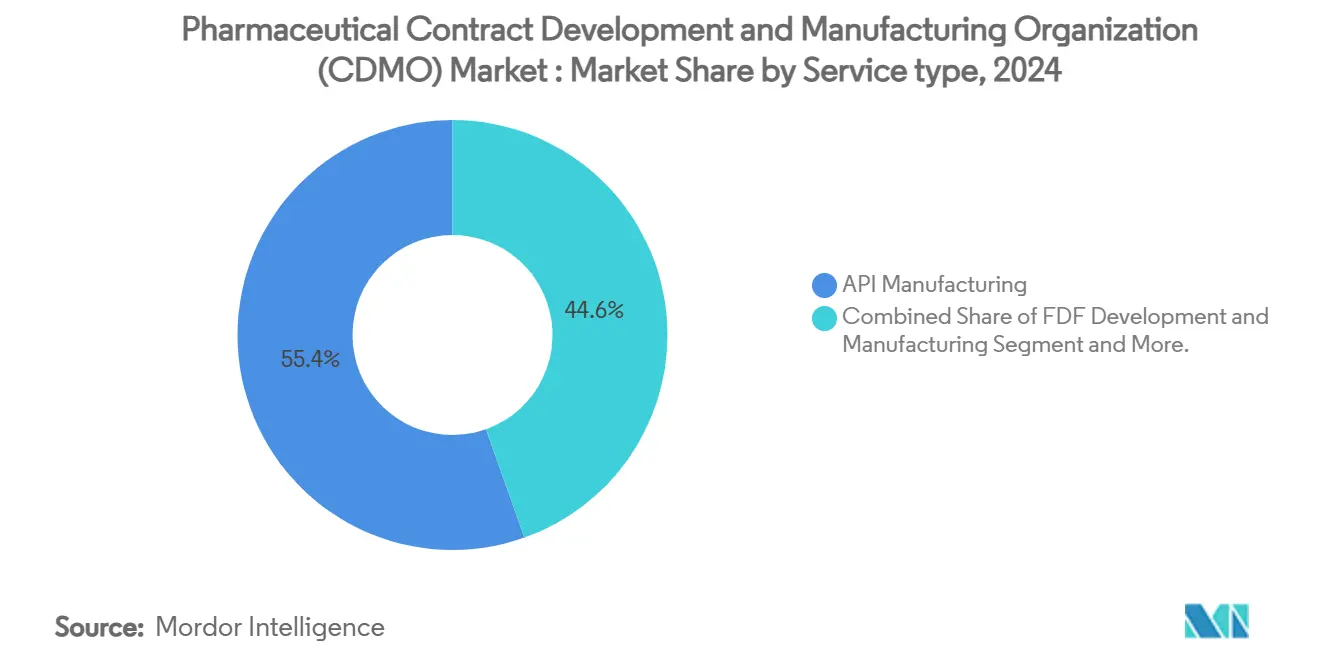

- Par type de service, la fabrication d'API détenait 55,44 % de la part de marché des organisations de développement et de fabrication sous contrat pharmaceutique (CDMO) en 2024, tandis que le développement et la fabrication de formes galéniques finies (FDF) devraient croître à un TCAC de 7,42 % jusqu'en 2030.

- Par type de molécule, les API de petites molécules ont capturé 62,34 % de la taille du marché des organisations de développement et de fabrication sous contrat pharmaceutique (CDMO) en 2024 ; les HPAPI devraient croître à un TCAC de 8,32 % jusqu'en 2030.

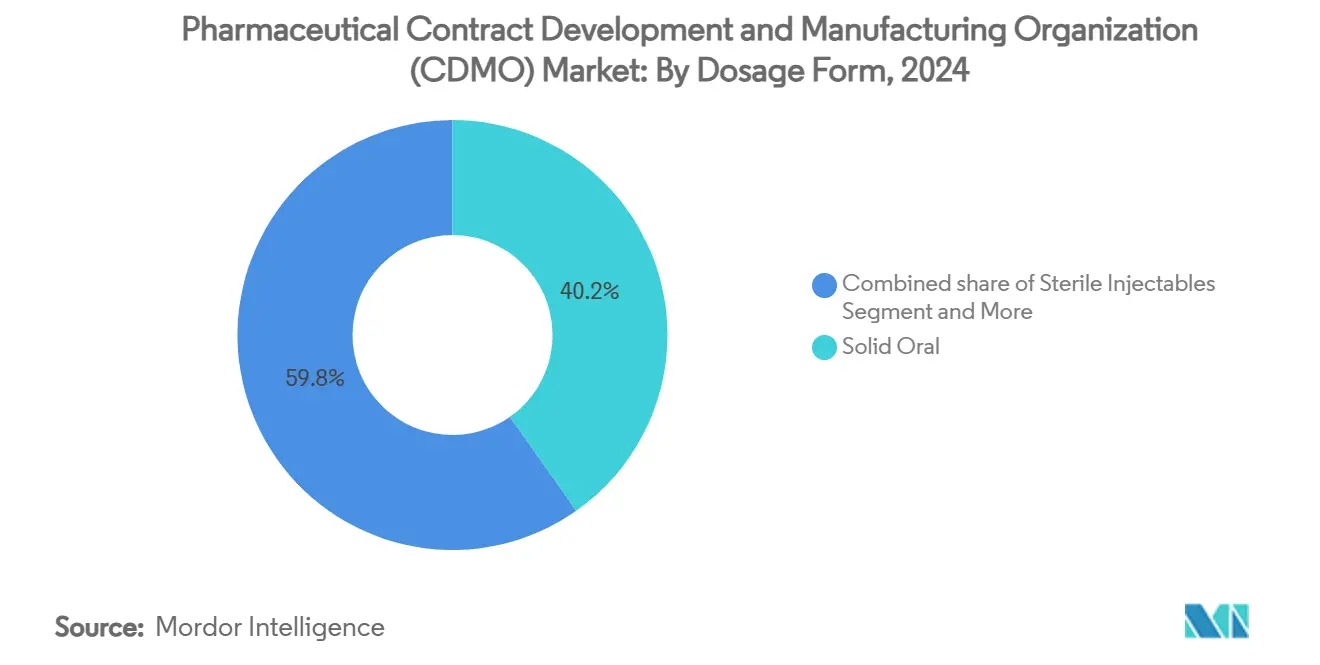

- Par forme galénique, les oraux solides représentaient 40,23 % de la part de la taille du marché des organisations de développement et de fabrication sous contrat pharmaceutique (CDMO) en 2024, alors que les injectables stériles progressent à un TCAC de 9,32 %.

- Par domaine thérapeutique, l'oncologie commandait 32,43 % de part de revenus en 2024, tandis que les projets de maladies infectieuses et de vaccins affichent les perspectives de TCAC les plus rapides à 8,42 %.

- Par géographie, l'Amérique du Nord menait avec 38,43 % de la part de marché des organisations de développement et de fabrication sous contrat pharmaceutique (CDMO) en 2024 ; l'Asie-Pacifique enregistre la projection de TCAC la plus élevée à 7,42 %.

Tendances et perspectives du marché mondial des organisations de développement et de fabrication sous contrat pharmaceutique (CDMO)

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Volume d'externalisation croissant par les grandes entreprises pharmaceutiques | +1.8% | Amérique du Nord, Europe | Moyen terme (2-4 ans) |

| Poussée des pipelines de produits biologiques et de molécules complexes | +1.5% | Amérique du Nord, UE ; APAC émergent | Long terme (≥ 4 ans) |

| Avantage de coût et de rapidité de fabrication dans les marchés émergents | +1.2% | APAC central ; débordement MEA et Amérique du Sud | Court terme (≤ 2 ans) |

| Consolidation vers des CDMO tout-en-un | +0.9% | Mondial | Moyen terme (2-4 ans) |

| Plateformes de développement de procédés rapides assistées par IA | +0.7% | Amérique du Nord, Europe ; APAC en expansion | Moyen terme (2-4 ans) |

| Développement de capacités GLP-1 et HPAPI peptidiques | +0.6% | Amérique du Nord, Europe | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Volume d'externalisation croissant par les grandes entreprises pharmaceutiques

L'escalade des coûts de R&D et la complexité des pipelines poussent les majors pharmaceutiques à délester la fabrication non-stratégique. Les modèles légers en actifs libèrent du capital pour la découverte tout en exploitant l'expertise des CDMO pour maintenir la continuité d'approvisionnement mondiale. L'achat du site de Vacaville de Roche par Lonza pour 1,2 milliard USD soutient cette transition, ajoutant 330 000 L de capacité de produits biologiques pour soutenir la demande d'anticorps blockbusters. L'externalisation est plus intense pour les produits biologiques stériles et les thérapies d'édition génique, où la rigueur réglementaire et les barrières techniques rehaussent la valeur des partenaires spécialisés.

Poussée des pipelines de produits biologiques et de molécules complexes

Les entités biologiques dominent maintenant les dépôts de nouveaux médicaments, propulsées par les conjugués anticorps-médicaments, les vaccins ARNm, et les thérapeutiques basées sur les cellules. Samsung Biologics un sécurisé 1,4 milliard USD en nouveaux contrats 2024 et élargit les suites de conjugués anticorps-médicaments, illustrant la demande spiralante pour l'approvisionnement en produits biologiques cGMP [1]Samsung Biologics, "Samsung Biologics Financial Results 2024," samsung.com Source: Economic Times, "Inde CDMO marché to reach $22-25 billion by 2035: Report," economictimes.indiatimes.com . Les exigences strictes de chaîne du froid, de contrôle de contamination, et d'analyses des produits biologiques solidifient une préférence pour les CDMO à portée complète avec des antécédents réglementaires prouvés.

Avantage de coût et de rapidité de fabrication dans les marchés émergents

Les incitations régionales, l'arbitrage de main-d'œuvre, et les approbations plus rapides soutiennent l'ascension de l'APAC. L'Inde vise une taille de marché des organisations de développement et de fabrication sous contrat pharmaceutique (CDMO) de 22-25 milliards USD d'ici 2035, soutenue par des autorisations environnementales rationalisées et des congés fiscaux. Le Brésil et l'Arabie Saoudite canalisent également des fonds publics dans des usines de médicaments contre le diabète et de vaccins pour favoriser la résilience locale.

Consolidation vers des CDMO tout-en-un

Les sponsors de médicaments réduisent de mois les délais en confiant une molécule à un seul partenaire de la toxicologie préclinique au lancement mondial. La prise de contrôle de Catalent par Novo Holdings en 2024 un fusionné l'expertise de développement, de vecteur viral, et de remplissage-finition sous un même toit. Les plateformes plus importantes exploitent les systèmes qualité partagés et les jumeaux numériques pour dérisquer le transfert technologique.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Exigences réglementaires strictes multi-régions | -0.8% | Amérique du Nord, UE | Long terme (≥ 4 ans) |

| Risque d'utilisation des capacités et de délais | -0.6% | Mondial, produits biologiques aigus | Moyen terme (2-4 ans) |

| Capex élevé pour les suites de produits biologiques stériles | -0.5% | Marchés développés | Moyen terme (2-4 ans) |

| Pénurie de talents qualifiés en fabrication aseptique | -0.4% | Amérique du Nord, Europe | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Exigences réglementaires strictes multi-régions

Les dossiers divergents et les mises à jour continues telles que les nouvelles règles de frais de l'Agence européenne des médicaments augmentent les budgets de conformité et prolongent les délais de variation EMA. Les CDMO doivent exploiter des systèmes de gestion de la qualité en double et aligner les protocoles d'intégrité des données à travers les audits FDA, EMA, et PMDA, défiant les petits entrants.

Capex élevé pour les suites de produits biologiques stériles

Chaque aile de culture cellulaire Classe un/B commande 100 millions USD plus validation, bloquant un capital démesuré pendant jusqu'à cinq ans. Lonza un alloué 500 millions CHF pour rénover les halls de fermentation de Vacaville en production d'anticorps de nouvelle génération, soulignant les obstacles significatifs de coûts fixes. Les fournisseurs limités de bioréacteurs à usage unique et d'isolateurs composent les retards d'approvisionnement.

Analyse des segments

Par type de service : la fabrication d'API reste l'ancre

La fabrication d'ingrédients pharmaceutiques actifs (API) est le plus grand segment du marché des organisations de développement et de fabrication sous contrat pharmaceutique (CDMO), détenant une part de marché significative d'environ 68 % en 2023. Ce segment est essentiel en raison de son rôle dans la production de composants essentiels pour les médicaments pharmaceutiques, qui sont critiques pour l'industrie de la santé. La domination de ce segment est portée par la demande croissante d'API, particulièrement pour les médicaments à petites molécules, qui constituent une portion majeure du marché pharmaceutique. Les avancées technologiques dans la synthèse d'API et la tendance croissante d'externalisation de la production d'API vers des CDMO spécialisés ont davantage renforcé la croissance de ce segment. De plus, la prévalence croissante des maladies chroniques et le besoin de thérapies innovantes ont amplifié la demande d'API de haute qualité. Le segment bénéficie également d'exigences réglementaires strictes, qui encouragent les entreprises pharmaceutiques à s'associer avec des CDMO expérimentés pour la fabrication d'API. Globalement, le segment de fabrication d'API reste une pierre angulaire du marché des CDMO, stimulant l'innovation et assurant la disponibilité d'ingrédients pharmaceutiques critiques.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de molécule : les petites molécules détiennent l'échelle ; les HPAPI accélèrent

Les petites molécules ont capturé 62,34 % de la valeur 2024, aidées par des voies réglementaires matures et une applicabilité thérapeutique large. Les gains d'efficacité de réaction et les mandats de chimie verte encouragent les usines hybrides lot-continu qui stimulent la compétitivité des coûts. Cependant, la migration de l'oncologie vers les conjugués anticorps-médicaments, les molécules de dégradation sélective, et les cytotoxiques micro-dosés pousse les HPAPI vers un TCAC de 8,32 %. Les CDMO réaménagent les suites avec des isolateurs à pression négative et des patins de manipulation fermée pour se conformer aux seuils OEL <1 μg/m³.

La taille du marché des organisations de développement et de fabrication sous contrat pharmaceutique (CDMO) consacrée aux HPAPI devrait doubler au cours des cinq prochaines années alors que les GLP-1 basés sur les peptides et les chimiothérapies de nouvelle génération passent par la Phase III. Les projets HPAPI commandent typiquement des primes de tarification de 25-30 % en raison de la complexité de confinement et analytique, soutenant des marges plus élevées pour les fournisseurs spécialisés.

Par forme galénique : les oraux solides dominent ; les injectables stériles surgissent

Les produits oraux solides ont conservé 40,23 % de part en 2024. Les lignes de compression robustes, la flexibilité de granulation humide, et l'acceptation patient inégalée ancrent ce format. Les efforts pour étendre l'exclusivité de franchise via les revêtements dissuasifs d'abus et les gélules multiparticulaires soutiennent la demande dans les marchés matures. De plus, les combinaisons à dose fixe pour les maladies métaboliques rationalisent l'adhésion.

Les injectables stériles enregistrent le TCAC le plus rapide de 9,32 % sur le dos des produits biologiques, des antipsychotiques à action prolongée, et des lancements de biosimilaires. La taille du marché des organisations de développement et de fabrication sous contrat pharmaceutique (CDMO) pour le remplissage-finition stérile est projetée d'éclipser 70 milliards USD d'ici 2030 alors que les seringues à double chambre, les auto-injecteurs, et les flacons lyophilisés gagnent les approbations réglementaires. L'expansion de 250 millions USD de Simtra BioPharma souligne l'intensité capitale et l'attrait des marges parentérales premium[2]Simtra BioPharma, "Sterile Fill-Finish Expansion," simtra.com.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par domaine thérapeutique : l'oncologie conserve l'avance ; les vaccins montent

L'oncologie représentait 32,43 % du chiffre d'affaires CDMO de 2024, reflétant une valeur élevée par gramme et un réapprovisionnement constant du pipeline. Les suites HPAPI, les bioréacteurs de perfusion à usage unique, et les lignes de conjugaison soutiennent les médicaments de précision en petits lots. Les pics de demande pour les inhibiteurs de points de contrôle et les thérapies radioligands maintiennent les capacités tendues et les prix fermes.

Les programmes de maladies infectieuses et de vaccins croissent à un TCAC de 8,42 %. Le financement gouvernemental de préparation aux pandémies exemplifié par le contrat ARNm H5N1 de 590 millions USD de Moderna-soutient les investissements de formulation de nanoparticules lipidiques et de remplissage aseptique [3]Moderna, "Moderna Receives $590 Million US Government Contract," modernatx.com. Les calendriers d'immunisation adulte élargis et les initiatives de résistance antimicrobienne diversifient les volumes au-delà des rappels COVID-19. Pendant ce temps, les produits endocriniens portés par les GLP-1 accélèrent la production de troubles métaboliques, encombrant davantage les créneaux HPAPI.

Analyse géographique

L'Amérique du Nord un conservé 38,43 % de part de revenus en 2024, soutenue par des programmes de produits biologiques premier, les incitations FDA Orphan-Drug, et un pool de capital-risque profond. Les États-Unis maintiennent une tarification premium alors que les coûts de conformité cGMP et les audits stricts d'intégrité des données élèvent les barrières d'entrée. Le Canada bénéficie de l'accès au libre-échange et de ressources qualifiées, tandis que le Mexique attire l'emballage secondaire et les projets oraux solides régionaux. L'acquisition du secteur de filtration de 4,1 milliards USD de Thermo Fisher renforce les stratégies d'intégration verticale nord-américaines.

L'Asie-Pacifique enregistre le TCAC le plus rapide de 7,42 % jusqu'en 2030. La Chine et la Corée du Sud financent des méga-usines pour les mAbs et oligonucléotides, bien que le risque géopolitique pousse les sponsors américains vers l'Inde et l'Asie du Sud-Est. La taille du marché des organisations de développement et de fabrication sous contrat pharmaceutique (CDMO) en Inde seule pourrait dépasser 22 milliards USD d'ici 2035, aidée par les incitations PLI et les normes qualité harmonisées. La quatrième usine de Samsung Biologics, dépassant 600 000 L, cimente Incheon comme le plus grand hub de produits biologiques à site unique au monde. L'Australie exploite des voies réglementaires accélérées pour les essais d'oncologie et de thérapie cellulaire en phase précoce.

L'Europe présente une expansion stable ancrée dans le leadership qualité. Les clusters de fabrication continue de l'Allemagne et le corridor de thérapie avancée du Royaume-Uni compensent les frictions du Brexit par des dérogations de reconnaissance mutuelle. Les frais de variation mis à jour de l'EMA augmentent les coûts de conformité à court terme mais assurent aux sponsors mondiaux une rigueur de révision cohérente. L'Europe de l'Est gagne en traction comme destination de débordement pour les génériques oraux solides et l'emballage secondaire. Les réglementations de durabilité incitent aux unités de récupération de solvants et à la lyophilisation basse énergie, stimulant l'innovation des procédés.

Paysage concurrentiel

Le marché des CDMO se caractérise par un haut degré de concurrence et une consolidation continue, reflétant les tendances actuelles du marché des CDMO. Les acteurs mondiaux étendent leurs opérations dans les régions clés, tandis que les entreprises locales améliorent leurs capacités pour concurrencer internationalement. Les fusions et acquisitions sont une stratégie commune, permettant aux entreprises d'élargir leurs offres de services et leur portée géographique. L'investissement dans les technologies de fabrication avancées, telles que la fabrication continue et l'intégration numérique, est également prévalent, stimulant la croissance de l'industrie des CDMO.

Les perturbateurs de niche exploitent le flux continu, l'extension d'échelle de micro-réacteurs, et la formulation sur demande pour servir les pipelines de médecine de précision avec des tailles de lots en dizaines de grammes. Les pénuries de capacité dans les HPAPI et le remplissage-finition de vecteurs viraux créent une élasticité des prix qui récompense les premiers entrants. L'intensité concurrentielle s'intensifiera alors que les entrants natifs numériques compriment les cycles de transfert technologique et que les grandes pharmas affinent les cadres de multi-approvisionnement pour atténuer le risque géopolitique.

Leaders de l'industrie des organisations de développement et de fabrication sous contrat pharmaceutique (CDMO)

-

Catalent Inc.

-

Recipharm AB

-

Jubilant Pharmova Ltd

-

Patheon Inc. (Thermo Fisher Scientific Inc.)

-

Boehringer Ingelheim Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : Boehringer Ingelheim et DotBio forment une alliance d'anticorps tri-spécifiques, avec Bora Biologics fournissant l'approvisionnement cGMP.

- Janvier 2025 : Boehringer Ingelheim et DotBio forment une alliance d'anticorps tri-spécifiques, avec Bora Biologics fournissant l'approvisionnement cGMP.

- Décembre 2024 : Novo Holdings conclut l'accord Catalent de 16,5 milliards USD, créant la plus grande plateforme CDMO au monde.

- Novembre 2024 : Avid Bioservices accepte le rachat de 1,1 milliard USD par GHO Capital et Ampersand, illustrant l'appétit soutenu du capital-investissement

Portée du rapport mondial sur le marché des organisations de développement et de fabrication sous contrat pharmaceutique (CDMO)

L'étude suit et analyse la demande d'externalisation des activités CMO et CRO au sein de l'industrie pharmaceutique basée sur les tendances actuelles et la dynamique du marché. Les chiffres du marché sont dérivés en suivant les revenus générés par les acteurs opérant sur le marché qui fournissent des services CRO & CMO. L'étude fournit une ventilation détaillée de diverses phases de recherche et types de services. Ce rapport analyse les facteurs basés sur les scénarios de base prévalents, les thèmes clés, et les cycles de demande liés aux verticales d'utilisateurs finaux.

Le marché des organisations de développement et de fabrication sous contrat pharmaceutique est segmenté par type de service segment CMO (fabrication d'ingrédients pharmaceutiques actifs (API) (petite molécule, grande molécule, et haute puissance (HPAPI)), développement et fabrication de formulation de dosage fini (FDF) (formulation de dose solide (comprimés), formulation de dose liquide, formulation de dose injectable), emballage secondaire), segment CRO phase de recherche (préclinique, phase I, phase II, phase III, phase IV), géographie CMO pharmaceutique (Amérique du Nord [États-Unis, Canada], Europe [Royaume-Uni, Allemagne, France, Italie, et reste de l'Europe], Asie-Pacifique [Chine, Inde, Japon, Australie, et le reste de l'Asie-Pacifique], Amérique latine [Brésil, Mexique, Argentine, et le reste de l'Amérique latine], et le Moyen-Orient et l'Afrique [Émirats arabes unis, Arabie saoudite, Afrique du Sud, et le reste du Moyen-Orient et de l'Afrique]), et géographie CRO pharmaceutique (Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, et le Moyen-Orient et l'Afrique). Les tailles et prévisions de marché sont fournies en termes de valeur USD pour tous les segments ci-dessus.

| Fabrication d'API | Petite molécule |

| Grande molécule | |

| Haute puissance (HPAPI) | |

| Développement et fabrication FDF | Dose solide |

| Dose liquide | |

| Dose injectable | |

| Emballage secondaire |

| Petite molécule |

| Grande molécule (produits biologiques et biosimilaires) |

| API haute puissance |

| Oral solide |

| Injectables stériles |

| Topiques et transdermiques |

| Spécialité/nouveau (par ex., ODT, action prolongée) |

| Oncologie |

| Métabolique et endocrinien |

| Cardiovasculaire |

| SNC et psychiatrie |

| Maladies infectieuses et vaccins |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie et Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Égypte | ||

| Reste de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Par type de service | Fabrication d'API | Petite molécule | |

| Grande molécule | |||

| Haute puissance (HPAPI) | |||

| Développement et fabrication FDF | Dose solide | ||

| Dose liquide | |||

| Dose injectable | |||

| Emballage secondaire | |||

| Par type de molécule | Petite molécule | ||

| Grande molécule (produits biologiques et biosimilaires) | |||

| API haute puissance | |||

| Par forme galénique | Oral solide | ||

| Injectables stériles | |||

| Topiques et transdermiques | |||

| Spécialité/nouveau (par ex., ODT, action prolongée) | |||

| Par domaine thérapeutique | Oncologie | ||

| Métabolique et endocrinien | |||

| Cardiovasculaire | |||

| SNC et psychiatrie | |||

| Maladies infectieuses et vaccins | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Australie et Nouvelle-Zélande | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Égypte | |||

| Reste de l'Afrique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des organisations de développement et de fabrication sous contrat pharmaceutique (CDMO) ?

La taille du marché des CDMO pharmaceutiques s'élève à 258,88 milliards USD en 2025 et est projetée d'atteindre 353,20 milliards USD d'ici 2030, reflétant un TCAC de 6,41 %.

Quel segment de service CDMO génère les plus grands revenus aujourd'hui ?

La fabrication d'API mène avec 55,44 % des revenus de 2024, soutenue par l'infrastructure de petites molécules établie et la demande croissante pour les API haute puissance.

Quelle région détient la plus grande part de marché et laquelle s'étend le plus rapidement ?

L'Amérique du Nord un capturé 38,43 % des revenus mondiaux de 2024, tandis que l'Asie-Pacifique enregistre le TCAC le plus rapide de 7,42 % grâce aux avantages de coût et aux ajouts de capacité à grande échelle.

Comment performent les API haute puissance (HPAPI) et les injectables stériles ?

Les HPAPI s'étendent à un TCAC de 8,32 %, propulsés par les pipelines d'oncologie et de thérapie ciblée, et les injectables stériles avancent à un TCAC de 9,32 % sur le dos de la demande de produits biologiques et de vaccins.

Quelle est la catégorie de service à croissance la plus rapide ?

Le développement et la fabrication de formes galéniques finies (FDF) affiche le TCAC le plus élevé de 7,42 % jusqu'en 2030 alors que les sponsors de médicaments cherchent des formats centrés sur le patient et une gestion accélérée du cycle de vie.

Dernière mise à jour de la page le: