Analyse du marché des systèmes de vision industrielle en Amérique du Nord

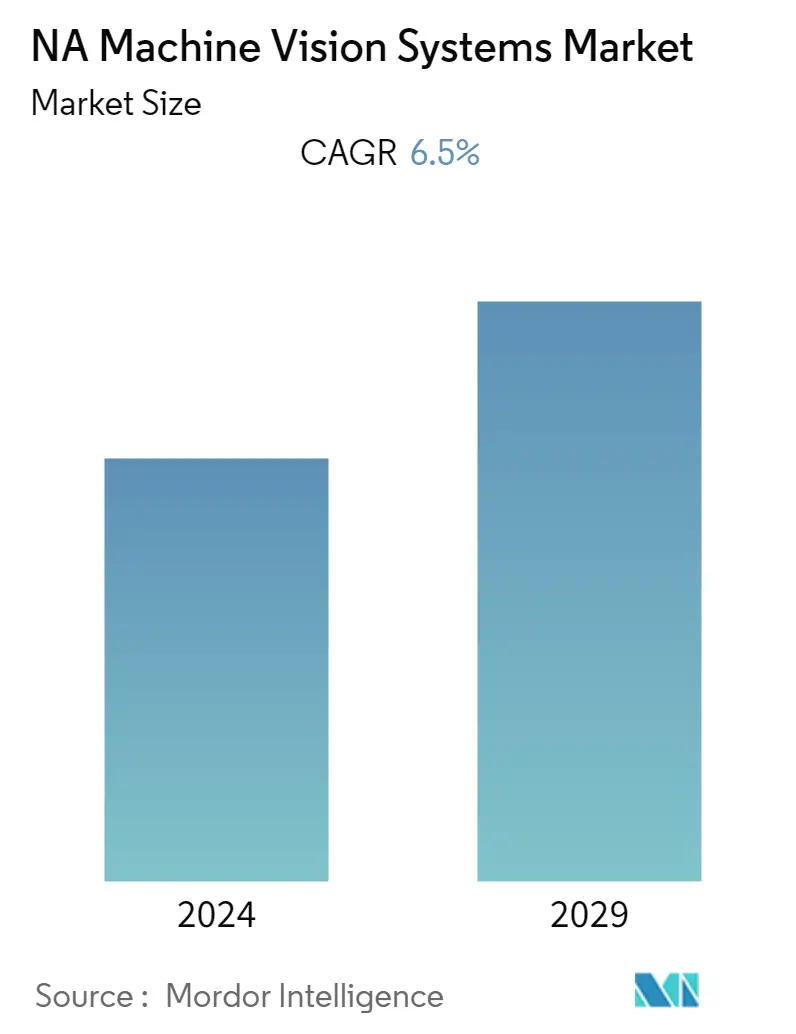

Le marché nord-américain des systèmes de vision industrielle devrait enregistrer un TCAC de 6,5 % au cours de la période de prévision. Les utilisations courantes des systèmes de vision industrielle sont le positionnement et la mesure des pièces, le tri, l'inspection visuelle, la détection des défauts, ainsi que l'identification et le suivi des produits. La demande de systèmes de vision industrielle est motivée par la demande de robotique guidée par la vision.

- LAmérique du Nord constitue un marché important pour les entreprises proposant des solutions de vision industrielle. Le marché régional devrait croître considérablement au cours de la période de prévision, en raison de lintroduction précoce de lautomatisation dans la fabrication et de la présence dun nombre important de fournisseurs dorigine régionale sur le marché. Selon l'Association for Advancing Automation, les ventes de composants et de systèmes de vision industrielle offrant une intelligence visuelle aux robots et autres machines ont chuté au premier semestre 2020; cependant, le marché s'est redressé en Amérique du Nord au second semestre.

- Diverses innovations sont également observées sur le marché. Par exemple, récemment, la société canadienne iENSO a lancé un écosystème de plate-forme basé sur Ambarella pour les applications de vision embarquée. Les processeurs de vision IA pour Edge sont fournis par Ambarella Inc. Les technologies émergentes de vision industrielle telles que l'imagerie informatique et 3D non visible combinées à l'IA, à l'apprentissage automatique et à l'apprentissage profond permettent à la vision industrielle de répondre à une gamme toujours croissante de nouvelles applications.

- Les systèmes de vision industrielle ont aidé les technologies dautomatisation à sauver les travailleurs humains de tâches dangereuses et ennuyeuses, de linspection qualité au tri des produits en passant par le guidage des robots. La vision industrielle a même aidé les systèmes de sécurité à détecter les menaces, à conduire des voitures autonomes et à inspecter de nombreuses infrastructures mondiales.

- Le marché des systèmes de vision industrielle saccélère à mesure que de plus en plus de changements sont apportés dans un certain nombre de domaines et que de plus en plus de changements sont apportés dans ses secteurs habituels, tels que lautomobile et lindustrie.

- Par exemple, en mars 2022, Zebra Technologies a annoncé son intention d'acquérir Matrox Imaging, un fournisseur de logiciels indépendants de la plate-forme, de kits de développement logiciel (SDK), de caméras intelligentes, de capteurs 3D, de contrôleurs de vision et de cartes d'entrée/sortie (E/S). et des cartes d'acquisition d'images utilisées pour capturer, inspecter, évaluer et enregistrer les données des systèmes de vision industrielle dans l'automatisation des usines, les emballages électroniques et pharmaceutiques, l'inspection des semi-conducteurs, etc.

- Lépidémie de COVID-19 a considérablement perturbé la chaîne dapprovisionnement et la production dans diverses industries du marché étudié. Cependant, la pandémie a également élargi la portée de lautomatisation industrielle et de la vision industrielle pour améliorer lefficacité et répondre aux problèmes de sécurité. Les partenariats, les lancements de nouveaux produits et les développements liés au COVID-19 étaient des tendances régionales importantes.

Tendances du marché des systèmes de vision industrielle en Amérique du Nord

Les caméras intelligentes devraient connaître une croissance significative

- Les produits innovants basés sur des caméras gagnent en popularité dans les industries en raison du taux élevé d'innovation de produits et de l'expansion des applications existantes dans de nombreuses industries d'utilisateurs finaux. En outre, les caméras intelligentes facilitent depuis longtemps la tâche de conception de systèmes de vision industrielle. Le segment a été témoin d'une innovation continue ces dernières années, notamment des modèles dotés de capteurs d'image plus grands, de nouvelles caméras de vision intégrées qui fonctionnent comme des caméras intelligentes et de nouvelles caméras capables d'effectuer des tâches d'apprentissage en profondeur et d'IA.

- L'augmentation de la résolution des capteurs d'image dans les caméras intelligentes, l'intégration de processeurs beaucoup plus rapides ou de caméras de vision intégrées avec des interfaces MIPI et la disponibilité croissante d'options couleur et monochrome sur le marché, qui gagnent également en popularité, surtout après l'épidémie de COVID-19, ont été toutes les innovations du marché.

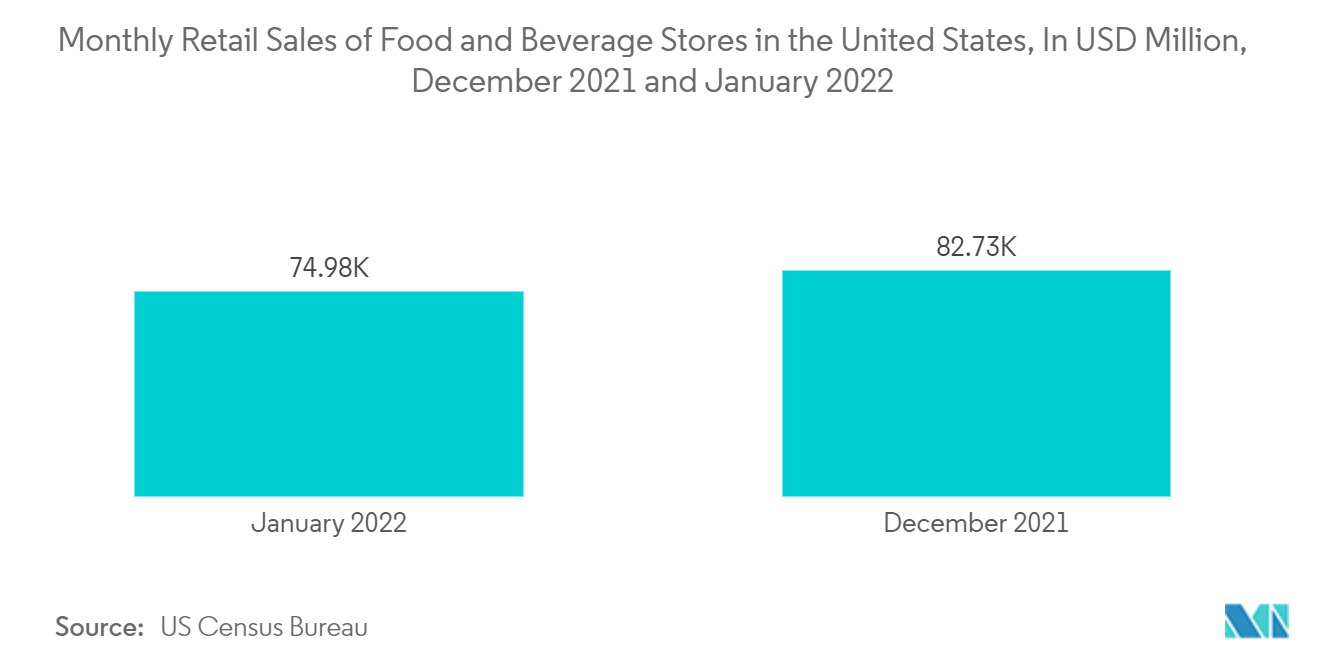

- Les systèmes de vision industrielle peuvent suivre les produits, les matières premières et les emballages tout au long du processus de production et tracer activement les chemins pour garantir des niveaux élevés de qualité et de sécurité. Par exemple, selon le Bureau du recensement des États-Unis, les ventes au détail mensuelles des magasins d'alimentation et de boissons américains étaient estimées à environ 76,3 milliards de dollars en mars 2022. Ces statistiques indiquaient une augmentation d'environ 10 % par rapport au mois précédent, février 2022.

- Matrox Imaging, basée au Canada, a récemment présenté le modèle Matrox Iris GTX pour les appareils IoT de pointe et la prochaine génération de caméras intelligentes. Les caméras intelligentes Matrox Iris GTX de la société sont dotées d'un processeur intégré Intel Atom x6000 qui peut être utilisé à la fois pour les opérations de vision industrielle conventionnelles et pour l'inférence d'apprentissage profond sous forme de classification et de segmentation d'images à l'aide du logiciel Matrox Design Assistant X intégré à l'appareil.

Les États-Unis devraient connaître une part de marché importante

- Le pays est à la pointe de lautomatisation et de linnovation de produits, offrant ainsi un avantage concurrentiel. En outre, Microchip Technology Corporation a présenté son initiative Smart Embedded Vision. L'écosystème combine les FPGA PolarFire basse consommation de Microchip avec des interfaces d'imagerie haute vitesse, la propriété intellectuelle pour le traitement d'image et un écosystème élargi de partenariats externes. Cette initiative vise à accélérer les progrès de la vision industrielle pour les applications industrielles, de dispositifs médicaux, automobiles et aérospatiales. De telles innovations de la part des fournisseurs de matériel et de logiciels devraient amplifier la demande du marché au cours de la période de prévision.

- Les initiatives gouvernementales, telles que l'Advanced Manufacturing Partnership, qui vise à inciter l'industrie, diverses universités et le gouvernement fédéral à investir dans les technologies d'automatisation émergentes, devraient augmenter la production de systèmes de vision industrielle.

- L'innovation produit reste un différenciateur clé parmi les fournisseurs du marché. En outre, de nombreux fournisseurs adoptent des stratégies de partenariat et d'acquisition pour obtenir un avantage concurrentiel. La plupart des fournisseurs de matériel ont acquis de solides développeurs de logiciels par le biais de partenariats ou d'acquisitions pour rester forts sur le marché.

- Pour maintenir la production en marche et garantir une qualité supérieure, les fabricants de produits alimentaires et de boissons se tournent vers lintelligence artificielle (IA) pour alimenter leurs systèmes dinspection par vision industrielle. La capacité de l'IA à apprendre et à classer des modèles permet à la technologie de vision industrielle de détecter les bouteilles cassées, les emballages déchirés et d'autres problèmes susceptibles d'arrêter la production et de provoquer du gaspillage.

- Récemment, une société basée aux États-Unis, Zebra Technologies Corporation, a acquis le développeur de logiciels graphiques de vision industrielle Adaptive Vision et a lancé une nouvelle suite de caméras intelligentes de vision industrielle et de scanners industriels fixes. Avec l'acquisition d'Adaptive Vision et de son studio et bibliothèque Adaptive Vision, de son module complémentaire Deep Learning et de son moteur d'inférence WEAVER, Zebra Technologies étend sa présence sur les marchés du matériel et des logiciels de vision industrielle. La société introduit également une nouvelle filière spécialisée pour les partenaires commerciaux, les distributeurs et les intégrateurs de systèmes d'automatisation industrielle dans son programme PartnerConnect.

Aperçu du marché des systèmes de vision industrielle en Amérique du Nord

Le marché nord-américain des systèmes de vision industrielle est de nature modérément concurrentiel. Les lancements de produits, les dépenses élevées en recherche et développement, les partenariats et les acquisitions sont les principales stratégies de croissance adoptées par les entreprises de la région pour soutenir une concurrence intense. Les principaux acteurs du marché sont Cognex Corporation, Keyence Corporation, Basler AG, National Instruments Corporation, Teledyne DALSA, Flir Systems Inc., Datalogic SpA et Perceptron Inc.

En septembre 2022, Datalogic s'est associé à Prophesee SA, inventeur des systèmes de vision neuromorphique les plus avancés, pour annoncer la récente collaboration concernant la prochaine génération de produits industriels. Selon lentreprise, la vision neuromorphique est une technologie fascinante inspirée du comportement du système biologique humain, précisément à linstar des réseaux neuronaux. Prophesse a développé une approche révolutionnaire de la vision par ordinateur basée sur les événements. Cette nouvelle catégorie de vision permet des réductions significatives des exigences en matière de puissance, de latence et de traitement des données pour révéler ce qui était auparavant invisible pour les capteurs traditionnels basés sur des images.

En mars 2022, RG Group étend son partenariat avec le fournisseur de vision industrielle Cognex. Cognex Corporation conçoit, développe, fabrique et commercialise une large gamme de produits basés sur l'image, qui utilisent tous des techniques d'intelligence artificielle (IA) qui leur confèrent la capacité humaine de prendre des décisions en fonction de ce qu'ils voient. Les produits Cognex comprennent des systèmes de vision industrielle et des capteurs de vision industrielle. Selon RG Group, la technologie avancée du système de vision est la pierre angulaire des solutions de l'entreprise pour les clients, et Cognex continue de dominer ce domaine en évolution rapide.

Leaders du marché des systèmes de vision industrielle en Amérique du Nord

Cognex Corporation

Keyence Corporation

Basler AG

National Instruments Corporation

Teledyne DALSA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des systèmes de vision industrielle en Amérique du Nord

- Décembre 2022 Teledyne Flir Machine Vision a présenté six nouveaux ajouts à la gamme de caméras Teledyne FLIR Blackfly S GigE, à savoir le BFS-PGE-80S5M/CC doté d'un Sony IMX546 de 8 MP couleur et mono, BFS-PGE-120S6M/CC avec Sony IMX545 de 12,3 MP couleur et mono, et BFS-PGE-200S7M/CC avec Sony IMX541 de 20 MP couleur et mono. Ces modèles s'ajoutent à la large gamme de caméras compatibles GigE Vision avec une gamme impressionnante de capteurs, de résolutions et de puissantes fonctionnalités intégrées à la caméra.

- Février 2022 Basler AG continue d'élargir son offre d'imagerie 3D et ajoute une série de caméras stéréo de qualité industrielle à son portefeuille de produits. Les robots équipés de caméras stéréo Basler peuvent percevoir leur environnement en temps réel. Les cinq variantes de modèles sont disponibles à des distances nues de 65 et 160 millimètres, chacune en version monochrome et couleur. Les caméras sont équipées d'un progiciel embarqué modulaire préinstallé adapté aux applications robotiques typiques telles que la reconnaissance d'objets ou le bin picking. Cela contribue à stimuler la demande de systèmes de vision industrielle.

Segmentation de lindustrie des systèmes de vision industrielle en Amérique du Nord

Le système de vision industrielle consiste à remplacer le sens visuel et les capacités de jugement humains par une caméra vidéo et un ordinateur pour effectuer une tâche d'inspection. Il s'agit du processus de prise automatique de photos et de leur analyse pour obtenir les informations nécessaires pour contrôler ou évaluer une certaine partie ou activité.

Le marché nord-américain des systèmes de vision industrielle est segmenté par composant (matériel et logiciel), par produit (sur PC, basé sur une caméra intelligente), par secteur d'utilisation final (alimentation et boissons, soins de santé et produits pharmaceutiques, logistique et vente au détail, automobile, électronique et semi-conducteurs), et par pays. Les tailles et prévisions du marché sont fournies en termes de valeur (en millions de dollars) pour tous les segments ci-dessus.

| Matériel | Systèmes de vision |

| Appareils photo | |

| Optique et systèmes d'éclairage | |

| Frame grabber | |

| Autres types de matériel | |

| Logiciel |

| Basé sur PC |

| Basé sur une caméra intelligente |

| Nourriture et boisson |

| Santé et pharmaceutique |

| Logistique et vente au détail |

| Automobile |

| Electronique et semi-conducteurs |

| Autres industries d'utilisateurs finaux |

| États-Unis |

| Canada |

| Par composant | Matériel | Systèmes de vision |

| Appareils photo | ||

| Optique et systèmes d'éclairage | ||

| Frame grabber | ||

| Autres types de matériel | ||

| Logiciel | ||

| Par produit | Basé sur PC | |

| Basé sur une caméra intelligente | ||

| Par secteur d'activité de l'utilisateur final | Nourriture et boisson | |

| Santé et pharmaceutique | ||

| Logistique et vente au détail | ||

| Automobile | ||

| Electronique et semi-conducteurs | ||

| Autres industries d'utilisateurs finaux | ||

| Par pays | États-Unis | |

| Canada |

FAQ sur les études de marché sur les systèmes de vision industrielle en Amérique du Nord

Quelle est la taille actuelle du marché des systèmes de vision industrielle NA ?

Le marché des systèmes de vision industrielle NA devrait enregistrer un TCAC de 6,5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des systèmes de vision industrielle NA ?

Cognex Corporation, Keyence Corporation, Basler AG, National Instruments Corporation, Teledyne DALSA sont les principales sociétés opérant sur le marché des systèmes de vision industrielle de NA.

Quelles années couvre ce marché des systèmes de vision industrielle NA ?

Le rapport couvre la taille historique du marché des systèmes de vision industrielle NA pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des systèmes de vision industrielle NA pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie des systèmes de vision industrielle en Amérique du Nord

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des systèmes de vision industrielle NA 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des systèmes de vision industrielle NA comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.