Analyse du marché de lautomatisation logistique en Amérique du Nord

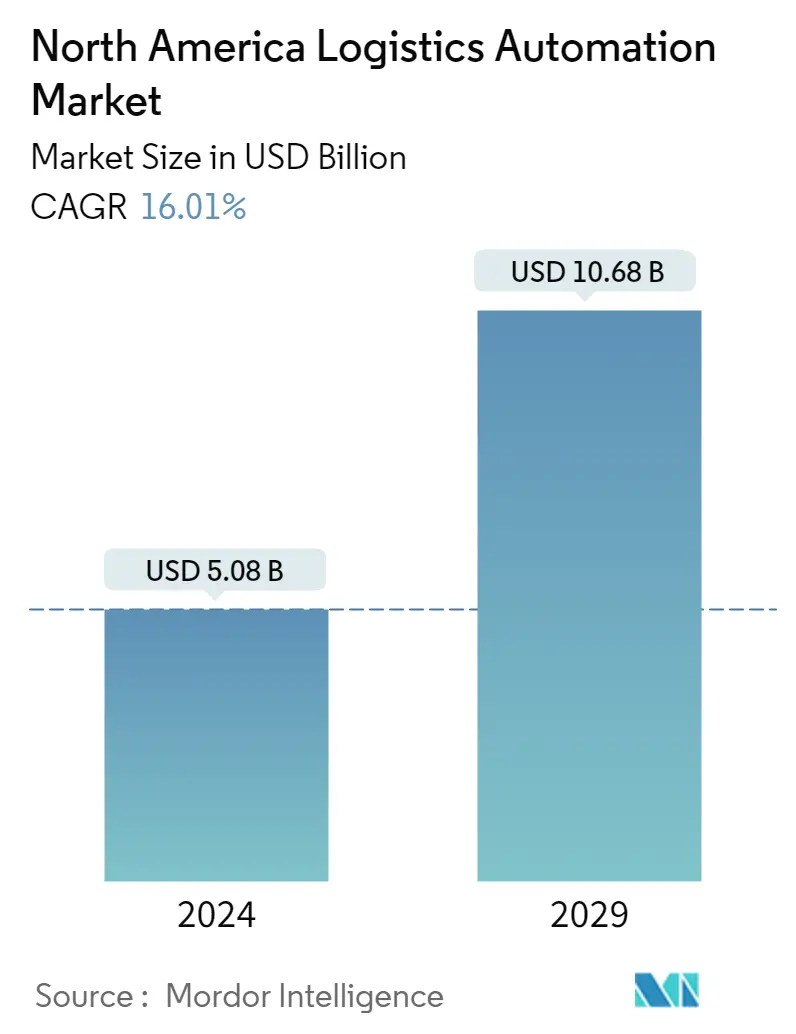

La taille du marché de lautomatisation logistique en Amérique du Nord est estimée à 5,08 milliards USD en 2024 et devrait atteindre 10,68 milliards USD dici 2029, avec une croissance de 16,01 % au cours de la période de prévision (2024-2029).

La pandémie de coronavirus a compliqué la situation de ladoption de lautomatisation dans le secteur de la logistique. En introduisant des défis uniques en matière de distanciation sociale et de fonctionnement sans contact, cela a modifié les procédures opérationnelles standard et les organisations ont été contraintes de limiter leurs effectifs et de faire face à la demande croissante. Le COVID-19 au cours de l'année 2020 et continue d'infecter un certain nombre de travailleurs essentiels aux États-Unis, conduisant les entreprises en première ligne à mettre en œuvre de nouveaux processus de sécurité. Bien que la propagation du virus ait été suffisamment grave pour justifier la fermeture, par exemple, des installations de production alimentaire, plusieurs autres entreprises ont pu poursuivre leurs activités grâce à l'ajout de nouvelles mesures sanitaires.

- Les organisations des secteurs de lentreposage et du camionnage, lorsquon les considère, ne sont généralement pas connues comme étant les premières à avoir adopté lautomatisation ; en fait, 80 % des entrepôts dans le monde ne disposaient d'aucune automatisation des processus en 2016, selon une étude de DHL.

- L'automatisation en logistique fait référence à l'utilisation de systèmes de contrôle, de machines et de logiciels pour améliorer l'efficacité des opérations. Cela s'applique généralement aux processus effectués dans un entrepôt ou un centre de distribution, qui nécessitent une intervention humaine minimale. Certains des avantages de la logistique automatisée sont lamélioration du service client, lévolutivité et la rapidité, le contrôle organisationnel et la réduction des erreurs.

- Selon l'Université du Tennessee, la robotique est l'une des technologies les plus avancées de la chaîne d'approvisionnement en termes de prolifération et d'application. La croissance continue du commerce électronique et la demande de services dentreposage devraient continuer à augmenter. Ceci est en outre aligné sur laccélération dans le segment afin de trouver des solutions de réduction des coûts grâce à lautomatisation.

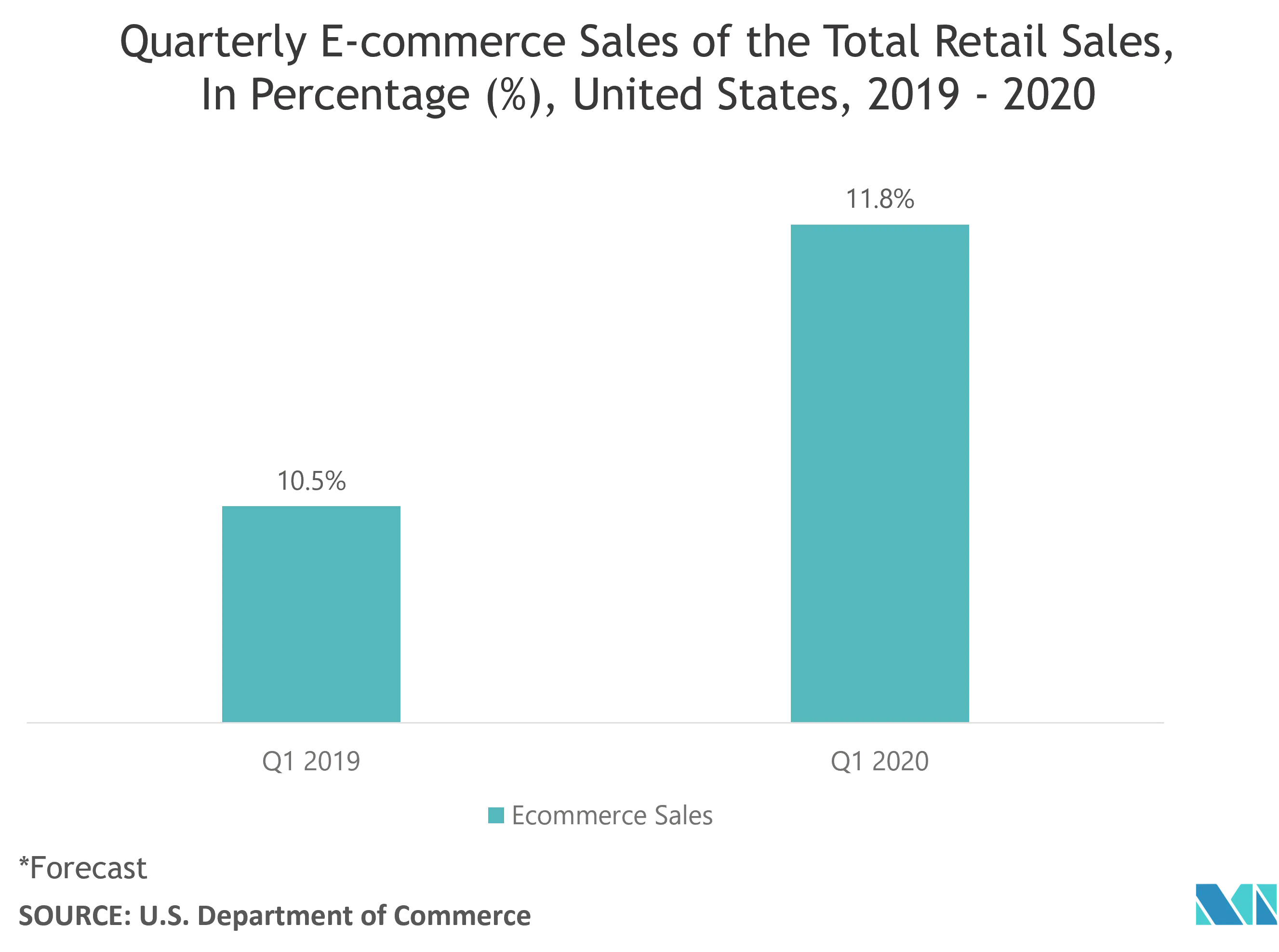

- L'essor du commerce électronique a entraîné une augmentation des commandes de caisses fractionnées et même des expéditions à l'unité, qui dépendent beaucoup plus des technologies d'automatisation pour être efficaces que les commandes de palettes complètes. De plus, une solution de stockage automatisée permet de réduire l'encombrement d'un entrepôt à seulement 15 % tout en augmentant la productivité.

- Depuis avril 2021, SoftBank Robotics et SB Logistics ont collaboré avec Berkshire Gray pour stimuler l'innovation dans les opérations de traitement des commandes du commerce électronique. Les systèmes robotisés de prélèvement et d'emballage de Berkshire Grey permettraient à SB Logistics de traiter les commandes des clients en gérant automatiquement plusieurs SKU dans différentes catégories de produits. Le 3PL de SB Logistics utiliserait des solutions de robotique d'entreprise intelligente, notamment des solutions d'automatisation robotique de pointe basées sur l'IA, pour prélever, passer et emballer de manière autonome les commandes des clients afin de répondre au mieux aux normes extrêmement élevées qui prévalent sur le marché japonais. Cela marque l'expansion des acteurs nationaux dans d'autres pays.

Tendances du marché de lautomatisation logistique en Amérique du Nord

Parmi le matériel, le système de tri devrait connaître une croissance significative

- Les systèmes de tri font face à une demande croissante de la part de diverses industries régionales d'utilisateurs finaux, telles que les services postaux et de colis, l'alimentation et les boissons, ainsi que l'industrie du commerce électronique. Des facteurs tels que l'augmentation des coûts de main-d'œuvre et l'évolution du comportement d'achat des consommateurs ont renforcé la demande d'opérations de livraison plus rapides et plus précises, ce qui a, à son tour, développé une demande considérable de systèmes de tri automatisés.

- Les installations de fabrication modernes de la région s'appuient sur de nouvelles technologies et innovations pour produire des produits de meilleure qualité à des vitesses plus rapides et à moindre coût. La mise en œuvre de logiciels et de matériels intelligents savère être le seul moyen possible de survivre sur le marché concurrentiel actuel.

- En outre, l'adoption croissante de l'automatisation industrielle pour améliorer l'efficacité dans les secteurs de la fabrication et de la transformation devrait également stimuler l'adoption de systèmes de tri dans la région. Les nouvelles technologies et innovations ont en outre rendu nécessaire ladoption de plusieurs réglementations dans tous les secteurs.

- Par exemple, la FDA Food Safety Modernization Act (FSMA) transforme les opérations des entreprises alimentaires en déplaçant laccent de la réponse aux maladies dorigine alimentaire et de la contamination par des matières étrangères vers leur prévention. Cela rend l'industrie hautement réglementée pour répondre aux normes de sécurité alimentaire qui favorisent l'automatisation de la manutention. Ce facteur devrait influencer le système de tri dans lindustrie agroalimentaire au cours de la période de prévision.

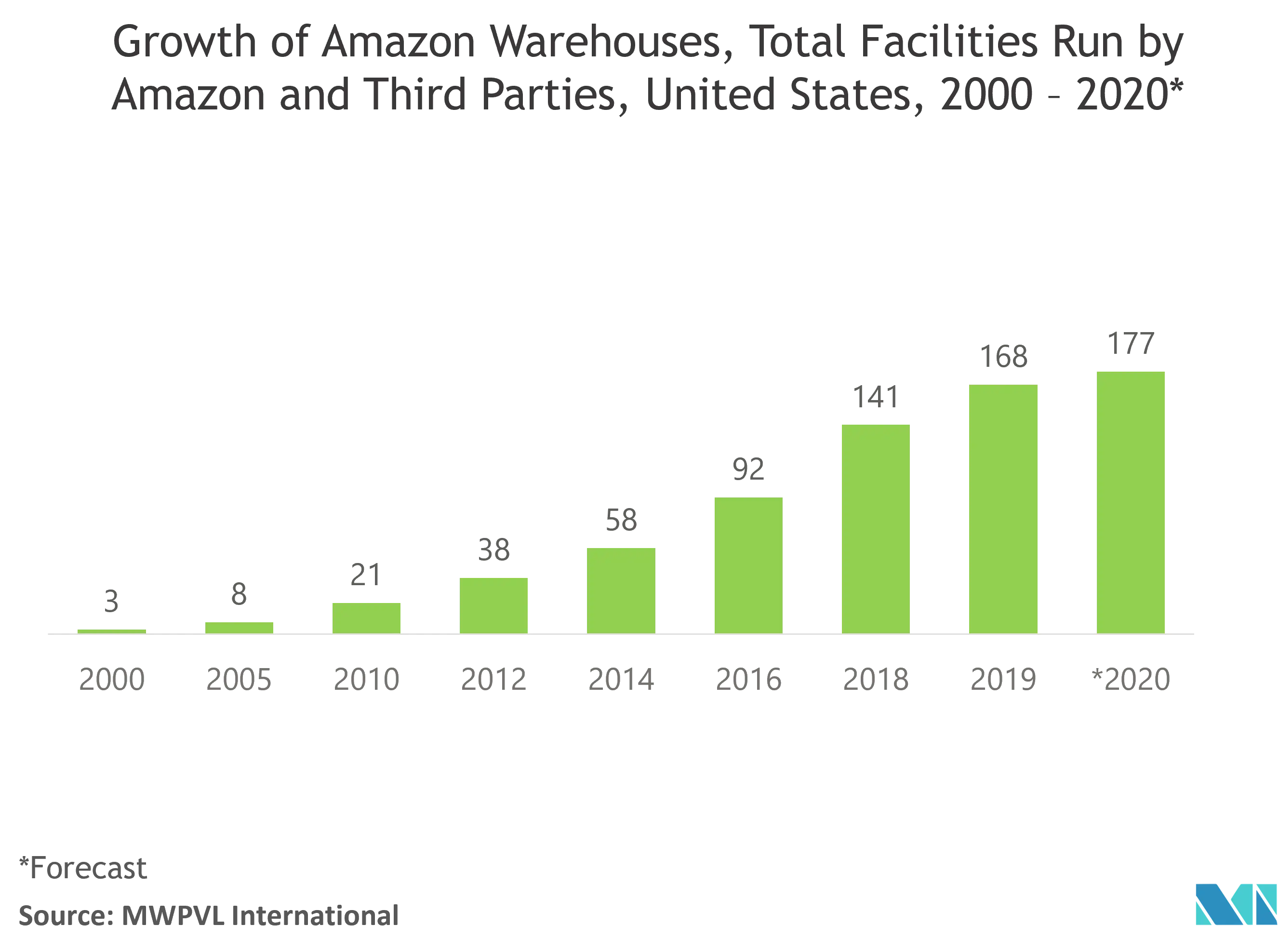

- La croissance significative du secteur de la vente au détail et du commerce électronique ainsi que lexpansion des entrepôts sont un autre moteur principal de la croissance du marché étudié. Les ventes du commerce électronique ont contribué à environ 14,3 % des ventes au détail totales au troisième trimestre 2020, dont Amazon représentait plus d'un tiers de toutes les ventes du commerce électronique aux États-Unis.

- La plupart des détaillants de la région envisagent d'automatiser leurs entrepôts plutôt que de se développer dans un environnement de location aussi coûteux. Cependant, près de 80 % des entrepôts de la région sont encore exploités manuellement.

Les États-Unis devraient représenter une part de marché importante

- Les États-Unis constituent lun des marchés les plus importants et les plus avancés au monde en matière de solutions automatisées. La forte économie, avec un trafic portuaire notable, une activité accrue du commerce électronique et des indices manufacturiers clés, qui se traduisent tous par une croissance significative du secteur manufacturier, stimulent la demande de solutions automatisées dans le secteur logistique du pays.

- Les secteurs, notamment la vente au détail, lautomobile, lalimentation et les boissons, ainsi que lindustrie pharmaceutique, sont les plus grandes sources de demande de solutions logistiques automatisées dans le pays. L'alimentation et les boissons constituent la plus grande industrie et représentent chaque année plus de 35 % de toutes les expéditions d'emballages aux États-Unis.

- Cela crée une demande importante d'équipements, tels que des palettiseurs, des AGV de charge unitaire, des AGV de remorqueurs et des systèmes de tri, qui sont largement déployés dans les établissements de fabrication d'aliments et de boissons. De plus, les réglementations strictes en matière de sécurité alimentaire et la préférence pour une faible intervention humaine dans le processus de production devraient augmenter la demande pour lindustrie agroalimentaire au cours de la période de prévision.

- La région connaît de nombreux partenariats et s'appuie sur les dernières technologies et innovations pour fabriquer des produits de meilleure qualité à des vitesses plus rapides et à des coûts moins élevés.

- Par exemple, récemment, une grande entreprise de vente au détail américaine, Kroger, a lancé un partenariat avec le supermarché en ligne britannique Ocado, pour utiliser sa technologie pour gérer les opérations d'entrepôt, la logistique, l'automatisation et la planification des itinéraires de livraison dans la région. Ce partenariat devrait transformer le secteur de la vente au détail, à l'aide de solutions d'automatisation, aux États-Unis.

- De plus, en raison du faible taux d'inoccupation et de la hausse des prix de location des entrepôts, les entreprises recherchent progressivement des locaux plus petits à louer pour leurs entrepôts. Afin doptimiser la productivité de ces espaces étroits, ils devraient bientôt déployer davantage de solutions automatisées.

- En outre, les grandes entreprises disposant de nombreux entrepôts et unités de distribution utilisent des stratégies dacquisition pour réduire les coûts de main-dœuvre et augmenter leur rentabilité. Par exemple, Amazon, le géant de la vente au détail, a dépensé 775 millions de dollars en 2012 pour acquérir une jeune entreprise de robotique appelée Kiva Systems, qui lui a donné la propriété d'une nouvelle génération de robots mobiles. Cet investissement a donné une base technique pour la construction de nouvelles versions de robotique dentrepôt, ouvrant la voie à un avenir potentiel des robots.

Aperçu du marché de lautomatisation de la logistique en Amérique du Nord

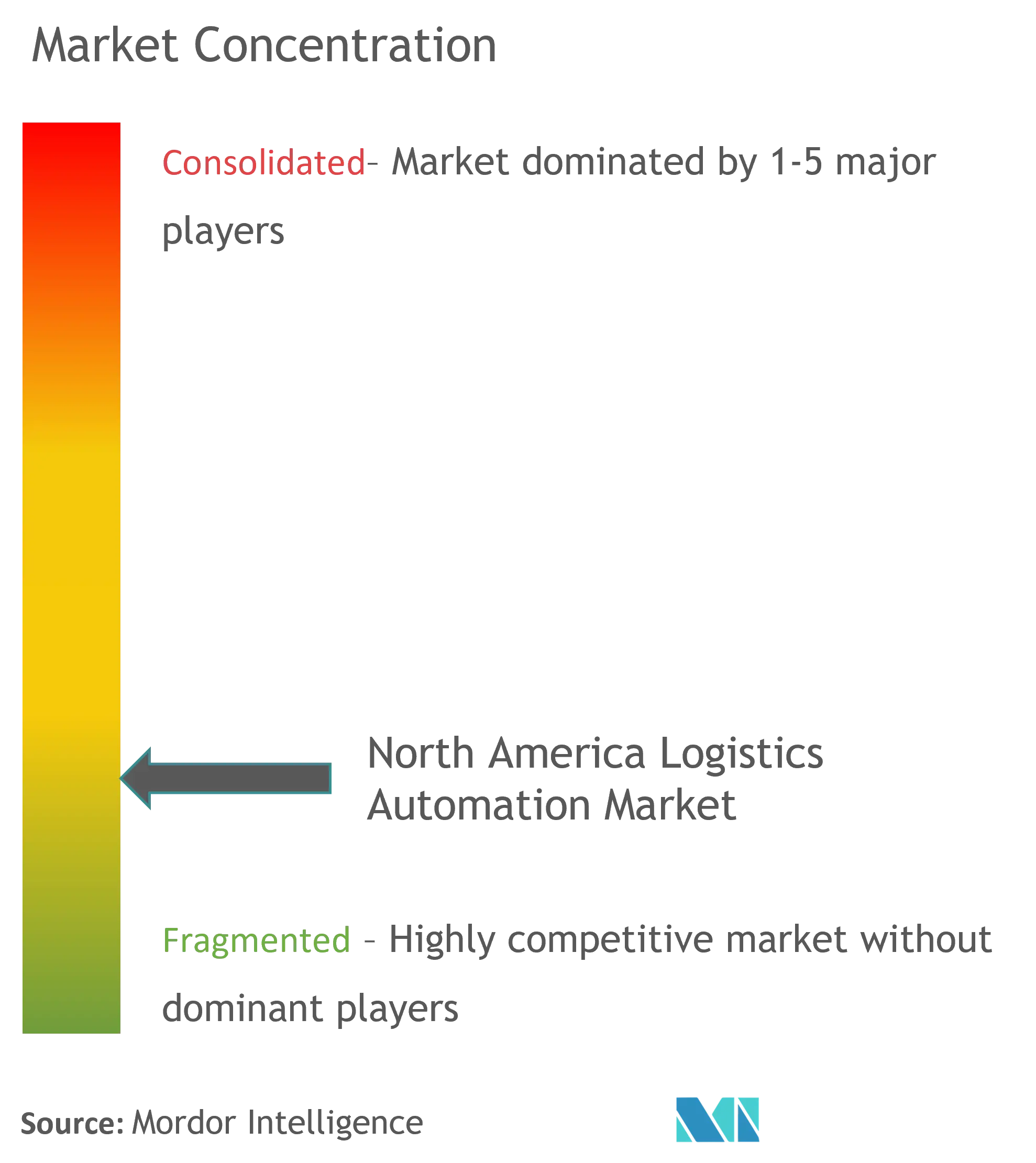

Les fournisseurs du marché capables de fabriquer et d'intégrer l'équipement requis dans les limites des budgets d'investissement approuvés et des délais de livraison prévus continuent de dominer le marché. Le marché de lautomatisation logistique comprend plusieurs acteurs mondiaux, qui rivalisent pour attirer lattention sur un espace de marché assez contesté.

La rupture technologique est un facteur clé dun avantage concurrentiel durable. De plus, afin de différencier les offres, les acteurs ont été témoins d'une évolution vers les capacités de service. Par exemple, Locus a pris en compte l'aspect formation de sa technologie, et sa solution LocusEmpower facilite la formation et l'entreprise affirme qu'elle intégrerait les travailleurs en quelques jours plutôt qu'en quelques mois.

Parmi les principaux acteurs du marché figurent Honeywell, Swisslog, Daifuku, Schaefer, entre autres. La présence de ces acteurs et leurs activités innovantes constantes intensifient le scénario de marché. Comme le marché pose des barrières modérées à l'entrée pour les nouveaux acteurs, plusieurs nouveaux entrants soutenus par des fonds de capital-risque ont réussi à gagner du terrain sur le marché. Cela pourrait encore intensifier la concurrence sur le marché.

Leaders du marché de lautomatisation logistique en Amérique du Nord

SSI SCHÄEFER AG

Daifuku Co. Limited

Kardex Group

Honeywell Intelligrated

Beumer Group GMBH & Co. KG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lautomatisation logistique en Amérique du Nord

- Février 2021 - Kardex Group a signé un accord de partenariat mondial avec Autostore AS, une solution de stockage et de préparation de commandes haute performance et peu encombrante pour le traitement rapide des commandes de petites pièces à l'aide de robots autonomes. En tant que partenaire mondial d'AutoStore, Kardex vendra, gérera et installera à l'avenir des solutions AutoStore dans le monde entier.

- Février 2021 - Urban Outfitters, Inc., l'une des principales sociétés de produits et services de style de vie, qui exploite un portefeuille de marques grand public mondiales comprenant Anthropologie, BHLDN, Free People, Terrain, Urban Outfitters, Nuuly et une division d'alimentation et de boissons, a s'est associé à TGW pour concevoir et mettre en œuvre une solution d'automatisation pour leur nouveau centre de distribution à Kansas City, aux États-Unis. Selon l'entreprise, le système FlashPick de TGW est au cœur de la solution, car le produit prépare les commandes de manière entièrement automatique et garantit que la phase suivante de préparation est traitée. Ces types de partenariats aident lentreprise à développer ses activités sur le marché.

Segmentation de lindustrie de lautomatisation de la logistique en Amérique du Nord

Les entrepôts et les centres de distribution constituent la partie la plus vitale du secteur logistique. Ils effectuent le transit des produits qui commence depuis le processus de production, la réception, l'organisation et également l'étiquetage pour la livraison du produit à l'adresse requise.

Le composant matériel comprend des robots mobiles, des AS/RS, des systèmes de convoyeurs et de tri, des palettiseurs et des robots de prélèvement de pièces. Attendu que WMS/WCS/WES fait également partie de l'étude. En outre, une analyse géographique avec les États-Unis et le Canada est couverte.

| Matériel | Robots mobiles (véhicule à guidage automatique (AGV) et robots mobiles autonomes (AMR)) |

| Système automatisé de stockage et de récupération (AS/RS) (charge unitaire - allées fixes et mobiles, mini-charges, systèmes de navette et de bot et autres systèmes - carrousels et modules de levage verticaux) | |

| Convoyeur (à bande, à rouleaux, à palettes et aérien) | |

| Palettiseur/Dépalettiseur (Conventionnel - Haut Niveau + Bas Niveau et Robotisé) | |

| Système de tri | |

| Logiciels - Systèmes de gestion d'entrepôt (WMS), WES et WCS | |

| Autres solutions | Solutions de gestion des transports |

| Autres (robots de préparation de pièces, robots collaboratifs, drones d'entrepôt et infrastructure de support) |

| Marchandise générale |

| Vêtements |

| Aliments et boissons |

| Épiceries |

| Poste et colis |

| Fabrication (durable et non durable) |

| Autres secteurs |

| États-Unis |

| Canada |

| Par type de solution | Matériel | Robots mobiles (véhicule à guidage automatique (AGV) et robots mobiles autonomes (AMR)) |

| Système automatisé de stockage et de récupération (AS/RS) (charge unitaire - allées fixes et mobiles, mini-charges, systèmes de navette et de bot et autres systèmes - carrousels et modules de levage verticaux) | ||

| Convoyeur (à bande, à rouleaux, à palettes et aérien) | ||

| Palettiseur/Dépalettiseur (Conventionnel - Haut Niveau + Bas Niveau et Robotisé) | ||

| Système de tri | ||

| Logiciels - Systèmes de gestion d'entrepôt (WMS), WES et WCS | ||

| Autres solutions | Solutions de gestion des transports | |

| Autres (robots de préparation de pièces, robots collaboratifs, drones d'entrepôt et infrastructure de support) | ||

| Par industrie | Marchandise générale | |

| Vêtements | ||

| Aliments et boissons | ||

| Épiceries | ||

| Poste et colis | ||

| Fabrication (durable et non durable) | ||

| Autres secteurs | ||

| Par pays | États-Unis | |

| Canada | ||

FAQ sur les études de marché sur lautomatisation de la logistique en Amérique du Nord

Quelle est la taille du marché de lautomatisation logistique en Amérique du Nord ?

La taille du marché de lautomatisation logistique en Amérique du Nord devrait atteindre 5,08 milliards USD en 2024 et croître à un TCAC de 16,01 % pour atteindre 10,68 milliards USD dici 2029.

Quelle est la taille actuelle du marché de lautomatisation de la logistique en Amérique du Nord ?

En 2024, la taille du marché nord-américain de lautomatisation logistique devrait atteindre 5,08 milliards de dollars.

Qui sont les principaux acteurs du marché nord-américain de lautomatisation de la logistique ?

SSI SCHÄEFER AG, Daifuku Co. Limited, Kardex Group, Honeywell Intelligrated, Beumer Group GMBH & Co. KG sont les principales entreprises opérant sur le marché de lautomatisation logistique en Amérique du Nord.

Quelles années couvre ce marché de lautomatisation logistique en Amérique du Nord et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché nord-américain de lautomatisation de la logistique était estimée à 4,38 milliards de dollars. Le rapport couvre la taille historique du marché de lautomatisation logistique en Amérique du Nord pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lautomatisation logistique en Amérique du Nord pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'automatisation de la logistique en Amérique du Nord

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lautomatisation logistique en Amérique du Nord 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de lautomatisation de la logistique en Amérique du Nord comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.