Taille et part du marché des véhicules commerciaux moyens et lourds

Analyse du marché des véhicules commerciaux moyens et lourds par Mordor Intelligence

La taille du marché des véhicules commerciaux moyens et lourds est estimée à 357,81 milliards USD en 2025, et devrait atteindre 422,60 milliards USD d'ici 2030, soit un TCAC de 3,40 % durant la période de prévision (2025-2030). Cette expansion mesurée intervient alors que les flottes s'alignent sur Euro VII en Europe et EPA 2027 en Amérique du Nord tout en modernisant les infrastructures à travers l'Asie-Pacifique, l'Amérique latine et l'Afrique. La convergence réglementaire a raccourci les cycles de remplacement, pourtant les moteurs à combustion interne dominent les ventes, et les modèles électriques à batterie montent en puissance à partir d'une petite base. La croissance est en outre renforcée par les mesures de relance du secteur public pour les corridors routiers et logistiques, la demande du commerce électronique pour des camions plus légers, et les plateformes de véhicules définis par logiciel qui améliorent le coût total de possession et l'analyse de sécurité.

Points clés du rapport

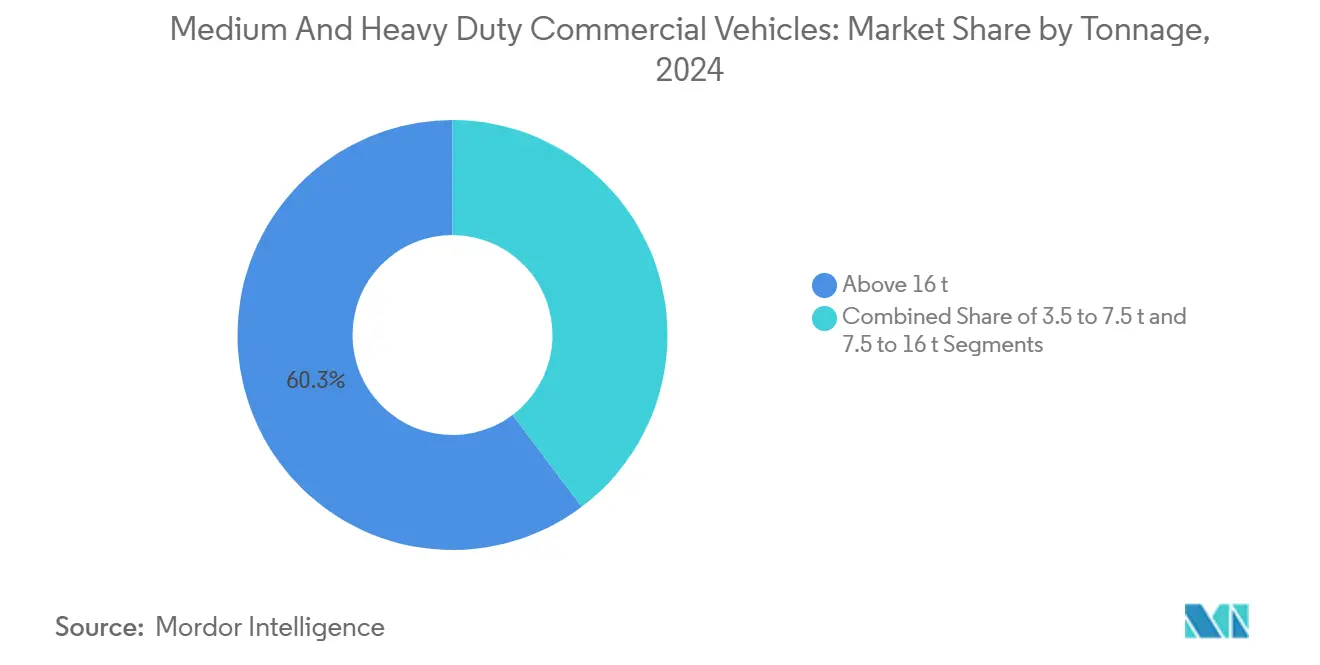

- Par tonnage, les véhicules de plus de 16 tonnes détenaient 60,26 % de la part de marché des véhicules commerciaux moyens et lourds en 2024, tandis que la classe de 3,5 à 7,5 tonnes est prête à croître à un TCAC de 7,81 % entre 2025 et 2030.

- Par propulsion, les moteurs à combustion interne représentaient 91,72 % des revenus de 2024, tandis que les camions électriques à batterie devraient s'étendre avec un TCAC de 9,83 % jusqu'en 2030.

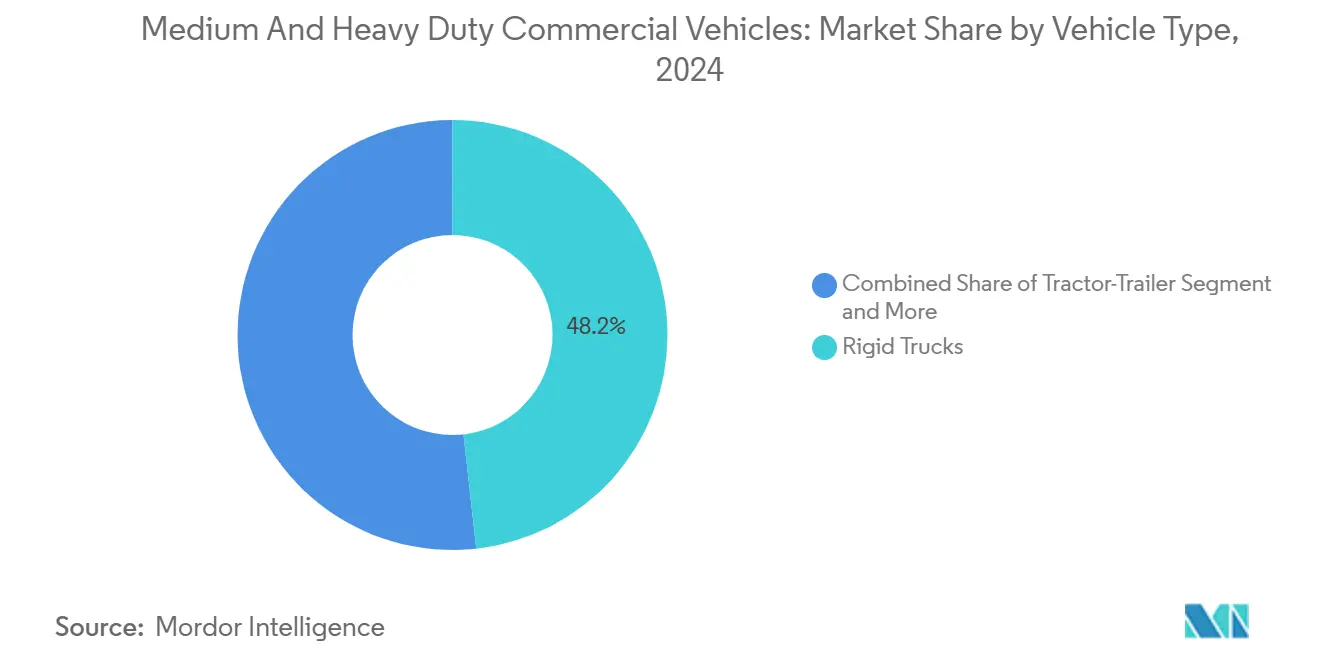

- Par type de véhicule, les camions rigides ont capté 48,24 % de part de revenus en 2024, et les tracteurs-remorques devraient progresser à un TCAC de 9,14 % durant la période de prévision.

- Par secteur d'utilisation finale, la logistique et le transport ont dominé avec 42,32 % des revenus de 2024, reflétant la croissance rapide des colis et l'optimisation des réseaux avec 4,71 %.

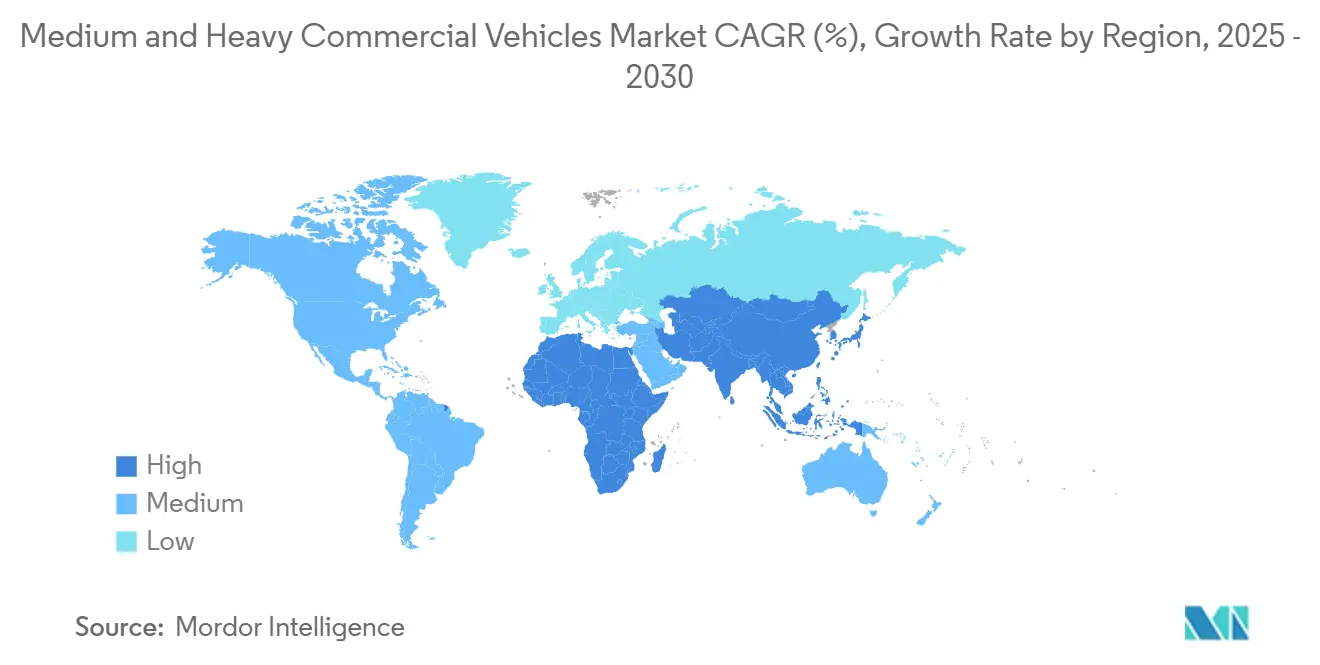

- Par géographie, l'Asie-Pacifique a mené avec 45,52 % de la part de marché des véhicules commerciaux moyens et lourds en 2024 ; l'Afrique devrait afficher le TCAC le plus rapide de 9,10 % jusqu'en 2030.

Tendances et aperçus du marché mondial des véhicules commerciaux moyens et lourds

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Renouvellement des flottes par les règles Euro-VII et EPA 2027 | +1.2% | Amérique du Nord et UE, répercussion vers l'Asie-Pacifique | Court terme (≤ 2 ans) |

| Stimulus d'infrastructure dans les économies émergentes | +0.8% | Cœur Asie-Pacifique, Amérique du Sud, Afrique | Moyen terme (2-4 ans) |

| Croissance de la logistique du commerce électronique | +0.6% | Mondial, concentré dans les corridors urbains | Court terme (≤ 2 ans) |

| Poussée de l'exploitation minière pour les camions électriques à batterie | +0.4% | Régions minières mondiales : Australie, Chili, Afrique du Sud | Long terme (≥ 4 ans) |

| La télématique permet à l'assurance de réduire le TCO | +0.3% | Amérique du Nord et UE principalement | Moyen terme (2-4 ans) |

| Location de batteries de seconde main | +0.2% | UE, Amérique du Nord, avec soutien réglementaire | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Renouvellement des flottes motivé par les règles d'émissions Euro VII et EPA 2027

Les objectifs stricts de NOx et CO₂ accélèrent le remplacement des unités diesel pré-Euro VI et plus anciennes en Europe et contraignent les flottes nord-américaines à renouveler les inventaires de Classe 6-8 plus tôt que prévu. Les normes Euro 7 récemment adoptées imposent des limites plus strictes, en particulier pour les véhicules lourds (VL). Ces normes réduisent les limites d'oxydes d'azote (NOX) de 50 % à 62 %, selon le cycle d'essai. De plus, elles remplacent les limites d'hydrocarbures totaux (THC) par des limites distinctes et plus strictes pour les gaz organiques non méthaniques (NMOG) et le méthane (CH4). Le calendrier coordonné compresse les approvisionnements en fenêtres étroites qui mettent à rude épreuve les fournisseurs mais libèrent des économies d'échelle pour les technologies de post-traitement et de batteries. Le règlement Advanced Clean Trucks de la Californie, couvrant 25 % du marché américain, impose 50 % de ventes zéro émission d'ici 2030. Les opérateurs qui adoptent tôt bénéficient des pools d'incitations et des primes de valeur résiduelle, tandis que les retardataires font face aux pénuries d'approvisionnement et aux coûts de conformité plus élevés. Les fabricants avec des portefeuilles électriques existants bénéficient d'un avantage de premier arrivé et peuvent amortir les dépenses de développement dans les deux régions.

Stimulus d'infrastructure dans les économies émergentes

Les programmes routiers et énergétiques soutenus par le gouvernement continuent de stimuler la demande du marché des véhicules commerciaux moyens et lourds en Inde, Indonésie, Malaisie et dans les principaux pays d'Amérique latine. Le cadre FAME de l'Inde vise 70 % de pénétration des véhicules commerciaux électriques d'ici 2030, soutenant une croissance annuelle de 49 % des ventes de camions électriques et encourageant les fournisseurs à localiser les modules de batteries et les groupes motopropulseurs. Des mesures similaires pluriannuelles de construction routière et d'électrification en Indonésie et en Malaisie favorisent une échelle régionale. En même temps, la Banque interaméricaine de développement estime que des incitations coordonnées pourraient faire passer la part de l'Amérique latine des ventes mondiales de camions électriques de 0,45 % à 4 % d'ici 2030. Ces initiatives étendent la visibilité d'achat au-delà de l'horizon normal de remplacement de sept ans, permettant aux fabricants de composants de sécuriser la capacité et de dé-risquer l'investissement en capital. La combinaison de fonds de relance et de règles de contenu local soutient un pipeline stable de commandes pour les fournisseurs de châssis, de cabines et d'infrastructures de recharge.

Expansion de la logistique du commerce électronique

La numérisation du commerce de détail remodèle la conception des réseaux et accélère la demande pour des camions agiles de 3,5 à 7,5 tonnes qui peuvent accéder aux centres de consolidation urbains. Le segment des colis croît à un rythme significatif jusqu'en 2030, et les fournisseurs mondiaux comme Amazon se sont engagés à tripler leur flotte de livraison électrique européenne d'ici 2025. Les cycles fréquents d'arrêt et de redémarrage favorisent les groupes motopropulseurs électriques à batterie en raison du freinage régénératif et des niveaux de bruit plus faibles. Les constructeurs de véhicules optimisent l'ergonomie des cabines, les interfaces télématiques et les profils de charge pour les cycles de service du dernier kilomètre plutôt que pour la charge utile maximale. Les régulateurs poussent également pour des véhicules plus petits et plus propres afin de réduire la congestion urbaine et d'améliorer la qualité de l'air, soutenant la montée en puissance rapide des modèles de micro-dépôts[1] "Amazon expands zero-emission delivery fleet," Amazon Europe, aboutamazon.com.

L'assurance basée sur l'usage activée par la télématique réduit le TCO

Les plateformes de véhicules connectés permettent aux assureurs de lier directement les primes au comportement de conduite, au temps d'arrêt et au risque d'itinéraire. Les adopteurs précoces rapportent 20-30 % d'économies d'assurance et moins de réclamations d'accidents. Les grands transporteurs comme Nationwide s'associent aux fournisseurs de télématique pour développer des algorithmes intégrant les données de freinage, de virage et de marche au ralenti excessive. Les gestionnaires de flottes exploitent alors les mêmes ensembles de données pour la maintenance prédictive, ce qui peut réduire le temps d'arrêt jusqu'à 15 % et prolonger les cycles de vie des composants. Ces économies sont cruciales car le coût total de possession des camions de Classe 8 a considérablement augmenté en 2024 par rapport à 2016. Les opérateurs peuvent accélérer les stratégies d'électrification sans éroder les marges en réinvestissant les économies de primes dans la formation des conducteurs et la location de batteries.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coût élevé des camions zéro émission | -0.9% | Mondial, aigu dans les marchés émergents | Court terme (≤ 2 ans) |

| Goulets d'étranglement de la chaîne d'approvisionnement pour l'électronique de puissance et les batteries | -0.7% | Mondial, concentré dans les régions dépendantes des semi-conducteurs | Moyen terme (2-4 ans) |

| Limitations de capacité du réseau au niveau des dépôts | -0.5% | Amérique du Nord et UE principalement | Moyen terme (2-4 ans) |

| Pénurie de techniciens qualifiés pour les groupes motopropulseurs HV-EV | -0.4% | Mondial, aigu dans les marchés développés | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Coût initial élevé des camions zéro émission

Les blocs-batteries représentent 40 % du coût unitaire, laissant les camions lourds électriques au prix de 20-30 % au-dessus des équivalents diesel. La parité des coûts totaux est projetée dans les quatre ans alors que les chimies lithium-fer-phosphate montent en puissance, pourtant de nombreux transporteurs de petite taille manquent de marge de financement. Les contrats de camion-en-tant-que-service et la location de batteries peuvent réduire les coûts d'acquisition jusqu'à 42 % tout en aidant les fabricants à générer des revenus récurrents. Les grands exploitants de flottes adoptent déjà ces modèles, mais les acheteurs contraints par le crédit dans les économies émergentes font toujours face à des taux d'obstacle élevés qui ralentissent l'adoption.

Goulets d'étranglement de la chaîne d'approvisionnement pour les batteries

Les pénuries de lithium, nickel et semi-conducteurs menacent les plans de production pour les camions électriques entre 2025 et 2028. Les modules de puissance au carbure de silicium améliorent l'efficacité mais nécessitent des substrats spécialisés dominés par plusieurs fournisseurs. En réponse, Daimler Truck, PACCAR et Cummins ont formé une coentreprise de 2-3 milliards USD pour construire une usine de cellules de batteries de 21 GWh dans le Mississippi[2]"PACCAR, Daimler Truck and Accelera battery joint venture press release," PACCAR Inc., paccar.com . La localisation aidera à réduire la dépendance à l'Asie, mais la montée en puissance ne compensera pas entièrement les pénuries à moyen terme. La volatilité des matériaux ajoute donc une pression sur les coûts et un risque de livraison, particulièrement pour les variantes de niche comme les châssis à pile à combustible.

Analyse des segments

Par tonnage : la dominance des véhicules lourds stimule le volume

Les modèles de plus de 16 tonnes ont contribué à environ 60,26 % de la part de marché des véhicules commerciaux moyens et lourds de 2024, sécurisant la plus grande part du marché des véhicules commerciaux moyens et lourds. La demande est ancrée par les réseaux de fret longue distance qui priorisent la capacité de charge utile plutôt que la commodité lors de la recharge. En revanche, la classe de 3,5 à 7,5 tonnes de véhicules commerciaux moyens et lourds s'étend à un TCAC de 7,81 %, dépassant toutes les autres bandes alors que les plateformes de livraison urbaine prolifèrent. Ce segment bénéficie d'exigences de batteries plus faibles car des packs de 100-200 kWh suffisent pour les routes quotidiennes, réduisant les sorties de capitaux et la complexité de recharge. Pendant ce temps, les unités moyennes dans la gamme 7,5-16 tonnes voient un remplacement stable lié aux cycles d'approvisionnement de construction et municipaux.

La taille des batteries évolue fortement avec la masse du véhicule, les transporteurs lourds nécessitant 500 kWh ou plus pour répondre aux attentes du cycle de service. Cette exigence gonfle le poids à vide et les coûts d'infrastructure, ralentissant l'électrification par rapport aux classes plus légères. Les régulateurs différencient les limites par poids brut du véhicule, contraignant les fabricants à équilibrer les conceptions de post-traitement et zéro émission à travers les feuilles de route d'ingénierie. Malgré l'écart de coût, plusieurs compagnies minières pilotent des bennes électriques de 150 tonnes qui donnent des économies de cycle de vie une fois les réseaux de recharge en place.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de propulsion : les moteurs à combustion interne maintiennent leur dominance malgré la poussée électrique

Les moteurs à combustion interne ont conservé 91,72 % des revenus en 2024 de la part de marché des véhicules commerciaux moyens et lourds, cimentant leur avance dans le marché des véhicules commerciaux moyens et lourds. Pourtant les camions électriques à batterie sont sur une trajectoire TCAC abrupte de 9,83 % jusqu'en 2030, aidés par les subventions, les coûts opérationnels plus faibles et l'adoption rapide des flottes urbaines. Les carburants alternatifs comme le gaz naturel comprimé et le gaz naturel liquéfié continuent de servir des niches régionales où la portée électrique ou l'accès au réseau reste problématique. Les hybrides rechargeables agissent comme des solutions de transition pour les opérateurs qui doivent combiner la flexibilité de portée avec l'entrée urbaine zéro émission.

La Chine a représenté plus de 80 % des ventes mondiales de camions lourds électriques en 2024, illustrant l'influence des incitations coordonnées et des chaînes d'approvisionnement locales. Les prototypes électriques à pile à combustible sont sous test pour les corridors longue distance où la masse de batterie nuit à la charge utile, avec des pilotes précoces en Allemagne, Corée du Sud et aux États-Unis. Le mélange de propulsion restera donc hétérogène jusqu'en 2030, stimulé par les calculs du coût total de possession, les trajectoires des prix de l'énergie et les déploiements d'infrastructure.

Par type de véhicule : les camions rigides mènent au milieu de la croissance des tracteurs-remorques

Les camions rigides ont livré 48,24 % de la part de marché de 2024 dans les véhicules commerciaux moyens et lourds, bien adaptés pour la construction urbaine, la distribution et la collecte des déchets. Leur châssis intégré simplifie la personnalisation de la carrosserie et réduit les temps d'arrêt de maintenance. Les tracteurs-remorques, cependant, devraient afficher un TCAC de 9,14 % en raison de la croissance du commerce international et des corridors d'infrastructure transfrontaliers. La taille du marché des véhicules commerciaux moyens et lourds pour les unités articulées s'étendra plus rapidement que la moyenne alors que les fabricants introduisent des cabines aérodynamiques et des options de charge mégawatt. Les châssis professionnels spécialisés comme les bennes et les véhicules de service d'urgence continuent de s'appuyer sur l'ingénierie sur mesure qui limite l'échelle de volume mais commande des marges élevées.

La technologie électrique filtre dans les plateformes rigides et tracteur. Mercedes-Benz a lancé l'eActros 600 avec une portée certifiée de 310 miles, tandis que Tesla a déployé des prototypes Semi capables de 248-497 miles selon la configuration. Ces modèles démontrent le rythme des gains de densité énergétique et l'importance stratégique des logiciels pour l'optimisation d'itinéraire et de charge.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par secteur d'utilisation finale : dominance de la logistique au milieu de l'électrification minière

La logistique et le transport ont absorbé 42,32 % de la part de marché de 2024 et resteront le socle du marché des véhicules commerciaux moyens et lourds avec un TCAC de 4,71 %. Les opérateurs de colis et palettes numérisent les nœuds d'expédition et d'entrepôt, remodelant les spécifications de camions vers des groupes motopropulseurs silencieux et une durabilité à cycle élevé. La construction et les services municipaux suivent de près, se procurant des installations moyennes configurées pour les mélangeurs de ciment, les corps de déchets ou les plateformes aériennes.

Les opérations minières émergent comme un catalyseur pour l'adoption de batteries dans la classe des véhicules lourds. La coalition Innovation for Cleaner, Safer Vehicles cible la disponibilité de camions de transport zéro émission d'ici 2030, une étape qui débloquerait des réductions d'émissions significatives à travers environ 28 000 unités à charge utile élevée. Les flottes d'utilités et de foresterie pilotent également des installations électriques pour réduire le bruit et les niveaux de particules dans les zones sensibles, confirmant que les exigences des clients varient largement par secteur, géographie et cycle de service.

Analyse géographique

La part de revenus de 45,52 % de 2024 de l'Asie-Pacifique découle de la profondeur de production de la Chine et de la poussée politique en expansion de l'Inde. La région devrait étendre son avance d'ici 2030 parce que les équipementiers co-localisent les usines de batteries, les centres logiciels et les tests de composants près de leurs plus grands acheteurs. La Chine seule a soutenu plus de 90 000 immatriculations de camions lourds électriques en 2024, avec BYD et SAIC exportant des kits vers la Hongrie et l'Indonésie pour diversifier l'exposition tarifaire. L'Inde soutient 14 programmes d'incitations d'État, permettant à l'Uttar Pradesh et au Maharashtra de créer des zones urbaines à faibles émissions qui favorisent les camions à batterie de 3,5 tonnes.

L'Amérique du Nord et l'Europe représentent des marchés matures mais lucratifs où les règles coordonnées assurent l'harmonisation technologique. L'UE vise une réduction de 45 % du CO₂ dans les camions lourds d'ici 2030, et Euro VII entrera en vigueur en 2029. La règle Advanced Clean Trucks de la Californie influence les plans d'achat nationaux parce que 11 autres États ont adopté sa feuille de route, couvrant un quart de la demande américaine de Classe 6-8. Le Canada cible 35 % de ventes de camions zéro émission d'ici 2030 et finance les corridors de recharge sur la route Transcanadienne. Du côté corporatif, Volvo et Daimler ont établi une coentreprise pour créer un système d'exploitation commun, tandis que PACCAR intègre des blocs-batteries internes pour se protéger de la volatilité.

L'Afrique gagne en dynamique d'investissement malgré des volumes de départ modestes et croît rapidement avec un TCAC robuste de 9,10 %. Le Maroc et l'Égypte commandent des bus électriques qui partagent des composants avec les camions moyens, créant un noyau pour l'approvisionnement régional. L'Éthiopie a déjà dépassé son objectif d'électrification des bus de 2030, illustrant le potentiel des modèles d'approvisionnement agrégé. Le livre blanc VE de l'Afrique du Sud établit une feuille de route à double plateforme qui combine des améliorations d'efficacité énergétique pour les diesels existants avec des incitations pour les dépôts de charge rapide autour des ceintures minières. Ces initiatives indiquent une demande latente qui pourrait se traduire en croissance des expéditions à deux chiffres une fois que la fiabilité du réseau s'améliore.

Paysage concurrentiel

Les cinq principaux fabricants détenaient environ un tiers des revenus combinés de 2024, donc le marché des véhicules commerciaux moyens et lourds reste fragmenté. Les leaders de l'industrie poursuivent l'intégration verticale des batteries, piles à combustible et piles logicielles pour protéger les marges et capturer des revenus récurrents. Daimler Truck, Volvo Group et PACCAR ont co-publié une interface ouverte pour les mises à jour par voie hertzienne conçue pour standardiser la sécurité et l'analyse de données. Les marques chinoises comme BYD, FAW et Sinotruk exploitent les économies d'échelle chez elles pour sous-coter les rivaux à l'exportation, se concentrant sur les modèles de batteries de 3,5-16 tonnes qui font face à moins de goulets d'étranglement de recharge.

Les véhicules définis par logiciel sont le nouveau champ de bataille. Le système d'exploitation conjoint Volvo-Daimler permet des applications partagées pour la maintenance prédictive et la planification d'itinéraire. TRATON collabore avec Plus pour atteindre l'autonomie de Niveau 4 sur des corridors sélectionnés aux États-Unis et dans l'UE, ce qui pourrait réduire drastiquement les coûts de conducteur et augmenter l'utilisation des camions. Les fournisseurs de composants remontent également la chaîne : Cummins a formé Accelera pour héberger les lignes de piles à combustible, hydrogène et batteries, puis s'est associé avec PACCAR et Daimler Truck sur une usine de batteries dédiée dans le Mississippi qui produira 21 GWh annuellement à partir de 2027[3]"Volvo Group and Daimler Truck create joint venture for software-defined heavy-duty platforms," Daimler Truck AG, daimlertruck.com.

Les opportunités d'espaces blancs tournent autour de l'électrification minière, de la location de batteries de seconde main et des dépôts de charge mégawatt. Les fournisseurs de services emballent maintenant le stockage d'énergie, les logiciels et le financement pour sécuriser les flux de rentes. Les clients de flottes valorisent ces offres intégrées parce qu'elles atténuent le risque technologique et simplifient la planification des flux de trésorerie. Au cours des cinq prochaines années, les acteurs qui font le pont entre le matériel de véhicule avec l'énergie et les services de données gagneront probablement des parts.

Leaders de l'industrie des véhicules commerciaux moyens et lourds

-

PACCAR Inc

-

Daimler AG

-

Volvo Group

-

Tata Motors Limited

-

Traton SE

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Novembre 2024 : Stellantis a dévoilé la plateforme multi-énergie STLA Frame, offrant 690 miles d'autonomie pour les groupes motopropulseurs hybrides et 500 miles pour l'électrique à batterie, visant les besoins de remorquage et de charge utile commerciaux.

- Novembre 2024 : TRATON s'est associé avec Plus sur les programmes de camions autonomes de Niveau 4 et a commencé les flottes d'essai au Texas et en Suède, avec des routes commerciales attendues fin 2025.

- Janvier 2024 : Accelera by Cummins, Daimler Truck et PACCAR ont sélectionné le Mississippi pour une usine de batteries lithium-fer-phosphate de 2-3 milliards USD avec 21 GWh de capacité annuelle.

Portée du rapport mondial sur les véhicules commerciaux moyens et lourds

Le marché des véhicules commerciaux moyens et lourds a été segmenté par tonnage (3,5 - 7,5 tonnes, 7,5 - 16 tonnes, et plus de 16 tonnes), type de propulsion (moteur IC, hybride rechargeable, électrique, et alimenté par carburant alternatif), et géographie (Amérique du Nord, Europe, Asie-Pacifique, et reste du monde). Le rapport offre la taille du marché et les prévisions pour les véhicules commerciaux moyens et lourds en termes de volume (unités) et de valeur (milliards USD) pour tous les segments ci-dessus.

| 3,5 à 7,5 t |

| 7,5 à 16 t |

| Plus de 16 t |

| Moteur à combustion interne (diesel et essence) |

| Électrique à batterie |

| Hybride électrique rechargeable |

| Électrique à pile à combustible |

| Carburants alternatifs (GNC, GNL, biocarburant, GPL) |

| Camion rigide |

| Tracteur-remorque |

| Benne / camion à benne |

| Camions spécialisés et professionnels |

| Logistique et transport |

| Construction et exploitation minière |

| Agriculture et foresterie |

| Services publics et municipaux |

| Amérique du Nord | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Espagne | |

| Italie | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Émirats arabes unis |

| Arabie saoudite | |

| Turquie | |

| Afrique du Sud | |

| Égypte | |

| Reste du Moyen-Orient et de l'Afrique |

| Par tonnage | 3,5 à 7,5 t | |

| 7,5 à 16 t | ||

| Plus de 16 t | ||

| Par type de propulsion | Moteur à combustion interne (diesel et essence) | |

| Électrique à batterie | ||

| Hybride électrique rechargeable | ||

| Électrique à pile à combustible | ||

| Carburants alternatifs (GNC, GNL, biocarburant, GPL) | ||

| Par type de véhicule | Camion rigide | |

| Tracteur-remorque | ||

| Benne / camion à benne | ||

| Camions spécialisés et professionnels | ||

| Par secteur d'utilisation finale | Logistique et transport | |

| Construction et exploitation minière | ||

| Agriculture et foresterie | ||

| Services publics et municipaux | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Espagne | ||

| Italie | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Émirats arabes unis | |

| Arabie saoudite | ||

| Turquie | ||

| Afrique du Sud | ||

| Égypte | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché des véhicules commerciaux moyens et lourds ?

Il est évalué à 357,81 milliards USD en 2025.

À quelle vitesse le marché va-t-il croître jusqu'en 2030 ?

Le marché devrait s'étendre à un TCAC de 3,40 %, atteignant environ 422,60 milliards USD d'ici 2030.

Quelle région mène en part de marché ?

L'Asie-Pacifique a dominé avec 45,52 % des revenus de 2024 et devrait conserver le leadership jusqu'en 2030.

Quelle classe de tonnage croît le plus rapidement ?

Le segment de 3,5-7,5 tonnes montre la croissance la plus élevée, avec une prévision TCAC de 7,81 % jusqu'en 2030.

À quel point les camions électriques à batterie sont-ils dominants aujourd'hui ?

Ils représentaient une petite part en 2024 mais devraient croître avec un TCAC de 9,83 % alors que les coûts chutent et les réglementations se resserrent.

Pourquoi les plateformes définies par logiciel sont-elles importantes pour les constructeurs de camions ?

Elles permettent les mises à jour par voie hertzienne, la maintenance prédictive et de nouveaux modèles de revenus qui différencient les produits dans un marché fragmenté.

Dernière mise à jour de la page le: