Taille et Part du Marché de l'Industrie Automobile Marocaine

Analyse du Marché de l'Industrie Automobile Marocaine par Mordor Intelligence

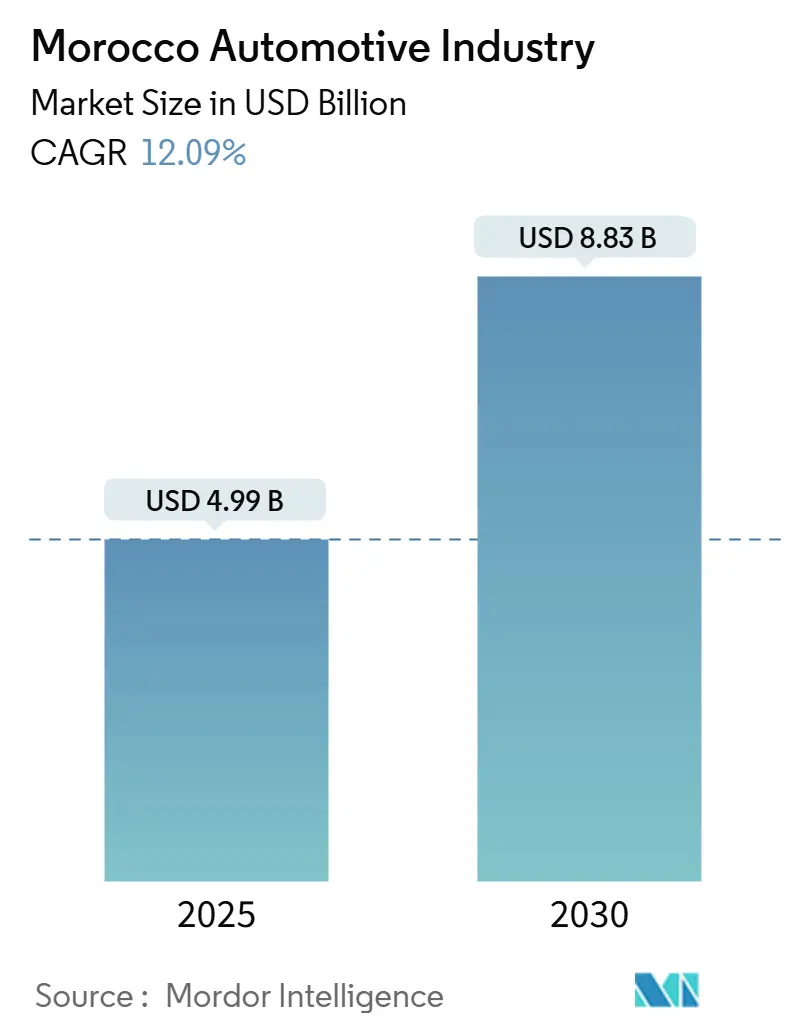

Le marché automobile marocain est évalué à 4,99 milliards USD en 2025 et est en passe d'atteindre 8,83 milliards USD d'ici 2030, reflétant un TCAC de 12,09 % sur la période de prévision. La production orientée vers l'exportation définit désormais le secteur, avec plus de 700 000 véhicules sortant des chaînes d'assemblage marocaines annuellement et des expéditions sortantes dépassant 15,1 milliards EUR en 2024. La délocalisation de proximité européenne, de solides accords de libre-échange couvrant 55 pays, et le débit record de 578 500 unités de Tanger Med ancrent conjointement le marché automobile marocain comme le plus grand hub de production d'Afrique.

Principales Conclusions du Rapport

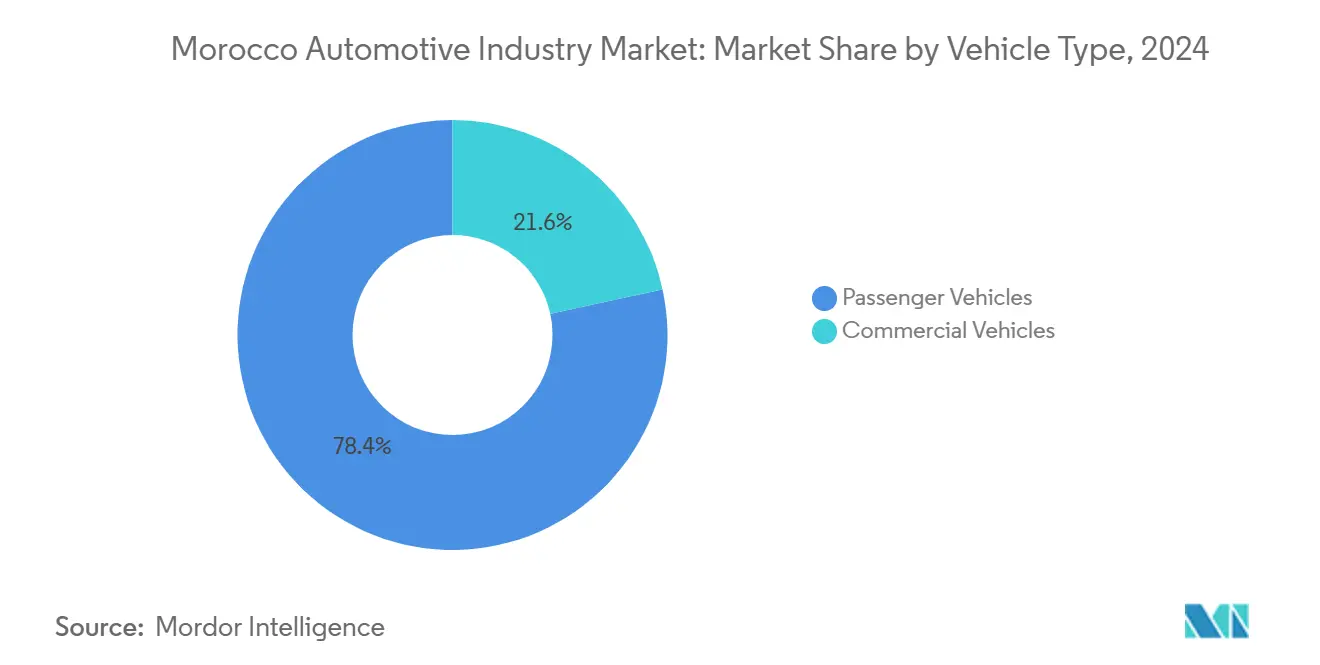

- Par type de véhicule, les voitures particulières ont dominé avec 78,43 % de part de revenus en 2024 ; les véhicules utilitaires sont projetés pour s'étendre avec un TCAC de 13,22 % jusqu'en 2030.

- Par type de motorisation, les BEV ont représenté 34,82 % de dynamique de croissance TCAC, tandis que les plateformes ICE ont conservé 82,31 % de la taille du marché automobile marocain 2024.

- Par type de carburant, l'essence un maintenu une part de 66,13 % de la taille du marché automobile marocain en 2024 ; les carburants alternatifs affichent un TCAC de 28,44 % jusqu'en 2030.

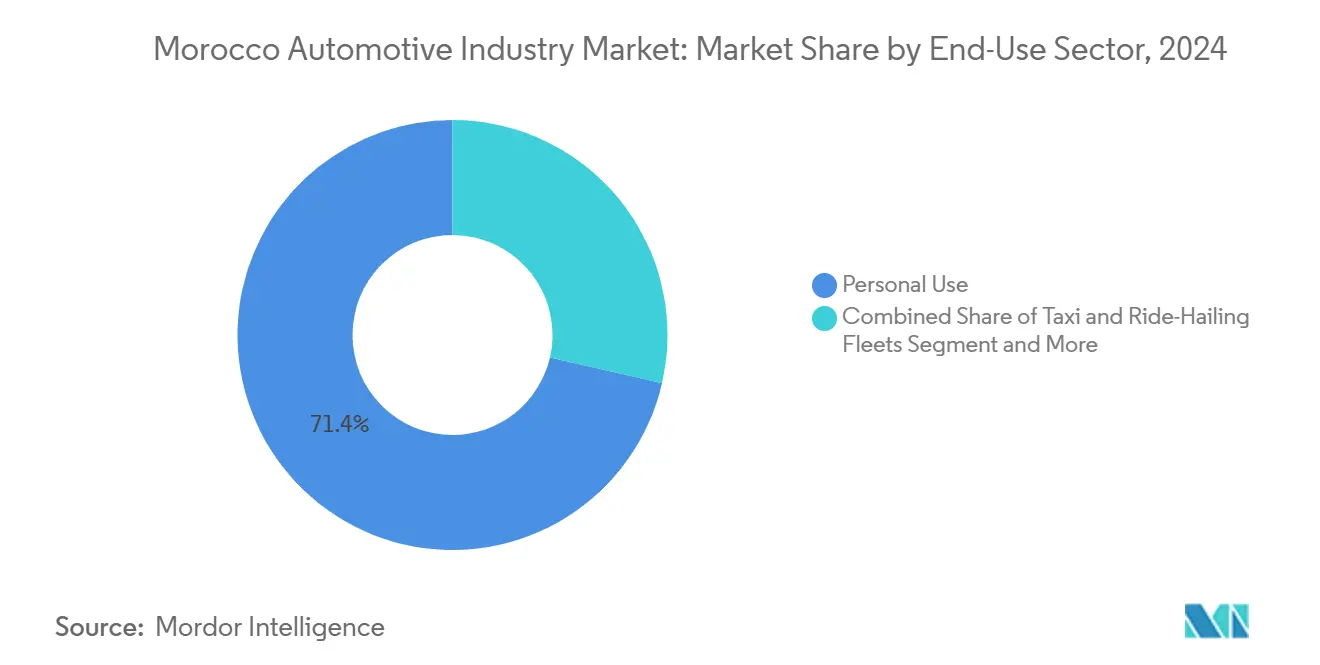

- Par utilisation finale, la propriété personnelle un représenté 71,43 % de la part du marché automobile marocain en 2024, tandis que les flottes de taxi et VTC ont augmenté avec un TCAC de 13,92 %.

- Par géographie, la Ceinture Côtière Atlantique un capturé 52,24 % des revenus 2024 ; le Corridor Industriel du Nord enregistre le TCAC le plus élevé de 10,33 % jusqu'en 2030.

Tendances et Perspectives du Marché de l'Industrie Automobile Marocaine

Analyse d'Impact des Moteurs

| Moteur | (~) % Impact sur le TCAC du Marché | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Expansion de la Production Constructeurs Orientée Export | +1.8% | Corridor Industriel du Nord et Ceinture Côtière Atlantique | Moyen terme (2-4 ans) |

| Incitations Gouvernementales et Logistique de Zone Franche | +1.2% | National, concentré dans les zones de Tanger et Kenitra | Court terme (≤ 2 ans) |

| Demande Croissante de Voitures Particulières Domestiques | +0.9% | Ceinture Côtière Atlantique, retombées vers les régions Intérieures | Long terme (≥ 4 ans) |

| Basculement des Constructeurs Européens vers la Délocalisation de Proximité Post-Pandémie | +1.1% | National, avec focus sur le Corridor du Nord | Moyen terme (2-4 ans) |

| Feuille de Route Politique VE Accélérée et Infrastructure de Recharge | +0.7% | National, gains précoces dans le corridor Casablanca-Rabat | Long terme (≥ 4 ans) |

| Cluster Automobile Nord-Africain | +0.4% | Corridor Industriel du Nord, retombées transfrontalières | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Expansion des Capacités de Production Constructeurs Orientée Export

L'expansion des capacités de production automobile du Maroc modifie fondamentalement l'économie de la chaîne d'approvisionnement mondiale, avec des constructeurs ciblant 1 million d'unités annuelles d'ici 2025 contre 700 000 en 2024. La considération de Renault d'une usine de fabrication de moteurs représente un changement stratégique vers l'intégration verticale, visant à augmenter le contenu local de 65 % à 80 % et réduire les dépendances de la chaîne d'approvisionnement européenne. La capacité de l'usine Kenitra de Stellantis doublera à 400 000 unités d'ici 2027, combinée avec l'acquisition Sopriam pour un contrôle renforcé du marché, intensifiant la concurrence des parts de marché domestique et export. L'émergence de NEO Motors comme première marque automobile domestique du Maroc en juin 2024 introduit des capacités de fabrication locale qui défient la domination traditionnelle des constructeurs. La nouvelle usine de câblage de Leoni à Agadir, qui un créé 3 000 emplois pour les composants de véhicules utilitaires, démontre l'écosystème fournisseur en expansion qui soutient l'augmentation des volumes de production. Cette expansion de capacité corrèle avec la croissance d'exportation de 27 % du Maroc à 13,9 milliards USD en 2024, établissant le pays comme principal fournisseur automobile de l'Europe en valeur.

Incitations Gouvernementales et Avantages Logistiques de Zone Franche

La stratégie de zone franche du Maroc crée des avantages concurrentiels que les constructeurs européens ne peuvent répliquer domestiquement, avec l'expansion de Tanger Automotive City à 1 185 hectares accueillant plus de 150 entreprises et 20 000+ emplois. Le décret gouvernemental doublant la superficie allouée à la zone reflète une demande dépassant les projections initiales, avec des entreprises recherchant la proximité de la capacité de manutention de 578 500 véhicules du port Tanger Med. Les incitations fiscales incluent des exonérations de taxe de circulation pour les véhicules hybrides et électriques mises en œuvre en 2017, réduisant le coût total de possession et accélérant l'adoption des VE.[1]"Exonération taxe de circulation Maroc", Agence Internationale de l'Énergie, www.iea.org.Le positionnement stratégique de la Zone Franche Atlantique entre Rabat et Casablanca attire les investissements automobiles high-tech, avec des expansions récentes motivées par une demande écrasante des fournisseurs internationaux. Les 55+ accords de libre-échange du Maroc fournissent un accès sans droits de douane à des marchés représentant plus de 1 milliard de consommateurs, un avantage logistique indisponible aux sites de production concurrents. Le concept de plateformes industrielles intégrées (P2I) du Plan d'Accélération Industrielle favorise le regroupement de fournisseurs qui réduit les coûts de transport et améliore les capacités de livraison juste-à-temps pour les opérations d'assemblage constructeurs.

Demande Croissante de Voitures Particulières Domestiques de la Classe Moyenne Urbaine

L'expansion de la classe moyenne urbaine du Maroc stimule la demande automobile domestique au-delà de la production traditionnellement axée sur l'exportation, avec les véhicules de tourisme représentant la plus haute part de marché en 2024 des segments d'utilisateurs finaux. La part de marché régionale de 52,2 % de la Ceinture Côtière Atlantique reflète le pouvoir d'achat concentré dans les zones métropolitaines Casablanca-Rabat, où le développement d'infrastructure soutient la croissance de possession de véhicules. La projection de croissance du PIB du Maroc de 4,3 % en 2025, soutenue par les secteurs non-agricoles incluant la fabrication automobile, crée une croissance de revenu disponible qui maintient la demande domestique. Le gouvernement se concentre sur la participation des femmes à la main-d'œuvre, ciblant 80 % d'intégration dans le secteur automobile d'ici 2030, étendant le potentiel de revenu des ménages et la capacité d'achat de véhicules.

Basculement des Constructeurs Européens vers la Délocalisation de Proximité Post-Pandémie

Les stratégies de délocalisation de proximité des constructeurs automobiles européens positionnent le Maroc comme un hub critique de résilience de chaîne d'approvisionnement, particulièrement suite aux perturbations de production de faisceaux de câblage ukrainiens qui ont forcé les constructeurs allemands à s'appuyer sur les installations marocaines. Les opérations marocaines de Leoni et Kromberg & Schubert ont comblé les lacunes d'approvisionnement critiques pour les constructeurs allemands, démontrant l'importance stratégique du Maroc au-delà des avantages de coût.[2]"Partenariat Étendu de l'Allemagne avec le Maroc", Institut Marocain d'Analyse Politique, mipa.institute. Les produits automobiles constituent 21 % des exportations du Maroc vers l'Allemagne, reflétant une intégration profonde dans les chaînes d'approvisionnement européennes qui s'étendent au-delà des liens coloniaux français traditionnels. L'atteinte de 60 % d'approvisionnement local de Renault, ciblant 65 % d'ici fin 2025, réduit les vulnérabilités de chaîne d'approvisionnement européennes tout en maintenant des standards de qualité comparables à la production domestique fDi Intelligence. L'établissement de plus de 230 fournisseurs Tier-1 et Tier-2 au Maroc crée une redondance pour les constructeurs européens recherchant la diversification de chaîne d'approvisionnement. La ligne de production de puces électroniques de STMicroelectronics pour Tesla au Maroc représente une délocalisation de proximité de semi-conducteurs qui aborde les pénuries de composants critiques affectant la production VE européenne, Middle East Institute. Cette tendance de délocalisation de proximité s'accélère alors que les réglementations européennes favorisent de plus en plus les chaînes d'approvisionnement régionales pour la réduction d'empreinte carbone et la sécurité d'approvisionnement.

Analyse d'Impact des Contraintes

| Contrainte | (~) % Impact sur le TCAC du Marché | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Écosystème Fournisseur Local Tier-2/3 Limité | -0.8% | National, plus aigu dans les régions Intérieures et Sud | Moyen terme (2-4 ans) |

| Forte Dépendance aux Composants Importés | -0.6% | National, avec concentration Ceinture Côtière Atlantique | Court terme (≤ 2 ans) |

| Marché de l'Occasion Fragmenté | -0.4% | Ceinture Côtière Atlantique et régions Intérieures | Long terme (≥ 4 ans) |

| Pénurie de Techniciens VE Qualifiés | -0.3% | National, critique dans le Corridor Industriel du Nord | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Écosystème Fournisseur Local Tier-2/3 Limité

La chaîne d'approvisionnement automobile du Maroc reste contrainte par un développement insuffisant de fournisseurs Tier-2 et Tier-3, forçant les constructeurs à importer des composants qui pourraient être fabriqués localement avec une capacité industrielle adéquate. La considération d'usine de moteurs de Renault dépend du renforcement de la chaîne d'approvisionnement locale avant de procéder avec l'investissement, indiquant que les lacunes d'écosystème fournisseur limitent les opportunités d'intégration verticale. Le taux d'intégration locale actuel de 65 %, bien qu'impressionnant pour les marchés émergents, reste en deçà de l'objectif de 80 % qui optimiserait les structures de coût et réduirait les dépendances d'importation. Les petites et moyennes entreprises (PME) manquent des capacités techniques et de l'accès au capital requis pour satisfaire les standards de qualité constructeurs, créant des goulots d'étranglement dans les efforts de localisation de chaîne d'approvisionnement. Les régions Intérieures et Sud souffrent particulièrement d'infrastructure industrielle limitée, concentrant le développement fournisseur dans la Ceinture Côtière Atlantique et le Corridor Industriel du Nord. Les exigences de transfert technologique pour atteindre 70-80 % d'intégration locale demandent des capacités de fonderie et mécaniques que les fournisseurs marocains actuels ne peuvent fournir sans investissement significatif et programmes de formation.

Forte Dépendance aux Composants Importés dans un Contexte de Volatilité FX

Le secteur automobile marocain fait face à des risques de change persistants due au contenu d'importation élevé dans la production de véhicules, avec les importations de composants représentant des pressions significatives de balance commerciale malgré les revenus d'exportation croissants. La volatilité du dirham contre l'euro affecte les coûts d'input pour les constructeurs européens opérant au Maroc, créant des pressions de marge qui pourraient réduire l'attractivité d'investissement pendant les périodes de faiblesse monétaire. La concentration de fabrication automobile dans la Ceinture Côtière Atlantique amplifie l'exposition au change, car la plupart des importations de composants transitent par les installations portuaires de Casablanca. Les investissements chinois en composants de batterie, incluant la gigafactory de 1,3 milliard USD de Gotion et l'usine de cathode de BTR, introduisent des éléments de chaîne d'approvisionnement libellés en yuan qui ajoutent de la complexité monétaire à l'exposition traditionnelle euro-dirham. Les perturbations de chaîne d'approvisionnement, comme la crise ukrainienne affectant les fournisseurs de composants européens, forcent l'approvisionnement d'urgence à prix premium qui composent les pressions de change pendant les périodes de crise.

Analyse par Segment

Par Type de Véhicule : Les Véhicules Utilitaires Stimulent la Croissance à l'Export

Les véhicules utilitaires démontrent la dynamique de croissance la plus forte à 13,22 % TCAC jusqu'en 2030, malgré les véhicules de tourisme maintenant 78,43 % de part de marché en 2024. Cette accélération de croissance reflète le rôle grandissant du Maroc dans les réseaux logistiques nord-africains et les programmes de modernisation de flottes commerciales européennes. Les véhicules utilitaires légers bénéficient de la croissance e-commerce et l'expansion de livraison dernier kilomètre, tandis que les véhicules utilitaires lourds servent les projets de développement d'infrastructure du Maroc et le commerce transfrontalier avec l'Afrique subsaharienne.

La production de véhicules de tourisme se concentre sur les marchés d'exportation, avec l'usine Tanger de Renault atteignant 90 % de taux d'exportation vers 89 pays, démontrant le positionnement concurrentiel du Maroc pour l'accès au marché européen. Les modèles Dacia Logan et Sandero dominent les volumes de production, ciblant les consommateurs européens soucieux du budget et les acheteurs de marchés émergents. Le lancement de marque domestique NEO Motors en juin 2024 introduit une fabrication locale de véhicules de tourisme qui pourrait réduire la dépendance d'importation et créer de nouvelles dynamiques de marché. Les constructeurs de véhicules utilitaires bénéficient de la localisation stratégique du Maroc pour la pénétration du marché africain, avec le port Tanger Med facilitant à la fois les exportations européennes et les réseaux de distribution africains.

Par Type de Motorisation : L'Accélération BEV Transforme la Dynamique du Marché

Les Véhicules Électriques à Batterie bondissent à 34,82 % TCAC jusqu'en 2030, tandis que les véhicules à Moteur à Combustion Interne maintiennent 82,31 % de part de marché en 2024, créant une période de transition dynamique qui remodèle les priorités de fabrication. La construction de la gigafactory de Gotion débutant en 2025 représente la première installation majeure de fabrication de batteries VE d'Afrique, avec une capacité de production ciblant la demande du marché européen et domestique. La part de marché de 40,2 % de véhicules électriques de Dacia Spring démontre l'acceptation consommateur des options VE abordables, tandis que les segments premium attendent un déploiement d'infrastructure de recharge plus large. Les constructeurs chinois voient le Maroc comme leur passerelle vers le marché européen, exploitant les accords de libre-échange pour éviter les tarifs UE sur les importations chinoises directes.

Les Véhicules Électriques Hybrides et Véhicules Électriques Hybrides Rechargeables servent de technologies de transition, bénéficiant des exonérations de taxe de circulation de 2017 qui réduisent les coûts totaux de possession. Les Véhicules Électriques à Pile à Combustible restent limités aux programmes pilotes et essais de flottes gouvernementales, contraints par les calendriers de développement d'infrastructure hydrogène. L'objectif gouvernemental de 52 % d'énergie renouvelable d'ici 2030 soutient l'adoption VE en assurant un approvisionnement électrique propre pour les réseaux de recharge. Le potentiel technologique véhicule-réseau atteint 7,7 GW de charges contrôlables d'ici 2030, créant de nouvelles opportunités de revenus pour les propriétaires VE et des bénéfices de stabilité réseau pour les services publics.

Par Type de Carburant : Les Carburants Alternatifs Gagnent du Terrain

Les carburants alternatifs accélèrent à 28,44 % TCAC jusqu'en 2030, tandis que l'essence maintient 66,13 % de part de marché en 2024, reflétant la stratégie de diversification énergétique et les engagements environnementaux du Maroc. L'adoption de GNC et GPL augmente dans les flottes de véhicules utilitaires recherchant des réductions de coûts opérationnels, particulièrement dans les services de taxi et livraison où les coûts de carburant impactent significativement la rentabilité. Le développement de biocarburants exploite les ressources agricoles et flux de déchets du Maroc, créant des opportunités d'économie circulaire qui soutiennent le développement rural et les objectifs de sécurité énergétique. La stratégie d'énergie renouvelable gouvernementale promeut l'adoption de carburants alternatifs à travers des investissements d'infrastructure et incitations réglementaires qui favorisent les sources d'énergie propre.

Les véhicules diesel font face à une demande déclinante due aux normes d'émission européennes et préoccupations de qualité d'air urbain, particulièrement dans les grandes zones métropolitaines où les restrictions de pollution se resserrent. Les véhicules essence bénéficient d'infrastructure établie et de familiarité consommateur, maintenant la dominance dans les segments de voitures particulières malgré la conscience environnementale croissante. Les ressources de phosphate du Maroc fournissent des matières premières pour le développement de carburants synthétiques, créant potentiellement de nouvelles opportunités d'exportation dans la transition énergétique mondiale. Les initiatives d'hydrogène vert du Groupe OCP soutiennent la production de carburants alternatifs qui pourrait approvisionner à la fois les marchés domestiques et européens recherchant des solutions de transport neutres en carbone

Par Secteur d'Utilisation Finale : La Modernisation de Flotte Accélère

L'usage personnel domine avec 71,43 % de part de marché en 2024, stimulé par l'expansion de classe moyenne urbaine et l'amélioration des options de financement pour les achats de véhicules individuels. Les flottes de taxi et VTC démontrent 13,92 % de croissance TCAC, reflétant les tendances d'urbanisation et la prolifération de services de mobilité dans les grandes zones métropolitaines. Les flottes d'entreprise et gouvernementales adoptent de plus en plus les véhicules électriques pour les rapports de durabilité et l'optimisation de coûts opérationnels, créant des effets de démonstration qui influencent l'adoption des consommateurs privés. Les programmes pilotes véhicule-réseau gouvernementaux ciblent les opérateurs de flotte recherchant des flux de revenus additionnels des services de stockage d'énergie.

L'électrification de flotte bénéficie d'infrastructure de recharge centralisée qui réduit les coûts de déploiement comparé aux installations consommateur individuelles. Les services VTC s'étendent au-delà des opérations de taxi traditionnelles, avec des plateformes internationales entrant sur les marchés marocains et stimulant la demande de véhicules. Les programmes de modernisation de flottes d'entreprise priorisent l'efficacité énergétique et la réduction d'émissions, s'alignant avec les mandats de durabilité des entreprises mères internationales. Les politiques d'approvisionnement gouvernementales favorisent de plus en plus les véhicules fabriqués localement, soutenant la croissance de production domestique et les objectifs de transfert technologique.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par Canal de Vente : La Transformation Numérique Remodèle la Distribution

Les concessionnaires agréés constructeurs maintiennent 63,23 % de part de marché en 2024, exploitant les relations client établies et les capacités de service qui restent cruciales pour les achats de véhicules complexes. Les ventes directes en ligne accélèrent à 17,21 % TCAC jusqu'en 2030, stimulées par les consommateurs natifs numériques et les constructeurs recherchant l'optimisation de marge à travers la désintermédiation. Les concessionnaires indépendants servent les segments sensibles au prix et les marchés ruraux où la présence constructeur reste limitée, fournissant une couverture de marché essentielle dans les régions mal desservies. Le marché de l'occasion fragmenté défie les ventes de véhicules neufs, particulièrement dans les segments où les différences de prix favorisent les options d'occasion.

Les plateformes numériques transforment les processus d'achat de véhicules, avec les constructeurs investissant dans des configurateurs en ligne et showrooms virtuels qui complètent les réseaux de concessionnaires physiques. L'acquisition Sopriam de Stellantis démontre les stratégies d'intégration verticale qui fournissent un plus grand contrôle sur l'expérience client et les marges de distribution. Les institutions financières s'associent avec les constructeurs pour offrir des packages de financement compétitifs qui soutiennent la croissance des ventes à travers tous les canaux. La pénétration du marché rural requiert des modèles de distribution innovants qui équilibrent l'efficacité de coût avec la qualité de service client dans des lieux géographiquement dispersés.

Analyse Géographique

La Ceinture Côtière Atlantique commande 52,24 % de part de marché en 2024, exploitant la concentration industrielle et le pouvoir d'achat domestique du corridor métropolitain Casablanca-Rabat. Cette région bénéficie d'infrastructure de fabrication établie, de disponibilité de main-d'œuvre qualifiée, et de proximité aux plus grands marchés consommateurs du Maroc. L'usine Casablanca de Renault complète l'installation axée export de Tanger, servant la demande domestique tout en maintenant la flexibilité de production pour les opportunités de marché régional. Le taux d'intégration locale de 65 % de la région dans la production automobile dépasse les moyennes nationales, reflétant les écosystèmes fournisseur matures et le succès du transfert technologique.

Le Corridor Industriel du Nord démontre 10,33 % de croissance TCAC jusqu'en 2030, stimulé par l'expansion de Tanger Automotive City à 1 185 hectares et le positionnement stratégique pour l'accès au marché européen. Cette région se spécialise dans la fabrication orientée export, avec l'usine Tanger de Renault produisant 312 381 véhicules en 2024, atteignant 90 % de taux d'exportation vers 89 pays. La capacité de manutention de 578 500 véhicules du port Tanger Med fournit des avantages logistiques inégalés pour la distribution européenne, avec des terminaux dédiés et connexions ferroviaires optimisant l'efficacité d'exportation. Les constructeurs chinois de batteries, incluant Gotion et BTR, sélectionnent cette région pour leurs opérations africaines, exploitant la proximité aux marchés européens et l'écosystème automobile établi.

Les régions Intérieures et Sud contribuent minimalement à la production automobile actuelle mais représentent des opportunités de croissance future à travers les initiatives de développement gouvernementales et l'expansion d'écosystème fournisseur. La contribution de 5,1 % au PIB de la Région Orientale souligne la marginalisation économique que les investissements automobiles pourraient adresser à travers la création d'emplois et la diversification industrielle.[3]"Dé-Périphérisation de l'Est du Maroc Face au Changement Climatique et à la Sécurisation des Frontières", Carnegie Endowment for International Peace, carnegieendowment.org. Les impacts du changement climatique, particulièrement la rareté de l'eau, contraignent l'emploi agricole et stimulent la migration rural-urbain qui pourrait fournir la main-d'œuvre de l'industrie automobile. Les programmes gouvernementaux ciblant le développement régional incluent des investissements d'infrastructure et initiatives coopératives qui préparent ces zones pour l'expansion industrielle.

Paysage Concurrentiel

Le marché automobile marocain exhibe une concentration modérée avec les constructeurs européens maintenant des positions dominantes, tandis que les constructeurs chinois émergent comme forces disruptives ciblant les segments de marché VE. Le Groupe Renault est l'un des acteurs majeurs du marché, exploitant les avantages de premier entrant et l'intégration locale profonde. La concurrence s'intensifie alors que les constructeurs poursuivent des stratégies d'intégration verticale, avec Renault considérant la fabrication de moteurs pour atteindre un contenu local élevé et réduire les dépendances de chaîne d'approvisionnement européennes.

Les constructeurs européens établis étendent activement les capacités de production et renforcent les efforts d'intégration locale, tandis que les nouveaux entrants du marché priorisent la différenciation technologique et la sécurisation d'accès au marché. En exploitant les liens commerciaux robustes et l'infrastructure logistique efficace du Maroc, les firmes européennes atteignent des ratios d'exportation élevés, se positionnant concurrentiellement sur le marché mondial. Concurremment, les acteurs chinois utilisent stratégiquement le Maroc comme hub pour contourner les tarifs internationaux et établir des chaînes d'approvisionnement de batteries complètes, renforçant davantage leur ancrage dans la région. L'importance croissante de l'accès aux technologies de semi-conducteurs et batteries devient un facteur critique, surpassant l'accent traditionnel sur les capacités d'assemblage.

Le marché présente des opportunités significatives dans le segment VE commercial et le développement de marques domestiques, comme en témoigne le lancement prévu de NEO Motors en 2024. Atteindre le succès dans ce paysage en évolution requiert un équilibre stratégique entre stimuler la croissance d'exportation et favoriser l'expansion du marché local. Les fournisseurs allemands gagnent de plus en plus en importance alors qu'ils adressent les perturbations de chaîne d'approvisionnement, renforçant leur rôle dans l'écosystème. De plus, une consolidation du marché est anticipée, avec l'échelle émergeant comme facteur crucial pour justifier les investissements locaux et assurer la durabilité à long terme.

Leaders de l'Industrie Automobile Marocaine

-

Toyota Motor Corporation

-

Volkswagen AG

-

Hyundai Motor Company

-

Ford Motor Company

-

Renault Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Industriels Récents

- Mai 2025 : Gotion High Tech un commencé la construction de sa gigafactory de batteries de véhicules électriques de 1,3 milliard USD au Maroc, marquant le début de la première installation majeure de fabrication de batteries VE d'Afrique avec une production programmée pour 2026.

- Janvier 2025 : Leoni AG un ouvert une nouvelle usine de systèmes de câblage à Agadir, Maroc, avec un investissement de 194 millions USD créant 3 000 emplois en administration, ingénierie, et production pour servir les constructeurs de véhicules utilitaires.

- Juillet 2024 : Stellantis un complété l'acquisition de Sopriam, une filiale du Groupe Al Mada, pour renforcer son emprise sur le marché marocain et atteindre une part de marché ciblée de 22 % d'ici 2030 tout en doublant la capacité de l'usine Kenitra à 400 000 véhicules d'ici 2027.

Portée du Rapport de l'Industrie Automobile Marocaine

L'industrie automobile englobe une gamme diverse d'entreprises et organisations impliquées dans diverses étapes, incluant la conception, le développement, la fabrication, le marketing, et la vente de véhicules à moteur. Cette industrie joue un rôle critique dans l'économie mondiale, stimulant l'innovation et les avancées technologiques tout en répondant aux besoins de transport consommateur et commercial.

L'industrie automobile marocaine est segmentée par types de véhicules, par types de carburants. Par Types de Véhicules, le marché est segmenté en Deux-Roues, Voitures Particulières, Véhicules Utilitaires, et Trois-Roues. Par Type de Carburant, le marché est segmenté en Diesel, Essence, Électrique, GNC/GPL, et Autres. Pour chaque segment, le dimensionnement et les prévisions du marché ont été faits sur la base de la valeur (USD).

| Véhicules de Tourisme | |

| Véhicules Utilitaires | Véhicules Utilitaires Légers |

| Véhicules Utilitaires Moyens et Lourds |

| Moteur à Combustion Interne (ICE) |

| Véhicules Électriques Hybrides (HEV) |

| Véhicules Électriques Hybrides Rechargeables (PHEV) |

| Véhicules Électriques à Batterie (BEV) |

| Véhicules Électriques à Pile à Combustible (FCEV) |

| Essence |

| Diesel |

| Carburants Alternatifs (GNC/GPL/Biocarburants) |

| Usage Personnel |

| Flottes de Taxi et VTC |

| Flottes d'Entreprise et Gouvernementales |

| Concessionnaires Agréés Constructeurs |

| Concessionnaires Indépendants |

| Ventes Directes en Ligne |

| Corridor Industriel du Nord (Tanger-Tétouan-Al Hoceima) |

| Ceinture Côtière Atlantique (Casablanca-Settat & Rabat-Salé-Kenitra) |

| Régions Intérieures et Sud |

| Par Type de Véhicule | Véhicules de Tourisme | |

| Véhicules Utilitaires | Véhicules Utilitaires Légers | |

| Véhicules Utilitaires Moyens et Lourds | ||

| Par Type de Motorisation | Moteur à Combustion Interne (ICE) | |

| Véhicules Électriques Hybrides (HEV) | ||

| Véhicules Électriques Hybrides Rechargeables (PHEV) | ||

| Véhicules Électriques à Batterie (BEV) | ||

| Véhicules Électriques à Pile à Combustible (FCEV) | ||

| Par Type de Carburant | Essence | |

| Diesel | ||

| Carburants Alternatifs (GNC/GPL/Biocarburants) | ||

| Par Secteur d'Utilisation Finale | Usage Personnel | |

| Flottes de Taxi et VTC | ||

| Flottes d'Entreprise et Gouvernementales | ||

| Par Canal de Vente | Concessionnaires Agréés Constructeurs | |

| Concessionnaires Indépendants | ||

| Ventes Directes en Ligne | ||

| Par Géographie (Au Maroc) | Corridor Industriel du Nord (Tanger-Tétouan-Al Hoceima) | |

| Ceinture Côtière Atlantique (Casablanca-Settat & Rabat-Salé-Kenitra) | ||

| Régions Intérieures et Sud | ||

Questions Clés Répondues dans le Rapport

Quelle est la taille du marché automobile marocain en 2025 ?

Le marché automobile marocain s'élève à 4,99 milliards USD en 2025 et est prévu d'atteindre 8,83 milliards USD d'ici 2030.

Quel segment s'étend le plus rapidement ?

Les véhicules utilitaires augmentent à 13,20 % TCAC, tandis que les véhicules électriques à batterie affichent le TCAC le plus élevé de 34,80 % à travers les types de motorisation.

Pourquoi les constructeurs choisissent-ils le Maroc plutôt que d'autres nations africaines ?

Un mélange de 55+ accords de libre-échange, la capacité portuaire de Tanger Med, et des incitations fiscales attractives donnent au Maroc une logistique d'exportation inégalée vers l'Europe.

Que fait le Maroc pour localiser l'approvisionnement en composants ?

Le Plan d'Accélération Industrielle gouvernemental regroupe les fournisseurs dans les zones franches, et les constructeurs ciblent 80 % de contenu local en ajoutant des usines de moteurs, câblage, et batteries.

Dernière mise à jour de la page le: