Analyse du marché de la sécurité des dispositifs médicaux

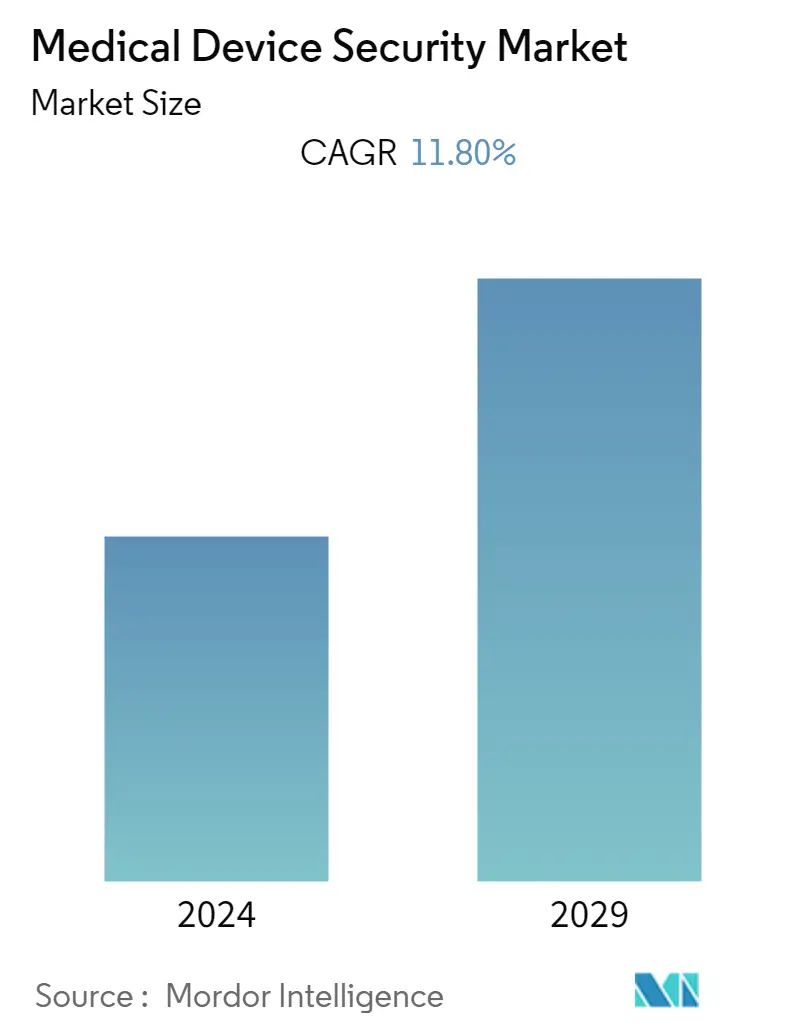

Le marché de la sécurité des dispositifs médicaux devrait connaître un TCAC de 11,8 % au cours de la période de prévision. Les fabricants de dispositifs médicaux atténuent les risques de sécurité des appareils à l'aide de solutions et de services logiciels et chiffrent les données pour sécuriser le transfert de données et éviter la perte de données. Les risques générés par l'utilisation des cybertechnologies dans le domaine des soins de santé ont été examinés, notamment les dispositifs médicaux, les logiciels de télémédecine et les données électroniques.

- Les cyberattaques sont devenues plus fréquentes, posant des risques pour les données commerciales et de santé. Les établissements de santé se tournent vers le stockage cloud pour gérer cette quantité massive de données. En raison de l'incapacité de ces établissements de santé à protéger leurs données contre le vol, des acteurs de la sécurité réseau ont été mis en place pour protéger et empêcher toute utilisation abusive de ces données cloud vitales. Jusqu'en novembre 2022, il y avait près de 1,9 million de cas de piratage rien qu'en Inde.

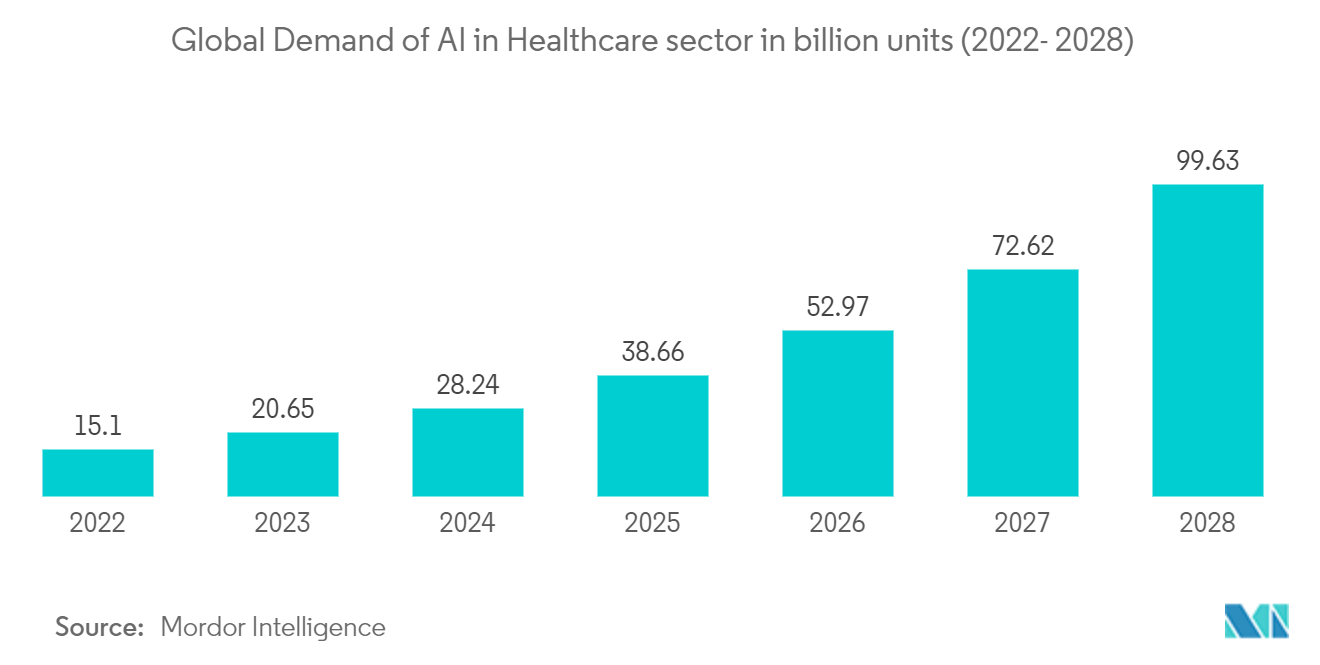

- Grâce à la surveillance de la sécurité et à la veille dynamique en temps réel sur les menaces, les techniques d'IA et d'IoT sont mises en œuvre pour sécuriser les systèmes, les réseaux et les données en détectant et en neutralisant les cybermenaces et les actions malveillantes. Le gouvernement prend des initiatives pour favoriser le déploiement de solutions de sécurité numérique dans le secteur de la santé. Le Centre national d'informatique (NIC) indien a lancé un appel d'offres pour recruter des acteurs technologiques privés dans le domaine de la cybersécurité.

- Le secteur de la santé est témoin d'un changement dans le processus opérationnel de sécurité de l'information en raison de la transformation numérique. Le secteur de la santé a adopté de nouvelles technologies, telles que les appareils portables et les équipements de surveillance à distance intégrés à des dispositifs de surveillance de l'hygiène compatibles IoT, pour offrir des services et des traitements essentiels à la vie. Le HIPAA Journal a compilé des statistiques sur les violations de données dans le domaine des soins de santé et a confirmé qu'il y avait eu une tendance à la hausse des violations de données au cours des 14 dernières années, l'année 2021 ayant été marquée par plus de violations de données signalées que toute autre année. Cependant, ce nombre a diminué en 2022.

- Limpact de la COVID-19 ne sest pas limité à la santé et à léconomie, mais on a constaté une augmentation constante des cyberattaques et des violations de données après la pandémie. Un rapport récent a montré que les organismes gouvernementaux indiens ont subi le plus grand nombre de cyberattaques, 82 en 2022. En novembre 2022, les opérations de l'AIIMS ont été suspendues après qu'une cyberattaque massive ait fait dérailler le travail quotidien, les rendez-vous et l'enregistrement, la facturation et les rapports de laboratoire.

- Le manque de sensibilisation aux équipements de surveillance médicale et la rareté des fonds monétaires pour la sécurité des soins de santé dans les pays sous-développés devraient entraver la croissance du marché de la sécurité des dispositifs médicaux.

Tendances du marché de la sécurité des dispositifs médicaux

L'augmentation de la demande d'appareils connectés devrait s'ajouter à la demande croissante de solutions de sécurité IoT

- Le secteur de la santé a adopté de nouvelles technologies, telles que les appareils portables intelligents et les équipements de surveillance à distance intégrés aux technologies IoT, pour offrir des services et des traitements essentiels à la vie. Les services de santé se déplacent en ligne pour capturer les données des patients afin de fournir de meilleurs services de santé. Ces dispositifs médicaux portables gagnent en popularité grâce à lamélioration des technologies et à leur compatibilité avec les instruments régulièrement utilisés, tels que les smartphones. La sensibilisation de la population à la santé favorise la croissance et lutilisation de ces appareils portables intelligents pour surveiller létat de santé et la forme physique.

- PracticeSuite Inc., fournisseur d'une solution de cabinet médical basée sur le cloud pour les soins de santé, a annoncé son partenariat avec Opus EHR, une plateforme de DSE cloud de premier plan axée sur la santé comportementale. Grâce à une plate-forme unique, les outils PracticeSuite rationalisent la vérification automatisée de l'assurance, la facturation précise de l'assurance, les recouvrements intelligents, le traitement des cartes de crédit et le paiement en ligne des patients et fournissent également aux centres de traitement une transparence à 100% sur les indicateurs de performance clés.

- Alors que les cas de cyberattaques continuent daugmenter, la sécurité des appareils médicaux connectés devient un défi. Avec davantage de dispositifs médicaux intégrés dans les réseaux cliniques, les données en temps réel sur l'utilisation des dispositifs médicaux connectés ajoutent une plus grande précision aux initiatives de préparation aux situations d'urgence et de planification des investissements dans les hôpitaux et les systèmes de santé. docs24, l'un des principaux fournisseurs de solutions de gestion des actifs numériques et imprimés pour la recherche clinique, s'est associé à Intrinseque Health, le fournisseur de fournitures et d'équipements cliniques nécessaires pour mener des essais conformes à la réglementation dans les délais et dans les limites du budget.

- Trimedx, un fournisseur de solutions d'ingénierie clinique, de cybersécurité des dispositifs médicaux et de gestion des actifs cliniques, a collaboré avec Indiana University Health pour développer un laboratoire de cybersécurité afin de tester la sécurité des dispositifs médicaux et de réduire les menaces à la sécurité des appareils.

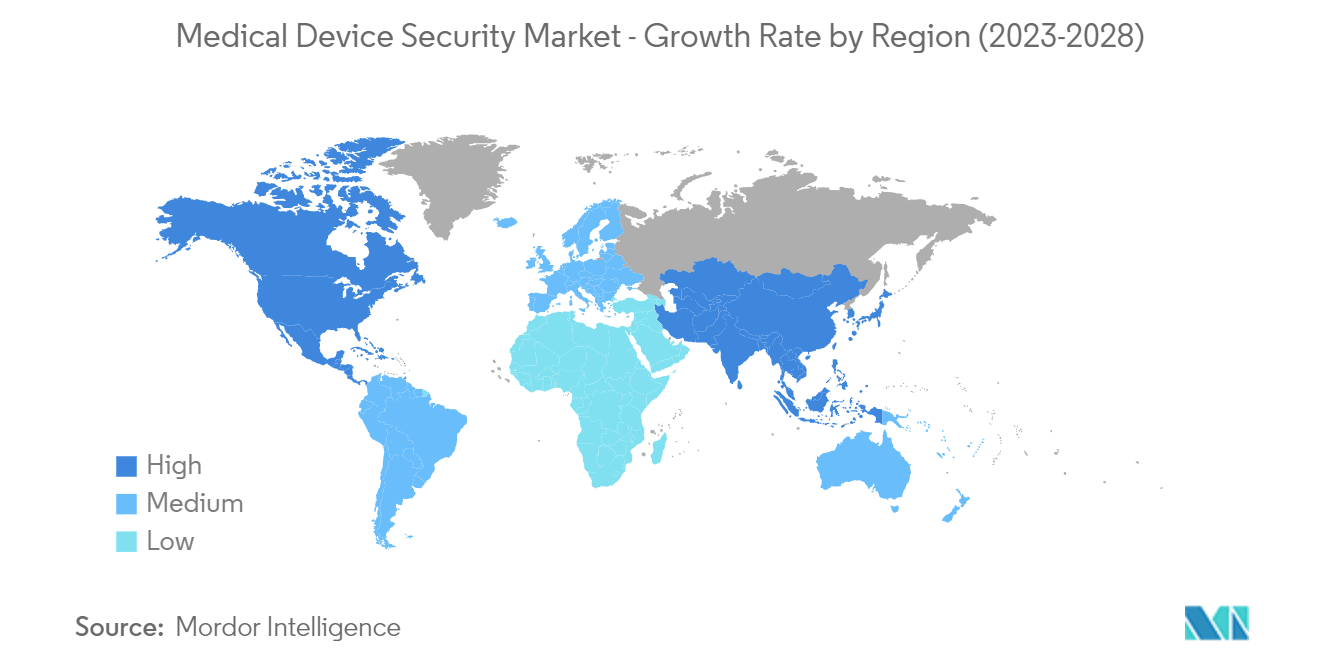

LAmérique du Nord devrait dominer le marché

- Le secteur de la santé est lun des secteurs les plus réglementés en Amérique du Nord en raison des problèmes de confidentialité et de sécurité liés aux dossiers numériques des patients. Des réglementations, telles que la Health Insurance Portability and Accountability Act (HIPAA) et la Health Information Technology for Economic and Clinical Health (HITECH), garantissent une croissance constante des taux de pénétration des solutions de cybersécurité dans le secteur de la santé du pays.

- Le groupe de travail sur la cybersécurité du HSCC a lancé un outil MC2 pour faciliter les négociations contractuelles pour l'achat et le support de dispositifs médicaux entre les HDO et les MDM. Cela facilitera lamélioration des résultats en matière de cybersécurité dans tous les secteurs de la santé.

- En Ontario, le gouvernement provincial a adopté la technologie Microsoft Defender qui a contribué à améliorer la sécurité et à gagner du temps grâce à l'automatisation des installations médicales.

- Ovation Medical utilise le logiciel Salesforce Customer 360 qui permet de garantir des engagements sécurisés avec ses clients en ligne. L'objectif initial d'Ovation Medical est de fournir une automatisation et une agilité sécurisées lors de la gestion de la circulation des équipements orthopédiques et podologiques vers des milliers d'établissements médicaux à travers les États-Unis. Salesforce fournit aux clients un portail sécurisé pour les commandes en ligne.

- MedCrypt, un fournisseur de cybersécurité, a révélé que les hôpitaux américains sont équipés de 10 à 15 millions de dispositifs médicaux, et que 25 % d'entre eux sont connectés à Internet. La société a levé des fonds grâce au soutien aux investissements de Johnson Johnson Innovation, Section 32, Eniac Ventures, Anzu Partners et Dolby Family Ventures. Cet investissement sera utilisé pour étendre ses produits de cryptographie, de surveillance du comportement et d'inventaire des vulnérabilités.

Aperçu du secteur de la sécurité des dispositifs médicaux

Le marché de la sécurité des dispositifs médicaux est diversifié, extrêmement concurrentiel et en évolution. Check Point Software Technologies, Cisco Systems, FireEye, IBM, Imperva, McAfee, Palo Alto Networks et Symantec Corporation sont essentiels pour les acteurs du marché. Pour accroître encore l'acceptation de leurs offres et ainsi renforcer leur présence sur le marché, ces entreprises développent de nouveaux produits et forgent des alliances et des collaborations stratégiques.

En février 2022, CyberMDX, une société spécialisée dans la cybersécurité des soins de santé, a été rachetée par la startup de sécurité des appareils Forescout Technologies. Avec l'aide de cette alliance, Forescout sera en mesure d'étendre son service et sa prise en charge pour les appareils Internet des objets médicaux (IoMT). La découverte de vulnérabilités dans les équipements d'anesthésie et les produits de surveillance des patients de GE Healthcare est attribuée à CyberMDX.

En décembre 2022, l'expert en sécurité des données de santé, CloudWave, a annoncé OpSus Cloud Services avec 11 établissements de santé. Hilo Medical Center a choisi CloudWave pour mettre à jour ses centres de données sur site avec une infrastructure pour prendre en charge son DSE MEDITECH.

Leaders du marché de la sécurité des dispositifs médicaux

Cisco Systems Inc.

Check Point Software Technologies

FireEye Inc.

McAfee LLC

Palo Alto Networks Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la sécurité des dispositifs médicaux

- Février 2023 Cisco a dévoilé Cisco Cyber Vision, qui permettra aux équipes informatiques et opérationnelles d'accéder aux appareils informatiques et OT, de gérer les menaces dans toute l'entreprise et de fournir une posture de sécurité unifiée sur l'ensemble du réseau. De plus, Secure Equipment Access Plus a été introduit, permettant aux équipes informatiques et OT de déployer, surveiller et dépanner les équipements liés à distance.

- Décembre 2022 les entreprises de soins de santé pourront adopter et gérer de nouvelles technologies connectées plus rapidement et en toute sécurité grâce à la solution Medical IoT Security de Palo Alto Networks pour les dispositifs médicaux. En surveillant les comportements inhabituels des appareils, le service établira des règles qui lanceront automatiquement les réponses appropriées. Par exemple, si un équipement médical qui envoie généralement de petites quantités de données commence soudainement à utiliser beaucoup de bande passante, il sera immédiatement supprimé dInternet, alertant immédiatement les équipes de sécurité.

- Octobre 2022 L'initiative Landing Zone Accelerator for Healthcare a été lancée par Amazon Web Services (AWS). Cela aidera les établissements de santé du monde entier à coordonner les mesures de sécurité avec des cadres mondiaux bien connus. De plus, il fournira une configuration sécurisée tout en réduisant le temps de configuration AWS pour les clients enregistrés de quelques semaines à quelques jours.

Segmentation de lindustrie de la sécurité des dispositifs médicaux

Les dispositifs médicaux vulnérables aux menaces de sécurité sont protégés grâce à l'utilisation de directives standard de l'industrie. Les fabricants de dispositifs médicaux atténuent les risques de sécurité des appareils à l'aide de solutions et de services logiciels et chiffrent les données pour sécuriser le transfert de données et éviter la perte de données. Un mélange dapproches ascendantes et descendantes a été adopté pour arriver aux estimations de marché pour cette étude de marché sur le marché de la sécurité des dispositifs médicaux.

Le marché de la sécurité des dispositifs médicaux est segmenté par solutions (solutions de prévention des pertes de données, solutions antivirus/antimalware, solutions de cryptage, sécurité des réseaux et des points de terminaison, solutions de gestion des identités et des accès, systèmes de détection dintrusion/systèmes de prévention des intrusions et gestion des risques et de la conformité), dispositif Type (dispositifs médicaux hospitaliers, dispositifs médicaux intégrés en interne et dispositifs médicaux portables et externes) et géographie. Les tailles et prévisions du marché sont fournies en termes de valeur (en millions de dollars) pour tous les segments ci-dessus.

| Solutions de prévention des pertes de données |

| Solutions antivirus/antimalwares |

| Solutions de cryptage |

| Sécurité du réseau et des points de terminaison |

| Solutions de gestion des identités et des accès |

| Systèmes de détection d'intrusion/systèmes de prévention des intrusions |

| Gestion des risques et de la conformité |

| Autres solutions |

| Dispositifs médicaux hospitaliers |

| Dispositifs médicaux intégrés en interne |

| Dispositifs médicaux portables et externes |

| Amérique du Nord |

| L'Europe |

| Asie-Pacifique |

| l'Amérique latine |

| Moyen-Orient et Afrique |

| Solution | Solutions de prévention des pertes de données |

| Solutions antivirus/antimalwares | |

| Solutions de cryptage | |

| Sécurité du réseau et des points de terminaison | |

| Solutions de gestion des identités et des accès | |

| Systèmes de détection d'intrusion/systèmes de prévention des intrusions | |

| Gestion des risques et de la conformité | |

| Autres solutions | |

| Type d'appareil | Dispositifs médicaux hospitaliers |

| Dispositifs médicaux intégrés en interne | |

| Dispositifs médicaux portables et externes | |

| Géographie | Amérique du Nord |

| L'Europe | |

| Asie-Pacifique | |

| l'Amérique latine | |

| Moyen-Orient et Afrique |

FAQ sur les études de marché sur la sécurité des dispositifs médicaux

Quelle est la taille actuelle du marché de la sécurité des dispositifs médicaux ?

Le marché de la sécurité des dispositifs médicaux devrait enregistrer un TCAC de 11,80 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché de la sécurité des dispositifs médicaux ?

Cisco Systems Inc., Check Point Software Technologies, FireEye Inc., McAfee LLC, Palo Alto Networks Inc. sont les principales sociétés opérant sur le marché de la sécurité des dispositifs médicaux.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de la sécurité des dispositifs médicaux ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de la sécurité des dispositifs médicaux ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché de la sécurité des dispositifs médicaux.

Quelles années couvre ce marché de la sécurité des dispositifs médicaux ?

Le rapport couvre la taille historique du marché de la sécurité des dispositifs médicaux pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la sécurité des dispositifs médicaux pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de la sécurité des dispositifs médicaux

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la sécurité des dispositifs médicaux 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la sécurité des dispositifs médicaux comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.